Как считать таможенные сборы

Расчет таможенных платежей

Под таможенными платежами подразумеваются обязательные платежи, которые взимаются таможенными органами при пересечении таможенной границы Таможенного Союза. Платежи перечисляются безналичным путем по отдельным реквизитам для каждого вида платежа с указанием кода таможни в специальных графах платежного поручения. Если в платежке не будут указаны КБК и код таможни, или они будут указаны с ошибкой, то выпустить декларацию не получится, т.к. инспектор таможенного органа не увидит в электронном виде наличие денежных средств. Причем средства должны быть перечислены заранее (один-два дня) до подачи декларации. Если таможенный орган не видит в системе денег, то не поможет ни наличка, ни скан платежки, ни гарантийное письмо.

При оформлении ввоза существуют следующие виды таможенных платежей: таможенные сборы, ввозная таможенная пошлина, НДС, акциз, также могут применяться различные виды прочих пошлин (специальные, антидемпинговые, компенсационные, сезонные).

При оформлении вывоза: таможенные сборы, вывозная таможенная пошлина.

Прежде чем начать расчет таможенных платежей, нужно знать исходные данные: код ТН ВЭД товара, таможенную стоимость, для некоторых кодов ТН ВЭД дополнительно страну происхождения и количество товара в натуральных единицах (кг, шт и т.д.).

Определение размера ставок таможенных сборов за таможенное оформление.

Для подачи декларации на товары нас интересуют таможенные сборы за совершение действий, связанных с выпуском товара (таможенные сборы за таможенные операции). Именно о них и поговорим.

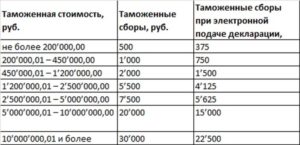

Итак, при ввозе для определения размера таможенных сборов нам понадобиться знать только размер общей таможенной стоимости по декларации, а именно значение гр.12. Далее находим нужное значение в таблице:

Т.к. в наше время практически все декларации передаются в таможенный орган посредством электронной передачи данных, то нас интересует правая колонка таблицы. Она определена как 75% от основной ставки.

При вывозе (экспорте) товаров, по которым вывозные таможенные пошлины не начисляются, таможенные сборы не уплачиваются.

Подробнее о таможенных сборах можно ознакомиться, прочитав гл. 14 в законе №311-ФЗ «О таможенном регулировании в Российской Федерации», о ставках таможенных сборов за таможенные операции – в Постановлении Правительства РФ №863 от 28.12.2004.

Расчет ввозной таможенной пошлины.

Начальные данные для расчета: таможенная стоимость товара (графа 45 декларации), ставка пошлины. Ставку пошлины ищем по коду ТН ВЭД в Едином Таможенном Тарифе ЕврАзЭС (ЕТТ ЕАЭС).

В ЕТТ ставка пошлины может быть указана:

— в % от таможенной стоимости (так называемая адвалорная ставка);

— в евро за единицу количественного показателя (специфическая ставка), например, в евро за кг;

— комбинированная ставка – когда указаны и %, и ставка за единицу товара- сравниваем два значения и выбираем большее из них.

Итак, считаем ввозную таможенную пошлину.

При адвалорной ставке (т.е. если указаны только проценты) высчитываем соответствующий процент от таможенной стоимости товара.

П- размер пошлины в рублях,

ТС- таможенная стоимость в рублях,

«а» -ставка пошлины в процентах.

Например, полиэтиленовая пленка с кодом 3920108900 имеет ставку в 6,5%. Таможенная стоимость ввозимой нами пленки равна 500 000 руб. Тогда пошлина будет равна 500 000*6,5/100= 32 500 руб.

При специфической ставке (указан размер пошлины за единицу товара) расчет выглядит следующим образом:

П- размер пошлины в рублях;

а- ставка пошлины в евро;

с- курс ЦБ евро на дату подачи декларации;

k- количество товара в единицах, указанных в ставке пошлины.

Например, резиновые сапоги с кодом 6401990000 имеют ставку 0,75 евро за пару. Ввозится 200 пар. Курс ЦБ на дату подачи, например, 70 руб/евро. Тогда пошлина будет равна 200*0,75*70=10 500 руб.

При комбинированной ставке (если в ЕТТ указаны и проценты, и количество евро за единицу товара) используем оба предыдущих расчета и выбираем большее.

Например, офисные кресла с кодом 9401300001 имеют ставку 15%, но не менее 0,527 евро за кг. Таможенная стоимость их равна 300 000 руб. Вес нетто кресел (графа 38 в декларации) равен 1000 кг. Курс ЦБ – 70 руб/евро.

Делаем два расчета:

а) по таможенной стоимости – П=300000*15/100=45000 руб.

б) по количеству – П=1000*0,527*70=36890 руб.

Большее в варианте а), следовательно пошлина к оплате будет в размере 45000 руб.

Расчет НДС при ввозе.

При импорте НДС уплачивается в процессе таможенного оформления. Для начала надо определить ставку НДС для вашего товара. В этом поможет Налоговый Кодекс. Возможные варианты – 0%, 10%, 18% (с 01/01/2019- 20%) . При стандартных ситуациях импорта НДС подлежит оплате в полном размере. В некоторых ситуациях возможно освобождение от уплаты. О них поговорим позже.

Формула для расчета НДС выглядит следующим образом:

ТС – таможенная стоимость товара, руб.;

П – ввозная пошлина, руб.;

А- сумма акциза, руб.;

Резюмируя, можно сказать, что в декларации на товары результаты расчета таможенных платежей, ставки и база для расчета каждого платежа указывается в графе 47 . Под кодом 1010 – указаны таможенные сборы, под кодом 2010 – ввозная таможенная пошлина, под кодом 5010 – НДС. Если товаров в декларации несколько, то таможенные сборы указываются только в гр.47 первого товара. В графе B можно увидеть размер всех платежей по декларации и платежные документы, с которых эти платежи будут (были) списаны.

Принцип расчета таможенных платежей

Непосредственному участнику ВЭД (одним из таких участников является компания https://sttlogistics.ru/) необходимо разбираться в таких понятиях как пошлина, платежи (таможенные), инвойсная (фактурная) цена на товар, что коды коды ТН ВЭД, инкотермс. Чтобы понимать насколько выгодным является та или иная сделка, нужно знать, как рассчитывать платежи в таможне.

Понятие таможенные платежи

Каждый процесс купли-продажи, неизменно сопровождается выплатой таможне соответствующему органу в государстве. Только при условии перечисления платежа, работники таможенных служб имеют право пропускать товар через государственную границу.

Итак, платежи таможне – обязательные исчисления, которые обязаны выплачивать физические или юридические лица при импортной или экспортной отправке, в момент пересечения государственной границы.

Платежи таможенные можно разделить на несколько видов:

- Оплата таможенных процедур;

- Пошлина экспортная (распространяется не на каждую группу товаров).

- Оплата таможенных процедур;

- Пошлина;

- Акциза (применяется к отдельным группам и категориям товаров);

- НДС.

При импортной отправке груза, главным аспектом вычисления платежей считаемся цена таможенная на груз. А вычисляется она по правилам инкотермс – условия поставки.

К примеру, импортная отправка осуществляется по условию FCA. В таком случае, стоимость таможенная берет для расчета инвойсную стоимость товара и фрахт за перевозку до границ с Россией или любой страны ЕАЭС.

Категории платежей таможни

В международной торговле активированы 2 категории платежей:

- Налогового характера. Сюда можно отнести налог на добавленную цену или акцизы.

- НДС (налог на добавленную стоимость) перечисляется только при ввозе партии товара на территорию страны-участницы Таможенного союза.

- Акциза чем то схожа с первым вариантом, перечисление происходит также при ввозе в рамки Таможенного союза. Платежи налоговые имеют основную функцию – регулирование.

- Неналогового характера. Сюда относятся таможенные сборы и пошлины.

- Сборы – перечисляются за оформление, хранение и сопровождение товара. А также за продление или выдачу специальных аттестатов или лицензий.

- Пошлины – бывают ввозные или вывозные. Перечисление ввозных осуществляется при ввозе товара, вывозных – при экспорте товара.

Принцип расчета платежей

Теперь непосредственно ближе к самим расчетам таможенных платежей. Для каждого типа товара, маршрута, существуют свои особенности. Вычисление таможенных платежей происходит по специальной формуле. В формуле участвуют показатели таможенной пошлины, акцизы и стоимость товара. Теперь подробнее про каждую из них.

Пошлина

Итоговая цена пошлины зависит от многих факторов:

- Группа товара. Здесь необходимо обращать внимание на коды ТН ВЭД, согласно которым осуществляется ввоз товара;

- Государство, в котором произведен товар. Это может быть не конкретно страна происхождения, а перевалочный пункт. Государство, где товар модифицирован или переработан. Это может быть не целое государство, а район, город, объединение;

- Особые случаи, которые могут повлиять на формирование ставки.

В законодательстве Российской Федерации существует классификация по месту производства товара:

- Базовые – работают для сделок с государственными партнерами. Размер базовой ставки составляет 100% от установленного тарифа. Устанавливает его государство;

- Максимальные – работает для тех стран, которые не являются партнерами для РФ. Для максимальной ставки процент вырастает уже до 200%;

- Преференциальные – работают несколько иначе, чем предыдущие. Процент зависит от уровня развития того или иного государства. Если государство пребывает на этапе активного развития, тогда ставка составит 75%. С государств, уровень развития которого ниже среднего, пошлина вообще не взимается.

Как работать с НДС

С НДС все понятнее. Он равен 10% или 18%, в зависимости от группы товара.

Чтобы рассчитать облагаемой для НДС базы, необходимы следующие компоненты:

- Товарная стоимость;

- Пошлина таможни.

НДС получается при сложении всех компонентов. Применяется он только при импорте товара.

Как работать с акцизом

Акциза есть платеж налогового характера. Для ее расчета, необходимы следующие компоненты:

- База налогообложения в отношении транспортируемого товара;

- Зафиксированная ставка.

Исчисляемые ставки идентичны для товаров отечественного производства или зарубежного.

Чтобы установить базу, нужно сложить пошлину и сборы.

Как работать с таможенными сборами

Сбор для таможни может взиматься в следующих ситуациях:

- При оформлении груза;

- Складирование груза;

- При сопровождении груза.

Высчитываем оплату за оформление груза

Оплата за оформление груза должна быть произведена в четкие установленные сроки. То есть к тому моменту, как необходимый список документации будет подан в таможню, оплата производится в 100% размере.

Сумма оплаты может быть разной, это зависит от товарной группы.

Оплата за складирование

Сумма платежа за хранение (складирование) партии товара зависит от:

Каждый день должна производиться оплата в размере 1 рубля за 100 кг продукции. Этот сбор может увеличиться максимум до 2 руб. В случае, если для хранения было предоставлено специализированное помещение. Например, с поддержанием определенной температуры.

Оплата за сопровождение груза

Оплата за сопровождение – это и есть сумма фрахта за услуги перевозчика.

Вычисляем сумму платежей

Рассмотрим пример вычисления платежей таможни для конкретной товарной группы с заданными параметрами. Например, на территорию РФ, ввозят 30 штук фурнитуры для дверей из Италии.

Стоимость каждой штуки составляет 10 у.е. Допустим, по курсу валют доллар равен 65 российским рублям. Значит, каждая деталь фурнитуры будет стоить 650 руб. А вся партия груза – 195 000 руб. Ставка импортной пошлины – 20%. 8302410000 – код товара (ТН ВЭД).

Теперь алгоритм вычисления платежей:

- Товарная группа товара фурнитура для дверей. Оплата за оформление составит 500 рублей;

- Чтобы узнать сумму пошлины, нужно умножить сумму стоимости товара на ставку – 39 000 руб (20% от 195 000 руб.);

- Для вычисления НДС, нужно найти налогооблагаемую основу — 234 000 рублей (195 000 + 39 000). Для определения НДС – умножаем основу налогооблагаемую на ставку 20%. Получаем 46 800 руб;

- Теперь осталось подсчитать все платежи. Складываем НДС, сумму пошлины и оплату за оформление. Получаем сумму платежей – 86 300 руб.

Платежи таможне – это выплата обязательная. Они важны не только для поддержания работы таможни, но и улучшения бюджета РФ. Знать алгоритм расчета платежей (при международной перевозке с таможенных оформлением вам могут помочь здесь контакты), это дело скорее добровольное. Ведь сотрудники таможни занимаются этим сами. Однако, знать процедуру расчета платежей будет выгодно для вас и вашего бизнеса. Вы сможете обезопасить себя от ненужных расходов или вовремя принять решение о целесообразности заключаемой сделки.

Расчет таможенных платежей, сборов и пошлин

В правильности заполнения таможенной декларации важен аспект расчета таможенных платежей. Именно от суммы платежей, которые предстоит заплатить участнику ВЭД, в основном зависит целесообразность поставки.

В соответствии с законодательством ЕАЭС таможенные платежи бывают следующих видов:

При экспорте товаров:

- сбор за таможенные операции

- экспортная пошлина (не на все виды товаров, например на нефтепродукты)

При импорте товаров:

- сбор за таможенные операции;

- пошлина;

- акциз (для определенной группы товаров);

- НДС.

Основой для начисления таможенных платежей при импорте является таможенная стоимость товара, которая зависит от условий поставки согласно ИНКОТЕРМС-2010.

Например, если импортируемый товар поставляется на условиях FCA, таможенная стоимость будет включать в себя фактурную стоимость (стоимость товара по инвойсу) и стоимость транспортировки товаров до границы ЕАЭС или РФ (в зависимости от маршрута).

Важно: таможенная стоимость ВСЕГДА рассчитывается в рублях. Если стоимость товара или транспортировки в иностранной валюте, необходимо перевести ее в рубли по курсу ЦБ РФ на день подачи декларации на товары.

Таким образом формула выглядит так:

Таможенная стоимость = Фактурная стоимость (руб.) + Стоимость товара до границы (руб.)

Рассмотрим подробнее таможенные платежи:

Важно: таможенные платежи исчисляются в рублях

Виды таможенных платежей

1. Сборы за таможенные операции (см. Постановление Правительства РФ № 863 от 28.12.2004):

- при экспорте товаров размер сбора за таможенные операции составит 750 руб. за одну декларацию, поданную в электронном виде.

- при импорте товаров, сборы устанавливаются следующим образом:

Размер сбора за таможенное оформление

Таможенная стоимость товаров

не превышает 200 тыс. рублей включительно

200 000 рублей 1 копейку и более, но не превышает 450 000 рублей включительно

450 000 рублей 1 копейку и более, но не превышает 1 200 000 рублей включительно

1 200 000 рублей 1 копейку и более, но не превышает 2 500 000 рублей включительно

2 500 000 рублей 1 копейку и более, но не превышает 5 000 000 рублей включительно

5 000 000 рублей 1 копейку и более, но не превышает 10 000 000 рублей включительно

10 000 000 рублей 1 копейку и более

Ставки сборов за таможенные операции при электронном декларировании применяются в размере 75% от размера сборов за таможенные операции, приведенных выше.

2. Пошлины

Существует три вида ставок пошлин:

- адвалорнаяставка пошлины устанавливается в процентах к таможенной стоимости, например 12%

- специфическая — указывается на единицу физического показателя, например 5евро/кг или 2евро/литр

- комбинированная — сочетает в себе адвалорный и специфический принципы обложения. Например, 12%, но не менее 5евро/кг. Основой для исчисления таможенной пошлины в отношении товаров, облагаемых по комбинированным ставкам, является таможенная стоимость товара (адвалорная составляющая) либо количество товара в натуральном выражении (специфическая составляющая). Рассчитывается двумя способами.. Наибольшая сумма, полученная одним из способов, подлежит уплате.

Страна происхождения товара также влияет на размер ввозной пошлины. Базовая ставка–100%, для развивающихся стран 75%, для наименее развитых стран 0%.

3. Акциз – налог, установленный для определенных категорий товаров (например, спирт этиловый из всех видов сырья; спиртосодержащая продукция; алкогольная продукция — табачная продукция; автомобили легковые; мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л. с.)). Ставки являются едиными как для российской продукции российского, так и для товаров иностранного происхождения.

4. НДС начисляется только при ввозе товаров, ставка налога составит или 10% (для некоторых категорий товаров, например для медицинской продукции, детского питания, книг), или 20%. При экспорте товаров ставка НДС 0%.

База (формула) для расчета налога: таможенная стоимость + таможенная пошлина + акциз.

Пример расчёта таможенных платежей

Расчет таможенных платежей на примере ввоза яблочного сока (электронное декларирование) при условиях поставки DAP, согласно ИНКОТРЕРМС-2010

Расчет таможенных платежей

Обязательное условие для экспорта и импорта товаров — внесение таможенных платежей. К ним относятся ввозные и вывозные пошлины, ввозные акциз и НДС, а также таможенные сборы. Они определяются участниками внешнеэкономической деятельности самостоятельно. Таможня производит расчет платежей только в некоторых случаях, предусмотренных законом. В статье мы приводим общий порядок вычисления сумм для уплаты при экспорте и импорте.

База для расчета платежей и вычисление пошлины

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет ВЭД и рублевых операций, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Шаг 1. Определяем базу

В качестве основы для расчета пошлины принимается либо таможенная стоимость товара, либо его физическая характеристика — как правило, количество. Иногда базы комбинируются. Какую выбрать базу, зависит от типа тарифа. Ставки пошлины могут быть:

- адвалорными (процент от стоимости);

- специфическими (фиксированная сумма за каждую единицу провозимого товара);

- смешанными (сочетание двух предыдущих типов ставок).

Специфическая ставка требует знания количества единиц для обложения (партии, метры и т.д.) Эти сведения берутся из документов на поставку. При определении базы для адвалорного тарифа могут возникнуть вопросы. В Таможенном кодексе ЕАЭС представлены пять основных способов расчета стоимости товаров при импорте. Они выстроены по приоритету в зависимости от точности. Если невозможно применить более корректный способ, используется следующий по значимости.

- Метод по стоимости сделки с ввозимыми товарами. Стоимость товаров равна сумме денежных средств, которые вы перечислили (или перечислите) зарубежному поставщику за товар. Помимо цены продукции к таким платежам могут относиться расходы на доставку, упаковку, услуги посредников и т.д.

- Метод по стоимости сделки с идентичными товарами. Под идентичностью понимается совпадение физических характеристик, качества и репутации. Такие товары должны быть ввезены в ЕАЭС за ранее, чем за 90 дней до импорта оцениваемой продукции. Они обязательно должны быть произведены в той же стране, где вы закупили товар. Их стоимость в свою очередь определяется по первому методу.

Метод по стоимости сделки с однородными товарами. Способ аналогичен предыдущему методу. Отличие заключается в том, что однородные товары хотя и не идентичны оцениваемой продукции, но имеют сходные функции, состав и характеристики. Действует условия совпадения страны производства, как и для идентичных товаров.

Метод по стоимости сделки с однородными товарами. Способ аналогичен предыдущему методу. Отличие заключается в том, что однородные товары хотя и не идентичны оцениваемой продукции, но имеют сходные функции, состав и характеристики. Действует условия совпадения страны производства, как и для идентичных товаров.- Метод вычитания. Заявляемая стоимость будет равна цене продажи оцениваемых товаров (или идентичных/однородных) на территории страны импортера.

- Метод сложения. Этот способ предполагает расчет стоимости на основе суммирования расходов на создание таких товаров.

Кодекс предусматривает резервный метод, который используется, если невозможно сделать подсчет другим способом. Например, можно взять стоимость идентичных или однородных товаров, привезенных из других стран, а не из государства-экспортера.

При экспорте продукции применяются те же способы вычисления стоимости за исключением метода вычитания.

Шаг 2. Считаем размер пошлины

Формула для адвалорной пошлины — это произведение стоимости товара и ставки. Для специфического тарифа пошлина равна произведению количества единиц товара на нужную ставку.

Ставки по импортируемой продукции представлены в документе под названием «Единый таможенный тариф ЕАЭС» (утвержден Решением Совета ЕАЭС от 16 июля 2012 № 54). Ставки по экспорту установлены Постановлением Правительства РФ от 30 августа 2013 № 754.

Прочие таможенные платежи: НДС, акцизы и сборы

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет ВЭД и рублевых операций, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Шаг 3. Начисляем акцизы

При импорте подакцизных товаров придется начислить акцизы. Ставка налога, как и пошлина, может быть адвалорной, специфической и смешанной. Правила расчета также совпадают. За базу для адвалорной ставки берется сумма стоимости товаров и рассчитанной пошлины.

При поставке товаров на экспорт акциз не уплачивается. От продавца потребуются только документы, подтверждающие экспортную операцию.

Шаг 4. Начисляем НДС

При экспорте ставка налога составляет 0%. Поэтому сумма к уплате не увеличивается. Как и в случае с акцизами, понадобится пакет документов, подтверждающих экспорт.

Импортный НДС начисляется по ставке 0%, 10% или 20% (с 1 января 2019) в зависимости от вида товаров. Она умножается на сумму таможенной стоимости, пошлины и акциза.

Шаг 5. Прибавляем таможенные сборы

Сбор уплачивается за операции, которые совершает таможня в процессе пересечения товарами границы, в том числе, за хранение или сопровождение такой продукции. Как правило, сбор зависит от стоимости товаров. При этом его величина фиксирована. Например, если стоимость товаров равна 100 000 рублей, сбор составит 500 рублей. Точную сумму ищите в Постановлении Правительства РФ от 28 декабря 2004 № 863.

Пример расчета ввозных платежей

Российское предприятие занимается пошивом изделий из хлопковых тканей. Руководство заключило контракт на поставку материалов с иностранной компанией (не из ЕАЭС).

1. Стоимость для начисления пошлины определяется на основе стоимости сделки. Оплата поставщику за ткани составила 10 000 евро. Также компания возмещает контрагенту стоимость доставки до границы в размере 1 000 евро.

Стоимость товара = 10 000 + 1 000 = 11 000 евро.

2. Предположим, код номенклатуры ввозимого товара — 5209 19 000 0. Ставка единого тарифа равна 10% от стоимости.

Пошлина за импорт = 11 000 * 10% = 1 100 евро.

3. Акцизы и ввозной НДС. В нашем случае товар не подакцизный. Поэтому сверх суммы стоимости товаров и пошлины начисляем только НДС. Ставка будет равна 20%.

НДС = (11 000 + 1 100) * 20% = 2 420 евро.

Также в сумму платежей войдет таможенный сбор. Для нашей стоимости товаров он составит 2 000 руб.

Ведите бухгалтерский и налоговый учет импорта и экспорта в Контур.Бухгалтерии — облачном сервисе для малого бизнеса. Здесь есть простой учет, зарплата, отчетность, автоматизация операций и поддержка специалистов, без доплат. Первые 5 дней бесплатны для всех новых пользователей.

Автор статьи: Валерия Текунова

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет ВЭД и рублевых операций, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе.

Метод по стоимости сделки с однородными товарами. Способ аналогичен предыдущему методу. Отличие заключается в том, что однородные товары хотя и не идентичны оцениваемой продукции, но имеют сходные функции, состав и характеристики. Действует условия совпадения страны производства, как и для идентичных товаров.

Метод по стоимости сделки с однородными товарами. Способ аналогичен предыдущему методу. Отличие заключается в том, что однородные товары хотя и не идентичны оцениваемой продукции, но имеют сходные функции, состав и характеристики. Действует условия совпадения страны производства, как и для идентичных товаров.