Факторный анализ оборотных активов

Факторный анализ оборачиваемости оборотных активов как инструмент поиска направлений ее ускорения

Оборотные активы – важнейшая экономическая категория, которая отражает стоимостную оценку оборотных средств организации, объем состав, и структура которых в значительной степени влияет на устойчивость ее финансового положения.

Для оценки оборачиваемости ОА использ след коэф-ты:

1) коэфф-т оборачиваемости ОА = Выручка/Среднегод велич ОА.

2) длительность оборота(дн.)=360/Коэф-т оборачив ОА.

3)коэфф закрепления – показ сколько ОА приходится на 1 руб выручки от продаж. Кзакр = Среднегод велич ОА /Выручка.

Ускорение оборота ОА способствует сокращ-ю потребности в них, приросту объема продукции, увелич-ю прибыли, в след чего улучшается фин сост п/п, укреп-ся п/способность. Замедление оборач-ти требует дополнит привлеч-я в оборот ср-в, необх для продолж-я произв-хоз деят-ти.

В кач-ве факторов, влияющих на коэфф-т оборачиваемости выступают: выручка от продажи; среднегодовая величина ОА.

1)опр абсолют изменение Кобор за анализир период:  Кобор = Кобор1 – Кобор0 = Выручка1/Среднегод величина ОА1 – Выручка 0/Среднегод величина ОА 0.

Кобор = Кобор1 – Кобор0 = Выручка1/Среднегод величина ОА1 – Выручка 0/Среднегод величина ОА 0.

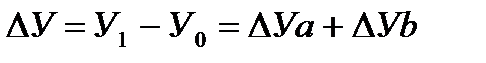

2)опр влияние факторов: а)опр влияние на изменение Кобор выручки от продажи продукции

(N) = N1/ОАо – Nо/ОАо = N1/ОАо —

(N) = N1/ОАо – Nо/ОАо = N1/ОАо —  о. б)опр влияние на изменение Кобор среднегодовой величины ОА:

о. б)опр влияние на изменение Кобор среднегодовой величины ОА:

(ОА) = N1/ОА1 – N1/ОАо =

(ОА) = N1/ОА1 – N1/ОАо =  1 — N1/ОАо.

1 — N1/ОАо.

3)балансовым методом опр совокупное влияние ОА (сост баланс отклонений):

=

=

(N) +

(N) +

(ОА)

(ОА)

23 Анализ и оценка платежеспособности организации и ликвидности её оборотных активов

Платежеспособность-наличие у предприятия ден ср-в и их эквивалентов, достаточных для расчетов по кредит задолженности, требующих немедленного погашения.

Критериями оценки платежеспособности является наличие в достаточном объеме средств на р/с и отсутствие просроченной кред задолженности. Принципиальное отличие ликвид-сти от платежеспособности заключ в том, что показатели ликвидности могут хар-ть фин состояние как вполне удовлетворительно, но эта оценка может быть ошибочной с точки зрения платежеспособности. Признаком ухудшения ликв-ти и платеж-ти явл увеличение иммобилизации собственных оборотных средств.

Плат-ть мб быть краткосрочной и долгосрочной.Краткоср.-хар-ся наличием наиболее ликвидных активов(ден ср-ва и краткосроч фин влож)по данным бух баланса её можно рассчитать как минимум за квартал,для оперативной оценки краткосроч платежеспособности состав платежный календарь,в нем ежедневно сопоставляются данные о ден ср-х которыми располагает организациях и ожидаемых платежных обязательствах. При анализе долгосроч платежеспособности наряду с показат ликвидности рассчитываются:

Коэф соотнош Дт и Кт задолженности=Деб задолжкред задолж, Период инкассирования деб задолж в днях=Средняя величина остатков деб задолж*кол-во дней в периодевыр от продаж, Коэф покрытия чистыми активами всех обязательств=Чист активысумма обязательств, Коэф покрытия чист оборт активами кредиторской задолженности=чист обор акткред задолж, Доля чист обор активов в общей вел-не чистых активов=чист обор активычистые акт.

Под ликвидностью активов поним спос-ть их транформир-ся в ден ср-ва. Степень ликв-ти опред периодом времени, в теч кот эта транформация может быть осуществна. Говоря о ликвидности, имеют в виду наличие у пред-я оборотных ср-в в достаточ количестве для погашения краткосроч обязательств независимо от срока возврата долгов

А) Коэ-т абсолютной лик-ти= (ден ср-ва+КраткосочФинВлож)/текущие обяз-ва Норматив >=0.2 Данный коэф-т показывает, какую часть текущей краткосрочной зад-ти пред-е может погасить в ближайшее время.

Б) Коэф-т критической ликв-ти(промежуточного покрытия)= (ден ср-ва+КраткосочнФинВлож+краткоср деб зад-ть)/тек обяз-ва. Норма>=0.8 хар-ет прогнозируемую платежеспособность предприятия при условии своеврем проведения расчетиов с дебиторами

В) Коэф-т текущей лик-ти =Оборотные активы/текущие обяз-ва. Норма>=2

Г)Коэф срочной ликв=Ден средстваобязательства,требующие погашения на дату анализа,норма 1,хар-ет реальную способность организации погасить ден обязательства на конкрет дату.

Д) Доля обор ср-в в активах=обор активы/валюта баланса

Е) Коэф-т обесп-ти собств ср-вами=(СК+долгосроч обяз-ва-Внеоб активы)/обор активы. Норма>=0,1. Показывает какая часть обор ср-в сформирована за счет собств капитала.

Факторный анализ оборачиваемости оборотных активов

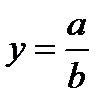

Зависимость между выручкой от продаж, средней стоимостью оборотных средств и их оборачиваемостью описывается кратной моделью:

,

,

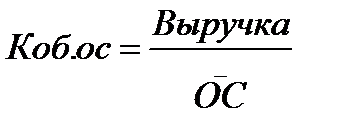

Балансовое уравнение имеет следующий вид:

Количественную оценку влияния факторов на результативный показатель можно получить методом цепных подстановок. Суть данного метода заключается в последовательной замене показателя предыдущего периода на отчетный период и вычислении разницы между промежуточными показателями.

Метод цепной подстановки для кратной модели выглядит следующим образом:

Рост результативного показателя может «y» может достигаться за счет:

1) роста фактора «a» при неизменном факторе «b»;

2) снижения фактора «b» при неизменном факторе «a»;

3) превышения темпов роста фактора «а» над темпами роста фактора «b»;

4) превышения темпов снижения фактора «b» над темпами снижения фактора «a».

Факторный анализ оборачиваемости оборотный средств ОАО «Кондитерский концерн Бабаевский» представлен ниже в следующей аналитической таблице:

Таблица 7. Факторный анализ оборачиваемости ОА

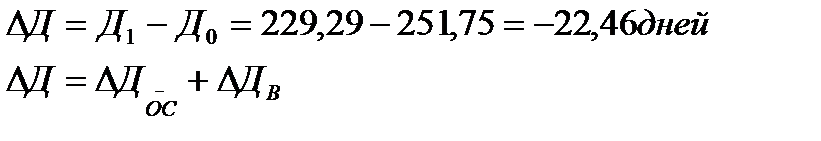

Данные таблицы свидетельствуют о снижении выручки от продаж за отчетный период на 135 283 тыс. руб. (-1,65%), снижении стоимости оборотных средств в отчетном периоде на 629 470,5 тыс. рублей (-10,96%). Отмечается повышение коэффициента оборачиваемости с 1,43 оборота до 1,57 оборота, то есть отмечается повышение показателя на 0,14 оборота (9,79%),соответственно ,период оборачиваемости оборотных средств понизился с 251,75 дней до 229,29 дней, то есть на 22,46 дня, что , безусловно, является хорошей тенденцией и в данном случае изменение этих показателей говорит о том, что оборотные средства в нашей организации используются эффективно .

Проведем факторный анализ показателя периода оборачиваемости оборотных средств. В качестве факторов, оказывающих на него влияние, будут выступать показатели «выручка от продаж» и «средняя стоимость (остаток) оборотных активов»:

, где

, где

Д1 – период оборачиваемости оборотных активов в отчетном периоде;

Д — период оборачиваемости оборотных активов в предыдущем периоде;

— изменение показателя периода оборачиваемости оборотных активов за анализируемый период.

— изменение показателя периода оборачиваемости оборотных активов за анализируемый период.

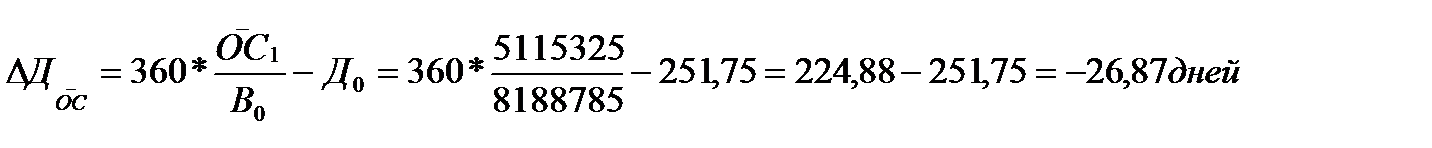

Таким образом, за счет снижения средней стоимости оборотных средств на 10,96% (629 470,5) тыс. руб., период оборачиваемости ОА снизился на 26,87 (27) дней.

Таким образом, за счет снижения средней стоимости оборотных средств на 10,96% (629 470,5) тыс. руб., период оборачиваемости ОА снизился на 26,87 (27) дней.

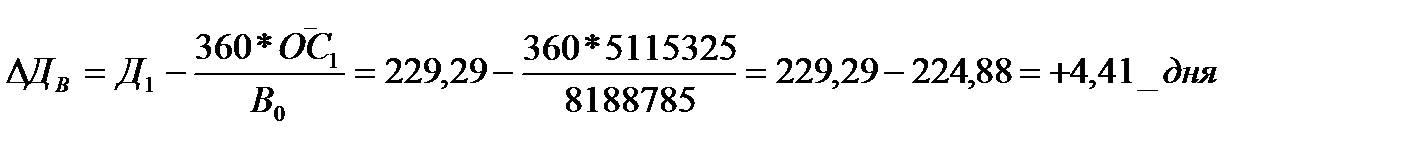

Таким образом, за счет снижения выручки от продаж на 135 283 тыс.руб., период оборачиваемости оборотных активов увеличился на 4,41 день.

Совокупное влияние обоих факторов составило: -26,87 + 4,41= -22,46 дня, следовательно, балансовое уравнение сошлось, следовательно, повышение коэффициента оборачиваемости оборотных активов и снижение периода оборачиваемости обусловлены уменьшением средней стоимости оборотных средств.

Анализ состояния и использования оборотного капитала предприятия

Комплексная оценка эффективности использования оборотного капитала

Для комплексной оценки эффективности использования оборотных средств наряду с показателями оборачиваемости используют показатели рентабельности.

Для оценки рентабельности оборотного капитала воспользуемся показателями:

- рентабельность оборотных активов в производственной деятельности — отношение прибыли от продаж (ПРП) к средней стоимости оборотных средств (ОБС):

- общая рентабельность оборотных активов — отношение балансовой прибыли (БПР) к средней стоимости оборотных средств (ОБС):

- экономическая рентабельность оборотных активов — отношение чистой прибыли (ЧПР) к средней стоимости оборотных средств:

Разрыв между значениями общей рентабельности и экономической рентабельности показывает влияние налогового бремени на результаты текущей деятельности.

Рост перечисленных показателей рентабельности в динамике свидетельствует о повышении общего уровня эффективности использования оборотных активов в текущей деятельности.

Для комплексной оценки рентабельности оборотных средств воспользуемся интегральным показателем, представляющим собой среднее геометрическое темпов роста перечисленных выше показателей:

ИН(Р) = [Тр(Ро) * Тр(Рб) * Тр(Рэ)] 1 : 3 .

Если значение интегрального показателя в отчетный период больше единицы, то это свидетельствует о повышении общего уровня эффективности использования оборотных активов в процессе функционирования организации по сравнению с базисным периодом.

Расчет и оценка показателей рентабельности оборотных активов по балансовой отчетности.

Используя балансовую отчетность организации, оценить динамику изменения рентабельности оборотных активов.

Оборотные активы (ф. 1, стр. 290), тыс. руб.: ОБС = 800; ОБС1 = 871,5.

Прибыль от продаж (ф. 2, стр.050), тыс. руб.: ПРП = 514; ПРП1 = 709.

Балансовая прибыль (ф. 2, стр. 140), тыс. руб.; ПРБ = 524; ПРБ1 = 707.

Чистая прибыль (ф. 2, стр. 190), тыс. руб.; ПРЧ = 50; ПРЧ1 = 60.

Оценим динамику изменения рентабельности оборотных средств в основной деятельности:

ΔРо = 0,8135 — 0,6425 = 0,171;

Тпр(Ро) = 0,171 : 0,6425 * 100% = 26,61%.

Рентабельность оборотных средств в основной деятельности в отчетный период увеличилась на 26,61%, на каждый рубль оборотных средств было получено больше прибыли от продаж в среднем на 17 коп., чем в базисный период.

Оценим динамику изменения общей рентабельности оборотных активов:

Изменение общей рентабельности оборотных активов:

ΔРб = Рб1 — Рб = 0,811 — 0,655 = 0,156;

Тпр = ΔРб : Рб* 100% = 0,156 : 0,655* 100% = 23,82%.

Общая рентабельность оборотных активов в отчетный период увеличилась на 23,82%, на каждый рубль оборотных активов в среднем приходилось больше балансовой прибыли на 15,60 коп., чем в базисный период.

Оценим динамику изменения экономической рентабельности оборотных активов:

Изменение экономической рентабельности оборотных активов:

ΔРэ = 0,0688 — 0,0625 = 0,0063;

Тпр(Рэ) = 0,0063 : 0,0625 * 100% = 10,08%.

Экономическая рентабельность оборотных активов в отчетный период увеличилась на 10,08%, на каждый рубль оборотных активов в среднем приходилось больше чистой прибыли на 0,63 коп., чем в базисный период.

Разрыв между общей рентабельностью и экономической рентабельностью существенный, так в базисный период величина разрыва составила 0,5925 (0,655 — 0,0625), в отчетный период величина разрыва составила 0,7422 (0,811 — 0,0688). В отчетный период разрыв увеличился в 1,2527 раза, или на 25,27%. Руководству организации необходимо проанализировать формирование налоговых отчислений, эффективнее использовать в работе существующие методы оптимизации налогов.

Оценим динамику изменения интегрального показателя рентабельности оборотных средств:

ИН(Р) = [Тр(Ро) * Тр(Рб) * Тр( Рэ)] 1 : 3 =[1,2661 * 1,2382 * 1,1008] 1 : 3 =

= 1,199469, или 119,95%.

Уровень рентабельности оборотных активов предприятия в отчетный период увеличился на 19,95%.

Факторный анализ использования оборотного капитала

Для объективного управления оборотными активами и обоснованного принятия управленческих решений при планировании текущей деятельности важно оценивать влияние основных факторов на прирост финансовых результатов, рентабельности. Рассмотрим методику факторного анализа, используя данные балансовой отчетности.

Оценим влияние состояния и уровня использования оборотного капитала на прирост выручки от продаж, используя модель:

Рассмотрим алгоритм анализа, используя данные балансовой отчетности.

Выручка от продаж:

В = 2604 тыс. руб.; В1 = 3502 тыс. руб.

Средняя величина оборотных активов:

ОБС = 800 тыс. руб.; ОБС1 = 871,5 тыс. руб.

ΔОБС = 871,5 — 800 = 71,5 (тыс. руб.).

Значения коэффициентов оборачиваемости оборотных активов:

Ко(ОБС) = 2604 : 800 = 3,255;

Ко(ОБС)1 = 3502 : 871,5 = 4,0184;

ΔКо(ОБС) = 4,0184 — 3,255 = 0,7634.

- определим прирост выручки от продаж: ΔВ = 3502 — 2604 = 898 (тыс. руб.);

- определим влияние изменения стоимости оборотных активов на прирост выручки от продаж:

= 71,5 * 3,255 = 232,7325.

Увеличение экстенсивного фактора на 71,5 тыс. руб. привело к увеличению выручки от реализации на 232,73 тыс. руб.

- определим влияние интенсивного фактора (коэффициента оборачиваемости активов) на прирост выручки от продаж:

= 871,5 * 0,7634 = 665,3031(тыс. руб.).

Увеличение интенсивного фактора привело к увеличению продукции на 665,30 тыс. руб.

- оценим степень влияния экстенсивного фактора:

СТэкс = ΔВ(ОБС) : ΔВ * 100% = 232,7325 : 898 * 100% = 25,92%;

- оценим степень влияния интенсивного фактора:

СТинт = ΔВ(Ко(ОБС)) : ΔВ * 100% = 665,3031 : 898 * 100% = 74,08%.

Прирост выручки от продаж на 74,08% связан с повышением уровня использования оборотных активов;

- оценим влияние балансовой прибыли и оборотного капитала на изменение уровня рентабельности.

Оборотные активы (ф. 1, стр. 290), тыс. руб.:

ОБС = 800; ОБС1 = 871,5; ΔОБС = 71,5.

Балансовая прибыль (ф. 2, стр. 140), тыс. руб.:

БПР = 524; БПР1 = 707; ΔБПР = 183.

Значения рентабельности оборотных активов:

Рб = 524 : 800 = 0,655; Рб1 = 707 : 871,5 = 0,811.

Изменение общей рентабельности оборотных активов:

ΔРб = Рб1 — Рб = 0,811 — 0,655 = 0,156.

Определим влияние изменения балансовой прибыли на прирост рентабельности оборотных активов:

: ОБС = 183 : 800 = 0,22875.

За счет увеличения балансовой прибыли на 183 тыс. руб. рентабельность оборотных активов увеличилась на 0,22875 пункта.

Определим влияние изменения оборотных активов на прирост рентабельности:

=707 : 871,5 — 707 : 800 = 0,8112 — 0,8837 = -0,0725.

Увеличение оборотных активов на 71,5 тыс. руб. привело к снижению общей рентабельности оборотных активов на 0,0725 пункта.

Расчеты наглядно показывают, что необходимо повышать уровень управления оборотными активами, при планировании на перспективу необходимо обосновывать потребность в оборотном капитале и рационально формировать структуру оборотных активов.

Влияние рентабельности продаж, оборачиваемости оборотных активов на прирост общей рентабельности оборотных активов.

Оценим влияние факторов: прибыль от продаж, оборачиваемость оборотных активов, соотношение балансовой прибыли и прибыли от продаж на рентабельность оборотных активов. Используем трехфакторную модель:

Рб(ОБС) = (ПРБ : ПРП) * (ПРП : В) * (В : ОБС) = Д * Рпр * Ко.

Первый показатель показывает соотношение между балансовой прибылью и прибылью от продаж (Д), второй показатель характеризует рентабельность продаж (Рпр), третий фактор — это коэффициент оборачиваемости оборотных активов (Ко). Данная модель может быть использована при выборе путей повышения эффективности управления оборотным капиталом.

Очевидно, что повышение общего уровня эффективности происходит при условии:

Тпр (ПРЧ) >Тпр (БПР) >Тпр (В) >Тпр (ОБС).

Используем данные балансовой отчетности для оценки рентабельности оборотных активов:

- Исходная информация:

Оборотные активы (тыс. руб.):

ОБС = 800; ОБС1 = 871,5; ΔОБС = 71,5.

Исследование отдельных аспектов оценки показателей рентабельности оборотных активов хозяйствующего субъекта

Важным направлением в исследовании оборотных активов и источников их финансирования является изучение показателей эффективности их использования. К числу таких показателей относятся показатели рентабельности. Прежде чем их исследовать, необходимо вспомнить механизм формирования финансовых результатов, действующий на сегодняшний день.

Общая схема формирования финансовых результатов хозяйствующего субъекта

Один из аспектов различия показателей рентабельности — дифференциация используемых показателей прибыли. Следует помнить о том, что в соответствии с гл. 25 НК РФ финансовый результат определяется как полученные доходы, уменьшенные на величину произведенных расходов.

При этом разделяют финансовые результаты от основной (текущей) и прочей деятельности. Оборотные активы принимают участие как в первой, так и второй.

Одним из условий оценки показателей является сопоставимость используемых в расчете элементов. Следовательно, при оценке рентабельности оборотных активов по прибыли от продаж в расчетах необходимо использовать величину оборотных активов, количественно характеризующую их участие в основной деятельности.

Тогда по аналогии можно рассчитать рентабельность оборотных активов, принимающих участие в прочей деятельности.

Учитывая особенности бухгалтерского учета хозяйственной деятельности, следует отметить, что в большинстве случаев затруднительно разграничить оборотные активы, используемые в основной и прочей деятельности. Поэтому, на наш взгляд, наиболее целесообразно рассчитывать рентабельность общей величины оборотных активов, используемых как в основной, так и прочей деятельности, применяя величину прибыли (убытка) до налогообложения.

Использование формулы (6) позволяет проследить изменение соотношения между постоянными и переменными затратами, маржинального дохода на изменение общей рентабельности оборотных активов.

Рассмотрим механизм действия разработанных нами формул (4–6). Рассчитаем и проанализируем рентабельность оборотных активов с учетом разделения финансового результата организации на прибыль от основной (текущей) и прочей деятельности (табл. 1).

Таблица 1. Исходные данные для факторного анализа рентабельности оборотных активов ООО «Альфа» за 2006–2007 гг.

1. Величина выручки от продаж, тыс. руб.

2. Величина себестоимости проданной продукции, тыс. руб. всего

3. Величина прибыли (убытка) от продаж, тыс. руб.

4. Величина прочих доходов, тыс. руб.

5. Величина прочих расходов, тыс. руб.

6. Величина прибыли (убытка) от прочей деятельности, тыс. руб.

7. Величина прибыли (убытка) до налогообложения, тыс. руб.

8. Средняя величина оборотных активов, тыс. руб.

9. Рентабельность (общая) оборотных активов, %

С целью подтверждения практического использования формулы (4) проведем факторный анализ рентабельности оборотных активов (табл. 2) с использованием способа цепных подстановок. Результат представлен в табличной форме.

Таблица 2. Факторный анализ рентабельности оборотных активов (с использованием формулы 4)

1. Базовые показатели

Совокупное влияние факторов

Из данных табл. 2 следует, что рентабельность оборотных активов выросла на 0,51 %, что произошло по следующим причинам:

1) в связи с ростом прибыли от продаж на 91 тыс. руб. рентабельность оборотных активов увеличилась на 6,25 %;

2) в связи с уменьшением прибыли от прочей деятельности на 14 тыс. руб. величина рентабельности оборотных активов уменьшилась на 0,96 %;

3) средняя величина оборотных активов выросла на 212 тыс. руб., что привело к снижению рентабельности оборотных активов на 4,78 %.

Таким образом, негативное воздействие на изменение общей рентабельности оборотных активов оказало снижение прибыли от прочей деятельности и увеличение оборотных активов. Это вызывает необходимость:

1) детального исследования финансовых результатов от прочей деятельности;

2) выявления резервов роста соответствующей прибыли;

3) дополнительного исследования оборотных активов, отдельных составляющих, оптимизации их величины.

Для проведения детального исследования рассматриваемого показателя воспользуемся разработанной нами формулой (5), проведем факторный анализ общей рентабельности оборотных активов с учетом развернутой формулы (табл. 3).

Таблица 3. Факторный анализ общей рентабельности оборотных активов (с использованием формулы (5))

1. Базовые показатели

Совокупное влияние факторов

Применение формулы (5) позволяет выявить ряд дополнительных факторов, влияющих на изменение рентабельности оборотных активов:

1) с увеличением выручки от продаж на 120 тыс. руб. общая рентабельность оборотных активов выросла на 8,23 %;

2) с ростом производственной себестоимости на 15 тыс. руб. общая рентабельность оборотных активов снизилась на 1,02 %;

3) с ростом коммерческих расходов на 7 тыс. руб. результативный показатель уменьшился на 0,48 %;

4) с увеличением управленческих расходов на 7 тыс. руб. общая рентабельность оборотных активов сократилась на 0,48 %;

5) с уменьшением прочих доходов на 7 тыс. руб. результат снизился на 0,48 %;

6) с ростом прочих расходов на 7 тыс. руб. общая рентабельность оборотных активов снизилась на 0,48 %;

7) увеличением оборотных активов на 212 тыс. руб. исследуемый показатель снизился на 4,78 %.

Таким образом, только один из рассматриваемых в модели факторов оказал положительное влияние на изменение показателя рентабельности. Это вызывает необходимость дополнительного изучения:

1) факторов, вызвавших рост производственной себестоимости, управленческих, коммерческих и прочих расходов, снижение прочих доходов;

2) величины оборотных активов, использования их отдельных элементов, оборачиваемости.

На наш взгляд, применение формулы (5) повышает аналитичность проводимых исследований, позволяет выявить ряд дополнительных факторов, влияющих на результативный показатель (общая рентабельность оборотных активов), и разработать на этой основе действенные управленческие решения.

Также при оценке показателей рентабельности оборотных активов можно использовать величину чистой прибыли.

Это позволяет оценить влияние различных источников формирования оборотных активов на показатель эффективности их использования (рентабельности), что значительно облегчает работу аналитика по выявлению факторов, негативно влияющих на результативный показатель, предоставляет возможность проведения прогнозных оценок. Результат складывается под влиянием следующих факторов:

— рентабельности оборотных активов, рассчитанной по чистой прибыли, но без учета процентных платежей. Характеризует возможности хозяйствующего субъекта по использованию собственных источников финансирования. Ее увеличение приводит к росту результативного показателя и характеризует устойчивое финансовое положение организации;

— посленалогового коэффициента финансирования оборотных активов заемным капиталом. Характеризует политику хозяйствующего субъекта в отношении использования заемного капитала на финансирование оборотных активов, а также влияние уровня налогообложения прибыли на средневзвешенную ставку процента по заемному капиталу. Организация может регулировать величину показателя r * , выбирая кредиторов с приемлемыми условиями кредитования (низкой процентной ставкой за кредит). Рост величины заемных средств, направляемых на финансирование оборотных активов, приводит к усилению финансовой зависимости хозяйствующего субъекта, росту процентов за кредит, риску его невозврата и в целом к снижению рентабельности оборотных активов.

Проведена апробация формулы (4), ее результаты представлены в табл. 4, 5.

Таблица 4. Исходные данные для анализа рентабельности оборотных активов