Анализ распределения и использования прибыли

Анализ распределения и использования прибыли

Важной и наиболее динамичной составляющей собственного капитала является нераспределенная прибыль (непокрытый убыток).

Направления распределения и использования прибыли определяются организацией самостоятельно в порядке, предусмотренном учредительными документами и в соответствии с законодательством.

Прибыль может быть использована на следующие цели:

— отчисления в резервный фонд (капитал);

— выплату дивидендов в акционерных обществах (доходов участникам, учредителям в компаниях других организационно-правовых форм);

— покрытие убытков прошлых лет;

— пополнение уставного капитала;

— выплату премий (вознаграждений) работникам по итогам года и другим основаниям;

— социально-культурные мероприятия и т.д.

Организация может создавать фонды накопления, потребления, социальной сферы. Однако действующие законодательные и нормативные правовые акты по бухгалтерскому учету не регламентируют формирование таких фондов, а в типовых формах отчетности соответствующие статьи не отражаются с 2000 г. В настоящее время в подавляющем большинстве предприятий обособленно эти фонды не создаются, а соответствующие расходы, производимые за счет чистой прибыли, списываются непосредственно со счета 84 «Нераспределенная прибыль (непокрытый убыток)», при отсутствии чистой прибыли — со счета 91 «Прочие доходы и расходы».

Основная цель анализа распределения и использования прибыли — оценка рациональности реинвестиционной и дивидендной политики организации.

Реинвестированная (или капитализированная) прибыль — это величина чистой прибыли отчетного года, которая идет на финансирование затрат, связанных с научно-техническим и производственным развитием организации.

В потребляемую прибыль включаются суммы начисленных дивидендов и прибыли, использованной на другие цели, не связанные с инвестированием в производство (материальное поощрение, благотворительные и социально-культурные цели и др.).

Основную часть реинвестированной прибыли составляет нераспределенная прибыль. Эта прибыль остается в обращении и является источником расширенного воспроизводства. Если часть прибыли в отчетном году была распределена на создание резервного фонда (капитала), пополнение уставного капитала и покрытие убытков прошлых лет, то эти суммы также включаются в капитализацию прибыли. В первых двух случаях эта прибыль остается в обороте предприятия и лишь «меняет» счета собственного капитала. В случае использования прибыли на покрытие убытков прошлых лет она продолжает числиться на синтетическом счете 84, т.е. движение происходит внутри счета. Нужно быть внимательным в отношении прибыли, направленной на пополнение уставного капитала. Поскольку отчисления на эти цели осуществляются, как правило, за счет накопленной нераспределенной прибыли прошлых лет, суммы отчислений уже включались в капитализацию прибыли в предыдущие годы (числились по статье «Нераспределенная прибыль»).

Нераспределенная прибыль отчетного года в сумме с нераспределенной прибылью прошлых лет (см. 3 раздел пассива баланса) составляет накопленную нераспределенную прибыль.

Реинвестиционную политику организации можно считать рациональной, если доля капитализированной прибыли составляет не менее 50% всей суммы чистой прибыли отчетного периода. Если при нереализованных инвестиционных проектах более 50% чистой прибыли используется на материальное стимулирование и выплату дивидендов, то это показывает, что предприятие «проедает» свою прибыль.

6. Показатели, характеризующие использование прибыли.

1. Коэффициент капитализации прибыли:

Ккап = ПК (капитализированная (реинвестированная) прибыль) /ПЧ (чистая прибыль отчетного периода)

Рекомендуемое значение > 0,5.

2. Коэффициент потребления прибыли:

Кпотр = Ппотр (потребляемая часть чистой прибыли)/ПЧ (чистая прибыль отчетного периода)

АНАЛИЗ ПРЕДПРИЯТИЯ ОНЛАЙН

Анализ распределения и использования прибыли предприятия

После уплаты налогов прибыль РКЦ «Летим в Космос» распределяется следующим образом: одна часть используется на расширение производства (фонд накопления), а вторая – на материальное поощрение работников предприятия (фонд потребления), создается также резервный фонд предприятия.

Сравнение показателей использования прибыли РКЦ «Летим в Космос» в 2019 году по плановым и фактическим показателям приведено в табл. 25.

Таблица 25

Показатели использования прибыли РКЦ «Летим в Космос» в 2019 г.

2019 год, тыс. руб.

Отклонение от плана

Прибыль от продаж

Доходы от участия в других организациях

Прибыль до налогообложения

Текущий налог на прибыль

Распределение чистой прибыли:

в резервный фонд

в фонд накопления

в фонд потребления

Доля в чистой прибыли в %:

Данные таблицы 25 отражают процесс формирования налогооблагаемой и чистой прибыли в РКЦ «Летим в Космос» и распределение ее фонды предприятия. Как видно из таблицы в 2019 году произошло снижение всех показателей прибыли предприятия по сравнению с планом. При этом чистой прибыли было получено меньше на 11 335 тыс. рублей от планируемого уровня, что сказалось и на распределении прибыли. Так, в резервный фонд было отчислено на 567 тыс. руб. меньше от планируемого уровня, при этом доля в чистой прибыли составила 5%. В фонд накопления было направлено на 5% больше от планируемого уровня, но в абсолютном значении фактическое сокращение в фонд накопления составило 4 243 руб. Фонд потребления был сокращен на 5%, что в динамике дало снижение направленных в него денежных средств на 6 534 тыс. руб.

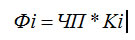

Основными факторами, определяющими размер отчислений в фонды накопления и потребления, могут быть изменения чистой прибыли (ЧП) и коэффициента отчислений прибыли в соответствующие фонды (Ki). Сумма отчислений прибыли в фонды предприятия равна произведению двух факторов:

. (5)

. (5)

Расчет их влияния на размер отчислений в резервный фонд, фонды накопления и потребления представлен в табл. 26.

Таблица 26

Расчет влияния изменения чистой прибыли и коэффициента отчислений прибыли на размер отчислений в фонды РКЦ «Летим в Космос» в 2019 г.

Сумма распределяемой прибыли, тыс. руб.

Сумма отчислений, тыс. руб.

Отклонение от плана

в том числе за счет

На основе данных таблицы 26 следует отметить, что изменение чистой прибыли коснулось отчислений во все фонды РКЦ «Летим в Космос», за счет снижения чистой прибыли отчисления в резервный фонд предприятия снизились на 567 тыс. руб., в фонд накопления – на 4 234 тыс. руб., в фонд потребления на 6 534 тыс. руб. При этом за счет изменения коэффициента отчисления прибыли в фонды предприятия, фонд накопления получил на 2 800 тыс. рублей больше, а фонд потребления на 2 800 тыс. руб. меньше денежных средств из чистой прибыли.

Таким образом, финансовые результаты деятельности РКЦ «Летим в Космос» определяются объемом полученной выручки от основных видов деятельности, прочих доходов и показателями прибыли (от продаж, до налогообложения и чистой прибыли).

В 2019 году выручка предприятия составила 2 139 885 тыс. руб., что на 19,7% больше, чем в 2018 году. При этом себестоимость в 2019 году, по сравнению с 2018 выросла также на 19,7%. В 2019 году РКЦ «Летим в Космос» по сравнению с 2018 годом снизил коммерческие расходы на 7%. Благодаря этому динамика прибыли от продаж составила прирост по сравнению с 2018 г. — на 40,2%.

Прибыль до налогообложения в 2019 году по сравнению с 2018 годом снизилась на 16,2%. Налог на прибыль в 2019 году вырос на 266,9% по сравнению с 2018 годом. Следует отметить, что объем чистой прибыли в 2019 году составил 28665 тыс. руб., что больше уровня 2018 года на 4%. В 2018 и 2019 гг. доля себестоимости в выручке составила 99%. При этом доля валовой прибыли в 2018 году – 8%. Таким образом, основной тенденцией стало увеличение доли себестоимости в выручке РКЦ «Летим в Космос» и как следствие снижение доли валовой прибыли, доля в выручке которой составила в 2018 – 7,7%, а в 2019 – 9%.

Прочие доходы РКЦ «Летим в Космос» в течение 2017-2018 года имеют тенденцию к снижению, так если в 2017 году их доля составляла 6,1%, то в 2019 году – 2,6%. При этом прочие расходы наоборот, имеют тенденцию к увеличению – в 2017 году – 6,1%, в 2018 году – 6,5%, в 2019 году – 8,2%. Как видно из тенденции, прочие расходы превышают прочие доходы предприятия на протяжении всего изучаемого периода.

Прибыль до налогообложения в 2019 году составляет 1,6% от выручки – это самый низкий показатель за период 2017 – 2019 гг. Максимальный уровень прибыли до налогообложения отмечается в 2018 году – 2,3%. Доля налога на прибыль в 2019 году имеет значение в 0,9%, по сравнению с 2017 году, вырос на 0,5%. Это связано в первую очередь с увеличением налогооблагаемой прибыли РКЦ «Летим в Космос».

Таким образом, в 2019 году чистая прибыль предприятия составила 1,3%, что несколько ниже соответствующих показателей 2017 и 2018 лет. При этом безубыточный объем реализации продукции в 2019 году равен 770 163 единиц продукции или 1 648 060 тыс. руб.

Рост общего объема выручки предприятия произошел в основном а счет роста реализации основной продукции Летим в Космос. В 2019 году выручка от основной продукции выросла на 20,4% и составила 2 057 354 тыс. руб., при этом в 2018 году рост реализации основной продукции был на уровне 6,5%. Как следствие в 2019 году рост реализации товаров народного потребления составил 8,3%, против 14,3% в 2018 году. Реализация продукции населению в 2019 году составила 1 746 тыс. руб., что выше уровня 2018 года на 6,3%, при этом рост реализации товаров, работ и услуг населению в 2018 году составлял 7,5%. В 2019 году рост выручки по обслуживающим производствам составил 9,8%, не смотря на то, что рост по данному показателю составил 21,6%. Выручка по обслуживающим производствам в 2019 году была получена в объеме 19 388 тыс. руб.

В период 2017-2019 гг. в РКЦ «Летим в Космос» наблюдается существенный рост общей величины расходов по обычным видам деятельности предприятия. Так, если прирост всех затрат составил в 2018 году 4,5%, то в 2019 году – 27% и в абсолютном выражении равен 2 125 909 тыс. рублей. Если в 2018 году рост затрат оправдывается ростом выручки на 6,5% (темп роста выручки выше темпа роста затрат на 6,5 – 4,5 = 2%), то в 2019 году рост затрат опережает темпы роста выручки на 19,7 – 27 = -7,3%.

Если в 2017 году коэффициент расходоемкости составлял 0,9541 руб., то в 2019 году 0,9935 руб., то есть РКЦ «Летим в Космос» в 2019 году для получения 1 рубля выручки приходилось тратить 99,35 коп. Отношение прибыли от продаж к общей величине расходов по обычным видам деятельности, представленное показателем рентабельности расходов, так же подтверждает рост расходов. Так если в 2017 году рентабельность расходов была равна 3,97%, то в 2019 году – 9,08%.

Но при этом повышение эффективности деятельности предприятия проявляется в наращивании рентабельности продаж, выраженной в отношении прибыли от продаж к выручке от продаж. Так если в 2017 году рентабельность продаж составляла 3,79%, то в 2018 году – 7,7%, а в 2019 году уже 9,02%.

Положительное влияние на прибыль РКЦ «Летим в Космос» до налогообложения в 2019 году оказали рост выручки от продаж (351 767 тыс. руб.) и снижение коммерческих расходов (-383 тыс. руб.). Общее влияние факторов первого порядка увеличило прибыль предприятия до налогообложения на 55 310 тыс. руб. Отрицательное влияние на прибыль до налогообложения сыграл рост себестоимости (-296 840 тыс. руб.), при этом тем прироста выручки и затрат равен 19,7%, что удерживает предприятие на уровне 2018 года, то есть темп роста выручки компенсирует темп роста затрат предприятия. Совокупное влияние факторов второго порядка снизило прибыль РКЦ «Летим в Космос» до налогообложения на 100 083 тыс. руб. Все статьи расходов второго порядка оказали отрицательное влияние на прибыль до налогообложения и даже существенный прирост выручки не смог компенсировать их влияние. Факторы третьего порядка на прибыль до налогообложения положительно повлияли на ее количество и в совокупности увеличили ее на 413 716 тыс. руб. Это в первую очередь произошло за счет снижения сальдо процентов к получению (-46 156 тыс. руб.) и увеличения сальдо прочих доходов и расходов (108 108 тыс. руб.).

После уплаты налогов прибыль РКЦ «Летим в Космос» распределяется следующим образом: одна часть используется на расширение производства (фонд накопления), а вторая – на материальное поощрение работников предприятия (фонд потребления), создается также резервный фонд предприятия. В 2019 году произошло снижение всех показателей прибыли предприятия по сравнению с планом. При этом чистой прибыли было получено меньше на 11 335 тыс. рублей от планируемого уровня, что сказалось и на распределении прибыли. Так, в резервный фонд было отчислено на 567 тыс. руб. меньше от планируемого уровня, при этом доля в чистой прибыли составила 5%. В фонд накопления было направлено на 5% больше от планируемого уровня, но в абсолютном значении фактическое сокращение в фонд накопления составило 4 243 руб. Фонд потребления был сокращен на 5%, что в динамике дало снижение направленных в него денежных средств на 6 534 тыс. руб.

Анализ распределения и использования чистой прибыли

Распределение прибыли представляет собой процесс формирования направлений её использования в соответствии с целями и задачами развития предприятия. Характер распределения прибыли определяет многие существенные аспекты деятельности предприятия, оказывая влияние на ее результативность. Распределение прибыли является основным инструментом воздействия на рост рыночной стоимости предприятия, его текущую платежеспособность, инвестиционную привлекательность, уровень трудовой мотивации работников и производительность труда.

Распределение прибыли осуществляется в соответствии со специально проработанной политикой, формирование которой представляет собой одну из наиболее сложных задач общей политики управления прибылью предприятия. Эта политика призвана отражать требования общей стратегии развития предприятия, обеспечивать повышение его рыночной стоимости, формировать необходимый объем инвестиционных ресурсов, обеспечивать материальные интересы собственников и персонала. При этом в процессе формирования политики распределения прибыли необходимо учитывать противоположные мотивации собственников предприятия (акционеров, вкладчиков) – получение высоких текущих доходов или значительное увеличение их размеров в перспективном периоде.

Из рисунка 9.7 видно, что за счет чистой прибыли формируются фонды: фонд накопления, фонд социальной сферы, фонд потребления, резервный фонд предприятия.

Фонд накопления используется в основном для финансирования затрат на расширение производства, его техническое перевооружение, внедрение новых технологий и т.д.

Фонд социальной сферы может использоваться на коллективные нужды (расходы на содержание объектов культуры и здравоохранения, проведение оздоровительных и культурно-массовых мероприятий), фонд потребления – на индивидуальные нужды (вознаграждение по итогам работы за год, материальная помощь, стоимость путевок в санатории и дома отдыха, стипендии студентам, частичная оплата питания и проезда, пособия по выходу на пенсию и т.д.).

В процессе анализа изучается динамика обобщающих и частных показателей формирования и использования чистой прибыли:

— сумма чистой прибыли;

— удельный вес прибыли на самофинансирование предприятия;

— удельный вес прибыли на материальное стимулирование работников;

— сумма самофинансирования и сумма капитальных вложений на одного работника;

— сумма заработной платы и социальных выплат на одного работника.

Следует отметить, что изучать вышеперечисленные показатели необходимо в тесной связи с уровнем рентабельности продаж, рентабельности персонала, фондорентабельности и другими показателями эффективности. В процессе анализа изучается выполнение плана по использованию прибыли, для чего фактические данные об использовании прибыли по всем направлениям сравниваются с данными плана и выясняются причины отклонения от плана по каждому направлению использования прибыли. Важной задачей анализа является изучение вопросов использования средств фондов накопления и потребления. Средства этих фондов имеют целевое назначение и расходуются согласно утвержденным сметам. В процессе анализа устанавливается соответствие фактических расходов расходам, предусмотренным сметой, выясняются причины отклонений от сметы по каждой статье, изучается эффективность мероприятий, проводимых за счет средств этих фондов. В анализе использования средств фонда накопления следует изучить полноту финансирования всех запланированных мероприятий, своевременность их выполнения и полученный эффект.

Анализ распределения и использования чистой прибыли проводится путём изучения факторов формирования чистой прибыли, факторного анализа чистой прибыли, а также распределения чистой прибыли и анализа средств (фондов), сформированных за счёт чистой прибыли. Факторный анализ формирования чистой прибыли проводится исходя из структурно-логической схемы, изображенной на рисунке 9.8.

Рис. 9.8. Структурно-логическая схема факторного анализа чистой прибыли

Для оценки влияния факторов первого уровня необходимо использовать следующую зависимость:

, (9.42)

, (9.42)

где  – сумма прибыли до налогообложения;

– сумма прибыли до налогообложения;

– удельный вес чистой прибыли в сумме прибыли до налогообложения.

– удельный вес чистой прибыли в сумме прибыли до налогообложения.

Влияние i-тых факторов второго уровня, характеризующих изменение прибыли до налогообложения, можно оценить по следующей зависимости:

, (9.43)

, (9.43)

где  – влияние i-тых факторов второго уровня на прибыль до налогообложения;

– влияние i-тых факторов второго уровня на прибыль до налогообложения;

– удельный вес чистой прибыли в предыдущем периоде.

– удельный вес чистой прибыли в предыдущем периоде.

Влияние j-тых факторов второго уровня, характеризующих изменение удельного веса чистой прибыли, можно оценить по следующей зависимости:

, (9.44)

, (9.44)

где  – влияние j-тых факторов второго уровня на удельный вес чистой прибыли.

– влияние j-тых факторов второго уровня на удельный вес чистой прибыли.

На основе исходных данных таблиц 9.5 и 9.13 проведем факторный анализ чистой прибыли.

Таблица 9.16 Факторный анализ чистой прибыли

Анализ распределения прибыли предприятия

Анализ того, как распоряжаются прибылью на предприятии, следует начинать с расчета коэффициентов эффективности распределения прибыли. Основной целью расчета и использования этой системы коэффициентов является определение степени оптимальности распределения и использования полученной предприятием прибыли. Эти показатели могут определяться как в десятичном виде, так и в процентах.

Для обобщающей оценки эффективности распределения прибыли используются следующие основные показатели.

Коэффициент налогообложения прибыли рассчитывается по следующей формуле:

где — коэффициент налогообложения прибыли; — сумма налогов, сборов и других обязательных платежей, выплаченных за счет прибыли в анализируемом периоде, руб.; — сумма валовой прибыли предприятия в анализируемом периоде, руб.

При необходимости этот коэффициент может быть рассчитан и по отношению к валовой прибыли по отдельным сферам деятельности предприятия.

Расчет коэффициента чистой прибыли осуществляется по следующей формуле:

где — коэффициент чистой прибыли; — сумма чистой прибыли предприятия в анализируемом периоде, руб.; — сумма валовой прибыли предприятия в анализируемом периоде, руб. При необходимости этот коэффициент также может быть рассчитан по отдельным сферам деятельности предприятия по отношению к валовой прибыли.

Расчет коэффициента капитализации прибыли осуществляется по следующей формуле:

где — коэффициент капитализации прибыли; — сумма чистой прибыли предприятия в анализируемом периоде, руб.; — сумма капитализированной чистой прибыли, руб.

Коэффициент потребления прибыли . При расчете этого показателя используется следующая формула:

где — коэффициент потребления прибыли; — сумма чистой прибыли, направленной (использованной) на потребление, руб.

Для оценки эффективности использования капитализированной части прибыли применяются следующие основные показатели:

Коэффициент инвестирования прибыли показывает, какая часть капитализированной прибыли была использована на инвестирование прироста активов в рассматриваемом периоде. Расчет этого показателя осуществляется по следующей формуле:

где — коэффициент инвестирования прибыли; — сумма капитализированной чистой прибыли, использованной на инвестирование прироста активов в анализируемом периоде, руб.; — общая сумма капитализированной чистой прибыли, руб.

Коэффициент резервирования прибыли показывает, какая часть капитализированной прибыли направляется в резервный и другие страховые фонды предприятия. Для расчета этого показателя используется следующая формула:

где — коэффициент резервирования прибыли; — сумма капитализированной чистой прибыли, направленная в резервный и другие страховые фонды предприятия, руб.; — общая сумма капитализированной чистой прибыли, руб.

Для оценки эффективности использования прибыли, направленной на потребление, применяются следующие показатели:

Коэффициент выплаты прибыли собственникам (коэффициент дивидендных выплат) рассчитывается по следующей формуле:

Коэффициент прибыли собственников на вложенный капитал . Для расчета этого показателя используется следующая формула:

где — коэффициент прибыли собственников на вложенный капитал; — доля чистой прибыли, направленной на выплату дивидендов, руб.; — средняя сумма собственного капитала предприятия в рассматриваемом периоде, руб.

Расчет и анализ коэффициентов данной группы позволяет определить эффективность распоряжения прибылью на предприятии, выяснить приоритеты в данном направлении, что позволит сделать полезные рекомендации и оптимизировать работу по распределению результатов деятельности хозяйствующего субъекта.

Структурирование показателей эффективности

Оценку эффективности деятельности предприятий лучше всего осуществлять с помощью системы показателей, которые наиболее точно отражают суть эффективности и являются обобщающими характеристиками результативности работы хозяйствующих субъектов. Связь между показателями рентабельности капитала, его оборачиваемостью и прибыльностью продукции показана на рис. 6.13.

Каждое слагаемое в данной системе играет определенную роль и имеет свой порядок. Наиболее обобщающим показателем по уровню агрегирования факторов, который позволяет создать целостную картину эффективности работы предприятия, является рентабельность собственного капитала. Все остальные показатели, характеризующие с разных сторон эффективность деятельности предприятия, рассматриваются с позиции их влияния на его уровень. Они дополняют общую картину, раскрывая его содержание.

Такого же мнения придерживаются В. В. Ковалев, Ж. Ришар, О. В. Ефимова и др. Ж. Ришар называет рентабельность собственного капитала самым важным показателем в экономическом и финансовом анализе, в котором сходятся различные стороны деятельности предприятия [71, с. 296]. О. В. Ефимова также считает, что «обобщающим показателем, выступающим в качестве критерия оценки рациональности принимаемых решений в области осуществляемых предприятием видов деятельности (операционной, инвестиционной и финансовой), служит показатель рентабельности собственного капитала».

Рентабельность собственного капитала характеризует способность предприятия к наращиванию капитала. Его величина непосредственно зависит от уровня процентного и налогового изъятия прибыли, общей рентабельности совокупных активов и коэффициента финансового риска (отношения совокупных активов к собственному капиталу). Степень финансового риска характеризуется соотношением доли заемного и собственного капитала в формировании активов предприятия. При высоком финансовом рычаге есть риск снижения доходности собственного капитала. Поэтому, оценивая финансовую эффективность предприятия, необходимо учитывать и этот фактор.

Среди остальных показателей ключевым фактором, формирующим рентабельность собственного капитала, является рентабельность операционного капитала, которая, в свою очередь, зависит от скорости его оборота и рентабельности продаж. Рентабельность продаж непосредственно зависит от издержкоемкости продукции, которую по методике А. Д. Шеремета можно разложить на следующие составные части: зарплатоемкость (трудоемкость), материалоемкость, амортизациоемкость (фондоемкость). От доходности операционного капитала и его доли в общей сумме активов непосредственно зависят показатели рентабельности совокупного капитала, по уровню которых судят о способности предприятия зарабатывать прибыль на рубль вложенного капитала.

Именно по уровню данных показателей нужно сравнивать эффективность работы предприятий разных отраслей, а не по уровню окупаемости затрат или рентабельности оборота. К примеру, торговое предприятие, где высокая скорость оборота капитала может успешно функционировать при уровне рентабельности оборота, равном 2–3 %, чего нельзя сказать о сельскохозяйственных предприятиях, на которых коэффициент оборачиваемости совокупного капитала составляет примерно 0,3–0,5. Для того, чтобы заработать 30 коп. прибыли на рубль совокупного капитала, ему необходима рентабельность оборота как минимум 60 %.

Рентабельность продаж и скорость оборота капитала являются основными факторами, формирующими уровень доходности вложенного капитала. В зависимости от рыночной ситуации можно маневрировать рентабельностью продаж и скоростью оборота капитала, но главный ориентир должен быть на рост доходности совокупного и собственного капитала.

Система обобщающих показателей может быть дополнена частными показателями эффективности использования ресурсного потенциала предприятия, такими как рентабельность персонала (прибыль на одного работника), фондорентабельность (прибыль на рубль основных производственных фондов), прибыль на рубль оборотных активов и т.д.

Данная система показателей позволит всесторонне оценить не только эффективность работы предприятия, но и степень операционного (производственного) и финансового рисков. Отношение темпов прироста общей суммы брутто-прибыли отчетного периода к темпам роста объема продаж (выручки) характеризует степень операционного риска, а отношение темпов прироста чистой прибыли к темпам прироста общей суммы брутто-прибыли до выплаты процентов и налогов отражает степень финансового риска.