Систематический рыночный риск

Discovered

О финансах и не только…

Систематический риск

Систематический риск (systematic risk; market risk) — риск, связанный с изменениями конъюнктуры всего финансового рынка под влиянием макроэкономических факторов. Он возникает для всех участников этого рынка и не может быть устранен путем диверсификации инвестиционного портфеля, т.к. в процессе колебаний конъюнктуры всего финансового рынка уровень цен отдельных финансовых инструментов изменяется аналогично рыночному индексу в целом. Систематический риск также известен как «недиверсифицируемый риск» или «рыночный риск».

Систематический риск означает, что выигрыши или убытки, происходящие от потенциальных рисков, произойдут скорее одновременно для всего портфеля в целом, а не для отдельного вида актива. Поэтому невозможно снизить систематический риск посредством диверсификации портфеля. Потери, происходящие в связи с общими экономическими условиями, представляют собой систематический риск, потому что они воздействуют на все компании, находящиеся на рынке, одновременно. Например, когда денежные условия становятся более жесткими, процентные ставки для всех компаний растут, и причем — в одно и то же время. Поэтому, если страховая компания страхует фирмы от риска повышения процентных ставок, она не сможет диверсифицировать свой портфель за счет процедуры андеррайтинга большого числа застрахованных, так как все фирмы будут нести убытки одновременно.

Систематический риск возникает из внешних событий, которые влияют на рынок в целом, и включает в себя следующие виды рисков:

- риск изменения процентной ставки — риск, связанный с изменением процентной ставки центральным банком страны. При снижении процентной ставки уменьшается стоимость кредитов, которые получают компании, и увеличивается рост их прибыли, что является благоприятным и перспективным для рынка ценных бумаг и деловой конъюнктуры в целом. И наоборот, увеличение процентной ставки негативно влияет на рынок;

- инфляционный риск — этот вид риска вызывается ростом инфляции. Он уменьшает реальную прибыль компаний, что отрицательно влияет на рынок, а также вызывает возникновение другого риска — риска изменения процентной ставки, т.к. уровень процентной ставки должен как минимум компенсировать размер инфляции;

- валютный риск — риск, возникающий в силу политических и экономических факторов, происходящих в стране;

- политический риск — это угроза отрицательного воздействия на рынок из-за политических действий (смены правительства, войны и т.д.).

Показателем измерения систематического риска является бета-коэффициент. Если рассчитанный по отдельному финансовому инструменту бета-коэффициент равен единице, это означает, что колебания цены по нему в периоды изменения конъюнктуры финансового рынка будут прямо пропорциональны изменению среднерыночного индекса. Если же рассчитанный по финансовому инструменту бета-коэффициент равен двум, то это свидетельствует о том, что при любом изменении среднерыночного индекса, изменение цены по нему будет происходить вдвое интенсивнее.

Отрицательные последствия систематического риска могут быть устранены путем хеджирования.

В отличие от систематического риска, несистематический риск охватывает не весь рынок, а его отдельный сегмент либо же одну компанию (поэтому несистематический риск довольно часто называют «риском одной компании»). Это означает, что прибыли или убытки в портфеле объектов риска возникают случайным образом. Например, пожары в зданиях происходят случайно, поэтому портфель рисков пожара содержит несистематический риск. Страховая компания может диверсифицировать риск, связанный с пожарами в зданиях, путем страхования большого числа зданий, расположенных в разных местах. При достаточном числе потенциальных объектов риска пожара страховая компания может предсказать свои потери за любой период с высокой степенью точности и, следовательно, определить адекватный размер премий.

Систематический (рыночный) риск

Систематический (рыночный) риск (systematic risk; market risk) — риск, связанный с изменениями конъюнктуры всего рынка (напр., инвестиционного) под влиянием макроэкономических факторов. Он возникает для всех участников этого рынка и не может быть устранен путем диверсификации портфеля ценных бумаг (инвестиционного портфеля), так как в процессе колебаний конъюнктуры всего инвестиционного рынка уровень цен отдельных финансовых инструментов инвестирования изменяется аналогично рыночному индексу в целом. Мерой систематического риска является коэффициент «бета» (см.).См. также: Риск, Несистематический риск, Процентный риск .

Экономико-математический словарь: Словарь современной экономической науки. — М.: Дело . Л. И. Лопатников . 2003 .

Смотреть что такое «Систематический (рыночный) риск» в других словарях:

систематический (рыночный) риск — Риск, связанный с изменениями конъюнктуры всего рынка (напр., инвестиционного) под влиянием макроэкономических факторов. Он возникает для всех участников этого рынка и не может быть устранен путем диверсификации портфеля ценных бумаг… … Справочник технического переводчика

СИСТЕМАТИЧЕСКИЙ, ИЛИ РЫНОЧНЫЙ, РИСК — (systemic risk) См.: риск (risk). Финансы. Толковый словарь. 2 е изд. М.: ИНФРА М , Издательство Весь Мир . Брайен Батлер, Брайен Джонсон, Грэм Сидуэл и др. Общая редакция: д.э.н. Осадчая И.М.. 2000 … Финансовый словарь

Рыночный риск — Риск, который не может быть диверсифицирован. См. также Systematic risk (систематический риск) … Инвестиционный словарь

Рыночный риск — (систематический риск) (MARKET RISK (или SYSTEMATIC RISE)) составляющая общего риска ценной бумаги, которая связана с риском рыночного портфеля и поэтому не может быть устранена путем диверсификации … Финансовый глоссарий

Систематический риск — риск, который характерен для всех ценных бумаг и не может быть устранен за счет диверсификации. Систематический риск обусловлен общим движением рынка или его сегментов и не связан с конкретной ценной бумагой. По английски: Systematic risk… … Финансовый словарь

Систематический риск — Недиверсифицируемый риск; Рыночный риск; Systematic risk; Market risk; Beta risk; Non diversifiable risk риск, который характерен для всех ценных бумаг и не может быть устранен за счет диверсификации. Систематический риск обусловлен общим… … Словарь бизнес-терминов

Риск — (peril, risk) 1. Событие, способное причинить денежные убытки, покрытие которых гарантирует договор страхования (insurance contract). Исключенный риск (excepted peril) – это риск, который обычно не покрывается страховым полисом. 2. Возможность… … Финансовый словарь

систематический — (рыночный) риск Часть риска, связанного с ценными бумагами, общая для всех ценных бумаг одного и того же класса (акций или облигаций), которая поэтому не может быть устранена с помощью диверсификации (diversification). Также известен как рыночный … Финансово-инвестиционный толковый словарь

РИСК СИСТЕМАТИЧЕСКИЙ — (РЫНОЧНЫЙ) – риск, связанный с изменением конъюнктуры финансового рынка под влиянием макроэкономических факторов. Возникает для всех участников этого рынка и не может быть устранен путем диверсификации инвестиционного портфеля … Экономика от А до Я: Тематический справочник

Риск — (Risk) Риск (Risk) это возможная опасность какого либо неблагоприятного исхода Риск, управление, группы и факторы риска, характористика, история, и вероятность риска Содержание >>>>>>>>>>>>>>> Риск (Risk) это, опре … Энциклопедия инвестора

Систематический риск

Общий риск инвестора делится на две составляющие: систематический и несистематический риски. Систематическим называется тот вид риска, который связан как с экономическими факторами (например, инфляцией), так и с политическими. У систематического риска есть множество синонимов – рыночный риск, бета-риск. Особенность этого вида риска заключается в следующем: он не может быть снижен за счет диверсификации ценных бумаг в портфеле инвестора. Существует возможность снизить систематический риск еще при формировании портфеля (выбирая только консервативные инвестиционные инструменты), однако, в этом случае возрастет общий риск, потому как портфель не будет диверсифицирован надлежащим образом.

Второй составляющей общего риска является несистематический риск, который может быть минимизирован почти до нулевой отметки за счет умелой диверсификации.

Элементы систематического риска

Элементами, которые складываются в систематический риск инвестора, помимо упомянутой инфляции являются:

Элементами, которые складываются в систематический риск инвестора, помимо упомянутой инфляции являются:

- Процентный риск – вероятность, что инвестор проиграет финансово из-за того, что государственные процентные ставки будут скорректированы.

- Законодательный риск – например, инвестор может потерять деньги, если будет принято решение о повышении косвенных налогов, в частности, таможенных пошлин на импорт.

- Валютный риск – инвестор вкладывает средства в валютные ценные бумаги, стоимость которых падает из-за изменения курса зарубежной валюты.

- Отзывной риск – инвестор приобрел облигации, а эмитент почти сразу же их отозвал. В результат инвестор теряет потенциальную прибыль.

- Суверенный риск – риск, связанный с деятельностью конкретной страны. Например, если в стране изменится государственный строй или произойдет революция, весьма вероятно, что инвестор лишится возможности вернуть вложения.

- Инфраструктурный риск – инвестор рискует, выбирая брокера, с которым ему предстоит работать. Слагаемым инфраструктурного называется телекоммуникационный риск – возможность того, что инвестор просто окажется неспособен зафиксировать прибыль в подходящий момент из-за потери связи или других технических проблем.

Ценные бумаги: линия рынка

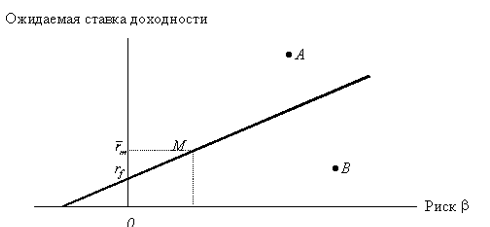

Линия рынка показывает, каким образом ожидаемая доходность инвестиционного портфеля зависит от коэффициента «бета» — другими словами, уровня систематического риска. Доходность выражается следующей формулой:

Ri = Rf + (Rm – Rf) * b

Уточним, что слагаемое (Rm – Rf) * b отражает премию, которую инвестор может получить, если решит инвестировать при текущем коэффициенте «бета» (отражается литерой b), а Rf – стоимость самого инструмента.

На графике линия рынка выглядит так:

Величина систематического риска откладывается по оси абсцисс, а ставка доходности – по оси ординат. Условная точка M – это отражение величины возможного дохода инвестора от вложений при коэффициенте «бета», равном единице.

Систематический рыночный риск

Все риски можно разделить на две большие группы. К первой относятся внешние риски. Они существуют объективно, вне зависимости от деятельности предприятия. Вторую группу составляют внутренние риски. Они порождены факторами, действующими на самом предприятии. Опасность таких рисков может быть устранена с помощью конкретных мероприятий в рамках данной компании.

Внешние факторы : политические, законодательные, природно-естественные, региональные, отраслевые, макроэкономические (инфляционные и дефляционные, валютные, процентные, структурные).

Внутренние факторы : производственные (технологические, квалификационные, поставок, транспортные); инвестиционные (деловые, снижения доходности, селективные, временные); коммерческие (торговые, потери конкурентоспособности), ценовой дискриминации, расчетов).

Существенными являются следующие виды рисков:

1.Связанные с нестабильностью экономического законодательства или ситуации, условий инвестирования использования прибыли.

2.Внешне экономические, связанные с возможностью внедрения ограничений на торговлю и поставки, закрытие границ и т.д.

3.Из-за неполноты или неточности информации о динамике технико-экономических показателей, параметров новой техники и технологий.

4.Из-за рыночной коньюктуры, цен, валютных курсов и т.д.

5.Из-за неопределенности природных климатических условий, а также возможных стихийных бедствий.

6.Производственно технические риски, связанные с авариями отказами оборудования, браком и т.д.

7. Из-за неполноты и неточности информации о финансовом положении и деловой репутации предприятий- участников, связанных с возможностью неплатежей, банкротств, срывов договорных обязательств.

8.Из-за неопределенности целей,интересов, поведения участников.

Под классификацией рисков следует понимать их распределение на отдельные группы по определенным признакам для достижения определенных целей. Научно обоснованная классификация рисков позволяет четко определить место каждого риска в их общей системе. Каждому риску соответствует свой прием управления риском.

Инвестиционные риски – это риски капиталовложений в любые инвестиционные проекты, где предполагается какое-либо единовременное стартовое капиталовложение, дающее отдачу (постепенную или далее единовременную) позднее (в следующих периодах).

Характеризуются сначала инвестиционные риски как степень неопределенности в денежных потоках по проектам и отдаче стартовых инвестиций (заметим, что эта степень все же должна быть измеряема – иначе инвестиционная ситуация характеризуется не риском, а полной неопределенностью), все инвестиционные риски обычно подразделяются на 2 вида

Систематический риск (systematic risk) — Изменчивость доходности акций или инвестиционных портфелей, связанная с изменением доходности рынка в целом. Риск обусловлен факторами, влияющими на весь рынок в целом, такими как изменения в национальной экономике, проводимая Конгрессом США налоговая реформа или изменение ситуации в энергетической отрасли в мире. Эти риски влияют на все ценные бумаги, поэтому их нельзя преодолеть диверсификацией. Другими словами, такому типу риска будет подвержен даже инвестор, располагающий хорошо диверсифицированным портфелем.

Несистематический риск (unsystematic risk) — Изменчивость доходности акций или инвестиционных портфелей, которую нельзя объяснить общерыночными изменениями. Его можно избежать путем диверсификации.

Риск характерен для конкретной отрасли или компании; он не зависит от экономических, политических и других факторов, оказывающих систематическое влияние на все ценные бумаги. Стихийная забастовка может затронуть лишь одну компанию, новый конкурент может начать выпускать, по сути, такой же товар, как уже предлагается, а технологический прорыв — сделать существующий продукт бесполезным.

Для большинства акций несистематический риск составляет около

50% общего риска, или стандартного отклонения доходности. Однако эффективная

диверсификация портфеля может снизить или даже устранить эту часть

риска. Следовательно, значимым является не весь риск, связанный с владением

акциями, поскольку его часть устранима путем диверсификации.

Финансовые риски – это риски инвестора (акционера) акционера предприятия, которые выражаются в колеблимости дохода, получаемого акционером с приобретенных акций фирмы, т.е. в нестабильности дивидендов и прироста (падения) курсовой стоимости рассматриваемых акций.

Отмеченная колеблимость зависит от следующих факторов: доли заемного капитала в совокупном капитале фирмы, изменения преспектив доходов предприятия, степени информационной “прозрачности» рассматриваемого предприятия, доли конкретного акционера в акционерном капитале предприятия.

Политические риски – это, в первую очередь: риски прав (титулов) собственности; риска нестабильности законодательства (особенно налогового, таможенного, т.е. того, которое напрямую влияет на денежные потки по инвестиционным проектам); риски отрицательного экономического роста; риски криминальности (экономической и общеуголовной).

Риск обменного курса . Неопределенность в чистых доходах с инвестиций — особенно инвестиций в реальные активы – зависит и от колебаний обменного курса национальной валюты. Эта зависимость проявляется, например, в том что при понижении падения стоимости национальной валюты по отношению к зарубежным валютам на финансирование оплачиваемого в зарубежной валюте импорта сырья, материалов, комплектующих изделий, технологий, оборудования и т.д. приходится выделять растущую долю выручки от продаж продукции на местном рынке, получаемой в национальной валюте. При повышении обменного курса национальной валюты потери несут предприятия-экспортеры, так как они вынуждены более значительные суммы экспортной выручки направлять на конвертирование в национальную валюту, необходимую для приобретения на внутреннем рынке местных покупных ресурсов, в том числе для выплаты заработной платы.

Кредитные риски . Любой инвестор или предприятие, в которое он инвестирует, в процессе свой хозяйственной деятельности могут выступать кредиторами – к примеру, банка, — где они являются вкладчиками, других предприятий, которым они поставляют товары или услуги с оплатой в рассрочку, государству и прочим эмитентам приобретаемых векселей и облигаций. Активы предприятия, таким образом в большей мере составляются из дебиторской задолженности, банковских депозитов и долговых ценных бумаг. Следовательно, доходы инвесторов и предприятий-объектов инвестиций отчасти зависит и от степени неопределенности в надежности обслуживания кредита, которые они в той или иной форме они выделяют сами или которые, в свою очередь, предоставляются третьим лицам держателями ссуженных им средств – как это делают банки, предоставляя кредиты, рефинансируемые находящимися у них на депозитах фондами.

Риск дефолта . Кредитный риск по сомнительным кредитам может перерасти в риск по безнадежному кредиту и, наконец, в риск дефолта, т.е. того, что должник вообще откажется что либо платить по кредиту, объявив о своем банкротстве.

Риск ликвидности . Активное использование кредита предприятием, в которое инвестированы средства, увеличивает риск его ликвидности предприятия, приводя, в конечном счете, к риску банкротства, и потери инвесторами вложенных средств. При этом ликвидность предприятия определяется соотношением его текущих активов (оборотных средств), особенно их ликвидной части, и краткосрочной задолженности (точнее, обязательств по выплате долгов и процентов, истекающих в ближайшем будущем). В более широком плане можно говорить о покрытии всеми ликвидными активами предприятия (исключая, однако, то имущество, которое нужно для продолжения приносящей прибыль деятельности) его его краткосрочных обязательств.

Методы измерения рисков

1.Статистический метод: Главные инструменты статистического метода расчета финансового риска: вариация, дисперсия и стандартное (среднеквадратическое) отклонение.

Дисперсия — характеризует степень разброса возможных результатов от наиболее вероятного значения, присущего проекту. Дисперсия (δ2 ) дискретного распределения рассчитывается по формуле:

Коэффициент вариации показывает меру относительной рискованности и характеризует риск на единицу наиболее вероятного результата. Коэффициент вариации (CV) рассчитывается как отношение стандартного отклонения к ожидаемому результату:

Среднеквадратическое (стандартное) отклонение — статистическую меру вариации или широты распределения:

2.Метод экспертных оценок: основан обычно реализуется путем обработки мнений опытных предпринимателей и специалистов. Он отличается от статистического лишь методом сбора информации для построения кривой риска. Данный способ предполагает сбор и изучение оценок, сделанных различными специалистами (данного предприятия или внешними экспертами) вероятностей возникновения различных уровней потерь. Эти оценки базируются на учете всех факторов финансового риска, а также статистических данных. Реализация способа экспертных оценок значительно осложняется, если количество показателей оценки невелико..

3.Метод оценки платежеспособности и финансовой устойчивости предприятия: позволяет предусмотреть вероятность банкротства.

4.Метод целесообразности и затрат определяет нижний предельный уровень выпуска продукции, при котором прибыль равна нулю т.е. критический объем производства или продаж.

Пути снижения и компенсации рисков.

Существует четыре варианта поведения в потенциально рисковых ситуациях.

Игнорирование риска – лицо принимающее решение, не принимает мер каких либо мер в отношении возможного риска.

Избежание риска – это осознанное решение не подвергаться определенному виду риска. Например когда предприятие не продлевает договор с партнером в надежности которого появились сомнения.

Предотвращение ущерба — сводится к действиям, предпринимаемым для уменьшения вероятности потерь и для минимизации их последствий. Такие действия могут предприниматься до того, как ущерб был нанесен, во время нанесения ущерба и после того, как он случился.

Перенос риска — состоит в перенесении риска на других лиц. Продажа рискованных ценных бумаг кому-то другому и приобретение страхового полиса — примеры такой стратегии управления риском. Перенос риска выполняется с помощью трех основных методов: хеджирования, страхования и диверсификации.

Хеджирование — мера по снижению риска, предпринятая для снижения риска понести убытки, одновременно приводит и к невозможности получить доход. Например, если фермер продает зерно будущего урожая по фиксированной цене желая тем самым избежать риска снижения цен, то он тем самым лишает себя возможности получить дополнительный доход, если в момент сбора урожая цены на зерно повысятся. Фермер хеджирует свою подверженность ценовому риску на зерно.

Страхование — предполагает выплату страхового взноса, или премии (цены, которую вы платите за страховку) с целью избежать убытков. Приобретая страховой полис, вы соглашаетесь пойти на гарантированные издержки (страховой взнос, который выплачивается за полис) взамен вероятности понести гораздо больший ущерб, связанный с отсутствием страховки. При страховании возможность получения дохода.

Диверсификация — выражается во владении многими рискованными активами, вместо концентрации всех капиталовложений только в одном из них. Поэтому диверсификация ограничивает вашу подверженность риску, связанному с одним единственным видом активов.

Систематические риски (бэтта коэффициенты) метод расчета .

Коэффициент бета отражение систематического, рыночного риска. Он отражает чувствительность доходности акции к изменению доходности рыночного портфеля.

На рис определена такая важная мера, как коэффициент

«бета» (beta). Он представляет собой наклон (т.е. угловой коэффициент

графика функции дополнительной доходности акции от дополнительной

доходности рыночного портфеля) характеристической прямой. Если его величина равна 1,0, это значит, что дополнительная доходность акции изменяется соразмерно дополнительной доходности рыночного портфеля. Другими

словами, акция характеризуется таким же систематическим риском, что и рынок

в целом. Если рынок на подъеме и предлагает дополнительную доходность

5% в месяц, можно ожидать, что в среднем дополнительная доходность

акции также составит 5%. Наклон выше 1,0 означает, что дополнительная доходность

акции растет быстрее рыночного портфеля. Если взглянуть на это с

другой стороны, можно сказать, что такая ценная бумага характеризуется большим неизбежным риском, чем рынок в целом. Этот вид акций часто называют «агрессивными«. Наклон меньше единицы говорит о том, что рост дополнительной доходности акции отстает от возрастания дополнительной доходности рыночного портфеля. И такой вид акций называют «оборонительным«.