Определение безрисковой ставки

Способы определения безрисковой ставки

При расчете ставки дисконтирования в процессе оценки используется ряд методик, большинство из которых, по сути, предусматривает корректировку безрисковой ставки доходности до величины, учитывающей рискованность вложений в тот или иной актив.

Так, в модели кумулятивного построения, используемой при оценке бизнеса, это выражается в применении 7 надбавок (за размер компании, ее финансовое состояние и т.д.), в модели оценки капитальных активов (САРМ) это выражается в добавлении скорректированной на коэффициент «бета» среднерыночной премии и иных поправок.

В модели кумулятивного построения, используемой при оценке недвижимости, безрисковая ставка изменяется в сторону увеличения на размер поправок по инвестиционному менеджменту, риску инвестирования в конкретный объект, низкой ликвидности.

Таким образом, очевидно, что правильность выбора адекватного показателя в качестве безрисковой ставки значительно влияет на конечный результат производимых в процессе оценки расчетов.

Для принятия того или иного показателя в качестве безрисковой ставки доходности (Rf) необходимо определиться, какой актив возможно считать безрисковым. К подобным активам следует относить такие инструменты, которые удовлетворяют некоторым условиям:

1) доходности по которым определены и известны заранее;

2) вероятность потери средств в результате вложений в рассматриваемый актив минимальна;

3) продолжительность периода обращения финансового инструмента совпадает или близка со «сроком жизни» оцениваемого предприятия.

Данные постулаты подробно рассмотрены в книге Шарпа, Александера и Бейли «Инвестиции». Если инвестор покупает безрисковый актив в начале инвестиционного периода, то он точно знает, какой будет его стоимость в конце периода.

Так как безрисковый актив имеет, по определению, известную доходность, то этот тип актива должен быть некоей ценной бумагой, обеспечивающей фиксированный доход и имеющей нулевую вероятность неуплаты. Но поскольку все корпоративные ценные бумаги имеют некоторую вероятность неуплаты, то безрисковый актив не может быть выпущен юридическим лицом (ни одна коммерческая структура ни в условиях экономического подъема, ни тем более в условиях кризиса не способна гарантировать полное отсутствие риска по вложениям инвестора). Значит, безрисковым активом может быть лишь ценная бумага, выпущенная правительством. Таким образом, безрисковое вложение приносит, как правило, какой-то минимальный уровень дохода, достаточный для покрытия уровня инфляции в стране и риска, связанного с вложением в данную страну.

Тем не менее, не каждая государственная ценная бумага может быть признана безрисковой.

Данный факт объясняется наличием таких рисков, как риск процентной ставки и риск ставки реинвестирования.

Риск процентной ставки связан с непредвиденностью изменения процентной ставки в течение периода владения ценной бумагой, а, следовательно, и непредсказуемостью изменения рыночной стоимости данного инструмента. Таким образом, если срок погашения рассматриваемой ценной бумаги больше, чем планируемый инвестором срок владения, то данный актив невозможно принять в качестве безрискового, поскольку инвестор не знает, сколько будет стоить ценная бумага в конце периода его владения.

Риск ставки реинвестирования связан с непредсказуемостью уровня процентной ставки, по которой инвестор сможет вложить полученные средства по окончании периода владения ценной бумагой. Актуальность данного риска проявляется в ситуации, когда срок погашения рассматриваемой ценной бумаги меньше срока планируемого инвестором периода владения.

Таким образом, единственный вариант, при котором не актуализируется ни один из перечисленных рисков — вариант совпадения срока погашения ценной бумаги со сроком планируемого инвестором периода владения. Именно при совпадении сроков инвестор может с уверенностью говорить о том, что знает, какова будет доходность используемых им средств уже в начальный момент инвестирования.

Подобными финансовыми инструментами в США являются казначейские векселя, десятилетние казначейские облигации и тридцатилетние казначейские облигации. С точки зрения авторов книги «Стоимость компаний: оценка и управление» Коупленда и Коллера в качестве безрисковой ставки целесообразно брать доходность к погашению десятилетних казначейских облигаций.

В качестве безрисковых ставок для других стран можно принять процентную ставку государственных облигаций в стране. Однако подчас и данные облигации в зависимости от конкретной страны могут быть подвержены риску невыполнения обязательств. В таком случае, возможно использовать концепцию «паритета процентных ставок», на основе которой ставка государственных облигаций США или другой развитой страны переводится в ее эквивалент в другой стране. Иными словами, применяется ставка доходности к погашению государственных облигаций США или другой развитой страны с последующей корректировкой на уровень странового риска.

В процессе оценки необходимо учитывать, что номинальные и реальные безрисковые ставки могут быть как рублевые, так и валютные. При пересчете номинальной ставки в реальную и наоборот целесообразно использовать формулу американского экономиста и математика И. Фишера, выведенную им еще в 30-е годы XX века:

Оценка безрисковой ставки доходности: пан не пропал

В оригинале выражение «безрисковая ставка» пишется как «Risk free rate», то есть ставка, свободная от риска. Этот показатель стал достаточно востребован при совершении множества финансовых операций. Определяя коэффициент доходности, доступный при работе с тем или иным финансовым инструментом с нулевым кредитным риском, безрисковая ставка, тем не менее, является, по сути, противоречием самой себе – всегда и во всем есть риск. Давайте разбираться.

Кто не рискует, тот не вкладывает

Любой инвестор, вкладывая деньги, озабочен прибыльностью своих вложений и уровнем риска. Безрисковая ставка позволяет оценить возможный уровень доходности: инвестиционный проект, принесший норму доходности ниже безрисковой ставки, не примут, поскольку уровень его рисков превышает уровень риска безрисковых активов. Для оценочных работ в таком случае показательными становятся две характеристики – коэффициент прямой капитализации и ставка дисконта. Расчет любой этой характеристики требует учитывать безрисковую ставку прибыли. Она же требуется, когда мы говорим о моделях расчета ставки дисконтирования – оценки капитальных активов, арбитражного ценообразования.

Под дисконтированием мы подразумеваем выявление стоимости денежных потоков, связанных с потенциально прибыльными поступлениями в будущем.

Безрисковую ставку делят на два типа:

- Нарицательная. Это коэффициент процентной ставки по типичным видам инвестиций с наименьшими рисками

- Подлинная. Рассчитывается с помощью существующего уровня инфляции: рассчитывается по принципу «нарицательная ставка минус параметр существующей инфляции».

Для значительного количества развитых стран характерен невысокий уровень инфляции. Так, на конец весны этого года в Германии он был равен 0,28, во Франции 0,31, а в США 0,56. Соответственно, при таких показателях удобно за базовый показатель брать номинальную безрисковую ставку. У нас уровень инфляции достигает 7,44%, поэтому в РФ ориентируются на реальную безрисковую ставку. Он применяется в работе с любыми вложениями – бизнес, валюту, драгоценные металлы, объекты недвижимости.

Оценка безрисковой ставки: экономическое содержание понятия

Чтобы корректно рассчитать прибыльность, вам необходимо учесть ряд параметров. Это:

- стоимость имущества предприятия,

- характеристики прибыли,

- объем расхода,

- особенности вложений,

- ставка дисконтирования.

Помимо того, что дисконтная ставка позволяет оценивать потенциальную прибыль, она также является показателем эффективности инвестиционных вложений. По сути, ее назначение – дать информацию, какую сумму стоит вложить сейчас, чтобы спустя определенный срок получить соответствующие денежные приходы. Сформированный показатель дисконтной ставки определяет последующие объемы инвестиционных вложений.

Несмотря на то, что основное назначение безрисковой ставки – снижение возможных рисков, как было сказано выше, избежать их абсолютно нельзя. К таким «рисковым» факторам относятся:

- непредвиденные обстоятельства,

- политические обстоятельства,

- ценовые скачки в будущем,

- колебания средних уровней процентных ставок и их структуры по времени. Скажем, если они касаются долговых документов, то «завязаны» на время до их погашения. Больше период, соответственно, значительнее риски.

Интересно, что даже для этих типов инвестирования находятся способы их избежать или минимизировать. Скажем, когда инвестор, просчитав риск неуплаты, продает ценные бумаги раньше планированного срока, тем самым получив прибыль от сделки купли-продажи. При незначительном риске облигации хранятся инвестором и гасятся в соответствующий момент.

Запад особых сложностей в определении безрисковой ставки не испытывает – чаще всего здесь предполагается процент по ценным бумагам правительства США. А вот в некоторых европейских странах оценка безрисковой ставки идет по проценту доходности векселей и облигаций.

Основным критерием здесь становятся три инструмента – казначейские векселя США, 10 и 30-летние казначейские облигации. Здесь есть ряд особенностей:

- данные активы имеют соответствующую долгосрочную ставку с учетом максимального количества потенциальных рисков

- ставка десятилетних облигаций по диапазону срока во многом аналогична ставке инвестиционного портфеля ценных бумаг активов S&P500. Также есть ряд схожестей с премией за риск и бетой, свойственной указанному портфелю.

- ставки десятилетней и тридцатилетней облигаций по-разному отражают воздействие уровня инфляции. Так, десятилетняя облигация имеет меньший параметр риска, однако премия за ликвидность десятилетней бумаги также ниже, чем тридцатилетней.

Отметим, что ряд сложностей касаются определения премии за риск. Если инвестиционный проект ожидает норму ниже безрисковой ставки, то обычно при оценке вложений инвесторы в ставку дисконтирования закладывают так называемую дополнительную премию за риск (наряду с безрисковой процентной ставкой).

В состав премии за риск могут входить многочисленные технические, производственные, отраслевые риски, и, поскольку без безрисковой ставки невозможна ставка дисконтирования, она применяется в большинстве финансовых моделей. Среди них модель оценки эффективности инвестиционных проектов и модели оценки стоимости.

Определение безрисковой ставки

Прежде чем рассчитывать безрисковую ставку, нужно обязательно убедиться в том, что актив, о котором мы говорим, безрисковый, и обладает тремя базовыми свойствами:

- Определяемая доходность, которую до вложения инвестиций может просчитать инвестор

- Минимальный процент риска, относящийся к потере денежных средств (включая непредвиденные обстоятельства)

- Длительное время обращения, применимое к периоду функционирования предприятия.

Безрисковыми считаются ценные бумаги, способные дать гарантированную прибыль с низкой возможностью невыплаты. Между тем, если ценные бумаги выпускаются юридическими лицами, они в принципе не способны быть безрисковыми. Так таковыми считаются лишь бумаги государственные.

Впрочем, в отношении них также существует ряд рисков.

- Ставки реинвестирования, возникают при неожиданных решениях инвестора: он вкладывает полученную сумму по окончанию периода действия ценных бумаг. Возникновение такого риска возможно, если период погашения актива меньше предполагаемого периода инвестирования.

- Процентные ставки, чаще всего сопровождающие период после приобретения ценной бумаги. Когда участник рынка делает вложение на период меньше, чем период погашения актива, то вложение вряд ли стоит считать безрисковым. У инвестора нет информации о размере ставки на момент прекращения владения активом.

Оптимально все-таки использовать ценные бумаги, по периоду погашения «закрывающие» период вложений. Учтите, однако, что оценка безрисковой ставки, которая в данном случае обязательно производится, предполагает учет двух типов ставок – рублевых и валютных. Лучше всего здесь подходит предложенная еще в 1930-ых годах формула Ирвинга Фишера:

Rн = Rр + Jинф + Rр* Jинф

Rр = Rн – Jинф/1 + Jинф, где

Rн – номинальная ставка;

Rр – реальная ставка;

Jинф – индекс инфляции (годовой темп инфляции).

Чтобы осуществить перевод рублевой безрисковой ставки в долларовую существуют такие формулы:

Dr = (1 + Dv)*(1 + Kurs) – 1

Dv = (1 + Dr)*(1 + Kurs) – 1, где

Dv, Dr – валютная и рублевая безрисковая ставка, а Kurs – темп курса валют в процентах.

Оценка безрисковой ставки в России

Для работы с оценкой безрисковой ставки в РФ обращаются к пяти инструментам:

1. Облигации России гос.образца, в двух эквивалентах

- валюта. ОВВЗ (внутренний валютный займ) и еврооблигация (использование вне России)

- рубль. Сюда включаются ГДО (облигации с кредитом на 30-тилетний срок), ОГСЗ (краткосрочные долговые бумаги гос.образца), ГКО (самые востребованные, с краткосрочным характером), ОФЗ, или облигации федерального займа, и облигации Центробанка РФ

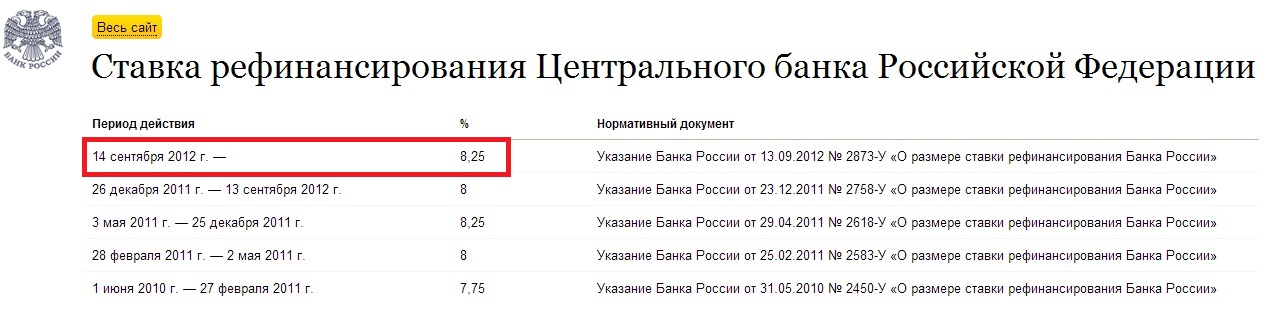

2. Ставка рефинансирования Банка Росcии. Представляет из себя соответствующий процент, под него Центробанк России дает кредиты прочим финансово-кредитным предприятиям по программе рефинансирования. Она является значимой с точки зрения привлечения капитала и его последующего размещения. В соответствии с законом РФ кредитование Центробанка возможно на срок до 6 месяцев, поэтому об отсутствии риска говорить не приходится. За последние три года ставка рефинансирования в России сохранилась на отметке 8,25%.

3. ставки по межбанковским займам. К ним относятся MIACR (средняя по объемам фактических сделок процентная ставка по предоставлению межбанковских кредитов коммерческими банками), MIBOR (утвержденная годовая ставка по процентам, озвученная крупными финансовыми предприятиями Москвы при процедуре продажи межбанковских кредитов), MIBID (усредненная годовая ставка по процентам, на которую ориентируются крупные банки Москвы при покупке межбанковских кредитов). Общий недостаток межбанковских ставок – недолговечность, кроме того, в процедуре оценки безрисковой ставки учитывается и риск невозврата кредита, соответственно, этот процент в работе некорректен.

4. облигации ряда западных стран, LIBOR, выглядят весьма многообещающе. Один из самых рассматриваемых вариантов – ставка Лондонского межбанковского рынка LIBOR, однако она недолговечна, а потому сомнительна в работе. В этом плане надежнее 10-летние облигации США с доходностью к повышению 2,21%, Великобритании (1,98%), Японии (0,37).

5. депозитные вклады самых надежных банков России. Ставки здесь применять стоит с учетом 2-ух моментов – срок депозитов ограничен обычно 3-5 годами, а их риск выше вложений в гос.облигации. Впрочем, в работе они применяются. Вполне логично, что самым надежным считается Сбербанк России, потом идут ВТБ, Газпромбанк и ВТБ 24. В среднем ставка колеблется от 11-12% (рубли) либо 7-8 (валюта).

Безрисковая ставка доходности: значение, методы выбора и расчета

Безрисковая ставка доходности – узкоспециализированный термин, который применяется в финансовой тематике. Этим словом называют ставку, которая обозначает уровень доходности, достижимый при использовании конкретного финансового инструмента.

Нужно понимать, что на практике абсолютно безрисковых способов приумножения капитала фактически не существует. Любая попытка вложить средства с целью дальнейшего получения дохода оборачивается наличием определенной вероятности финансовых потерь. Однако специалисты рекомендуют всегда рассчитывать ставку, не пренебрегая этим относительно простым действием. Полученный результат позволяет сравнить несколько финансовых инструментов и среди них выбрать тот, который представляет наименьшую потенциальную опасность для инвестора.

Особенности показателя

Вам будет интересно: Турецкая лира: обозначение, код, динамика курса

Вам будет интересно: Турецкая лира: обозначение, код, динамика курса

Теперь вы знаете, что такое безрисковая ставка доходности. Однако ознакомление с нюансами, которые несет в себе этот термин, не будет лишним.

Итак, заключая любую сделку, потенциальные инвесторы желают максимально точно знать уровень прибыльности и рисков, которые несет в себе проект. Для выяснения этих показателей используют некоторые критерии оценивания, в качестве которых специалисты используют ставку дисконта, а также коэффициент прямой капитализации.

При расчете каждого из вышеназванных показателей наиважнейшую роль отводят безрисковой ставке доходности. В свою очередь она подразделяется на подлинную и национальную. Разница между двумя видами относительно проста. Национальная безрисковая ставка доходности учитывает текущий размер инфляции в государстве, подлинная отражает коэффициент, учитывающий типичные виды инвестиций, которые обладают наименьшими рисками.

Как все обстоит на самом деле?

Название «безрисковая» вводит некоторых обывателей в заблуждение. Создается иллюзия, будто какие бы то ни было риски отсутствуют полностью. Однако это вовсе не так. Любые активы несут в себе определенные риски. Наименее рисковыми считаются государственные ценные бумаги. Однако даже они несут в себе определенный финансовый риск, связанный с изменением ставки и некоторыми другими показателями.

Любой инвестор вкладывает собственные средства, ожидая в дальнейшем получить прибыль. Однако любой финансовый инструмент несет в себе риски. Термин «безрисковая ставка» придуман для того чтобы оценить их вероятность.

Вам будет интересно: Как рассчитать среднедушевой доход семьи: порядок расчета, формула, рекомендации

Вам будет интересно: Как рассчитать среднедушевой доход семьи: порядок расчета, формула, рекомендации

Пусть название не вводит вас в заблуждение. Финансовый рынок устроен таким образом, что любые инвестиции несут в себе вероятность потерь.

Значение

Безрисковая ставка доходности, по сути, представляет собой, пожалуй, главный индикатор, который используют инвесторы для принятия решений. Основываясь на этом показателе, они соглашаются на совершение сделок или, наоборот, отказываются от них.

Безрисковая ставка доходности облигации позволяет оценить уровень доходов. Например, если инвестиционный портфель принесет прибыль, которая не превысит размер вышеназванного показателя, его нельзя назвать эффективным. Соответственно, в аналогичной ситуации потенциальный инвестор с высокой вероятность откажется от совершения заведомо невыгодной для него сделки.

Когда речь идет об инвестициях, ставка дисконтирования должна учитывать премию за риск, а также показатель безрисковой ставки доходности облигации, значение которого сложно переоценить. Этот термин нередко фигурирует в современной экономике.

Что нужно знать?

Когда речь идет о прибыльности, нужно учитывать много параметров. Безрисковая ставка доходности ЦБ – не единственный из них.

На практике не менее важны и другие параметры, в числе которых непременно присутствуют следующие пункты:

- Стоимость имущества, которым обладает компания.

- Характеристики дохода.

- Особенности вложений.

- Ставка дисконтирования.

- Размер потенциальных расходов.

Например, используя дисконтную ставку, оценивают потенциальный размер прибыли. Кроме того, вышеназванный показатель исполняет роль своеобразного индикатора, демонстрирующего эффективность финансовых вливаний. Основная ее функция состоит в том, чтобы можно было оценить потенциальный размер инвестиций для получения желаемого уровня дохода.

Актуальность

Безрисковая ставка доходности используется при расчете, чтобы снизить вероятные риски. Однако нужно мыслить реалистично и понимать, что избежать их полностью не получится.

В числе рисковых факторов называют следующие:

- непрогнозируемые обстоятельства;

- вероятность изменения цен в будущем;

- политические перемены;

- корректировки процентных ставок.

Вам будет интересно: Монеты Советского Союза и современной России: из какого металла делают монеты, их особенности и разновидности

Вам будет интересно: Монеты Советского Союза и современной России: из какого металла делают монеты, их особенности и разновидности

Вышеперечисленные факторы никто не может предугадать заранее. Вот почему эксперты разрабатывают различные способы, позволяющие свести к минимуму последствия, которые несут в себе непредвиденные обстоятельства, или даже исключить их. Например, если возникает вероятность обесценивания облигаций, инвестор может их продать и извлечь выгоду из этой сделки. Если риск оценивается как незначительный, заключения подобных сделок можно избежать.

Критерии выбора

Прежде чем рассчитать вышеназванный показатель на конкретную дату, нужно уточнить, о каких активах пойдет речь. Прежде всего, потенциальный инвестор должен четко понимать, какие финансовые инструменты несут в себе наименьшее количество рисков.

Прежде чем вычислять безрисковую ставку, нужно проверить актив на соответствие трем критериям, которые будут перечислены ниже:

- В первую очередь определяют потенциальную доходность, которую в дальнейшем сможет получить инвестор.

- Минимальный уровень риска относительно потери денежных средств. В том числе в этом пункте речь идет о непредвиденных обстоятельствах.

- Время обращения. Эта характеристика относится к периоду, в течение которого функционирует предприятие.

Теперь вы знаете, по какому принципу выбирают активы для последующих расчетов безрисковой ставки доходности. Это необходимо по той причине, что проводить подобные действия для каждого актива слишком трудозатратно. Вот почему нужно уделить время отбору наиболее привлекательных для потенциальных инвесторов.

Особенности расчетов

Если верить практике, специалисты утверждают, что в число безрисковых обычно включают такие ценные бумаги, которые способны гарантировать потенциальному инвестору прибыль и минимизировать вероятность потери средств.

Любопытен еще один факт, который важно учитывать в расчетах. Бумаги, выпущенные юридическими лицами, не попадают в категорию ценных. В эту категорию включают только те финансовые инструменты, которые предлагает государство. Однако никто не говорит о полном отсутствии рисков. Учитывать нужно рефинансирование, а также изменения процентной ставки.

Формула

Итак, для расчета используется формула, созданная в прошлом столетии:

PH = Рр + Ринф + Рр * Ринф

Рр = РH – Динф/1 + Динф

Условные обозначения нужно пояснить, чтобы сделать формулу более понятной простому читателю:

- РH – номинальная ставка;

- Рр – реальная ставка;

- Динф – индекс инфляции (годовой темп инфляции).

Теперь вам известны методы выбора и расчета безрисковой ставки доходности. Применяя этот показатель на практике, удается рассчитать вероятность возникновения рисков. На основе полученных данных инвесторы, как правило, принимают решения о целесообразности совершения сделок.

Ставка безрисковой доходности в России

Для оценки этого показатели в РФ используют несколько различных инструментов:

Цели применения

Безрисковая ставка доходности ЦБ РФ – один из важнейших показателей, который используют инвесторы в своей деятельности. Именно с этого значения начинается отправная точка всех дальнейших расчетов. Она позволяет рассчитать минимальную потенциальную прибыль, которую могут принести различные финансовые инструменты. Если по расчетам инвестора возникает вероятность того, что инвестиции принесут доход ниже установленной безрисковой ставки, сделка признается невыгодной.

По этой причине в период оценки инвестиций в ставку дисконтирования включают не только такую ставку, но и страховую премию за потенциальный риск. Последний показатель довольно обширен и может покрывать различные типы существующих рисков, включая технические, макроэкономические, отраслевые и производственные.

Альтернативный показатель

В качестве безрисковой ставки доходности используется, как правило, аналогичный показатель по ОФЗ. Это ценные бумаги, которые выпускает государство. Однако даже они несут в себе некоторую вероятность возникновения рисков:

- Ставка реинвестирования. Это означает, что заранее невозможно предсказать поведение инвестора относительно действий с полученной прибылью по окончании срока действия облигаций. Например, он может повторно вложить собственную прибыль. Риск реинвестирования имеет актуальность, если срок погашения ценных бумаг меньше, чем срок, на который инвестирует собственные деньги другой участник фондового рынка.

- Процентная ставка. Этот показатель в любой момент может измениться. Если инвестор вкладывает собственные финансовые средства на период, не превышающий срока погашения, то подобная инвестиция может попадать под определение безрисковой. Однако при этом невозможно знать точно, какая процентная ставка будет установлена на момент погашения актива.

Вам будет интересно: Что такое червонец: понятие, внешний вид, год выпуска и история появления

Вам будет интересно: Что такое червонец: понятие, внешний вид, год выпуска и история появления

При каких условиях актив можно считать безрисковым?

Это очень важный нюанс, которое позволяет корректно составлять расчеты.

Итак, должно совпадать несколько условий, а именно:

- Наличие конкретной доходности, которую можно узнать еще до заключения сделки.

- Наличие минимальной вероятности риска потери капитала.

- Продолжительный период обращения, который обычно совпадает со сроком существования компании.

Учитывая вышеперечисленные условия, несложно сделать вывод, что в качестве безрисковых активов нередко признают ценные бумаги, гарантирующие стабильную прибыль и низкую вероятность потери инвестиций. По этой причине список присутствующих на фондовом рынке безрисковых активов нередко ограничивается лишь государственными ценными бумагами. В свою очередь, это может создавать повышенный спрос на данную разновидность активов и повышать их ценность. Вот почему инвесторы предварительно проводят тщательные расчеты перед заключением каких-либо сделок.

Безрисковая ставка доходности. 5 современных методов расчета

Безрисковая ставка доходности. Определение

Безрисковая ставка (англ. Risk Free Rate) – это норма прибыли, которая может быть получена по финансовому инструменту, кредитный риск которого равен нулю. Вместо финансового инструмента может выступать актив с максимальной степенью финансовой надежности, риск банкротства которого минимален. Следует отметить, что хоть и рассматривается доходность по абсолютно надежному финансовому инструменту, на практике, финансовые риски существуют всегда.

Цели использования безрисковой процентной ставки

Безрисковая процентная ставка используется инвесторами для оценки минимального возможного уровня доходности своих инвестиций. Если инвестиционный проект приносит норму доходности ниже чем безрисковая ставка, то данный проект отвергается, ведь уровень его рисков выше, нежели уровень риска по безрисковым активам. Поэтому при оценке инвестиционных проектов инвесторы в ставку дисконтирования закладывают как безрисковую процентную ставку, так и дополнительную премию за риск. Ниже приводится формула расчета ставки дисконтирования (ожидаемой доходности) с премиями за риск.

Ставка дисконтирования = Безрисковая процентная ставка + Премия за риск

Премия за риск может включать различные производственные, технические, макроэкономические, отраслевые и иные риски. Так как безрисковая ставка доходности входит в ставку дисконтирования, то она используется во многих финансовых и инвестиционных моделях:

- В моделях оценки эффективности инвестиционных проектов (NPV, PI, DPP)

- В моделях оценки стоимости (WACC, CAPM, DCAPM, G-CAPM и т.д.)

Существующие методы оценки безрисковой процентной ставки

Рассмотрим существующие современные подходы и методы по оценке безрисковой процентной ставки на основе:

- Доходности по банковским вкладам.

- Доходности по государственным ценным бумагам.

- Доходности по иностранным государственным ценным бумагам.

- Процентной ставки рефинансирования ЦБ РФ.

- Процентной ставки по межбанковским кредитам.

Разберем более подробно на практике, как рассчитать безрисковую процентную ставку по данным методам.

Расчет безрисковой процентной ставки по доходности в банковский вклад

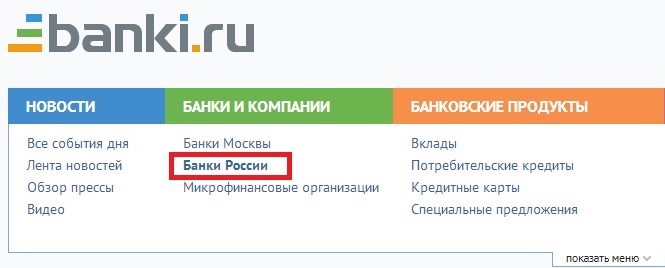

На практике инвестиционного анализа за безрисковую ставку иногда принимают доходности по вкладам в банк. Это самый простой и быстрый способ оценки процентной ставки. Как правило, используют проценты по вкладам в наиболее надежные банки РФ: Сбербанк (более половины акций принадлежат государству), Альфа-банк, Газпромбанк и т.д. Итак, разберем подробно, как можно быстро оценить безрисковую процентную ставку по банковским вкладам. Для этого воспользуемся сервисом banki.ru. Выберем раздел «Банки России».

Расчет безрисковой ставки доходности по банковским вкладам. Пример

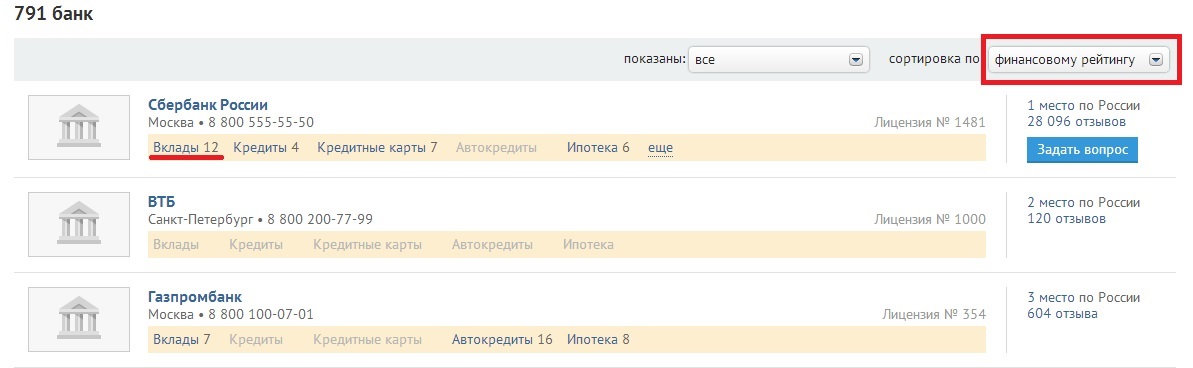

Далее необходимо отфильтровать самые надежные банки РФ, для этого установим в опции сортировка по «финансовому рейтингу». Данный рейтинг основывается на оценке размера активов нетто.

Выбор максимально надежных банков

Как мы видим, первые три места занимаются следующие банки: «Сбербанк», «ВТБ» и «Газпромбанк». Данные банки имеют максимальный рейтинг надежности и имеют процентные ставки по вкладам в размере 10-12%. Данные процентные ставки можно считать безрисковыми. Следует отметить, что ставки меняются в зависимости от экономической ситуации, поэтому и изменяются размер безрисковых ставок.

Расчет безрисковой ставки на основе доходности государственным ценным бумагам – ГКО и ОФЗ

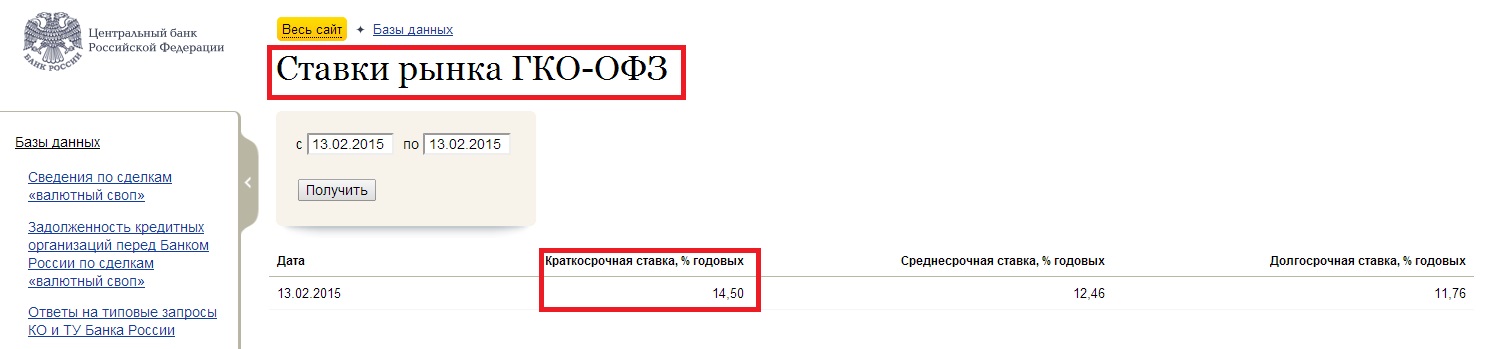

В данном методе безрисковая ставка доходности соотносится с доходностью по государственным ценным бумагам (ГКО – государственные краткосрочные бескупонные облигации, ОФЗ – облигации федерального займа). Данные долговые обязательства выпускаются Министерством финансов РФ и имеют максимальную степень финансовой надежности. Для того чтобы определить данную доходность необходимо зайти на сайт ЦБ РФ «Ставки рынка ГКО-ОФЗ». Всегда следует учитывать, что данная ставка сильно меняется в условиях финансовых кризисов.

Для того чтобы определить процентную ставку по государственным ценным бумагам необходимо зайти в раздел «Базы данных» и выбрать подраздел «Ставки рынка ГКО-ОФЗ» на официальном сайте ЦБ РФ. На рисунке ниже показан результат определения безрисковой процентной ставки в соответствии с доходностью ГКО-ОФЗ. В настоящее время она составляет 14,5%.

Безрисковая ставка доходности по ГКО ОФЗ.

Расчет безрисковой ставки на основе доходности по иностранным государстваенным облигациям

Следующий способ, который часто используют на практике – это соотнесение безрисковой ставки с доходностью по государственным облигациям США за 10 или 30 лет. Экономика США оценивается международными рейтинговыми агентствами Moody’s, Standard&Poors’ и Fitch как максимально надежная, страновой кредитный рейтинг составляет ААА. Для того чтобы получить доходность по государственным облигациям США воспользуемся сервисом investfuture.ru. В разделе «Макроэкономика» выбираем раздел «Доходности гособлигаций».

Использование сервиса InvestFuture для расчета безрисковой ставки

Выйдет следующая форма по ведущим странам и средней доходности по десятилетним государственным облигациям. Можно выделить наиболее надежные страны – США, Великобритания и Япония. В итоге безрисковая процентная ставка равна доходностям облигационных займов и составляет от 0,45 до 2,05%.

Оценка безрисковой процентной ставки по национальным гособлигациям

Если выбрать отдельно страну, то можно проанализировать динамику изменения процентной ставки по годам. Как видно из рисунка ниже процентная ставка по 10-ти летним государственным облигациям США изменялась в диапазоне от 1,5 до 3% за последние два года.

Изменение доходности гособлигаций США (безрисковой ставки)

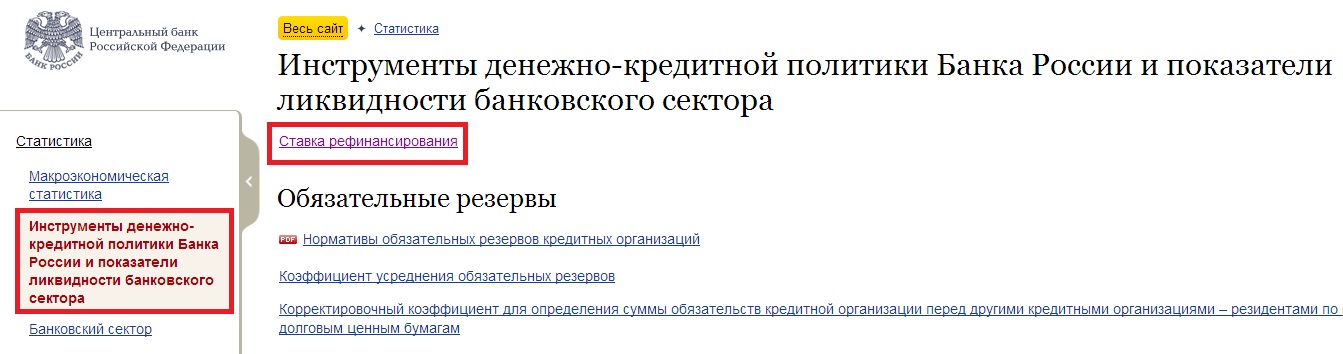

Расчет безрисковой процентной ставки по ставки рефинансирования

Следующий способ оценки безрисковой процентной ставки является сопоставление ее со ставкой рефинансирования. Ставка рефинансирования – это процентная ставка, по которой ЦБ РФ кредитует коммерческие банки. Информация по ставки рефинансирования ЦБ РФ можно получить на сайте. Для этого в главном меню сайта необходимо выбрать раздел «Статистика» и в нем «Инструменты денежно-кредитной политики Банка России и показатели ликвидности банковского сектора».

Расчет безрисковой ставки доходности по ставки рефинансирования ЦБ РФ

В появившемся окне в его верхней части будет ссылка на статистику изменения ставки рефинансирования. На текущий момент ставка рефинансирования составляет 8,25%. Данная ставка может быть использована как безрисковая процентная ставка.

Ставки рефинансирования ЦБ РФ (безрисковой ставки)

Расчет безрисковой процентной ставки по межбанковским кредитам

Следующий способ оценки безрисковой процентной ставки является соотнесение ее со ставками по межбанковским кредитам – MIBOR, MIBID,MIACR. Данные ставки рассчитывается ЦБ РФ с 1996 г. и представляют собой средние кредиты ведущих банков РФ для других банков. Для расчета ставок необходимо перейти на официальном сайте ЦБ РФ в раздел «Ставки межбанковского кредитного рынка». На рисунке ниже показаны процентная ставка MIBID (средние объявленные ставки по привлечению московскими банками кредитов), по которой ведущие банки кредитуют других участников банковского рынка.

Расчет безрисковой процентной ставки доходности по размеру межбанковских кредитов

Аналогично ниже показаны процентные ставки для MIBOR, MAICR и т.д. В результате анализа межбанковского рынка кредитования безрисковая ставка составляет 16,36%.

Анализ методов и оценок безрисковых процентных ставок

В таблице ниже приводится сравнение безрисковых процентных ставок по рассмотренным методам. Как мы видим, ставка находится в диапазоне от 8,25 до 16,35%. Поэтому делая анализ оценки эффективности инвестиций необходимо учитывать минимальный уровень безрисковой ставки как критерий исключения неэффективных инвестиций.