Таможенная стоимость товара

Как рассчитать (определить) таможенную стоимость товара

Декларанта в процессе таможенной очистки интересует в первую очередь размер необходимых к уплате таможенных платежей. Для их расчета нужно сначала определить базу для их расчета, т.е. таможенную стоимость (ТС) каждого товара в декларации. Таможенная стоимость исчисляется в рублях. Вкратце суть таможенной стоимости можно описать так: таможенная стоимость – стоимость товара на границе Таможенного Союза.

Существует шесть методов определения таможенной стоимости. Каждый из них применяется последовательно, начиная с первого и при невозможности использования предыдущего.

Метод 1. По стоимости сделки с ввозимыми товарами.

Метод 2. Метод по стоимости сделки с идентичными товарами.

Метод 3. Метод по стоимости сделки с однородными товарами.

Метод 4. Метод вычитания.

Метод 5. Метод сложения.

Метод 6. Резервный метод.

На практике в основном большинстве случаев используются 1 и 6 методы.

Если ваша поставка отвечает следующим требованиям, то можно использовать для определения таможенной стоимости первый метод:

— присутствует сделка купли-продажи товара, т.е. поставка не является безвозмездной. Иначе говоря, за ввозимый товар вы должны будите заплатить своему поставщику или уже заплатили (про особенности оформления поставок без оплаты поставщику я рассказывал тут );

— вы как покупатель не ограничены в правах на пользование и распоряжение товаром, кроме некоторых случаев, оговоренных законодательством (например, можете перепродать купленный товар в определенном географическом регионе или ограничения существенно не влияют на стоимость товара). Формулировка, конечно, расплывчатая, поэтому, если есть хоть какие-то ограничения в праве пользованием (распоряжением) товара согласно условиям контракта, то выбор метода доверьте вашему брокеру;

— продажа товаров или их цена не зависят от каких-либо условий или обязательств, влияние которых на цену товаров не может быть количественно определено;

— часть выручки от перепродажи не будет причитаться продавцу, кроме некоторых случаев;

— отсутствует какая-либо взаимосвязь между продавцом и покупателем, которая повлияла на стоимость товара.

Если эти требования выполнены, то можно приступить к самому расчету таможенной стоимости.

Итак, считаем таможенную стоимость ввозимых товаров. Берем фактурную стоимость товара из инвойса и переводим в рубли по курсу ЦБ на день подачи декларации. Далее прибавляем к этому числу все дополнительные расходы (тоже в рублях), которые вы понесли для того, чтобы товар добрался до таможенной границы Таможенного Союза. Это расходы (если они не были изначально включены в стоимость товара) на упаковку, погрузку, доставку, вознаграждения всяким посредникам (в т.ч. экспедиторам), перегрузку, перетарку, страхование, лицензионные платежи (и аналогичные связанные с использованием интеллектуальной собственности), проектирование (и аналогичные услуги, связанные с производством товара). Все эти расходы должны быть документально подтверждены, иначе данный метод будет не применим. Расходы, связанные с доставкой товара и прочие, которые вы понесли после пересечения границы, не участвуют в данном расчете.

Что делать, если товаров в декларации много, а дополнительные расходы указаны для всей партии, а не потоварно? Тогда расходы распределяются пропорционально каждому товару. Расходы, связанные с перемещением товаров (перевозка, перегрузка и т.п.), раскидываются пропорционально весу брутто товаров. Расходы, связанные со страхованием, агентским вознаграждением, ложатся пропорционально фактурной стоимости товаров.

Если поставка безвозмездная (т.е. даром), то используется метод 6. Например, некий «доброжелатель» прислал в адрес вашей фирмы образцы своей продукции. Или запчасти в рамках гарантийных обязательств ранее поставленного оборудования. Платежи все равно придется вам платить. И таможенная стоимость не будет равна нулю. Ее нужно определить. В таком случае желательно, чтобы в инвойсе (проформе) была указана стоимость и добавлена фраза, что стоимость указана для таможенных целей и оплате не подлежит. Тогда используем, метод 6 на базе метода 1 (на сленге брокеров – шесть по первому, «6 по 1»). Это значит, что считаем по алгоритму метода 1. Подробнее об оформлении таких поставок читайте в этой статье.

Остальные методы определения таможенной стоимости используются крайне редко, кроме «6 по 3». Но этот вариант можно чаще встретить при корректировке таможенной стоимости самим таможенным органом и является темой отдельной статьи.

Выбранный метод определения таможенной стоимости указывается в графе 43 декларации на товары.

В графе 45 указывается размер таможенной стоимости (не забываем, что в рублях) на каждый товар, а в графе 12 – на все товары декларации.

Структура расчета таможенной стоимости фиксируется в отдельном документе, называемом Декларацией таможенной стоимости (ДТС). При ввозе товара ДТС-1 для метода 1, ДТС-2 для методов 2-6.

При вывозе (только, когда есть вывозные таможенные пошлины) ДТС-3 и ДТС-4, соответственно.

На уровне законодательных документов можно ознакомиться с определением таможенной стоимости в разделе 5 Таможенного Кодекса Евразийского Экономического Союза.

(Ранее до 31/12/2017 действовало «Соглашение между Правительством РФ, Правительством Республики Беларусь и Правительством Республики Казахстан от 25.01.2008 «Об определении таможенной стоимости товаров, перемещаемых через таможенную границу Таможенного Союза»)

Наши услуги

А мы сегодня же ответим как быстрее его перевезти

Таможенная стоимость товара

Наверное, многие из нас слышали о таком понятии, как таможенная стоимость товаров, в то время как некоторые сталкиваются с необходимостью ее определения. Для тех, кто хочет узнать, что она представляет собой, как рассчитывается, декларируется и кем контролируется, как раз и предназначена данная статья.

Определение таможенной стоимости

Таможенная стоимость ввозимого на территорию России товара представляет собой стоимость товара, которая определяется в целях исчисления таможенных платежей. Она определяется декларантом, но в то же время контролируется таможенным органом.

Для каких целей определяется?

Таможенная стоимость определяется для достижения следующих целей:

- обложение налогом ввозимого на территорию России товара;

- ведения таможенной и внешнеэкономической статистики;

- применение других мер по регулированию торгово-экономических отношений, которые связаны со стоимостью товаров.

Понятия и характеристики

Таможенная стоимость товаров определяется либо непосредственно самим декларантом, либо брокером, действующим по его поручению. Инспектор таможенной службы формировать таможенную стоимость товара не должен, за исключением случаев, предусмотренных действующим законодательством РФ.

В том случае, если при таможенном декларировании товара декларант не может предоставить документы, необходимые для точного расчета их стоимости, допускается отложить на определенное время данную процедуру. Также допускается заявление таможенной стоимости на основе имеющихся у декларанта на руках документов и сведений.

Таможенная стоимость определяется в том случае, если товар впервые пересекает территорию России, или он впервые после пересечения границы государства помещается под таможенную процедуру. Исключением в данном случае является транзит товаров.

Как рассчитывается таможенная стоимость?

Таможенная стоимость товара в России определяется по принятым в мировой практике нормам. На сегодняшний день существует шесть методов определения таможенной стоимости ввозимых на территорию нашей страны товаров, о которых и пойдет речь дальше.

Методы определения таможенной стоимости

1. По стоимости сделки с ввозимыми товарами.

Этот метод является основным. В таком случае таможенная стоимость определяется по стоимости сделки, которая подлежит уплате или уже фактически уплачена при пересечении грузом российской границы. Таможенная стоимость товара также формируется из затрат на страхование, лицензирование, транспортировку груза и прочие затраты, которые понес декларант до пересечения границы РФ.

2. По стоимости сделки с идентичными товарами.

Метод применяется в том случае, когда нельзя использовать основной метод. Таможенная стоимость в таком случае формируется по стоимости сделки с идентичными товарами. Этот метод используется, если товары:

- предназначены для реализации или использования на территории России;

- были ввезены на территорию России вместе с оцениваемыми товарами или максимум за 90 дней до их ввоза;

- были ввезены в РФ на тех же коммерческих условиях и/или приблизительно в таком же количестве. Если товар ввозился на других коммерческих условиях, то в таком случае декларанту необходимо провести корректировку его цены и документально подтвердить инспектору таможенной службы ее обоснованность. Если же при применении данного метода определения таможенной стоимости товара выявляется более одной цены сделки по идентичным товарам, в таком случае за основу берется самая маленькая среди них.

3. По стоимости сделки с однородными товарами.

Применение этого метода формально не отличается от предыдущего, за исключением понятия «однородные товары». Стоит сказать, что однородные товары не являются полностью идентичными, но зато они обладают схожими характеристиками и могут состоять из схожих компонентов. Все это позволяет однородным товарам выполнять схожие с оцениваемыми товарами функции.

4. Вычитание стоимости.

Этот метод базируется на стоимости, по которой ввозимые однородные или идентичные товары были реализованы наибольшей партией на территории России в неизменном состоянии. Из цены товара в таком случае вычитаются затраты, которые характерны исключительно для внутреннего рынка товаров и не должны включаться в таможенную стоимость: пошлины, расходы на транспортировку и прочие.

5. Сложение стоимости.

Данный метод оценки таможенной стоимости ввозимого на территорию России товара основан прежде всего на основе издержек их производства, к которым следует прибавить сумму прибыли и расходов, которые характерны для продажи оцениваемых товаров.

6. Резервный метод.

Данный метод применяется лишь в случае, когда таможенная стоимость не может быть определена ни по одному из способов, перечисленных ранее. Он основывается исключительно на экспертных оценках и расчетах. Для формирования экспертной оценки в таком случае используется стоимость товара, которая основана на ценах, по которым ввезенные на территорию России товары продаются при обычном ходе торговли, а также в условиях большой конкуренции.

Когда основной метод определения таможенной стоимости не может быть применен, последовательно используется каждый из вышеперечисленных методов. Следующий метод применяется лишь в том случае, если предыдущий способ определения таможенной стоимости не может быть использован. Методы сложения и вычитания стоимости товаров могут меняться местами.

Декларирование таможенной стоимости

С целью определения таможенной стоимости того или иного товара, ввозимого на территорию нашего государства, заполняется декларация таможенной стоимости, являющаяся неотъемлемой частью грузовой таможенной декларации. Стоит отметить, что в декларации таможенной стоимости непременно должны быть указаны сведения о том, какой метод был выбран для определения цены ввозимого товара, величине его таможенной стоимости. К декларации также стоит не забыть приложить документы, на основе которых была сформирована таможенная стоимость ввозимого на территорию нашего государства товара.

Декларация таможенной стоимости в случаях, установленных российским законодательством, может не заполняться. В свою очередь, все сведения, позволяющие сформировать точную стоимость ввозимого на территорию нашего государства товара, должны в обязательном порядке быть указаны в грузовой таможенной декларации. Если у инспектора таможенной службы возникнут сомнения по поводу достоверности заявленной стоимости того или иного товара, он будет вправе потребовать предоставление декларации таможенной стоимости.

Заполнять декларацию таможенной стоимости может только брокер или декларант, действующий по его поручению. Сведения, которые предоставляются декларантом или таможенным брокером, действующим от его имени, и которые помогут определить таможенную стоимость ввозимого на территорию России товара, непременно должны быть достоверными и основываться на документально подтвержденной информации. Важно помнить, что заполнять декларацию следует предельно внимательно, поскольку при указании недостоверных данных можно понести уголовное наказание согласно действующего законодательства России.

Корректировка таможенной стоимости

Если таможенный орган или декларант решили, что заявленная в декларации таможенная стоимость ввозимого товара по каким-либо причинам не соответствует реальности, то в таком случае принимается решение о корректировке таможенной стоимости товаров. Решение обязательно должно содержать логичное обоснование и срок, в течение которого должна быть произведена данная процедура.

Основания для решения о корректировке таможенной стоимости:

- обнаружение ошибок или неточностей в расчетах;

- обнаружение преднамеренно неправильно указанных данных;

- поступление новых документов, согласно которым таможенная стоимость товаров значительно изменяется;

- вскрытие раннее неизвестных факторов, которые оказывают существенное влияние на формирование таможенной стоимости.

При принятии решении о корректировке таможенной стоимости до выпуска товаров декларанту необходимо в отведенный срок осуществить исправление недостоверно указанных им сведений, оплатить пошлины и налоги в соответствии со скорректированными данными. Если декларант не справляется со своей задачей в отведенный ему срок, таможенный орган вправе отказать ему в пропуске товаров. При принятии решения о корректировке таможенной стоимости товаров после их выпуска и несогласия декларанта с этим решением, пересчет цены товаров производится уже сотрудниками таможенного органа.

Дополнительная проверка товаров

Дополнительная проверка может быть проведена, если таможенный орган при контроле таможенной стоимости товара вдруг обнаружит, что предоставляемые декларантом сведения являются недостоверными, либо не подтверждены должным образом. Дополнительная проверка таможенной стоимости товаров проводится в определенный срок, а решение о данной процедуре должно быть обоснованным и содержать конкретные доказательства того, что декларант ошибочно или преднамеренно неверно заявил о таможенной стоимости товаров, ввозимых на территорию России. О проведении дополнительной проверки обязательно должен быть осведомлен декларант.

В рамках проведения дополнительной проверки инспектор таможенной службы вправе потребовать у декларанта дополнительные документы и сведения, которые помогли бы более детально сформировать таможенную стоимость товара, и установить достаточный для их предоставления срок. Декларант либо предоставляет требуемые документы и сведения сотрудникам таможенного органа, либо в письменном виде указывает, по каким причинам он не может этого сделать. Если декларант всего этого не предоставил, либо предоставленные им документы не устранили основания для проведения дополнительной проверки, то в таком случае таможенный орган может принять решение о корректировке таможенной стоимости товаров, исходя из той информации, которая есть у него в распоряжении.

Декларант, в свою очередь, может попытаться доказать правомерность использования метода, выбранного им для определения таможенной стоимости и достоверность представленных им документов.

Таможенная стоимость товара

Особое значение для целей применения таможенного тарифа имеет таможенная стоимость товаров. Порядок применения системы таможенной оценки товаров, ввозимых на таможенную территорию России, устанавливается Правительством РФ. Таможенная стоимость декларируется декларантом таможенному органу.

При необходимости подтверждения заявленной декларантом таможенной стоимости декларант по требованию таможенного органа предоставляет необходимые сведения. При непредставлении доказательств, подтверждающих достоверность использованных декларантом данных, таможенный орган может принять решение о невозможности использования выбранного декларантом метода таможенной оценки.

Начисление, уплата и взимание пошлины на товар производятся на основе его таможенной стоимости в соответствии с Таможенным кодексом РФ. Пошлина зачисляется в доход федерального бюджета.

Рассмотрим методы определения таможенной стоимости товаров.

Основной — метод по цене сделки с ввозимыми товарами. Если этот метод не может быть использован, применяется последовательно каждый из следующих методов.

1. Метод по цене сделки с ввозимыми товарами. Таможенной стоимостью ввозимого товара является цена сделки, фактически уплаченная или подлежащая уплате на момент пересечения им таможенной границы России. При определении таможенной стоимости в цену сделки включаются:

• расходы по доставке товара до аэропорта, порта или другого места ввоза товара на таможенную территорию России;

• расходы по погрузке, выгрузке, перегрузке и перевалке товаров;

•страховая сумма;

• комиссионные и брокерские вознаграждения, кроме комиссионных по закупке товара;

• стоимость многооборотной тары, если она рассматривается как единое целое с оцениваемыми товарами;

• стоимость упаковки, включая стоимость упаковочных материалов и работ по упаковке;

• соответствующая часть стоимости товаров и услуг, которые прямо или косвенно были предоставлены покупателем бесплатно или по сниженной цене для использования в связи с производством или продажей на вывоз оцениваемых товаров;

• лицензионные и другие платежи за использование объектов интеллектуальной собственности, которые покупатель должен прямо или косвенно осуществить в качестве условия продажи оцениваемых товаров;

• величина части прямого или косвенного дохода продавца от любых последующих перепродаж, передачи или использования оцениваемых товаров на территории России.

2. Метод по цене сделки с идентичными товарами. В качестве основы для определения таможенной стоимости товара принимается цена сделки с идентичными товарами — товарами, одинаковыми во всех отношениях с оцениваемыми товарами, включая: физические характеристики; качество и репутация на рынке; страна происхождения; производитель.

Цена сделки с идентичными товарами принимается в качестве основы для определения таможенной стоимости, если эти товары: проданы для ввоза на территорию России; ввезены одновременно с оцениваемыми товарами или не ранее чем за 90 дней до ввоза оцениваемых товаров; ввезены примерно в том же количестве и на тех же коммерческих условиях.

Таможенная стоимость, определяемая по цене сделки с идентичными товарами, также корректируется с учетом рассмотренных выше расходов.

3. Метод по цене сделки с однородными товарами. За основу для определения таможенной стоимости товара принимается цена сделки по товарам, однородным с ввозимыми. Однородные товары — это товары, которые, хотя и не являются одинаковыми во всех отношениях, имеют сходные характеристики и состоят из схожих компонентов, что позволяет им выполнять те же функции, что и оцениваемые товары, и быть коммерчески взаимозаменяемыми.

4. Метод на основе вычитания стоимости применяется, если оцениваемые, идентичные или однородные товары будут продаваться на территории России без изменения своего первоначального состояния. В качестве основы для определения таможенной стоимости товара принимается цена единицы товара, по которой оцениваемые, идентичные или однородные товары продаются наибольшей партией не позднее 90 дней с даты ввоза товаров участнику сделки, не являющемуся взаимозависимым с продавцом лицом. Из цены единицы товара вычитаются:

• расходы на выплату комиссионных вознаграждений, обычные надбавки на прибыль и общие расходы в связи с продажей в России ввозимых товаров того же класса и вида;

• суммы ввозных таможенных пошлин, налогов и других платежей, подлежащих уплате в связи с ввозом или продажей товаров;

• обычные расходы, понесенные в РФ, на транспортировку, страхование, погрузочные и разгрузочные работы.

5. Метод на основе сложения стоимости. В качестве основы для определения таможенной стоимости товара принимается цена, рассчитанная путем сложения:

• материалов и издержек, понесенных изготовителем в связи с производством оцениваемого товара;

• общих затрат, характерных для продажи в РФ из страны вывоза товаров того же вида, в том числе расходов на транспортировку, погрузочные и разгрузочные работы, страхование до места пересечения таможенной границы РФ, и других затрат;

• прибыли, обычно получаемой экспортером в результате поставки в РФ таких товаров.

6. Резервный метод. Если таможенная стоимость товара не может быть определена декларантом в результате последовательного применения рассмотренных выше методов либо если таможенный орган считает, что эти методы определения таможенной стоимости не могут быть использованы, таможенная стоимость оцениваемых товаров определяется с учетом мировой практики. При этом таможенный орган предоставляет декларанту имеющуюся в его распоряжении ценовую информацию. В качестве основы для определения таможенной стоимости товара по резервному методу используются:

• цена товара на внутреннем рынке РФ;

• цена товара, поставляемого из страны его вывоза в третьи страны;

• цена на внутреннем рынке РФ на товары российского происхождения;

• произвольно установленная или достоверно не подтвержденная цена товара.

Страны происхождения товара устанавливаются с целью осуществления тарифных и нетарифных мер регулирования ввоза и вывоза товара с таможенной территории РФ.

Страна происхождения товара — это страна, в которой товар был полностью произведен или подвергнут достаточной переработке. Под страной происхождения товара может пониматься группа стран, таможенные союзы стран, регион или часть страны, если имеется необходимость их выделения для целей определения происхождения товара.

Если в производстве товара участвуют две и более страны, происхождение товара определяется в соответствии с критериями достаточной переработки. Ими являются:

• изменение товарной позиции — классификационного кода товара по товарной номенклатуре;

• выполнение производственных или технологических операций, достаточных или не достаточных для того, чтобы товар считался происходящим из той страны, где эти операции имели место;

• правило адвалорной доли — изменение стоимости товара, когда процентная доля стоимости использованных материалов или добавленной стоимости достигает фиксированной доли цены поставляемого товара.

При этом считаются не отвечающими критерию достаточной переработки операции по обеспечению сохранности товаров во время хранения или транспортировки, по подготовке товаров к продаже и транспортировке; простые сборочные операции; смешивание товаров без придания полученной продукции характеристик, существенно отличающих ее от исходных составляющих.

Таможенный орган РФ вправе требовать представления сертификата о происхождении товара.

При ввозе товара на таможенную территорию РФ сертификат о происхождении товара представляется в обязательном порядке:

• на товары, происходящие из стран, которым РФ предоставляет преференции по таможенному тарифу;

• на товары, ввоз которых из данной страны регулируется квотами или другими мерами регулирования внешнеэкономической деятельности;

• если это предусмотрено международными соглашениями, участником которых является РФ, законодательством РФ;

• если в представляемых для таможенного оформления документах сведения о происхождении товаров отсутствуют либо у таможенного органа есть основания полагать, что декларируются недостоверные сведения о происхождении товаров.

Расчет таможенных платежей, сборов и пошлин

В правильности заполнения таможенной декларации важен аспект расчета таможенных платежей. Именно от суммы платежей, которые предстоит заплатить участнику ВЭД, в основном зависит целесообразность поставки.

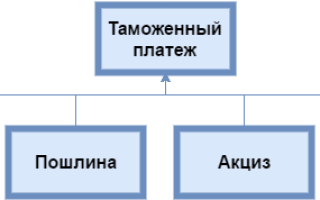

В соответствии с законодательством ЕАЭС таможенные платежи бывают следующих видов:

При экспорте товаров:

- сбор за таможенные операции

- экспортная пошлина (не на все виды товаров, например на нефтепродукты)

При импорте товаров:

- сбор за таможенные операции;

- пошлина;

- акциз (для определенной группы товаров);

- НДС.

Основой для начисления таможенных платежей при импорте является таможенная стоимость товара, которая зависит от условий поставки согласно ИНКОТЕРМС-2010.

Например, если импортируемый товар поставляется на условиях FCA, таможенная стоимость будет включать в себя фактурную стоимость (стоимость товара по инвойсу) и стоимость транспортировки товаров до границы ЕАЭС или РФ (в зависимости от маршрута).

Важно: таможенная стоимость ВСЕГДА рассчитывается в рублях. Если стоимость товара или транспортировки в иностранной валюте, необходимо перевести ее в рубли по курсу ЦБ РФ на день подачи декларации на товары.

Таким образом формула выглядит так:

Таможенная стоимость = Фактурная стоимость (руб.) + Стоимость товара до границы (руб.)

Рассмотрим подробнее таможенные платежи:

Важно: таможенные платежи исчисляются в рублях

Виды таможенных платежей

1. Сборы за таможенные операции (см. Постановление Правительства РФ № 863 от 28.12.2004):

- при экспорте товаров размер сбора за таможенные операции составит 750 руб. за одну декларацию, поданную в электронном виде.

- при импорте товаров, сборы устанавливаются следующим образом:

Размер сбора за таможенное оформление

Таможенная стоимость товаров

не превышает 200 тыс. рублей включительно

200 000 рублей 1 копейку и более, но не превышает 450 000 рублей включительно

450 000 рублей 1 копейку и более, но не превышает 1 200 000 рублей включительно

1 200 000 рублей 1 копейку и более, но не превышает 2 500 000 рублей включительно

2 500 000 рублей 1 копейку и более, но не превышает 5 000 000 рублей включительно

5 000 000 рублей 1 копейку и более, но не превышает 10 000 000 рублей включительно

10 000 000 рублей 1 копейку и более

Ставки сборов за таможенные операции при электронном декларировании применяются в размере 75% от размера сборов за таможенные операции, приведенных выше.

2. Пошлины

Существует три вида ставок пошлин:

- адвалорнаяставка пошлины устанавливается в процентах к таможенной стоимости, например 12%

- специфическая — указывается на единицу физического показателя, например 5евро/кг или 2евро/литр

- комбинированная — сочетает в себе адвалорный и специфический принципы обложения. Например, 12%, но не менее 5евро/кг. Основой для исчисления таможенной пошлины в отношении товаров, облагаемых по комбинированным ставкам, является таможенная стоимость товара (адвалорная составляющая) либо количество товара в натуральном выражении (специфическая составляющая). Рассчитывается двумя способами.. Наибольшая сумма, полученная одним из способов, подлежит уплате.

Страна происхождения товара также влияет на размер ввозной пошлины. Базовая ставка–100%, для развивающихся стран 75%, для наименее развитых стран 0%.

3. Акциз – налог, установленный для определенных категорий товаров (например, спирт этиловый из всех видов сырья; спиртосодержащая продукция; алкогольная продукция — табачная продукция; автомобили легковые; мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л. с.)). Ставки являются едиными как для российской продукции российского, так и для товаров иностранного происхождения.

4. НДС начисляется только при ввозе товаров, ставка налога составит или 10% (для некоторых категорий товаров, например для медицинской продукции, детского питания, книг), или 20%. При экспорте товаров ставка НДС 0%.

База (формула) для расчета налога: таможенная стоимость + таможенная пошлина + акциз.

Пример расчёта таможенных платежей

Расчет таможенных платежей на примере ввоза яблочного сока (электронное декларирование) при условиях поставки DAP, согласно ИНКОТРЕРМС-2010