Какой процент таможенного пошлины в россии

Виды, размеры и порядок уплаты таможенных платежей

Поскольку Таможенная служба РФ обеспечивает львиную долю фискальных поступлений в федеральный бюджет, государство контролирует соблюдение участниками ВЭД норм и правил таможенного оформления – в том числе, расчет и уплату всех видов таможенных платежей. Все это требует немалого опыта и специальных знаний в области таможенного регулирования ВЭД. В данном обзоре представлены состав, ставки, порядок расчета и уплаты таможенных платежей, а также существующие льготы по ним.

Ключевым нормативным документом, регламентирующим процедуру уплаты таможенных платежей, является Таможенный кодекс Таможенного союза (далее – ТК ТС), раздел 2 которого полностью посвящен затронутой в статье теме.

Виды таможенных платежей

Рассмотрим так называемые экспортную и импортную группы таможенных платежей и их состав.

Ввозные (импортные) таможенные платежи

В соответствии с частью 1 статьи 70 ТК ТС к ввозным таможенным платежам относятся:

- Ввозная таможенная пошлина . 25-й пункт части 1-й статьи 4 ТК ТС гласит: «таможенная пошлина – обязательный платеж, взимаемый таможенными органами в связи с перемещением товаров через таможенную границу».

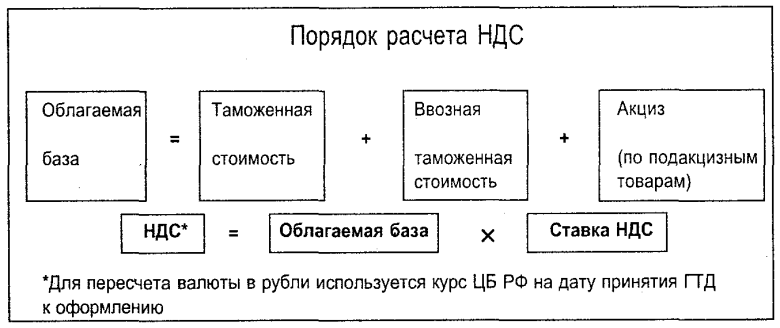

- Налог на добавленную стоимость (НДС) , который взимается при ввозе товаров на таможенную территорию ТС, является косвенным налогом. Порядок его уплаты регулируется как ТК ТС, так и внутренним налоговым законодательством стран-участников ТС, в нашем случае – НК РФ.

- Акцизы, взимаемые при ввозе товаров на таможенную территорию ТС , также относятся к косвенным налогам и регулируются аналогично НДС.

- Таможенные сборы , согласно статье 72 ТК ТС, – это обязательные платежи, взимаемые таможенными органами за совершение ими действий, связанных с выпуском товаров с таможенной территории (таможенные операции) и их таможенным сопровождением, или иных действий, установленных ТК ТС и/или законодательством стран-участников ТС. Список действий, которые могут служить основанием для уплаты таможенного сбора, является открытым, то есть он может быть дополнен исходя из действующего ТК ТС и нормативно-правовых актов государств-участников ТС. Так, часть 1 статьи 123 Закона № 311-ФЗ «О таможенном регулировании в Российской Федерации» указывает на виды действий таможенных органов, за которые могут взиматься таможенные сборы.

Вывозные (экспортные) таможенные платежи

- Вывозная таможенная пошлина . Данный термин отсутствует не только в нормативно-правовых актах РФ, но и ТС. Однако его можно определить по аналогии с ввозной таможенной пошлиной.

- Таможенные сборы . Часть 3 статьи 72 ТК ТС говорит о том, что «размер таможенных сборов не может превышать примерной стоимости затрат таможенных органов за совершение действий, в связи с которыми установлен таможенный сбор», в противном случае по заявлению плательщика возможен возврат (зачет) излишне уплаченных или излишне взысканных сумм таможенных сборов и иных денежных средств (но не позднее, чем через 3 года с даты их уплаты).

Все таможенные платежи можно подразделить с юридической и экономической точки зрения на имеющие таможенную природу формирования – это сборы и пошлины, и налоговую – НДС и акцизы. Список таможенных платежей, приведен в статье 70 ТК ТС.

Таможенные льготы, квоты и преференции

Система льгот по уплате таможенных платежей в соответствии со статьей 74 ТК ТС выглядит следующим образом.

Тарифные преференции, или преференциальные ставки

Применяются в отношении отдельных стран и товаров, ввозимых из этих государств на таможенную территорию ТС. Они определены решениями Межгосударственного Совета ЕврАзЭС № 18 и Комиссии ТС № 130 от 27.11.2009 г. в виде перечней:

- «Перечень развивающихся стран – пользователей системы тарифных преференций Таможенного союза»;

- «Перечень наименее развитых стран – пользователей системы тарифных преференций Таможенного союза»;

- «Перечень товаров, происходящих и ввозимых из развивающихся и наименее развитых стран, при ввозе которых предоставляются тарифные преференции».

Происхождение товаров из развивающихся и наименее развитых стран определяется по Правилам, которые утверждены в Соглашении между правительствами Российской Федерации, Республики Беларусь и Республики Казахстан от 12.12.2008 г.

В статье 36 Закона РФ «О таможенном тарифе» говорится, что государства, образующие вместе с Россией зону свободной торговли, освобождаются от уплаты ввозных пошлин при перемещении товаров на территорию РФ. В некоторых случаях на отдельные виды товаров устанавливаются тарифные квоты. Под тарифной квотой понимается мера регулирования ввоза в РФ отдельных видов сельскохозяйственных товаров, происходящих из третьих стран, предусматривающая применение в течение определенного периода более низкой ставки ввозной таможенной пошлины при ввозе определенного количества товара (в натуральном или стоимостном выражении) по сравнению со ставкой ввозной таможенной пошлины, применяемой в соответствии с Единым таможенным тарифом ТС.

При этом участники зоны свободной торговли существенно не влияют и не координируют действия в отношении применения таможенных пошлин и других мер регулирования ВЭД с третьими странами.

Тарифные квоты

Ввозные тарифные квоты как мера регулирования ввоза в РФ конкретных сельхозтоваров, имеющих происхождение третьих стран, вводится на строго определенный период и распространяется на утвержденный Комиссией ТС либо Правительством РФ перечень. Так, на 2015 г. он утвержден Решением Коллегии ЕЭК от 19.08.2014 г. № 131. Ввозные тарифные квоты определяются в отношении отдельных товаров в натуральном (тыс. тонн) или стоимостном выражении. Они распределяются между участниками ВЭД ТС и РФ, а при необходимости – между третьими странами. Распределение установленных объемов квот между участниками ВЭД РФ может производиться либо пропорционально квоте, либо на основе конкурсов.

В статье 36 Закона РФ «О таможенном тарифе» вывозные тарифные квоты определены в точности по аналогии с ввозными. Они устанавливаются на определенный срок к отдельным видам товара, в определенных объемах, с пониженной ставкой таможенной пошлины. Вводятся Правительством РФ. Объектом вывозных тарифных квот обычно являются перемещаемые через таможенную границу природные ресурсы, в частности, лес, углеводороды и их производные. Условия и механизм применения тарифных квот раскрываются в «Протоколе о едином таможенно-тарифном регулировании».

Льготы по уплате таможенных пошлин, или тарифные льготы

В отличие от тарифных преференций, они не носят персонифицированный характер и применяются независимо от страны происхождения товаров. Тарифные льготы предоставляются в соответствии с «Протоколом о едином таможенно-тарифном регулировании». Согласно ТК ТС вопрос предоставления тарифных льгот безоговорочно отнесен к ведению ТС вне зависимости от того, применяются ли они при ввозе или вывозе товаров.

Ставки и порядок исчисления таможенных платежей

Итак, для расчета сумм таможенных платежей необходимо располагать достоверной и актуальной информацией о:

- Базовых ставках таможенных пошлин, таможенных сборов, налога на добавленную стоимость и акцизов на перемещаемый через таможенную границу товар согласно его коду в товарной номенклатуре ВЭД;

- Действии особых ставок : специальных защитных, антидемпинговых, компенсационных, сезонных, преференциальных, льготных, квотируемых в отношении перемещаемого через таможенную границу товара;

- Правилах и методах определения ввозной или вывозной таможенной стоимости товара ;

- Формулах расчета итоговых сумм уплачиваемых платежей;

- Существующей нормативно-правовой базе , в соответствии с которой реализуются вышеизложенные пункты.

Размер таможенных пошлин

Ввозные пошлины утверждаются решениями Совета ЕЭК, в то время как вывозные – Правительством РФ. Ввозные пошлины исчисляются на основе Единого таможенного тарифа (ЕТТ) – свода ставок ввозных таможенных пошлин, применяемых к товарам, ввозимым на территорию ТС из третьих стран, систематизированного в соответствии с ТН ВЭД Евразийского экономического союза (ЕЭС). Они устанавливаются по Решению Совета ЕЭК от 16.06.2012 г. Вывозные пошлины определяются по ставкам, утверждаемым в постановлении Правительства РФ от 30.08.2013 г. № 754. Сумма таможенной пошлины находится в зависимости от таможенной стоимости товара и ставок.

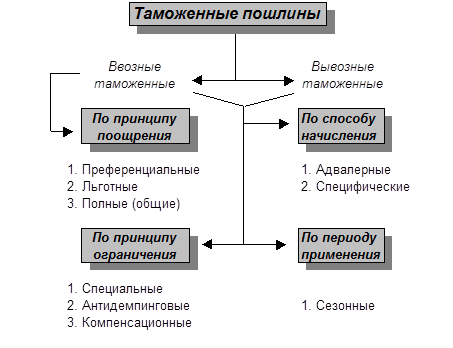

Виды ставок таможенных пошлин

Статья 71 ТК ТС выделяет три вида таможенных ставок: адвалорные, специфические и комбинированные. В соответствии с ними существует три механизма расчета таможенных пошлин.

Адвалорная ставка

Устанавливается как процент к таможенной стоимости товара, которая может быть разной для ввоза и вывоза.

Вывозная стоимость на текущий момент определена постановлением Правительства РФ № 191 «Об утверждении Правил определения таможенной стоимости товаров, вывозимых из Российской Федерации».

Ввозная стоимость может устанавливаться 6 методами в соответствии с Соглашением от 25.01.2008 г. «Об определении таможенной стоимости товаров, перемещаемых через таможенную границу Таможенного союза» и главой 8 «Таможенная стоимость товаров» ТК ТС.

Пошлина по адвалорной ставке исчисляется по формуле:

СТП – сумма таможенной пошлины;

ТС – таможенная стоимость товара;

СП – ставка таможенной пошлин.

Например, вывозная ставка для камчатского краба составляет 5%, его вывозная таможенная стоимость – 1 450 руб./кг, СТП=1450?5%=72,5 руб./кг.

Специфическая ставка

Устанавливается в валюте (долларах или евро) по отношению к весу, объему, площади, количеству товара – то есть ставится в зависимость от физических характеристик продукции, список которых является открытым.

Формула расчета пошлины по специфической ставке выглядит следующим образом:

СТП – сумма таможенной пошлины;

ФХ – физическая характеристика товара;

СП – ставка в иностранной валюте за единицу исчисления;

КВ – курс иностранной валюты, установленный ЦБ РФ на момент регистрации таможенной декларации.

Например, вывозная ставка для битумных смесей – 400 евро за 1 000 кг (солодовое пиво будет исчисляться в литрах, ламинат – в квадратных метрах и т.д.), курс евро – 65 руб., тогда СТП=1000?400?65=26 руб./кг или 26 000 руб. за тонну.

Комбинированная ставка

Как следует из названия, комбинированная ставка предполагает сочетание двух предыдущих механизмов расчета: к адвалорной ставке может прибавляться фиксированная величина, а также устанавливается минимальное ограничение.

Например, вывозная ставка для пшеницы и муки – 15% + 7,5 евро, но не менее 35 евро за 1 тонну.

Особые виды ввозных таможенных пошлин

Данные виды пошлин взимаются таможенными органами стран-членов ТС независимо от стандартной ввозной таможенной пошлины.

- Специальные . Носят заградительный характер, защищая определенный товарный рынок от избыточного импорта. Суть этих пошлин сводится к установлению повышенной ставки на определенные товары (группы товаров) в сравнении с обычной.

- Антидемпинговые . Задача сводится к приведению цен импортных товаров к их сложившемуся уровню в экспортирующей стране, но только в том случае, если это обстоятельство вредит отечественному производству аналогичных товаров (его организации или расширению).

- Компенсационные . Данные ввозные пошлины взимаются сверх обычных в целях снижения конкурентоспособности импортной продукции на национальном рынке.

В случае неуплаты специальных защитных, антидемпинговых и компенсационных пошлин предусмотрено наступление административной ответственности. Административные меры применяются в соответствии с Решением Межгосударственного Совета ЕврАзЭС от 19.11.2010 г. № 59. Однако стоит отметить, в арбитражной практике есть прецеденты, когда частный бизнес выигрывал споры об обоснованности установления антидемпинговых мер.

- Сезонные . Закон РФ «О таможенном тарифе» рассматривает данный вид пошлины в статье 6, где отмечается, что они могут вводиться на срок не более полугода и устанавливаются в целях оперативного регулирования вывоза товаров. Перечень товаров, ставки сезонных пошлин по ним, порядок уплаты и формулы расчета утверждаются Правительством РФ. Для сезонных пошлин характерно то, что они применяются взамен ставок, предусмотренных ЕТТ. Традиционно вывозные сезонные пошлины распространяются на сырую нефть марки «Юралс».

Как видно, процесс расчета таможенных платежей крайне сложен. Лишь доскональное знание законодательства в сфере таможенного оформления товаров гарантирует выбор оптимальной схемы выплат и беспрепятственное пересечение продукцией таможенной границы.

Важно понимать, что большинство таможенных брокеров имеют свою специализацию. Это следует учитывать при выборе таможенного представителя, заведомо интересуясь приоритетами в международных направлениях и способах перевозки, объемах, и особенно — товарной номенклатуре товаров. Заблаговременно изучив все нюансы сотрудничества, можно избежать многих разочарований в будущем.

Таможенные пошлины в России

Таможенная пошлина представляет собой платеж, который взимается при ввозе или вывозе различных групп товаров. Как известно, существует ряд продуктов и товаров, которые можно ввезти, не производя данные платежи. В РФ ввоз и вывоз различных групп товаров регулируется законом «О таможенном тарифе». В этом документе указаны основные ставки таможенных пошлин, а также порядок уплаты таможенных пошлин.

Классификация

Согласно нормам действующего законодательства, в 2020 году различают такие виды таможенных пошлин:

- Ввозная таможенная пошлина. Этот платеж еще называется импортным.

- Вывозная таможенная пошлина. Зачастую этот платеж называется экспортным, так как он платится за вывоз продукции за пределы России.

Большая часть товаров облагается именно ввозными таможенными пошлинами. Это связано в первую очередь с тем, что Россия в 2020 году активно «принимает» на свою территорию экспортную продукцию.

Пошлинами на ввоз облагаются все группы товаров, ввозимые в пределы России. Но стоит помнить, что согласно таможенным правилам, существует ряд разрешенных для ввоза в определенном количестве товаров. Если же они ввозятся в превышающем установленную норму количестве, то таможенная пошлина платится всегда.

Взимание таможенных пошлин с ввозимого товара обеспечивает защиту внутреннего рынка РФ от конкуренции. Таможенные пошлины на ввоз отчисляются в государственный российский бюджет. За последние годы именно такого рода пошлины и налоги составляли основную часть бюджета РФ.

Таможенные пошлины и сборы на вывоз продукции необходимы для регулирования внешнеэкономической деятельности страны. Они также пополняют российский государственный бюджет.

Что разрешено ввозить без оплаты пошлинного сбора

Если человек провозит с собой личные средства, не считая автомобиля, общая сумма которых не превышает 500 евро, то он не обязан платить таможенный платеж. При этом суммарный вес товаров или продукции не может превышать 25 килограммов. Это касается лишь тех товаров, которые транспортируются наземным путем (автомобилями или поездами). Такие правила действуют с 1 января 2019 года. Если же человек путешествует авиатранспортом, то он беспошлинно может ввезти товары на сумму до 10 000 евро.

Дополнительно человек может провезти:

- 50 сигар или два блока сигарет. Альтернативу сигаретам и сигарам составляет табак в количестве 250 граммов.

- Три литра алкогольной продукции.

Другими словами, если человек пожелает ввезти четыре и более литров спиртного, то он обязан отчислить в российский бюджет по 10 евро за каждый «лишний» провезенный литр алкогольного напитка. Но стоит учитывать, что больше пяти литров такой продукции для личного потребления провезти нельзя. Если же провозится большее количество алкоголя, то груз уже считается коммерческим: на него нужно представлять дополнительные документы и платить дополнительно НДС в размере 18 процентов и акциз.

Если же груз считается коммерческим, то ставка на алкоголь равна 0,6 евро за каждый литр спиртной продукции.

Разновидности ставок

К сожалению, невозможно выделить единый платеж, так как существуют различные виды ставок таможенных пошлин, которые, в свою очередь, разделяются по типам продукции.

Урок 7. Исчисление платежей (графы 47, В) и завершение заполнения ДТ

Согласно нормам закона, существуют такие виды таможенных ставок:

- адвалорная;

- специфическая;

- комбинированная.

Адвалорную ставку часто называют стоимостной. Она не имеет фиксированной суммы. Размер таможенной ставки исчисляется в процентах в зависимости от таможенной стоимости продукции. Например, ввозится телевизор стоимостью в 2000 евро и процентная ставка на этот товар равна 20 процентам. Таким образом, таможенный платеж — 400 евро.

Специфическая ставка устанавливается в четком денежном выражении на определенную единицу продукции. Стоит помнить, что эта ставка выражается в евро. Например, провозится ящик вина (12 штук). За одну бутылку необходимо заплатить пять евро. Таким образом, пошлина на ввоз ящика вина будет равняться 60 евро.

Комбинированная ставка представлена в виде специфической и адвалорной. Другими словами, она совместила в себе две последние ставки, поэтому размер пошлины исчисляется исходя из стоимости и количества провезенной продукции.

Например, ввозится спортивная обувь. Так как применяется комбинированная ставка, то за каждую пару провезенной обуви платится по 15 процентов от ее таможенной стоимости, но при этом уплаченная сумма не может быть меньше четырех евро.

Чаще всего применяются именно комбинированные ставки.

Стоит помнить, что таможенные ставки существуют на все категории товаров. Поэтому выделить основную единую ставку просто невозможно, так как она отличается в зависимости от продукции. Все ставки ввозных таможенных пошлин утверждаются согласно решениям совета ЕЭК, а вывозные таможенные пошлины регулируются правительством России.

Ставки ввозных таможенных пошлин исчисляются на основании ЕТТ. ЕТТ — это единый таможенный тариф, который был принят согласно правилам внешнеэкономической деятельности Евразийского экономического союза.

Виды таможенных пошлин

Таможенные пошлины в РФ делятся на два вида: сезонные и особые.

Сезонные таможенные тарифы применяются для сельскохозяйственной продукции и других товаров, которые носят сезонный характер. Другими словами, существует промежуток времени в году, когда вместо обычной таможенной пошлины по отношению к сельскохозяйственной продукции применяется сезонная таможенная ставка.

Например, установленная процентная ставка для помидоров в 2020 году составляет 15 %, но не меньше 0,08 евро за один килограмм продукции. При этом, если помидоры завозятся в страну с 15 мая по 31 мая, а также с 1 июня по 31 октября, то применяется сезонная ставка в размере 15 %, но не меньше 0,12 евро за килограмм.

Особые таможенные тарифы и пошлины классифицируются следующим образом:

- специальные.

- антидемпинговые.

- компенсационные.

Применение таможенных пошлин особого типа необходимо для нетарифного регулирования внешнеэкономической деятельности. Они применяются с целью защиты российских производителей различных типов товаров.

НДС и акцизы

Система таможенных правил России в 2020 году предусматривает при ввозе продукции оплату не только ввозной пошлины, но и НДС. НДС платится на ввоз продукции с тем учетом, что реализовываться она будет на территории РФ. НДС — косвенный налог. Порядок и сроки уплаты НДС регулируются ТК ТС.

Таким образом, согласно нормам Налогового кодекса РФ, платить НДС обязаны:

- организации;

- предприятия;

- индивидуальные предприниматели.

Также не стоит забывать и про акцизы. Акцизы платят тогда, когда осуществляется реализация таких групп товаров:

- Этилового спирта. Но стоит помнить, что акциз не платится за коньячный спирт. Это единственное исключение.

- Продукции, которая содержит спирт в количестве более девяти процентов.

- Алкогольной продукции (водки, вина, ликеров, коньяка и другой). Но если изделие содержит менее 1,5 процента этилового спирта, то акциз не платится.

- Пива.

- Табачных изделий.

- Автомобилей.

- Мотоциклов некоторых видов.

- Бензина, предназначенного для заправки автомобилей.

- Дизельного топлива.

- Масла для разных видов двигателей.

Вернуться к оглавлению

Ставки на ввоз автомобилей

Для ввоза автомобиля нужно заплатить НДС, акциз и таможенную пошлину на автомобиль.

Но стоит сразу заметить, что сумма таможенных пошлин на авто зависит от следующих характеристик автомобиля:

- Какова его таможенная стоимость.

- Правового статуса человека, который осуществляет ввоз: физическое или юридическое лицо.

- Объема двигателя.

- Мощности в киловаттах.

- Веса авто (масса автомобиля исчисляется в тоннах).

- Типа двигателя.

- Года выпуска (иными словами, возраста).

Как растаможить авто — таможенный автокалькулятор

Различают всего четыре возраста:

- менее трех лет;

- от трех до пяти лет;

- от пяти до семи лет;

- более семи лет.

В последних поправках законопроекта было принято решение сделать единую ставку для автомобилей по возрасту и объему двигателя.

Так, если машине менее трех лет, то применяется комбинированная ставка в размере 54 %. Это не касается машин, которые были изготовлены на территории РФ. Но стоит учитывать, что минимальная ставка равна 2,5 евро.

Таблица. Расчет таможенного платежа исходя из объема двигателя для машин возрастом менее трех лет.

Пошлины на покупки за границей в 2020 году: что нового и как считать

С 2020 года снизится беспошлинный лимит на покупки в зарубежных интернет-магазинах. Дополнительные расходы на заграничные посылки нужно будет считать по другой формуле: меняется и лимит, и принцип расчета, и размер пошлины.

Сейчас суммарный лимит для посылок из-за границы составляет 500 € в месяц. В 2020 году он составит 200 € на одну посылку. То есть можно будет получать хоть 10 посылок до 200 € в месяц, а пошлину все равно не начислят. Но если стоимость одной посылки превысит 200 €, уже надо доплачивать. Правда, и ставки пошлин будут в два раза меньше, чем в 2019 году.

Если все это посчитать уже сейчас, есть шанс сэкономить: например, если товар стоит дороже 200 €, стоит купить его в 2019 году. А товары дороже 800 € выгоднее заказывать в 2020 году.

Таможенные пошлины для личных покупок в 2020 году

Вот лимиты и ставки, которые будут действовать при покупках для личных нужд в 2020 году.

Изменятся только лимиты и ставки для доставки почтой и перевозчиками. В 2019 году лимит для таких способов ввоза составляет 500 € и 31 кг в месяц, а пошлина — 30% или 4 € за килограмм с превышения.

Внимание! Пошлину считают по лимитам на день прибытия на таможню, а не на дату заказа или оплаты.

Поделитесь с теми, кто покупает за границей:

Рассказать о новых пошлинах

Кого это касается?

Изменения касаются всех, кто делает заказы в зарубежных интернет-магазинах и привозит что-то из-за границы для своих нужд — например из путешествия по Европе. Продавцу платят стоимость покупки, а в российский бюджет — пошлину за эту покупку. То есть когда вы покупаете пылесос или ботинки на «Амазоне», то можете потратить больше, чем указано на сайте.

Размер пошлины зависит от стоимости и веса покупки, а еще — от количества заказов. Если уложиться в беспошлинный лимит, дополнительных расходов не будет. А если его превысить, придется потратиться. Лишних расходов можно избежать, если оформить заказ неделей позже или переложить ботинки в отдельное отправление на имя мамы.

Что такое беспошлинный лимит

Беспошлинный лимит — это сумма или вес, в пределах которых в российский бюджет ничего платить не надо. Например, в 2019 году беспошлинный лимит на зарубежные посылки — 500 € и 31 кг. Если покупали себе пылесос за 200 € и весом 7 кг, пошлины не было, потому что нет превышения лимита. А если заказывали в интернет-магазине смартфон за 700 €, нужно было платить пошлину, так как в 2019 году появлялось превышение лимита на 200 €.

Еще беспошлинный лимит зависит от способа доставки: наземным транспортом, самолетом и посылками. Если тот же смартфон за 700 € привезти самолетом, пошлины не будет, потому что лимит по сумме для такого способа доставки и в 2019, и в 2020 году составляет 10 000 €.

Всего есть четыре вида доставки для расчета лимитов и пошлин:

- Самолетом.

- Наземным транспортом или пешком.

- Компаниями-перевозчиками.

- Посылками по почте.

В 2019 году беспошлинный лимит для заказов из интернет-магазинов применяли ко всей сумме покупок за календарный месяц. С 2020 года его считают для каждого отправления — независимо от количества посылок.

Как лимиты изменятся с 2020 года

В 2020 году изменятся лимиты и размеры пошлин только для двух способов доставки товаров в Россию:

- Службами доставки.

- Посылками по почте.

Этими способами чаще всего доставляют покупки из зарубежных интернет-магазинов.

Пошлины на ввоз товаров в Россию в 2020 году

Каждый гражданин РФ, который хотя бы однажды привозил в страну товары из поездки за границу, заказывал что-то в зарубежном интернет-магазине, хорошо знает о пошлинах на ввоз и лимитах на почтовые отправления. Если превысить установленные государством пределы, придется уплачивать таможенную пошлину за ввоз товаров в Россию. Каждый год лимиты пересматриваются. Практика показывает, что меняются они в сторону уменьшения, поэтому важно располагать актуальной информацией, чтобы не переплачивать или не нарушать законодательство по незнанию. Как известно, незнание закона от ответственности не освобождает. Совместно с юридическими консультантами нашей компании давайте разберем, как изменятся пошлины на ввоз с 1 января 2020 года, какие нюансы при заказе почтовых отправлений, как сэкономить при регулярных покупках в интернет-магазинах.

Запланированные изменения коснутся всех, кто делает заказы в интернет-магазинах, привозит товары для личных нужд из отпуска или путешествия. Продавец получает деньги за товар, а российский бюджет – таможенную пошлину за покупку. Нужно помнить, что размер пошлины зависит от двух параметров: стоимость и вес. В случае почтовых отправлений – еще и от количества заказов. Если уложиться в разрешенные таможенным законодательством рамки, пошлину платить не нужно. Чтобы избежать лишних расходов при покупках в интернет-магазинах, достаточно заказать товар в другом календарном месяце или оформить посылку на близкого члена семьи – супруга или родителей. Беспошлинный лимит при доставке почтовых отправлений считается не на адрес, а на каждое физическое лицо.

Беспошлинный лимит и его изменения

Под беспошлинным лимитом понимается вес или стоимость товара, превышение которых не требует уплаты таможенной пошлины в отечественный бюджет. К примеру, в 2019 году лимит на посылки составлял 31 килограмм или 500 евро. Если бы вы заказали себе мобильный телефон за 250 евро, то платить бы не пришлось. А вот за дорогой ноутбук в 1000 евро пришлось бы заплатить за превышение пошлины в 500 евро. Сколько и как это правильно рассчитать, расскажем ниже.

Помните, что размер беспошлинного лимита зависит от способа ввоза товара в страну:

- Для воздушного транспорта – не больше 50 кг на сумму не больше 10 000 евро. Под эту категорию попадают товары, которые гражданин везет с собой самолетом для личного пользования.

- Для наземного транспорта – 500 евро и 25 килограмм. К наземному транспорту относится поезд, автомобиль или велосипед. Если вы возвращаетесь из зарубежной поездки на собственном транспорте и везете с собой плазменный телевизор весом 20 кг, уплачивать пошлину не нужно. А вот за холодильник весом 50 кг платить придется. Если беспошлинный лимит превышен и по сумме, и по весу, платится только одна пошлина – большая, т.к. она более выгодна для государственного бюджета.

- Для посылок. С 1 января 2020 года таможенная пошлина будет взыматься, если стоимость одной посылки превысит 200 евро, а вес – 31 кг.

Особенности начисления пошлины при заказе из интернет-магазинов

Если сравнить размер беспошлинного лимита в 2019 и 2020 году, то наибольшие изменения произошли именно в категории пошлин на посылки. Если в 2019 году можно было заказывать на 500 евро, то теперь ограничение снизилось в два с половиной раза.

Не спешите отчаиваться: изменили не только лимит, но и правила его определения. Если раньше пошлиной облагались посылки, суммарная стоимость которых за месяц превышала 500 евро, то теперь беспошлинный лимит установлен на каждое почтовое отправление в отдельности.

В качестве примера разберем ситуацию, когда гражданин РФ заказывает в интернет-магазине из Китая 3 телефона: себе, жене и ребенку. Примерная стоимость каждой модели – 180 евро. Если он сделает покупку в одном магазине, а продавец упакует товар в одну посылку, налицо превышение лимита. Придется уплатить пошлину с 290 евро, а это достаточно приличная сумма. Но если заказать эти модели в трех разных магазинах и получить их тремя посылками, превышения лимита нет, а пошлину платить не придется.

Аналогично рассчитывается лимит и по весу: 31 кг на каждую посылку, а не за все, полученные в течение одного календарного месяца.

Как рассчитать таможенную пошлину за ввоз товаров в РФ?

С 1 января 2020 года меняется не только размер беспошлинного лимита, но и принцип начисления пошлины. Если раньше нужно было платить 30 % с превышения, то теперь вдвое меньше – лишь 15 %. Разберем это на простом примере. Гражданин заказал из интернет-магазина в Китае камеру стоимостью 400 евро. В одной посылке можно ввозить в страну товар не дороже 200 евро. Значит размер таможенной пошлины будет равен: (400-200)*0,15 – 30 евро.

По поводу ограничения по весу аналогичный пример: заказ холодильника стоимостью 185 евро и весом 65 кг. Превышения по стоимости нет, зато есть превышение по весу. На каждый лишний килограмм начисляется пошлина в 2 евро, поэтому при получении товара придется заплатить (65-31)*2 – 68 евро.

Как уже говорилось ранее, если посылка превышает оба лимита, то уплачивается большая пошлина.

Порядок уплаты таможенной пошлины на посылки

Как только товар, стоимость которого превышает беспошлинный лимит, попадает в страну, он проходит зону таможенного контроля. Специалисты изучают почтовые документы и выставляют получателю уведомление на оплату. Нужно явиться с паспортом по адресу, указанному в уведомлении, оплатить рассчитанную таможенниками пошлину. Только после этого можно получить посылку.

Важно! Помимо пошлины на все посылки, превышающие лимиты по весу или стоимости, накладывается дополнительный сбор в размере 500 рублей. Ранее он был вдвое меньше, но Министерство финансов решило увеличить его с 1 января 2020 года. Это объясняется тем, что ставка в 250 рублей была установлена в далеком 2004 году и с того времени не корректировалась.

У вас возникли вопросы относительно расчета таможенной пошлины при ввозе товаров на личном авто? Таможенная служба оценила посылку не по инвойсу, заполненному продавцом, а по собственным каталогам? Вас заподозрили в умышленном сговоре с продавцом и занижении цены за товар, насчитав пошлину? Обратитесь за консультацией к юристам нашей компании и получите обоснованный и объективный ответ на все интересующие вопросы. Мы постоянно следим за изменениями в законодательстве, поэтому оказываем своевременную помощь и даем актуальные советы.

Понравилась статья? Поставьте лайк ? , оставьте комментарий и подписывайтесь на наш канал.