Прогнозный анализ прибыли

Прогнозирование прибыли на основе факторной модели

Прогнозирование прибыли хозяйственной организации относится к наиболее сложным и недостаточно изученным проблемам финансового планирования. На величину прибыли воздействует множество разнонаправленных факторов, что затрудняет прогнозирование прибыли на основе наблюдения за ее динамикой в прошлые периоды.

На практике возможно применение различных методик прогнозирования (планирования) прибыли, которые можно классифицировать по трем группам:

Методы маржинального анализа.

К традиционным методам прогнозирования прибыли обычно относят методы:

- Прямого ассортиментного расчета.

- Укрупненный (по плановому объему товарной продукции и изменению остатков нереализованной продукции).

- Совмещенного расчета.

Для применения традиционных методов необходима значительная исходная информация, не доступная на начальной стадии прогнозирования. Эти методы были продуктивны в условиях директивного планирования, но мало пригодны в рыночной экономике.

Методы маржинального анализа включают:

- Расчет точки безубыточности и моделирование прибыли по соотношению «затраты-выпуск-прибыль» (costs-volume-profit).

- Планирование прибыли на основе эффекта операционного и финансового левериджа (рычага).

- Планирование прибыли на основе предельных (дополнительных) издержек и предельного дохода.

Применение этих методов соответствует современной системе финансового контроля, учета издержек и формирования прибыли (директ-костинг) и носит весьма продуктивный характер. Однако оно ограничено пределами релевантного диапазона и рядом условий, в числе которых:

- Устойчивый характер переменных расходов к выручке от продаж.

- Неизменность постоянных расходов.

- Постоянство структуры продаж по видам (группам) продукции.

Применение математических методов оправдано лишь на основе достоверных экономических моделей, учитывающих реальные факторы в прогнозируемом периоде. Очевидно, необходим синтез имеющихся методик, раскрывающий различные факторы, воздействующие на прогнозируемую прибыль. Этот синтез может быть представлен как факторная модель прогнозирования прибыли от продаж, которая имеет следующий вид:

PSp = PSb ± DS ± DN ± DVC ± DFC ± DP

где,

PSp — прогнозируемая прибыль;

PSb — прибыль базисного периода;

DS — влияние изменения объема продаж;

DN — влияние структурного (ассортиментного) сдвига в объеме продаж;

DVC — влияние изменения переменных расходов;

DFC — влияние изменения постоянных расходов;

DP — влияние изменения продажных цен на продукцию организации.

Факторная модель обладает следующими преимуществами: Она может быть использована при сравнительно малой информационной базе; Она позволяет определить факторы, влияющие на изменение прибыли, и соответствующим образом на них воздействовать; На ее основе можно проверить достоверность расчета прибыли другими методами.

Покажем методику прогнозирования прибыли от продаж на небольшом примере:

Таблица 1. Отчетные данные в базовом периоде

Анализ прибыли предприятия

analiz_pribyli.jpg

Похожие публикации

В управленческих целях анализ прибыли предприятия проводится для повышения эффективности деятельности и финансовых результатов. Какие методики для этого используются? Как осуществляется анализ формирования прибыли? Рассмотрим существующие способы на конкретных примерах.

Что такое анализ прибыли предприятия

Поскольку основной показатель успешности бизнеса – это прибыль, ее анализ является наиболее важной задачей управленца. При исследовании анализ показателей прибыли проводится с учетом имеющихся у компании активов и ресурсов, включая материальные, трудовые и финансовые. Существует множество вариантов расчета, среди которых можно выделить следующие направления:

- Проводимые внутренними или внешними пользователями.

- Выполняемые по всему предприятию в целом или по отдельным направлениям его деятельности, а также в разрезе подразделений.

- Проводимые за отдельно заданный период или же за все время существования организации.

- Прочие способы в зависимости от поставленных задач.

Методы анализа прибыли

Любая методика анализа прибыли реализуется с помощью учетных данных предприятия за заданный период (периоды). Как правило, сначала выполняется оценка общих показателей в целом по компании, а затем проводится анализ динамики прибыли по отдельным статьям, видам деятельности, подразделениям. Наиболее часто используются такие методы:

- Факторный – этот способ позволяет проанализировать как чистую прибыль, так и валовую, от продаж, а также до налогообложения. Бывает одно- и многофакторным. К примеру, анализ прибыли от продаж выполняется путем расчета абсолютных и относительных изменений показателей выручки, себестоимости, издержек, уровня цен. Формула для определения влияния любого фактора – Степень влияния фактора = Величина изменения прибыли / Величина изменения фактора.

- Структурно-динамический – такой вариант помогает проанализировать показатели изменения прибыли в динамике, то есть за заданные периоды. При этом значения прибыли сравниваются по ее виду с анализом полученных отклонений. К примеру, при анализе прибыли чистой необходимо не только сравнить полученные результаты, но и определить динамику изменения структуры итоговой чистой прибыли, то есть степень влияния на конечные результаты отдельных направлений деятельности.

- Индексный – этот способ дает возможность наглядно сопоставить сложные показатели в целях аналитики путем вычисления относительных величин – индексов. При этом расчеты выполняются, исходя из сравнения всех показателей с базисным (базисный индексный метод) или последовательно друг с другом (цепной индексный метод).

- Сравнительный – такой способ заключается в сравнении показателей прибыли между отраслями, предприятиями, сферами деятельности. Предполагает использование официальных статистических данных.

Анализ прибыли организации – примеры

Чтобы понять, как выполняется анализ формирования прибыли предприятия, рассмотрим типовой пример. Проведем структурно-динамический анализ прибыли торгового предприятия за 2017 и 2016 года. Исходные данные и результаты сведены в таблицу.

Прогнозный анализ прибыли

Наука: Экономика

Секция: Менеджмент

- Условия публикаций

- Все статьи конференции

ПРОГНОЗИРОВАНИЕ ПРИБЫЛИ С ИСПОЛЬЗОВАНИЕМ ФАКТОРНОЙ МОДЕЛИ НА ПРИМЕРЕ ОАО «ХАБАРОВСКИЙ АЭРОПОРТ»

Колесникова Екатерина Артуровна

студент 5 курса, кафедры «производственный менеджмент», Тихоокеанский Государственный Университет, РФ, г. Хабаровск

Антонова Анна Николаевна

научный руководитель, канд. соц. наук, кафедра «производственный менеджмент», Тихоокеанский Государственный Университет, РФ, г. Хабаровск

Процесс прогнозирования прибыли предприятия позволяет определить систему долгосрочных целей формирования и распределения прибыли путем разработки политики управления прибылью на перспективу.

Одной из ключевых целей любого коммерческого предприятия является максимизация прибыли. Прибыль, с одной стороны, является характеристикой финансовых результатов деятельности предприятия и размера его денежных накоплений, а с другой стороны, является главным источником финансирования затрат на производство и социальное развитие предприятия [5].

В отличие от расходов предприятия, которые планируются, спрос и прибыль подвергаются прогнозированию. В условиях конкурентного рынка спрос на услуги, а, следовательно, и прибыль, — это случайные величины, будущие значения которых невозможно предсказать с абсолютной точностью, и поэтому они носят вероятностный характер.

Обоснованность прогнозирования прибыли существенна для планирования бизнеса.

На величину прибыли влияет множество факторов, что затрудняет прогнозирование прибыли посредством наблюдения за ее изменениями в прошлые периоды [3].

На практике используются различные методы планирования (прогнозирования) прибыли (рисунок 1)

Рисунок 1. Методы планирования (прогнозирования) прибыли

К основным методам прогнозирования прибыли относятся маржинальный анализ, традиционные и экономико-математические методы.

К методам маржинального анализа относится расчет точки безубыточности, планирование на основе дополнительных издержек, предельного дохода, эффекта операционного рычага.

Группа традиционных методов включает метод прямого ассортиментного счета, совмещенного и укрупненного расчета.

Экономико-математические методы заключаются в построении экономических моделей, включающих различные группы факторов, влияющих на размер прибыли.

Характеризуя рассматриваемые методы, отметим, что для использования традиционных методов требуется значительный объем исходной информации, который не всегда доступен на начальных этапах планирования. Методы маржинального анализа соответствуют существующей системе учета издержек, финансового контроля, но имеют ограничения применения. Использование экономико-математических методов эффективно при включении в экономическую модель факторов, реально влияющих на величину прогнозируемой прибыли.

Основными преимуществами факторных моделей являются использование малого объема информации по сравнению с другими методами; возможность определить влияние факторов на размер прибыли и оказывать на них воздействие; возможность оценить достоверность расчетов другими методами [5].

Факторная модель прогнозирования прибыли от оказания услуг будет иметь следующий вид:

PSp = PSb ± ΔS ± ΔVC ± ΔFC ± ΔT,

где: PSp — прогнозируемая прибыль;

PSb — прибыль базисного периода;

ΔS — влияние изменения объема оказываемых услуг;

ΔVC — влияние изменения переменных расходов;

ΔFC — влияние изменения постоянных расходов;

ΔT — влияние изменения тарифов на услуги организации.

Рассмотрим методику прогнозирования прибыли от оказания услуг на примере ОАО «Хабаровский аэропорт» [1]:

ПЕРСПЕКТИВНЫЙ АНАЛИЗ ПРИБЫЛИ;

Перспективный анализ прибыли имеет целью выявление наиболее устойчивых закономерностей и тенденций в предшествующем периоде, прогнозирование на их основе показателей на перспективу, выбор альтернатив развития, выработку практических рекомендаций по определению наилучшего варианта развития предприятия. Рассмотрим некоторые практические аспекты использования для перспективного анализа прибыли метода непосредственной экстраполяции корреляционно-регрессионного метода. Метод непосредственной экстраполяции — наиболее простой способ прогноза. Его рекомендуется использовать, если имеется однородная и обширная по объему исходная информация, т.е. достаточно длинный временной ряд. Экстраполяция основана на изучении динамики изменения экономического явления (показателя) в пред-прогнозном периоде и перенесения выявленной закономерности на будущее. Достоинство метода состоит в его универсальности, а недостаток — в необходимости проведения большого числа наблюдений, что ведет к снижению достоверности прогноза с увеличением срока его упреждения.

Динамический, или временной, ряд представляет собой совокупность числовых данных, характеризующих изменение показателя во времени. При построении временного ряда должна быть обеспечена сопоставимость отдельных его членов. Для этого все элементы должны характеризовать изучаемое явление за равные промежутки времени (для интервальных рядов) или фиксировать его состояние в строго определенные моменты (для моментных рядов). Допускается построение рядов с годовым исчислением признака с использованием более мелких единиц измерения времени: квартала, месяца, декады. Это дает возможность исследовать изменения показателей не только по годам, но и по кварталам, месяцам, декадам. Может возникнуть вопрос, какой длины брать ряд динамики для прогнозирования? Единого мнения по этому вопросу нет.

Одни авторы считают, что чем длиннее предпрогнозный период (20-30 лет), тем достовернее выводы о перспективах изменения исследуемого явления в будущем. Другие считают, что для прогноза на будущее достаточно двух-трех лет, поскольку длинные ряды динамики преувеличивают роль прошлого в развитии исследуемого объекта. Третьи считают, что наилучшие результаты могут быть получены при использовании рядов динамики, содержащих не менее пяти и не более двадцати членов.

Экстраполирование найденной закономерности развития внутри динамического ряда за его пределы основано на инерционности экономических явлений. Наиболее простым методом прогнозирования по одному ряду динамики является применение средних характеристик данного ряда: среднего абсолютного прироста и среднего темпа роста. Для первого случая расчетный уровень динамического ряда на любую дату yt определяется по формуле

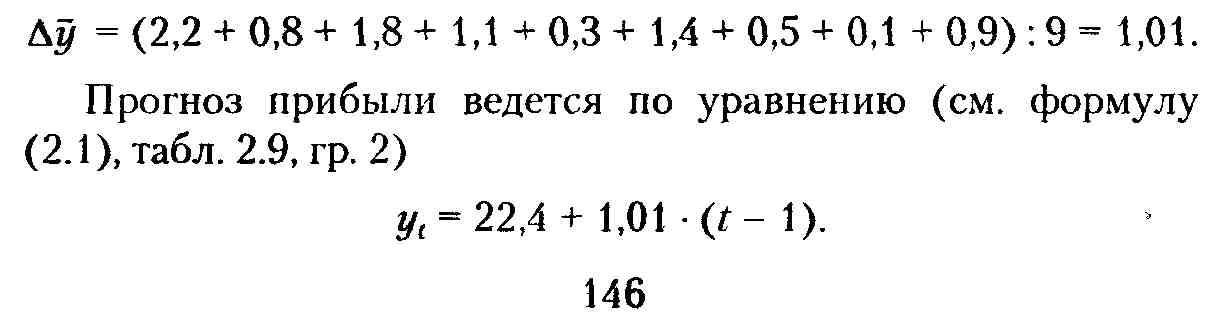

Рассмотрим методику прогнозирования прибыли методом непосредственного экстраполирования с помощью среднего абсолютного прироста и среднего темпа роста. Исходная информация представлена в табл. 2.9.

Средний абсолютный прирост по данным табл. 2.9 (гр. 3) равен:

где п — число членов ряда.

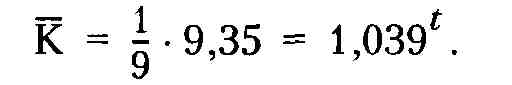

По данным табл. 2.9, средний темп роста равен:

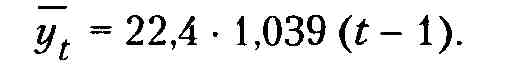

Прогноз прибыли в этом случае будет вестись по уравнению (см. формулу (2.2), табл. 2.9, гр. 2)

Используя полученные данные, рассчитаем прогнозные значения прибыли на 2007 г. Так, на базе среднего абсолютного прироста это составляет 32,5 млн р. [22,4 • 1,01 (11 — 1)],аис-ходя из среднего темпа роста — 32,8 млн р. [22,4 • 1,039 (11-1) ].

Результаты прогноза, рассчитанные до 2016 г., обобщены в табл. 2.10.

Как показывают эти данные, уровень прогнозируемых значений прибыли различен. Основная причина такого положения заключается в том, что здесь не учитываются факторы формирования прибыли. Однако данная методика вполне приемлема для краткосрочного прогнозирования. Кроме того,

Табл 2 10 Расчетная таблица прогнозных значений прибыли, млн р.