Анализ исполнения бюджета

Анализ бюджета. План-фактный анализ исполнения бюджета доходов и расходов

22 927 просмотров

Бюджетирование является одним из важнейших элементов управленческого учета, основными задачами которого является составление предварительных бюджетов, оперативное выявление отклонений, факторный анализ полученных результатов и поиск оптимальных вариантов управленческих решений.

Анализ исполнения бюджета компании — это сопоставление фактических результатов с плановыми и выявление причин отклонений в натуральных, абсолютных и относительных величинах.

Компания, которая хочет преуспеть в конкурентной борьбе, особенно в условиях экономической нестабильности должна уделять особое внимание анализу исполнения бюджета, так как это позволяет вскрыть многие проблемы в управлении, усилить контроль над расходами, определить ответственных за результаты деятельности.

Анализ бюджета включает в себя три этапа:

Предварительный этап. Анализ проводится на этапе формирования бюджета с целью обоснования данных.

Текущий (промежуточный) этап. Анализ проводится на этапе исполнения бюджета. Свод превентивных мер для выявления необоснованных расходов и отклонений. Принятие решений о необходимости осуществления корректировки бюджета или ужесточения контроля за исполнением бюджета.

Заключительный этап. Анализ отклонений и причин их возникновения проводится по итогам периода. Разработка мероприятий по минимизации влияния негативных факторов и закреплению положительных в будущем. Формирование выводов и рекомендаций на следующий планируемый период

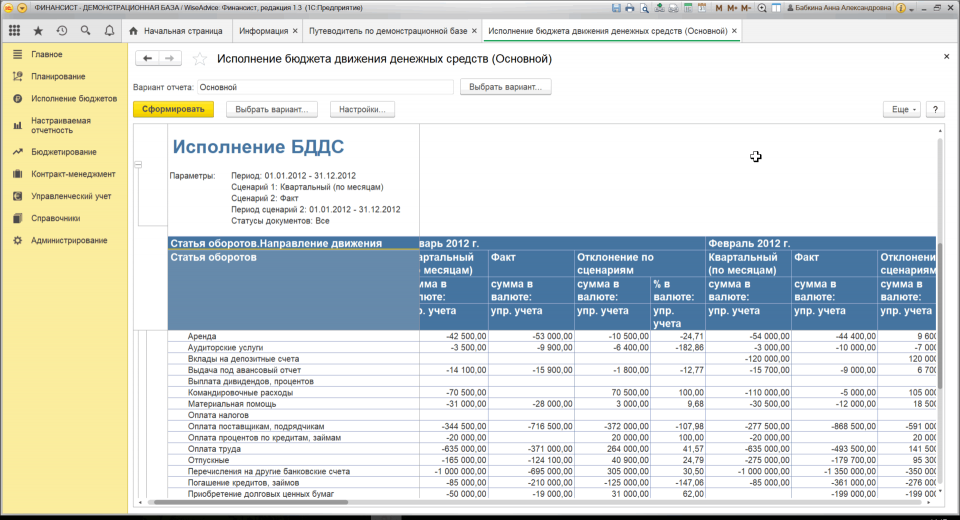

Рисунок 1. Анализ отклонений на примере программного продукта «WA: Финансист».

Анализ отклонений, направленный на выработку управленческих решений и тактик, предполагает детальный анализ, отражающий определение степени влияния различных факторов на результативные показатели. Методика проведения факторного анализа заключается в следующем:

- Определяется общее отклонение итогового показателя от запланированного;

- Формируется прямая зависимость между факторами и итоговым показателем;

- Моделируется взаимосвязь между факторами и итоговыми показателями;

- Факторы ранжируются по степени влияния;

- Производится анализ и оценка роли каждого из них на изменение итогового показателя.

- Формулируются выводы и рекомендации относительно управленческих решений, направленных на исполнение или корректировку бюджета.

Анализ отклонений на всех этапах должен учитывать, как текущие, так и стратегические планы компании. План факт анализ исполнения бюджета доходов и расходов может производиться к примеру, как в целом по компании, так и по отдельным структурным подразделениям, регионам, проектам.

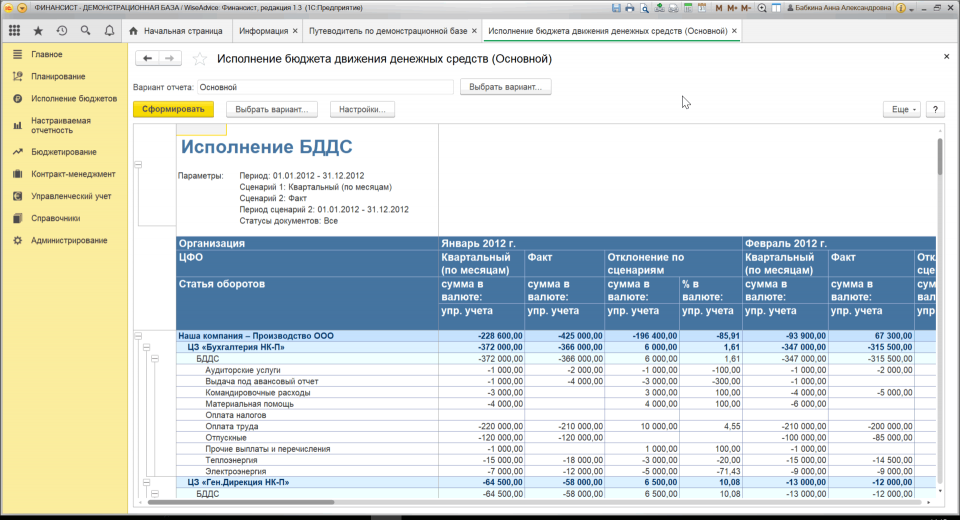

Рисунок 2. Анализ отклонений на примере программного продукта «WA: Финансист».

План-фактный анализ бюджета на примере системы WA: Финансист позволяет провести оценку отклонений в абсолютном и относительном выражении путем сопоставления запланированных в бюджетах показателей с фактическими результатами в любых аналитических разрезах.

Таким образом, анализ бюджета помогает выявить проблемы, подчеркивает имеющиеся возможности, способствует принятию решений и координации деятельности между подразделениями компании.

Бюджетирование. Контроль и анализ бюджета.

Система бюджетирования — это не просто система взаимосвязанных бюджетов. Бюджетирование – это система обязательных процедур и правил на всех этапах, начиная с планирования и заканчивая анализом исполнения бюджета, и, конечно, включая промежуточные этапы – учет, контроль и принятие решений.

Исполнение бюджета – это управление предприятием в течение всего бюджетного периода с целью достижения финансовых и производственных результатов в соответствии с параметрами утвержденного бюджета. В своей ежедневной работе менеджеры руководствуются плановыми показателями. Финансовая служба контролирует исполнение бюджета с помощью различных инструментов.

Инструменты исполнения бюджетов включают в себя процедуры:

- управленческий учет

- оперативное планирование

- управление договорами

- управление платежами

- управление денежными потоками

- управление материальными потоками

- управление финансовыми рисками

- контроль соответствия бюджету

- анализ исполнения бюджета

- корректировки бюджета

Контроль исполнения бюджета бывает текущий (оперативный) и заключительный. Любой контроль исполнения бюджета базируется на сравнении факта с планом.

Оперативный контроль исполнения бюджета происходит в текущем месяце и включает:

- управление платежами и согласование заявок на оплату с целью контроля затрат в соответствии с бюджетом предприятия,

- операционный менеджмент (управление производством, логистикой) с целью мониторинга наличия необходимых ресурсов для обеспечения плановых продаж,

- управление продажами и мониторинг поступления денег от клиентов с целью обеспечения бесперебойного денежного потока в соответствии с бюджетом.

Оперативный контроль проводится ежедневно и еженедельно по данным оперативной отчетности. При оперативном контроле мониторинг осуществляется фрагментировано, по тем данным, которые проще всего получить моментально – это все поступления и платежи по банковским выпискам, данные по производству и по отгрузкам в денежном и натуральном показателях и т.д.

Заключительный контроль – это анализ выполнения планов и подведение итогов после окончания периода. Как правило, анализ исполнения бюджета проводится в компаниях по окончании каждого месяца. Такая регулярность позволяет менеджменту контролировать реализацию текущих задач и оперативно реагировать на возникающие отклонения от планов.

Контроль исполнения бюджета – выявление отклонений фактических показателей от запланированных.

Анализ исполнения бюджета – выявление причин отклонений фактических показателей от запланированных.

Заключительный план-факт анализ эффективен на более длительных бюджетных периодах, чем месяц. Детальный анализ исполнения бюджета и подробный разбор причин отклонений проводится раз в квартал. Такой период позволяет увидеть не только случайные проблемы, которые уже заметны по итогам месяца, но и выявить определенные тенденции в развитии компании и системные отклонения. Контролируя и анализируя отклонения, менеджмент компании может и должен принять эффективные управленческие решения для выравнивания показателей по году, либо для принятия решения о пересмотре бюджета.

Виды анализа исполнения бюджета

План-факт анализ исполнения бюджета – это базовый способ оценить результаты работы компании по итогам месяца/квартала/года. В отчетах об исполнении бюджетов приводятся фактические и плановые данные за истекший период, рассчитываются отклонения в абсолютном и в относительном выражении. Дополнение отчета фактическими данными нарастающим итогом с начала года, а также прибавление плановых значений будущих периодов до конца года поможет сделать выводы о существующих тенденциях и спрогнозировать возможность выполнения бюджета по итогам года.

В дополнение к план-факт анализу целесообразно также проводить сравнительный анализ факта текущего года к факту прошлого года, чтобы увидеть развитие компании в динамике — прогресс или регресс в целом и по отдельным направлениям. Также полезен факторный анализ, который помогает выделить и разложить влияние каждого элемента по отдельности в формате: статья дохода/расхода – сумма отклонения – процент (вклад) выполнения/невыполнения плана по прибыли.

- сравнение фактических данных за текущий период с запланированными (план-факт)

- прогнозирование результатов года (факт прошедших месяцев плюс план будущих месяцев)

- сравнение фактических данных за текущий период и аналогичный период прошлого года

- оценка влияния факторов на исполнения бюджета (факторный анализ)

Задача план-факт и факторного анализа – выявление причин, повлиявших на величину отклонений, и выработка рекомендаций по их устранению. Чем именно были вызваны расхождения по той или иной статье бюджета, кто ответственный за полученный результат. В зависимости от типа и суммы отклонений руководством предприятия принимаются оперативные управленческие решения. Также необходимо разработать мероприятия по минимизации влияния внешних негативных факторов, обнаруженных в ходе анализа.

В общем виде последовательность действий:

- сбор информации и формирование отчетности

- выявление и анализ причин отклонений факта от плана

- принятие управленческих решений

По окончанию бюджетного периода подводятся итоги, при выполнении и перевыполнении планов определяются премии и бонусы. А что происходит, если план не выполняется?

Существенность отклонений

Отклонения без корректировок бюджета допустимы, когда факт отличается от плана в пределах до 10 процентов. Свыше – есть все основания для пересмотра бюджета. Но это общий подход. Определение пределов допустимости зависит от отрасли, в которой работает предприятие. В некоторых отраслях допустимыми считаются и 15 — 20 процентов. Также следует установить критерии допустимых отклонений по видам затрат. Например, превышение в 10 % по себестоимости будет критичным, а превышение расходов на обучение на 10 % не критично. Обычно предел устанавливается процентах и в абсолютном значении, например, не более 5 % или 100 тысяч рублей. Таким образом ограничение будет охватывать значимые статьи (ограничение по процентам) и менее значимые (ограничение по сумме).

Помимо предела допустимости следует определить вид отклонения, ведь в зависимости от вида могут быть приняты разные управленческие решения.

Виды отклонений:

- Благоприятные и неблагоприятные отклонения

- Контролируемые и неконтролируемые отклонения

- Временные и систематические отклонения

Учитывая вид и масштаб отклонения, принятие решения о корректирующих действиях делегируется руководителям разных уровней – от руководителя ЦФО до Генерального директора.

Корректировка бюджета

Пересмотр бюджета (перебюджетирование) целесообразно проводить в случае существенных изменений функционирования предприятия (кризис, новые собственники, смена технологии и т.д.), или существенных отклонений от принятого бюджета.

Необходимо заранее определить ключевые (контрольные) показатели бюджета и допустимый предел их отклонений. При существенном отклонении выше условной нормы запускается процедура перебюджетирования. Как правило, такими показателями являются выручка, валовая прибыль, чистая прибыль (БДР — бюджет доходов и расходов) и поступления от клиентов и чистый денежный поток от операционной деятельности (БДДС — бюджет движения денежных средств).

Нужно с осторожностью подходить к внесению корректировок и к перебюджетированию. Вместо того, чтобы приложить усилия и попытаться достичь поставленных целей, руководство просто их пересматривает. План для того и нужен, чтобы пытаться его достичь. Пересмотр бюджета обычно происходит раз в полугодие. Не нужно прибегать к квартальным корректировкам бюджета, иначе бюджетирование превращается в пустую формальность. Стремление часто пересматривать бюджетные показатели может слишком перегрузить бюджетный процесс и превратить работу финансово-экономической службы в череду бесконечных корректировок. А результатом этих работ будет множество вариантов бюджета и непонимание менеджеров, на какие цели следует ориентироваться.

Регламенты исполнения бюджета

Регламентация процедур и автоматизация процессов повышает дисциплину исполнения и делает ее обязательной для всех. Необходимо создать регламент бюджетного контроля и зафиксировать в нем все виды проверок, их периодичность, ключевые показатели и диапазоны их отклонений, порядок пересмотра бюджетов. систему мотивации. Это сделает процесс контроля прозрачным и понятным для всех участников бюджетного процесса.

Регламент согласования платежей

Регламент согласования платежей определяет правила платежной дисциплины в компании и фиксирует:

- порядок прохождения заявок на оплату

- сроки и ответственных на каждом этапе

- обязанности и полномочия сотрудников

- последовательность действий

Заявка должна проходить три уровня контроля:

- Руководитель ЦФО проверяет целесообразность и обоснованность платежа

- Сотрудник бухгалтерии – правильность оформления документов на оплату

- Бюджетный контролер – наличие лимита в бюджете по данной статье

В случае превышения бюджета и/или спорности ситуации маршрут согласования удлиняется на дополнительных участников, имеющих полномочия принимать решение по платежу.

Другие статьи по бюджетированию:

2.5. АНАЛИЗ ИСПОЛНЕНИЯ БЮДЖЕТА

Проведение план-факт анализа имеет две основные цели — плановую и контрольно- стимулирующую.

Плановая функция анализа заключается в том, что на основе полученных выводов вносятся корректировки в хозяйственную стратегию и тактику предприятия и разрабатывается бюджет на следующий период. Последнее обстоятельство необходимо подчеркнуть особо. Одним из базовых принципов управленческого учёта и планирования является принцип «продолжающейся деятельности». Применительно к сфере составления сводного бюджета этот принцип означает, что как краткосрочный, так и долгосрочный бюджет предприятия разрабатываются на основе анализа причин отклонений фактических показателей от плановых по прошлому бюджетному периоду, а также выявления внутренних резервов повышения эффективности и улучшения финансового состояния.

Вообще, два основных фактора определяют составление нового бюджета: 1) объективный (изменение рыночной конъюнктуры); 2) субъективный (выявление внутренних резервов путём анализа исполнения бюджета прошлого периода и «закладывание» их в бюджет нового периода) [38]. Единство этих двух основополагающих факторов в бюджетировании позволяет сочетать гибкость хозяйственной политики применительно к изменению состояния рынка (рыночная стратегия) и преемственность, под которой понимается наиболее оптимальное использование накопленного ресурсного потенциала предприятия (рис. 13).

Рис. 13. Общий алгоритм составления сводного бюджета предприятия

на новый бюджетный период

Можно сказать, что рис. 13 — это видоизменённая блок-схема составления сводного бюджета. Так, примат изменения рыночной конъюнктуры при составлении нового бюджета — это не что иное, как определяющая роль бюджета продаж в операционном бюджете, обратная связь — корректировка продаж с учётом ограниченности ресурсов, возможных источников финансирования (проблема финансового дефицита) и пр. Задача анализа исполнения прошлого бюджета при составлении нового бюджета заключается в том, чтобы планирование политики предприятия в сфере размещения ресурсов и привлечения источников финансирования в соответствии с рыночным прогнозом продаж производилось с учётом выявленных «внутренних резервов» повышения эффективности.

Контрольно-стимулирующая функция анализа исполнения бюджета осуществляется через спецификацию отклонений фактических показателей от плановых в разрезе центров ответственности предприятия.

Анализ исполнения сводного бюджета компании проводится в шесть этапов.

Этап 1. Определение круга лиц, контролирующих исполнение различных статей бюджета. В процессе бюджетирования задействовано достаточно много специалистов. Использовать их всех для контроля за исполнением бюджета нецелесообразно. Для сравнения плановых и фактических показателей достаточно двух-трёх человек. При этом данные специалисты должны участвовать в разработке бюджета.

Этап 2. Определение набора «контрольных показателей» для анализа исполнения бюджета. Бюджет предприятия включает в себя большое количество показателей. При построении бюджета предприятия данные должны вводиться с максимальной степенью детализации. В то же время осуществлять контроль по каждой бюджетной строке нецелесообразно. Необходимо определить основные контрольные показатели, по которым будет производиться анализ отклонений, а также пороговые значения отклонений, которые признаются допустимыми.

Этап 3. Сбор информации о финансово-хозяйственной деятельности предприятия. Трудоёмкость сбора реальной информации о финансово-хозяйственной деятельности зависит от наличия системы управления предприятием, автоматизированной бухгалтерии, развитости информационных технологий в целом.

Этап 4. Сравнение плановых и фактических показателей «выходных форм» сводного бюджета: отчёта о финансовых результатах, отчёта о движении денежных средств, отчёта об инвестициях, отчёта об изменении финансового состояния, баланса на конец бюджетного периода. Собственно это ещё не анализ, а позитивное изучение, так как анализ всегда носит нормативный характер, т.е. дает оценку исследуемых процессов.

Этап 5. Анализ исполнения трёх основных подбюджетов сводного бюджета:

план-факт анализ исполнения операционного бюджета;

план-факт анализ исполнения инвестиционного бюджета;

план-факт анализ исполнения финансового бюджета.

На данном этапе анализ отклонений и формулировка выводов проводится по каждому агрегированному подбюджету отдельно.

Этап 6. Синтез. Так как все три вышеуказанных составляющих сводного бюджета являются взаимосвязанными, в первую очередь, через динамику денежных поступлений и расходов, то после детального факторного анализа операционного, инвестиционного и финансового бюджетов появляется возможность сделать количественно обоснованные выводы о выполнении сводного бюджета предприятия в целом. Эти выводы составляют так называемый БШОТ-анализ (анализ «слабых» и «сильных» сторон деятельности предприятия за прошедший бюджетный период), который, по существу, является обобщением проделанной на первом и втором этапах аналитической работы по отдельным подбюджетам и сегментам бизнеса. Анализ «сильных» и «слабых» мест является основой разработки бюджета следующего периода [5].

План-факт анализ финансовых бюджетов

План-факт анализ финансового плана представляет собой сравнение плановых и фактических показателей финансового бюджета и выявление причин отклонений. Обычно детальный анализ исполнения генерального (основного) бюджета проводится не чаще чем раз в квартал. Более частый анализ позволяет увидеть случайные отклонения, но не позволит определить, насколько постоянны некоторые устойчивые тенденции (выявить системные отклонения). Однако если речь идет о таких бюджетах, как бюджет движения денежных средств ( БДДС ) и платежный календарь, то в том случае целесообразно производить анализ отклонений на ежемесячной основе, а для наиболее важных статей расходов – и на ежедневной, для того чтобы предотвратить «кассовые разрывы» и рост риска потери ликвидности .

Подробнее об основных видах финансовых бюджетов (БДР, ББЛ и БДДС ) читайте в этой статье.

Подготовка к план-факт анализу

Перед осуществлением план-факт анализа (особенно при скользящем планировании) следует произвести классификацию всех статей финансового бюджета на

- те, отклонения по которым могут влиятьна плановые значения будущих периодов (увеличивать их если образовался излишек денежных средств или уменьшать их в случае перерасхода),

- и на те, прогнозные значения которых не зависят от фактических в уже закрытом периоде.

Это поможет вовремя провести корректировку бюджета.

Кроме того, руководителю необходимо заранее определить, по каким статьям будет осуществляться «перенос » неизрасходованных сумм на будущие периоды, а по каким нет.

По некоторым статьям (например, канцелярия или ремонт) запланированные в периоде расходы могут быть не полностью израсходованы. В таких случаях часто остаток бюджета по статье не распределяется на следующие периоды, а закрывается фактической суммой в отчетном периоде. При этом, следует иметь в виду, что частые перебросы неиспользованных плановых расходов на другие статьи или на другой период может свидетельствовать о проблемах в процессе бюджетирования . Однако переброски между статьями могут быть необходимы при резко изменившихся внешних условиях (например, макроэкономической ситуации).

Еще одним этапом подготовки к осуществлению план-факт анализа является разработка «карты» допустимых отклонений, которая должна быть согласована руководством компании и финансового блока ( CFO ) и разъяснена специалистам , участвующим в бюджетном процессе . Желательно иметь четкую градацию отклонений, для того чтобы упростить контроль. Например, целесообразно внедрить такую шкалу (или «вилку»):

- отклонение 50% — очень существенное отклонение, требующее немедленного обоснования и принятия контрмер.

Если компания имеет систему финансовых KPI , то такая шкала может быть использована в качестве инструмента оценки эффективности и качества прогнозирования.

На что следует обратить внимание при анализе отклонений?

- Анализируя отклонения фактической величины от запланированной, в первую очередь оценивают, насколько благоприятным является данное отклонение (т.е. увеличивает ли оно операционную прибыль или нет). При незначительных отклонениях не обязательно проводить немедленный детальный анализ. К тому же, незначительные неблагоприятные отклонения по одним статьям могут быть компенсированы благоприятными отклонениями по другим. Однако если отклонения обусловлены постоянными факторами, то их кумулятивная сумма будет увеличиваться, что уже требует принятия контрмер.

- Необходимо определиться с уровнями существенности отклонений по конкретным статьям бюджета. Например, критичным может считается отклонение более чем на 5 или 10 процентов от общей суммы поступлений/расходов. Это означает, что при превышении отклонения фактического показателя от планового накопленным итогом на 5 или более процентов возникает необходимость корректировки бюджета компании. Однако лимиты существенности отклонений зависят от многих специфических факторов компании (в первую очередь, от отрасли), а также от данных отклонений предыдущих периодов.

- Важно обращать внимание на взаимосвязь отклонений : например, рост выручки и операционных расходов на один и тот же процент (например, 5%) не является поводом для корректировки бюджета. Однако если операционные расходы выросли намного больше в относительном значении, чем выручка – это повод провести более детальный анализ причин таких отклонений и принятия мер по повышению контроля над использованием оборотного капитала. Кроме того, можно анализировать критичность изменения выручки посредством операционного рычага (отношение прибыли маржинальной к чистой прибыли): например, если значение рычага равно 3, а текущая рентабельность бизнеса – 15%, то снижение выручка более чем на 5% является критичным (компания будет нести убытки).

- Нужно обратить пристальное внимание к отклонению по тем статьям затрат, которые имеют наибольший удельный вес в структуре бюджета. Например, традиционно расходы на маркетинг имеют высокий удельный вес. Следовательно, формировать бюджет маркетинговых расходов и контролировать его исполнение придется предельно жестко (на практике в крупных компаниях этим могут заниматься отдельные группы в рамках отдела бюджетирования или бухгалтерии). Часто при анализе отклонений по маркетинговым расходам дополнительно проводят оценку экономической эффективности рекламных акций и сравнение ее с запланированной.

- Затем необходимо все негативные отклонения подразделить на контролируемые (произошедшие под влиянием внешней среды) и неконтролируемые (произошедшие результате деятельности компании). При этом, например, важно учитывать изменение отраслевых и макроэкономических показателей (прогноза роста ВВП, покупательского спроса или инфляции). При существенных отклонениях плановых значений от среднестатистических показателей отрасли возрастает нагрузка на бюджет и вероятность существенных отклонений, что может негативно повлиять на эффективность операционной деятельности.

Как произвести факторный анализ отклонений?

Для того чтобы понять, позитивно или негативно повлияло на значение прибыли отклонение по той или иной статье, необходимо:

- фактическое и плановое значение каждой статьи в отчёте отразить с тем знаком, с которым оно влияет на конечный результат (прибыли, если это БДР или чистого денежного потока, если это БДДС);

- показатель отклонения «план-факт» посчитать как отношение абсолютного отклонения к модулю бюджета, т.е. посчитать «относительное отклонение» (например, в процентах от значения прибыли).

Эти приемы превращают анализ отклонений в факторный и облегчают задачу выявления «плохих» и «хороших» тенденций отклонений для принятия управленческих решений.