Анализ эффективности деятельности

Анализ эффективности деятельности организации

Белоголовская Анна Витальевна

Магистр, РГЭУ (РИНХ) г. Ростов-на-Дону

E-mail: belogolovskaya2010@yandex.ru

Научный руководитель: Удалова Зоя Васильевна

д.э.н., профессор кафедры

Анализа хозяйственной деятельности и прогнозирования

РГЭУ (РИНХ), город Ростов-на-Дону

Проблема эффективности занимает ведущее место среди совокупности проблем, стоящих перед обществом. Вопросы эффективности деятельности экономических субъектов в мировой экономической теории исследуются на протяжении многих столетий. Эффективность деятельности коммерческой организации посвящены труды многих отечественных и зарубежных ученых. Особенно актуальной проблема эффективности становится на современном этапе развития экономики в условиях растущей ограниченности сырьевых ресурсов, ужесточением конкуренции, глобализацией бизнеса, усилением рисков. В рыночной экономике выживают и успешно функционируют только те организации, которые соизмеряют свои доходы с затратами и величиной вложенного капитала, которые производят конкурентоспособную продукцию и не производят больше, чем можно продать.

Цели коммерческой организации (предприятия) могут считаться достигнутыми лишь при эффективности организационных процессов, то есть при обеспечении получения наилучших результатов на единицу затрат соответствующих ресурсов. Иными словами, эффективность является внутренней целью функционирования организационных систем.

Эффективность деятельности компании характеризуется ее финансовыми результатами. Совокупным экономическим итогом хозяйствования служит прибыль, которая дает обширную характеристику финансовому состоянию организации. [1] Понятие «эффективность» в экономической науке и практической деятельности по праву занимает особое место. Оно использовалось как в зарубежной теории и практике, так и в советской экономической науке, а также практике плановой экономики. Эффективность любой деятельности принято выражать с помощью отношения результата к затратам и целевая ориентация такого отношения — стремление к максимизации. При этом ставится задача максимизировать результат, приходящийся на единицу затрат.

В современной литературе можно выделить множество методик анализа эффективности деятельности организации, в которых детально прорабатывается тот или иной раздел анализа. Например, для устранения влияния субъективных факторов на величину рассчитываемых показателей (в случае использования методик ведущих экономистов в области экономического анализа расчет порой одних тех же показателей может давать разную оценку) необходимо использовать, по нашему мнению, методики, закрепленные соответствующими нормативно-правовыми актами, а именно: Методологические рекомендации по проведению анализа финансово-хозяйственной деятельности организаций (утверждены Госкомстатом России 28.11.2002) [2] ; Методика проведения Федеральной налоговой службой учета и анализа финансового состояния и платежеспособности стратегических предприятий и организаций (утверждена Приказом Минэкономразвития РФ от 21.04.2006 № 104) [3] и др.

Исходной информацией для анализа послужит поквартальная бухгалтерская отчетность за несколько последних отчетных периодов — бухгалтерские балансы, отчеты о финансовых результатах и пояснения к ним. Приступая к финансовому анализу потенциального поставщика, подрядчика, заемщика или компании-должника, нужно убедиться, что исходные данные корректны. В частности, что в их бухгалтерских балансах нет ошибок или искажений. Несмотря на то, что проведение финансового анализа предусмотрено законом и утвержден порядок его подготовки, регламента оценки исходных данных нет.

Чтобы разобраться, из-за чего ухудшилось финансовое положение компании, необходимо последовательно выполнить следующие действия:

— изучить динамику платежеспособности предприятия и выявить периоды существенного ухудшения;

— определить структурные изменения в финансовой отчетности в периоды существенного ухудшения;

— составить перечень документов, обосновывающих значительные изменения в финансовой отчетности компании;

— проанализировать собранную документацию и выяснить, какие действия или бездействие руководства компании негативно сказались на ее финансовом состоянии.

Период существенного ухудшения финансового состояния компании — отрезок времени, на котором наблюдается отрицательная динамика нескольких коэффициентов платежеспособности одновременно. Разобраться с реальными причинами ухудшения финансового состояния поможет структурный анализ баланса компании и среднемесячной выручки. Понадобится изучить, как менялись статьи баланса (из тех, что влияют на показатели платежеспособности) и среднемесячная выручка компании в периоды ухудшения в сравнении с предыдущими для них периодами. Удобнее это делать с помощью сводных таблиц финансовой отчетности за весь анализируемый период.

При этом не стоит упускать из виду изменение балансовых показателей, способных косвенно повлиять на платежеспособность. Например, увеличение запасов может привести к значительным структурным изменениям в активах (снижению доли денежных средств, дебиторской задолженности и прочих статей), а резкое сокращение — наоборот.

Перечень документов, отражающих действия (бездействие) руководства, негативно сказавшиеся на платежеспособности компании, и подлежащих экспертной оценке, легко составить на основании ранее предположенных причин изменения финансовой отчетности. Как правило, к таким документам относятся: аудиторские заключения; расчетно-кассовые документы; устав со всеми изменениями, действующими в рассматриваемый период; учредительный договор; протоколы органов управления; заключения и отчеты ревизионной комиссии; приказы генерального директора; договоры купли-продажи имущества предприятия (по крупным сделкам); свидетельства о праве собственности на имущество, технические паспорта на транспортные средства; договоры по текущей деятельности (по крупным сделкам); документы, подтверждающие займы, кредиты и прочее; перечень дебиторской и кредиторской задолженности (за исключением тех, где долг менее 5% от общей суммы задолженности); справки о задолженности перед бюджетом; отчеты по оценке бизнеса, имущества предприятия; сведения об аффилированных лицах предприятия; материалы судебных процессов и налоговых проверок; иные учетные документы, нормативно-правовые акты, регулирующие деятельность предприятия.

В зависимости от ситуации для анализа могут быть привлечены документы не только за период ухудшения, но и за предыдущий. К примеру, если нужно оценить правомерность сделки, в частности покупки основного средства, приобретенного в кредит на торгах, из-за чего процедура затянулась на несколько месяцев.

Анализ документов, характеризующих периоды ухудшения финансового состояния компании, и оценка действий (бездействия) ее руководства, приходящихся на это время, — заключительный и самый ответственный из этапов выявления причин падения платежеспособности. Его результаты оформляются в виде заключения (аналитической записки) произвольной формы. В этом заключении указываются документы, служащие:

— основанием для тех или иных действий исполнительных органов компании, из-за которых произошли негативные изменения в финансовой отчетности. Например, протоколы собраний учредителей, приказы генерального директора;

— подтверждением этих действий (например, договоры купли-продажи, кредитные соглашения, расчетно-кассовые документы) и характеризующие их корректность (например, аудиторские отчеты, заключения ревизионной комиссии, итоги налоговых проверок).

Итоговую часть заключения оформляют в виде таблицы, обобщающей характеристики всех периодов ухудшения. Причем структурировать ее удобнее по времени руководства компанией тем или иным лицом. Такая таблица представит в краткой форме всю информацию о причинах падения платежеспособности компании и соответствующих им действиях (бездействия) генеральных директоров.

Такое заключение позволяет определить реальные причины снижения уровня платежеспособности компании, объективно оценить качество управления компанией, разобраться, какие именно действия спровоцировали ухудшение финансового состояния компании — напрямую или косвенно, умышленно или в результате халатного отношения. Эта информация поможет выявить виновных лиц и оценить возможность выхода из критической ситуации (например, путем опротестования сделок, реализации непрофильных активов, взыскания убытков с виновных лиц и т. д.).

Грамотно налаженный экономический анализ деятельности предприятия призван способствовать выявлению внутренних резервов компании, повышению эффективности ее деятельности, экономии ресурсов, росту производительности, конкурентоспособности и инвестиционной привлекательности фирмы в постоянно меняющейся рыночной среде.

Рассматривая данный вопрос, следует отметить, что анализ эффективности деятельности организации принимает во внимание и налоговая инспекция. При изучении финансово-хозяйственной деятельности налогоплательщика инспекция анализирует:

— суммы исчисленных налогов и их динамику с целью выявления тех налогоплательщиков, у которых уменьшаются суммы налоговых начислений;

— суммы уплаченных налогов и их динамику по каждому виду налога (сбора) в разрезе каждого вида с целью контроля за полнотой и своевременностью их перечисления;

— показатели налоговой и бухгалтерской отчетности с целью определения значительных отклонений показателей финансово-хозяйственной деятельности текущего периода от аналогичных показателей за предыдущие периоды или же отклонения от среднестатистических показателей отчетности аналогичных хозяйствующих субъектов;

— сведения, содержащиеся в представленных налогоплательщиком документах, и информацию, которой располагает налоговый орган, с целью выявления несоответствия и противоречий между ними;

— факторы и причины, влияющие на формирование налоговой базы.

Кроме того, при выборе объектов для проверки обязательно учитывается информация, поступающая от граждан, юридических лиц и индивидуальных предпринимателей, правоохранительных и иных контролирующих органов, о выплате заработной платы «в конвертах», неоформлении (оформлении с нарушением установленного порядка) трудовых отношений.

Таким образом, ключевая цель анализа финансово-хозяйственной деятельности — получение информации, характеризующей финансовое положение организации. С помощью финансовых показателей устанавливается количественная связь между процессами в организации и ее финансовым положением. Методы финансового анализа позволяют сравнивать фактические значения показателей с предыдущими, плановыми и нормативными, а также со значениями аналогичных показателей схожих по виду деятельности организаций. Все это в совокупности значительно снижает у заинтересованного пользователя уровень неопределенности относительно перспектив развития анализируемой организации.

Список используемых источников

Анализ эффективности деятельности предприятия

Результативность и экономическая целесообразность функционирования предприятия измеряются абсолютными и относительными показателями. Различают показатели экономического эффекта и экономической эффективности.

Экономический эффект – показатель, характеризующий результат деятельности. Это абсолютный, объемный показатель. В зависимости от уровня управления, отраслевой принадлежности предприятия в качестве показателей ВНП, НД, ВД от реализации, прибыль.

Экономическая эффективность – относительный показатель, соизмеряющий полученный эффект с затратами или ресурсами, используемыми для достижения этого эффекта. Такой показатель уже можно использовать в пространственно-временных сопоставлениях.

Различие между категориями «ресурсы» и «затраты» достаточно очевидно. В частности, если для примера рассмотреть основные средства, то в качестве характеристики ресурса может использоваться какой-либо вид показателей его стоимостной оценки, а в качестве характеристики затрат — часть стоимости, относимая на затраты в отчетном периоде, т.е амортизационные отчисления. Безусловно, и в этом случае очевидность носит лишь кажущийся характер — известно, что существует несколько оценок стоимости основных средств (первоначальная, восстановительная остаточная, рыночная и др.), списывать вложения в основные средства Hо и затраты можно с помощью различных методик амортизации и т.п.

Коэффициенты рентабельности (доходности), с одной стороны, представляют собой частный случай показателей эффективности, когда в качестве показателя эффекта в числителе дроби берется прибыль, а в знаменателе — величина ресурсов или затрат. Однако на практике, естественно анализ далеко не всегда выполняется в строгом соответствии с канонами теории, поэтому, с другой стороны, рентабельность понимается в боле широком смысле, нежели эффективность.

Неслучайно в прикладных науках говорят о двух группах показателей рентабельности как об относительных показателях, в которых прибыль сопоставляется с некоторой базой, характеризующей предприятие с одной из двух сторон — ресурсы или совокупный доход в виде выручки, полученной от контрагентов в ход текущей деятельности. Два вида базовых показателей и предопределяют две группы коэффициентов рентабельности. В первом случае базовыми показателями (т.е. знаменателями дроби коэффициента рентабельности) вы ступают стоимостные оценки ресурсов (капитал, материальные ресурсы различной классификации и др.), во втором случае — показатели выручи от реализации товаров, продукции, работ, услуг (в целом и по видам).

Существует множество коэффициентов рентабельности (доходности) зависимости от того, с чьей позиции пытаются оценить эффективность финансово-хозяйственной деятельности коммерческой организации. По этому выбор оценочного коэффициента зависит от алгоритма расчета точнее, от того, какой показатель эффекта (прибыли) используется в расчетах. Неслучайно в мировой учетно-аналитической практике извести различные интерпретации показателей прибыли, а какого-то единого универсального коэффициента эффективности не существует.

Показатели рентабельности можно объединить в несколько групп:

1) показатели, характеризующие доходность капитала и его частей;

2) показатели, характеризующие рентабельность продаж;

Рассмотрим показатели рентабельности первой группы:

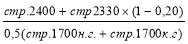

1. Рентабельность активов (коэффициент экономической рентабельности)

Этот коэффициент показывает, сколько денежных единиц потребовалось фирме для получения одной денежной единицы прибыли, независимо от источника привлечения этих средств. Этот показатель является одним из наиболее важных индикаторов конкурентоспособности предприятия. Существует и другая формула расчета данного показателя. Так как в формировании активов участвует как собственный, так и заемный капитал, то в числителе формулы должен быть отражен общий доход, получаемый вкладчиками капитала, т.е. общая прибыль. В этом случае формула принимает вид формулы средневзвешенной цены капитала. Другое ее название – рентабельность совокупных вложений капитала.

Аналогично рассчитываются показатели эффективности использования отдельных групп активов предприятия:

2. Рентабельность текущих активов:

3. Рентабельность внеоборотных активов:

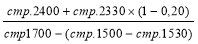

4. Рентабельность собственного капитала.

Инвесторы капитала (акционеры) вкладывают в предприятие свои средства с целью получения прибыли от инвестиций, поэтому с точки зрения акционеров наилучшей оценкой результатов хозяйственной деятельности является наличие прибыли на вложенный капитал. Показатель прибыли на вложенный акционерами (собственниками) капитал, называемый также рентабельность собственного капитала, который определяется:

Имея в виду особую важность данного показателя для оценки финансового положения предприятия, следует обратить внимание на способ его расчета. Числитель формулы представляет собой прибыль собственников, т.е. тот конечный остаток, который поступает в распоряжение предприятия после покрытия всех издержек, уплаты процентов, налогов, штрафов, процентов за кредит, относимых на чистую прибыль и других.

В знаменателе отражается капитал, предоставленный собственниками в распоряжение предприятия. Он включает следующие составляющие: уставной капитал, добавочный капитал, фонды и резервы, нераспределенная прибыль.

Поскольку величина собственного капитала меняется во времени, необходимо выбрать способ его расчета, который может быть:

— расчет по данным его состояния на конкретную дату;

— определение средней величины за период.

5. Рентабельность чистых активов — позволяет также судить об эффективности ведения хозяйства:

Рентабельность инвестиций.

Если деятельность предприятия ориентирована на перспективу, то необходимо разработать инвестиционную политику. Информация о средствах, инвестированных в предприятие, может быть получена по данным баланса как сумма собственного капитала и долгосрочных обязательств (или как разность общей суммы активов и краткосрочных обязательств). Показателем, отражающим эффективность использования средств, инвестированных в предприятие, является рентабельность инвестиций.

Данный показатель используется в основном для оценки эффективности управления на предприятии, характеристики его способности обеспечить необходимую отдачу на вложенный капитал, определения расчетной базы для прогнозирования. Использование показателя рентабельности инвестиций в качестве базы для прогнозирования основано на установлении сложившихся соотношений финансового результата и инвестированного капитала. Такие расчеты могут проводиться после проведения структурного анализа отчета о прибылях и убытках и выявления стабильных источников дохода.

Необходимо отметить, что анализ рассмотренных коэффициентов рентабельности полезен на практике лишь в том случае, если полученные показатели сравниваются с данными предыдущих лет или аналогичными показателями других предприятий.

Вторая группа показателей рентабельности характеризует эффективность управления хозяйственной деятельностью предприятий.

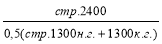

Рентабельность продаж

показывает, сколько получено рублей прибыли на 1 руб. продаж.

Показатель рентабельности продаж может быть рассчитан как по прибыли от продаж, так и по чистой прибыли.

Рентабельность затрат

характеризует долю прибыли от основной производственной деятельности, т.е. продаж, в расходах основной производственной деятельности (себестоимость реализованной продукции) и расходах периода (коммерческих и управленческих расходах).

Кроме показателей рентабельности для оценки эффективности деятельности следует рассчитать показатели окупаемости капитала.

Окупаемость активов (имущества) предприятия:

– это время, в течении которого окупится весь вложенный в хозяйство капитал.

Окупаемость собственного капитала предприятия

– это время, в течении которого окупится вложенный в хозяйство собственный капитал.

Для анализа затрат и инвестиций используют формулу Дюпона, где под эффектом производства понимают нетто-результат эксплуатации инвестиций (НРЭИ) – прибыль до выплаты процентов за кредит и налога на прибыль.

Под затратами и инвестициями понимают актив.

; умножив формулу на ВР/ВР, получаем собственно формулу Дюпона:

; умножив формулу на ВР/ВР, получаем собственно формулу Дюпона:

КМ (коммерческая маржа) – показывает, какую прибыль получает предприятие со 100 руб выручки, т.е. получаем показатель рентабельности продаж.

КТ (коэффициент трансформации) – показывает оборачиваемость активов, т.е. сколько раз за данный период оборачивается каждый рубль активов

Таким образом, из формулы Дюпона мы видим, что достижение высокого уровня рентабельности возможно лишь при опережении роста финансовых результатов над темпами роста активов. Иными словами нельзя одновременно иметь высокую рентабельность продаж и оборачиваемость активов, т. к. выручка присутствует в числителе коэффициента трансформации и в знаменателе коммерческой маржи. Следовательно, перед управлением стоит всегда проблема решения вопроса о приоритете рентабельности или ликвидности.

Анализ эффективности деятельности организации на примере ООО «Давид»

Рубрика: Экономика и управление

Дата публикации: 08.06.2016 2016-06-08

Статья просмотрена: 9883 раза

Библиографическое описание:

Литвиненко, Т. А. Анализ эффективности деятельности организации на примере ООО «Давид» / Т. А. Литвиненко, Н. В. Лукашина. — Текст : непосредственный, электронный // Молодой ученый. — 2016. — № 12 (116). — С. 1349-1352. — URL: https://moluch.ru/archive/116/31158/ (дата обращения: 10.04.2020).

В данной статье рассмотрена значимость проведения анализа эффективности деятельности предприятия. Обосновывается экономическая сущность финансовых результатов деятельности хозяйствующего субъекта. Актуальность темы исследования заключается в том, что основными целями деятельности любого предприятия являются получение прибыли, сохранение и наращивание капитала. Их достижение обеспечивает необходимый уровень эффективности работы хозяйствующего субъекта. Авторы пришли к выводу, что в зависимости от цели анализа финансовых результатов могут использоваться обобщающие и частные показатели эффективности, которые характеризуют, в зависимости от своей направленности, как весь совокупный результат, так и результат отдела (подразделения) компании.

Ключевые слова: финансовый результат, прибыль, рентабельность, эффективность

Эффективность деятельности компании характеризуется ее финансовыми результатами. Совокупным экономическим итогом хозяйствования служит прибыль, которая дает обширную характеристику финансовому состоянию фирмы. При исследовании доходов компании наибольший акцент следует уделять анализу ее результативности, a также рентабельности компании, так как именно рентабельность помогает оценить текущую финансовую деятельность фирмы, вскрыть возможности повышения ее роста и обеспечить систему мер по применению данных резервов [7]. Финансовый результат — это прирост либо снижение благосостояния компании в ходе финансово-организационной работы за отчетный период, который выражается в виде чистой дохода или же убытка [5, с. 55]. Эффективность характеризуется результативностью хозяйствования. Из этого следует, что возрастает необходимость различать термины «Экономический эффект» и «экономическая эффективность».

Под экономическим эффектом понимается показатель, который, в свою очередь, характеризует производительный итого деятельности фирмы в денежном эквиваленте, данный норматив является абсолютным [1, с. 22]. Экономическая эффективность — это относительный показатель, выражающий отношение полученного эффекта с расходами, использованными для достижения этого эффекта [1, с. 23]. Поскольку главной целью бизнеса служит прибыль, то в качестве критерия экономической эффективности выступает максимизация дохода на долю затрат капитала [4, с. 32]. Финансовый результат функционирования компании характеризуется объемом чистой прибыли, извлеченной за анализируемый промежуток времени, а также уровнем рентабельности [4, с. 46]. Уровень рентабельности выражают функционированность деятельности фирмы, доходность различных направлений работы. Они точнее, чем прибыль, характеризуют конечные итоги деятельности, поскольку их стоимость определяет отношение наличных денежных средств к потребляемым ресурсам. Они необходимы для изучения деятельности фирмы еще кaк инструмент в экономической концепции и ценообразовании[5, с. 152].

Результат хозяйствования фирмы в расчете показателей эффективности выражается:

Производственный результат проявляется в форме объемa реализованных товаров в виде дохода от их реализации. Финансовый результат выражается в виде валовой прибыли, прибыли от продаж, прибылью до налогообложения, чистой прибыли и другими рaсчетными показателями дохода. [2, с. 5].

В зависимости от целей аналитической работы и решаемых для этого задaч могут быть рассчитаны:

− обобщающие показатели эффективности компании, которые характеризуют результативность фирмы в целом. При рaсчете обобщающих показателей предусматривается весь совокупный итог и все совокупные зaтраты хозяйствующего субъект;

− частные показатели эффективности труда, которые выражают результативность применения какого-либо отдельного подразделения предприятия и т. п. При расчете таких показателей учитываются результат и затраты, произведенные объектом для рaсчета эффективности деятельности [8].

Для более полного анализа эффективности хозяйствования фирмы, бухгалтер ООО «Давид» для расчета использует как обобщающие, так и частные показатель. Основными нормативными документами для изучения нормативов результативности хозяйствования фирмы служит бухгалтерская и налоговая отчетность ООО «Давид».

Система обобщающих показателей, характеризующих эффективность деятельности ООО «Давид»

Показатель

Формула для расчета

Экономическое содержание показателя

Рентабельность инвестиций с позиции предприятия

Показывает величину чистой прибыли и процентов после уплаты нaлогов, приходящуюся нa каждый рубль вложенный в активы фирмы.

Рентабельность инвестированного капитала

Характеризует прибыльность долгосрочного кaпитала после уплаты налогов.

Рентабельность инвестиций с позиции собственников предприятия

Рентабельность собственного капитала

Показывает сколько рублей чистой прибыли приходится на один рубль имеющего капитала в компании

Норма валовой прибыли

Какую часть в каждом рубле дохода от реализации составляет валовая прибыль

Норма операционной прибыли

Какую часть в каждом рубле дохода от реализации товаров составляет операционная прибыль

Норма чистой прибыли

Какую часть в каждом рубле дохода от реализации составляет прибыль

Анализ показателей рентабельности ООО «Давид» за 2014–2015 годы

Показатель

2014 год

2015 год

Изменения, (+; -)

Рентабельность инвестиций с позиции предприятия, %

Рентабельность инвестированного капитала

Рентабельность инвестиций с позиции собственников предприятия, %

Рентабельность собственного капитала

Норма валовой прибыли

Норма операционной прибыли

Норма чистой прибыли

Приведенные данные таблицы показывают, что рентабельность активов ООО «Давид», т. е доходность вложенных средств в имущество предприятия, по сравнению с предшествующим годом увеличилась на 0,05 % и составила в отчетном году 0,29 % чистой прибыли на 1 рубль вложенных средств в имущество организации. Это имеет положительную тенденцию, так как рентабельность активов должна увеличиваться, то есть на сто рублей вложенных в активы организация должна получать больше рублей прибыли в конце анализируемого периода.

Рентабельность инвестированного капитала, то есть показатель отдачи от вовлеченного в коммерческую деятельность собственного капитала организации и долгосрочно привлеченных средств (долгосрочных кредитов, займов) по сравнению с 2014 годом понизилась на 0,01 % и составила к концу отчетного периода 0,49 %. Другими словами произошло уменьшение размера чистой прибыли, приходящейся на каждый рубль, вложенный в долгосрочные инвестиции, что имеет отрицательную тенденцию для ООО «Давид».

По данным приведенного анализа рассмотрим показатели рентабельности продаж т.е. показатели финансовой результативности деятельности фирмы, показывающий какую часть дохода компании приходится на прибыль. Норма валового дохода составляет на конец отчетного года 0,21 % и по сравнению с базисным периодом снизилась на 0,04 % — это свидетельствует о том, что прибыль, полученную от реализации товаров после того, как все переменные издержки вычтены из дохода снизилась. Это имеет отрицательную тенденцию, так как данный показатель должен расти, так как эффективность торгового процесса относительно цен и объемов единиц продаваемых товаров должна расти.

Норма операционной прибыли выросла на 0,02 % по сравнению с прошедшим годом и составила в отчетном периоде 0,09 %, что имеет положительную тенденцию для ООО «Давид» и свидетельствует о том, что часть операционной прибыли в каждом рубле валового дохода от реализации товаров возросла. Рост данного показателя произошел в первую очередь из-за снижения расходов на продажу. И темп роста выручки от реализации услуг в отчетном периоде опережает темпы роста прямых затрат. Рост нормы чистой прибыли в отчетном периоде на 0,01 % произошло в следствии того, что темпы роста доходов в ООО «Давид» опережают темпы роста расходов, что является положительной тенденцией для компании.

Таким образом, эффективность торговой деятельности ООО «Давид» улучшилась в отчетном периоде. Об этом говорит рост положительных значений показателей рентабельности. Предприятие работает со стабильной доходностью. Себестоимость товаров не превышает выручку. Наблюдается снижение себестоимости, это может следовать из за того, что снизились затраты в включаемые в себестоимость проданных товаров. Рост таких показателей в отчетном периоде как рентабельность собственного и инвестированного капитала свидетельствует о том, что вклад инвестиций в ООО «Давид» приносят выгоду и чтобы добиться еще большего роста рентабельности продаж от основной деятельности, собственнику ООО «Давид», возможно, следует увеличить уровень продаж, а так же контролировать расходы связанные с расходами на продажу, относимых на себестоимость товаров, так как показатель рентабельности продаж тем выше, чем ниже издержки.

Увеличение роста объемы продаж можно добиться увеличением ассортимента продаваемых товаров, также необходимо рассмотреть вопрос о применении систем дисконтных карт для постоянных покупателей, а также в магазине необходимо установить оборудование для системы эквайринга, которая позволяет покупателям расплачиваться за товары банковскими картами. Снижение издержек может позволить снизить торговую наценку на товары (если это необходимо) при том же уровне качества, в результате этого может увеличиться объем продаж. В следствии выше изложенного можно сделать вывод, что финансовый анализ является гибким инструментом в руках руководителя. Финансовое состояние предприятия характеризуется размещением и использованием имущества фирмы. Эти нормативы представляются в бухгалтерском балансе компании.

1. Ковалев В. В. Финансовый анализ: методы и процедуры / В. В. Ковалев. — М.: Финансы и статистика, 2013. — 544 с.

2. Мазурова И. И. Анализ эффективности деятельности предприятия: учебное пособие / И. И. Мазурова, Н. П. Белозерова, Т. М. Леонова, М. М. Подшивалова. — СПб.: Изд-во СПб ГУЭФ, 2013. — 113 с.

3. Савицкая Г. В. Анализ хозяйственной деятельности предприятия: учебник / Савицкая Г. В. — М.: Инфра — М, 2013. — 384 с.

4. Савицкая Г. В. Анализ эффективности деятельности предприятия. Методологические аспекты. — Изд. 2-е. — М.: Новое знание, 2014. — 5с.

5. Толкачева Н. А. Финансовый менеджмент: курс лекций / Н. А. Толкачева. — М.: Директ-Медиа, 2014. — 144 с.

6. Фурсова М. Н. Комплексный анализ хозяйственной деятельности: учебное пособие / Фурсова М. Н. — Владивосток: ВГУЭС, 2012. — 259 с.

7. Царева Н. А. Оценка потребностей и потенциала региональных субъектов малого и среднего предпринимательства в сфере международного и межрегионального сотрудничества: на материалах социологического исследования проведенного в Приморском крае // Экономика и предпринимательство. — 2015. — № 1 (54). — С. 981–987.

8. Шестак О. И. Стратегический подход к развитию малого и среднего предпринимательства на региональном уровне (на примере Приморского края) // Экономика и менеджмент систем управления. — 2015. — № 3.1(17). — С. 183–196.

Анализ эффективности предприятия

Качественный анализ эффективности для любой фирмы или предприятия продвигается по четкому плану действий. Оценка на ликвидность и общую эффективность всех отраслей компании — это завершающий этап плана. Для того, чтобы оценить рентабельность и результативность работы, нужно в первую очередь заняться сбором данных. Вам понадобится обработать следующую информацию:

- Сравнение доходности предприятия с конкурирующими фирмами.

- Движение финансов и ресурсов внутри предприятия за последние несколько лет работы.

- Определить коэффициент рентабельности согласно общепринятым формулам.

По итогам полученных данных вы сможете выстроить схему повышения и улучшения эффективности и расчет роста предприятия. Финансовый вклад в оценочную работу окупит себя с лихвой за очень короткое время. Деньги, вложенные в личное развитие, никогда не пропадают даром, потому не стоит экономить на таком важном решении.

Факторный анализ показателей рентабельности

К преимуществам факторной оценки относится возможность провести сравнительный анализ эффективности деятельности предприятия вместе с аналогичными фирмами за несколько лет. В результате вы получите полный перечень преимуществ и недоработок. На основе полученных данных уже можно будет выстраивать модель внесения структурных изменений.

Схема факторного анализа достаточно проста. Начинается она с постановки целей для результата, на которые и делается упор. После нужно переходить на отбор необходимых показателей и их выделение из массы различных данных. Далее идет определение или выбор типа зависимости, которых может быть два.

- Схема: Построение модели-Выбор метода анализа-Реализация счетных процедур. Последовательный тип, который дает возможность полностью оценить все условия работы с данными.

- Схема: Методика анализа-Сбор информации-Построение модели. Такой тип помогает лучше разобраться с изменчивыми данными и статистикой.

Оба этих типа завершаются формулированием выводов. На их основе становится понятно, что стоит изменить, чтобы существенно повысить эффективность работы и производства на любом уровне. Начиная с самых верхов и заканчивая простые курьерские поставки, любой вид деятельности нуждается в полной оценке, чтобы получить более высокий результат и доход в будущем.

Рост одного из показателей рентабельности

К основным показателям рентабельности относятся: конкурентоспособность, финансовый оборот и минимизация затрат ресурсов. Как правило, рост одного из показателей приводит к тому, что эффективность предприятия растет. Чтобы добиться этого необходимо правильно и четко использовать данные после проведения расчетов. Таким образом вы сможете повысить как личную эффективность сотрудников, так и общее развитие компании.

Не стоит забывать о том, что один человек не может обеспечить продвижение целой фирмы. Обращайте внимание на общее настроение коллектива. Стоит организовать работу так, чтобы каждый отдельный человек был заинтересован в росте нужных вам показателей. Анализ эффективности работы как управляющих, так и рядовых рабочих имеет большую важность. Таким образом вы сможете выделить инициативных работников и поощрить их наградами.

Это послужит хорошей мотивацией для остального коллектива. В результате вы получите достаточный уровень заинтересованности в развитии. Конечный итог приведет к стабильному и динамичному росту общей продуктивности предприятия. К слову, продвижение отдельно взятых сотрудников в немалой доле зависит от их личной способности к эффективной работе и умении сотрудничать с остальным коллективом.

Денежные ресурсы

Движение денежных ресурсов на фактических счетах фирмы как нельзя лучше демонстрируют ее эффективность на рынке. Благодаря сравнению прибыли и расходов за определенный период времени вполне возможно выделить качественный рост или упадок в работе фирмы. Этот показатель является самым очевидным из всех этапов анализа предприятия.

Доход от основной деятельности компании — это базовая часть финансовых влияний. Именно на него нужно делать упор при проработке повышения оборота фирмы. Правильно просчитанная модернизация предприятия составляет только половину успеха. Немало зависит от личных качеств отдельно взятого человека.

В основе любого дела лежит предрасположенность субъекта к правильному обращению с ресурсами. Делая упор на повышение финансовой способности компании, оцените умение каждого работника выстраивать верную линию получения дохода. Это умение заложено в человеке на том же уровне, что и обучаемость. Имея в своем коллективе людей, заряженных на успех в любой сфере, вы неизменно повысите эффективность всей компании.

Управление платежеспособностью

Платежеспособность любого предприятия — это возможность досрочного или в разы ускоренного погашения любых долгов. По этому уровню оценивается полезный коэффициент дохода средств, которые находятся в обороте. Говоря простым языком, чем быстрее фирма способна погасить взятый на развитие кредит, тем выше ее ликвидность и платежеспособность.

Правильное распоряжение оборотными средствами способно выдержать практически любой кризис, от которых не застрахована ни одна организация. Эффективность организации в финансовом плане заключается также в умении находить и создавать выгодное партнерство, которое обеспечивает дополнительное финансирование.

Повысить платежеспособность компании можно в несколько шагов, на которые должен пойти руководитель:

- ускорение погашения всех возможных долгов. На этом этапе стоит избавиться от всех расходов, которые не затрагивают деятельность фирмы.

- Определение путей повышения прибыли.

- Максимальная оптимизация капитала компании. Нужно выделить основные источники стабильного дохода и провести модернизацию на этом уровне.

- Найти пути уменьшения расходов путем подбора более дешевых источников ресурсов. Важно учитывать также качество получаемой и производимой продукции.

Сохранение финансового цикла

Простое определение финансового цикла — это время от оплаты задолженности поставщику до получения прибыли за продаваемый товар. Фактически, за один такой цикл и формируется чистый доход фирмы. Чем короче этот цикл — тем выше финансовая состоятельность любой компании. Показатели эффективности управленческой деятельности в этом случае выражены в получении растущего дохода с каждым циклом.

Проводя углубленный анализ, этот пункт остается приоритетным в определении конкурентоспособности компании. Определите структуру прохождения денег и проведите оценку каждого пункта по отдельности. Это будет вашей отправной точкой в управлении финансовым циклом. Не забывайте о том, что оборотные средства имеют весьма ограниченный объем и вывести их до прохождения полного круга нельзя.

На этом этапе необходимо понять, каким образом добиться увеличения объема дохода с одной и той же суммы. Для этого важно уметь сопоставлять имеющуюся информацию с возможностями и грамотно соединять их. В этом случае вы сможете не только сохранить наличествующий финансовый оборот компаний, но и значительно его улучшить.

Использование финансового цикла

Основная структура работы финансового круга предприятия выглядит так: оплата поставщику-отгрузка-доставка-оформление-отгрузка покупателю-доставка-получение денег за продажу. Оценка эффективности предприятия заключается в том, чтобы рассчитать примерный процент дохода с каждого пункта. Имея на руках эту информацию, руководитель сможет лучше понять, как организовать работу в более выгодном русле.

Рассмотрим на наглядном примере. Допустим, у вашего предприятия финансовый цикл состоит из 5 шагов. На каждый из них уходит приблизительно 3 дня. В результате всех шагов вы получаете доход в 20%. В этом случае вам нужно обратить внимание на сокращение оборотного времени. Скажем, сократив длительность шага до 2 дней, вы получаете тот же доход, но уже за более короткое время.

Таким образом вы добавляете возможность повышения общего дохода за месяц и год. В результате, платежеспособность компании значительно повышается, что дает шанс на более перспективное сотрудничество. Увеличение дохода также позволяет проводить регулярное обновление технической базы фирмы. Это в свою очередь значительно ускоряет процесс денежного оборота. Экономический прогресс налицо.

Улучшение показателей компании

Проведя полный анализ эффективности фирмы, вы получаете большое количество полезных данных. Для улучшения показателей компании важно уметь правильно ими воспользоваться. Здесь возникает вопрос, на что же обращать внимание в первую очередь, чтобы система работала без сбоев? Разберем все результаты поэтапно.

- Финансовая сторона. Здесь достаточно воспользоваться советами, приведенными выше в этой статье.

- Техническая составляющая. Обращайте внимание на то, что без модернизации развитие формы как таковой невозможно. Движение прогресса требует подстраиваться под него максимально быстро и эффективно. Интересуйтесь новинками в сфере нужного вам оборудования, посещайте выставки и презентации.

- Партнерские связи. Начиная модернизацию производства, не забывайте о том, что поиск выгодных партнеров тоже относится к этому шагу. Стоит время от времени обращать внимание на новые фирмы с нужным вам направлением работ. Таким образом вы сможете находить интересные сотрудничества, которые принесут дополнительный доход.

Есть еще один фактор, который не оценит ни один посторонний аналитик. К нему относится личные качества коллектива и ваша собственная предрасположенность к удачному управленчеству. Эти нюансы крайне важны для успешного развития и роста предприятия. Оценить, однако эту сторону невозможно в точных цифрах. Чтобы иметь представление о возможностях каждого отдельно взятого сотрудника, нужно иметь заключение специалиста в этой области. Такие данные вам может предоставить подробное ДНК-исследование, которое выявляет уровень потенциала и способностей.

Заключение

Деловой анализ предприятия — это полезная и нужная вещь на любом этапе развития. Он дает возможность развиваться и расти над собой. Использование данных является достаточно тонким делом и далеко не каждый может правильно обрабатывать для себя полученную информацию. И происходит это совсем не потому, что человек не разбирается в своем деле. Корень проблемы уходит гораздо глубже.

Современные технологии дают возможность изучить полностью ваш личный внутренний потенциал. Зная собственные силы, вы легко определите, заниматься всеми аспектами развития самому или поставить грамотного управляющего. Именно для этого проводят подробные ДНК-тесты. Они показывают, насколько у отдельного субъекта есть умение оперировать большими объемами необходимой информации.

Благодаря достаточно подробному описанию, которое для вас расшифруют наши специалисты, вы можете оценить собственные силы. Такие же исследования стоит провести и для сотрудников, поставив цель — выявление склонностей к тому или иному виду работы. Таким образом вы получите возможность правильно построить схему выполнения задач. Каждый человек будет заниматься своим делом, к которому у него есть врожденный талант. В результате общий успех компании будет повышаться в геометрической прогрессии.