Соотношение риска и дохода

Взаимосвязь риска и доходности

Понятие предпринимательской деятельности. Предпринимательское и приростное поведение

Термин предпринимательство впервые был введен Котильоном. Под предпринимателем он понимал человека действующего в условиях риска, поскольку риск возникает при реализации товаров в условиях ценовой неопределенности, при уже произведенных затратах.

Гражданское законодательство характеризует взаимоотношение между лицами, осуществляющими предпринимательскую деятельность или с их участием, исходя из того, что предпринимательской деятельностью является самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ и оказания услуг лицами, зарегистрированными в этой качестве в установленном законом порядке.

Различают два вида деятельности: предпринимательская и приростная.

Сравнение предпринимательского и приростного вида деятельности.

Взаимосвязь риска и доходности.

Соотношение риска и доходности (англ. risk-return tradeoff) — самое важное понятие для любого инвестора, которое гласит, что доходность прямо пропорциональна риску. Иными словами, соотношение риска и доходности объясняет, что, чем больше риск, тем больше прибыль, и чем меньше риск, тем меньше доходность. Становиться ясно, что доходность и риск тесно и прямо связаны, откуда, собственно, и термин «соотношение риска и доходности».

На данном графике ось абсцисс измеряется в СКО (т.е. среднеквадратичное или стандартное отклонение), которое измеряет изменчивость инструмента с течением времени. Именно изменчивость является главным проявленим риска.

Во первых, есть такое понятие как безрисковая ставка или прибыль (англ. risk-free rate), которая описывает ту доходность, которую в конкретной экономике можно получить без риска. Безрисковая ставка является самой маленькой из всех возможных предсказуемых норм доходности. Но именно из-за того, что она предсказуема, она и низка.

Мерой такой безрисковой нормы доходности является ставка на государственные облигации. Т.к. вероятность дефолта правительства очень мала, можно рассчитывать на возврат по вашим инвестициям практически не рискуя, но получая назад лишь минимальную прибыль.

Для примера, в США безрисковый доход колеблется вокруг 6%, в Швейцарии — 3%, а в России и Украине — 8-9%. Эти цифры еще раз демонстрируют, что у правительств СНГ вероятность дефолта по-больше, чем в развитых странах, т.к. в СНГ предлагают бóльшую процентную ставку.

Итак, становится понятно, что мы можем получать 9% годовых практически без риска. Но кому захочется иметь прибыль в 9%, когда коммерческие банки предлагают 15%-20% по депозитам? Тут-то и возникает вопрос о том, какую доходность вы хотите иметь, и какой риск вы готовы терпеть. Ведь логично, что держатели акций упомянутого завода были подвержены большому риску, но и возврат у них получился соответственный. Для того, чтоб оценить соотношение риска и доходности используется модель оценки активов (CAPM). Модель взаимосвязи риска и доходности имеет следующий вид:

Re = Rf + β ( —Rm + Rf)

где Re — ожидаемая (прогнозируемая) доходность

Rf — доходность по безрисковым ценным бумагам, под которыми, понимаются государственные краткосрочные ценные бумаги, процентный доход по которым колеблется в пределах от 4% до 11,8%;

—Rm — средняя доходность по рынку ценных бумаг.

Следует помнить, что абсолютно безрисковых ценных бумаг не бывает. Безрисковыми называют ценные бумаги, несущие риск, незначительной величиной которого можно пренебречь.

3. Формы и виды предпринимательства. Факторы роста неопределённости в сфере бизнеса.

В зависимости от содержания и направленности деятельности предпринимательство различают:

1. Производственное предпринимательство;

2. Коммерческое предпринимательство.

По форме собственности выделяют:

2. Негосударственные (частное, арендное, коллективное, индивидуальное).

По организационно-правовой форме:

1. Хозяйственные товарищества;

2. Производственные кооперативы;

3. Государственные и муниципальные унитарные предприятия.

Соотношение риска и доходности инвестиций

В процессе формирования своего портфеля ценных бумаг каждый инвестор неизбежно сталкивается с таким понятием как соотношение риска и доходности (как для отдельно взятого финансового инструмента входящего в его портфель, так и для всего портфеля в целом). Существует целая портфельная теория, разработанная американским экономистом Гарри Марковицем, направленная на то чтобы включать в свой портфель только те финансовые инструменты, для которых соотношение риска к доходности является оптимальным.

Или, другими словами, теория эффективного портфеля Марковица даёт ответ на вопрос о том, какой уровень доходности является приемлемым (оптимальным) для того уровня риска, который готов взять на себя инвестор.

Давайте, для начала определимся с основными терминами.

Риском называется вероятность того, что инвестиция в определённый финансовый инструмент (или в группу финансовых инструментов – инвестиционный портфель) не только не принесёт желаемого уровня прибыли, но и повлечёт за собой убыток. Уровень риска удобно выражать в процентах от суммы инвестируемого капитала. Так, например, величина риска в 100% говорит о полной потере инвестируемого капитала, а риск в 50% – о потере его половины.

Доходностью называют ту прибыль, которую приносит финансовый инструмент, выбранный в качестве объекта для инвестиций (или весь портфель целиком). Её также обычно выражают в процентах от инвестируемого капитала.

Для того чтобы понять какое соотношение риска и доходности является оптимальным, давайте рассмотрим вот этот график:

Кривая риск/доходность в теории Гарри Марковица

Кривая риск/доходность в теории Гарри Марковица

График построен на основе решения задачи по оптимизации инвестиционного портфеля (квадратической оптимизации при линейных ограничениях). Формулировка этой задачи выглядит примерно следующим образом:

Не вникая далее в премудрости высшей математики, давайте проанализируем вышеозначенный график с точки зрения простого инвестора.

Как видите, на нём есть линия красного цвета, обозначенная как граница эффективности. Эта именно та линия, на которой находятся оптимальные значения соотношения риска к доходности анализируемого финансового инструмента. Нижняя её часть соответствует небольшой доходности при таком же относительно небольшом уровне риска, средняя часть – среднему уровню доходности при среднем же риске, верхняя часть – высокому уровню доходности при большом уровне риска.

Нижняя часть границы эффективности содержит значения соотношения риска к доходности, удовлетворяющие консервативных инвесторов, а в верхней её части находятся значения, которые устраивают инвесторов с агрессивными стратегиями инвестирования.

Теперь давайте обратим своё внимание на области находящиеся выше и ниже границы эффективности. Всё множество значений находящееся ниже границы эффективности, представляет собой неоптимальное соотношение риска к доходности, то есть риск здесь относительно велик при сравнительно небольшом уровне доходности.

Вы же не станете инвестировать в акции с доходностью ниже или равной проценту по банковскому депозиту? Ведь акции (даже принадлежащие к категории голубых фишек), это относительно рискованный финансовый инструмент, который может принести как прибыль, так и убыток. А банковский депозит, с учётом того, что вклады физических лиц подлежат программе обязательного страхования, с вероятностью близкой к ста процентам, принесёт пусть небольшую, но всё же прибыль.

На вышеозначенном графике, точка соответствующая инвестициям в банковские депозиты находится на границе эффективности (в нижней её части), а точка соответствующая инвестициям в акции с такой же доходностью, расположена на том же уровне, но значительно правее границы эффективности.

А вот ту область, которая находится выше границы эффективности, можно отнести к миру заоблачных фантазий, поскольку в реальности такие соотношения риска к доходности попросту невозможны. Когда, например, кто-либо предлагает вам инвестировать свои деньги под высочайший процент и с небольшим уровнем риска, то он предлагает невозможное, то есть, по сути, он вас обманывает.

В общем и целом из всего вышесказанного можно извлечь следующие основные выводы:

- Величина потенциальной доходности финансового инструмента неизбежно зависит от величины связанного с ним риска. Или, иными словами, чем больше доходность, тем больше риск и наоборот;

- Невозможно получить высокий уровень дохода, не подвергаясь при этом повышенному риску;

- Портфель инвестора следует составлять из бумаг соотношение риска и доходности которых, соответствует значениям лежащих на границе эффективности.

Понравилась статья? Сохраните ссылку на неё у себя в соцсетях:

Соотношение риска и дохода

Это может стать самой важной статьей о Форексе для вас. Звучит как смелое заявление, но на самом деле вы должны учитывать, что правильное управление капиталом является наиболее важным компонентом успешной торговли на рынке Форекс.

Управление капиталом на рынке Форекс это термин, описывающий различные аспекты управления риском и прибылью в каждой вашей сделке. Если вы в полной мере не понимаете смысл управления капиталом а также не понимаете как реализовать методы управления капиталом, у вас очень мало шансов стать трейдером постоянно зарабатывающим деньги.

Я собираюсь объяснить самые важные аспекты управления капиталом в этой статье; соотношение риска к прибыли, выбор размер позиции, фиксированной прибыли или риск в процентах. Итак, берите чашку своего любимого напитка и вникайте в то, что я собираюсь помочь вам понять некоторые критические понятия в вашей прибыльной карьере в торговле на Форексе.

Соотношение риска к прибыли

Соотношение риска к прибыли один из важнейших аспектов по управлению вашими деньгами на рынке. Многие трейдеры не могут полностью понять, как в полной мере воспользоваться силой соотношения риска к прибыли. Каждый трейдер на рынке желает увеличить свою прибыль и минимизировать свои риски. Это базовый строительный элемент становления постоянно получающего прибыль трейдера. Соответствующие знания и внедрение соотношения риска к прибыли дают трейдерам практическую основу для этого.

Многие трейдеры не в полной мере используют силу соотношения риска к прибыли, потому что им не хватает терпения последовательно выполнить достаточно большую серию сделок, чтобы понять, что может дать на самом деле соотношение риска к прибыли. Соотношение риска к прибыли не означает просто расчет риска и прибыли для сделки, это означает понимание того, что добившись 2 или 3 риска или больше во всех своих прибыльных сделках, вы будете в состоянии делать деньги в серии сделок, даже если потеряете в большинстве из них. Когда мы объединим последовательное выполнение риск/прибыль 1:2 или больше вместе со стратегией с высокой вероятностью, например прайс экшн, у нас будет рецепт очень мощной торговой стратегии.

Давайте посмотрим на 4-х часовой график золота, чтобы увидеть, как рассчитать соотношение риска к прибыли на сетапе пин бара. Видим на графике ниже очевидный пин бар сформированный от поддержки на растущем рынке, в этом случае надежный сигнал. Следующий шаг, мы должны рассчитать риск, в нашем случае стоп-лосс установим ниже минимума пин бара, теперь мы можем посчитать какой размер лота мы можем торговать в этой сделке с таким стоп-лосом. Давайте возьмем гипотетический риск в 100$, например. Видим, что данный сетап вырос до размеров 3-х рисков, в нашем случае 300$.

Итак, имея прибыль в размере 3-х рисков, сколько сделок мы можем потерять из серии 25 сделок и ВСЕ ЕЩЕ быть прибыльными? Ответ: 18 сделок или 72%. Все верно, вы можете терять до 72% сделок при соотношении риска к прибыли 1:3 или лучше, и ВСЕ ЕЩЕ делать деньги… в серии сделок.

Вот быстрый расчет:

18 убыточных сделок по 100$ = -1800$, 7 прибыльных сделок с соотношением 1:3 = 2100$. Итак после 25 сделок вы заработали 300$, но вы должны были терпеть 18 убыточных сделок…. И дело в том, что вы никогда не знаете когда придут убыточные сделки. Вы можете получить 18 сделок подряд, прежде чем сделаете 7 прибыльных, что маловероятно, но возможно.

Таким образом, в соотношении риска к прибыли все сводится к одному, вы должны иметь мужество открыть и забыть ваши сделки на достаточно большой серии экзекуций, чтобы в полной мере реализовать силу риск/прибыль. Теперь очевидно, если вы используете стратегию с высокой вероятностью как прайс экшн, вы скорее всего не будете терять в 72% сделок. Теперь представьте себе, что вы можете сделать, если правильно и последовательно будете осуществлять риск/прибыль вместе с торговой стратегией, как прайс экшн.

К сожалению, большинство трейдеров эмоциональны, недисциплинированны чтобы применить риск/прибыль правильно, или не знают как этим воспользоваться. Вмешательство в ваши сделки, такие как передвигание стопов ближе к входу, или не закрытие сделок при достижении 2 или 3 размеров риска представляют две самые большие ошибки, которые делают трейдеры. Также они склонны забирать прибыль в размере одного риска или даже меньше, но это только означает, что вы должны забирать большее соотношение, чтобы иметь прибыль в длинном периоде. Помните, что трейдинг это марафон, а не спринт, и чтобы выиграть марафон нужно последовательно применять соотношение риска к прибыли в сочетании с мастерством по-настоящему эффективной стратегии.

Расчет размера позиции

Расчет размера позиции это процесс настройки количества лотов которым вы будете торговать в сделке, чтобы удовлетворить заранее определенный размер риска и расстояние до стоп-лоса. Это немного перегруженное предложение для новичков. Итак, давайте разберем его по частям. Вот как надо рассчитывать размер позиции в каждой торгуемой сделке:

1) Сначала вам необходимо определить при какой сумме в долларах (или любой другой вашей национальной валюте) вы чувствуете себя КОМФОРТНО ПРИ ИХ ПОТЕРЕ. Вы должны на самом деле чувствовать себя нормально при убытках в любой сделке. Потому что, как мы обсудили в предыдущем разделе, можно действительно потерять в любой сделке, вы никогда не знаете, какая сделка будет прибыльной, а какая убыточной.

2) Найдите наиболее логичное место размещения стоп-лоса. Если вы торгуете сетап пин бара, то обычно стоп-лос размещается под/над минимумом/максимумом носа пина бара. Кроме того, другие сетапы которых я учу, как правило имеют «идеальное» место размещения стоп-лоса. Основная идея в том, чтобы разместить стоп-лос в том месте, где сетап будет аннулирован, если цена дойдет до него, или спрятать стоп-лос за уровнем поддержки/сопротивления; это все логичные места для размещения стоп-лоса. Что вы НИКОГДА НЕ ДОЛЖНЫ ДЕЛАТЬ, это размещать ваш стоп-лос ближе к вашему входу только потому, что вы хотите торговать большим лотом, это ЖАДНОСТЬ, и это будет для вас ударом, более сильным, чем вы можете себе представить.

3) Далее вам необходимо вычислить количество лотов или мини-лотов которые дадут вам необходимый размер риска в долларах при определенной вами дистанции до логичного стоп-лоса. Один мини-лот как правило состваляет 1$ на пункт, поэтому если вы определили размер риска в 100$ и ваше расстояние до стоп-лоса 50 пунктов, вы можете торговать 2 мини-лотами; 2$ на пункт Х 50 пунктов стоп-лоса = 100$ риска.

Три шага описанных выше описывают, как правильно использовать размер лота. Самое важное помнить, НИКОГДА не настраивайте ваш стоп-лос для удовлетворения размера позиции; вместо того вы должны ВСЕГДА настраивать размер позиции для удовлетворения вашего риска и размещаемого стоп-лоса. Это ОЧЕНЬ ВАЖНО, и прочитайте еще раз.

Следующий важный аспект установки размера позиции, который вам необходимо понимать, в том, чтобы торговать всегда одной и той же суммой риска в каждой сделке. Например, только из-за того что вы должны иметь больший размер стопа в сделке не означает, что нужно рисковать большей суммой, также если у вас короткий стоп, это не означает что вы можете рисковать меньшей суммой. Вы регулируете размер своей позиции, чтобы соответствовать определенной сумме риска, не зависимо от того какой большой или маленький ваш стоп. Много начинающих трейдеров путаются в этом, и думают, что рискуют больше с большим стопом или меньше с маленьким стопом, это не обязательно так.

Давайте посмотрим на дневной график EURUSD ниже. Видим два разных сетапа прайс экш: пин бар сетап, и сетап внутренний бар. Эти сетапы требуют разных дистанций до стоп-лоса, но как видно на графике ми по-прежнему рискуем одной суммой, благодаря размеру позиции.

Фиксированная сумма риска или риск в процентах

В предыдущей статье об управлении деньгами, я утверждал что использование фиксированной суммы риска превосходит использование процента от счета. Основной аргумент по этому поводу в том, что хотя при расчете риска в процентах, вас счет будет расти быстрее при серии прибыльных сделок, он будет замедлять свой рост при серии неудачных сделок, и его становится тяжелее вернуть на предыдущий уровень. Это потому, что при использовании модели процента от счета вы торгуете меньше лотов когда ваш счет уменьшается, а это может быть хорошо для ограничения убытков, но также ставит вас в колею, с которой вам будет тяжело выбраться. Все что необходимо, это совершенствование в одной торговой стратегии и фиксированный риск с которым вы чувствуете себя нормально в убыточных сделках. Когда вы объедините эти два фактора с последовательным выполнением соотношения риска к прибыли, у вас будут отличные шансы в получении прибыли в долгосрочном периоде.

Много профессиональных трейдеров используют метод фиксированной суммы риска потому что знают, что в совершенстве освоили свою стратегию, они не переторговывают, не злоупотребляют плечами, поэтому они могут спокойно рисковать определенной суммой и чувствуют себя нормально в каждой сделке. Обратной стороной этого является то, что профессиональные трейдеры на самом деле выводят прибыль со счетов каждый месяц, после чего их счет возвращается на исходную позицию. Метод расчета риска в процентах от счета приводит к тому, что после серии неудачных сделок они попадают в ловушку, торгуя меньшим количеством лотов (меньшой суммой) и это может привести к тому, что они никогда не вернутся на начальный размер своего счета.

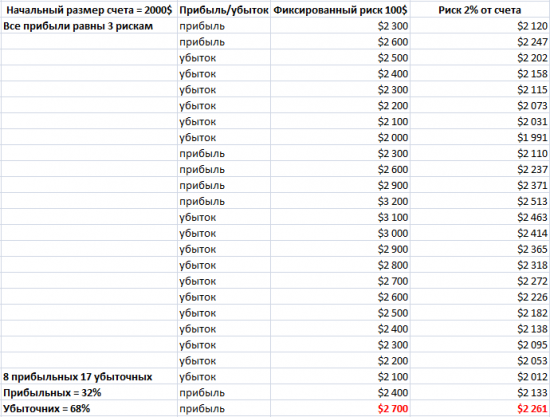

Давайте посмотрим на гипотетический пример 25 сделок. Сравним фиксированный в долларах риск и модель риска 2% от торгового счета. Совершенно очевидно из приведенного примера, что модель фиксированного риска является лучшей. Конечно, вы можете быстрее уменьшить торговый счет серией убыточных сделок при фиксированном риске, но обратная сторона данной модели в том, что вы намного быстрее восстановите свой счет после серии прибыльных сделок.

Пример немного экстремальный, если вы торгуете по стратегии прайс экшн и действительно мастерски ее овладели, вы не будете терять в 68% сделок, скорее всего процент выигрыша будет составлять 50%. Если у вас будет 50% прибыльных сделок, после 25 сделок с фиксированным риском 100$ ваш счет 2000$ увеличится до 4500$. При 50% прибыльных сделок но с риском 2% от счета после 25 сделок ваш счет составит всего лишь чуть более 3300$.

Итак, вывод из этой статьи заключается в следующем. Чтобы добиться успеха в торговле на рынке Форекс, вы должны не только хорошо понимать соотношение риска к прибыли, расчета размера позиции, и риска в одной сделке, вам также необходимо последовательно выполнять каждый из этих аспектов управления деньгами в сочетании с высокоэффективной и простой в понимании торговой стратегии, как прайс экшн.

Соотношение риска и доходности

Риск и доходность — взаимозависимы и прямо пропорциональны. Соотношение риска и доходности должно быть оптимальным; надо увеличивать доходность и уменьшать риск.

Соотношение риска и доходности (англ. risk-return tradeoff) — самое важное понятие для любого инвестора, которое гласит, что доходность прямо пропорциональна риску. Иными словами, соотношение риска и доходности объясняет, что, чем больше риск, тем больше прибыль, и чем меньше риск, тем меньше доходность. Становиться ясно, что доходность и риск тесно и прямо связаны, откуда, собственно, и термин «соотношение риска и доходности».

Я не раз уже на упоминал и делал акцент на этом важном понятии инвестиционной деятельности во многих статьях в журнале.

Вокруг принципа соотношения доходности и риска можно построить множество примеров, и описать по разному на практике этот базис инвестиционной деятельности. Но для начала, давайте проиллюстрируем «сложнейшую» взаимозависимость риска и доходности. Т.к. зависимость пары доходность-риск прямая в обе стороны (а не обратная), то основной график будет выглядеть как прямая линия, стремящаяся вглубь 1-й четверти координатной плоскости (в сторону обеда на циферблате):

На данном графике ось абсцисс измеряется в СКО (т.е. среднеквадратичное или стандартное отклонение), которое измеряет изменчивость инструмента с течением времени. Именно изменчивость является главным проявленим риска.

Подробнее про соотношение риска и доходности

Из описания и иллюстрации абзацем выше взаимосвязь прибыли с риском кажется достаточно простой. Так и есть: это соотношение доходности и риска достаточно просто по натуре, но есть несколько нюансов, которые нужно учесть.

Во первых, есть такое понятие как безрисковая ставка или прибыль (англ. risk-free rate), которая описывает ту доходность, которую в конкретной экономике можно получить без риска. Безрисковая ставка является самой маленькой из всех возможных предсказуемых норм доходности. Но именно из-за того, что она предсказуема, она и низка.

Мерой такой безрисковой нормы доходности является ставка на государственные облигации. Т.к. вероятность дефолта правительства очень мала (все щас вместе притворяемся, что это правда), можно рассчитывать на возврат по вашим инвестициям практически не рискуя, но получая назад лишь минимальную прибыль.

Для примера, в США безрисковый доход колеблется вокруг 6%, в Швейцарии — 3%, а в России и Украине — 8-9%. Эти цифры еще раз демонстрируют, что у правительств СНГ вероятность дефолта по-больше, чем в развитых странах, т.к. в СНГ предлагают бóльшую процентную ставку.

Итак, становится понятно, что мы можем получать 9% годовых практически без риска. Но кому захочется иметь прибыль в 9%, когда коммерческие банки предлагают 15%-20% по депозитам? Более того, вспомните, как взлетели акции в 2007 году: на одном только Енакиевском Заводе можно было поиметь почти 1500% в год (акция взлетела с 30 до 445 грн.)! Тут-то и возникает вопрос о том, какую доходность вы хотите иметь, и какой риск вы готовы терпеть. Ведь логично, что держатели акций упомянутого завода были подвержены большому риску, но и возврат у них получился соответственный. Для того, чтоб оценить соотношение риска и доходности используется модель оценки активов (CAPM).

Измерение средней доходности

Для того, чтоб понимать, хороша ли выбранная ценная бумага относительно ее риска или нет, необходимо правильно посчитать среднюю доходность. Напомним, что средняя доходность вычисляется через геометрическое среднее, а не арифметическое. Геометрическое среднее, в отличие от арифметического (простого), равно корню n-й степени из произведения всех n элементов. Более подробно читайте в статье про вычисление средней доходности.

Что такое риск

Риск является вероятностью ненаступления ожидаемого исхода. Чем больше изменчивость инструмента, тем больше вероятность того, что ожидаемый исход не наступит. Изменчивость или волатильность измеряется, кроме прочего, коэффициентом Бета (из CAPM) или стандартным отклонением (как на графике выше).

Зная ваш текущий риск и прибыль, вы можете оценить, насколько эффективна ваша инвестиционная деятельность. Но для того, чтоб брать максимум доходности при минимуме риска, ваши инвестиции должны находиться на границе эффективности (по Марковицу).

Оптимальный портфель и граница эффективности Марковица

Вкратце, теория Марковица твердит, что прирост к доходности сопровождается бóльшим приростом к риску. Следовательно, надо четко подбирать инструменты, чтоб ваш инвестиционный портфель приносил справедливую, а не заниженную прибыль.

Более развернутая иллюстрация соотношения риска и доходности выглядит так:

По Марковицу, инвестиции должны находиться как раз на стыке области с заниженной доходностью и невозможной области с заниженным риском. Этот стык Марковиц назвал «Граница эффективности» (англ. efficient frontier).

Вывод

Риск и доходность — взаимозависимы и прямо пропорциональны. Чем больше прибыль, тем больше риск, и наоборот; если риск велик, доходность тоже должна быть велика и т.д. Соотношение риска и доходности должно быть оптимальным, и целью должно быть увеличение доходности при уменьшении риска. Связь доходности с риском является самым основным правилом для изучения всем, кто занимается инвестиционной деятельностью.

Читайте также

комментария 2

- Олег (22.03.11)

«Безрисковая» зона потому и в кавычках, т.к. всегда существует системный риск (как раз того, что у гос-ва будет дефолт). На последнем графике можно отобразить ёё в виде вертикальной черты где то от начала границы эффективности.

Как то так :-[

Классная статья! Многие почему-то до сих пор думают что можно надежно и прибыльно.