Процентные риски это

Процентный риск

- Банковский менеджмент

- Финансовый менеджмент в банке

- Ликвидность банка

Процентный риск и мероприятия банка по его предотвращению

Процентный риск — это риск того, что средняя стоимость привлеченных средств банка, т.е. депозитов и взятых взаймы денег, связанная с предоставлением кредита, может обогнать в течение срока действия кредита среднюю процентную ставку по кредитам. Является ли процентный риск постоянным, или его можно избежать? Теоретически можно, если изменение в доходах от активов (ставка по кредитам) можно полностью сбалансировать как по срокам, так и по размеру изменениями в издержках привлечения фондов (т.е. цене получения средств для предоставления банковского кредита). Но практически невозможно в любое время балансировать таким образом все кредиты, да и банки не всегда заинтересованы в проведении такой политики. Поэтому банки постоянно подвергаются процентному риску, но это, однако, не исключает, а, напротив, предполагает управление процентным риском.

Выделяют два вида процентного риска: позиционный и структурный.

Позиционный риск — это риск по какой-то одной позиции (по проценту в данный конкретный момент). Например, банк выдал кредите плавающей процентной ставкой. Неизвестно, принесет ли она банку успех. Что можно в целях предотвращения этого риска предусмотреть в балансе? Прежде всего нужно изменить проценты по вкладам и выровнять проценты по активам и пассивам баланса банка.

Структурный риск — это риск в целом по балансу банка, вызванный изменениями на денежном рынке в связи с колебаниями процентных ставок.

Следовательно, процентный риск влияет как на прибыль, полученную от процентов, так и на баланс банка в целом. Причинами процентного риска могут быть:

- неверный выбор разновидностей процентной ставки (постоянная, фиксированная, плавающая, снижающаяся и др.);

- недоучет в кредитном договоре возможных изменений процентных ставок;

- изменения в процентной политике Центрального банка;

- установление единого процента на весь срок пользования кредитом;

- отсутствие в банке разработанной стратегии процентной политики;

- неверное определение цены кредита, т.е. величины процентной ставки.

В зависимости от характера процентной ставки различаются:

- риск твердого процента;

- риск изменяющегося процента;

- риск списания (связан с изменением курса ценных бумаг).

Риск твердою процента возникает тогда, когда твердые (фиксированные) ставки процента устанавливаются по кредиту, а по депозитам и другим покупным ресурсам процент меняется. В данном случае процент по кредиту не учитывает изменений рыночного процента привлеченных средств.

Рассмотрим конкретную ситуацию:

И в I и во II варианте неясно, что будет, начиная с четвертого года, если изменится денежный рынок. Эту возможность риска изменяющегося процента нужно предусматривать в кредитном договоре, а если необходимо, то структурно изменить пассив.

Для предотвращения процентного риска коммерческим банкам необходимо:

- использовать правило приспособления процента к новым условиям денежного рынка (в кредитных договорах);

- управлять изменением структуры баланса;

- определять компенсацию процентного риска. Так, если в активе баланса возникает процентный риск, то в пассиве должна быть предусмотрена его компенсация. В этих же целях можно заключать с клиентом соглашение о максимальном и минимальном процентах.

Реализация указанных мер в практической деятельности банка проводится с использованием специальных (целевых) методов управления процентным риском. К специальным методам управления процентным риском относятся методы управления процентной маржой и управление гэпом (разрывом).

Одна из главных целей управления (менеджмента) в банке — это контроль за процентной маржой, т.е. маржой между процентным доходом от активов, приносящих прибыль, и процентными расходами по обязательствам. Кроме маржи обращается внимание на спрэд, который является разницей между взвешенной средней ставкой, полученной по активам, и взвешенной средней ставкой, выплаченной по обязательствам. Оба эти показателя должны отражаться в отчете о доходах банка. При планировании данные показатели определяются методами прогнозирования. Наконец, в процессе управления процентным риском учитывается гэп (разрыв) — расхождение или несбалансированность активов и пассивов банка с колеблющейся и фиксированной ставкой над пассивами с фиксированной ставкой в данный период времени. Рассмотрим подробнее методы управления процентным риском.

Управление процентной маржой требует осторожного и постоянного анализа изменений на рынке банковских операций, в экономике, процентных ставках. В условиях инфляции прогнозировать процентную ставку практически невозможно, а потому управление рисками в банке должно быть сосредоточено на балансировании по срокам портфеля активов. Но это очень сложно, если банк имеет на балансе активы и пассивы с фиксированной и плавающей ставками. Поэтому оценка перспектив изменения процентных ставок необходима.

Балансирование портфеля активов и пассивов по срокам позволяет банку зафиксировать процентный спрэд, т.е. нейтрализовать процентный риск. Однако банкиры предпочитают риск неопределенного спрэда, если несбалансированное соотношение сроков обещает большие доходы. Это бывает, когда экономисты не могут предсказать движение процентной ставки.

Рассмотрим конкретную ситуацию сбалансированного привлечения фондов по сравнению с несбалансированными.

I вариант (сбалансированный):

II вариант (несбалансированный): альтернативные стратегии кредитования на 180 дней:

а) привлечь заемные средства на 180 дней, спрэд 5%;

б) привлечь заемные средства на 90 дней, возобновление через 90 дней: спрэд 1 /2 (10 + 13) = 11,5%.

Успешное управление гэпом требует успешного предсказания будущих движений процентной ставки. В нашем примере точное предсказание краткосрочных ставок заставило менеджмент не балансировать 180-дневный кредит, а создать разрыв, который ведет к расширению процентной маржи.

Исходя из приведенных данных, по II варианту спрэд составил 11,5, а не 5%, как в I варианте. Это произошло за счет того, что в процессе управления гэпом, как отмечалось, удалось правильно спрогнозировать движение процентных ставок. Было принято решение привлекать заемные средства на 180 дней при условии разделения этой сделки на два самостоятельных этапа: привлечь вначале на 90 дней, а затем возобновить еще на 90 дней. В этом случае спрэд на несбалансированный 180-дневный кредит составил 11,5% и сложился следующим образом:

- ставка по кредитам на 180 дней = 25%;

- покупка средств (первые 90 дней) = 15%;

- спрэд = 10%;

- ставка по кредитам на 180 дней = 25%;

- покупка средств (через 90 дней) =12%;

- спрэд = 13%.

Спрэд на кредит в 180 дней составляет 11,5%.

Факторы, влияющие на процентную маржу:

- изменения в портфеле активов, включая соотношение кредитов и инвестиций, структуру сроков и риска, соотношение активов с фиксированной и плавающей ставками;

- изменения в структуре обязательств;

- движение процентной ставки (изменения в тенденциях);

- изменения в цене активов, например с фиксированными и плавающими ставками, и др.

Управление гэпом можно определить как управление данными уровнями активов и пассивов, чувствительных к изменению процентной ставки. Различают положительный и отрицательный гэп. При положительном гэпе активы с изменяющейся ставкой превышают пассивы с изменяющейся ставкой. При положительном гэпе с падением процентной ставки падает процентная маржа; с ростом процентных ставок растет маржа. При отрицательном гэпе пассивы с изменяющейся ставкой превышают активы с изменяющейся ставкой. В этом случае с падением процентных ставок маржа растет, а с ростом процентных ставок — падает.

Степень процентного риска, поскольку он влияет на процентную маржу и спрэд, зависит от размеров разрыва и его направления, скорости и длительности изменения процентной ставки. Для того чтобы полнее использовать возможности управления гэпом в практической деятельности банков, необходимо:

- поддерживать диверсифицированный по ставкам, срокам, секторам хозяйства портфель активов. Предпочтение следует отдавать ликвидным кредитам и ценным бумагам;

- разработать оперативные планы управления активами и пассивами с учетом текущего состояния и прогнозов изменения тенденций движения ставок;

- не связывать каждое изменение направления движения ставок с началом нового цикла процентных ставок.

Рассмотрим возможные варианты банковской процентной политики. Здесь можно выделить несколько этапов.

I этап — низкие процентные ставки (ожидается рост):

- увеличить сроки заемных средств;

- сократить кредиты с фиксированной ставкой; сократить сроки портфеля инвестиций; продавать инвестиции (ценные бумаги); получить долгосрочные займы;

- закрыть кредитные линии.

II этап — растущие процентные ставки (ожидается в будущем их максимальный рост):

- начать сокращение сроков заемных средств; начать удлинять сроки инвестиций;

- подготовиться к началу увеличения доли кредитов с фиксированной ставкой;

- подготовиться к началу увеличения доли инвестиций в ценные бумаги;

- рассмотреть возможность досрочного погашения задолженности с фиксированным процентом.

III этап — высокие процентные ставки (ожидается их снижение в ближайшем будущем):

- сократить срок заемных средств;

- увеличить долю кредитов с фиксированной ставкой;

- увеличить сроки портфеля инвестиций;

- увеличить размер портфеля инвестиций (с фиксированной ставкой);

- запланировать будущую продажу активов; сконцентрировать внимание на новых кредитных линиях

- для клиентов.

IV этап — падающие процентные ставки (в ближайшее время они станут минимальными):

- начать удлинять сроки заемных средств;

- начать сокращение сроков инвестиций;

- начать увеличение доли кредитов с переменной ставкой;

- начать сокращение инвестиций в ценные бумаги;

- выборочно продавать активы (с фиксированной ставкой или доходом);

- начать планирование увеличения долгосрочной задолженности (с фиксированной ставкой).

При реализации любою из названных направлений (этапов) процентной политики важно иметь в виду, что главной задачей банка является увеличение чистой процентной маржи в рамках установленных политикой банка параметров риска. Процентные ставки и степень риска, присущая пассивам и активам,- это переменные величины, определяемые внешним воздействием, на что отдельный банк не может повлиять или точно их предсказать. Поэтому управление активами и обязательствами — это непрерывный процесс, требующий привлечения наиболее опытных кадров банка.

Идентификация процентных рисков в реальном секторе

Среди угроз финансового характера, которые отрабатываются руководством организации реального сектора, есть один специфический их вид – так называемый процентный риск. Считается, что данный вид риска в большей степени относится к банковской деятельности. Вполне закономерно в финансовых институтах активно занимаются процентными рисками, что совершенно не означает их отсутствия, например, в промышленности или торговле. Поэтому предлагаю более широко посмотреть на данный вопрос уже с позиции предприятия.

Понятие процентного риска

Под процентным риском предлагается понимать возможность наступления неблагоприятных событий для экономики компании из-за принятия решений по его активам и обязательствам, в которых неточно оценены уровень и динамика рыночной ставки. Как уже традиционно принято в наших статьях, вероятность наступления благоприятных событий мы рассматриваем как шанс, хотя природа его идентична риску. Причиной возникновения данного риска является колебание процентной ставки. Ставка эта относительно разных видов активов и обязательств компании влияет или не оказывает существенного влияния, выражаясь бухгалтерским языком, на состояние статей актива и пассива баланса.

Зададимся нетривиальным вопросом: есть ли процентный риск в условиях покупки предприятием товарных позиций у поставщика в условиях стабильного рынка? Может ли пеня в адрес покупателя, являясь существенным условием соглашения о поставке, рассматриваться как фактор вероятных нежелательных событий? Следует ли рассматривать процентный риск, если мы считаем, что управляя дебиторской задолженностью (ДЗ), мы кредитуем покупателя по определенной ставке? Должны ли мы, инвестируя средства в ДЗ, учитывать риски потерь?

Заметьте, я ни разу в своих вопросах не коснулся банковских кредитов, с которыми обычно ассоциируется рассматриваемое здесь понятие. В российской деловой практике институт коммерческого кредита, хотя и заявлен, но реализуется в скрытой форме в двух направлениях: в отношении продавца-поставщика и касаемо покупателя-заказчика. Однако фактически всегда у одной из сторон в сделке переговорная позиция сильнее, это закон рынка. Сильнейшая сторона осуществляет диктат по цене или отсрочке платежа, и как только отложенное обязательство возникает «на горизонте», появляется «тень» процентного риска.

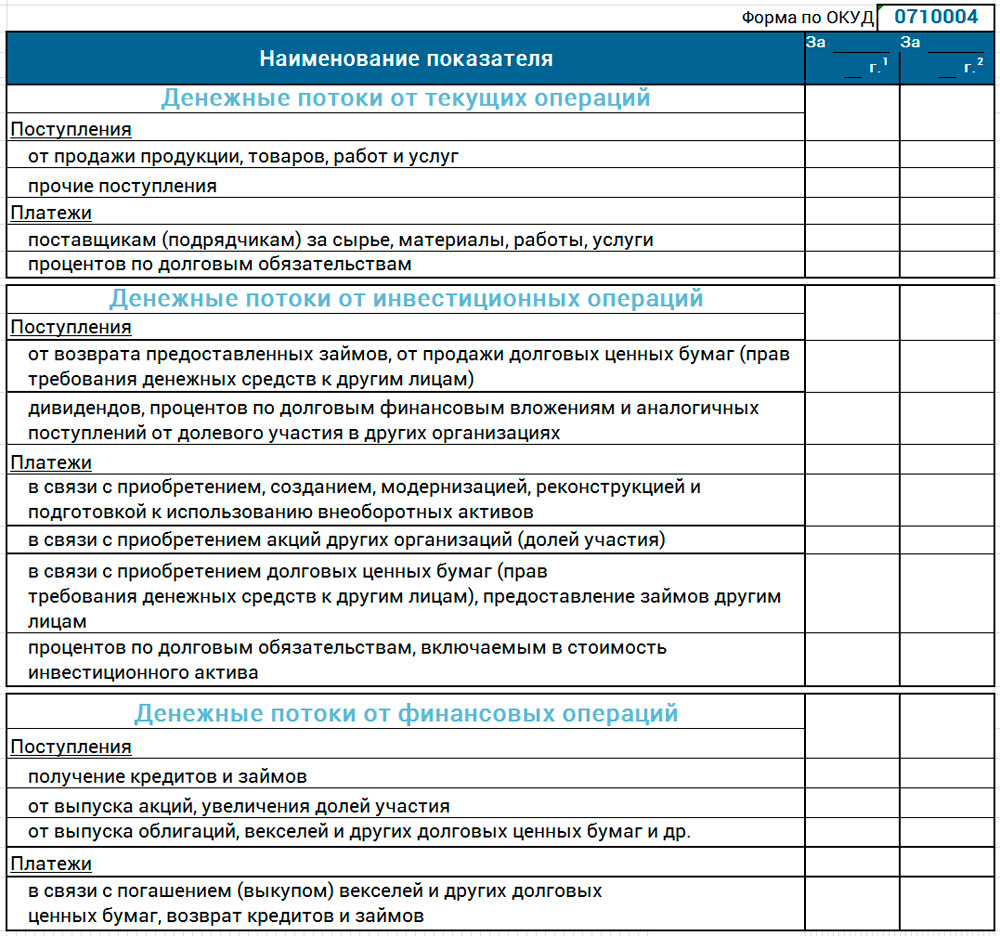

Таким образом, одним из главных объектов риска могут выступать активы в форме специальных форм дебиторской и кредиторской задолженностей. При этом ДЗ как актив и кредиторская задолженность поставщикам как обязательства присутствуют в прямой или скрытой форме коммерческого кредита. Экономическое содержание таких активов и пассивов не зависит от формальной стороны. Источником опасности потерь в обоих случаях выступает Cash flow от операционной деятельности. Обратим внимание на представленную ниже выписку позиций из формы ОДДС (ОКУР 0710004), с которыми потенциально может быть связан процентный риск.

Действительно, поступления от продаж или выбытие денежных средств поставщикам могут выступать источником риска, если сделки совершаются на условиях коммерческого кредита. И это с позиции операционной деятельности. Но и инвестиционный, и финансовый блоки Cash flow также являются отражением причин возникновения риска, связанного с процентной ставкой. Финансовая деятельность в этом смысле воспринимается менеджментом вполне традиционно (займы, кредиты полученные, долговые бумаги выданные). Но ведь и инвестиционные вложения могут быть осуществлены на условиях коммерческого кредита. Помимо этого, портфельные инвестиции в долговые ценные бумаги также несут в себе определенную вероятность процентного просчета.

Виды процентного риска коммерческой организации

Понятие процентного риска предприятия тесно связано с явлением рыночной процентной ставки. Под ней предлагается понимать ставку, которая практикуется на рынке по аналогичным финансовым инструментам, применяемым в компании. Как правило, подобные финансовые инструменты имеют близкую степень риска. Но в целом по рынку динамика процентной ставки может отличаться от уровня, который используется в компании. Неспособность предугадать согласованность реальных ставок относительно рыночных и приводит к риску.

Процентный риск формируется на основании ряда факторов, которые делятся на первичные и вторичные. К первичным факторам можно отнести следующее.

- Структурное несовпадение активов и обязательств, связанных с процентными начислениями фиксированным или плавающим механизмом.

- Корреляционная зависимость динамики процентных доходов и расходов для схожих финансовых инструментов.

- Отличия кривых доходности, которые оказывают влияние не только на денежные потоки, но на стоимость бизнеса.

К вторичным факторам относятся колебания показателей прямо или косвенно отражающих динамику рыночной ставки. Например, изменение такого критерия, как ставка Mosprime (Moscow Prime Offered Rate). В нашей стране данный показатель служит одним из ведущих рыночных индикаторов. Он характеризует усредненную ставку кредитов (депозитов) в рублях на московской рыночной площадке. Ниже показан график изменения индикатора Mosprime, начиная с середины 2016 года.

Классификация процентных рисков, используемая в среде финансовых организаций, применима и к структурам реальной экономики. Банковский риск-менеджмент выделяет позиционный, портфельный и структурный (экономический) процентные риски. Судя по названию, портфельный риск связан с портфельными инвестициями компании в акции, облигации и другие ценные бумаги. Позиционный риск возникает чаще всего, когда предприятие принимает на себя заемные обязательства по плавающей ставке. Структурный риск оценивается в связи с общими трендами рыночной процентной ставки, которые оказывают существенное, структурное влияние на всю экономику компании. Вместе с тем, мне ближе деление риска реального бизнеса в привязке к структуре Cash flow так, как это представлено в предыдущем разделе.

- Риск превышения расходов относительно плановых значений по финансовому блоку Cash flow. Риск связан с кредитами, займами полученными, с долговыми ценными бумагами выпущенными и т.п. Фиксированная или плавающая ставка по обязательствам имеют свойство отличаться от текущей рыночной ставки, что и определяет процентный риск.

- Риск неполучения доходов в запланированных объемах по инвестиционному блоку Cash flow. Допустим, компания разместила денежные средства под фиксированный процент, а рыночная процентная ставка оказалась по факту выше.

- Риск дополнительных расходов или более низких доходов по операционной части Cash Flow, вызванный реализацией кредитной операционной политикой или политикой в отношении текущих обязательств.

Подходы к управлению процентным риском

С позиции концепции приемлемого риска методология снижения угроз для экономики предприятия за счет процентных несоответствий традиционно строится на методах уклонения, передачи, локализации, распределения и компенсации. Как и в случае с валютными операциями, процентный риск при управлении им в наибольшей степени нивелируется, когда используются такие способы минимизации, как передача. Однако и другие методы также применяются. Так, например, различные формы отказа от реагирования на объект потенциальной опасности целесообразны, когда вероятность неблагоприятных событий, связанных с процентной позицией, непредсказуемы или катастрофичны.

Если же возможность наступления рисковых событий незначительна, что вполне вероятно в более или менее стабильной рыночной ситуации, может использоваться принятие риска. Вероятность угрожающих факторов в этом случае компенсируется, например, за счет формирования резервов. В рамках специальной методологии управления могут использоваться следующие способы снижения риска.

- Лимитирование – установление лимита на открытую процентную позицию либо на поставщика (покупателя) в рамках соответствующей финансовой политики заимствований (кредитования).

- Нормирование предельных соотношений – соотношение активов (обязательств) с фиксированной ставкой к активам (обязательствам) с плавающим процентом.

- Метод иммунизации портфельных обязательств и активов, связанных с процентными начислениями, с возможностью реструктуризации портфеля.

- Диверсификация контрагентов, заемщиков, кредитных обязательств.

- Локализация процентного риска путем учреждения специальных компаний (юридических структур типа SPV, например, для выпуска ценных бумаг).

Методы снижения рисковой нагрузки путем передачи могут быть применены в условиях, когда угроза не столь значительна, чтобы от нее уклоняться. При этом вероятность неблагоприятных событий не настолько мала, чтобы не было выгодно осуществить передачу риска профессиональному оператору соответствующих услуг. Среди подобных способов минимизации можно выделить:

- операции форфейтинга, то есть продажи ДЗ покупателя банку или иному финансовому институту;

- введение специальных оговорок в документацию по долговым ценным бумагам;

- применение производных финансовых инструментов, таких как, например, форвардное соглашение, предусматривающее фиксирование ставки или процентный фьючерс;

- другие формы хеджирования.

Мы рассмотрели один из ключевых финансовых рисков, и его важность в современном деловом мире только растет. Более того, все больше промышленных и торговых предприятий вовлекаются в процесс управления процентными рисками. В немалой степени данный вопрос начинает касаться инвестиционной деятельности и проектной практики. Это связано не только с тем, что среди источников финансирования инвестиций активно выступает банковское кредитование, но и с иными моментами процентных обязательств в инвестиционном процессе.

Что такое процентный риск

Изменение процентных ставок друг относительно друга порождают такое понятие как процентный риск. Простыми словами, этот риск представляет собой вероятность недополучения прибыли (или даже вероятность получения убытка) в результате того, что процентные ставки изменятся, со временем, в неблагоприятную сторону.

В общем и целом, процентный риск можно подразделить на две основные категории в зависимости от того в каком положении вы находитесь:

- Процентный риск для лица (или организации) находящегося в положении заёмщика. Это когда вы занимаете деньги под определённый процент;

- Процентный риск для лица (физического или юридического) находящегося в положении кредитора. А это, соответственно, когда вы сами даёте деньги другому лицу под определённый процент.

В роли заёмщика может быть как юридическое лицо, предприятие или организация берущие деньги в долг для своего развития, так и любое физическое лицо, например, человек взявший кредит на покупку машины или оформивший ипотеку.

В данном случае риск состоит в том, что со временем процентные ставки по кредитам будут снижены. То есть, получится такая ситуация, когда приходится выплачивать кредит по ставке, например, в 25% годовых, в то время, когда в настоящее время уже можно оформить точно такой же кредит по ставке в 15%. Впрочем, для решения данной проблемы можно воспользоваться услугой рефинансирования кредита, но это уже совсем другая история.

Кредитором, может выступать как юридическое лицо (банки или любые другие кредитные организации), выдающие денежные средства под конкретный, заранее оговоренный процент годовых, так и физическое лицо (например, если вы заняли деньги соседу под расписку, с условием погашения основной суммы долга и процентов по нему в определённы срок).

Кроме этого, кредитором можно назвать любого инвестора вложившего свои деньги в облигации. Ведь, по сути своей, любой эмитент выпустивший в обращение облигации (будь то акционерная компания или даже государство, неважно) берёт деньги в долг у тех, кто эти облигации покупает.

Процентный риск кредитора может, например, проявляться в том, что купленные вами ценные бумаги с фиксированной доходностью (например, облигации) в момент, когда доходность по ним превышала среднюю процентную ставку, окажутся относительно менее доходными или даже убыточными кода средняя процентная ставка повысится и (или) повысится уровень инфляции. Очевидно, что процентный риск особенно проявляется при операциях с долгосрочными финансовыми инструментами.

Пример процентного риска

Приведем простой пример наглядно показывающий процентный риск. Положим, инвестор Василий Пупкин решил вложить свои деньги в долгосрочные государственные облигации с процентной доходностью 8% годовых.

Решение Василия основано на том, что, во-первых 8% больше чем 4% которые может принести ему депозит в банке, во вторых уровень инфляции на данный момент составляет 3,5% (что опять же меньше доходности облигаций в 8%) ну и наконец, в третьих облигации это довольно консервативный и надежный финансовый инструмент.

Сказано, сделано. И вот Василий, ставший счастливым обладателем вышеупомянутых облигаций, сталкивается с тем, что через год уровень инфляции в стране поднимается до 10 процентов. Получается, что владение облигациями с доходностью в 8% приносит ему ежегодный убыток в 2% и, мало того, простой депозит в банке (ставка которого выросла вместе с инфляцией до 12%) оказывается в данной ситуации куда более эффективным способом вложения денежных средств.

Кроме того стоимость самих облигаций при этом заметно снизится и Василию не удастся выгодно их продать по крайней мере до тех пор пока средняя процентная ставка не вернется к своему прежнему уровню.

Методы снижения процентного риска

В свете вышесказанного давайте теперь рассмотрим те методы, которые позволяют в определённой степени снизить процентный риск (или, в лучшем случае, избавиться от него вовсе). Итак, давайте по порядку:

- Ну, во-первых, процентный риск можно попросту застраховать, в этом случае все риски целиком и полностью лягут на страховую компанию. Однако при этом придётся столкнуться с определёнными издержками, в виде страховой премии. Здесь следует соотносить размер страховой премии и того возможного процентного риска, который собственно и подлежит страхованию;

- Для снижения процентного риска кредитной организации, она может выдавать кредиты не с фиксированной, а с плавающей процентной ставкой. Например, со ставкой, привязанной к LIBOR. В этом случае, при изменении ключевой ставки или при росте темпов инфляции, кредитор всегда может поднять свой процент;

- Использование форвардных контрактов, процентных фьючерсных контрактов и опционов позволяет играть на процентных ставках, предвосхищая и, тем самым, хеджируя свои риски по ним в будущем;

- Если речь идёт о портфеле ценных бумаг, то снижения процентного риска добиваются посредством его широкой диверсификации.

Кроме этого, если речь идёт о снижении процентного риска для коммерческих банков, можно выделить такие три основных аспекта как:

- Снижение процентного риска посредством иммунизации процентной маржи;

- Снижение процентного риску путём лимитирования (установления лимита на открытую процентную позицию);

- Снижение процентного риска за счёт использования множественных гэп-позиций.

Понравилась статья? Сохраните ссылку на неё у себя в соцсетях:

Процентный риск

Процентный риск или риск процентных ставок (на англ. interest rate risk) — это один из видов банковского риска, обусловленный колебанием рыночных процентных ставок, которое может привести к уменьшению или к потере прибыли банка от кредитно-депозитных операций.

Так как процентный риск возникает из-за колебаний процентных ставок, это приводит к изменению затрат на выплату процентов или доходов на инвестиции, а значит изменяется величина прибыли (или потере) по сравнению с ожидаемой. С этим видом рисков, как правило, сталкиваются банки, страховые и инвестиционные компании, а так же нефинансовые предприятия, которые занимают средства или вкладывают их в активы, приносящие проценты (государственные ценные бумаги, облигации предприятий и т.д.).

Часто займы и капиталовложения осуществляются по плавающей процентной ставке, это значит, что подлежащие уплате или получению проценты периодически пересматриваются и выплачиваются в соответствии с текущей рыночной ставкой.

Так же процентная ставка может быть фиксированной. Это значит, что выплачивается постоянный процент, а рыночная стоимость таких вложений колеблется в зависимости от текущей процентной ставки и, как и в случае с плавающей ставкой, приносит инвестору прибыль на капитал или убыток.

Изменения процентных ставок влекут за собой несколько разновидностей риска.

- Риск увеличения расходов по уплате процентов или снижения дохода от инвестиций до уровня ниже ожидаемого из-за колебаний общего уровня процентных ставок.

- Риск, связанный с таким изменением процентных ставок после принятия решения о взятии кредита, которое не обеспечивает наиболее низких расходов по уплате процентов.

- Риск принятия такого решения о предоставлении кредита или осуществлении вложений, которое в результате не приведет к получению наибольшего дохода из-за изменений процентных ставок, произошедших после принятия решения.

- Риск того, что сумма расходов по уплате процентов по кредиту, взятому под фиксированный процент, окажется более высокой, чем в случае кредита под плавающий процент, или наоборот.

Риск для заемщика имеет двойственную природу. Получая займ по фиксированной ставке, он подвергается риску из-за падения ставок, а в случае займа по свободно колеблющейся ставке он подвергается риску из-за их увеличения. Риск можно снизить, если предугадать, в каком направлении станут изменяться процентные ставки в течение срока займа, но это сделать достаточно сложно.

Риск для кредитора — это зеркальное отображение риска для заемщика. Чтобы получить максимальную прибыль, банк должен предоставлять кредиты по фиксированной ставке, когда ожидается падение процентных ставок, и по плавающей ставке, когда ожидается их повышение.

Инвестор может помещать средства на краткосрочные депозиты или депозиты с колеблющейся процентной ставкой и получать процентный доход. Инвестор должен предпочесть фиксированную процентную ставку, когда предполагается падение процентных ставок, и колеблющуюся, когда ожидается их рост.

Изменение процентных ставок в зависимости от срока займа можно выразить с помощью кривой процентного дохода. Нормальной кривой процентного дохода считается восходящая кривая. Она означает, что процентные ставки для долгосрочных займов обычно выше, чем для краткосрочных, и тем самым компенсируют кредиторам связанность их средств на более длительный срок и более высокий кредитный риск в случае долгосрочных займов.

Точка зрения банка на процентный риск отличается от точки зрения его корпоративных клиентов. Процентный риск для финансовых учреждений бывает базовым и риском временного разрыва.

Базовый риск связан с изменениями в структуре процентных ставок. Базовый риск возникает, когда средства берутся по одной процентной ставке, а ссужаются или инвестируются по другой.

Риск временного разрыва возникает, когда займы получают или предоставляют по одной и той же базовой ставке, но с некоторым временным разрывом в датах их пересмотра по взятым и предоставленным кредитам. Риск возникает в связи с выбором времени пересмотра процентных ставок, поскольку они могут измениться в промежутке между моментами пересмотра.