Уплата пеней по требованию платежное поручение

Платежное поручение по требованию ИФНС: особенности заполнения

Иногда возникает необходимость провести заполнение платежного поручения по требованию от ИФНС. В 2018 году, так и ранее, чтобы это правильно сделать надо учесть ряд моментов. О них и пойдёт речь в нашей консультации.

Основание для оформления платёжки

Когда говорят о платежном поручении по решению налогового органа, подразумевают следующую ситуацию:

- Плательщик (фирма/ИП) в силу закона обязан самостоятельно рассчитывать налог к перечислению в казну и оформлять соответствующий платёжный документ.

- Установленный законом срок на добровольное погашение текущего налогового долга прошёл.

- Из налоговой инспекции поступило требование провести налоговый платёж в прописанный в нём срок.

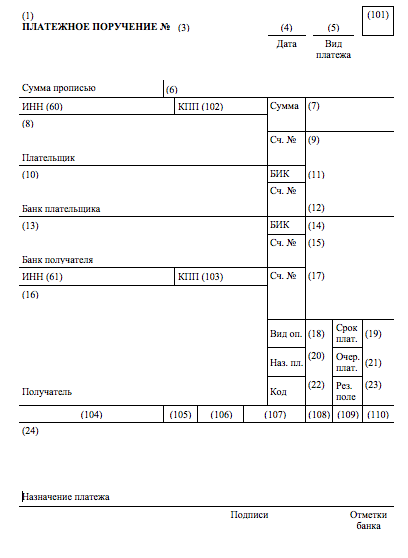

Надо отметить, что для заполнения платежного поручения по решению налогового органа используют тот же бланк, что и при добровольном погашении текущих обязательных платежей. Он закреплён положением Центробанка России от 19 июня 2012 года № 383-П. Эта форма имеет индекс 0401060.

Нюансы

Свои особенности имеет порядок заполнение платежного поручения по требованию ИФНС в 2018 году. Это касается полей, которые должны быть традиционно заполнены. Основные нюансы рассмотрены ниже в таблице.

Приводят крайний срок уплаты, установленный в пришедшем из ИФНС требовании об уплате налогов, сборов, взносов.

Формат заполнения этого поля должен быть строго таким:

К примеру, если речь идет об опоздавшем авансовом платеже по налогу за 2-й квартал 2017 года, то поле 107 должно быть таким:

Идентификатор платежа (УИП)

Также особое внимание надо проявлять к полю 22 – «Уникальный идентификатор платежа» (УИП). Это состоит из 20 или 25 знаков. По общему правилу УИП нужно отражать в платёжке только в том случае, если он установлен получателем средств. Кроме того, последний должен довести его значение до плательщика (п. 1.1 указания ЦБ РФ от 15.07.2013 № 3025-У).

При перечислении сумм текущих налогов, сборов, страховых взносов, рассчитанных плательщиком самостоятельно, дополнительная идентификация таких платежей не нужна. В этом случае идентификаторами служат КБК, ИНН, КПП и другие реквизиты платежных поручений. В поле 22 «Код» достаточно указать «0». При этом банк:

- не может отказать в исполнении такого поручения;

- не вправе требовать заполнения поля «Код», если указан ИНН плательщика (письмо ФНС от 08.04.2016 № ЗН-4-1/6133).

В то же время заполнение платежного поручения по требованию ИФНС за 2018 год обязывает перенести в платёжку значение УИП, которое должно быть указано в выставленном требовании.

В остальном заполнение полей платежного поручения по требованию ИФНС не имеет принципиальных особенностей.

Штраф

Когда надо оформить платежное поручение на штраф по решению ИФНС 2018 года, следует помнить, что в КБК цифры с 14-й по 17-ю будут – 3000. Кроме того:

- поле 105 – ОКТМО муниципального образования, где аккумулируют средства от уплаты штрафов;

- поле 106 – «ТР»;

- поле 107 («Налоговый период») – «0»;

- поле 108 – номер требования (знак «№» ставить не нужно);

- поле 109 – дата документа из поля 108 в формате «ДД.ММ.ГГГГ»;

- после 110 – не заполняют;

- поле 22 («Код») – УИН (если в требовании его нет, то «0»);

- поле 101 – «01» для юрлиц и «09» для «ИП»;

- «Очередность платежа» – 5.

В основном это все особенности уплаты штрафа в ИФНС платежным поручением в 2018 году.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

В два счета: как составить платежное поручение на оплату пеней и штрафов

Вы не вовремя сдали налоговую декларацию? Или забыли уплатить налог? Налоговая инспекция прислала требование об уплате пени и штрафов? Мы поможем вам составить платежное поручение на оплату пеней и штрафов в налоговую инспекцию или внебюджетный фонд.

Штрафы и пени по налогам и сборам

Если получено требование на уплату штрафа или пени, оно может содержать УИН (уникальный идентификатор начислений), его надо указать в поле «Код». Если требования с УИН нет, то в этом поле ставится 0.

ОКТМО указывается обычный, как и при уплате налогов. В поле 106 выбирается основание платежа: при наличии требования от налогового органа ставится ТР, если требования нет, то ставится ЗД. Номер и дата требования указывается в полях 108-109 платежного поручения, при отсутствии требования, в полях проставляются нули. В поле 107 «Показатель налогового периода» ставится срок уплаты, указанный в требовании. Если требования нет, то в этом поле так же ставится 0.

КБК, если он не указан в требовании, надо искать самостоятельно. Имейте ввиду, что берется КБК не того периода, за который вы платите штраф или пени, а КБК того года, в котором вы это оплачиваете. Т.е. при уплате штрафов и пеней в 2015 году надо брать КБК из списка кодов на 2015 год.

Налоговая инспекция может налагать штрафы как по Налоговому кодексу, так и по Кодексу об административных правонарушениях (КоАП). Принцип заполнения платежного поручения при этом один, разные только КБК.

КБК по пеням и штрафам согласно Налоговому кодексу

* Пени (статья 75 НК) за несвоевременную уплату и штрафы за неуплату налога (статья 122 НК) — КБК налога, по которому нарушен срок уплаты, но в 14-17 разряде КБК вместо 1000 указывается 2100 (пени) или 3000 (штраф).

Пример:КБК транспортного налога 182 1 06 04011 02 1000 110, пени по этому налогу уплачиваются на КБК 182 1 06 04011 02 2100 110, а штраф на КБК 182 1 06 04011 02 3000 110

* Штрафы за непредставление налоговой декларации в установленный срок (статья 119 НК) – КБК указываются по такому же принципу, как и при пенях за несвоевременную уплату налога. Т.е. берется КБК налога, по которому подается декларация и в 14-17 разряде ставится 3000.

Пример: КБК по НДС 182 1 04 01000 01 1000 110, штраф за несвоевременную подачу декларации по НДС уплачивается на КБК 182 1 04 01000 01 3000 110

* Штраф за непредставление справок 2-НДФЛ, сведений о среднесписочной численности, а также иных документов и (или) иных сведений (статьи 119.2, 129.1 и пункт 1 статьи 126 НК) – КБК 182 1 16 03010 01 6000 140

* Штраф за несоблюдение порядка представления налоговой декларации (расчета) в электронной форме (статья 119.1 НК) — КБК 182 1 16 03010 01 6000 140

КБК по штрафам согласно КоАП

* Штрафы за административные правонарушения в области налогов и сборов, предусмотренные КоАП — 182 1 16 03030 01 6000 140

* Штрафы за нарушение законодательства о применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт -182 1 16 06000 01 6000 140

* Штрафы за нарушение порядка работы с денежной наличностью, ведения кассовых операций и невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операций 182 1 16 31000 01 6000 140

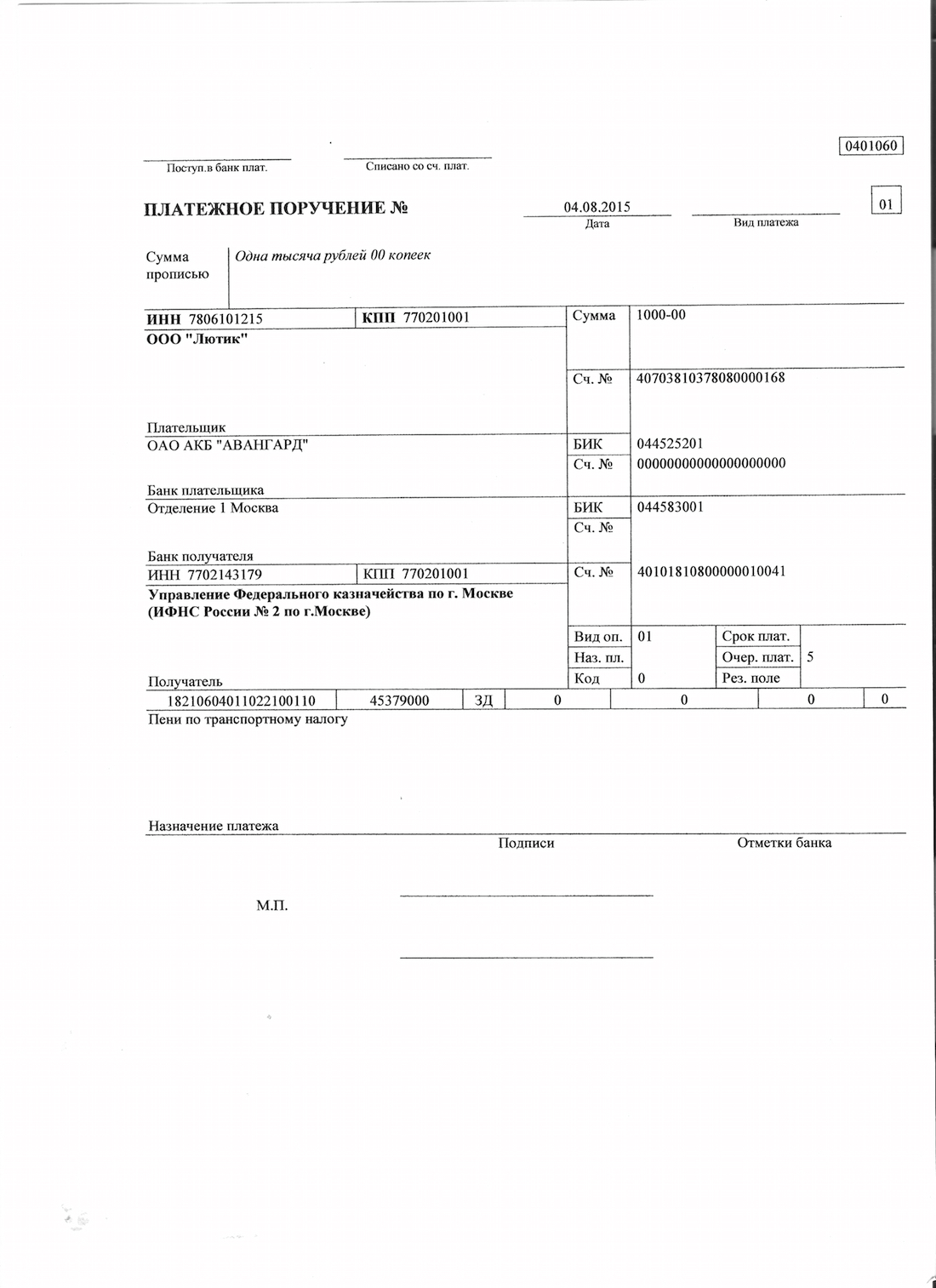

Образец заполнения платежного поручения на уплату штрафа за налоговое правонарушение при наличии требования и УИН

Образец заполнения платежного поручения на уплату пеней при отсутствии требования и УИН

Штрафы и пени по взносам во внебюджетные фонды

Фонд социального страхования выставляет штрафы по двум федеральным законам [2] , так же, как и Пенсионный фонд [3] . Кроме этого, оба фонда могут оштрафовать должностных лиц организации по ст.15.33 КоАП.

Штрафы и пени по страховым пенсионным взносам

* Пени (статья 25 закона 212-ФЗ) за несвоевременную уплату и штрафы за неуплату взносов (статья 47 закона 212-ФЗ) — КБК взносов, по которым нарушен срок уплаты, но в 14-17 разряде КБК вместо 1000 указывается 2000 (пени) или 3000 (штраф).

Пример: КБК страховых взносов на выплату страховой части трудовой пенсии — 392 1 02 02010 06 1000 160, пени за несвоевременную уплату следует платить на КБК 392 1 02 02010 06 2000160, а штраф за неуплату на КБК 392 1 02 02010 06 3000 160

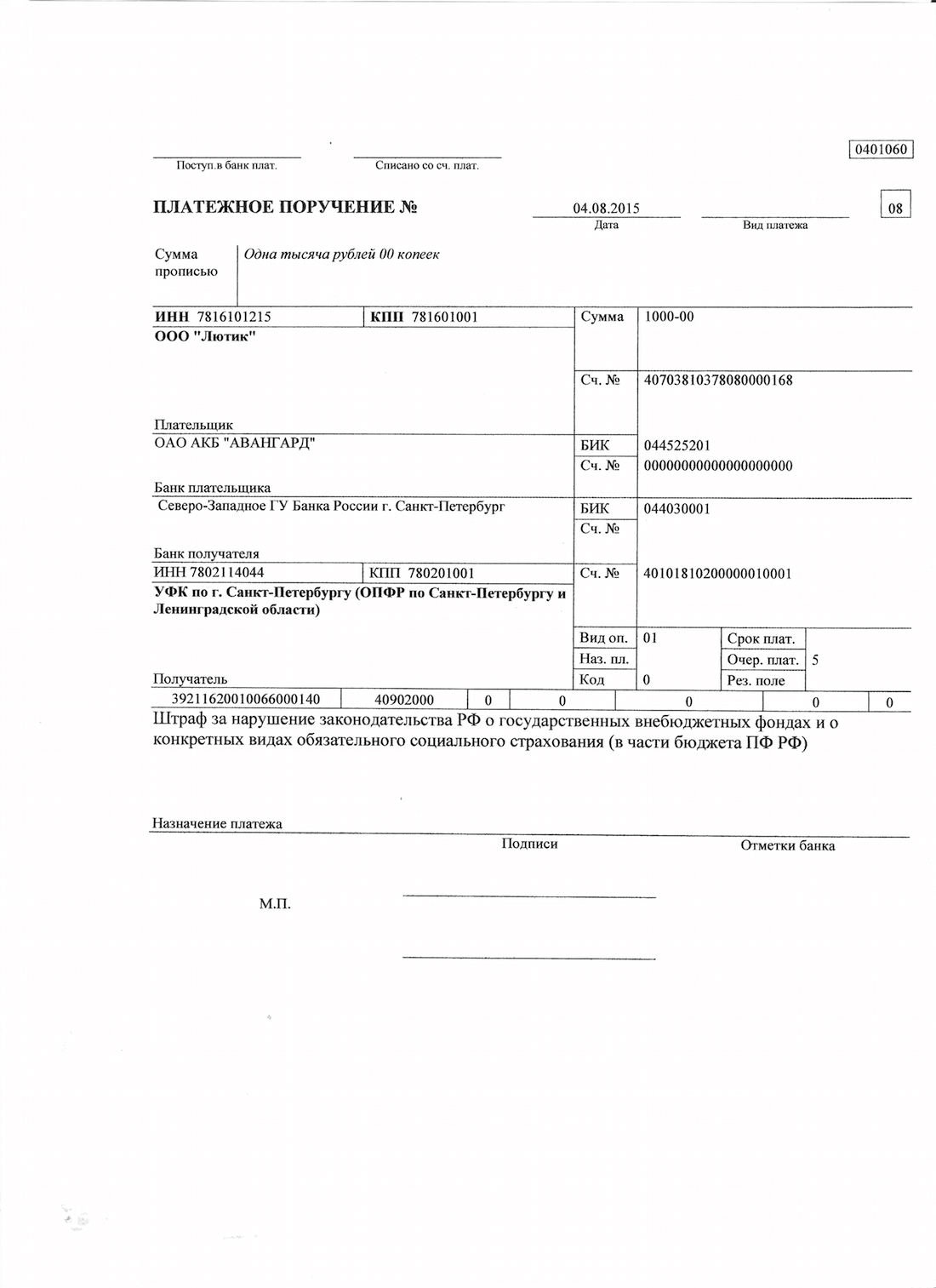

* Штрафы за нарушение законодательства РФ о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства в части бюджета Пенсионного фонда РФ (за исключением ст.48-51 закона 212-ФЗ) — 392 1 16 20010 06 6000 140;

* Штрафы за нарушение законодательства РФ о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства в части бюджета ФФОМС (за исключением ст.48-51 закона 212-ФЗ) — 392 1 16 20030 08 6000 140;

* Штрафы в соответствии со статьями 48 — 51 Федерального закона 212-ФЗ — 392 1 16 20050 01 6000 140.

Штрафы и пени по страховым взносам в ФСС

* Пени за несвоевременную уплату и штрафы за неуплату взносов — КБК взносов, по которым нарушен срок уплаты, в 14-17 разряде КБК вместо 1000 указывается 2000 (пени) или 3000 (штраф).

Пример: КБК страховых взносовна обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний — 393 1 02 02050 07 1000 160, пени уплачиваются на КБК 393 1 02 02050 07 2000 160, 393 1 02 02050 07 3000 160.

* Штрафы за нарушение законодательства РФ о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства в части бюджета ФСС — 393 1 16 20020 07 6000 140

Образец заполнения платежного поручения на уплату штрафа в ПФ

[1] Пункт 2 статьи 855 Гражданского кодекса

[2] Федеральный закон от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»; Федеральный закон от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»

[3] Федеральный закон от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»; Федеральный закон от 01.04.1996 N 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»

Платежное поручение по пеням в 2020 году

Зачастую в работе бухгалтера могут возникнуть ошибки или неточности. Случаи бывают разные, и не всегда удается урегулировать вопрос без оплаты пеней. Платежное поручение по пеням и штрафам составляется тогда, когда организации пришло постановление через личный кабинет налогоплательщика с требованием ее заплатить. Или же само предприятие произвело сверку с инспекцией и вычислило, что должно оплатить пеню по какой-либо причине.

Общее понятие о пенях и за что их платят

В экономическом мире применяется три понятия задолженности, а именно: пеня, неустойка и штраф.

Неустойку, как правило, платит один контрагент другому. Пеня применяется, как правило, при задолженностях предприятий, как мера наказания за просрочку по денежным обязательствам. Является разновидностью неустойки и платится за каждый день просрочки.

Согласно налогового законодательства пени начисляются за просрочки в уплате налогов, а также авансовых платежей по ним. В случае, если предприятие вовремя не перечислит пеню, его счет может оказаться заблокирован. Поскольку на уплату пени дается определенный срок, указанный в требовании налоговой и в случае его нарушения, уже в банк уходит уведомление о наложении блокировки на счет и списании нужной суммы.

Важно! Если у вашей организации несколько счетов, то один банк исполняет требование налоговой.

Расчет пени за просрочку

Первым шагом стоит определиться с размером пени: как правило, ее выставляет налоговая инспекция с указанием за что и на основании чего ее насчитали, но в случае если ее придется вычислять самим, существует формула расчета:

СП = Н х Кд х 1/300 х СР

Н – сумма неуплаченного вовремя налога;

Кд – количество дней просрочки;

СР – ставка рефинансирования, действующая в период просрочки.

По этой формуле пеня будет исчисляться до 1 октября 2017г.за первые тридцать дней просрочки из расчета 1/300, а далее по ставке 1/150 от ставки Центрального банка РФ, на данный момент она составляет 7,25%

Так, например, заработная плата работнику должна была быть выплачена 31 марта 2020г., а по факту работник получил ее 20 апреля 2020г., сумма заработной платы равна 32000, просрочка составила 20 дней

Итого предприятие должно заплатить в бюджет 154,66руб.

Инструкция по заполнению платежного поручения

- Статус плательщик, если это юридическое лицо, то 01, если индивидуальный предприниматель , то 09, который ставится в поле 101

- Далее данные нашей организации, ее наименование, ИНН и КПП, полное наименование

- Затем банковский реквизиты: БИК банка, корреспондентский счет, наименование

- Также реквизиты банка получателя

- Наименование инспекции куда платим, ее ИНН и КПП

- Самое главное, в чем нельзя ошибиться КБК, ОКТМО, назначение платежа, период за который оплачиваем. КБК соответствует каждому налогу свое, а также на пеню и штраф, ОКТМО разделяется по районам города.

Итак, КБК-поле 104, отличием КБК по самому налогу и пене состоит в 14-17 цифрах. Для налога они 1000, по пене-2100

2.Поле 106, в котором необходимо указать основание платежа . Как правило, при уплате пени поставим:

- ЗД- при самостоятельной оплате,

- ТР- если платим по требованию налоговой инспекции,

- АП- по акту проверки.

3.Далее заполняем поле 107, которое обозначает налоговый период. В случае уплаты самостоятельно либо по акту поставим 0, а при необходимости указать период, нужно указать МС, что значит месяц расчета, далее цифрами нужный месяц, и год МС.08.2017

Когда пени перечисляются по требованию ИФНС (основание ТР), в поле 107 вписывается срок из требования. Дата и номер документа проставляется 0, когда это происходит в обязательном порядке по уведомлению налоговой, укажите номер требования и дату данного постановления.

Важно! Платежное поручение по пеням в 2020 году по страховым взносам будет отличаться от других. В полях налогового периода, номер документа и дата поставим 0, а вот в назначении платежа укажем номер и дату постановления от инспекции. Также необходимо помнить, что КБК периодически меняются и перед оплатой лучше убедиться в правильности.

Как поступить при ошибке в КБК пени

1.Если в личном кабинете налогоплательщика вам пришло постановление об уплате пени от налоговой инспекции, необходимо в назначенный срок ее погасить

2.В случае ошибки в КБК по пене, платеж попадет не туда и налоговая может выставить постановление о блокировании счета, а также пеню с вас обязан будет списать банк, и пока деньги не попадут в ИФНС, счет будет работать либо частично или полностью заморожен

3.А вам придется идти в инспекцию и выяснять, куда попала ваша пеня, писать заявление на уточнение платежа

4.После чего чья пеня быстрее дойдет, тогда и будет отменено постановление о блокировании счетов

Как правило, неуплата пени не влечет под собой полную блокировку расчетного счета. Клиент как работал, так и может продолжать работать. Банк блокирует лишь ту сумму, которую ему необходимо пустить в погашение пени. Полная же блокировка происходит тогда, когда клиент должен крупную сумму денег.

Платежное поручение-2020: особо важные реквизиты

Заполнение платежного поручения по самому налогу либо по оплате пени требует внимательности и четкого указания всех строк. В случае допущения ошибки в том или ином поле, могут возникнуть проблемы с налоговой инспекцией, которая в скором будущем выставит вам пеню по просрочке.

К таким реквизитам относятся:

- номер счета Налоговой инспекции ;

- наименование банка получателя.

Ошибки в других реквизитах менее критичны, их можно исправить, написав заявление на уточнения платежа.

Ответы на распространенные вопросы

Можно ли заплатить пеню в кассе банка?

Налоговое законодательство не дает каких-либо ограничений по оплате налогов и пеней через кассы банка. Однако будет лучше, если уплатить ее со своего расчетного счета предприятия. Заполнив при этом платежное поручение с указанием всех необходимых реквизитов и граф. А именно, КБК по пене того налога, за который она начислена, ОКТМО района, где организация зарегистрирована , а также период и основание, платите вы по требованию либо самостоятельно.

Ответ: Пеня начисляется за каждый день с первого дня по просроченному платежу, ее размер составляет 1/300 от суммы, включая ставку Центробанка на день возникшей задолженности, а также количество дней, которое прошло. Если же налоговая незаконно выставила требование по пене, то вы можете обжаловать данный факт, а если ваш счет был блокирован из-за этого, то доказав свою правоту, вам должна будет ИФНС возместить пеню за те дни, пока ваш счет был нерабочим.

Как заполнить платежное поручение по пеням в 2019 году

Общие правила заполнения платежки по налоговым пеням

Предназначенные для уплаты в адрес ИФНС пени — это сумма, формирующаяся в результате более поздней уплаты налогов в бюджет по сравнению с установленными для этого сроками (п. 1 ст. 75 НК РФ). Перечисляются они в ту же инспекцию, куда уплачиваются соответствующие налоги.

Документ на уплату пеней оформляется по тем же принципам, что и на сам налоговый платеж, но с рядом нюансов. Так же как и для платежа по налогам, в него вносятся:

- название, ИНН, КПП и банковские реквизиты плательщика;

- название, ИНН, КПП и банковские реквизиты налогового органа;

- очередность платежа, КБК, ОКТМО, основание для уплаты;

- назначение платежа.

Со своими особенностями при уплате пеней отражаются:

- Очередность платежа. Ее выбор будет зависеть от основания, по которому происходит оплата.

- КБК. Основной набор цифр для пеней всегда схож с применяемым для налога, по которому платятся пени, но знаки 14–17 — это обязательно 2100, указываемые только для пеней.

- Основание платежа. Здесь не всегда бывает достаточно основания для уплаты (их для пеней несколько). Могут потребоваться данные о периоде, за который делается платеж, и документе, по которому производится оплата.

- Назначение платежа. Указывается, что уплачиваются пени и по какому именно налогу, также может возникнуть необходимость в иных сведениях.

Правила оформления платежных поручений на уплату пеней по налогам с 2017 года применяются также в отношении страховых взносов, подчиняющихся НК РФ. Но при уплате пеней по взносам на травматизм, оставшимся в ведении ФСС, тоже придется учесть ряд особенностей.

Нюансы внесения данных в поля «Основание платежа» и «Налоговый период» в платежке

Основание платежа, указываемое в платежном документе по пеням, зависит от того, добровольно или по документу, оформленному в ИФНС, он делается:

- О добровольности платежа будут свидетельствовать буквы ЗД, проставляемые в поле 106. Их наличие позволяет не вносить иные отметки, связанные с основанием платежа (о периоде оплаты, номере и дате документа), и ограничиться проставлением в предназначенных для них полях (107–109) цифры 0. Если же уплачиваемую сумму можно привязать к определенному налоговому периоду, то в поле 107 можно сделать ссылку на него в формате МС.05.2019 или КВ.02.2019.

- Документы, оформляемые ИФНС в отношении пеней, делятся:

- На требование об уплате. По нему в поле 106 следует проставить буквы ТР, а в следующих за ним полях — срок уплаты, указанный в требовании (поле 107), номер требования (поле 108) и его дату (поле 109).

- Акт проверки. В отношении него в поле 106 появятся буквы АП и, так же как для требования, нужно будет проставить срок уплаты, указанный в акте, номер акта и его дату в строках 107–109.

По основанию платежа определится и очередность уплаты (письмо Минфина России от 20.01.2014 № 02-03-11/1603):

- при добровольном платеже следует поставить цифру 5;

- оплате по документу, оформленному ИФНС, — цифру 3.

Налоговый период, за который осуществляется оплата, может быть дополнительно указан и в назначении платежа.

Образец платежного документа и его особенности для пеней по некоторым налогам

Ниже рассмотрим некоторые моменты, которые следует учитывать при уплате пеней по определенным налогам.

Пени по НДФЛ

Образец платежки 2019 года на пени по НДФЛ, приведенный нами, создан для наиболее частого вида этих платежей — по пеням, уплачиваемым налоговым агентом добровольно. Напомним, что добровольная уплата пеней, сопровождающая доплату налога при уточнении ранее поданной отчетности, освобождает налогового агента от штрафа за неперечисление налоговых сумм в срок, если такая ошибка выявлена налоговым агентом до ее обнаружения налоговым органом (п. 2 ст. 123 НК РФ).

При формировании образца платежного поручения 2019 года на пени по НДФЛ, уплачиваемые в ответ на документ, выставленный ИФНС, придется выбрать иную очередность платежа, использовать другие шифры основания для уплаты и обязательно заполнить поля 107–109.

Также в образце платежки 2019 года на пени по НДФЛ помимо КБК, выбранного исходя из того, кто именно уплачивает налог, нужно обратить внимание на шифр в поле 101 в правом верхнем углу документа, где отражается статус составителя. В отношении НДФЛ он может быть таким:

- 02 — для налоговых агентов (организаций и частнопрактикующих лиц), уплачивающих удержанный у физлиц налог;

- 09, 10, 11, 12 — для соответственно ИП, нотариусов, адвокатов, самозанятых лиц;

- 13 — для обычных физлиц — плательщиков налога с задекларированных ими доходов.

Код 01, характеризующий плательщика-юрлицо в отношении налогов, перечисляемых им за себя, в платежке на пени по НДФЛ не применяется.

Пени по НДС

При оформлении в 2019 году платежного поручения на пени по НДС, напротив, код составителя 01 будет использоваться юрлицами существенно чаще, чем код 02, характеризующий налогового агента. ИП, работающие с НДС, будут ставить код 09, и использовать его они будут чаще, чем код налогового агента.

В остальном же оформление платежки на пени по НДС не будет отличаться от документа, создаваемого для пеней по НДФЛ.

Пени по взносам

Как уже упоминалось выше, составлять платежку 2019 года по пени по страховым взносам, регулируемым НК РФ, нужно по тем же правилам, что действуют для иных налоговых платежей, подчиняющихся Налоговому кодексу. Для обозначения статуса составителя такого документа юрлица будут использовать код 01, а ИП — 09 (при уплате взносов как за своих работников, так и за себя).

Особые правила потребуется соблюдать в отношении пени по взносам на травматизм, которые платятся в ФСС (т. е. использовать реквизиты соответствующего отделения фонда и КБК, начинающийся с цифр, отличных от цифр в КБК для налоговых платежей). Поля 106–109 в таком платежном документе всегда заполняют нулями (пп. 5, 6 приложения № 4 к приказу Минфина России от 12.11.2013 № 107н). При необходимости указать данные документа, на основании которого делается платеж, сведения о нем приводят в назначении платежа.

Платежный документ на перечисление пеней по налоговым платежам оформляется по тем же правилам, которые действуют для самого налогового платежа. Особым для пеней всегда будет КБК, в целом содержащий тот же набор цифр, что и для налога, в отношении которого платятся пени, но с характерным шифром 2100 на месте знаков 14–17.

Независимо от того, на каком основании (добровольно или по документу, выставленному налоговым органом) осуществляется уплата, в платежном поручении, в полях над назначением платежа обязательно будут указаны КБК, ОКТМО и вид основания для уплаты. При перечислении пеней по документу, выставленному ИФНС (требованию или акту проверки), в полях, соседствующих с отведенными для вышеуказанных кодов, появятся реквизиты этого документа.

Основание для уплаты предопределит код очередности платежа. Как и при перечислении налогов, при оформлении документа на пени следует внимательно отнестись к выбору статуса его составителя.

Еще больше материалов по теме — в рубрике «Банк, касса, ККТ, платежи».