Ндфл с аренды назначение платежа

Как заполнить платежку по НДФЛ

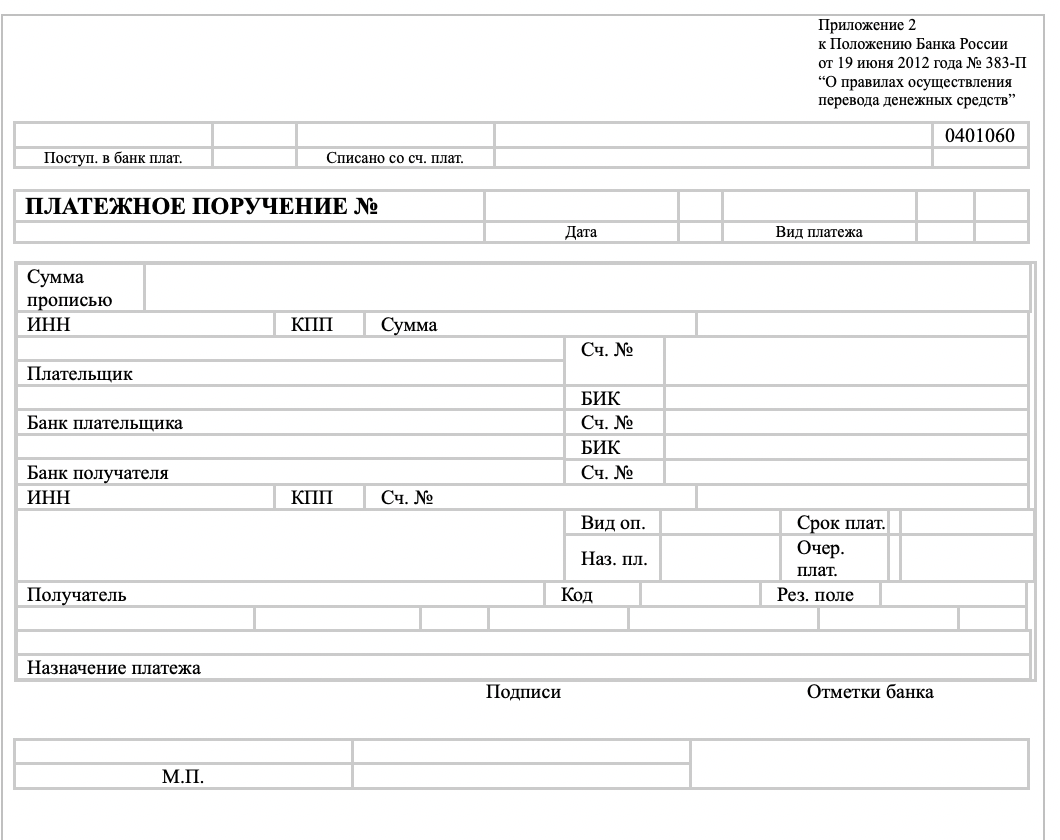

Для того чтобы деньги попали в бюджет, необходимо правильно заполнить платежное поручение. Иначе деньги не поступят на нужный счет и будут учтены как другой платеж или отнесены к категории невыясненных. Правила заполнения платежного поручения прописаны в Приказе Минфина России от 12.11.2013 № 107н. Используется форма 0401060, приведенная в приложении 2 к Положению Банка России от 19.06.2012 № 383-П. Образец заполнения платежки НДФЛ 2020 года вы найдете ниже.

Когда платить

Оплату налога нужно осуществить не позже одного рабочего дня, следующего за днем выдачи дохода (п. 6 ст. 226 НК РФ). Исключение сделано для отпускных и больничных: по ним налог надо уплатить не позднее последнего дня того месяца, в котором работнику выданы соответствующие средства.

Следовательно, если вы в один день перечисляете НДФЛ с зарплаты за предыдущий месяц и с отпускных за текущий месяц, то и на зарплатный, и на отпускной НДФЛ нужно заполнить свое платежное поручение (письмо ФНС от 12.07.2016 № ЗН-4-1/12498@).

Как заполнять платежное поручение по налогам

Сумму указываете в полных рублях. Действует правило: налоги в бюджет перечисляйте в полных рублях, округляя копейки по правилам арифметики: если менее 50 копеек — отбрасывайте их, а если более — округляйте до полного рубля.

Все поля обязательны к заполнению. Дата и сумма списания указываются цифрами и прописью. Нумеруются платежные поручения в хронологическом порядке.

Каждому ее полю присвоен свой номер. Разберем правила подробнее.

В поле 101 должен проставляться статус плательщика. При оплате НДФЛ бюджетная организация является налоговым агентом, поэтому указываем код 02.

В графе «Получатель» укажите «Управление Федерального казначейства по соответствующему региону», в скобках — наименование налоговой инспекции. В других графах указывается ИНН, КПП инспекции.

Еще одним важным реквизитом является код КБК, в платежном поручении для этого нужно заполнить специальный реквизит — поле 104.

В реквизите 21 указывается очередность. Она определяется в соответствии с 855 ст. ГК РФ. При перечислении налога могут быть указаны значения «3» и «5». Они определяют, в каком порядке банк будет проводить операции, если денежных средств на счете организации недостаточно. При ежемесячном перечислении НДФЛ в поле 21 указывается значение «5». Если перечисляете налог по требованию ИФНС, то указываете значение «3».

В поле 105 указывается ОКТМО в соответствии с Общероссийским классификатором, который утвержден приказом Росстандарта от 14.06.2013 № 159-СТ. С 25.04.2017 в платежных поручениях надо указывать 8-значный код ОКТМО.

Поле 106 предназначено для идентификации платежа по его целевой направленности. Основания указываются с помощью буквенного кода:

- ТП — для текущих платежей;

- ЗД — для задолженности, погашаемой добровольно;

- ТР — задолженность, погашаемая по требованию контролирующих органов;

- АП — недоимка, погашаемая на основании акта проверки до выставления требования инспекции.

В случае невозможности указать значение показателя ставится 0.

В поле 107 надо указывать периодичность уплаты налоговой суммы или конкретную дату. Периодичность — это, по сути, налоговый период, за который перечисляются деньги. Может быть: раз в месяц, в квартал, раз в полугодие или за год. Для перечисления за октябрь 2020 года нужно указать «МС.10.2018».

В реквизите 108 пишется «0». Исключением являются случаи погашения задолженности по требованию контролирующих органов. Тогда нужно ставить его номер.

В поле 109 указывается дата подписания декларации по уплачиваемому налогу или «0», если налог перечисляется в бюджет раньше сдачи декларации. В случае погашения задолженности по требованию налоговиков в этом поле указывается его дата.

Образец платежного поручения НДФЛ в 2020 году

Уплата пеней платежным поручением в 2020 году

У такого платежного поручения есть как сходства с обычным (в нем ставят тот же статус плательщика, указывают те же реквизиты получателя, того же администратора доходов), так и различия. На последних остановимся подробнее, а затем приведем образец платежки на пени по НДФЛ 2020.

Первое отличие — КБК (реквизит 104). Для пеней по налогам всегда есть свой код бюджетной классификации, в 14–17-м разрядах которого указывается код подвида дохода — 2100.

Второе отличие платежного поручения по пеням — реквизит 106. Возможны следующие варианты:

- Если самостоятельно посчитали пени и платите их добровольно. В этом случае основание будет иметь код ЗД, то есть добровольное погашение задолженности по истекшим налоговым периодам при отсутствии требования ИФНС.

- Если платите по требованию ИФНС. В этом случае основание будет иметь вид ТР.

- Перечисляете на основании акта проверки. Это основание платежа АП.

Третье отличие — реквизит 107. Его значение зависит от того, что послужило основанием для платежа:

- При добровольной уплате — «0». Если вы перечисляете пени за какой-то один конкретный период (месяц, квартал), стоит указать его, например, МС.02.2018 — пени за февраль 2020 года.

- При уплате по требованию налоговиков (основание ТР) — срок, указанный в требовании.

- При погашении пеней согласно проверочному акту (основание АП) тоже ставят 0.

Если вы платите пени самостоятельно, в полях 108 и 109 ставьте 0.

Во всех остальных случаях в поле 108 приведите номер документа — основания платежа (например, требования), при этом знак «№» не ставьте.

В поле 109 укажите:

- дату требования ИФНС — для основания платежа ТР;

- дату решения о привлечении (об отказе в привлечении) к налоговой ответственности — для основания АП.

НДФЛ при аренде помещения у физического лица

ndfl_pri_arende_pomeshcheniya_u_fizicheskogo_lica.jpg

Похожие публикации

Гражданин, не являющийся предпринимателем, может сдавать свое недвижимое имущество в аренду как физлицам, так и субъектам предпринимательства (организациям и ИП). Каким образом необходимо уплачивать НДФЛ с таких доходов, расскажем в этой статье.

Аренда помещения у физического лица: НДФЛ

Доходы, полученные от сдачи имущества в аренду облагаются подоходным налогом (ст. 208 НК РФ). С дохода арендодателей-резидентов РФ налог удерживается по ставке 13%, а с дохода нерезидентов – по ставке 30%.

Удерживать и платить налог с арендных доходов придется в обязательном порядке, но кто должен это делать, зависит от наличия статуса налогового агента у арендатора.

Когда налог перечисляет сам арендодатель-физлицо

Налог рассчитывается и уплачивается самим арендодателем в следующих случаях (пп.1 п. 1 ст. 228 НК РФ):

Когда арендатор тоже является обычным физлицом — чаще всего такое происходит при сдаче в аренду жилья. В данной ситуации НДФЛ с аренды квартиры у физического лица должен уплатить в бюджет сам арендодатель.

Когда арендатор (ИП или организация) не является налоговым агентом (к примеру, иностранные компании).

В данном случае по окончании года, в котором получен доход, арендодатель должен сам исчислить НДФЛ со своих арендных поступлений и подать в ИФНС декларацию 3-НДФЛ (срок ее подачи — 30 апреля). Налог в бюджет перечисляется не позже 15 июля следующего за отчетным года (п. 4 ст. 228 НК РФ).

Когда налог должен перечислять арендатор

Если помещение сдается в аренду налоговому агенту (организациям, ИП, частнопрактикующим нотариусам, адвокатам, обособленным структурам иностранных компаний в РФ), то расчет, удержание и уплату НДФЛ должен производить арендатор (ст. 226 НК РФ).

Важно учесть, что обязанность удержания НДФЛ с арендной платы остается за налоговым агентом (арендатором), даже если договор аренды содержит условие об уплате налога самим арендодателем — положения Налогового кодекса в данном случае имеют приоритет, а согласия физлица на это не требуется.

НДФЛ арендатор (как налоговый агент) обязан исчислить и удержать из уплачиваемой по договору суммы арендной платы при расчете с арендодателем-физлицом. То есть, плату за аренду помещения арендодатель получает уже за вычетом налога. Платить налог из собственных средств арендатор не вправе – это прямо запрещает НК РФ (п. 9 ст. 226). Перечислить налог в бюджет (по месту учета агента) нужно не позднее дня, следующего за днем выплаты арендодателю (п. 4, 6 ст. 226 НК РФ).

При удержании и уплате НДФЛ арендатором физлицо-арендодатель декларацию 3-НДФЛ не подает.

Аренда у физического лица: НДФЛ с «коммуналки»

Если по условиям договора арендатор возмещает стоимость коммунальных услуг, размер которых основывается на зафиксированных показаниях счетчиков, т.е. зависит от фактического потребления (электроэнергия, водоснабжение и т.п.), экономическая выгода у арендодателя отсутствует. Сумму такого возмещения НДФЛ облагать не нужно.

При этом с сумм, которые арендатор уплачивает за услуги, не зависящие от их фактического использования (отопление и т.п. неизменные платежи), удерживать НДФЛ необходимо (письмо Минфина от 23.03.2018 № 03-04-05/18556).

Отчетность по НДФЛ у налогового агента-арендатора

Каких-либо особенностей при заполнении отчетов по НДФЛ в отношении арендодателей не предусмотрено. На арендодателя, как и на всех физлиц-получателей дохода, заводится налоговый регистр, на основании которого затем заполняется отчетность: Расчет 6-НДФЛ, справка 2-НДФЛ за соответствующий период.

6-НДФЛ при аренде у физического лица

Налоговые агенты отчитываются о выплатах физлицам, удержанном и перечисленном налоге в ежеквартальном Расчете 6-НДФЛ. Он подается в ИФНС до истечения месяца, следующего за отчетным периодом.

При отражении в Расчете сумм НДФЛ с аренды помещения у физического лица нужно учитывать следующее:

«Дата фактического получения дохода» (строка 100) — день перечисления арендной платы на банковский счет арендодателя, либо выдачи ему «налички» из кассы арендатора (пп. 1 п. 1 ст. 223 НК РФ);

«Дата удержания налога» (строка 110) совпадает с датой по строке 100, поскольку налог удерживается при фактической выплате дохода физлицу (п. 4 ст. 226 НК РФ);

«Срок перечисления налога» (строка 120) – дата не позднее следующего рабочего дня за днем выплаты (п. 6 ст. 226 НК РФ).

2-НДФЛ при аренде у физического лица

По окончании отчетного года, не позже 1 апреля, налоговый агент должен отразить Справке 2-НДФЛ (с признаком «1») доход арендодателя в и подать ее в инспекцию. Если удержать налог не удалось (или удалось не полностью), налоговикам и физлицу не позднее 1 марта направляют Справку 2-НДФЛ с признаком «2».

Уплаченные суммы арендной платы отражают в Справке в месяце фактического получения дохода, т.е. когда их выплатили физлицу. Это касается и уплаченных авансов по арендной плате.

Код дохода, указываемый в Справке 2-НДФЛ при аренде помещения у физического лица – 1400.

Платежное поручение на уплату НДФЛ с зарплаты: образец на 2020 год

Также см:

- Бланк платежного поручения

- Изменения по зарплате в 2020 году

- Сроки уплаты налогов в 2020 году

Направление денежных средств в бюджет

В 2020 году вовремя заполнить и сдать отчётность по НДФЛ недостаточно, если нужно, чтобы денежные средства на оплату подоходного налога были учтены в бюджете в соответствии с их назначением.

Для этого необходимо заполнить в ФНС платежное поручение согласно всем официальным требованиям. В противном случае организация и сам федеральное казначейство могут просто не увидеть перечисленных денежных средств. Тогда придется:

- уточнять все данные платежа;

- проверять реквизиты;

- искать допущенную ошибку.

Никто не говорит, что уплаченные суммы пропадут. Однако иногда юридическим лицам и ИП с персоналом в качестве подстраховки приходится заново перечислять необходимую сумму, чтобы избежать неприятностей с отношениях с ИФНС.

Таким образом, оплата НДФЛ в 2020 году платежным поручением, которое сформировано по определенному образцу, требует пристального внимания, чтобы не допустить ошибку. Приведем бланк платежного поручения, которое в 2020 году юридические лица могут применять в целях перечисления НДФЛ.

Форма платежного поручения по НДФЛ образца 2020 года не приобрела изменений.

Форма платежного поручения приведена в Приложении 2 к Положению Банка России от 19.06.2012 N 383-П. Платежное поручение на уплату налога следует заполнять по Правилам, которые установлены в Приложениях N N 1, 2, 5 к Приказу Минфина России от 12.11.2013 N 107н.

Как зарплата облагается НДФЛ в 2020 году

Работодатель (в том числе, юридические лица) обязаны при выплате заработной платы исчислять с нее НДФЛ и выступать налоговым агентом, удерживая налог и перечисляя его в бюджет (п. п. 1, 2 ст. 226 НК РФ). НДФЛ по общему правилу необходимо удержать при фактической выплате зарплаты работнику (п. 4 ст. 226 НК РФ).

Что учесть при заполнении

Чтобы ответить на вопрос о том, как заполнить правильно платежное поручение по НДФЛ в 2020 году, чтобы денежные средства смогли дойти по назначению, нужно быть в курсе с некоторых нюансов:

- В строке 101 каждый заявитель должен указать собственный статус. Это может быть обычное физлицо (13) или налоговый агент (02). Если же это ИП за себя перечисляет налог, его статус – 09.

- Для строки 104 важно, кто именно платит налог и каков его статус: налоговый агент, физлицо либо коммерсант за себя.

- Если у организации есть обособленные подразделения, то налог необходимо перечислять по месту нахождения каждого из них (свои КПП, ОКТМО, другая ИФНС). С выплат по договорам гражданско-правового толка «обособки» тоже отчисляют НДФЛ по своим реквизитам. Аналогичный порядок установлен для коммерсантов с персоналом на патенте или вменёнке.

Для того чтобы при заполнении уменьшить вероятность допустить неточность или ошибку, в первую очередь, стоит уточнить все реквизиты. Это можно сделать с помощью специального сервиса на официальном сайте ФНС России.

Второй вариант – взять памятку с реквизитами в налоговом органе или найти в интернете.

НДФЛ налогового агента, в т.ч. с дивидендов и материальной выгоды, – 182 1 01 02010 01 1000 110

Пеня по НДФЛ при перечислении налоговым агентом – 182 1 01 02010 01 2100 110

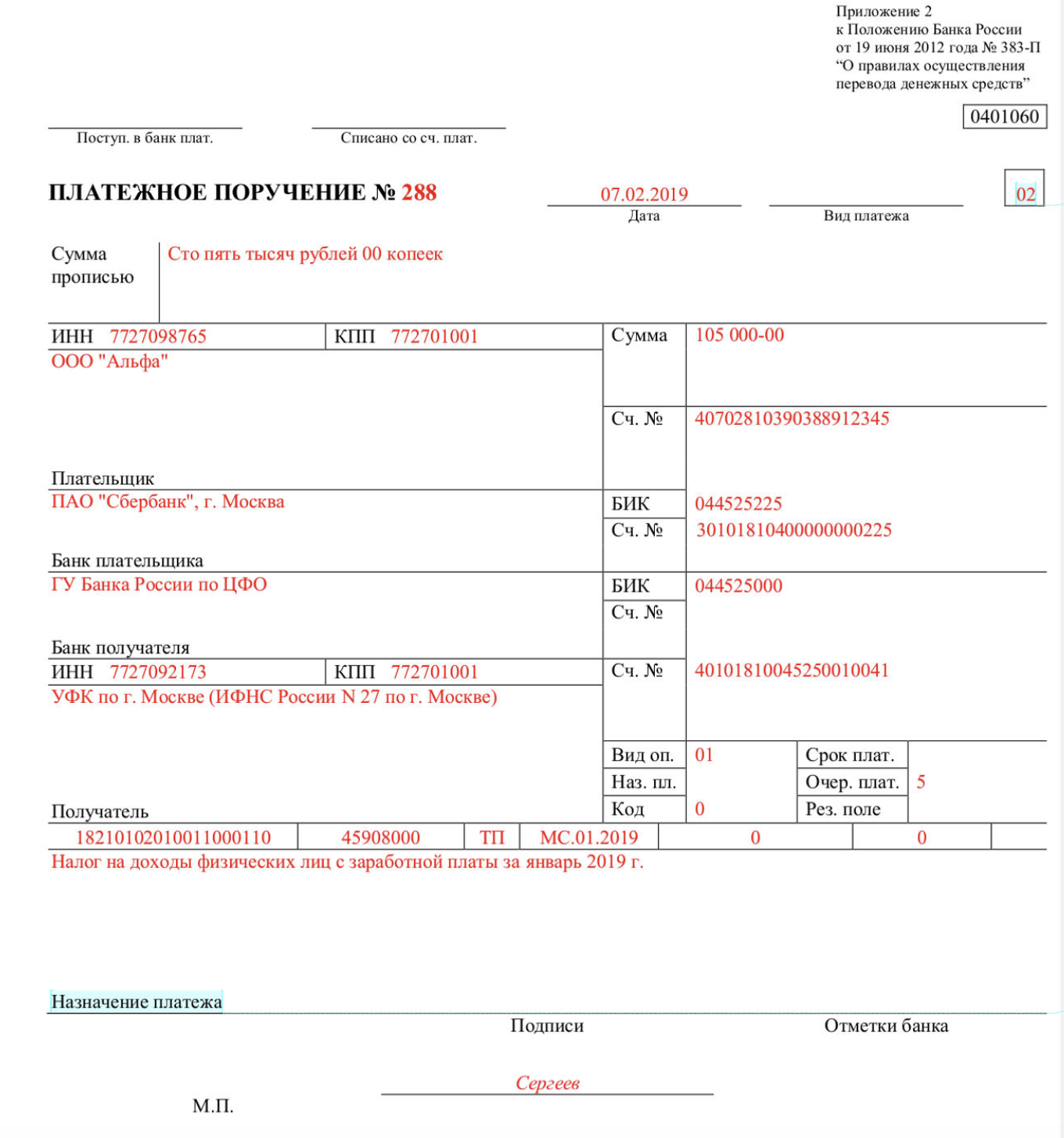

ПРИМЕР

Заполненное по всем правилам платежное поручение по НДФЛ образца 2020 года должно выглядеть так:

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Образец заполнения платежного поручения(НДФЛ за работников)

Платежным поручением или платежка документ банку от имени владельца(клиента) расчетного счета: перевести деньги на другой счет(оплатить товар или услугу, заплатить налоги или страховые взносы, перевести деньги на счет ИП или выплата дивиденда учредителя, перевести заработную плату работникам и т.п. всё есть ниже)

Платежное поручение можно сформировать(и отправить через интернет) в интернет-банке(например, сбербанк-онлайн, альфа-клик, клиент банк). Интернет-банк не нужен мелким организациям и ИП т.к. он сложен, дорог и менее безопасен. О нем стоит подумать тем кто делает более 10 переводов в месяц или если банк очень удалён. Также платежки можно сформировать с помощью онлайн-бухгалтерии, например этой .

Отпускные и больничные можно объединить в одной платежке, если они выплачены в одном месяце. Тогда период указывать первым числом, например — 01.09.2018.

Где взять платежное поручение бесплатно? Как заполнить платежное поручение? Какие есть виды платежных поручений? Я выложу тут образцы заполнения платежек в Excel для 2018-2019 годов, сделанные с помощью бесплатной программы Бизнес Пак. Это шустрая и простая программа. В ней помимо платежек есть еще куча полезных документов. Рекомендую всем! Особенно полезна для малых организаций и ИП желающих сэкономить. Некоторые дополнительные функции в ней платны, но для платежных поручений она бесплатна.

Образец платежки

С 2017 года налоговые взносы можно уточнить если было правильное название банка и верный счет получателя. Остальные взносы необходимо возвращать и оплачивать заново.(подп. 4 п. 4 ст. 45 НК РФ).

Рассчитать все взносы и подготовить платежки можно помощью этого сервиса Месяц первый там бесплатно.

С 2017 года заплатить налоги за ИП, организацию или физ.лица может кто-то другой. Тогда реквизиты будут следующими: «ИНН» плательщика – ИНН того, за которого погашают налог; «КПП» плательщика – КПП того, за которого перечисляют налог; «Плательщик» – информацию о плательщике, который осуществляет платеж; «Назначение платежа» – ИНН и КПП плательщика, за которого платят, и того, кто платит; «Статус плательщика» – статус того лица, чья обязанность исполняется. Это 01 для организаций и 09 – для ИП.

С 6 февраля 2017 года в налоговых платежных поручениях организации Москвы и МО должны будут ставить новые реквизиты банка, в поле «Банк плательщика» нужно ставить «ГУ Банка России по ЦФО» и указывать БИК «044525000» .

Налоги, в отличии от взносов начисляют и платят с округлением до целых рублей.

Назначение платежа: Налог на доходы физических лиц, удержанный налоговым агентом с зарплаты работников за сентябрь 2018 года

Статус плательщика: Статус плательщика: 02 — для организаций / 02 — для ИП(если уплата налога НДФЛ(с зарплаты или дивиденда) за работников(учредителей) как налоговый агент).

Основание платежа: – «ТП», если платите текущий налог; – «ЗД», если добровольно погашаете долг; – «ТР», если перечисляете сумму по требованию из налоговой.

ИНН, КПП и ОКТМО не должны начинаться с нуля.

В поле 109(дата, ниже «резервного поля», справа) вписывают дату декларации, по которой платят налог. Но при УСН и всех фондах(ПФР, ФСС, ФОМС) ставят 0.

В поле 107(период, ниже «код», слева) вписывают месяц в котором у работником(ками) был получен облагаемый доход.

Если в поле 107 допущена ошибка, то платеж нужно уточнить написав письмо в ИФНС в произвольной форме.

Рис.Образец заполнения платежного поручения(НДФЛ за работников) в Бизнес Пак.

КБК НДФЛ

Актуально на 2016-2017 года. Для 2017 года КБК не меняли.