В платежке ошибочно выделен ндс

Чем опасен ошибочно выделенный в платежке НДС спецрежимнику

Бывает, что неплательщику НДС приходят от покупателя деньги, а в платежке по ошибке выделен этот налог. При этом причитающуюся с него сумму покупатель не изменил, а просто расчетным путем определил НДС и указал его величину в поле «Назначение платежа» либо же просто написал: «В том числе НДС 18%«. Эта ситуация вам знакома? Тогда наша статья — для вас.

Платить такой НДС вы не обязаны, поскольку счет-фактуру с выделенной суммой НДС покупателю не выставляли (Пункт 5 ст. 173 НК РФ; Письмо УФНС России по г. Москве от 31.03.2009 N 20-14/2/030093@). Однако успокаиваться и рассчитывать на то, что вы легко все объясните налоговикам, когда они придут к вам с выездной проверкой, не стоит. Все дело в том, что в инспекции, скорее всего, увидят платеж с НДС намного раньше. И хорошо, если инспектор начнет с того, что потребует у вас пояснений. Но, как показывает практика, он может поступить и иначе, доставив вам немало неприятностей. Итак, чем может обернуться ошибка покупателя и что нужно предпринять, чтобы предотвратить негативные последствия?

Когда и как инспекция может обнаружить НДС в платежке

Обнаружить, что в платежном поручении выделен НДС, инспекция может гораздо раньше, чем соберется к вам с выездной проверкой. Налоговики увидят это при камеральной проверке ваших деклараций за период, в котором прошел платеж с ошибочно выделенным НДС.

Дело в том, что, проверяя ваши декларации, инспекция может запросить у банка выписки с банковских счетов налогоплательщика (Пункт 2 ст. 86 НК РФ). В выписке (Приложение 4 к Приказу ФНС России от 30.03.2007 N ММ-3-06/178@) по каждому платежу указывается, в числе прочего, и его назначение, формулировку которого банк переносит из соответствующего поля платежного поручения. При анализе выписки налоговики специально обращают внимание на платежи с НДС. Ведь, не считая выездной проверки, это — единственный способ выявить случаи предъявления НДС теми, кто не является плательщиком этого налога.

Примечание

Конечно, обнаружить НДС, выделенный в платежке, инспекция может и при выездной или камеральной проверке, проводимой у покупателя. Однако у покупателя в этом случае не окажется вашего счета-фактуры (поскольку вы его не выставляли), и причин заподозрить вас в предъявлении НДС у инспектора не будет.

Что за этим может последовать

Обнаружив платеж с НДС, проверяющие решат, что вы выставили покупателю счет-фактуру с выделенным налогом, а значит, должны были заплатить его сумму в бюджет (Пункт 5 ст. 173 НК РФ). Кроме того, налоговики считают, что если неплательщик НДС выставил счет-фактуру с НДС, то он обязан подать декларацию по этому налогу (Пункт 3 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утв. Приказом Минфина России от 15.10.2009 N 104н; Письмо Минфина России от 23.10.2007 N 03-07-11/512). Правда, суды отказываются штрафовать за непредставление декларации даже тех спецрежимников, которые действительно выставили счета-фактуры с налогом (Постановления Президиума ВАС РФ от 30.10.2007 N 4544/07; ФАС ЗСО от 26.04.2007 N Ф04-2469/2007(33681-А70-6)).

Чтобы выяснить, почему в платежке указан НДС, инспектор должен запросить у вас письменные пояснения (Пункт 3 ст. 88 НК РФ) либо вызвать вас для дачи пояснений (Подпункт 4 п. 1 ст. 31 НК РФ) в рамках той камеральной проверки, при которой запрашивал у банка выписку. Но нередко налоговики поступают намного проще:

— блокируют ваш расчетный счет за непредставление декларации по НДС (Пункт 3 ст. 76 НК РФ);

— списывают указанный в платежке НДС по инкассо.

Возможен и более мягкий, но все равно малоприятный вариант, при котором налоговики:

— выставляют требование заплатить сумму НДС, пени (Статья 75 НК РФ) и штраф (Статья 75 НК РФ), а в случае неуплаты грозят бесспорным списанием и блокировкой счета;

— требуют представить декларацию по НДС и штрафуют за ее несвоевременное представление.

Все это незаконно. Нельзя доначислять налоги, а также делать вывод о том, что у того или иного лица возникла обязанность представить декларацию и уплатить налог, на основе одной только выписки банка, без изучения первичных документов и установления существа хозяйственных операций в рамках проводимой по закону проверки (Постановления ФАС ЗСО от 28.03.2011 по делу N А45-12006/2010; ФАС СКО от 12.07.2006 N Ф08-3078/2006-1320А). Ведь в этом случае вывод о выставлении вами счета-фактуры будет иметь лишь предположительный характер, не подкрепленный собранными в соответствии с НК РФ доказательствами (Пункт 4 ст. 101 НК РФ; Постановление ФАС СЗО от 17.10.2008 по делу N А21-13/2008). Собственно, таким доказательством мог бы быть только сам счет-фактура (Постановления ФАС ВСО от 31.01.2006 N А19-17585/05-40-Ф02-3/06-С1; ФАС УО от 24.08.2006 N Ф09-7242/06-С2), но вы его не выставляли, и у инспекции его быть не может.

Так что действия инспекции удастся оспорить. Однако лучше вовсе не давать ей повода для подобных действий, заранее исключив возможность заподозрить вас в том, что вы предъявили покупателю НДС. Посмотрим, как это сделать.

Как «убрать» ошибочный НДС из платежки

Для того чтобы никаких споров с инспекцией не возникло, вам необходимо:

— получить подтверждение того, что НДС в платежке был выделен ошибочно;

— позаботиться, чтобы банк отразил у себя информацию об исправленном назначении платежа.

Для этого письменно уведомите покупателя о допущенной им ошибке. Также попросите покупателя оформить и направить в его банк письмо об ошибке в формулировке назначения платежа и о необходимости внести исправления. Затем банк покупателя поставит на письме отметку об исправлении и сообщит о нем вашему банку, который в свою очередь письменно проинформирует вас об изменениях в назначении платежа.

Составить письмо в адрес покупателя вы можете, например, так.

Генеральному директору ООО «Купец»

Н.Н. Небрежному

от ООО «Порядок во всем»

Тел. (495) 719-12-34

N 128/И11 от 25 июля 2011 г.

18.07.2011 вы перечислили на расчетный счет ООО «Порядок во всем» N 40702810838123456789 в Приватбанке денежные средства в сумме 147 000,00 руб. по договору N 156. При этом в платежном поручении N 34 в поле «Назначение платежа» вы ошибочно указали: «В том числе НДС 18%».

Цена договора N 156 составляет 147 000,00 руб. и не включает НДС, поскольку ООО «Порядок во всем» применяет упрощенную систему налогообложения, не является плательщиком НДС и не выставляет покупателям счета-фактуры.

Просим вас письменно уведомить обслуживающий вас банк, с расчетного счета в котором был перечислен названный платеж, об ошибке и дать ему поручение:

— исправить ошибку в платежном поручении N 34: в поле «Назначение платежа» слова «В том числе НДС 18%» заменить словами «Без НДС»;

— уведомить Приватбанк о проведенном исправлении.

Генеральный директор ООО ———— П.П. Пунктуальный

25 июля 2011 г.

Дальше нужно решить, есть ли необходимость сдавать полученный документ в инспекцию вместе с очередной декларацией. Для этого свяжитесь со своим банком и узнайте, отразил ли он у себя исправленное назначение платежа.

Дело в том, что некоторые банки ограничиваются только отметками на письме плательщика, принимая изложенную в нем информацию к сведению, но не изменяя назначение платежа в своих документах. Тогда в выписке, которую получит от банка налоговая, будет фигурировать первоначальное назначение платежа с ошибочным НДС. В таком случае нужно приложить к декларации полученный от банка документ. Он еще на стадии изучения выписки по счету снимет возможные вопросы и подозрения у проводящего камеральную проверку инспектора.

Если же банк отразил у себя исправления в назначении платежа, то ничего прикладывать к декларации не нужно. Ведь в выписке банка платеж уже будет без НДС.

Что делать, если банк или покупатель отказались исправлять ошибку

Чаще всего банки соглашаются поправить назначение уже проведенного платежа — у многих из них даже выделена такая услуга в прейскуранте. Но бывает, что банк в этом отказывает или игнорирует такую просьбу. Тогда остается ограничиться письмом от покупателя в ваш адрес, подтверждающим, что НДС в платежке он выделил ошибочно и назначение платежа следует читать «Без НДС». Это письмо приложите к декларации вместе с собственными пояснениями того, что счет-фактуру вы не выставляли.

И наконец, если сам покупатель не намерен ничего предпринимать для исправления допущенной им ошибки, остается вспомнить, в чьих руках спасение утопающих. Составьте и приложите к декларации свою пояснительную записку о том, что НДС в платежке покупатель выделил ошибочно. Приложите также копии договора с покупателем, выставленного ему счета и первичных документов по сделке (акта выполненных работ или услуг, накладной), в которых цена указана без НДС.

Как видим, одна маленькая чужая ошибка способна доставить немало хлопот. Конечно, если счет-фактуру вы не выставляли, то проблема, скорее всего, разрешится при визите в инспекцию — вряд ли налоговики доведут конфликт до суда. А чтобы таких случаев было меньше, на всех выставляемых покупателям документах выделяйте большими буквами предупреждение «Без НДС!».

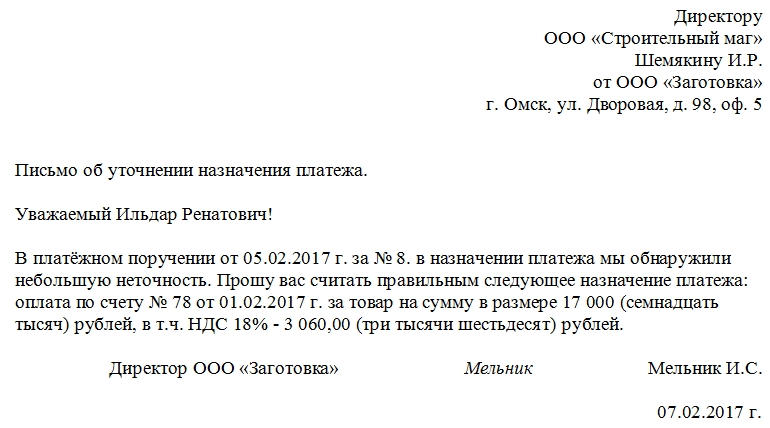

Письмо об уточнении назначения платежа

Составление письма об уточнении назначения платежа происходит тогда, когда сотрудники организаций обнаруживают ошибку или неточность в уже исполненном платежном поручении. Данное письмо является не просто частью деловой корреспонденции, оно относится к первичной документации фирмы.

Когда и какие возникают ошибки

Ошибки в платежках между контрагентами допускают составители платежных поручений, т.е. работники бухгалтерских отделов. При этом неверные данные могут быть в самых разных пунктах документа: например, неправильно указывается номер договора, по которому происходит перечисление денежных средств, ошибочно пишется цель платежа или, бывает, выделяется НДС там, где его выделать не нужно и т.д.

Исправить это можно в одностороннем порядке, направив партнеру письмо об уточнении назначения платежа.

При этом вторая сторона не обязана высылать уведомление о получении данного послания, но удостовериться в том, что письмо получено, лишним не будет.

Можно ли оспорить новое назначение платежа

Обычно изменение параметра «Назначение платежа» происходит при взаимном согласии и без особых последствий. Но в некоторых случаях возможны осложнения. Например, если налоговая инспекция при проверке обнаружит такое исправление и посчитает его способом ухода от налогов, санкции со стороны контролирующего органа можно считать неминуемыми. Бывает, что трения о назначении платежа возникают и между контрагентами, особенно в части выплат по долгам и процентам. В большинстве случаев, для того, чтобы оспорить исправление, опротестовывающей его стороне придется обратиться в судебную инстанцию, при этом гарантий выигрыша дела никто не даст, поскольку такие истории всегда имеют множество нюансов.

Важное условие, необходимое для того, чтобы избежать возможных проблем, заключается о том, что сведения об изменениях в назначении платежа нужно в обязательном порядке передавать и в банки, через которые прошел платеж. Для этого достаточно всего лишь написать аналогичные письма в простой уведомительной форме.

Кто составляет письмо об уточнении назначения платежа

Данное письмо составляется со стороны компании, переведшей средства.

Обычно сам текст пишет специалист отдела бухгалтерии или иной сотрудник, уполномоченный на создание подобного рода корреспонденции и имеющий доступ к формируемым платежкам.

При этом документ в обязательном порядке должен быть подписан руководителем компании.

Как правильно написать письмо

Письмо об уточнении назначения платежа не имеет унифицированного образца, обязательного к применению, соответственно, писать его можно в произвольной форме или по шаблону, утвержденному в учетной политике фирмы. При этом есть ряд сведений, которые указывать в нем необходимо. Это:

- название предприятия-отправителя,

- его юридический адрес,

- данные об адресате: название компании и должность, ФИО руководителя.

- ссылку на платежное поручение, в котором была допущена ошибка (его номер и дату составления),

- суть допущенной неточности

- исправленный вариант.

Если неверно внесенных сведений несколько, то вписать их надо отдельными пунктами.

Все суммы следует вносить в бланк как цифрами, так и прописью.

При составлении письма важно придерживаться делового стиля. Это значит, что формулировки послания должны быть предельно четкими и корректными, а содержание довольно кратким — строго по делу.

Как оформить письмо

Как к информационной части письма, так и к его оформлению закон не предъявляет ровно никаких требований, поэтому писать его можно на простом чистом листе или на фирменном бланке организации, при этом допустимы как печатные, так и рукописные варианты.

Единственное правило, которое надо соблюдать неукоснительно: письмо должно быть подписано директором фирмы или уполномоченным на визирование подобной документации лицом.

Проштамповывать послание не обязательно, поскольку с 2016 года юридические лица по закону освобождены от необходимости это делать (при условии, что данное требование не прописано во внутренних нормативных актах компании).

Письмо нужно составлять как минимум в четырех экземплярах:

- один следует оставлять себе,

- второй передавать контрагенту,

- третий в банк плательщика,

- четвертый в банк получателя.

Все копии должны быть идентичны и заверены должным образом.

Как отправить письмо

Отправить такое письмо можно несколькими способами.

- лично из рук в руки,

- курьерской доставкой,

- через почту России заказным письмом с уведомлением о вручении,

- через интернет.

В случае отправки через интернет важно, чтобы предприятие имело официально зарегистрированную электронную цифровую подпись, хотя даже это не дает гарантии прочтения письма получателем.

Как и сколько хранить письмо

После отправления, все письма об уточнении назначения платежа необходимо зарегистрировать в журнале исходящей документации, а одну копию вложить в папку текущей «первички» фирмы. Здесь оно должно находиться период, установленных для такого рода документов законом или внутренними нормативно-правовыми актами компании, но не менее трех лет. После утраты актуальности и истечения срока хранения письмо можно передать в архив предприятия или утилизировать в порядке, прописанном в законодательстве.

Чем опасен ошибочный НДС в платежке для тех, кто применяет спецрежим

Бывает, что неплательщику НДС приходят от покупателя деньги, а в платежке по ошибке выделен этот налог. При этом причитающуюся с него сумму покупатель не изменил, а просто расчетным путем определил НДС и указал его величину в поле «Назначение платежа» либо же просто написал: «В том числе НДС 18%». Эта ситуация вам знакома? Тогда наша статья — для вас.

Мнение читателя

“ Наша фирма работает на УСНО. При перечислении аванса заказчик ошибочно выделил в платежном поручении НДС. Каким-то образом об этом узнали в налоговой и вынесли решение, что мы должны заплатить НДС в бюджет. Кроме того, заблокировали наш расчетный счет! При этом никакой проверки не было — по крайней мере, акт проверки нам не вручали ” .

Елена Владимирова,

главный бухгалтер, г. Москва

Платить такой НДС вы не обязаны, поскольку счет-фактуру с выделенной суммой НДС покупателю не выставлял и п. 5 ст. 173 НК РФ; Письмо УФНС России по г. Москве от 31.03.2009 № 20-14/2/030093@ . Однако успокаиваться и рассчитывать на то, что вы легко все объясните налоговикам, когда они придут к вам с выездной проверкой, не стоит. Все дело в том, что в инспекции, скорее всего, увидят платеж с НДС намного раньше. И хорошо, если инспектор начнет с того, что потребует у вас пояснений. Но, как показывает практика, он может поступить и иначе, доставив вам немало неприятностей. Итак, чем может обернуться ошибка покупателя и что нужно предпринять, чтобы предотвратить негативные последствия?

Когда и как инспекция может обнаружить НДС в платежке

Обнаружить, что в платежном поручении выделен НДС, инспекция может гораздо раньше, чем соберется к вам с выездной проверкой. Налоговики увидят это при камеральной проверке ваших деклараций за период, в котором прошел платеж с ошибочно выделенным НДС.

Дело в том, что, проверяя ваши декларации, инспекция может запросить у банка выписки с банковских счетов налогоплательщик а п. 2 ст. 86 НК РФ . В выписк е приложение 4 к Приказу ФНС России от 30.03.2007 № ММ-3-06/178@ по каждому платежу указывается, в числе прочего, и его назначение, формулировку которого банк переносит из соответствующего поля платежного поручения. При анализе выписки налоговики специально обращают внимание на платежи с НДС. Ведь, не считая выездной проверки, это — единственный способ выявить случаи предъявления НДС теми, кто не является плательщиком этого налога.

Конечно, обнаружить НДС, выделенный в платежке, инспекция может и при выездной или камеральной проверке, проводимой у покупателя. Однако у покупателя в этом случае не окажется вашего счета-фактуры (поскольку вы его не выставляли), и причин заподозрить вас в предъявлении НДС у инспектора не будет.

Что за этим может последовать

Обнаружив платеж с НДС, проверяющие решат, что вы выставили покупателю счет-фактуру с выделенным налогом, а значит, должны были заплатить его сумму в бюдже т п. 5 ст. 173 НК РФ . Кроме того, налоговики считают, что если неплательщик НДС выставил счет-фактуру с НДС, то он обязан подать декларацию по этому налог у п. 3 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утв. Приказом Минфина России от 15.10.2009 № 104н; Письмо Минфина России от 23.10.2007 № 03-07-11/512; Письма УФНС России по г. Москве от 17.11.2009 № 16-15/120314, от 03.02.2009 № 16-15/008584.1 . Правда, суды отказываютcя штрафовать за непредставление декларации даже тех спецрежимников, которые действительно выставили счета-фактуры с налого м Постановления Президиума ВАС РФ от 30.10.2007 № 4544/07; ФАС ЗСО от 26.04.2007 № Ф04-2469/2007(33681-А70-6), Ф04-2469/2007(33930-А70-6) .

Мнение читателя

“ Позвонили из ИФНС и сказали, что у нас идет камеральная проверка декларации по «упрощенному» налогу за 2010 г. Они видят, что нам поступила оплата от покупателя и в платежном поручении указано: «В том числе НДС». И теперь мы обязаны заплатить всю эту сумму НДС плюс штраф и пени. Я возразила, что все первичные документы покупателю были выставлены без НДС, а счет-фактуру мы вообще не оформляли. На это инспектор ответила, что раз так, то мы должны были платеж вернуть, а покупатель бы потом заново его нам перечислил, правильно указав назначение платежа. Тогда бы, мол, претензий к нам не было. Представляю, что сказал бы мой директор, предложи я ему вернуть поступивший аванс обратно! ” .

Жанна Купчук,

главный бухгалтер, Московская обл.

Чтобы выяснить, почему в платежке указан НДС, инспектор должен запросить у вас письменные пояснени я п. 3 ст. 88 НК РФ либо вызвать вас для дачи пояснени й подп. 4 п. 1 ст. 31 НК РФ в рамках той камеральной проверки, при которой запрашивал у банка выписку. Но нередко налоговики поступают намного проще:

- блокируют ваш расчетный счет за непредставление декларации по НД С п. 3 ст. 76 НК РФ ;

- списывают указанный в платежке НДС по инкассо.

Возможен и более мягкий, но все равно малоприятный вариант, при котором налоговики:

- выставляют требование заплатить сумму НДС, пен и ст. 75 НК РФ и штра ф ст. 122 НК РФ , а в случае неуплаты грозят бесспорным списанием и блокировкой счета;

- требуют представить декларацию по НДС и штрафуют за ее несвоевременное представление.

Все это незаконно. Нельзя доначислять налоги, а также делать вывод о том, что у того или иного лица возникла обязанность представить декларацию и уплатить налог, на основе одной только выписки банка, без изучения первичных документов и установления существа хозяйственных операций в рамках проводимой по закону проверк и Постановления ФАС ЗСО от 28.03.2011 № А45-12006/2010; ФАС СКО от 12.07.2006 № Ф08-3078/2006-1320А; ФАС ПО от 20.10.2009 № А57-16477/2008 . Ведь в этом случае вывод о выставлении вами счета-фактуры будет иметь лишь предположительный характер, не подкрепленный собранными в соответствии с НК РФ доказательствам и п. 4 ст. 101 НК РФ; Постановление ФАС СЗО от 17.10.2008 № А21-13/2008 . Собственно, таким доказательством мог бы быть только сам счет-фактур а Постановления ФАС ВСО от 31.01.2006 № А19-17585/05-40-Ф02-3/06-С1; ФАС УО от 24.08.2006 № Ф09-7242/06-С2 , но вы его не выставляли и у инспекции его быть не может.

Так что действия инспекции удастся оспорить. Однако лучше вовсе не давать ей повода для подобных действий, заранее исключив возможность заподозрить вас в том, что вы предъявили покупателю НДС. Посмотрим, как это сделать.

Как «убрать» ошибочный НДС из платежки

Для того чтобы никаких споров с инспекцией не возникло, вам необходимо:

- получить подтверждение того, что НДС в платежке был выделен ошибочно;

- позаботиться, чтобы банк отразил у себя информацию об исправленном назначении платежа.

Подробнее о том, как изменить назначение платежа, читайте: 2011, № 15, с. 61

Подробнее о том, как изменить назначение платежа, читайте: 2011, № 15, с. 61

Для этого письменно уведомите покупателя о допущенной им ошибке. Также попросите покупателя оформить и направить в его банк письмо об ошибке в формулировке назначения платежа и о необходимости внести исправления. Затем банк покупателя поставит на письме отметку об исправлении и сообщит о нем вашему банку, который, в свою очередь, письменно проинформирует вас об изменениях в назначении платежа.

Составить письмо в адрес покупателя вы можете, например, так.

Генеральному директору ООО «Купец»

Н.Н. Небрежному

от ООО «Порядок во всем»

Тел. (495) 719-12-34

№ 128/И11 от 25 июля 2011 г.

18.07.2011 вы перечислили на расчетный счет ООО «Порядок во всем» № 40702810838123456789 в Приватбанке денежные средства в сумме 147 000,00 рублей по договору № 156. При этом в платежном поручении № 34 в поле «Назначение платежа» вы ошибочно указали: «В том числе НДС 18%».

Цена договора № 156 составляет 147 000,00 рублей и не включает НДС, поскольку ООО «Порядок во всем» применяет упрощенную систему налогообложения, не является плательщиком НДС и не выставляет покупателям счета-фактуры.

Просим вас письменно уведомить обслуживающий вас банк, с расчетного счета в котором был перечислен названный платеж, об ошибке и дать ему поручение:

— исправить ошибку в платежном поручении № 34: в поле «Назначение платежа» слова «В том числе НДС 18%» заменить словами «Без НДС»;

— уведомить Приватбанк о проведенном исправлении.

Генеральный директор ООО «Порядок во всем»

Дальше нужно решить, есть ли необходимость сдавать полученный документ в инспекцию вместе с очередной декларацией. Для этого свяжитесь со своим банком и узнайте, отразил ли он у себя исправленное назначение платежа.

Дело в том, что некоторые банки ограничиваются только отметками на письме плательщика, принимая изложенную в нем информацию к сведению, но не изменяя назначение платежа в своих документах. Тогда в выписке, которую получит от банка налоговая, будет фигурировать первоначальное назначение платежа с ошибочным НДС. В таком случае нужно приложить к декларации полученный от банка документ. Он еще на стадии изучения выписки по счету снимет возможные вопросы и подозрения у проводящего камеральную проверку инспектора.

Если же банк отразил у себя исправления в назначении платежа, то ничего прикладывать к декларации не нужно. Ведь в выписке банка платеж уже будет без НДС.

Что делать, если банк или покупатель отказались исправлять ошибку

Чтобы исправить назначение платежа, ошибочно указанное в платежке, придется идти на поклон либо к банку, либо к покупателю

Чаще всего банки соглашаются поправить назначение уже проведенного платежа — у многих из них даже выделена такая услуга в прейскуранте. Но бывает, что банк в этом отказывает или игнорирует такую просьбу. Тогда остается ограничиться письмом от покупателя в ваш адрес, подтверждающим, что НДС в платежке он выделил ошибочно и назначение платежа следует читать «Без НДС». Это письмо приложите к декларации вместе с собственными пояснениями того, что счет-фактуру вы не выставляли.

И наконец, если сам покупатель не намерен ничего предпринимать для исправления допущенной им ошибки, остается вспомнить, в чьих руках спасение утопающих. Составьте и приложите к декларации свою пояснительную записку о том, что НДС в платежке покупатель выделил ошибочно. Приложите также копии договора с покупателем, выставленного ему счета и первичных документов по сделке (акта выполненных работ или услуг, накладной), в которых цена указана без НДС.

Как видим, одна маленькая чужая ошибка способна доставить немало хлопот. Конечно, если счет-фактуру вы не выставляли, то проблема, скорее всего, разрешится при визите в инспекцию — вряд ли налоговики доведут конфликт до суда. А чтобы таких случаев было меньше, на всех выставляемых покупателям документах выделяйте большими буквами предупреждение «Без НДС!».

Что делать после ошибочного платежа с указанием НДС в пользу ИП, работающего без НДС?

Я ИП на УСН (НДС не обязан платить), мой заказчик заплатил по счету, выставленному мной без НДС, с указанием НДС — ошибочно. Что делать?

![]()

Алексей, добрый вечер! Обязанность уплаты НДС у Вас как ИП, применяющего УСН возникает в случае выставления счета фактуры (ст. 174 НК РФ). В данном случае если перечисленная сумма НДС ошибочна возвратите ее заказчику, в этом случае она не включается в доход учитываемый в КУДиР и не подлежит уплате в бюджет в виде НДС

![]()

Спасибо. Счет был на полную сумму без НДС в принципе. Из этой суммы заказчик выделил НДС. Если я верну сумму НДС, то я буду в минусе на эту сумму.

![]()

ясно, тогда поскольку Вы не выставляли счет-фактуру и не являетесь плательщиком НДСвсе полученное включайте в доход предварительно получив от заказчика письменное подтверждение ошибочного указания в платежке НДС

![]()

Включаете всю стоимость товара, который купили с НДС себе в затраты ( себестоимость продукции), а покупателю выставляете товар без НДС. т.е. ваша цена = товар + НДС = по такой цене продаете товар, но НДС не указываете.

![]()

Добрый вечер! В соответствии со ст. 346.11 НК РФ вы не являетесь плательщиком НДС. Поэтому просто запросите у заказчика письмо об уточнении платежа: «Прошу считать платежное поручение №… от… на сумму … за… БЕЗ НДС в связи с ошибочным выделением налога».

![]()

В ПИСЬМЕ Минфина РФ от 05.06.2019 № 03-07-14/40998 указано, что согласно пункту 1 статьи 168 главы 21 «Налог на добавленную стоимость» Налогового кодекса Российской Федерации (далее — Кодекс) при реализации товаров (работ, услуг) к оплате покупателю этих товаров (работ, услуг) налогоплательщики налога на добавленную стоимость (далее — НДС) обязаны предъявлять соответствующую сумму НДС.

В связи с этим организации — налогоплательщики НДС при реализации товаров (работ, услуг), облагаемых НДС, обязаны предъявить покупателю, в том числе применяющему упрощенную систему налогообложения, этих товаров (работ, услуг) соответствующую сумму НДС.

В то же время согласно пунктам 2 и 3 статьи 346.11 главы 26.2 «Упрощенная система налогообложения» Кодекса организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками НДС при реализации ими товаров (работ, услуг) и, соответственно, осуществляемые ими операции НДС не облагаются.

Таким образом, организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, при реализации товаров (работ, услуг) к оплате покупателю этих товаров (работ, услуг) соответствующую сумму НДС дополнительно к цене (тарифу) реализуемых товаров (работ, услуг) не предъявляют.

![]()

Если Вы не выставляли покупателю счет-фактуру с выделенным НДС, то у Вас отсутствует обязанность уплатиты НДС. В сложившейся ситуации рекомендую Вам придерживаться алгоритма действий, указанного в письме УФНС РФ по г. Москве от 31.03.2009 N 20-14/2/030093@:

Согласно п. 3 ст. 346.11 НК РФ индивидуальные предприниматели, которые применяют упрощенную систему налогообложения, не признаются плательщиками НДС, за исключением НДС, подлежащего уплате в соответствии с Налоговым кодексом РФ при ввозе товаров на таможенную территорию РФ, а также НДС, уплачиваемого на основании ст. 174.1 НК РФ.

В п. 5 ст. 173 НК РФ установлено, что сумма НДС исчисляется налогоплательщиками в случае выставления ими покупателю счета-фактуры с выделением суммы налога.

Как следует из представленных материалов, индивидуальный предприниматель во всех первичных документах, представляемых покупателям (контрагентам) в связи с оказанием услуг, суммы НДС не выделял. Кроме того, счета-фактуры им не выставлялись.

Таким образом, учитывая, что НДС выделен только в платежном поручении покупателя (ошибочно или по его инициативе), индивидуальный предприниматель не обязан уплачивать НДС в бюджет и представлять налоговую декларацию по данному налогу.

При этом в соответствии с п. 1 ст. 346.15 НК РФ поступившие от покупателей денежные средства включаются в состав доходов в полном объеме (включая сумму НДС).

Если платежное поручение покупателя (с выделенной суммой НДС) банком еще не исполнено, то плательщик вправе отозвать его на основании п. 2.17 Положения о безналичных расчетах в РФ, утвержденного Банком России от 03.10.2002 № 2-П (в настоящее время Положение о безналичных расчетах в РФ, утвержденное Банком России от 03.10.2002 № 2-П, утратило силу. Сейчас вопросы отзыва платежных поручений регламентируются п. 2.14 Положения Банка России от 19.06.2012 № 383-П – мое примечание).

Если указанное платежное поручение банком исполнено, то покупатель (контрагент) должен направить письмо в адрес индивидуального предпринимателя с сообщением, что в соответствующем платежном поручении сумма НДС выделена ошибочно.

С уважением,

Голубушина Лариса

Похожие вопросы

Если я выставлю счет-фактуру с указанием НДС, мне надо будет заплатить налог на НДС?

Я военнослужащий с выслугой 21 год. Срок контракта заканчивается через 5 мес.Сегодня пришел приказ о моей ротации. Правомерно ли это? Если нет то что делать дальше?

Заказчик оплатил счет выставленный исполнителем (ИП на упрощенке) с НДС

Что делать, не верно указали доход и соответственно заплатили налогов меньше, чем должны?

Что делать, если Государственный Заказчик не хочет убрать цену с НДС в контракте?