Штраф в платежном поручении образец

Как оформлять платежку на штраф в налоговую инспекцию

Ст. 114 НК РФ гласит, что по результатам проведенных контрольных мероприятий ИФНС вправе накладывать на налогоплательщиков, не исполняющих свои обязательства должным образом, денежные санкции. Если они не будут перечислены добровольно, фискалы направляют взыскание на счета компании или гражданина, далее на его имущество. Чтобы избежать споров и проблем, нужно знать, как заполнить платежку на штраф в налоговую согласно актуальному образцу 2018 года.

Порядок уплаты штрафов

ИФНС вправе накладывать на налогоплательщиков денежные санкции за нарушения, перечисленные в НК РФ. К числу таких проступков относится несоблюдение сроков сдачи отчетности, неуплата налогов вовремя, отказ от предоставления налоговикам запрошенной информации, ошибки при совершении регистрационных процедур и т.д. Сумма штрафа указывается в решении или требовании, направляемом хозяйствующему субъекту.

Перечисление налогов, пеней и штрафов согласно решению ФНС производится отдельными платежками. Недопустимо объединять эти суммы в одном поручении.

Законодательство не обязывает компании совершать все перечисления в один день: налогоплательщик вправе разбить их на разные даты. Вначале рекомендуется выплатить недоимку, чтобы на нее не начислялись пени. Далее переводятся сами пени за все время просрочки. Последним можно направить штраф, главное – уложиться в сроки, указанные в выставленном требовании.

Как правильно заполнить платежное поручение на перечисление штрафа?

Пошаговый алгоритм, как оформить платежку на штраф в налоговую, предполагает указание следующей информации в полях поручения:

Реквизиты получателя

Штраф платится в то же отделение ИФНС, что и сам налог. Это означает, что название получателя, его БИК, корсчет и расчетный счет останутся «стандартными». Если перечисление делается впервые, реквизиты можно уточнить в отделении налоговой или на ее официальном сайте.

Назначение платежа

Указывается вид перечисления и ссылка на документ-основание. Например, бухгалтер прописывает: «Штраф за непредставление декларации по НДС согласно требованию №1 от 01.01.2019 г.».

Важно учитывать, что для погашения недоимки, уплаты пеней и штрафов установлены разные КБК. Отличие заключается в символах 14-17, которые показывают подвид платежа. Для штрафов их комбинация установлена как «3000», для «тела» налога – «1000». Найти нужный код можно на сайтах информационно-правовых систем, он указывается в требовании, поступившем от ИФНС.

Основание платежа

В поле 106 проставляется аббревиатура, зависящая от того, по какому документу уплачивается штраф. Указывается «АП», если основанием стало решение налоговой инспекции по результатам проверки, или «ТР», если организации поступило требование.

Аббревиатуру «ЗД» указывать при перечислении штрафов не следует. Она используется в случаях, когда налогоплательщик добровольно погашает выявленную задолженность.

Номер и дата документа

В поле 108 платежного поручения прописывается номер требования, по которому перечисляется штраф. В поле 109 указывается дата этого документа.

В 22-м поле прописывается УИН, если он обозначен в требовании, полученном налогоплательщиком. Если эта информация отсутствует в документе, ставится «0».

ОКТМО

Указывается ОКТМО, соответствующий той налоговой инспекции, куда направляются средства. Например, если компания перечисляет деньги в ИФНС, где состоит на учете ее обособленное подразделение, нужно прописывать код не по адресу регистрации головной организации, а по месту нахождения филиала.

Обязанность налогоплательщика – перечислить штраф в сроки, обозначенные в требовании. Если денежные средства не поступят в инспекцию своевременно, она обратит взыскание на банковские счета хозяйствующего субъекта и его электронные кошельки.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

В два счета: как составить платежное поручение на оплату пеней и штрафов

Вы не вовремя сдали налоговую декларацию? Или забыли уплатить налог? Налоговая инспекция прислала требование об уплате пени и штрафов? Мы поможем вам составить платежное поручение на оплату пеней и штрафов в налоговую инспекцию или внебюджетный фонд.

Штрафы и пени по налогам и сборам

Если получено требование на уплату штрафа или пени, оно может содержать УИН (уникальный идентификатор начислений), его надо указать в поле «Код». Если требования с УИН нет, то в этом поле ставится 0.

ОКТМО указывается обычный, как и при уплате налогов. В поле 106 выбирается основание платежа: при наличии требования от налогового органа ставится ТР, если требования нет, то ставится ЗД. Номер и дата требования указывается в полях 108-109 платежного поручения, при отсутствии требования, в полях проставляются нули. В поле 107 «Показатель налогового периода» ставится срок уплаты, указанный в требовании. Если требования нет, то в этом поле так же ставится 0.

КБК, если он не указан в требовании, надо искать самостоятельно. Имейте ввиду, что берется КБК не того периода, за который вы платите штраф или пени, а КБК того года, в котором вы это оплачиваете. Т.е. при уплате штрафов и пеней в 2015 году надо брать КБК из списка кодов на 2015 год.

Налоговая инспекция может налагать штрафы как по Налоговому кодексу, так и по Кодексу об административных правонарушениях (КоАП). Принцип заполнения платежного поручения при этом один, разные только КБК.

КБК по пеням и штрафам согласно Налоговому кодексу

* Пени (статья 75 НК) за несвоевременную уплату и штрафы за неуплату налога (статья 122 НК) — КБК налога, по которому нарушен срок уплаты, но в 14-17 разряде КБК вместо 1000 указывается 2100 (пени) или 3000 (штраф).

Пример:КБК транспортного налога 182 1 06 04011 02 1000 110, пени по этому налогу уплачиваются на КБК 182 1 06 04011 02 2100 110, а штраф на КБК 182 1 06 04011 02 3000 110

* Штрафы за непредставление налоговой декларации в установленный срок (статья 119 НК) – КБК указываются по такому же принципу, как и при пенях за несвоевременную уплату налога. Т.е. берется КБК налога, по которому подается декларация и в 14-17 разряде ставится 3000.

Пример: КБК по НДС 182 1 04 01000 01 1000 110, штраф за несвоевременную подачу декларации по НДС уплачивается на КБК 182 1 04 01000 01 3000 110

* Штраф за непредставление справок 2-НДФЛ, сведений о среднесписочной численности, а также иных документов и (или) иных сведений (статьи 119.2, 129.1 и пункт 1 статьи 126 НК) – КБК 182 1 16 03010 01 6000 140

* Штраф за несоблюдение порядка представления налоговой декларации (расчета) в электронной форме (статья 119.1 НК) — КБК 182 1 16 03010 01 6000 140

КБК по штрафам согласно КоАП

* Штрафы за административные правонарушения в области налогов и сборов, предусмотренные КоАП — 182 1 16 03030 01 6000 140

* Штрафы за нарушение законодательства о применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт -182 1 16 06000 01 6000 140

* Штрафы за нарушение порядка работы с денежной наличностью, ведения кассовых операций и невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операций 182 1 16 31000 01 6000 140

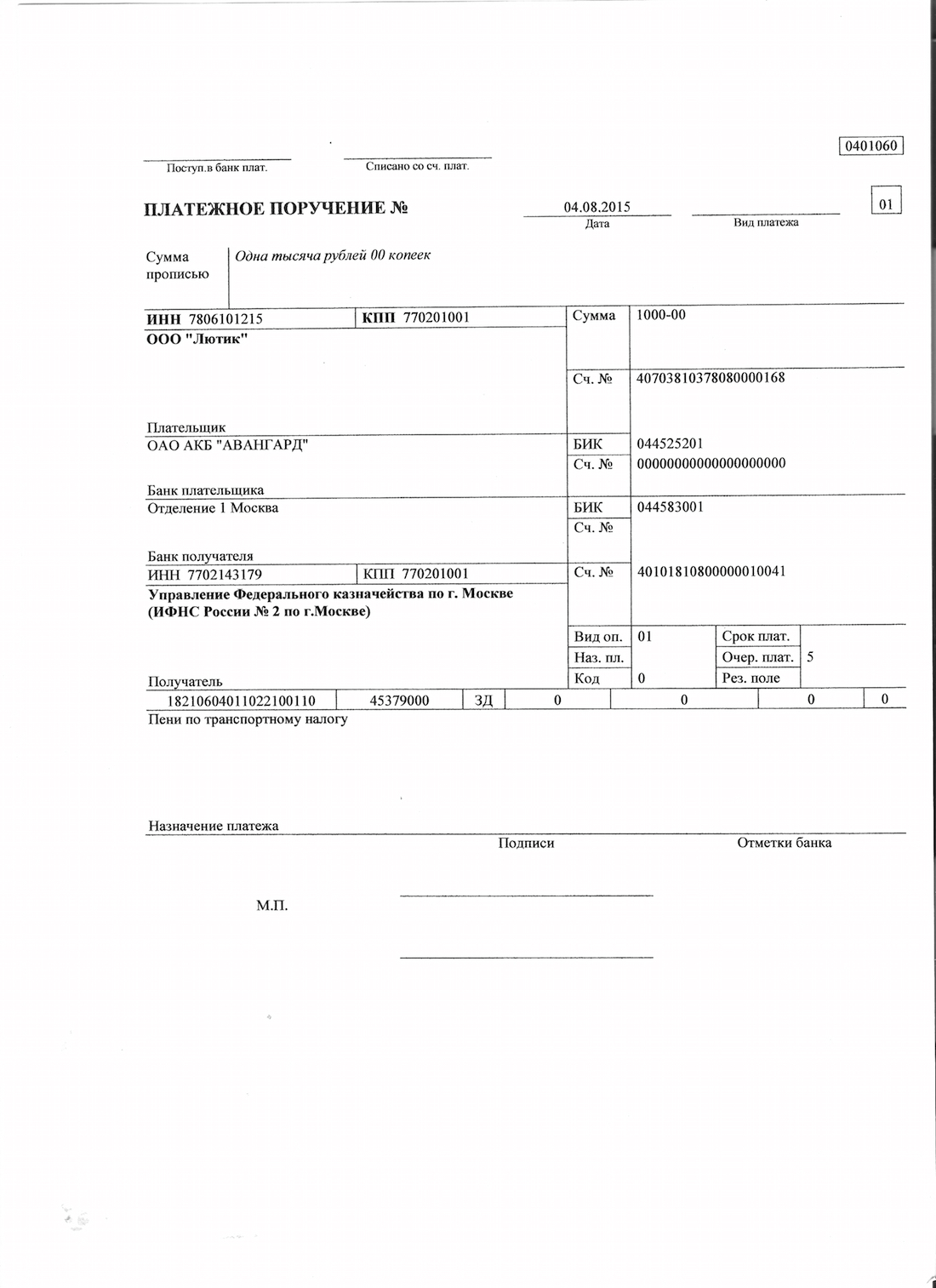

Образец заполнения платежного поручения на уплату штрафа за налоговое правонарушение при наличии требования и УИН

Образец заполнения платежного поручения на уплату пеней при отсутствии требования и УИН

Штрафы и пени по взносам во внебюджетные фонды

Фонд социального страхования выставляет штрафы по двум федеральным законам [2] , так же, как и Пенсионный фонд [3] . Кроме этого, оба фонда могут оштрафовать должностных лиц организации по ст.15.33 КоАП.

Штрафы и пени по страховым пенсионным взносам

* Пени (статья 25 закона 212-ФЗ) за несвоевременную уплату и штрафы за неуплату взносов (статья 47 закона 212-ФЗ) — КБК взносов, по которым нарушен срок уплаты, но в 14-17 разряде КБК вместо 1000 указывается 2000 (пени) или 3000 (штраф).

Пример: КБК страховых взносов на выплату страховой части трудовой пенсии — 392 1 02 02010 06 1000 160, пени за несвоевременную уплату следует платить на КБК 392 1 02 02010 06 2000160, а штраф за неуплату на КБК 392 1 02 02010 06 3000 160

* Штрафы за нарушение законодательства РФ о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства в части бюджета Пенсионного фонда РФ (за исключением ст.48-51 закона 212-ФЗ) — 392 1 16 20010 06 6000 140;

* Штрафы за нарушение законодательства РФ о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства в части бюджета ФФОМС (за исключением ст.48-51 закона 212-ФЗ) — 392 1 16 20030 08 6000 140;

* Штрафы в соответствии со статьями 48 — 51 Федерального закона 212-ФЗ — 392 1 16 20050 01 6000 140.

Штрафы и пени по страховым взносам в ФСС

* Пени за несвоевременную уплату и штрафы за неуплату взносов — КБК взносов, по которым нарушен срок уплаты, в 14-17 разряде КБК вместо 1000 указывается 2000 (пени) или 3000 (штраф).

Пример: КБК страховых взносовна обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний — 393 1 02 02050 07 1000 160, пени уплачиваются на КБК 393 1 02 02050 07 2000 160, 393 1 02 02050 07 3000 160.

* Штрафы за нарушение законодательства РФ о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства в части бюджета ФСС — 393 1 16 20020 07 6000 140

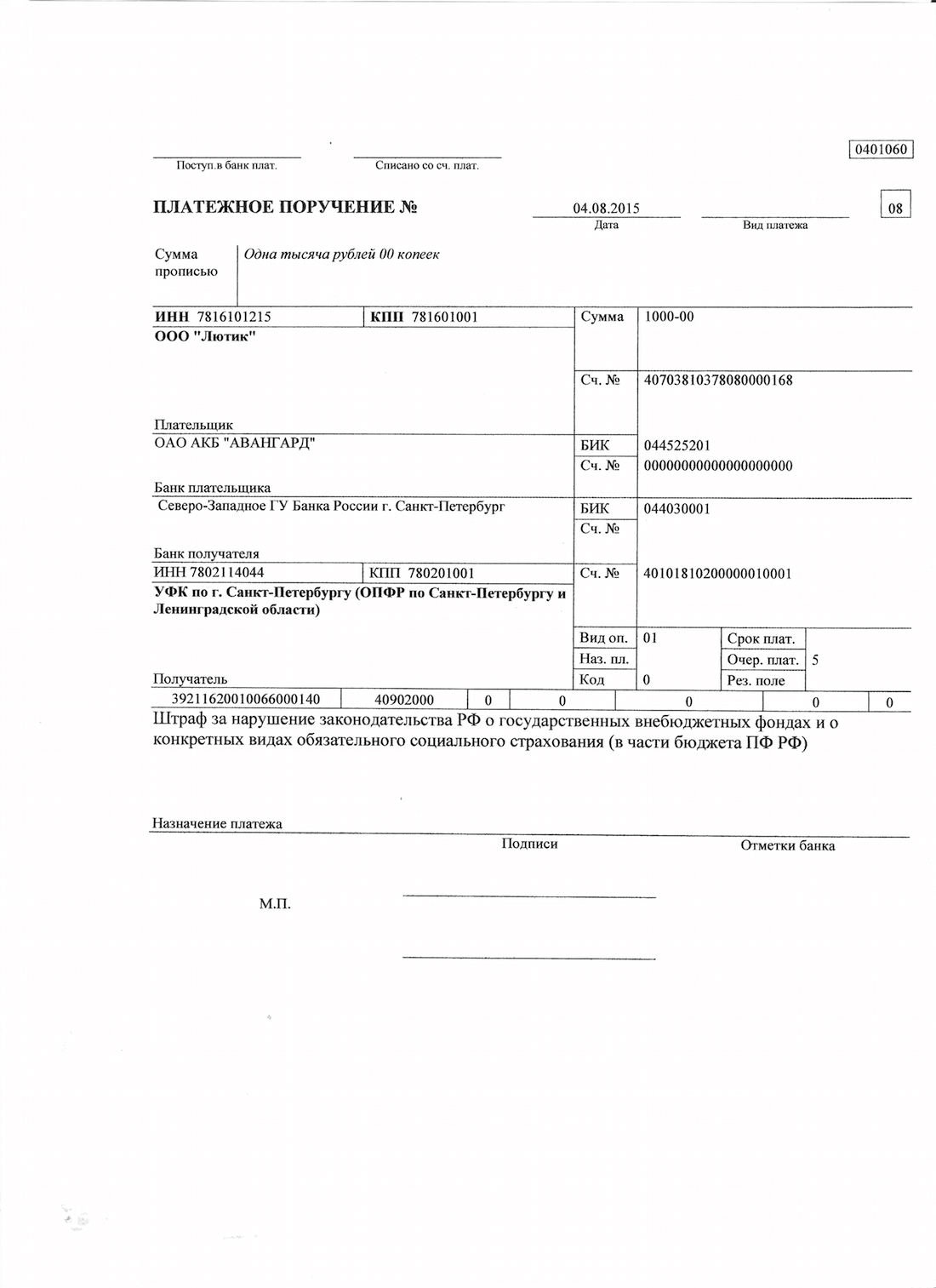

Образец заполнения платежного поручения на уплату штрафа в ПФ

[1] Пункт 2 статьи 855 Гражданского кодекса

[2] Федеральный закон от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»; Федеральный закон от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»

[3] Федеральный закон от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»; Федеральный закон от 01.04.1996 N 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»

Как составить платежное поручение на основании требования об уплате налога, сбора, пени, штрафа

Что такое требование об уплате налога, сбора, пени, штрафа

Согласно статье 69 НК РФ ФНС может направить требование об уплате налога, сбора, пени, штрафа, если налогоплательщик неверно рассчитал сумму налога, не уплатил налог или сделал это позднее установленного срока, а также в других случаях налоговых правонарушений.

Требование составляется в виде таблицы, где указывается сумма задолженности по налогу, размер пеней и штрафов. Там же приводится срок исполнения требования, а также меры по взысканию налога и обеспечению исполнения обязанности по уплате налога, если налогоплательщик не погашает задолженность. Форма требования об уплате налога, сбора, пени, штрафа утверждена Приказом ФНС РФ от 01.12.2006 N САЭ-3-19/825@.

Пример требования

Уплата недоимки и пени

Как составить платежное поручение

По каждой строчке требования необходимо сформировать отдельное платежное поручение. Это можно сделать вручную — перенести данные из полученного требования в поля 24 и 104-109 платежного поручения.

Заполняя платежку, вы можете использовать эту таблицу, которая подскажет, какое значение нужно указать в каждом поле. Будьте внимательны при внесении данных — ошибка даже в одной цифре приведет к тому, что деньги организации не попадут по назначению, и задолженность не будет погашена.

Полную инструкцию, как сформировать платежное поручение, вы можете прочитать на сайте Бухгалтерия Онлайн.

Второй вариант подготовить платежку — сформировать ее автоматически. Эта функция с недавнего времени доступна пользователям Контур.Экстерн.

Получив электронное требование об уплате в Экстерне, уведомьте об этом ФНС, нажав на кнопку «Отправить в ФНС квитанцию о приеме». Затем приступайте к формированию платежки: перейдите по ссылке «Создать платежку» и введите наименование своего банка и расчетный счет. Все остальные данные из требования система сама подставит в соответствующие поля платежного поручения. Вы также можете выбрать, по какому типу задолженности делать платежку, и при необходимости изменить сумму платежа.

Создать готовую платежку можно либо в формате Word и затем распечатать, либо скачать специальный текстовый файл, чтобы потом загрузить в интернет-банк.

Как не заплатить лишнего

При обработке требования важно знать про особенность указания сумм в поле «Недоимка». Если сумма в нем стоит со звездочкой, то оплачивать ее не нужно — эта информация носит справочный характер.

Когда вы формируете платежное поручение в Экстерне, то вы никогда не включите в него сумму со звездочкой по ошибке. Такая сумма будет в общем списке, но выбрать ее для формирования платежного поручения нельзя.

Как заполнить платежное поручение по штрафу ГИБДД

Дополнительный штраф и блокировка расчетного счета — вот возможные последствия просрочки платежа по штрафу ГИБДД. Правильное заполнение платежки — гарантия того, что деньги уйдут по назначению, и штраф погасится успешно. Поэтому важно быть внимательным заполняя платежное поручение, учитывать все нюансы.

В статье — образец и инструкция правильного заполнения, чтобы избежать рисков.

Штрафы ГИБДД на организацию – кто платит

Штрафы с камер фотофиксации всегда оформляются на собственника ТС, независимо кто им управлял. Это правило прописано в п. 1 ст. 2.6.1 КоАП РФ. Получается, что юридические лица — владельцы транспорта получают штрафы своих сотрудников.

Ст. 32.2 КоАП РФ определяет кто должен оплачивать штраф: “Административный штраф должен быть уплачен . лицом, привлеченным к административной ответственности…”, то есть организацией.

В реальности, оплатить штраф за организацию может и ее сотрудник, и другое юридическое лицо.

Из каких средств оплачивать штраф решается внутри организации. Здесь возможны варианты:

- Организация взыскивает сумму с наемного водителя;

- Оплачивает из своих средств;

- Или штраф оплачивает другое юрлицо (например лизингополучатель или арендатор авто).

Как организации оплатить штраф

Обычно, юрлица оплачивают штрафы с расчетного счета. Для этого оформляются банковские платежные поручения отдельно на каждый штраф.

Платежное поручение — документ, который создается для перевода денег с банковского счета отправителя на счет получателя.

Но есть и другие способы оплаты штрафов организации, за которые никто не накажет. Главное — оплатить в срок 60 дней и корректно заполнить реквизиты, чтобы деньги не ушли в другое место.

Вот эти способы:

- Наличными в кассе банка, на почте или терминале самообслуживания. Нужно иметь при себе все постановления, которые нужно оплатить. Или заранее распечатанные квитанции.

- Банковской картой — личной или корпоративной картой сотрудника:

- через личный кабинет или приложение банка;

- на сайте ГИБДД, Госуслуги;

- через банкомат;

- Через платежные системы WebMoney, Яндекс.Деньги, QIWI и др.;

В последних двух случаях потребуется вводить реквизиты получателя отдельно по каждому штрафу. Для автопарка, где много машин и штрафов это трудозатратно, придется потратить много времени.

- Через специальные сервисы автоматического контроля штрафов организаций, например, такой как onlinegibdd.ru.Сервис сам находит все штрафы, и позволяет оплатить их в один клик.

Реквизиты для оплаты штрафа ГИБДД, где взять

Платежное поручение обязательно должно содержать реквизиты получателя платежа. По ним платежная система понимает кому предназначен платеж и куда переводить деньги.

Найти реквизиты можно в следующих источниках:

- В постановлении или квитанции, полученной из ГИБДД.

Плюсы: все под рукой, не нужно рыться в интернете.

Минусы: иногда постановления не доходят до адресата и создается риск просрочки платежа и возникновения проблем с ФССП.

- На сайте ГИБДД и Госуслуги.

Если постановления на руках нет, можно найти штраф и реквизиты для оплаты на официальном ресурсе ГИБДД. Для этого в форму поиска введите госномер автомобиля и номер СТС.

Плюсы: удобно, что можно выяснить реквизиты находясь на рабочем месте и никуда не ехать.

Минусы: если речь идет о большом автопарке — на проверку будет тратиться много времени, на этом ресурсе есть только штрафы ГИБДД и нет штрафов МАДИ, АМПП, МУГАДН.

- Через специальные сервисы, какonlinegibdd.ru.

Здесь можно проверить информацию о всех штрафах за нарушения ПДД, правил парковки, неоплаты парковки, неоплаты системы Платон, перегрузу по всему автопарку компании, получить перечень неоплаченных постановлений и полный реквизитный состав по этим постановлениям. А также воспользоваться услугой автоматического формирования платежных поручений (подробнее об услуге читай ниже).

Плюсы: не нужно тратить время.

Минусы: услуга платная.

Правильное заполнение платежного поручения по штрафу ГИБДД

Важно заполнить реквизиты правильно — ошибка даже в одной цифре приведет к тому, что деньги уйдут не туда. Плательщик будет считать штраф оплаченным, а по факту случится просрочка платежа. В результате, должник будет иметь проблемы со службой судебных приставов: от дополнительного штрафа до блокировки расчетного счета компании.

Порядок оформления платежных поручений по штрафу ГИБДД регулируется Приложением № 2 к Приказу Минфина РФ № 107н от 12.11. 2013 г.

Перечень и описание реквизитов платежного поручения в Приложении 1 к Положению Банка России от 19.06. 2012 г. N 383-П

В таблице ниже — важные моменты заполнения платежного поручения с указанием содержания реквизита.

№ поля

Наименование реквизита

Содержание реквизита

“01” (юридические лица)

“01” (платежное поручение)

Номер-идентификатор УИН (указан в строке “Постановление”)

“Штраф за административное правонарушение в области безопасности дорожного движения” номер и дата постановления

188 1 16 01121 01 0001 140

Код ОКТМО муниципального образования, к которому относится подразделение ГИБДД, выписавшее штраф

Образец платежного поручения штраф

Обратите внимание, что перечень кодов бюджетной классификации утверждается каждый год.

С 1 января 2020 г. КБК за поступления от уплаты административных штрафов за нарушение ПДД и правил эксплуатации ТС – 188 1 16 01121 01 0001 140. Штрафы, вынесенные до 1 января 2020 года, необходимо оплачивать по старому КБК – 18811630020016000140.

Полный перечень кодов бюджетной классификации здесь: Приложение 1 к приказу Минфина РФ от 29.11.2019 N 207н.

Как проконтролировать погашение штрафа, оплаченного безналичным способом

Оплаты штрафа с расчетного счета не гарантирует его погашение. Штраф может остаться в неоплаченных.

Причиной может стать ошибка в платежном поручении или программный сбой в банке. Или банк попросту не исполнил обязанность, установленную законом: не направил информацию об оплате штрафа в специальную государственную платежную систему — ГИС ГМП.

ВАЖНО: штраф должен быть погашен в ГИС ГМП, т.к. все контролирующие органы берут информацию об оплате именно оттуда.

Чтобы быть уверенным, что просрочка не случится, нужно обязательно проконтролировать погашение оплаченных штрафов в ГИС ГМП.

Проверять статус оплаты можно на сайте ГИБДД или Госуслуг (по штрафам ГИБДД) или на сайте Правительства Москвы (по штрафам МАДИ и ГКУ АМПП). Делать это нужно вручную, каждый раз указывая данные проверяемого автомобиля или постановления.

Для компании с большим автопарком, например 30 машин, чтобы быстро оплачивать штрафы и отслеживать погашение, придется брать отдельного человека, который будет ежедневно проверять каждую машину и водителя. Или обратиться к специальному сервису автоматического поиска и оплаты автоштрафов.

Сервис заполняет банковские платежки автоматически, выгружает их вам в банк-клиент, а после оплаты контролирует погашение штрафов в ГИС ГМП.

Как автоматизировать формирование платежных поручений по штрафам

Сервис Onlinegibdd.ru ежедневно проверяет автопарк юрлица на новые постановления и дает отчет в личном кабинете пользователя и на электронную почту. Дает возможность массовой оплаты в один клик.

Оплатить штрафы через сервис можно двумя способами:

- С расчетного счета компании. Платежки формируются автоматически средствами сервиса. Их можно распечатать на бумаге или выгрузить в банк-клиент организации.

- Онлайн, с лицевого счета в сервисе. В этом случае сервис полностью берет на себя ответственность сформировать платежки, провести их через свой банк и проконтролировать погашение штрафа. О результатах предоставляется отчет.

Автоматическое заполнение платежек исключает ошибки и их последствия. А ежедневный мониторинг помогает оплачивать штрафы со скидкой 50%, экономит время и деньги компании.

Проверьте работу сервиса бесплатно в течение 5 дней и проконсультируйтесь по вопросам внедрения сервиса по автоматическому контролю штрафов в вашей организации у нашего специалиста:

тел. 8-800-250-8335.

Дата публикации статьи: 04 марта 2020 года

Последнее изменение: 04 марта 2020 года