Неправильно указаны реквизиты платежа

Виды и последствия ошибок в платежном поручении

Платежное поручение может оформляться или по налогам/бюджетным сборам, или по платежам в адрес контрагентов. Этот документ обязательно должен быть составлен правильно. Если будут допущены ошибки, существует риск того, что предполагаемый получатель не получит средств.

Основная информация

Рассмотрим базовые ошибки, которые допускаются при платежах:

- Переплаты. В этом случае оформляется возврат части средств.

- Недоплаты. В этом случае или вносится доплата, или производится зачет переплаты.

Если платеж пока обрабатывается банковским учреждением, плательщик может направить в операционный отдел уточняющий документ.

Последствия допущенных ошибок

Платежные поручения нужно составлять внимательно. Даже если ошибка не приведет к утрате средств, на исправление ее все равно придется тратить много времени. Рассмотрим последствия ошибки:

- Не вовремя уплаченные налоги. Последствия: начисление пени, штрафов, риск повторной уплаты полной суммы налога.

- Налог считается невыплаченным. Последствия: пени, штрафы.

- Платеж поступил в другой фонд. Зачет сумм между разными фондами не осуществляется. Потому придется выплачивать налог в полной сумме вновь.

Ошибку придется исправлять. А это влечет за собой отрыв от деятельности работников, необходимость в составлении дополнительных документов, судебные разбирательства.

Вероятные ошибки при платежах в адрес контрагента

Значение перечня наиболее распространенных ошибок облегчает проверку и выявление недочетов в конкретных платежных поручениях. Очень часто допускаются эти ошибки:

- Неверно указанный ИНН. Если во всем остальном поручение оформлено правильно, то контролирующие органы не имеют права требовать уточнения реквизитов.

- Неверно указано основание платежа. Это также несущественная ошибка. Средства придут получателю. В этом случае имеет смысл связаться с получателем. Его ответ с уточнением основания платежа прилагается к поручению. Сделать это нужно обязательно, так как в обратном случае возможна путаница. Она может привести к затруднениям в работе бухгалтеров и представителей налоговой.

- Выделение НДС, если поручение касается контрагентов, находящихся на специальном налоговом режиме. К примеру, контрагент может использовать УСН. В этом случае ему не нужно уплачивать НДС. Соответственно, в платежном поручении не нужно выделять НДС. Если это все-таки сделано, нужно отправить уточняющее письмо в адрес своего банка. Последний направляет уведомление банку, обслуживающему контрагента. Исправить ошибку обязательно нужно. В обратном случае контрагенту придется уплачивать налог по увеличенной ставке.

- Неправильное обозначение целей платежа. К примеру, средства фактически были переведены в качестве аванса за услугу. Однако в поручении в качестве цели прописан заем. В этом случае также нужно уведомить об ошибке банк. Если этого не сделать, то компания не получит вычет по авансу.

- Неверные сведения о контрагенте. Реквизиты контрагента могут быть изменены. Однако не всегда фирма рассылает уведомления об этом. То есть платеж отправляется по старым реквизитам. В этом случае перечисленные средства будут находиться в банковском учреждении до уточнения информации. На шестой день средства возвращаются их отправителю. У компании при совершении такой ошибки есть два направления действий: подача уточненной информации в банк или получение средств обратно на шестой день с последующим переоформлением поручения.

Даже если ошибка кажется несущественной, все равно ее в большинстве случаев нужно исправлять.

Ошибки, которые можно исправить

Рассмотрим исправимые ошибки и порядок их ликвидации:

- Неправильно указано назначение средств. Нужно выполнить сверку с ИФНС по налогу, а затем заполнить акт сверки. Он подписывается бухгалтером, а также представителем ИФНС.

- Завышенный размер платежа. Можно действовать несколькими путями. Первый: направление средств повторно. Переплаченные деньги пойдут на оплату следующих платежей. Второй: оформление возврата платежа на расчетный счет компании.

Перечисленные ошибки считаются несущественными. Их относительно легко исправить.

Ошибки, которые нельзя исправить

Рассмотрим существенные ошибки, которые не подлежат исправлению:

- Указание неправильного КБК. К примеру, неверно указаны цифры кода или же взят старый КБК. В этом случае платеж признается неклассифицированным. Налог будет считаться невыплаченным. То есть плательщику придется уплачивать пени и штрафы за просрочку. Для исправления ситуации нужно направить заявление в ИФНС. В нем указывается просьба о зачете переведенных средств. К заявлению прилагаются копия неправильного поручения и выписка из банка.

- Занижение платежа. Налог также не считается уплаченным. Для исправления положения нужно внести в бюджет недостающую сумму.

- Указание КБК, который относится к другому налогу. В этом случае можно действовать несколькими путями. Это, во-первых, возврат средств на расчетный счет плательщика. Во-вторых, это повторная уплата платежа. Что будет со старым платежом? Он зачисляется по другому налогу, к которому относится КБК. По этому налогу образуется переплата, которая зачтется при следующем платеже.

- Неправильный счет получателя. Это самая сложная ошибка. Деньги придется отправлять повторно. За просрочку платежей начисляется пеня.

- Неправильное название банковского учреждения. Также является необратимой ошибкой.

- Указание несуществующего КБК. Оформляется возврат средств. Платеж направляется повторно.

Между существенной и несущественной ошибками есть большая разница. При исправимых ошибках плательщику достаточно отправить уточнение. В этом случае платеж будет считаться уплаченным. Ошибки, не подлежащие исправлению, предполагают, что налоги или платежи контрагентам не считаются выплаченными. То есть на плательщика будут накладываться штрафы, пени.

Особенности оформления заявления на уточнение налогового платежа

Если бухгалтером была допущена несущественная ошибка, реквизиты требуется уточнить. Для этого составляется заявление, содержащее информацию:

- ФИО руководителя ИФНС.

- Реквизиты компании: наименование, ИНН, КПП, ОГРН, адрес.

- Дата.

- Наименование заявления.

- Просьба об уточнении платежа со ссылкой на нормативные акты (пункты 7-8 статьи 45 НК РФ).

- Информация о платеже (размер, конкретизация совершенной ошибки, исправленный вариант).

- Перечень прилагаемых документов.

ВАЖНО! К заявлению имеет смысл приложить копию поручения, а также копию банковской выписки.

Ошибки при направлении платежей в бюджет

Платежное поручение на платежи в бюджет отличается множеством полей, что располагает к допущению ошибок. Однако среди этих полей есть те, на которые контролирующие структуры обращают мало внимания. В частности, это следующие строки:

- Налоговый период.

- Статус плательщика налогов.

- Номер и дата поручения.

- Основание платежа и его тип.

Если ошибки будут допущены в этих строках, исправлять их не обязательно. Также несущественной является строка «очередность платежа». Исключение – поручение отправляют компании, деятельность которых сопряжена с финансовыми сложностями: ограничения по расходным операциям, недостаток средств на банковском счете. Если присутствуют эти обстоятельства, то строка «очередность» проверяется в первую очередь.

Платежное поручение на уплату налога: как исправить ошибки

Какие реквизиты в платежке можно уточнять

Существует общее правило: если ошибка в платежном поручении не повлекла за собой неперечисления средств в бюджет, то у организации (ИП) имеется право на уточнение платежа (п. 7 ст. 45 НК РФ). То есть, новую платежку не нужно оформлять, если деньги все же попали в казну.

С какими же ошибками в платежке деньги все же попадают в бюджет?

В Налоговом кодексе прямо не сказано, какие именно ошибки не влекут за собой неперечисления налога. Однако подсказка имеется. В том же пункте 7 ст. 45 НК РФ перечислены показатели, просьба об уточнении которых может содержаться в заявлении об уточнении платежа. Это основание, тип и принадлежность платежа, налоговый период, статус плательщика или счет Федерального казначейства. Обращаем внимание, что возможность по уточнению казначейского счета появилась лишь в этом году. А раньше при неверном указании этого показателя требовалось вносить платеж заново.

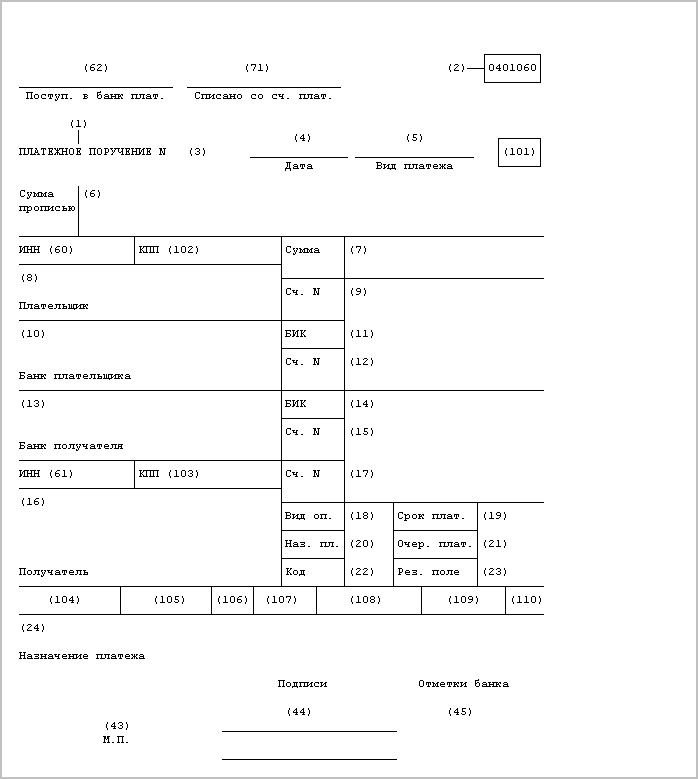

Рассмотрим показатели, возможные к уточнению, в контексте конкретных полей платежного поручения.

Основание платежа включает в себя ряд полей:

- поле 106 – основание платежа (например, «ТР» при уплате налога по требованию ИФНС);

- поле 108 – номер документа, на основании которого переводятся деньги (например, номер требования ИФНС);

- поле 109 – дата такого документа (например, дата требования ИФНС).

Для отражения типа платежа предназначено поле 110, однако уже несколько лет это поле не заполняется.

Принадлежность платежа включает в себя ряд полей:

- поле 60 – ИНН плательщика;

- поле 61 – ИНН получателя;

- поле 102 – КПП плательщика;

- поле 103 – КПП получателя;

- поле 104 – КБК налога;

- поле 105 – ОКТМО.

Для отражения налогового периода предназначено поле 107, статуса плательщика – поле 101 и, наконец, счета Федерального казначейства – поле 17.

Таким образом, ошибочное указание реквизитов в этих полях «платежки» не ведет к неперечислению налога. А значит, их можно уточнить.

1С:Контрагент — быстрая проверка информации о контрагентах, автоматическое заполнение реквизитов контрагентов в различных документах и другие полезные функции.

Какие ошибки требуют повторного перечисления денег в бюджет

В каких же случаях нельзя ограничиться уточнением сведений в полях платежного поручения, а понадобится повторно оформить его, то есть заново осуществить платеж (с возвратом ранее направленного платежа)?

Ответ на этот вопрос хотя и дан в пп. 4 п. 4 ст. 45 НК РФ, однако ясности он не привносит. В этом подпункте сказано, что обязанность по уплате налога не будет считаться исполненной из-за неправильного указания номера счета Федерального казначейства и наименования банка получателя. То есть ошибка в этих двух показателях является критичной.

Но здесь возникают сразу два вопроса. Первый: ошибка должна быть в этих двух показателях одновременно или достаточно ошибиться при указании лишь одного из них (вопрос встает из-за наличия союза «и», не содержащего дополнение союза «или»)? Второй вопрос: как положения пп. 4 п. 4 ст. 45 НК РФ согласуются с п. 7 ст. 45 РФ, который содержит возможность уточнения казначейского счета, а значит, свидетельствует о том, что при неверном указании счета налог все же считается уплаченным?

Эти вопросы являются актуальными в следующих ситуациях:

- когда ошибка содержится только в наименовании банка получателя;

- когда ошибка содержится одновременно и в наименовании банка получателя, и в номере казначейского счета.

К сожалению, никаких разъяснений чиновников на этот счет нет. Мы не можем предугадать исход событий, если компания решит не уточнять ничего и не переоформлять платежку. Но можно предположить, что платеж, скорее всего, не дойдет до адресата, а значит, понадобится оформить его заново (а ранее переведенные деньги вернуть). Правда, во второй ситуации можно попробовать уточнить номер счета Федерального казначейства и посмотреть, как отреагируют на это налоговики. И далее действовать, исходя из действий инспекции. Либо можно сразу обратиться за разъяснениями в свою налоговую.

Некритичные ошибки в платежках

В некоторых ситуациях ошибки в платежном поручении не требуют ни уточнения, ни повторного перечисления. При этом никаких последствий они не несут, и платеж без проблем заносится налоговой инспекцией в карточку расчетов с бюджетом. Что это за ситуации?

Первая ситуация: ошибка содержится в тех полях, о которых мы не упоминали. Например, ошибка в очередности платежа. Иногда сам банк указывает на эту ошибку и недочет устраняется еще до списания средств со счета. Или ошибка в сумме платежа. Деньги спишутся и попадут в бюджет в той сумме, что была указана в документе, а если ее недостаточно, то придется доплатить недостающее. Если, наоборот, ошибка произошла в сторону увеличения, то переплату можно либо вернуть, либо зачесть в порядке, предусмотренном ст. 78 НК РФ.

Вторая ситуация: неверно указан ОКТМО, однако платежка была оформлена в отношении налога, который полностью зачисляется в доходы федерального бюджета. В этом случае об уточнениях заявлять не потребуется, о чем прямо сказано в разд. 1 Порядка, утв. Приказом ФНС России от 25.07.2017 № ММВ-7-22/579.

Третья ситуация: налоговики сами обнаружили ошибку, нуждающуюся в уточнении, и сами же ее и уточнили. Инспекция самостоятельно, без инициативы со стороны налогоплательщика принимает решение об уточнении платежа, о чем в течении пяти рабочих дней узнает компания. Именно этот срок дается налоговикам для уведомления налогоплательщика о принятом решении.

Возможность уточнять платеж появилась у инспекторов с начала этого года, с внесением изменений в п. 7 ст. 45 НК РФ. Раньше, даже если налоговики обнаруживали неточность, они сообщали о ней плательщику, чтобы тот сам уточнил ошибочный реквизит.

В каком порядке уточнять ошибки в платежном поручении

Чтобы уточнить реквизит в проведенной банком платежке, нужно заполнить заявление об уточнении платежа и направить его в налоговую инспекцию.

Утвержденной формы такого заявления нет, поэтому оформляется оно произвольно. Представлять его можно в бумажном виде или направлять в электронной форме с усиленной квалифицированной подписью, а также через личный кабинет на сайте ФНС России. К заявлению следует приложить документы, подтверждающие уплату налога (копию платежного поручения, в котором содержится ошибка, и выписку банка, подтверждающую списание средств со счета).

При получении заявления об уточнении платежа налоговики должны принять решение об уточнении в течение 10 рабочих дней. Еще 14 рабочих дней дается им на то, чтобы направить это решение в казначейство для уточнения платежа (в случае, если решение об уточнении платежа требует исполнения в органах Федерального казначейства). А плательщика о принятом решении налоговики обязаны уведомить в течение 5 рабочих дней со дня принятия. Делается это специальным извещением, направленным по телекоммуникационным каналам связи, через личный кабинет или по почте.

Кстати, с этого года официально установлен предельный срок, в течение которого можно уточнить платеж – три года с даты, когда перечислили деньги в бюджет.

Также имейте в виду, что если налоговая инспекция успела начислить пени на недошедший платеж, то при уточнении платежа она обязана аннулировать пени (абз. 8 п. 7 ст. 45 НК РФ).

Заявление об уточнении платежа можно составить по следующему образцу:

«…10 июня 2019 года наша организация перечислила третью часть НДС за 1 квартал 2019 года в размере 23 000 руб. платежным поручением № 54 от 10 июня 2019 г. В данном платежном поручении была допущена ошибка в номере КБК. В поле 104 был указан неверный КБК – 182 1 03 01000 01 1000 111. Вместо него должен быть указан правильный КБК – 182 1 03 01000 01 1000 110. Указанная ошибка не повлекла за собой неперечисление суммы налога в бюджет.

Согласно п. 7 ст. 45 НК РФ просим уточнить принадлежность платежа и отнести платеж на правильный КБК 182 1 03 01000 01 1000 110».

Как в «1С:Бухгалтерии 8» редакции 3.0 выполняется проверка реквизитов по уплате налогов

Неверный КПП в платежном поручении: что делать

nevernyy_kpp_v_platezhnom_poruchenii_chto_delat.jpg

Похожие публикации

Заполнение платежных поручений требует особой внимательности. При неверном заполнении реквизитов платежи в банке не проходят и у плательщиков возникают проблемы с последующим возвратом денежных средств, их розыском и уточнением. Обязательные к заполнению реквизиты утверждены Положением Центробанка РФ № 383-П от 19.06.2012 г. (ред. от 11.10.2018), среди них указан и КПП — код причины постановки на учет налогоплательщика.

Почему КПП нужно обязательно указывать в платежном поручении

Если неверно указан КПП в платежном поручении, у компании-плательщика может и не возникнуть проблем с проведением платежа в банке. Неприятности могут возникнуть при зачислении платежа в банке получателя, и их масштаб зависит от типа платежа и категории получателя.

КПП состоит из 9 цифр и указывается только в отношении юридических лиц и бюджетных учреждений. Первые 4 цифры — это код налоговой инспекции, в которой налогоплательщик состоит на учете в данный момент, следующие 2 цифры — код постановки и остальные 3 — номер порядка постановки по соответствующему основанию.

В платежном поручении КПП указывается:

для отправителя платежа — в поле 102;

для получателя платежа — в поле 103.

ИП при отправке платежа в графе «КПП» отправителя проставляют 0 или оставляют это поле пустым.

Выделяют 2 основных типа платежных поручений:

Платежи по налогам, сборам и т.п. в ИФНС и фонды, когда получателем является Управление Федерального Казначейства (УФК) в конкретном регионе.

Платежи коммерческим и некоммерческим компаниям, поставщикам, покупателям, прочим контрагентам, в том числе и физическим лицам.

Для бюджетных платежей предусмотрены дополнительно заполняемые поля. Неправильное указание КПП при формировании бюджетных платежек чревато гораздо большими неприятностями, чем при отправке платежей прочим контрагентам. Рассмотрим последствия для каждого типа оформляемых банковских документов и алгоритм последующих действий.

Неверный КПП в платежном поручении на оплату контрагенту

Сотрудники, составляющие платежные поручения, в платежках иногда указывают неверный КПП получателя или самого отправителя. При составлении платежных документов в системе «Банк-клиент» риск неверного указания КПП собственной фирмы минимален, такие искажения обычно возникают при ручном заполнении платежных документов. Ошибки случаются и по вине контрагента, который не уведомляет своевременно о смене своих реквизитов, включая КПП.

Если в платежном поручении неверно указан КПП плательщика или получателя, а остальные реквизиты правильные, волноваться не следует. Такая ошибка позволяет идентифицировать получателя или отправителя, поэтому банки, как правило, проводят платежи без замечаний. Но проблемы могут возникнуть при зачислении платежа в банке получателя: в отдельных случаях банки запрашивают уточнение реквизитов. Поэтому если вы ошиблись и указали неверно КПП получателя, вначале уточните у него, поступили ли ему деньги. Если нет — можно отправить письмо в свой банк об уточнении реквизитов. Другой вариант при непроведении платежа из-за неверного КПП — дождаться возврата денег на свой счет и повторить перевод средств контрагенту.

Неверный КПП в платежном поручении на уплату налогов

Если при отправке в банк налогового платежа был неверно указан КПП получателя или плательщика, такая ошибка не считается критичной, и налоговое обязательство считается выполненным. Существенными ошибками, влекущими начисление финансовых санкций согласно пп. 4 п. 4 ст. 45 НК, признаются лишь неправильное указание счета получателя (казначейства) и наименования банка – в этом случае платеж считается неисполненным, его придется произвести заново, а за не своевременную уплату налога или страхового взноса необходимо перечислить пени.

На практике при ошибке в поле 102 (КПП плательщика) платежи в ИФНС зачисляются и считаются исполненными, но некорректный КПП не позволяет точно идентифицировать получателя или отправителя бюджетного платежа — поэтому, при неверном указании КПП в поле 103 или 102 деньги будут отнесены к невыясненным поступлениям. Налогоплательщику необходимо будет написать в ИФНС письмо об уточнении платежа в произвольной форме и приложить платежное поручение с отметкой банка. Либо написать заявление о розыске платежа, также приложив платежку. В течение 30 дней инспектор найдет и уточнит платеж датой списания средств. Пени при этом начислены не будут.

Аналогичные неприятности возникают при проведении платежей на счет ФСС: фонд не сможет точно определить отправителя денег, и перевод придется уточнять. При уточнении платежей, ушедших в ФСС, заявление пишется по специальной разработанной форме, размещенной на сайте Фонда, к которой также прикладывается копия платежки.

Таким образом, ошибка при заполнении КПП в платежном поручении критичной не является. Важно помнить, что пока платеж находится в обработке на исполнении, все легко исправить, направив уточняющее письмо банку. Сложнее обстоит ситуация с уже исполненными ошибочными платежами, но и в этом случае проблема решаема.

Неправильно указаны реквизиты

1.1. Обратиться к получателю штрафа (возможно даже в письменном виде) и попросить направить (выдать) Вам правильные реквизиты для исполнения постановления суда.

2. Не прошел счет а оплату капитального ремонта видимо я неправильно указала реквизиты.

2.1. Ничего страшного, оплатите в следующем месяце.

3. Неправильно указаны реквизиты и денежные средства перечислены свободным платежом в другую организацию что делать

Неправильно написаны реквизиты и деньги перечислены в другую организацию.

3.1. Первично обращайтесь в банк отправитель с заявление о корректировка реквизитов и совершении ошибочного перевода если деньги уже ушли с корсчета банка отправителя. Далее банк связывается с банком получателем по вашему заявление и в последующем, банк-получатель запрашивает у владельца счета подтверждение происхождения данного перевода. В последующем либо вам возвращаются деньги от данного владельца счета, либо вам придется обращаться в суд с истребованием денежной суммы, Как незаконного обонащения.

4.1. Госпошлину повторно Вам оплачивать нет необходимости, так как Вами оплачены затраты государства на изготовление бланка паспорта гражданина РФ, а не за оказанные Вам государственные услуги — их предоставление государственными органами осуществляется бесплатно.

5.1. Заплатите через Госуслуги.

6.1. Обращайтесь с исковым заявлением в суд и в судебном порядке возвращайте денежные средства.

7.1. У мирового суда явно нет сервиса, есть только у федерального поэтому вам видимо так и указали. Чтобы сказать более точно, нужно прочитать конкретно что ответил вам суд.

7.2. Владислав!

Коллега указал верно. Действительно, у мировых судей в настоящий момент нет сервиса по электронному документообороту.

8.1. Банк имеет право брать комиссию за ошибочный платеж, т.к. в данной ошибке нет ошибки банка, а следовательно нет вины банка.

9. Выяснилось что у ИП по ЕГРПИ не тот адрес что в договоре указан, т.е в договоре указан адрес в реквизитах, который он два года назад сменил. На что это может повлиять, несет ли какую-то ответственность ИП за неправильно указанный адрес в договоре купли-продажи?

9.1. Если номер ИНН, ОГРНИП и другие данные указаны верно, то ни к чему катастрофическому это не приведет. Ответственность только за те риски, которые может это за собой повлечь (не получение юридически значимых сообщений, которые будут направлены по тому адресу и т.д.)

10.1. уважаемый посетитель

Разумеется в этой ситуации Вам надо в ГИБДД обратиться и срочно, пока не вышел 20 дневный срок

Удачи Вам в решении Вашего вопроса

10.2. Евгений.

Если не согласны, то в течение 10 дней с момента получения постановления можете обжаловать его. Или обращайтесь в отдел полиции, чтобы исправили реквизиты.

Спасибо за Ваше обращение.

11.1. Берите оригинал квитанции и пишите в ИФНС заявление о возврате ошибочно уплаченной госпошлины на такие — то реквизиты. Через месяца три вернут на указанный Вами счет.

12.1. Вы можете подать уточненную декларацию (ст.81 НК РФ).

4. Если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, то налогоплательщик освобождается от ответственности в случаях:

1) представления уточненной налоговой декларации до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период, при условии, что до представления уточненной налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени;

Штраф за данное нарушение предусмотрен ст.122 НК РФ

Всего хорошего.

13.1. Денис, добрый вечер.

Смотря в каких реквизитах Вы допустили ошибку и возможно ли было ее устранить. Нужна более подробная информация, чтобы оценить правомерность отказа. Желательно ознакомиться с самим отказом.

13.2. Денис,

Заинтересованное лицо вправе в порядке, установленном законодательством о гражданском судопроизводстве, обратиться в суд за защитой нарушенных либо оспариваемых прав, свобод или законных интересов.

14.1. Идите и пишите заявление в банк о перечислении Вашего штрафа и проверки достоверности транзакции. Это их прямая работа. При чем тут ГИБДД?

15.1. Заказчик прав, Вам необходимо обращаться в суд с иском о взыскании неосновательного обогащения к компании, которая получила Ваши деньги. Для чего необходимо получить данные о компании. Такие данные могут дать только Вашему заказчику, который оплачивал деньги. Сотрудничайте с ними, они возьмут с банк выписку о том, на какие счета ушли деньги. И Вы определите получателя.

16.1. Какая дата признания платежа будет? Дата оплаты в пп или дата когда нашли?

непонятно чья вина в неверных реквизитах. Если арендатора, то дата поступления средств арендодателю.

17.1. В договоре аренды неправильно указано часть реквизитов, можно ли его признать недействительным?

нет конечно. Это не основание.

17.2. «В договоре аренды неправильно указано часть реквизитов, можно ли его признать недействительным?» — нет это не основание.

18.1. Вы берете в своём Банке выписку о движении денежных средств. С ней и копией исполнительного листа обращаетесь в суд за признанием незаконным бездействие СИЗО. На суд они уже принесут все документы, найдут время.

19.1. Написать заявление в налоговую.

19.2. Обратиться в налоговую инспекцию.

19.3. Обращайтесь с письменным заявлением к получателю платежа.

20.1. Да, платеж пройдет

21.1. откуда взялась неверная сумма?

Вы оплатили меньше положенного или что*?

22.1. Нет, не должны. Судебный акт должен быть исполнимым.

Но по факту — штраф должен быть оплачен и это в ваших интересах, обратитесь в отдел полиции.

23.1. 2 месяца с даты подачи полного пакета документов.Могут выслать раньше,если вопрос только в КПП банка.

23.2. Если деньги ранее были перечислены по неправильным реквизитам, то придется дождаться пока они вернуться обратно

24.1. Через месяц должны прийти деньги.

25.1. должна взять именно копию.

26.1. не влечет . исправить и все

26.2. Это можно расценивать как тех ошибку. Недействительности договора не влечет. Доп соглашением можно внести соответствующие изменения в договор.

27.1. Если счет закрыт,денежные средства банк обязан вернуть плательщику

28.1. Все вопросы временной администрации , на телефоны горячей линии, в контактный центр ОАО АКБ «Пробизнесбанк»

29.1. Напишите заявление в управляющую компанию о переносе оплаты на ваш лицевой счет

30. При оплате гос. пошлины на кассационную жалобу я не верно указала реквизиты. Жалобу вернули без рассмотрения. Теперь у меня пропущен срок обжалования из-за неправильной оплаты.

Как я поняла надо теперь писать ходатайство о восстановлении срока подачи, одного не пойму в какой суд это ходатайство нести, в районный или кассационный? И какие документы подавать?

30.1. В соответствии с ч. 4 ст. 112 ГПК РФ ходатайство о восстановлении срока для подачи кассационной жалобы подается в суд, рассмотревший дело по первой инстанции.

«Гражданский процессуальный кодекс Российской Федерации» от 14.11.2002 N 138-ФЗ

Статья 112. Восстановление процессуальных сроков

4. Заявление о восстановлении пропущенного процессуального срока, установленного частью второй статьи 376, частью второй статьи 391.2 и частью второй статьи 391.11 настоящего Кодекса, подается в суд, рассмотревший дело по первой инстанции. Указанный срок может быть восстановлен только в исключительных случаях, когда суд признает уважительными причины его пропуска по обстоятельствам, объективно исключающим возможность подачи кассационной или надзорной жалобы в установленный срок (тяжелая болезнь лица, подающего жалобу, его беспомощное состояние и другое), и эти обстоятельства имели место в период не позднее одного года со дня вступления обжалуемого судебного постановления в законную силу.

30.2. Срочно подавайте снова вместе с ходатайством на восстановление срока.