Налоговый период месяц в платежном поручении

Заполняем поле 107 в платежном поручении в 2016 году для уплаты НДФЛ

В поле 107 платежного поручения нужно указывать налоговый период, за который платится налог или взнос. Из содержания поля 107 должно быть ясно, за какой период уплачивается налог. Также в поле 107 может указываться и конкретная дата. Недавно ФНС выпустила письмо от 12.07.2016 № ЗН-4-1/12498, в котором сообщила, что на уплату НДФЛ налоговым агентам следует заполнять несколько платежек. Что по новым правилам заполнения платежек теперь указывать поле 107? Можно ли продолжить составлять одну платежку? Давайте разбираться.

Вводная информация

Заполнять поле 107 нужно для указания периодичности уплаты налогового платежа или конкретной даты уплаты налогового платежа, если такая дата установлена Налоговым кодексом РФ (п. 8 Правил, утв. приказом Минфина России от 12.11. 2013 № 107н).

В поле 107 проставляется 10-значный код налогового периода. Первые два знака – это период уплаты налога. К примеру, для ежеквартальных – КВ, ежемесячных – МС, годовых – ГД.

Четвертый и пятый знак – это номер налогового периода. Например, если налог уплачивается за август, указывается «08».

Знаки с седьмого по десятый обозначают год. В третьем и шестом знаке всегда ставятся точки. Для примера – КВ.03.2016.

Новое разъяснение ФНС о поле 107

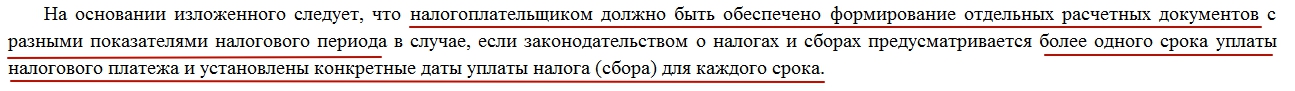

В письме ФНС от 12.07.2016 № ЗН-4-1/12498 сообщается, что налоговому агенту следует составлять несколько платежных поручений, если перечисляется НДФЛ с разными сроками платежа.

Таким образом, ФНС, по сути, рекомендует новые правила заполнения платежных поручений уже с июля 2016 года. Ведь ранее подобных требований со стороны налоговиков не было. Однако после появления этих рекомендаций у бухгалтеров появились вопросы о том, что именно вписывать поле 107.

Что именно теперь указывать в поле 107

При уплате НДФЛ налоговое законодательство устанавливает несколько сроков платежа и по каждому этому сроку есть конкретная дата уплаты (См. «Срок уплаты НДФЛ»).

Вот несколько примеров.

НДФЛ с зарплаты

НДФЛ по заработной плате, премиям и материальной выгоде нужно перечислять в бюджет не позднее дня, следующего за днем выплаты дохода (абз. 1 п. 6 ст. 226 НК РФ).

Пример.

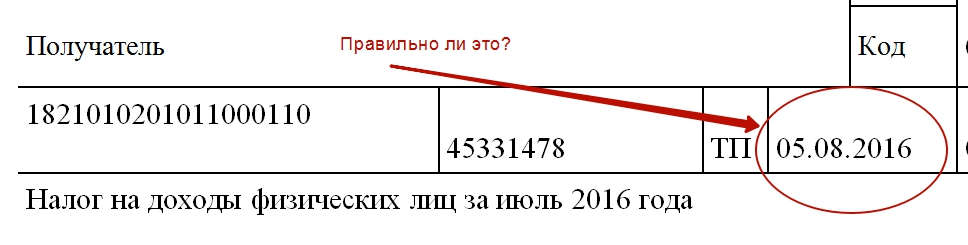

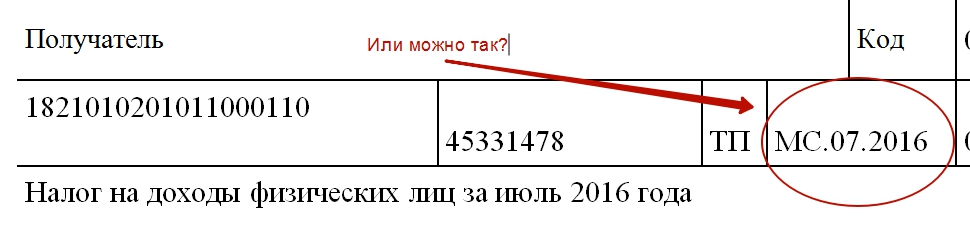

Зарплату за июль работодатель выплатил сотрудникам 4 августа 2016 года. В этом случае датой получения дохода станет 31 июля, датой удержания налога – 4 августа. А последней датой, когда НДФЛ должен быть перечислен в бюджет – 5 августа 2016 года. Значит ли это, что в платежке нужно поставить 05.08.2016?

Или же в поле 107 платежного поручения можно указать «МС.07.2016», чтобы было понятно, что это налог за июль?

НДФЛ с больничных и отпускных

НДФЛ, удержанный из пособий по временной нетрудоспособности, пособий по уходу за больным ребенком, а также с отпускных, нужно перечислить не позднее последнего числа месяца, в котором был выплачен доход (абз. 2 п. 6 ст. 226 НК РФ).

Пример.

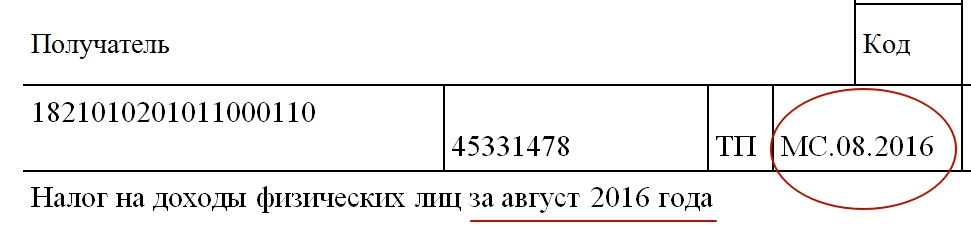

Сотрудник уходит в отпуск с 25 августа по 15 сентября 2016 года. Отпускные ему были выплачены 15 августа. В этом случае датой получения дохода и датой удержания НДФЛ является 15 августа, а последней датой, когда налог должен быть перечислен в бюджет – 31 августа 2016 года. Правильно ли будет, если в поле 107 платежки на уплату НДФЛ отметить 31.08.2016? Или же следует указать «МС.08.2016»?

В правилах заполнения платежных поручений нет однозначного ответа на этих вопросы. Поэтому выскажем свое мнение о том, как можно исполнить новые рекомендации, приведенные в письме ФНС от 12.07.2016 № ЗН-4-1/12498.

Наше мнение: опирайтесь на месяц возникновения дохода

Мы считаем, что указывать конкретную дату в платежных поручениях не нужно. Ведь, скорее всего, налоговым инспекциям главное не собрать массу информации о разных датах, а понять, за какой именно период был уплачен НДФЛ и сверить его с расчетом 6-НДФЛ. И если так, то бухгалтерам, на наш взгляд, нужно опираться именно на месяц, в котором у работников возник налогооблагаемый доход.

Чтобы определить, к какому месяцу относится НДФЛ, ориентируйтесь на дату признания дохода по статье 223 НК РФ. Например, для зарплаты это последний день месяца, за который выдают деньги. Для отпускных и больничных — день выплаты (ст. 223 НК РФ). Поясним с примерами и образцами платежек.

Заработная плата

Из пункта 2 статьи 223 НК РФ следует, что зарплата становится доходом в последний день месяца, за который она начислена (п.2 ст. 223 НК РФ). Поэтому впишите в поле 107 номер месяца, за который начислена зарплату. Предположим, что бухгалтер составляет платежку по НДФЛ с зарплаты за август. Тогда в поле 107 он укажет «МС.08.2016». Даже несмотря на то, что платежка составляется в сентябре. И это, по нашему мнению, будет правильно.

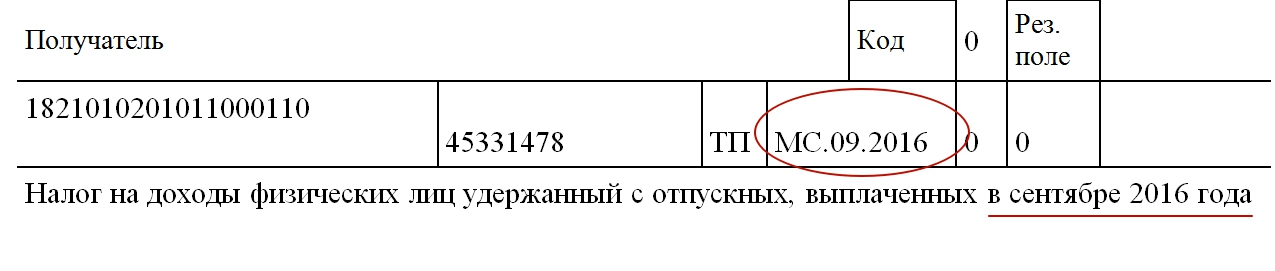

Отпускные

Отпускные становятся доходом в последний день месяца, в котором их выплатили (п.6 ст. 223 НК РФ). Например, если отпускные работнику выплатите в сентябре, то в поле 107 платежки на уплату подоходного налога укажите «МС.09.2016». Даже если отпуск «перейдет» на октябрь.

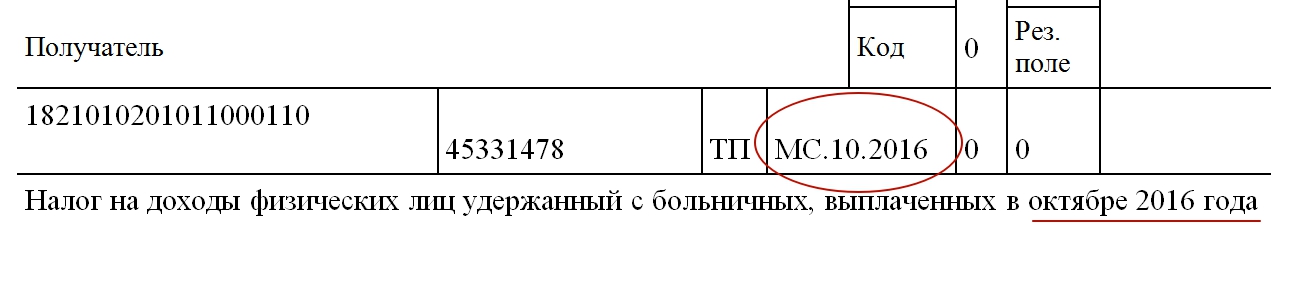

Больничные

Отпускные становятся доходом в последний день месяца, в котором они выплачены (п.6 ст. 223 НК РФ). Например, если отпускные работнику выплатите в октябре 2016 года, то в поле 107 платежки нужно заполнить – «МС.10.2016». И тем самым показать, что отпускные выплачены в десятом месяце 2016 года.

Материальная выгода

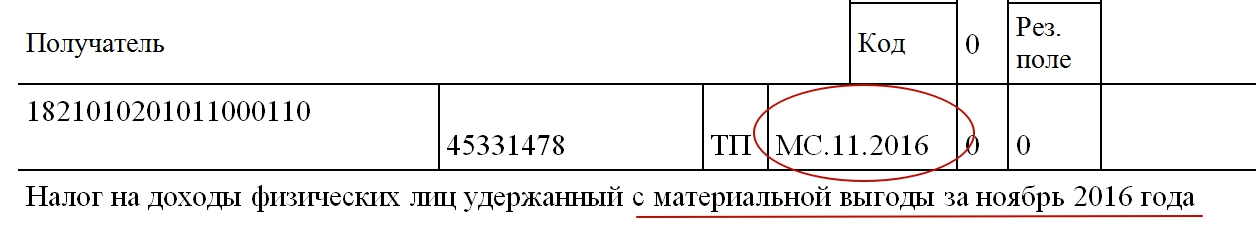

Иногда у работников возникает доход в виде материальной выгоды, например, от полученного займа. Чтобы перечислить с него подоходный налог в поле 107 платежного поручения заполните месяц, в последний день которого, у человека возникла материальная выгода. К примеру, если материальная выгода от пользования займом возникла в ноябре 2016, то заполните поле 107 так:

Погашение долгов: поле 107

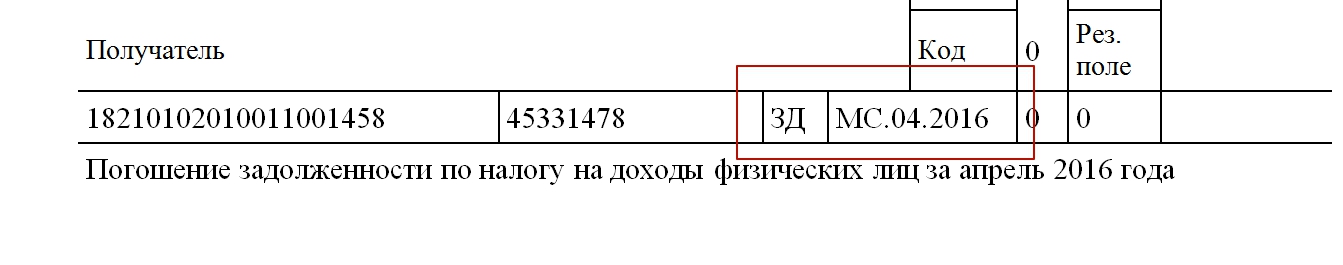

Заполнять поле 107 налоговым агентам требуется и в ситуации, когда погашаются долги по НДФЛ. Если организация погашает долг по своей инициативе (добровольно), то в поле 107 указывайте месяц, за который погашается задолженность. А в поле 106 поставьте код ЗД. Этот код будет означать, что это не текущий платеж, а именно погашение задолженности. Допустим, если погашаете долг по НДФЛ за апрель 2016 года, то платежку составьте так:

Если же гасите долг по требованию ИФНС, то укажите в поле 107 дату, не позднее которой нужно перечислить платеж, в поле 106 отметьте “ТП” и впишите КБК для пеней – 182 1 01 02010 01 2100 110. Также см. «УИН в платежных поручениях: образец».

Как заполнять поле 107 в неоднозначных ситуациях

Теперь давайте рассмотрим несколько распространенных ситуаций по заполнению поля 107 при перечислении НДФЛ.

Ситуация 1. Зарплата и отпускные одновременно

В августе организация одновременно выдала зарплату за июль и в этот же день отпускные.

Решение. В отношении зарплаты дата дохода – это последний день месяца, за который она начислена. Для отпускных – это день выдачи денег. Поэтому нужно составить две платежки. В поле 107 по налогу с зарплаты укажите «МС.07.2016», а в поле 107 по налогу с отпускных – «МС.08.2016». Так будет однозначно ясно налог за какой месяц вы переводите. И такой подход будет отвечать новым рекомендациям налоговиков.

Ситуация 2. Зарплата и больничные одновременно

В сентябре организация одновременно выдала зарплату за август и в этот же день отпускные.

Решение. В отношении зарплаты дата дохода – это последний день месяца, за который она начислена. Для отпускных – это день выплаты денежных средств. Поэтому нужно составить две платежки. В поле 107 по налогу с зарплаты укажите «МС.08.2016», а в поле 107 по налогу с отпускных – «МС.09.2016».

Ситуация 3. Отпускные выданы в другом месяце

Работник уходит в отпуск 1 сентября, а отпускные выдали 29 августа.

Решение. В отношении отпускных дата дохода – это день выдачи денег. В каком месяце сотрудник отдыхает, не имеет значения. Поэтому в поле 107 платежки на перечисление НДФЛ с отпускных укажите «МС.08.2016». То есть, покажите, что отпускные вы выдали именно в августе 2016 года.

Ситуация 4. Зарплата и премия одновременно

В августе одновременно выдана зарплата и премия за июль. Также см. «Как отразить выплату премии в расчете 6-НДФЛ».

Решение. Зарплата становится доходом в последний день месяца, за который она начислена. То есть, в нашем случае – в последний день июля. Премия же становится доходом непосредственно в день ее выплаты. Поэтому премия – это доход августа. В такой ситуации налоговому агенту нужно составить две платежки. По налогу с зарплаты в поле 107 укажите «МС.07.2016», а по налогу с премии «МС.08.2016». Объединять премии и зарплату в одну платежку не нужно. Тем более, что премии и зарплату в в расчете 6-НДФЛ также разделяют (См. “Как отразить выплату премии в расчете 6-НДФЛ“)

Аналогичным образом поступайте и при выплате квартальных премий. Квартальные премии также определяются как доход в день выплаты. Соответственно, по ним также делайте отдельные платежки. Также см. «Сроки выплаты премий по новому закону о зарплате: что изменилось».

Ситуация 5: выплаты подрядчикам

Подрядчику в сентябре выдали вознаграждение за услуги, оказанные в августе.

Решение. Дата получения дохода по гражданско-правовому договору – это день выдачи денег. Это день пришелся на сентябрь. Поэтому в платежке на уплату НДФЛ в поле 107 впишите «МС.09.2016».

Ситуация 6: суточные

В августе работник получил сверхнормативные суточные, связанные с его командировкой. С них нужно удержать НДФЛ. Авансовый отчет по итогам командировке утвердили в сентябре 2016 года. Налог удержали из зарплаты за сентябрь.

Решение. Дата получения дохода по сверхнормативным суточным – последний день месяца, в котором утвердили авансовый отчет по командировке (пп. 6 п. 1 ст. 223 НК РФ). По зарплате дата дохода – последний день месяца, за который выдали деньги (п.2 ст. 223 НК РФ). То есть, в обоих случаях – последний день месяца. Поэтому, по нашему мнению, можно составить одну платежку и в поле 107 отметить «МС. 09.2016». Ведь налоговики в своих разъяснениях не говорили о том, что на разные платежки нужно делить налог и одинаковыми сроками уплаты.

Выводы

Среди бухгалтеров также есть мнение, что после появления письма ФНС от 12.07.2016 № ЗН-4-1/12498 в платежках следует указывать конкретные даты, не позднее которых организация или ИП должны заплатить НДФЛ. Например, перечислить НДФЛ с отпускных, выданных в сентябре нужно до конца месяца. Поэтому в поле 107 при уплате НДФЛ с отпускных нужно поставить «30.09.2016». Перечислить НДФЛ с выплаченной зарплаты нужно на следующий день. Значит, если зарплату выдали, допустим, 5 сентября, то в поле 107 нужно указать следующий день, то есть «06.09.2016». Такой вариант тоже имеет право на существование. Более того, не исключаем, что он является верным и не вызовет претензий со стороны ИФНС. Но официальных разъяснений на этот счет пока, к сожалению, нет.

По нашему мнению, перед тем как принять окончательное решение о том, что именно писать в поле 107, все же, имеет смысл запросить разъяснения в своей ИФНС. Но в любом случае, имейте в виду: инспекторы не вправе штрафовать налогового агента или начислять пени, если налог уплачен в срок и платеж попал в бюджет.

Более того, если налоговый агент, допустим, выплатил зарплату и отпускные в один день и заполнил лишь одно платежное поручение, то это нельзя считать нарушением или ошибкой, если платеж поступит в бюджет на верный КБК. См. «КБК для перечисления НДФЛ за сотрудников в 2016 году». При этом, повторимся, что налоговики, скорее всего, планируют соотносить данные из поля 107 с расчетами 6-НДФЛ. И если программа налоговиков не сможет состыковать начисленный и перечисленный налог, то инспекция может запросить пояснения, попросить уточнить расчет или реквизиты платежки.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Поле 107 в платежке: 2020 год

В поле 107 платежного поручения на перечисление налога нужно указать код налогового периода, за который плательщик/налоговый агент собирается уплатить налог (п. 8 Приложения № 2 к Приказу Минфина России от 12.11.2013 N 107н).

Налоговый период указывается при перечислении налогов за текущий год, а также при добровольном погашении недоимки при отсутствии требования об уплате из ИФНС.

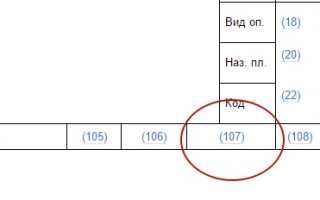

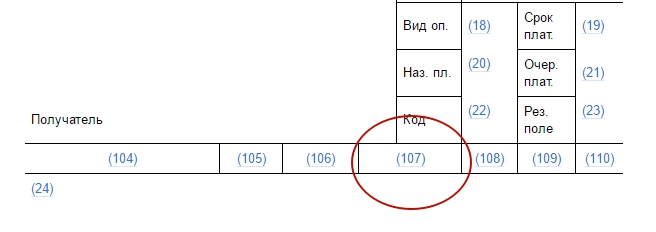

Платежное поручение: поле 107

Значение показателя, отражаемого в поле 107 платежки (Приложение 2 к Положению Банка России от 19.06.2012 № 383-П ), имеет 10 знаков – ХХ.ХХ.ХХХХ:

- 8 знаков указывают непосредственно на налоговый период;

- 2 знака – это разделители, обозначаемые точкой («.»).

Платежное поручение поле 107: налоговый период

Значение поля 107 налоговой платежки может принимать следующий вид:

- «МС.ХХ.ГГГГ», где ХХ – номер месяца (от 01 до 12), а ГГГГ – год, за который производится платеж. Например, при перечислении авансового платежа по налогу на прибыль за март 2020 г. в поле 107 платежки нужно проставить «МС.03.2020»;

- «КВ.ХХ.ГГГГ», где ХХ – номер квартала (от 01 до 04), ГГГГ – год, за который уплачивается налог. Так, при перечислении очередного платежа по НДС, допустим, за II квартал 2020 г., в поле 107 должно быть указано «КВ.02.2020»;

- «ПЛ.ХХ.ГГГГ», где ХХ – номер полугодия (01 или 02), ГГГГ – год, за который перечисляется налог. К примеру, при перечислении платежа по ЕСХН за 1-е полугодие 2020 г. ставьте в платежке «ПЛ.01.2020»;

- «ГД.00.ГГГГ», где ГГГГ – год, за который уплачивается налог. Например, производя окончательный расчет по налогу на прибыль за 2020 год, в поле 107 платежки нужно будет поставить «ГД.00.2020».

Поле 107 в платежном поручении в 2020 году: когда ставится конкретная дата

Если НК РФ по годовому платежу предусматривается более одного срока уплаты и установлены конкретные даты уплаты этого налога, то в поле 107 платежки указываются эти даты (п. 8 Приложения № 2 к Приказу Минфина России от 12.11.2013 N 107н).

Поле 107 в платежке по НДФЛ

Если организация/ИП уплачивает НДФЛ в бюджет в качестве налогового агента, то в платежном поручении по НДФЛ поле 107 заполняется в обычном порядке (т. е. в формате «МС.ХХ.ГГГГ») (Письмо Минфина от 11.06.2019 № 21-08-11/42596). Ведь в НК не прописаны конкретные даты уплаты агентского НДФЛ.

Учитывая данный факт, налоговые агенты при перечислении НДФЛ, допустим, с зарплаты за март 2020 г. в поле 107 платежки должны поставить «МС.03.2020».

Платежка НДФЛ: образец заполнения

Образец платежки по НДФЛ вы найдете в отдельном материале.

Ошибка в поле 107 в платежном поручении

Если вы ошиблись только в поле 107 платежного поручения, то ничего страшного в этом нет – деньги все равно поступили в бюджет (пп. 4 п. 4 ст. 45 НК РФ). Но вы вправе направить в ИФНС заявление с просьбой уточнить налоговый период в платежке, в которой ошиблись при заполнении поля 107 (п. 7 ст. 45 НК РФ).

Как заполнять поле 107 в платежном поручении при перечислении взносов

При заполнении платежных поручений на перечесление взносов в ИФНС (взносы на ОПС, взносы на ОМС, взносы на ВНиМ) поле 107 платежного поручения заполняется в формате «МС.ХХ.ХХХХ» (как в платежках по агентскому НДФЛ). А при уплате взносов в ФСС (взносы «на травматизм») в поле 107 ставится «0» (п. 5 Приложения № 4 к Приказу Минфина России от 12.11.2013 N 107н).

Налоговый период (107): как заполнять

Налоговый период (107) как заполнять

Похожие публикации

«107» — это одно из полей платежного поручения, в котором указывается налоговый период при перечислении налогов, страхвзносов и авансовых налоговых платежей. Платежки на перечисление денежных средств в бюджет, заполняются с соблюдением Правил, утвержденных приказом Минфина РФ от 12.11.2013 № 107н. Налоговый период в платежном поручении указывается при перечислении текущих налогов и страховых взносов. Заполнять реквизит 107 необходимо и при добровольном погашении недоимки налогоплательщиком или налоговым агентом. О том, как правильно заполнить данное поле, расскажем в нашей статье.

Код периода при своевременной уплате налога

Показатель поля 107 имеет вид десятизначного кода в формате «ХХ.ХХ.ХХХХ».

Первые два знака обозначают периодичность уплаты:

- «МС» — платеж за месяц (НДФЛ, акцизы и др.),

- «КВ» — платеж за квартал (ЕНВД, НДС и др.),

- «ПЛ» — платеж за полугодие (ЕСХН),

- «ГД» — годовой платеж (экологический сбор).

Следующие два знака, отделенные точкой – это порядковый номер месяца (от 1 до 12), квартала (от 01 до 04), или полугодия (01 или 02). Для платежа, производимого раз в год, указывается 00.

Последние четыре знака обозначают отчетный год.

В таком виде налоговый период указывается для налогов и авансовых платежей за текущий год, либо, когда налогоплательщик обнаружил ошибку в декларации за прошедшие периоды и решил сам, не дожидаясь требования от налоговой, доплатить доначисленный налог. В поле «Налоговый период» (107) своевременный налоговый платеж, например, по НДФЛ за июнь 2017 г. будет выглядеть как «МС.06.2017», а ЕНВД за 2 квартал 2017 г., как «КВ.02.2017». При добровольной доплате налога, указывается период, за который она производится: к примеру, перечисляя во 2 квартале 2017 г. доплату по налогу за 4 квартал 2016 г., в поле 107 укажем: «КВ.04.2016».

При досрочной уплате налога следует указывать тот налоговый период, за который производится перечисление.

Налоговый период (107): как заполнять при перечислении страховых взносов

С начала 2017 года страховые взносы перечисляются в налоговую инспекцию, и только взносы на «травматизм» по-прежнему уплачиваются в ФСС. В зависимости от получателя взноса, в поле 107 платежного поручения следует указывать:

- налоговый период в формате «МС.ХХ.ХХХХ» — по страхвзносам ПФР, ОМС и ФСС на случай временной нетрудоспособности и материнства,

- «0» — при перечислении страхвзносов на «травматизм» в ФСС.

Когда в поле 107 указывается точная дата

В определенных случаях в поле «Налоговый период» (107) следует указывать не период платежа (квартал, месяц и т.п.), а конкретную дату. Когда в поле «Основание платежа» (106) проставлено какое-либо из следующих значений, дата указывается согласно соответствующему документу:

- ТР – срок, установленный в требовании ИФНС,

- РС – дата уплаты налога в соответствии с графиком рассрочки,

- ОТ – дата завершения отсрочки платежа,

- РТ – дата уплаты согласно графику реструктуризации задолженности,

- ПБ – дата завершения процедуры банкротства,

- ПР – последний день приостановления взыскания,

- ИН – дата уплаты части инвестиционного налогового кредита.

Например, в требовании ИФНС (ТР) установлен срок погашения задолженности по налогу – 25.07.2017 г., значит в поле 107 платежки нужно указать: «25.07.2017».

А как указать налоговый период в платежном поручении, если задолженность погашается на основании акта налоговой проверки, либо по исполнительному листу? В этом случае в поле 107 необходимо проставить нулевое значение: «0».

Ошибочное указание налогового периода

Даже если период в поле 107 платежного поручения указан неправильно, налог все равно должен поступить в бюджет, поскольку это не является причиной неисполнения обязанности по уплате налога. Когда ошибка обнаружена самим налогоплательщиком, налоговый период лучше уточнить, направив в ИФНС заявление об этом с приложением копии платежки (пп.4 п.4, п. 7 ст. 45 НК РФ).

Инструкция: как правильно указать налоговый период в платежке

Структура и назначение реквизита

При перечислении платежей по налогам, сборам, взносам и прочим видам фискальных платежей учитывайте особый порядок заполнения платежного поручения. Так, к примеру, для уплаты денег в ФНС придется заполнить специальные поля в платежке: налоговая строка (поля со 104 по 110 включительно).

Поле 107 — это налоговый период в платежке, 2020 год — формат данного реквизита представлен следующим образом: «ХХ.ХХ.ХХХХ», где точками разделены буквенные и числовые значения кода.

Ключевое назначение кода — определить, за какой период осуществляется расчет с Федеральной инспекцией. Например, при поступлении денежных средств на расчетный счет налоговики должны точно знать, в пользу какого отчетного периода засчитать средства.

Что указывать

Все виды фискальных обязательств имеют индивидуальную периодичность расчетов. Например, страховые взносы и НДФЛ мы обязаны перечислять в ИФНС ежемесячно. НДС — один раз в квартал, ЕСХН — раз в полугодие, а платеж по транспортному или имущественному налогу — раз в год (если региональные власти не утвердили отчетные периоды).

Итак, для каждого вида периодичности предусмотрен свой, индивидуальный год. Определим, как в платежке указать налоговый период (год, квартал, полугодие и месяц):

- Ежемесячные налоговые расчеты, к примеру, НДФЛ, налог на прибыль, страховые взносы (ОПС, ОМС, ВНиМ) и прочие. В таком случае в поле 107 укажите: «МС.ХХ.ГГГГ», где «МС» — это постоянное значение, «ХХ» — цифровое обозначение календарного месяца (от 01 до 12), «ГГГГ» — это в платежке налоговый период — год. Допустим, чтобы бюджетному учреждению заплатить взносы на обязательное пенсионное обеспечение за сентябрь, в поле укажите: «МС.09.2019».

- Ежеквартальная уплата. В таком случае код принимает значение «КВ.ХХ.ГГГГ», где «КВ» — постоянная, «ХХ» — это кварталы по порядку от 01 до 04. Например, чтобы оплатить НДС на 3 квартал 2020 года, в платежке укажите «КВ.03.2019».

- Полугодовая оплата. При таком варианте расчетов с бюджетом в поле 107 указывается код «ПЛ.ХХ.ГГГГ». Расшифровка аналогичная: «ПЛ» — это постоянное значение, «ХХ» — определяет полугодие — для первого — 01, для второго — 02. Например, бюджетники на ЕСХН оплачивают налог за первое полугодие, в платежном поручении указываем: «ПЛ.01.2019».

- Как указать в платежке годовой платеж? Для ежегодных перечислений значения имеют следующий формат: «ГД.00.ГГГГ», где «ГД» — это постоянное обозначение. Например, учреждение оплачивает транспортный налог один раз в год, за 2020 г. реквизит «ГД.00.2019».

Исключительные ситуации

В некоторых случаях налоговый период в платежке 2020 имеет иное значение. С амые популярные:

- Взносы на травматизм. При перечислении страхового обеспечения от несчастных случаев и профзаболеваний в п. 107 указывайте «0».

- Госпошлина. Если учреждение платит в бюджет за государственную пошлину, то в п. 107 укажите конкретную дату платежа.

- Доплаты по акту проверки. Если компания платит недоимки по акту налоговой проверки или же по исполнительным листам, то проставьте значение «0». Если оплата производится по требованию, в котором указана конкретная дата совершения расчетов, то в п. 107 укажите точную дату оплаты.

- Таможенные сборы в платежке (налоговый период) — что указывать? Если организация платит сборы и пошлины в таможенный орган, то в поле 107 придется указать территориальный номер таможенного отделения.

Если в платежном поручении в п. 107 допущена ошибка, то необходимо подготовить письмо об уточнении платежа. Документ составляется в произвольном виде с указанием неверного и правильного значений. Также в обязательном порядке укажите в письме номер платежного документа и его дату, наименование и учетные данные учреждения, контактные сведения для связи.