Енвд основание платежа

Как заполнить поля 106 и 107 в платежном поручении

Платежное поручение и его реквизиты

Платежное поручение представляет собой документ, целью которого — перевод денежных средств с банковского счета отправителя на счет получателя. Является самым частым в обращении документом финансовой сферы деятельности. Для бюджетных учреждений форма документа утверждена Банком России в правилах осуществления перевода денежных средств (Положении ЦБ РФ от 19.06.2012 N 383-П).

Реквизиты платежного поручения обязательно включают в себя все необходимые идентификаторы плательщика и получателя. Для перечислений в пользу налоговых агентов, фондов или иных бюджетных платежей необходимо заполнять поля под номерами 106 и 107.

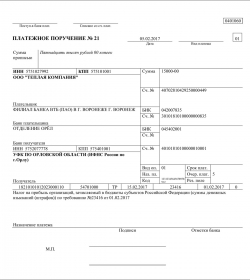

Бланк платежного поручения по форме 0401060

Что писать в поле 106

Эти реквизиты несут в себе информацию об основании и налоговом периоде, за который производится оплата.

Поле 106 в платежном поручении 2020 года заполняется двумя знаками и может принимать значения из перечня, который утвержден Центральным Банком.

Итак, чтобы помочь разобраться, как правильно заполнить в платежном поручении поле 106 (основание платежа), мы составили специальную таблицу с пояснениями. Она поможет разобраться с обозначениями, которые можно казывать в основании платежа 106, расшифровка 2020 года дана в левом столбце.

Что писать в поле 107

Поле 107 в платежном поручении имеет 10 обязательных знаков. Восемь из них — смысловые, в еще два знака — разделяющие точки. Например, МС.06.2019.

Согласно указаниям Банка России первые два знака в реквизите 107 заполняются в зависимости от периода оплаты и, соответственно, обозначают его:

- МС — за месяц;

- КВ — за квартал;

- ПЛ — за полугодие;

- ГД — за год.

Следующие два смысловых знака (4-й и 5-й) реквизита 107 заполняются согласно периоду оплаты и, соответственно, по выбранным ранее первым двум параметрам. То есть, если платеж ежемесячный — показатель может быть выбран от 01 до 12 в зависимости от месяца, за который осуществляется. Квартальные — от 01 до 04. Полугодовые — 01 или 02. При перечислении денежных средств один раз в год в 4 и 5-ом знаках указывается – «00».

Последние 4 знака заполняются в соответствии с годом, за который производится оплата.

В случае, когда законодательство предусматривает конкретную дату уплаты налога, поле 107 в платежке стоит заполнять, указав эту дату, например:

При невозможности указать требуемые значения, платежное поручение может не сохраниться и выдать ошибку о том, что поле «основание платежа 106» не заполнено. В таком случае в полях 106 и107 платежки возможно поставить значение «0».

Образцы заполнения полей 106 и 107 в платежном поручении

Рассмотрим образцы заполнения полей основание платежа 106 и налоговый период 107 платежки для наиболее частых ситуаций.

Оформление платежки на штраф

Правила формирования «налоговых» платежек изложены в Приложении 2 к Приказу Минфина РФ от 12.11.2013 N 107н. Но если составление платежек на уплату налогов не вызывает затруднений, то заполнение платежного документа при необходимости уплатить штраф требует от бухгалтера знания некоторых нюансов. Например, каким будет основание платежа при уплате штрафа в налоговую.

Куда с 2017 года платить штрафы по взносам

Администратором страховых взносов с 2017 года являются налоговые органы (за исключением взносов на травматизм). Поэтому для уплаты любых видов «страховых» платежей необходимо руководствоваться правилами формирования поручений в налоговую. Это справедливо как для взносов, пеней и штрафов по ним, начисленных до 2017 года, так и для взносов, пеней и штрафов по ним, начисленных в 2017 году.

Но необходимо учесть, что для взносов, начисленных по правилам Закона от 24 июля 2009 года N 212-ФЗ , и для взносов, начисленных по правилам главы 34 НК РФ, значения КБК различаются.

Особенности оформления платежки на штраф

Начиная с 2017 года плательщикам предоставлено право осуществлять платежи в налоговую за третьих лиц. Это справедливо и для штрафных платежей. Кроме того, ограничения на подобную уплату начислений, произведенных до 2017 года, НК РФ не установлено. Значит, возможна ситуация, когда либо сам плательщик оплачивает штрафы, либо это делает за него иное лицо.

В зависимости от ситуации в платежном поручении на штраф в налоговую, образец которого приведен ниже, будет указан соответствующий статус плательщика.

Также в зависимости от ситуации будут указаны наименование плательщика, его ИНН и КПП, а при необходимости еще и наименование, ИНН и КПП того лица, за которое производится уплата.

КБК по штрафным санкциям установлены для каждого вида налога и взноса. При оформлении платежки на штраф важно учитывать, что в КБК для штрафных санкций 14-й и 15-й цифрами всегда будет 30.

В качестве получателя «штрафного» платежа по налогам и взносам будет указана та инспекция, в которой «штрафник» поставлен на учет.

Реквизит ОКТМО. С 2017 года указывается ОКТМО муниципального образования, в котором уплачивается санкция. Длина его равна 8 символам.

Основание платежа и связанные с ним реквизиты

Еще один реквизит, вызывающий сомнение бухгалтеров, — основание платежа.

Если перечисление штрафа производится плательщиком самостоятельно, не по требованию контролеров, то в основании платежа указывается код ЗД. Если же есть требование на уплату штрафа, то следует указать код ТР.

С реквизитом «Основание платежа» при уплате штрафа в налоговую связан реквизит «Код». Если основанием указано требование, то в поле «Код» вносится УИН, указанный в требовании. Иначе проставляется 0.

Аналогичное правило при уплате штрафов действует и для реквизитов «Налоговый период», «Дата документа» и «Номер документа».

В случае, когда основанием платежа служит требование, они принимают следующие значения:

- «Налоговый период» — срок уплаты штрафа из требования;

- «Дата документа» — дата требования;

- «Номер документа» — номер требования.

Иначе указывается 0.

Назначение платежа при уплате штрафа в налоговую

Образец платежки «штрафного» поручения приведен в приложении и содержит в себе рекомендованный текст для поля «Назначение платежа».

Например, текст может быть следующим: «Уплата штрафа по ЕНВД за 3 кв. 2016 года по требованию № 15238 от 20.02.2017».

Или: «Уплата штрафа за несвоевременную сдачу декларации по НДС за 2 квартал 2017 года».

Скачать образец платежного поручения на уплату штрафа в налоговую инспекцию

Платежное поручение по ЕНВД: образец

Форма платежного поручения, закреплена специальным бланком по «ОКУД-0401060», который содержится отдельным приложением №2 в положении Банка России «О правилах осуществления перевода денежных средств» от 19.06.2012 № 383-П.

• приказом Минфина России «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации» от 12.11.2013 № 107н — при составлении платежек по налогам, сборам и взносам.

Основные документы, которыми необходимо руководствоваться при заполнении платежных поручений:

Реквизиты для заполнения платежного поручения

(общие сведения)

Пункт-1.Начиная, заполнять «платежку», необходимо проставить порядковый номер и соответственно дату формирования платежного поручения.

Номер платежного поручения присваивается по хронологии, состоящий из 6 цифр (нулевой номер не может быть). Формат даты проставляется «число месяц год». В электронном виде дата проставляется по формату, который устанавливает банк.

Пункт-2.Обозначается «вид платежа», код которого устанавливает банк.

Пункт-3.Указывается статус плательщика

• 01 — налогоплательщик (плательщик сборов) — юридическое лицо;

• 02 — налоговый агент;

• 06 — участник внешнеэкономической деятельности — юридическое лицо;

• 08 — плательщик — юридическое лицо (индивидуальный предприниматель), осуществляющее перевод денежных средств в уплату страховых взносов и иных платежей в бюджетную систему Российской Федерации;

• 09 — налогоплательщик (плательщик сборов) — индивидуальный предприниматель;

• 10 — налогоплательщик (плательщик сборов) — нотариус, занимающийся частной практикой;

• 11 — налогоплательщик (плательщик сборов) — адвокат, учредивший адвокатский кабинет;

• 12 — налогоплательщик (плательщик сборов) — глава крестьянского (фермерского) хозяйства;

• 13 — налогоплательщик (плательщик сборов) — иное физическое лицо (клиент банка (владелец счета));

• 14 — налогоплательщик, производящий выплаты физическим лицам;

• 16 — участник внешнеэкономической деятельности — физическое лицо;

• 17 — участник внешнеэкономической деятельности — индивидуальный предприниматель;

• 18 — плательщик таможенных платежей, не являющийся декларантом, на которого законодательством Российской Федерации возложена обязанность по уплате таможенных платежей;

• 19 — организации и их филиалы (далее — организации), составившие распоряжение о переводе денежных средств….;

• 21 — ответственный участник консолидированной группы налогоплательщиков;

• 22 — участник консолидированной группы налогоплательщиков;

• 24 — плательщик — физическое лицо, осуществляющее перевод денежных средств в уплату страховых взносов и иных платежей в бюджетную систему Российской Федерации;

• 26 — учредители (участники) должника, собственники имущества должника — унитарного предприятия или третьи лица…..;

• 27 — кредитные организации или их филиалы, составившие распоряжение о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации;

• 28 — участник внешнеэкономической деятельности — получатель международного почтового отправления.

Пункт-4.Прописывается сумма, которая проходит по платёжному поручению.

Сумма платежа указывается цифрами и прописью. Прописью прописываем сумму с начала строки и начинаем с заглавной буквы, слово «рубелей» и «копеек» указываются полностью, не применяя аббревиатуры Копейки можно не указывать, если сумма перечисления целым числом.

• сумма прописью «Двенадцать тысяч триста сорок пять рублей пятьдесят копеек», цифрами «12 345–50»;

• или сумма прописью «Десять тысяч рублей», цифрами «10 000=».

Правило! В электронном виде сумма проставляется по формату, который устанавливает банк.

Пункт-5.Переходим к заполнению реквизитов плательщика, где указывается следующее:

√название юр.лица, ФИО ИП, или иное физическое лицо-самозанятое;

- основной счет, состоящий из 20-ти цифр, с которого планируется перечисление денежных средств;

- название банка;

- БИК и «корсчет».

Пункт-6.Указываются, те же самые реквизиты получателя денежных средств, что и реквизиты отправителя (плательщика).

При заполнении платежного поручения по уплате налогов, в наименовании получателя проставляется «Управление Федерального казначейства», далее «в скобках» указывается администратор налогов – это наименование ИФНС.

Пункт-7.Дополнительная информация в платежном поручении (код и шифр)

Данные коды указываются под банковскими реквизитами получателя денежных средств:

• Очередность платежа. Платежи контрагентам и в счет самостоятельной уплаты налогов, сборов, взносов имеют 5-ю очередь.

• Код. Для текущих налоговых и неналоговых платежей нужно проставить 0. Если оплата идет по документу, в котором есть УИП (уникальный идентификатор платежа), проставляется 20-значный код УИП.

«Платежка» по ЕНВД

Вышеуказанные пункты с 1 по 7 заполняются для оплаты, как налоговых так и для неналоговых платежей, далее конкретизируемся на «платежке» по ЕНВД

Пунтк-8.Сведение о платеже (поле 24).

Поле «24» содержит информацию по каким основаниям производится платеж, это могут быть реквизиты договора, счета и т.д. По налоговым платежам, например, по ЕНВД делается запись «Единый налог на вмененный доход за II квартал 2019 г.».

В платежных поручениях по налогам платежам заполняются все необходимые поля.

В поле «104» отражается информация о КБК. Код состоит из 20-ти цифр, налоговые платежи начинаются на 182… Для ЕНВД КБК:

Как заполнить поля 106 и 107 в платежном поручении

Платежное поручение и его реквизиты

Платежное поручение представляет собой документ, целью которого — перевод денежных средств с банковского счета отправителя на счет получателя. Является самым частым в обращении документом финансовой сферы деятельности. Для бюджетных учреждений форма документа утверждена Банком России в правилах осуществления перевода денежных средств (Положении ЦБ РФ от 19.06.2012 N 383-П).

Реквизиты платежного поручения обязательно включают в себя все необходимые идентификаторы плательщика и получателя. Для перечислений в пользу налоговых агентов, фондов или иных бюджетных платежей необходимо заполнять поля под номерами 106 и 107.

Бланк платежного поручения по форме 0401060

Что писать в поле 106

Эти реквизиты несут в себе информацию об основании и налоговом периоде, за который производится оплата.

Поле 106 в платежном поручении 2020 года заполняется двумя знаками и может принимать значения из перечня, который утвержден Центральным Банком.

Итак, чтобы помочь разобраться, как правильно заполнить в платежном поручении поле 106 (основание платежа), мы составили специальную таблицу с пояснениями. Она поможет разобраться с обозначениями, которые можно казывать в основании платежа 106, расшифровка 2020 года дана в левом столбце.

Что писать в поле 107

Поле 107 в платежном поручении имеет 10 обязательных знаков. Восемь из них — смысловые, в еще два знака — разделяющие точки. Например, МС.06.2019.

Согласно указаниям Банка России первые два знака в реквизите 107 заполняются в зависимости от периода оплаты и, соответственно, обозначают его:

- МС — за месяц;

- КВ — за квартал;

- ПЛ — за полугодие;

- ГД — за год.

Следующие два смысловых знака (4-й и 5-й) реквизита 107 заполняются согласно периоду оплаты и, соответственно, по выбранным ранее первым двум параметрам. То есть, если платеж ежемесячный — показатель может быть выбран от 01 до 12 в зависимости от месяца, за который осуществляется. Квартальные — от 01 до 04. Полугодовые — 01 или 02. При перечислении денежных средств один раз в год в 4 и 5-ом знаках указывается – «00».

Последние 4 знака заполняются в соответствии с годом, за который производится оплата.

В случае, когда законодательство предусматривает конкретную дату уплаты налога, поле 107 в платежке стоит заполнять, указав эту дату, например:

При невозможности указать требуемые значения, платежное поручение может не сохраниться и выдать ошибку о том, что поле «основание платежа 106» не заполнено. В таком случае в полях 106 и107 платежки возможно поставить значение «0».

Образцы заполнения полей 106 и 107 в платежном поручении

Рассмотрим образцы заполнения полей основание платежа 106 и налоговый период 107 платежки для наиболее частых ситуаций.