Зачет ндс при лизинге у лизингополучателя

Бухгалтерский и налоговый учет лизинговых операций

Нередко компании прибегают к финансовой аренде имущества — проще говоря, к лизингу. Что это такое, каковы особенности бухгалтерского и налогового учета лизинга у лизингополучателя, какие существуют проводки по лизингу, расскажем ниже. Также разберем на примере проводки по лизингу имущества на балансе лизингополучателя и лизингодателя.

Сущность лизинга

Между двумя заинтересованными сторонами заключается договор лизинга. Предмет договора — здания, оборудование, автомобили и другие виды имущества. Лизингополучатель может стать законным владельцем арендуемого имущества, выкупив его.

На предмет лизинга нужно составить акт приема-передачи. Амортизацию начисляет та сторона, у которой имущество учитывается на балансе.

Заполняйте и отправляйте отчетность в ИФНС

вовремя и без ошибок с Контур.Экстерном.

Для вас 3 месяца сервиса бесплатно!

Попробовать

Бухгалтерский и налоговый учет лизинга у лизингополучателя

Чтобы верно отразить на счетах бухучета предмет лизинга, нужно знать, на чьем балансе он числится.

Учет лизингового имущества на балансе лизингодателя

Если объект учитывается на балансе лизингодателя, лизингополучатель использует счет учета 001. Именно с этого счета начинаются все лизинговые операции. На примере ООО «Техник» и ООО «Спуск» разберем все нюансы учета. Вы найдете не только проводки, но и подробные расчеты.

ООО «Техник» получило от ООО «Спуск» по договору № 25 от 01.01.2019 в лизинг гидроэлектростанцию А187 стоимостью 1 296 000 рублей, в том числе НДС 216 000 рублей. Общий срок аренды составляет 36 месяцев. Ежемесячный платеж равен 36 000 рублей, в том числе НДС (20 %) 6 000 рублей. Через три года оборудование выкупается ООО «Техник», выкупная стоимость уже включена в ежемесячные платежи.

В учете ООО «Техник» бухгалтер сделает такие проводки по договору лизинга:

Дебет 001 — 1 296 000 — оборудование поставлено на забалансовый учет

Дебет (20, 26, 44 — в зависимости от целей, в которых используется предмет лизинга) Кредит 76 — 30 000 — начислен ежемесячный лизинговый платеж (данную проводку бухгалтер ООО «Техник» будет делать ежемесячно в течение трех лет)

Дебет 19 Кредит 76 — 6 000 — отражен НДС с лизингового платежа (данную проводку ООО «Техник» будет делать раз в месяц)

Дебет 68 Кредит 19 — 6 000 — НДС принят к вычету (данную проводку ООО «Техник» будет делать ежемесячно)

Дебет 76 Кредит 51 — 36 000 — перечислен на счет ООО «Спуск» лизинговый платеж (данную проводку ООО «Техник» будет делать ежемесячно)

Кредит 001 — 1 296 000 — списано оборудование с учета ООО «Техник», так как все обязательства по договору № 25 от 01.01.2019 выполнены

Дебет 01 Кредит 02 — 1 080 000 (1 296 000 — 216 000) — стоимость выкупленной гидроэлектростанции А187 отражена в составе основных средств ООО «Техник»

Выкупная стоимость лизингового имущества: проводки у лизингополучателя

Если бы ООО «Техник» выкупало оборудование за отдельную плату, в учете были бы сделаны проводки:

Кредит 001 — списано оборудование с учета ООО «Техник» в связи с окончанием срока действия договора № 25 от 01.01.2019

Дебет 60 Кредит 51 — перечислена выкупная стоимость за гидроэлектростанцию А187

Дебет 08 Кредит 76 — выкуплено лизинговое оборудование (гидроэлектростанция А187) компанией «Техник»

Дебет 19 Кредит 76 — учтен НДС

Дебет 01 Кредит 08 — бухгалтером ООО «Техник» зачислена в состав основных средств гидроэлектростанция А187

Дебет 68 Кредит 19 — НДС по гидроэлектростанции А187 принят к вычету

Досрочный выкуп лизингового имущества: проводки у лизингополучателя

Дебет 97 Кредит 76 — сумма оставшихся лизинговых платежей без НДС

Дебет 19 Кредит 76 — выделен НДС

Дебет 68 Кредит 19 — НДС принят к вычету.

Дебет 76 Кредит 51 — перечислены оставшиеся лизинговые платежи

Дебет 20 Кредит 97 — списана досрочно начисленная сумма платежей (ежемесячно в течение оставшегося срока по договору)

Учет лизингового имущества на балансе лизингополучателя: проводки

ООО «Техник» получило от ООО «Спуск» по договору № 25 от 01.01.2019 в лизинг гидроэлектростанцию А187 стоимостью 1 296 000 рублей, в том числе НДС 216 000 рублей. Общий срок аренды составляет 36 месяцев. Ежемесячный платеж равен 36 000 рублей, в том числе НДС 6 000 рублей. Через три года оборудование выкупается лизингополучателем за 20 000 рублей.

В данном случае ООО «Техник» необходимо будет открыть субсчета к счету 76, например:

- «Арендные обязательства»;

- «Задолженность по лизинговым платежам».

В учете ООО «Техник» будут сделаны следующие проводки по договору лизинга:

Дебет 08 Кредит 76 (субсчет «Арендные обязательства») — 1 096 666,67 (1 296 000 + 20 000) / 1,20) — гидроэлектростанция А187 принята к учету

Дебет 19 Кредит 76 (субсчет «Арендные обязательства») — 219 333,33 — выделен НДС

Дебет 01 Кредит 08 — 1 096 666,67 — оборудование отнесено к основным средствам для дальнейшего учета

Дебет 76 Кредит 51 — 36 000 — перечислен на счет ООО «Спуск» лизинговый платеж (данную проводку ООО «Техник» будет делать ежемесячно в течение трех лет)

Дебет 76 (субсчет «Арендные обязательства») Кредит 76 (субсчет «Задолженность по лизинговым платежам») — 30 000 — начислен ежемесячный лизинговый платеж (данную проводку бухгалтер ООО «Техник» будет делать ежемесячно в течение трех лет)

Дебет 68 Кредит 19 — 6 000 — НДС принят к вычету (данную проводку ООО «Техник» будет делать ежемесячно)

Дебет 20 (26, 44 — в зависимости от целей, в которых используется предмет лизинга) Кредит 02 — 30 462, 96 (1 096 666,67 / 36) — начислена амортизация (данную проводку ООО «Техник» будет делать ежемесячно)

Дебет 76 (субсчет «Арендные обязательства») Кредит 76 (субсчет «Задолженность по лизинговым платежам») — 20 000 — отражена задолженность по выкупной стоимости лизингового имущества (данную проводку бухгалтер ООО «Техник» будет делать ежемесячно в течение трех лет)

Дебет 76 Кредит 51 — 20 000 — перечислена на счет ООО «Спуск» выкупная стоимость

Дебет 01 Кредит 01 — 1 096 666,67 — гидроэлектростанция А187 переведена в разряд собственных средств по истечении трех лет

Дебет 02 Кредит 02 — 1 096 666,67 — отражена амортизация

Учет у лизингодателя

Рассмотрим подробнее лизинг в проводках у лизингодателя.

ООО «Спуск» передало ООО «Техник» от по договору № 25 от 01.01.2019 в лизинг гидроэлектростанцию А187 первоначальной стоимостью 1 296 000 рублей, в том числе НДС 216 000 рублей. Общий срок аренды составляет 36 месяцев. Ежемесячный платеж равен 36 000 рублей, в том числе НДС 6 000 рублей. Через три года оборудование выкупается лизингополучателем за 20 000 рублей. Выкупная стоимость входит в ежемесячные платежи ООО «Техник».

Гидроэлектростанция А187 стоит на балансе у лизингодателя, срок полезного использования — 46 месяцев. Амортизация на гидроэлектростанцию А187 начисляется линейным способом. За месяц амортизация равна 23 478,26 рубля (1 080 000 / 46).

Дебет 08 Кредит 60 — 1 080 000 — поступило оборудование в ООО «Спуск»

Дебет 19 Кредит 60 — 216 000 — выделен НДС

Дебет 03 Кредит 08 — 1 080 000 — принята к учету гидроэлектростанция А187

Дебет 68 Кредит 19 — 216 000 — НДС взят к вычету

Дебет 03 субсчет «МЦ, предоставленные во временное пользование» Кредит 03 субсчет «МЦ в организации» — 1 080 000 — оборудование передано ООО «Техник»

Дебет 20 Кредит 02 — 23 478,26 — бухгалтер ООО «Спутник» начислил амортизацию (данную проводку ООО «Спутник» будет делать ежемесячно)

Дебет 51 Кредит 62 — 36 000 — поступил платеж от ООО «Техник»

Дебет 62 Кредит 90 — 36 000 — бухгалтер ООО «Техник» отразил выручку по платежу за пользование промышленным оборудованием (данную проводку ООО «Спутник» будет делать ежемесячно)

Дебет 90.03 Кредит 68 — 6 000 — начислен НДС (данную проводку ООО «Спутник» будет делать ежемесячно)

Дебет 01 Кредит 03 субсчет «МЦ, предоставленные во временное пользование» — 1 080 000 — списана первоначальная стоимость гидроэлектростанции А187 при передаче ее в собственность ООО «Техник»

Дебет 02 Кредит 01 — 845 217,36 (23 478,26 х 36 мес.) — списана начисленная амортизация по гидроэлектростанции А187

Дебет 91.02 Кредит 01 — 234 782,64 (1 080 000 — 845 217,36) — списана остаточная стоимость гидроэлектростанции А187

Дебет 62 Кредит 91.01 — 20 000 — учтен доход (выкупная стоимость)

Дебет 91.02 Кредит 68 — 3 333,34 — начислен НДС с выкупной стоимости гидроэлектростанции А187

Как видно из примеров, проводки зависят от многих нюансов договора лизинга. На учет влияет срок договора, порядок выкупа имущества, право собственности на предмет лизинга. Используйте данные примеры в качестве шпаргалки, и ваш учет будет соответствовать всем канонам законодательства.

Как учитывается НДС по договорам лизинга: возмещение, переуступка, УСН

Лизингополучатель за владение и пользование вверенным основным средством (ОС) вносит лизинговые платежи. Они включают в себя расходы лизингодателя по приобретению необходимого имущества, его комиссионное вознаграждение, иные затраты, связанные с исполнением обязательств. Эти суммы по своим признакам относятся к объектам обложения НДС, поэтому договорная стоимость должна быть увеличена на сумму НДС.

НДС по договору лизинга в 2020 году имеет ставки: 0% (нулевую) и 20%. Они зависят от вида имущества, которое предоставляется в лизинг.

Если компания-лизингодатель находится на упрощенной системе налогообложения, то лизинговые платежи не подлежат обложению НДС. Во всех остальных случаях применяется соответствующая ставка НДС.

Ниже речь пойдет о том, как определить, облагается ли лизинг НДС, в каком порядке это осуществляется и о других особенностях учета финансовой аренды.

НДС по лизингу при УСН

УСН является спецрежимом, освобожденным от НДС (гл. 26 НК РФ). Упрощенцев – лизингополучателей значительно больше, чем компаний-лизингодателей, которые находятся на УСН. Связано это с тем, что есть ограничения в применении этой системы налогообложения и зависят они от дохода компании и доли юридических лиц в уставном капитале.

Лизингодатель на УСН может выставлять счета-фактуры с НДС — в этом случае он обязан уплатить всю сумму в бюджет. Зачесть же НДС с приобретенного имущества он не может. Такого права законодательство ему не предоставляет. Лизингополучатель, выбравший УСН «доходы минус расходы», учитывает НДС, полученный при передаче основного средства в составе его стоимости. Такое же условие действует при учете услуг аренды по договору лизинга.

НДС по лизингу у ИП

Если ИП находится на общем режиме налогообложения, то он является плательщиком НДС. Правила учета по операциям лизинга у него такие же, как у лизингополучателя в форме ООО.

Лизингодателем ИП быть не может, так как законодательством лизинговые компании определены как коммерческие организации с несколькими учредителями.

Если ИП находится на спецрежимах (ЕНВД, УСН, патент) — он неплательщик НДС. Им не платится НДС с реализации товаров и услуг, следовательно, нет оснований к его возмещению из бюджета.

НДС у лизингополучателя

Лизинговые платежи включают в себя НДС, который, на основании ст. ст. 171, 172 НК РФ, предприятие может зачесть из бюджета. В состав ежемесячного платежа по договору входит не только выкупная сумма оборудования, но и услуги лизингодателя. В этом случае сумма НДС к зачету будет выше, чем при оформлении кредита в банке. При правильно оформленных подтверждающих документах НДС при лизинге подлежит возмещению в полном объеме.

Однако на практике встречаются случаи, когда налоговая инспекция пытается разделить НДС с лизингового платежа в разрезе аренды и оплаты основного средства. Но Минфин в письмах от 15 ноября 2004 года № 03 – 04 — 11/ 203, от 23 ноября 2004 года № 03 – 03 – 01 — 04/ 1/ 128 дал разъяснения о невозможности такого деления и подтвердил право организации использовать вычет в полном объеме. С 2004 года такого же вывода придерживаются и арбитражные суды России.

Когда имущество по договору лизинга находится на балансе у лизингополучателя, НДС к вычету принимается ежемесячно. На основании счета-фактуры, сумма вычета заносится в книгу покупок.

Налоговый вычет при лизинге

Налоговый вычет — это сумма, на которую можно уменьшить платежи в бюджет. В основном вычет применяется в отношении НДС. Сумма уплаты налога на добавленную стоимость уменьшается на величину поступивших товарно-материальных ценностей или оказанных услуг.

Лизинговая система построена так, что бюджет должен все время делать возврат НДС компаниям-лизингодателям. Оплачивая поставщикам дорогостоящее имущество, они осуществляют погашение НДС с его полной стоимости. После передачи оборудования в аренду компания получает платежи значительно меньше его стоимости. Таким образом, вычет НДС по лизингу у лизингодателя всегда больше, чем уплата.

Возмещение НДС при лизинге у лизингополучателя в случае, когда имущество передано на баланс получателя, также сопряжено с проблемами. Условием возмещения НДС является факт приходования ТМЦ на баланс организации или оказания ей услуг. В этом случае фирмы постоянно имеют НДС к возмещению по договору лизинга до момента его окончания.

Проблемы возврата НДС из бюджета возникают в случаях, когда налогоплательщик не может предоставить полный пакет документов или часть из них не соответствует требованиям НК РФ.

Приобретенное в лизинг имущество должно полностью участвовать в видах деятельности, подлежащих обложению НДС. Тогда налог с арендных платежей возмещается в полном объеме. Иногда организация ведет свою деятельность в нескольких направлениях, включая те, что не облагаются НДС. В этом случае налог с лизинговых платежей подлежит пропорциональному распределению на все виды производств. НДС со льготируемой деятельности не принимается к вычету.

Как вернуть НДС по лизингу

При заполнении декларации по НДС, из размера налога, начисленного по реализации и авансам, вычитается НДС по лизинговым платежам. В случае когда размер вычета НДС превышает его значение к уплате, согласно ст. 21 НК РФ, эту сумму можно подать на возмещение, то есть возвратить из бюджета.

Возврат НДС при лизинге возможен только при соблюдении следующих условий:

- счет-фактура, выставленная лизингодателем, соответствует требованиям ст. 169 НК РФ;

- имеется подтверждение оплаты;

- имущество учитывается у лизингополучателя;

- основное средство используется организацией в деятельности, облагаемой НДС.

Для возврата суммы из бюджета необходимо:

- Написать заявление в ИФНС на возврат в произвольной форме с указанием суммы.

- Предоставить договор лизинга, акт приема-передачи основного средства, документы, подтверждающие оплату ежемесячных платежей.

- Отразить суммы возврата в книге покупок.

- Представить счета-фактуры, акты выполненных работ, заполненные в соответствии с законодательством.

Предприятию могут отказать в возмещении НДС в случае, если оно находится в стадии банкротства, оплату по договору производило векселями, договорами цессии или с привлечением займов.

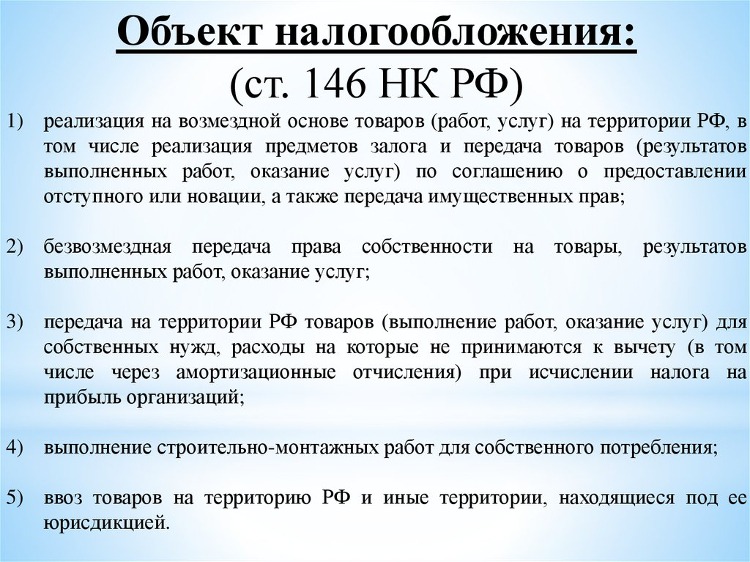

НДС при переуступке

Переуступка лизинга — это цессия. Возникает потребность в этом действии в большинстве случаев из-за неплатежеспособности лизингополучателя. Согласно п. 1 ст. 146 НК РФ, передача прав на имущество облагается НДС.

При договоре цессии налоговую базу устанавливают на основании ст. 154 НК РФ. Значение определяется как разница между суммой первоначального договора и всеми платежами по нему, включая авансовые.

Согласно ст. 174 НК РФ, новый участник договора может предъявить к вычету НДС по сумме оставшихся платежей по договору лизинга при наличии счета-фактуры.

НДС при досрочном погашении лизинга

При досрочном выкупе лизингового имущества особенности учета возникают как у лизингополучателя, так и у лизингодателя и зависят они от того, на чьем балансе учитывался объект.

Если стороны договорились, что лизингодатель учитывает ОС на своем балансе, то досрочное погашение требует выполнения проводок в следующей последовательности:

- Лизингодатель списывает первоначальную стоимость ОС, амортизационные начисления, остаточную стоимость; проводит прочую реализацию на сумму досрочного погашения; выделяет НДС к уплате в бюджет.

- Лизингополучатель отражает переход права собственности; начисляет сумму досрочных платежей на основании счета-фактуры, указывая на счете РБП (расходы будущих периодов), выделяет с нее НДС. При этом сумма НДС ставится к возмещению, списываются со счета РБП на счета затрат суммы по срокам договора.

Если стороны пришли к соглашению, что лизингополучатель учитывает ОС на своем балансе, то досрочное погашение фиксируется следующим образом:

- Лизингодатель передает ОС лизингополучателю, начисляет досрочные платежи, выставляет счет-фактуру, начисляет НДС в бюджет.

- Лизингополучатель производит действия, описанные двумя абзацами выше.

В обоих описанных случаях операция не является предоплатой и НДС ставится к зачету из бюджета или к уплате на основании счета-фактуры.

НДС у лизингодателя

Приобретая товар для последующей сдачи его согласно договоренности, лизингодатель берет всю сумму НДС с этой операции к возмещению. Фактически сумма продажи оборудования делится на длительный период, растягивая НДС к уплате по сделке на годы. За счет постоянно приобретаемого имущества лизинговые компании формируют стабильный вычет по НДС. Возмещая этот вычет из бюджета, лизинговый бизнес сам имеет возможность кредитоваться в банке и успешно исполнять свои обязательства.

Проводки по НДС по договору лизинга

Ведение бухучета по операциям лизинга регламентируется соответствующим приказом Минфина РФ от 17 февраля 1997 года № 15. Объект лизинга может учитываться на балансе одной из сторон: лизингодателя или лизингополучателя. Этот порядок закрепляется в договоре или в дополнительном соглашении к нему.

В бухучете он, как правило, показывается на счете основных средств. Если имущество учитывается на балансе лизингодателя (счет 01 «Основные средства»), то лизингополучатель отражает его стоимость на забалансовом счете 001 («Арендованные основные средства»).

Учет всех расчетов по договору лизинга производится на счете 76, с отдельной аналитикой по платежам: аванс (для учета авансов), текущие платежи (ежемесячные платежи), выкупная стоимость (стоимость имущества при выкупе). Далее принимаются в расчет все нюансы учета продавца и покупателя лизингового имущества.

Проводки по НДС у лизингополучателя

По договору лизинга, у лизингополучателя имущество будет учитываться на забалансовом счете. Амортизационные отчисления он делать не будет, так как забалансовые счета не предусматривают изменения стоимости до перехода права собственности. Остальные операции по договору отражаются в соответствии с предоставляемыми документами лизингодателя. Бухгалтерские проводки:

- Дебет 001 — полученное по договору лизинга ОС поставлено на забалансовый счет.

- Дебет 20 Кредит 76 — отражен в затратах платеж по договору лизинга (проводка делается ежемесячно).

- Дебет 19 Кредит 76 — отражен НДС с ежемесячного лизингового платежа.

- Дебет 68 Кредит 19 — НДС принят к вычету (проводка ежемесячная).

- Дебет 76 Кредит 51 — перечисление обязательного лизингового платежа.

После выполнения всех обязательных платежей, лизингополучатель сторнирует сумму с забалансового счета, делая проводку по кредиту 001. Одновременно имущество ставится на балансовый счет лизингополучателя (Дебет 01 Кредит 02 — сумма основного средства за минусом НДС, так как сумма НДС по имуществу принималась к зачету по выставленным счетам-фактурам лизингодателя).

ЛИЗИНГ: теория и практика финансирования

Хочешь знать всё о лизинге? В этой книге приведен практический опыт применения лизинга в российских организациях. Предложены рекомендации по расчету лизинговых платежей, их отражению в бухгалтерском учете, составлению и заключению договоров.

Проводки НДС у лизингодателя

В случае, когда имущество, согласно договору остается на балансе лизингодателя до полного выкупа, отражать амортизацию и НДС будет он. В бухгалтерском учете используется счет 03, субсчет «Материальные ценности, предоставленные во временное пользование». Проводки при лизинге ОС будут, с учетом его амортизационных отчислений, следующие:

Вычет НДС и имущественные налоги у лизингополучателя

Налог на имущество при лизинге

Мы на ОСН. Получили в лизинг оборудование, поставили на свой баланс. Получается, нам придется платить налог на имущество? Или это надо будет делать только после того, как выкупим оборудование в собственность?

Мы на ОСН. Получили в лизинг оборудование, поставили на свой баланс. Получается, нам придется платить налог на имущество? Или это надо будет делать только после того, как выкупим оборудование в собственность?

— Если по условиям договора лизинга имущество числится на вашем балансе в качестве основных средств, то налог на имущество вы должны платить при одновременном выполнении двух услови й подп. 8 п. 4 ст. 374, п. 4 ст. 376, п. 25 ст. 381, п. 1 ст. 381.1, п. 5 ст. 382 НК РФ; п. 3 Информационного письма Президиума ВАС от 17.11.2011 № 148 :

• это имущество относится к 3— 10-й амортизационным группам;

• в вашем регионе не действует «движимая» льгота для этого вида имущества либо ваша организация и лизингодатель — взаимозависимые компании (то есть вы получили движимое имущество от взаимозависимого лица).

Вычет НДС по лизинговым платежам

Наша организация — лизингополучатель, ведем деятельность, облагаемую НДС. Договором лизинга предусмотрены:

Наша организация — лизингополучатель, ведем деятельность, облагаемую НДС. Договором лизинга предусмотрены:

• перечисление аванса в начале срока действия договора лизинга, который затем постепенно зачитывается в счет оплаты части текущих лизинговых платежей;

• текущие лизинговые платежи, включающие в себя часть выкупной стоимости предмета лизинга.

Лизингодатель выставил нам счет-фактуру на начальный аванс, а после окончания первого месяца аренды — на текущий лизинговый платеж за этот месяц.

Можем ли мы принять НДС к вычету по авансовому счету-фактуре? И имеет ли значение для целей НДС-вычета по текущему платежу то, что в нем «сидит» часть выкупной цены лизингового оборудования?

— Вы можете принять к вычету НДС по авансовому счету-фактуре. Но ежемесячно в части НДС, которая относится к доле аванса, зачитываемой в счет уплаты текущего платежа, вам надо будет восстанавливать часть такого вычета. К примеру, если аванс зачитывается в счет уплаты текущих платежей равномерно в течение 100 месяцев, то по окончании каждого месяца 1/100 части вычета авансового НДС надо восстановит ь п. 12 ст. 171, подп. 3 п. 3 ст. 170 НК РФ .

При этом вы имеете право на вычет всей суммы НДС по счету-фактуре, относящемуся к текущему лизинговому платежу. Причем неважно, включает ли в себя сумма текущего лизингового платежа часть выкупной стоимости или нет п. 2 ст. 171, п. 1 ст. 172 НК РФ; Письмо Минфина от 07.07.2006 № 03-04-15/131 .

Транспортный налог при лизинге

Планируем взять в лизинг автомобиль. Кто будет платить транспортный налог: мы или лизингодатель? Зависит ли это от того, на чьем балансе учитывается такое авто?

Планируем взять в лизинг автомобиль. Кто будет платить транспортный налог: мы или лизингодатель? Зависит ли это от того, на чьем балансе учитывается такое авто?

Взяли в лизинг дорогое авто? Тогда и транспортный налог платить, возможно, придется вам

— При лизинге автомобиль может быть временно зарегистрирован на лизингополучателя. Однако кто будет плательщиком транспортного налога, зависит от того, был ли автомобиль изначально зарегистрирован в ГИБДД на лизингодател я ст. 357 НК РФ; пп. 48— 48.2 Правил, утв. Приказом МВД от 24.11.2008 № 1001; Письма Минфина от 17.08.2015 № 03-05-06-04/47422 ; ФНС от 11.12.2013 № БС-4-11/22368 . При этом не имеет значения, на чьем балансе учитывается лизинговый автомобиль.

Ситуация 1. Лизингодатель зарегистрировал автомобиль на себя, а потом была оформлена временная регистрация этого автомобиля лизингополучателем. В таком случае платить транспортный налог должен лизингодатель, а не лизингополучатель. Наличие временной регистрации авто на лизингополучателя не влияет на уплату налога.

Ситуация 2. Автомобиль не был зарегистрирован на лизингодателя — он сразу же был временно зарегистрирован на лизингополучателя. Тогда плательщик транспортного налога — лизингополучатель.

Плата «Платону» по лизинговому грузовику

У нас транспортная компания. Взяли в лизинг грузовик, применяем ОСН. Как учитывать для целей налогообложения прибыли плату за вред дорогам федерального значения системе «Платон», которую мы вносим на свой лицевой счет? Мы платим ее авансом, а потом зачитываем в счет поездок.

У нас транспортная компания. Взяли в лизинг грузовик, применяем ОСН. Как учитывать для целей налогообложения прибыли плату за вред дорогам федерального значения системе «Платон», которую мы вносим на свой лицевой счет? Мы платим ее авансом, а потом зачитываем в счет поездок.

— Порядок признания в налоговом учете платы «Платону» зависит от того, кто является плательщиком транспортного налога по лизинговому грузовику: ваша организация или лизингодатель.

Ситуация 1. Вы (лизингополучатель) платите транспортный налог. В таком случае:

• вы можете уменьшить этот налог на плату «Платону». Сумму платы вы возьмете из отчета оператор а п. 2 ст. 362 НК РФ; Письмо ФНС от 09.01.2017 № БС-4-21/65@ . Если плата больше налога, то налог за этот грузовик вам платить вообще не придетс я Письмо ФНС от 04.05.2017 № ПА-4-21/8499 ;

• если плата «Платону» больше транспортного налога, то разницу можете учесть для целей налогообложения прибыл и п. 1 ст. 264 НК РФ . При этом сам транспортный налог не учитывайте в затрата х Письма Минфина от 11.07.2017 № 03-03-10/43987 , от 27.06.2017 № 03-03-10/40602 ; ФНС от 20.09.2017 № СД-4-3/18806@ .

Обратите внимание на то, что аванс, внесенный оператору системы «Платон» в счет планируемых поездо к Письмо Минфина от 26.01.2017 № 03-05-05-04/3747 :

• нельзя учесть в налоговых затратах в качестве самостоятельного платежа;

• не получится учесть в качестве вычета транспортного налога.

Только когда авансовая плата «Платону» будет зачтена в счет конкретных поездок, вы сможете такую «отъезженную» плату учесть либо в уменьшение транспортного налога, либо в качестве самостоятельного прочего налогового расхода.

Ситуация 2. Вы не платите транспортный налог по грузовику, его платит лизингодатель. Однако лизингодатель не сможет уменьшить свой налог на вашу плату «Платону» по лизинговому грузовик у Письмо Минфина от 18.07.2016 № 03-05-04-04/41940 . Следовательно, вы можете учесть всю сумму «отъезженной» платы «Платону» в своих прочих затратах.

НДС по лизингу: баланс, проводки

Сбор на добавленную стоимость является косвенным. Он возникает при создании продукции и работ, услуг. Налог вносится по мере реализации товаров или получения предоплаты. Плательщиками считаются организации и ИП. Основная ставка составляет 20%, однако, действуют также льготные тарифы в 0 и 10%.

Сбор считается одним из наиболее сложных для расчета, так как является косвенным. Исчисление платежа усложняется за счет применения льготных тарифов. Лизинг является одной из форм финансирования капиталовложения. Есть некоторые особенности исчисления НДС по лизингу у лизингополучателя, составления проводок.

Учет НДС у лизингополучателя

Рекомендуется посмотреть типичные проводки у лизингополучателя, в случае, если продукция числится на балансе лизингодателя.

Какие записи в бухгалтерском учете составляются:

- ДТ76КТ51 – перечисление лизингового платежа;

- ДТ20КТ76 – учтен взнос по лизингу;

- ДТ19КТ76 – учтен НДС по лизинговым платежам;

- ДТ68КТ19 – принят к вычету налог по лизинговому платежу;

- ДТ60КТ51 – перечислена выкупная стоимость объекта;

- ДТ10КТ60 – принятие к учету имущества по выкупной цене;

- ДТ19КТ60 – принятие к учету сбора со стоимости;

- ДТ68КТ19- принятие налога к вычету.

Можно представить бухучет лизинга на балансе получателя, дополняя его данными о том, что амортизация будет начисляться линейным методом. При принятии к учету объекта будет составлена проводка ДТ08КТ76. При предъявлении сбора лизингодателем составляется запись ДТ19КТ76. В случае принятия ценности к учету в составе ОС составляется ДТ01КТ08. При перечислении платежа пишется ДТ76КТ51. При учете ежемесячного взноса пишется ДТ76КТ76.

При принятии к вычету сбора указывается ДТ68КТ19. В случае начисления амортизации отражается ДТ20 (26, 44) КТ02. Задолженность по выкупной цене имущества указывается ДТ76КТ76. Перечисление выкупной стоимости пишется ДТ76КТ51. Переведение ОС из арендованного в собственное имущество отражается ДТ01КТ01.

Проводки по текущим лизинговым платежам

Есть некоторые особенности составления проводок при лизинге. При оплате аванса согласно контракту пишется ДТ60КТ51. Отражение расчетов с лизингодателем – ДТ08КТ76. Принятие к учету объекта указывается как ДТ01КТ08. Зачет аванса при составлении контракта отображается – ДТ76КТ60.

Отложенное налоговое обязательство по сбору на прибыль указывается как ДТ68КТ77. Предъявление сбора на добавленную стоимость по авансовым выплатам пишется как ДТ68КТ19.

Рекомендуется узнать подробно о записях по текущим средствам. Начисление амортизации учитывается как ДТ20КТ02. Снижение долга по лизингу на сумму платежа пишется как ДТ76КТ76. Перечисление лизингового платежа учитывается как ДТ76КТ51. Предъявление налога по текущему взносу лизинга отображается как ДТ68КТ19. Отражение отложенного обязательства по налогам – ДТ68КТ77.

По окончании договора лизинга также составляются записи.

Получение имущества в собственность указывается как ДТ01КТ01. Начисление амортизации по ценности пишется как ДТ02КТ02. За год после окончания действия договора составляются такие проводки – ДТ02КТ02 (начисление амортизации), ДТ77КТ68 (снижение отложенного обязательства по сборам).

Проводки по выкупу предмета лизинга

Имущественные активы, которые были взяты в аренду, могут выкупаться получателем. Эти особенности отражаются в договоре аренды или соглашения. Есть некоторые особенности отражения предмета лизинга на балансе, выкупа.

Особый вид аренды, когда сторона обязуется выкупить актив, отличается составлением договора. Должны быть определены особенности взаимоотношений между сторонами, возможность выкупа актива. Важно установить цену выкупа, составить бухгалтерские записи, ознакомиться с нюансами отражения операций на балансе.

Применяется два типа выкупа ценностей – единовременно и периодически. Первый вариант подразумевает внесение за один раз полной стоимости актива. Есть возможность досрочной оплаты цены арендованного объекта. Второй вариант подразумевает внесение авансов. Исходя из варианта оплаты записи могут быть разными.

Отражение выкупа объекта зависит от того, на чьем балансе числится объект. Если он состоит у арендодателя, то составляется несколько записей. Списание ценности с баланса прописывается как КТ001. Отражение НДС по выкупаемому продукту указывается как ДТ19КТ60.

Принятие предмета лизинга на баланс получателя отображается несколькими проводками. Отражение цены имущества в сумме соглашения пишется как ДТ08КТ76. Переведение в использование указывается как ДТ01КТ08. Оплата выкупной цены отображается ДТ76КТ51. Учет входного налога отображается как ДТ19КТ76.

Налоговый вычет при лизинге проводки

Лизинговые взносы компанией относятся на расходы при определении базы обложения по сбору на прибыль. Если имущество учитывается на балансе лизингодателя, то из полученного показателя потребуется вычитать стоимость выкупа объекта.

Во взносы по лизингу входит НДС, который компания может зачесть из бюджета согласно статьям 171 и 172 НК. Показатель налога, который получатель заплатит в составе платежей, будет больше налога, внесенного в составе стоимости ценности при оформлении займа.

В суде были ситуации, когда фискальные органы разделяли средства, внесенные по лизингу на арендную плату и выкупную стоимость, не разрешалось налог по выкупной стоимости брать к зачету. Фискальные органы настаивали, что принять к вычету налог можно только после перехода права собственности на объект. Арбитры не согласились с такой позицией.