На каком счете отражается лизинг

Лизинг в проводках

Характеристика объекта лизинга

Рассмотрим пример отражения хозяйственных операций по договору лизинга заключенному с ГК «Камаз – Лизинг» от ноября 2019 года, где организацией ООО «Пиллон» приобретен автомобильный прицеп НЕФАЗ – 9509-016-30, который по классификационным признакам относится к третьей амортизационной группе (37–60 месяцев), что делает невозможным применение повышающего коэффициента к основной норме амортизации. Срок договора лизинга установлен равным 24 месяцам.

Согласно договору лизинга инвестиционные затраты лизингодателя составляют 1 420 800,00 руб., в том числе НДС 18% – 216 732,20 руб. Ежемесячная сумма амортизации (линейным способом) предмета лизинга в целях налогового учета составит 50 169,49 руб. ((1420800,00 – 216732,20) : 24).

По лизинговому автоприцепу в целях бухгалтерского учета ООО «Пиллон» приняла срок амортизации равным 37 месяцам. Амортизация предмета лизинга (также линейным способом) в целях бухгалтерского учета составит 40 216,22 руб. ((1755840,00 – 267840,00) : 37).

Счета учета лизинговых платежей

При начислении за отчетный период лизинговых платежей, причитающихся лизингодателю, отражается запись по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам» в корреспонденции со счетами учета издержек производства (обращения).

Если по условиям договора лизинга лизинговое имущество учитывается на балансе лизингополучателя, то начисление причитающихся лизингодателю лизинговых платежей отражается внутренней записью по дебету счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам».

Начисление амортизационных отчислений на полное восстановление лизингового имущества производится исходя из стоимости этого имущества и утвержденных норм амортизации, либо указанных норм, увеличенных в связи с применением механизма ускоренной амортизации на коэффициент не выше 3, и отражается по дебету счетов учета издержек производства (обращения) в корреспонденции со счетом 02 «Амортизация основных средств».

Хозяйственные операции по учету лизинга

С учетом вышеизложенного, а также принимая во внимание график лизинговых платежей, компания осуществляет следующую схему бухгалтерских записей, приведенную в таблице 1.

Таблица 1 – Хозяйственные операции по учету лизинга автомобильного прицепа НЕФАЗ – 9509-016-30 в 2019 году

В таблице 2 представлены хозяйственные операции по учету лизинга автомобильного прицепа НЕФАЗ – 9509-016-30 в 2020 году (ежемесячно).

Таблица 2 – Хозяйственные операции по учету лизинга автомобильного прицепа НЕФАЗ – 9509-016-30 в 2020 году (январь — февраль).

Формирование отложенного налогового обязательства при лизинге

Амортизация лизингового автомобиля в целях бухгалтерского учета исходя из срока полезного использования (1488000 / 37 = 40216,22). Формирование отложенного налогового обязательства (ОНО) за декабрь месяц 2019 год, в связи с превышением налоговых расходов над бухгалтерскими ((74500 – 40216,22) х 20%). В декларации за 2019 год подлежит отражению: 50 169 – амортизация, 24 331 – лизинговый платеж.

Формирование отложенного налогового обязательства за январь месяц в связи с превышением налоговых расходов над бухгалтерскими ((73500 – 40216,22) х 20%). Формирование отложенного налогового обязательства за февраль месяц в связи с превышением налоговых расходов над бухгалтерскими ((72500 – 40216,22) х 20%). Формирование отложенного налогового обязательства (ОНО) за март месяц в связи с превышением налоговых расходов над бухгалтерскими ((71500 – 40216,22) х 20%). В декларации за 1-й квартал 2020 года подлежит отражению: 150 508 – амортизация, 66 992 – лизинговый платеж ((73500 + 72500 + 71500) – 50169,49 х 3).

Формирование отложенного налогового обязательства за апрель месяц в связи с превышением налоговых расходов над бухгалтерскими ((70500 – 40216,22) х 20%). Формирование отложенного налогового обязательства за май месяц в связи с превышением налоговых расходов над бухгалтерскими ((70000 – 40216,22) х 20%) и за июнь месяц: ((69500 – 40216,22) х 20%). В декларации за полугодие 2020 года подлежит отражению: 301 017 – амортизация, 126 484 – лизинговый платеж (66992 + (70500+70000+69500) – 50169,49 х 3).

Формирование отложенного налогового обязательства (ОНО) за июль 2020г. ((69000 – 40216,22) х 20%); август 2020 г. ((68500 – 40216,22) х 20%); сентябрь 2020 г. ((68000 – 40216,22) х 20%). В декларации за 9 месяцев 2020 года подлежит отражению: 451 525 – амортизация, 181 476 – лизинговый платеж (126484 + (69000+68500+68000) – 50169,49х3).

В декларации за 2020 год подлежит отражению: 602 034 – амортизация, 232 966 – лизинговый платеж (181476 + (69000+68500+68000) – 50169,49 х 3) или из графика (835000 – 50169,49 х 12).

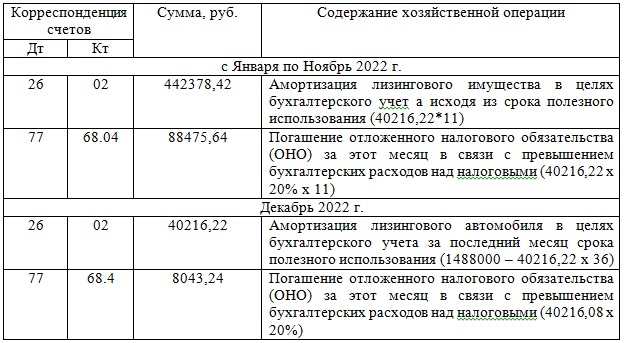

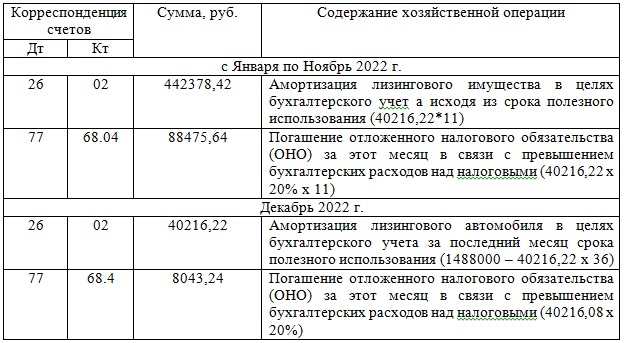

Таблица 3 – Погашение отложенного налогового обязательства в 2022 году

В декларации за 2022 год ни амортизация предмета лизинга, ни лизинговый платеж отражению не подлежат, так как они уже учтены полностью в предыдущих периодах. Как уже отмечалось выше, при налогообложении прибыли платежи за лизинговое имущество включаются в расходы за минусом сумм начисленной амортизации. В связи с этим формируемая по правилам бухгалтерского учета амортизация лизингового автомобильного прицепа за весь период его амортизации с декабря 2019 года по декабрь 2022 года включительно не участвует в расходах, связанных с производством и реализацией. Вследствие этого рекомендуем для бухгалтерского учета лизингового имущества и амортизации по нему организовывать отдельные дополнительные аналитические субсчета (субконто).

Бухгалтерский и налоговый учет лизинговых операций

Нередко компании прибегают к финансовой аренде имущества — проще говоря, к лизингу. Что это такое, каковы особенности бухгалтерского и налогового учета лизинга у лизингополучателя, какие существуют проводки по лизингу, расскажем ниже. Также разберем на примере проводки по лизингу имущества на балансе лизингополучателя и лизингодателя.

Сущность лизинга

Между двумя заинтересованными сторонами заключается договор лизинга. Предмет договора — здания, оборудование, автомобили и другие виды имущества. Лизингополучатель может стать законным владельцем арендуемого имущества, выкупив его.

На предмет лизинга нужно составить акт приема-передачи. Амортизацию начисляет та сторона, у которой имущество учитывается на балансе.

Заполняйте и отправляйте отчетность в ИФНС

вовремя и без ошибок с Контур.Экстерном.

Для вас 3 месяца сервиса бесплатно!

Попробовать

Бухгалтерский и налоговый учет лизинга у лизингополучателя

Чтобы верно отразить на счетах бухучета предмет лизинга, нужно знать, на чьем балансе он числится.

Учет лизингового имущества на балансе лизингодателя

Если объект учитывается на балансе лизингодателя, лизингополучатель использует счет учета 001. Именно с этого счета начинаются все лизинговые операции. На примере ООО «Техник» и ООО «Спуск» разберем все нюансы учета. Вы найдете не только проводки, но и подробные расчеты.

ООО «Техник» получило от ООО «Спуск» по договору № 25 от 01.01.2019 в лизинг гидроэлектростанцию А187 стоимостью 1 296 000 рублей, в том числе НДС 216 000 рублей. Общий срок аренды составляет 36 месяцев. Ежемесячный платеж равен 36 000 рублей, в том числе НДС (20 %) 6 000 рублей. Через три года оборудование выкупается ООО «Техник», выкупная стоимость уже включена в ежемесячные платежи.

В учете ООО «Техник» бухгалтер сделает такие проводки по договору лизинга:

Дебет 001 — 1 296 000 — оборудование поставлено на забалансовый учет

Дебет (20, 26, 44 — в зависимости от целей, в которых используется предмет лизинга) Кредит 76 — 30 000 — начислен ежемесячный лизинговый платеж (данную проводку бухгалтер ООО «Техник» будет делать ежемесячно в течение трех лет)

Дебет 19 Кредит 76 — 6 000 — отражен НДС с лизингового платежа (данную проводку ООО «Техник» будет делать раз в месяц)

Дебет 68 Кредит 19 — 6 000 — НДС принят к вычету (данную проводку ООО «Техник» будет делать ежемесячно)

Дебет 76 Кредит 51 — 36 000 — перечислен на счет ООО «Спуск» лизинговый платеж (данную проводку ООО «Техник» будет делать ежемесячно)

Кредит 001 — 1 296 000 — списано оборудование с учета ООО «Техник», так как все обязательства по договору № 25 от 01.01.2019 выполнены

Дебет 01 Кредит 02 — 1 080 000 (1 296 000 — 216 000) — стоимость выкупленной гидроэлектростанции А187 отражена в составе основных средств ООО «Техник»

Выкупная стоимость лизингового имущества: проводки у лизингополучателя

Если бы ООО «Техник» выкупало оборудование за отдельную плату, в учете были бы сделаны проводки:

Кредит 001 — списано оборудование с учета ООО «Техник» в связи с окончанием срока действия договора № 25 от 01.01.2019

Дебет 60 Кредит 51 — перечислена выкупная стоимость за гидроэлектростанцию А187

Дебет 08 Кредит 76 — выкуплено лизинговое оборудование (гидроэлектростанция А187) компанией «Техник»

Дебет 19 Кредит 76 — учтен НДС

Дебет 01 Кредит 08 — бухгалтером ООО «Техник» зачислена в состав основных средств гидроэлектростанция А187

Дебет 68 Кредит 19 — НДС по гидроэлектростанции А187 принят к вычету

Досрочный выкуп лизингового имущества: проводки у лизингополучателя

Дебет 97 Кредит 76 — сумма оставшихся лизинговых платежей без НДС

Дебет 19 Кредит 76 — выделен НДС

Дебет 68 Кредит 19 — НДС принят к вычету.

Дебет 76 Кредит 51 — перечислены оставшиеся лизинговые платежи

Дебет 20 Кредит 97 — списана досрочно начисленная сумма платежей (ежемесячно в течение оставшегося срока по договору)

Учет лизингового имущества на балансе лизингополучателя: проводки

ООО «Техник» получило от ООО «Спуск» по договору № 25 от 01.01.2019 в лизинг гидроэлектростанцию А187 стоимостью 1 296 000 рублей, в том числе НДС 216 000 рублей. Общий срок аренды составляет 36 месяцев. Ежемесячный платеж равен 36 000 рублей, в том числе НДС 6 000 рублей. Через три года оборудование выкупается лизингополучателем за 20 000 рублей.

В данном случае ООО «Техник» необходимо будет открыть субсчета к счету 76, например:

- «Арендные обязательства»;

- «Задолженность по лизинговым платежам».

В учете ООО «Техник» будут сделаны следующие проводки по договору лизинга:

Дебет 08 Кредит 76 (субсчет «Арендные обязательства») — 1 096 666,67 (1 296 000 + 20 000) / 1,20) — гидроэлектростанция А187 принята к учету

Дебет 19 Кредит 76 (субсчет «Арендные обязательства») — 219 333,33 — выделен НДС

Дебет 01 Кредит 08 — 1 096 666,67 — оборудование отнесено к основным средствам для дальнейшего учета

Дебет 76 Кредит 51 — 36 000 — перечислен на счет ООО «Спуск» лизинговый платеж (данную проводку ООО «Техник» будет делать ежемесячно в течение трех лет)

Дебет 76 (субсчет «Арендные обязательства») Кредит 76 (субсчет «Задолженность по лизинговым платежам») — 30 000 — начислен ежемесячный лизинговый платеж (данную проводку бухгалтер ООО «Техник» будет делать ежемесячно в течение трех лет)

Дебет 68 Кредит 19 — 6 000 — НДС принят к вычету (данную проводку ООО «Техник» будет делать ежемесячно)

Дебет 20 (26, 44 — в зависимости от целей, в которых используется предмет лизинга) Кредит 02 — 30 462, 96 (1 096 666,67 / 36) — начислена амортизация (данную проводку ООО «Техник» будет делать ежемесячно)

Дебет 76 (субсчет «Арендные обязательства») Кредит 76 (субсчет «Задолженность по лизинговым платежам») — 20 000 — отражена задолженность по выкупной стоимости лизингового имущества (данную проводку бухгалтер ООО «Техник» будет делать ежемесячно в течение трех лет)

Дебет 76 Кредит 51 — 20 000 — перечислена на счет ООО «Спуск» выкупная стоимость

Дебет 01 Кредит 01 — 1 096 666,67 — гидроэлектростанция А187 переведена в разряд собственных средств по истечении трех лет

Дебет 02 Кредит 02 — 1 096 666,67 — отражена амортизация

Учет у лизингодателя

Рассмотрим подробнее лизинг в проводках у лизингодателя.

ООО «Спуск» передало ООО «Техник» от по договору № 25 от 01.01.2019 в лизинг гидроэлектростанцию А187 первоначальной стоимостью 1 296 000 рублей, в том числе НДС 216 000 рублей. Общий срок аренды составляет 36 месяцев. Ежемесячный платеж равен 36 000 рублей, в том числе НДС 6 000 рублей. Через три года оборудование выкупается лизингополучателем за 20 000 рублей. Выкупная стоимость входит в ежемесячные платежи ООО «Техник».

Гидроэлектростанция А187 стоит на балансе у лизингодателя, срок полезного использования — 46 месяцев. Амортизация на гидроэлектростанцию А187 начисляется линейным способом. За месяц амортизация равна 23 478,26 рубля (1 080 000 / 46).

Дебет 08 Кредит 60 — 1 080 000 — поступило оборудование в ООО «Спуск»

Дебет 19 Кредит 60 — 216 000 — выделен НДС

Дебет 03 Кредит 08 — 1 080 000 — принята к учету гидроэлектростанция А187

Дебет 68 Кредит 19 — 216 000 — НДС взят к вычету

Дебет 03 субсчет «МЦ, предоставленные во временное пользование» Кредит 03 субсчет «МЦ в организации» — 1 080 000 — оборудование передано ООО «Техник»

Дебет 20 Кредит 02 — 23 478,26 — бухгалтер ООО «Спутник» начислил амортизацию (данную проводку ООО «Спутник» будет делать ежемесячно)

Дебет 51 Кредит 62 — 36 000 — поступил платеж от ООО «Техник»

Дебет 62 Кредит 90 — 36 000 — бухгалтер ООО «Техник» отразил выручку по платежу за пользование промышленным оборудованием (данную проводку ООО «Спутник» будет делать ежемесячно)

Дебет 90.03 Кредит 68 — 6 000 — начислен НДС (данную проводку ООО «Спутник» будет делать ежемесячно)

Дебет 01 Кредит 03 субсчет «МЦ, предоставленные во временное пользование» — 1 080 000 — списана первоначальная стоимость гидроэлектростанции А187 при передаче ее в собственность ООО «Техник»

Дебет 02 Кредит 01 — 845 217,36 (23 478,26 х 36 мес.) — списана начисленная амортизация по гидроэлектростанции А187

Дебет 91.02 Кредит 01 — 234 782,64 (1 080 000 — 845 217,36) — списана остаточная стоимость гидроэлектростанции А187

Дебет 62 Кредит 91.01 — 20 000 — учтен доход (выкупная стоимость)

Дебет 91.02 Кредит 68 — 3 333,34 — начислен НДС с выкупной стоимости гидроэлектростанции А187

Как видно из примеров, проводки зависят от многих нюансов договора лизинга. На учет влияет срок договора, порядок выкупа имущества, право собственности на предмет лизинга. Используйте данные примеры в качестве шпаргалки, и ваш учет будет соответствовать всем канонам законодательства.

Автомобильный лизинг: учет и налогообложение

Большинство компаний пользуется в рабочих целях автомобилями. От того, на каком именно основании предприятие владеет транспортным средством, зависит способ его учета и даже налогообложения. Расскажем об особенностях учета автомобиля, приобретенного в лизинг, на примерах с проводками.

Лизинг – это уникальный финансовый инструмент, он может быть полезен и удобен как малому бизнесу, так и корпорациям. Одним из основных факторов, влияющих на учет основных средств, приобретенных по лизинговому договору, является условие контракта, которым определено, на балансе какого предприятия будет учитываться объект лизинга.

Существенные тонкости

Сразу дадим определение основным терминам, которые мы будем использовать в статье. Итак, лизинговые платежи – это итоговая сумма перечислений по соответствующему соглашению за весь период его действия.

В итоговое сальдо по договору лизинга будет включено возмещение расходов лизингодателя, которые относятся к покупке и передаче объекта договора, стоимости оказания услуг, зафиксированных в контракте, а также доход лизингодателя. В конечную сумму соглашения может быть включена выкупная цена объекта, если переход права собственности к лизингополучателю предусмотрен контрактом. Обратите внимание: в ситуации, когда в договоре есть пункт о выкупе объекта лизингополучателем, в итоговую сумму включается не только плата за право владения и пользования предметом лизинга, но и расходы на покупку объекта по окончании действия контракта.

Бухгалтерский учет

Что касается непосредственно учета, то лизинговое имущество остается, как правило, на балансе лизингодателя. Приобретенный по контракту объект будет отражен у покупателя на забалансовом счете 001 «Арендованные основные средства» в итоговой сумме контракта лизинга с учетом НДС. При этом платежи по соглашению ежемесячно отражаются по счету 76 «Расчеты с разными дебиторами и кредиторами», субсчет 76-5 «Расчеты с лизингодателем» в корреспонденции со счетами учета затрат. В зависимости от использования автомобиля в деятельности организации лизинговые платежи могут быть учтены как по дебету счетов 20 «Основное производство», 26 «Общехозяйственные расходы», так и 44 «Расходы на продажу».

Если в контракте есть пункт о выкупе объекта лизингополучателем, то в итоговую сумму включается не только плата за право владения и пользования предметом лизинга, но и расходы на приобретение объекта по окончании контракта.

В качестве примера можно привести Постановление Федерального арбитражного суда Дальневосточного округа от 3 апреля 2001 года № Ф03-А37/01-1/442. Договор лизинга был признан судом незаключенным как несоответствующий статье 422 ГК РФ, а в частности статье 665 ГК РФ, устанавливающей, по мнению суда, существенные условия для договора финансовой аренды (лизинга), т. к. в договоре отсутствуют существенные условия, а именно: обязанность приобретения арендодателем предмета лизинга у определенного арендатором продавца и отсутствие права выбора продавца самим арендодателем. Так же, как указывается в названном Постановлении, заключенный договор не признается договором лизинга и в силу статьи 667 ГК РФ, т. к. лизингодатель, покупая имущество, не предупредил продавца о том, что покупаемое им имущество предназначается для передачи в лизинг. Арбитражный суд кассационной инстанции признал договор не отвечающим признакам договора финансовой аренды, но отметил действия сторон по фактическому исполнению сделки, свидетельствующие о наличии между ними арендных отношений с правом выкупа арендованного имущества, которые регулируются параграфом 1 главы 34 ГК РФ.

Подписанный контрагентами контракт не может считаться договором лизинга в соответствии со статьей 667 ГК РФ, если лизингодатель, покупая имущество, не предупредил продавца о том, что покупаемое им имущество предназначается для передачи в лизинг.

Отражение расходов

По соглашению финансовой аренды арендодатель обязан приобрести в собственность указанные лизингополучателем объекты у определенного им продавца и предоставить лизингополучателю имущество за плату во временное владение и пользование.

Такие правила следуют из статьи 665 ГК РФ и статьи 2 Федерального закона «О финансовой аренде (лизинге)». При этом предметом лизинга могут быть любые непотребляемые вещи, в том числе организации и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и иное движимое и недвижимое имущество. При покупке автомобиля могут возникнуть следующие виды трат: расходы, связанные с нотариальным оформлением доверенностей и иных документов; затраты на оплату госпошлины при постановке транспортного средства на учет; авансы по лизинговому соглашению; ежемесячные лизинговые платежи, а также внесение сумм при выкупе автомобиля. Расходы, уменьшающие налоговую базу, должны быть экономически обоснованны (п. 1 ст. 252 НК РФ), т. е. связаны с деятельностью организации и документально подтверждены. Затраты в виде арендных платежей можно учесть для целей налогообложения. Однако дата их признания будет другой. Так, если фирма применяет кассовый метод, то независимо от того, на чьем балансе учитывается объект, вся сумма лизинговых платежей включается в состав прочих расходов по мере их оплаты (подп. 10 п. 1 ст. 264 НК РФ). Если же организация использует метод начисления, то согласно подпункту 3 пункта 7 статьи 272 НК РФ датой совершения расходов в виде лизинговых платежей признается дата расчетов в соответствии с условиями заключенных договоров.

Мнение чиновников

Не так давно опубликовано письмо Минфина от 3 июля 2019 года № 03-05-05-04/48956 по транспортному налогу. В документе чиновниками был рассмотрен случай, когда при приобретении организацией в лизинг автомобиля согласно условиям договора предмет лизинга учитывается на балансе лизингодателя. В паспорте транспортного средства в качестве собственника был указан лизингодатель, при этом в особых отметках указывалось: «Лизинг. Временный учет. Лизингополучатель – Организация».

В свидетельстве о регистрации ТС в качестве собственника также значилась компания, купившая автомобиль. И вот тут возникает вопрос, является ли в рассматриваемой ситуации компания плательщиком транспортного налога при условии указания в паспорте ТС лизингодателя в качестве его собственника? Согласно пункту 47.1 Правил государственной регистрации автомототранспортных средств приобретенные автомобили и переданные на основании договора лизинга регистрируются по письменному соглашению сторон за лизингодателем или лизингополучателем на общих основаниях. Автомобили, переданные во временное владение, закрепляются за лизингополучателем на срок действия договора по адресу его нахождения. Таким образом, если авто передано и временно зарегистрировано за лизингополучателем, то плательщиком транспортного налога является именно он, – уточнили в Минфине.

Лизинг при УСН

Существует разница при учете лизинга для компаний, действующих в рамках упрощенной и общей систем налогообложения. Платежи по лизингу при УСН включают расходы лизингодателя на приобретение и передачу в аренду имущества, а также стоимость услуги.

В контракте может быть указана выкупная цена автомобиля, по которой он будет передан лизингополучателю в собственность по окончании действия соглашения. Именно стоимость имущества и лизинговые платежи выступают предметом бухгалтерского учета. Независимо от того, какая из сторон учитывает на балансе имущество, лизингополучатель, который действует в рамках УСН, имеет право отобразить в расходах платеж в момент его оплаты.

Суммы НДС, уплаченные лизингодателем поставщику лизингового имущества, подлежат вычету в том налоговом периоде, в котором лизингодателем были соблюдены все названные условия. При этом не важно, на каком балансе (лизингодателя или лизингополучателя) учитывается предмет лизинга.

Платежи в счет выкупной стоимости, если она указана в договоре, относятся к авансовым платежам. Это значит, что они не учитываются в затратах предприятия до фактического перехода автомобиля в собственность лизингополучателя. Кроме того, авансовыми признаются все лизинговые платежи, которые были сделаны досрочно.

Правдивый журнал о работе бухгалтера сегодня. В издании не публикуются теории или нормы законов, все тексты – реальный опыт бухгалтеров, директоров, юристов и кадровых работников. Интересную статью «для себя» в каждом номере найдет любой сотрудник компании.

Лизинг в проводках

Характеристика объекта лизинга

Рассмотрим пример отражения хозяйственных операций по договору лизинга заключенному с ГК «Камаз – Лизинг» от ноября 2019 года, где организацией ООО «Пиллон» приобретен автомобильный прицеп НЕФАЗ – 9509-016-30, который по классификационным признакам относится к третьей амортизационной группе (37–60 месяцев), что делает невозможным применение повышающего коэффициента к основной норме амортизации. Срок договора лизинга установлен равным 24 месяцам.

Согласно договору лизинга инвестиционные затраты лизингодателя составляют 1 420 800,00 руб., в том числе НДС 18% – 216 732,20 руб. Ежемесячная сумма амортизации (линейным способом) предмета лизинга в целях налогового учета составит 50 169,49 руб. ((1420800,00 – 216732,20) : 24).

По лизинговому автоприцепу в целях бухгалтерского учета ООО «Пиллон» приняла срок амортизации равным 37 месяцам. Амортизация предмета лизинга (также линейным способом) в целях бухгалтерского учета составит 40 216,22 руб. ((1755840,00 – 267840,00) : 37).

Счета учета лизинговых платежей

При начислении за отчетный период лизинговых платежей, причитающихся лизингодателю, отражается запись по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам» в корреспонденции со счетами учета издержек производства (обращения).

Если по условиям договора лизинга лизинговое имущество учитывается на балансе лизингополучателя, то начисление причитающихся лизингодателю лизинговых платежей отражается внутренней записью по дебету счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам».

Начисление амортизационных отчислений на полное восстановление лизингового имущества производится исходя из стоимости этого имущества и утвержденных норм амортизации, либо указанных норм, увеличенных в связи с применением механизма ускоренной амортизации на коэффициент не выше 3, и отражается по дебету счетов учета издержек производства (обращения) в корреспонденции со счетом 02 «Амортизация основных средств».

Хозяйственные операции по учету лизинга

С учетом вышеизложенного, а также принимая во внимание график лизинговых платежей, компания осуществляет следующую схему бухгалтерских записей, приведенную в таблице 1.

Таблица 1 – Хозяйственные операции по учету лизинга автомобильного прицепа НЕФАЗ – 9509-016-30 в 2019 году

В таблице 2 представлены хозяйственные операции по учету лизинга автомобильного прицепа НЕФАЗ – 9509-016-30 в 2020 году (ежемесячно).

Таблица 2 – Хозяйственные операции по учету лизинга автомобильного прицепа НЕФАЗ – 9509-016-30 в 2020 году (январь — февраль).

Формирование отложенного налогового обязательства при лизинге

Амортизация лизингового автомобиля в целях бухгалтерского учета исходя из срока полезного использования (1488000 / 37 = 40216,22). Формирование отложенного налогового обязательства (ОНО) за декабрь месяц 2019 год, в связи с превышением налоговых расходов над бухгалтерскими ((74500 – 40216,22) х 20%). В декларации за 2019 год подлежит отражению: 50 169 – амортизация, 24 331 – лизинговый платеж.

Формирование отложенного налогового обязательства за январь месяц в связи с превышением налоговых расходов над бухгалтерскими ((73500 – 40216,22) х 20%). Формирование отложенного налогового обязательства за февраль месяц в связи с превышением налоговых расходов над бухгалтерскими ((72500 – 40216,22) х 20%). Формирование отложенного налогового обязательства (ОНО) за март месяц в связи с превышением налоговых расходов над бухгалтерскими ((71500 – 40216,22) х 20%). В декларации за 1-й квартал 2020 года подлежит отражению: 150 508 – амортизация, 66 992 – лизинговый платеж ((73500 + 72500 + 71500) – 50169,49 х 3).

Формирование отложенного налогового обязательства за апрель месяц в связи с превышением налоговых расходов над бухгалтерскими ((70500 – 40216,22) х 20%). Формирование отложенного налогового обязательства за май месяц в связи с превышением налоговых расходов над бухгалтерскими ((70000 – 40216,22) х 20%) и за июнь месяц: ((69500 – 40216,22) х 20%). В декларации за полугодие 2020 года подлежит отражению: 301 017 – амортизация, 126 484 – лизинговый платеж (66992 + (70500+70000+69500) – 50169,49 х 3).

Формирование отложенного налогового обязательства (ОНО) за июль 2020г. ((69000 – 40216,22) х 20%); август 2020 г. ((68500 – 40216,22) х 20%); сентябрь 2020 г. ((68000 – 40216,22) х 20%). В декларации за 9 месяцев 2020 года подлежит отражению: 451 525 – амортизация, 181 476 – лизинговый платеж (126484 + (69000+68500+68000) – 50169,49х3).

В декларации за 2020 год подлежит отражению: 602 034 – амортизация, 232 966 – лизинговый платеж (181476 + (69000+68500+68000) – 50169,49 х 3) или из графика (835000 – 50169,49 х 12).

Таблица 3 – Погашение отложенного налогового обязательства в 2022 году

В декларации за 2022 год ни амортизация предмета лизинга, ни лизинговый платеж отражению не подлежат, так как они уже учтены полностью в предыдущих периодах. Как уже отмечалось выше, при налогообложении прибыли платежи за лизинговое имущество включаются в расходы за минусом сумм начисленной амортизации. В связи с этим формируемая по правилам бухгалтерского учета амортизация лизингового автомобильного прицепа за весь период его амортизации с декабря 2019 года по декабрь 2022 года включительно не участвует в расходах, связанных с производством и реализацией. Вследствие этого рекомендуем для бухгалтерского учета лизингового имущества и амортизации по нему организовывать отдельные дополнительные аналитические субсчета (субконто).