Учет аренды оборудования

Как меняется учёт аренды: анализируем ФСБУ 25/2018

ФСБУ 25/2018 «Бухгалтерский учёт аренды» нужно будет применять с отчётности за 2022 год. Но есть компании, которым лучше перейти на новый порядок уже сейчас. Разберемся, что меняется для арендаторов и арендодателей и как упростить переходный период.

Кто обязан применять новый стандарт

ФСБУ 25/2018 разработан на основе Международного стандарта финансовой отчетности, или МСФО (IFRS) 16 «Аренда» и утвержден Приказом Минфина РФ от 16.10.2018 № 208н.

ФСБУ касается коммерческих организаций, которые заключают договоры о предоставлении/получении имущества во временное пользование за плату.

Исключение сделано для трёх объектов договора:

- участки недр для геологоразведочных работ, добычи полезных ископаемых;

- результаты интеллектуальной деятельности, средства индивидуализации и их материальные носители;

- объекты концессионного соглашения.

Организации госсектора стандарт не применяют: для них еще в 2016 году разработан СГС «Аренда».

Какие новые понятия вводит стандарт

ФСБУ 25/2018 классифицирует договоры не по юридической форме, а по содержанию. Договоры со словами «аренда» или «лизинг» в названии или тексте не всегда регулируют арендные отношения. И наоборот, про аренду может быть договор с совершенно другим названием. Действующий стандарт такие договоры не регулирует, а новый будет.

Привычная гражданско-правовая классификация по Федеральному закону от 29.10.1998 № 164-ФЗ «О финансовой аренде (лизинге)» или гл. 34 «Аренда» ГК РФ никак не влияет на учёт и отчётность по ФСБУ 25/2018.

ФСБУ исключил понятие «имущество» и ввёл новое — «объект учёта аренды». Оно распространяется на объекты, которые отвечают четырём условиям:

- предмет аренды предоставляется на обозначенный в договоре срок;

- предмет аренды идентифицируется и по условиям договора арендодатель не может заменить его до окончания срока аренды;

- арендатор вправе использовать предмет аренды для получения прибыли;

- арендатор имеет право сам определять, как использовать объект учёта в рамках его технических характеристик.

Объект учёта аренды отражается в бухучёте сторон независимо от того, что написано в договоре. При этом правила для арендодателя и арендатора разные (Информационное сообщение Минфина РФ № ИС-учёт-15).

Что меняется для арендатора

Арендатор при переходе на ФСБУ 25/2018 ведет учёт аренды всегда одинаково, не разделяя ее на операционную и финансовую. В дебете активного счёта организация отражает не само имущество: помещение, оборудование, автомобиль, — а право пользования активом, на которое будет начисляться амортизация. В кредите пассивного счета указывается обязательство по аренде, которое будет погашаться.

Поскольку Минфин не указал, куда относить право пользования активом, определите это самостоятельно. Выберите счёт, исходя из специфики предмета аренды: 01 «Основные средства», 08 «Вложения во внеоборотные активы» или иной балансовый счет.

Право пользования активом оценивается исходя из всех фактических затрат. Кроме стандартных транспортных расходов и стоимости установки к ним относятся оценочные обязательства по будущему демонтажу.

Если арендатор применяет упрощенные методы учета, то за основу оценки можно брать их первоначальную сумму, а затраты на будущий демонтаж будут признаваться по факту — в том периоде, когда демонтаж случится.

Предстоящие платежи по обязательствам нужно будет дисконтировать независимо от срока аренды. И в этом еще одна сложность: организация должна сама изучить рынок и определить ставку дисконта. Арендаторы на упрощённом учёте могут не дисконтировать платежи.

Если аренда длительная, аренды размер платежей и процентные ставки могут меняться, а значит, придётся корректировать сумму активов и обязательств.

Арендатор может отказаться от бухгалтерского учёта аренды по ФСБУ 25/2018 и следовать старому стандарту в трёх случаях (п. 11 Приказа Минфина РФ от 16.10.2018 № 208н):

- срок аренды не больше 12 месяцев с даты передачи объекта аренды;

- рыночная стоимость объекта аренды без учёта износа не больше 300 тысяч рублей;

- организация имеет право применять упрощённые способы ведения бухгалтерского учёта (п. 4 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ).

В этих ситуациях арендаторы не отражают в учёте право пользования активом и обязательства по аренде. Для них сохраняется система простых периодических арендных платежей, а не порядок, вводимый ФСБУ 25/2018.

Пример учёта краткосрочной аренды

ООО «Веселое детство» берет у АО «Аэромир» надувной батут в аренду сроком на 6 месяцев ежегодно. Право собственности остается у арендодателя, поэтому объекты на баланс арендатора не передаются.

Арендатор — ООО «Веселое детство» — принимает объект по актам приемки-передачи на забалансовый счет 001 «Арендованные основные средства». В сроки, установленные договором, компания начисляет арендную плату проводкой дебет 25, 26 кредит 76. Авансовые платежи отражаются в учете как расходы будущих периодов — дебет 97 кредит 76, а потом в соответствующие периоды списываются в издержки производства дебет 25, 26 кредит 97.

Арендодатель — АО «Аэромир» — перечисляет первоначальную стоимость объекта на субсчет счета 01 «Основные средства в аренде». Сумму амортизации компания относит на операционные расходы — дебет 91 кредит 02. Причитающуюся арендную плату отражает как задолженность арендатора — дебет 76 кредит 91. Регулярные платежи оформляются проводкой дебет 51 кредит 76, авансовые платежи учитываются как доходы будущих периодов — дебет 51 кредит 98, а затем по наступлению соответствующего периода списываются в прибыль текущего периода — дебет 98, кредит 99.

Если договор аренды предусматривает сдачу в субаренду или последующий выкуп, то никакие послабления нет действуют. Аренда всегда будет отражаться по общему правилу — как право пользования активом и обязательство по аренде.

Не стоит постоянно продлевать краткосрочный договор. Аудитор может расценить его как долгосрочный и обязать вас применить к нему требования стандарта. Придется делать ретроспективный пересчет за весь срок аренды.

Что меняется для арендодателя

ФСБУ 25/2018 предусматривает, что арендодатель должен разделять аренду на финансовую и операционную — от этого зависят проводки.

К финансовой (неоперационной) аренде относятся несколько случаев, в том числе:

- В договоре предусмотрено, что право собственности на предмет аренды переходит к арендатору.

- Срок аренды сопоставим с периодом, когда объект будет годен к использованию.

- На дату заключения договора приведенная стоимость будущих арендных платежей сопоставима со справедливой стоимостью предмета аренды.

- Без существенных изменений предмет аренды может использовать только арендатор.

- Иные случаи, когда арендатор берет на себя выгоды и риски, связанные с правом собственности.

Для учёта финансовой аренды вводится новый вид актива — «инвестиции в аренду». Доходы признают в виде процентных начислений по этой инвестиции. А для операционной аренды сохраняются прежние правила учёта периодических поступлений.

При упрощенном бухучёте можно любую аренду показывать как операционную и отражать только периодические платежи от арендатора. Исключение — договоры с правом выкупа предмета аренды или последующей субаренды. Это тоже обозначено в ФСБУ 25/2018.

Когда и как переходить на ФСБУ 25/2018

Организации обязаны переходить на учёт по ФСБУ начиная с отчётности за 2022 год. Те, кто ведут упрощённый учёт, могут применять стандарт только к договорам, заключенным после 1 января 2022 года. Те, кто вел учёт аренды по международным стандартам финансовой отчетности (IFRS) 16 «Аренда» (п. 7.1 ПБУ 1/2008 «Учётная политика организации»), сохраняют прежний порядок и могут не применять переходные процедуры.

Чтобы перейти на бухучёт аренды по ФСБУ 25/2018, организация должна принять решение по каждому договору в отдельности. Арендатор определяет, в отношении каких договоров он вправе применять упрощённый порядок учёта. Арендодатель выделяет договоры, которые относятся к финансовой аренде.

Как мы уже сказали, стандарт исходит из экономического содержания договора. А значит, учесть придётся все договоры, которые отражают арендные отношения, даже если в них нет слов «аренда» или «лизинг» (Рекомендация Р-97/2018-КпР «Первое применение ФСБУ 25/2018»).

Переходя на ФСБУ 25/2018, нужно будет сделать ретроспективный пересчёт данных по договорам, которые истекают после 31 декабря 2022 года. Если же договор кончается в отт год, когда компания вводит ФСБУ 25/2018, требования нового стандарта к нему можно не применять (п. 51 ФСБУ 25/02018).

Организация вправе облегчить себе переходный период, если на 31 декабря признает право пользования активом и обязательство по аренде, как это и обозначено в ФСБУ 25/2018.

Пример учёта аренды по ФСБУ 25/2018 в переходный период: проводки

ООО «Эмма» в 2018 году взяла в аренду у объединения «Промторг» грузовой подъемник для склада. Договор заключен сроком на 7 лет и заканчивается в 2025 году. На 31 декабря 2021 года компания «Эмма» сможет отразить в учёте право пользования активом, взяв за оценку справедливую стоимость погрузчика. Обязательство по аренде рассчитает по стоимости оставшихся дисконтированных платежей. Возникшая разница будет отнесена на счёт 84 «Нераспределенная прибыль (непокрытый убыток)».

Учет оборудования по договору аренды

Бюджетное учреждение заключает краткосрочный (т.е. менее 1 года) договор аренды геодезического оборудования с физическим лицом. Договорная цена по договору составляет 20 000 р. ежемесячно, первоначальная балансовая стоимость оборудования составляет 284 511,68 р.

1) В акте приема-передачи оборудования нужно ли указывать первоначальную балансовую стоимость оборудования?

2) Нужно ли ставить оборудование на забалансовый учет, если аренда является краткосрочной, и если нужно, то какими бухгалтерскими проводками это оформить и по какой стоимости?

3) Если оборудование стоит на забалансовом учете и договор аренды расторгается, то какой проводкой его списать?

Имущество, полученное учреждением на основании краткосрочного договора аренды, принимается к учету на забалансовый счет 01 по стоимости, указанной передающей стороной (собственником) в Акте о приеме-передаче объектов нефинансовых активов (ф. 0504101) или ином документе, подтверждающем получение имущества и (или) права его пользования.

Учет по забалансовому счету 01 ведется по простой системе, т.е. без применения метода двойной записи. Бухгалтерские проводки по учету данного оборудования приведены в Приложении 1 к Обоснованию.

По договору аренды арендодатель обязуется предоставить арендатору имущество за плату во временное владение и пользование (абз. 1 ст. 606 Гражданского кодекса РФ). В соответствии с п. 1 ст. 615 ГК РФ арендатор обязан пользоваться арендованным имуществом в соответствии с условиями договора аренды (а если такие условия в договоре не определены – в соответствии с назначением имущества). Арендатор обязан поддерживать имущество в исправном состоянии, производить за свой счет текущий ремонт и нести расходы на содержание имущества (если иное не установлено законом или договором аренды) (п. 2 ст. 616 ГК РФ).

Имущество, полученное учреждением в пользование, принимается к учету на забалансовый счет 01 по стоимости, указанной передающей стороной (собственником) в Акте о приеме-передаче объектов нефинансовых активов (ф. 0504101) или ином документе, подтверждающем получение имущества и (или) права его пользования (Приложение N 5 к Приказу Минфина России от 30.03.2015 N 52н (ред. от 16.11.2016) «Об утверждении форм первичных учетных документов и регистров бухгалтерского учета, применяемых органами государственной власти (государственными органами), органами местного самоуправления, органами управления государственными внебюджетными фондами, государственными (муниципальными) учреждениями, и Методических указаний по их применению»).

При этом данный документ должен быть оформлен в соответствии с требованиями, предъявляемыми к первичным документам согласно ч. 2 ст. 9 Федерального закона N 402-ФЗ.

Внимание! Стоимость объектов нефинансовых активов, находящихся у учреждения в пользовании, им не переоценивается (п. 28 Инструкции по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утвержденной Приказом Минфина России от 01.12.2010 N 157н). Вместе с тем стоимость такого имущества, отраженная на забалансовом счете 01, подлежит корректировке в случае проведения балансодержателем переоценки переданного им в аренду или в безвозмездное пользование объекта основных средств. Основанием для такой корректировки является Справка (выписка из Акта переоценки) балансодержателя имущества.

Внутреннее перемещение имущества, находящегося у учреждения в пользовании, отражается на забалансовом счете 01 путем изменения материально ответственного лица и (или) места хранения на основании Накладной на внутреннее перемещение объектов нефинансовых активов (ф. 0504102) (Приложение N 5 к Приказу Минфина России N 52н).

По окончании срока действия договора аренды стоимость оборудования, возвращаемого арендодателю, списывается с забалансового счета 01 (п. 333 Инструкции N 157н).

Выбытие имущества отражается на основании Акта о приеме-передаче объектов нефинансовых активов (ф. 0504101), подтверждающего принятие балансодержателем (собственником) объектов по стоимости, по которой они ранее были приняты к забалансовому учету (Приложение N 5 к Приказу Минфина России N 52н).

Учет по забалансовому счету 01 ведется по простой системе, т.е. без применения метода двойной записи (абз. 2 п. 332 Инструкции N 157н).

На забалансовом счете 01 учитываются:

— объекты движимого и недвижимого имущества (основные средства, нематериальные активы, непроизведенные активы), полученного учреждением в пользование. К ним относятся в том числе объекты, которые по законодательству РФ не отражаются на балансе учреждения (музейные предметы и коллекции, включенные в состав государственной части Музейного фонда РФ) (п. 333 Инструкции N 157н, Письмо Минфина России от 02.10.2013 N 02-06-10/40915);

— нематериальные активы, полученные в пользование по стоимости, определяемой исходя из размера вознаграждения, установленного в лицензионном договоре (п. 66 Инструкции N 157н).

Имущество может поступить в учреждение:

— в безвозмездное пользование без закрепления права оперативного управления на основании договора безвозмездного пользования (договора ссуды) (гл. 36 ГК РФ);

— в возмездное пользование – по договору аренды (гл. 34 ГК РФ). Исключением является финансовая аренда (лизинг), когда объект нефинансовых активов в соответствии с условиями договора учитывается на балансе лизингополучателя (учреждения) (абз. 1 п. 333 Инструкции N 157н).

Материалы из Путеводителя по бюджетному учету и налогам. Практическое пособие по бухгалтерскому учету для бюджетных и автономных учреждений

Бухгалтерские записи бюджетных и автономных учреждений

по учету имущества в пользовании

Учет аренды основных средств: проводки

Аренда основных средств – это передача объекта во временное пользование. Арендодатель передает арендатору основное средство по договору аренды. Срок аренды может быть любой: менее года – краткосрочная аренда, более года – долгосрочная аренда.

Договор аренды может предусматривать переход права собственности на арендуемое основное средство.

Как происходит бухгалтерский учет аренды основных средств у арендодателя и арендатора, какие проводки должны отразить обе стороны. Как учитываются расходы на ремонт и реконструкцию арендованного объекта?

Бухгалтерский учет аренды ОС у арендодателя

Если процесс передачи в аренду основных средств – это обычный вид деятельности предприятия, то используется счет 90 «Продажи».

Все расходы, связанные с передачей объекта основных средств в аренду, собираются по дебету счетов учета затрат (20, 23, 26, 44). После чего в конце месяца списываются одной суммой в дебет сч. 90 проводкой Д90/2 К20, 23, 26, 44. В качестве расходов может выступать амортизация, которую арендодатель продолжает начислять каждый месяц, или расходы на ремонт, если он выполняется арендодателем.

Все доходы, связанные с передачей объекта в аренду, отражаются по кредиту сч. 90, в частности, это поступающие арендные платежи, проводка Д76 К90/1.

По окончании отчетного период на сч. 90 определяется финансовый результат, прибыль или убыток, которые отражается на сч. 99.

Если передача ОС в аренду – это разовая операция, то для отражения арендных операций используется счет 91 «Прочие доходы и расходы».

Расходы по объектам, сданным в аренду, отражаются по дебету сч. 91, доходы в виде арендных платежей по кредиту сч. 91.

Арендные платежи должны включать НДС, поэтому арендодатель должен начислить НДС с полученных платежей (проводка Д91/2 (90/2) К68) и уплатить его в бюджет.

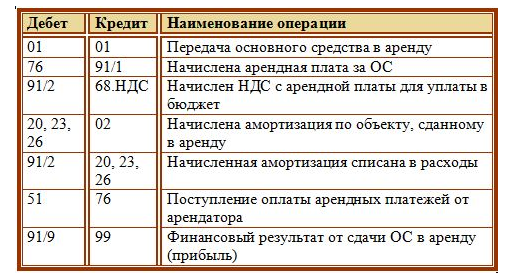

Проводки, которые выполняются в бухгалтерском учета арендодателя:

Бухгалтерский учет у арендатора

Амортизацию по арендованным ОС организация не начисляет.

Арендные платежи, которые платит организация списываются в счета учета расходов по обычным видам деятельности проводкой Д20 (44) К76.

Арендные платежи включают в себя НДС, поэтому арендатор имеет право выделить НДС и направить его к вычету (проводки Д19 К76 и Д68.НДС К19).

Уплата арендных платежей арендодателю отражается проводкой Д76 К51.

При возврате арендуемого имущества, оно снимается с забалансового счета 001 (К001).

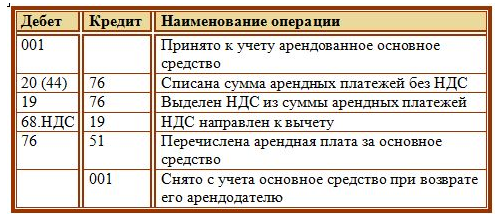

Проводки по учету арендованных основных средств у арендатора:

Выкуп арендатором арендованного основного средства

Как обычно, при поступлении основного средства на баланс предприятия все расходы, связанные с его поступлением собираются на 08 счете. Так и в этом случае.

Выкупная стоимость, которую организация заплатила арендодателю за основное средств, взятое ранее в аренду, относится к капитальным вложениям в это основное средство и отражается на 08 счете (проводка Д08 К76).

Уплаченные ранее арендные платежи также относятся к вложениям в основное средств и также отражаются на 08 счете. Эти платежи будут считаться начисленной амортизацией по объекту, проводка имеет вид Д08 К02.

После чего объект вводится в эксплуатацию проводкой Д01 К08.

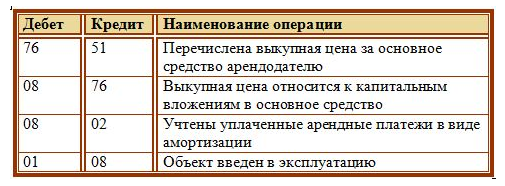

Проводки при выкупе арендованного основного средства:

Ремонт арендованного ОС

Текущий ремонт может быть проведен самим арендатором за свой счет, тогда все расходы на ремонт списываются на счета учета затрат по обычным видам деятельности. В качестве расходов могут выступать потраченные материалы (проводка Д20 (44) К10), зарплата работников организации, занятых в ремонте (проводка Д20 (44) К70), услуги сторонних организаций (проводка Д20 (44) К76).

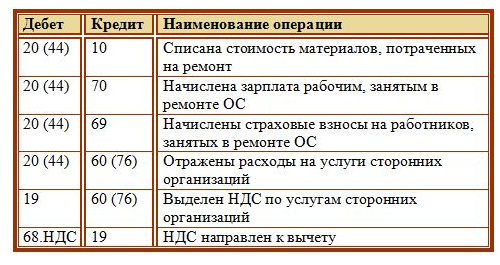

Проводки по учету расходов на ремонт у арендатора:

2. Ремонт за счет арендодателя

После чего все расходы на ремонт, собранные на 20 (44) счете списываются в дебет сч. 76, на котором ведется учет всех арендных платежей, проводка Д76 К20 (44).

Особенности учета аренды оборудования

Аренда имущества, несмотря на срок договора, величину дохода, получаемого от подобных операций, требует тщательного документального оформления и правильного отражения на счетах бухгалтерского учета. Рассмотрим в статье, как осуществляется учет аренды оборудования у каждого из участников договора.

Как оформить операции по аренде?

Все операции, связанные с получением дохода или расходов от аренды имущества, должны иметь документальное подтверждение как у арендатора, так и у арендодателя. Операции по аренде имущества предполагают обязательное оформление следующих документов:

Поскольку сумма уплаченной арендной платы относится у арендатора на расходы, а полученных доходов у арендодателя – на доходы, они требуют обязательного экономического обоснования и документального подтверждения. Основным документом, подтверждающим законность передачи оборудования в аренду, является договор аренды. Он может составляться как на не продолжительный срок, так и на длительное время. Читайте также статью: → “Учет аренды основных средств арендатора и арендодателя в 2020».

Реальную дату передачи оборудования подтверждает акт приема-передачи. Этот документ может быть подписан одновременно с договором аренды. Если при передаче оборудования одна из сторон по какой-либо причине отказывается подписывать акт, то договор аренды будет расторгнут, поскольку реального факта передачи имущества не установлено.

В этом документе следует указать наименование передаваемого объекта, его характеристики. До подписания акта приема-передачи арендодатель не может требовать перечисление арендной платы. Отсутствие такого документа не дает возможности арендатору внести в перечень расходов для определения финансового результата затраты на оплату аренды.

Поскольку арендодатель является плательщиком НДС, то сохраняется обязанность составлять счета-фактуры на величину арендной платы. Отсутствие такого документа является нарушением правил бухгалтерского учета, влекущее за собой штрафные санкции. Если счет-фактура не выписан, то у арендатора нет оснований для предъявления к вычету суммы НДС по арендной плате или к отнесению этой суммы на затраты производства (см. → НДС при аренде в 2020 году).

Отражение операций по аренде оборудования у арендодателя

Арендодатель может по-разному учитывать доходы от сдачи имущества в аренду. Порядок учета напрямую зависит от того, является ли предоставление средств в аренду основным видом деятельности предприятия. Читайте также статью: → “Учет аренды основных средств в 2020 (проводки)».

Когда аренда относится к обычным видам деятельности

Когда аренда является обычным видом деятельности юридического лица, то для учета таких операций применяется счет 90. На протяжении месяца арендодатель собирает все затраты, связанные с предоставлением оборудования в аренду, на счетах 20, 23, 26, 44. По завершении месяца такие затраты списывают на счет 90.

К таким расходам можно отнести арендную плату, начисляемую арендодателем по сданным основным средствам, издержки по ремонту оборудования, проведенного за счет его средств.

Для учета доходов от предоставления имущества в аренду также используется счет 90 в корреспонденции со счетом 76. По завершении месяца путем сравнения дебета и кредита счета 90 определяется финансовый результат от арендных операций.

Когда аренда не относится к обычной деятельности

Когда предоставление оборудование в аренду не относится к постоянной деятельности организации, то для учета таких операций необходимо применять счет 91, а не 90. Затраты, связанные с арендой, показывают по дебету счета, а доходы – по кредиту. Важно помнить о том, что предоставление основных фондов в аренду требует обязательного начисления НДС и его уплаты.

Отражение аренды оборудования у арендатора

Взятое в аренду оборудование арендатор показывает за балансом на счете 001 в сумме, зафиксированной в договоре аренды. По таким основным фондам износ у арендатора не начисляется.

Арендная плата, перечисляемая арендатором за пользование оборудованием, относится у него на затраты и, так же как у собственника, включает в себя НДС. После окончания действия договора, оборудование, возвращенное собственнику, будет списано с забалансового счета 001.

Затраты на ремонт оборудования

Согласно договору аренды расходы по содержанию оборудования, в частности по его ремонту, могут нести как арендатор, так и собственник имущества. Арендатор учитывает затраты по ремонту оборудования, взятого в аренду, как расходы по обычной деятельности, т.е. на счетах 20 или 44. Читайте также статью: → “Счет 20. Бухгалтерский учет затрат на производство: проводки».

- Дт 20, 44 Кт 10, 70, 69, 76 – отражены расходы, связанные с ремонтом оборудования, взятого в аренду;

- Дт 19 Кт 76 – на сумму НДС со стоимости ремонта, который выполнялся подрядным способом;

- Дт 68 Кт 19 – НДС к вычету.

Если ремонт по договору должен оплачиваться арендодателем, то его стоимость можно учесть в счет будущей арендной платы.

Арендатор, выполнивший ремонт, отражает расходы на счетах 20 или 44, а затем списывает их на счет 76: Дт 76 Кт 20, 44

Когда арендная плата получена наперед

Если плата получена у арендодателя

Нередко встречается ситуация, когда арендная плата перечисляется арендатором наперед. В этом случае собственник имущества должен учитывать ее как доходы будущих периодов и применять для этого счет 98.

Например, предприятие подписало договор о сдаче своего оборудования в аренду сроком на 12 месяцев, в соответствии с которым арендная плата составляет 72000 рублей за весь период (в т.ч. НДС 12000 рублей). Арендатор перечислил всю сумму единоразово на расчетный счет собственника при передаче оборудования в аренду.

- Дт 51 Кт 76 = 72000 – получено на расчетный счет за аренду;

- Дт 76 Кт 68 = 12000 – начислен НДС, подлежащий уплате с арендной платы, перечисленной наперед;

- Дт 76 Кт 98 = 60000 – отражена сумма дохода по аренде, полученная наперед;

- Дт 98 Кт 90 = 5000 – на сумму выручки от предоставления оборудования в аренду. Проводка выполняется ежемесячно на протяжении срока аренды;

- Дт 68 Кт 76 = 1000 – на сумму восстановленного НДС. Проводка выполняется ежемесячно.

Если плата получена у арендатора

При оплате аренды наперед, величину таких расходов у арендатора следует показывать на счете 97. Рассмотрим это на предыдущем примере:

- Дт 76 Кт 51 = 72000 – оплачено за аренду оборудования наперед;

- Дт 97 Кт 76 = 60000 – показана оплаченная наперед аренда в составе расходов будущих периодов;

- Дт 19 Кт 76 = 12000 – выделен НДС;

- Дт 20 Кт 97 = 5000 – включена в затраты текущего месяца часть оплаты аренды;

- Дт 68 Кт 19 = 1000 – НДС, относящийся арендной плате за месяц.

Последующий выкуп арендуемого имущества

При выкупе арендованного имущества в первую очередь собственнику необходимо перечислить выкупную стоимость объекта:

После того объект принимается на баланс. Все расходы, связанные с поступлением такого имущества, необходимо отразить на счете 08. Сумма, перечисленная арендодателю при выкупе имущества, должна числиться по дебету счета 08:

Та арендная плата, которая была перечислена собственнику до выкупа оборудования, также учитывается на счете 08 и является амортизацией:

После того, как все затраты по выкупу арендованного оборудования собраны на счете 08, при вводе в эксплуатацию они списываются на счет 01:

Ответы на вопросы по учету аренды оборудования

Вопрос №1. В договоре аренды не указана стоимость оборудования, передаваемого в аренду. Как арендатору оценить объект, и по какой стоимости отразить его за балансом?

- Можно самостоятельно оценить имущество. За основу оценки берется величина материального ущерба, которую придется возместить собственнику в случае, если оборудование будет испорчено арендатором. Эту стоимость необходимо отразить на счете 001 и в пояснительной записке к отчетности.

- Можно показать в качестве стоимости оборудования сумму арендной платы за весь срок действия договора.

- Можно оценить стоимость имущества, принятого в аренду, по минимальной условной стоимости.

Вопрос №2. Кто проводит инвентаризацию оборудования, переданного в аренду?

Поскольку можно пересчитать оборудование только по месту его фактического нахождения, значит, инвентаризация должна осуществляться силами арендатора. При этом необходимо убедиться в наличии и полноте оформления первичных документов по арендованному имуществу. Это могут быть копии инвентарных карточек, полученных от собственника имущества.

Результаты ревизии арендованного оборудования фиксируются в отдельной описи, составляемой по каждому арендодателю в трех экземплярах. Два экземпляра документа остаются на предприятии, а третий предоставляется арендодателю. Таким образом собственника уведомляют о наличии и состоянии арендованного имущества у арендатора.

Вопрос №3. Как правильно оформить аренду оборудования в ООО при упрощенной системе налогообложения?

Не зависимо от того, какую систему налогообложения применяет арендатор, основным документом, определяющим отношения между сторонами этого процесса, является договор аренды. Поэтому наличие грамотно составленного договора аренды обязательно. В этом документе следует прописать объект договора, срок его действия, размер и сроки перечисления арендной платы.

При передаче оборудования необходимо оставить акт приема-передачи.

Арендатор учитывает арендованные объекты за балансом на счете 001. Расходы, которые были понесены арендатором для поддержания оборудования в состоянии, пригодном для эксплуатации, относятся на затраты по обычным видам деятельности. Расходы на арендную плату уменьшают налогооблагаемую базу при расчете упрощенного налога.

Вопрос №4. Предприятие занимается оптовой торговлей оборудованием. В ноябре была передана одна единица оборудования в аренду юридическому лицу на месяц. По окончании срока действия договора аренды это оборудование будет продано. Как правильно отразить операции по аренде в бухгалтерском учете?

Имущество организации может считаться основным средством только, если при выполнении прочих условий, обозначенных в ПБУ 6/01, объект не приобретался для дальнейшей перепродажи. В данном случае имущество сразу приобретали с целью его реализации, а, значит, оно является товаром и должно учитываться в составе производственных запасов на счете 41.

Поскольку товар в аренду сдаваться не может, стоимость оборудования со счета 41 следует списать на счет 10. После сдачи имущества в аренду с целью обеспечения контроля за его сохранностью следует открыть забалансовый счет для учета оборудования, переданного в аренду.

Контроль за сохранностью сданного в аренду оборудования можно обеспечить при помощи внутренних первичных документов, например, карточек учета движения материалов форма М-17. Так как сдача имущества в аренду не относится к основной деятельности предприятия, то доходы и расходы по этим операциям следует учитывать в составе прочих доходов и расходов.

- Дт 10 Кт 41 – имущество переведено в состав МПЗ перед сдачей в аренду;

- Дт 76 Кт 91 – доход от операций с арендой;

- Дт 012 – на стоимость переданного в аренду оборудования

- Дт 41 Кт 10 – оборудование по окончании срока договора аренды переведено в товар для реализации.

Вопрос №5. Предприятие взяло в аренду оборудование на условиях того, что сумма платежей по аренде за весь срок действия договора станет выкупной стоимостью объекта. Можно ли отнести арендную плату в таком случае на расходы организации?

Поскольку вся величина арендной платы является выкупной стоимостью, ее необходимо учитывать как капитальные затраты на счете 08.