Положения учетной политики есть объекты опх

Есть объекты ОПХ? Поможем разобраться с учетом

Учет и налогообложение деятельности обслуживающих производств у компаний на ОСН

В некоторых компаниях имеются такие структурные подразделения, как столовые, общежития, базы отдыха, детские сады, учебные центры, поликлиники и/или другие объекты жилищно-коммунального хозяйства и социально-культурной сферы. Все это — обслуживающие производства и хозяйства (далее — ОПХ). Эти подразделения выполняют функции, которые не связаны непосредственно с основной деятельностью компании (с целью ведения которой и создавалась фирма). В нашей статье мы расскажем об особенностях бухгалтерского и налогового учета у компаний на общем режиме налогообложения, имеющих ОПХ.

Бухучет

Объекты ОПХ могут выделяться на отдельный баланс или же нет.

ОПХ не выделены на отдельный баланс

Расходы по деятельности ОПХ отражаются на счете 29 «Обслуживающие производства и хозяйства». Это могут быть затраты на покупку сырья и материалов, зарплату «обслуживающих» работников, амортизацию имущества ОПХ и т. п.

Если ОПХ реализуют товары (работы, услуги) на сторону, тогда в состав затрат обслуживающих подразделений можно включить часть косвенных (общехозяйственных) расходов, которые относятся ко всей деятельности компании.

Сформированная в итоге сумма будет себестоимостью произведенной ОПХ продукции (выполненных работ, оказанных услуг). Порядок списания этой суммы зависит от того, куда дальше передают продукцию (работы, услуги). Приведем примеры проводок по деятельности ОПХ.

ОПХ выделены на отдельный баланс

В таком случае подразделение ведет бухучет самостоятельно, обособленно от головного подразделения (далее — ГП). При этом бухгалтерская отчетность составляется в целом по компании путем суммирования показателей деятельности ГП и ОПХ п. 6 ст. 13 Закона от 06.12.2011 № 402-ФЗ . Для отражения текущих операций и расчетов между головной организацией и подразделением предназначен счет 79 «Внутрихозяйственные расчеты».

К примеру, компания, занимающаяся производством мясных продуктов, передает свою продукцию в «обслуживающую» столовую. Тогда проводки будут такие:

- в учете ГП: Дт счета 79 «Внутрихозяйственные расчеты» – Кт счета 43 «Готовая продукция»;

- в учете ОПХ: Дт счета 10 «Материалы» – Кт счета 79 «Внутрихозяйственные расчеты».

Налог на прибыль

Компании, имеющие объекты ОПХ, в отношении определенных объектов должны вести налоговый учет в особом порядке, установленном ст. 275.1 НК РФ.

Посмотрим, кого это касается.

Какие объекты ОПХ относятся к «особым»

Перечень объектов ОПХ, которые для целей расчета налога на прибыль отнесены к «особым», приведен в ст. 275.1 НК РФ. Причем перечисленные в НК РФ объекты признаются ОПХ при соблюдении условия, что они реализуют товары (работы, услуги) как своим работникам, так и сторонним лица м абз. 2— 4 ст. 275.1 НК РФ .

Однако на практике возникают споры о необходимости применения правил ст. 275.1 НК РФ в той или иной ситуации.

Если в вашей столовой питаются как сотрудники, так и посторонние, то гадать, относится ли она к ОПХ, вам точно не придется

Некоторые судьи считают, что если объекты прямо указаны в статье 275.1 НК РФ как объекты ОПХ, то независимо от того, оказываются услуги через них своим работникам и сторонним лицам либо только своим работника м Постановление АС ЗСО от 18.11.2014 № Ф04-11724/2014 (либо только сторонним лица м Постановление 1 ААС от 15.08.2014 № А79-10345/2013 ), налогообложение должно производиться с учетом требований ст. 275.1 НК РФ. И безопаснее следовать именно такой позиции. Но те, кто не боится спорить, могут придерживаться такого подхода, что структурное подразделение не признается обслуживающим производством (и на него не распространяются ограничения, установленные ст. 275.1 НК РФ), если:

- через это подразделение не продаются товары (работы, услуги). К примеру, подготовка (переподготовка, повышение квалификации) своих работников в учебном центре, числящемся на балансе организации, не является реализацией по смыслу ст. 39 НК РФ, если ведется предприятием не по возмездным договорам, а как часть производственного процесс а Письмо Минфина от 14.05.2015 № 03-03-06/1/27734 . Тогда расходы, связанные с деятельностью подразделения, учитываются при расчете налога на прибыль в обычном порядке;

- подразделение продает товары (работы, услуги) только своим работникам. Например, у организации имеется столовая, которой пользуются исключительно сотрудники фирмы. И по мнению Минфина, в таком случае расходы на содержание столовой включаются в состав прочих расходов, связанных с производством и реализацией (то есть расходы признаются в обычном порядк е) подп. 48 п. 1 ст. 264 НК РФ; Письма Минфина от 28.10.2013 № 03-03-06/1/45436 , от 19.12.2013 № 03-03-10/56009 (направлено ФНС нижестоящим налоговым органам для сведения и использования в работе Письмом от 14.01.2014 № ГД-4-3/271) . К аналогичным выводам приходят и некоторые судь и Постановления АС ПО от 16.09.2014 № А65-25398/2013 ; ФАС УО от 11.09.2012 № Ф09-7953/12 ;

- подразделение реализует товары (работы, услуги) только сторонним лицам. То есть по своей сути это является для компании отдельным видом деятельности. Поэтому доходы и расходы от этого вида деятельности признаются в общем порядке. Например, у компании имеется гостиница, которая используется только в коммерческих целях для размещения туристов, а значит, она не является объектом ОПХ Постановление ФАС МО от 01.08.2014 № А40-98472/13 ;

- подразделение не используется по его прямому назначению. К примеру, у компании есть в собственности санаторий, который полностью сдается в аренду другой организации. В таком случае компания-собственник не оказывает через это подразделение услуги своим работникам и сторонним лицам. Поэтому доходы от сдачи подразделения в аренду и расходы на его содержание учитываются в общем порядк е Письмо УФНС по г. Москве от 28.08.2012 № 16-15/080199@ ; Постановление ФАС СЗО от 29.04.2014 № Ф07-2039/2014 . Хотя Минфин считает, что по объектам ОПХ, сданным в аренду, нужно применять положения ст. 275.1 НК РФ Письмо Минфина от 09.03.2011 № 03-03-06/1/129 .

В чем же особенность налогообложения ОПХ?

Итак, если подразделение компании — объект ОПХ, то налоговую базу по деятельности ОПХ нужно формировать отдельно от налоговой базы по иным видам деятельност и п. 2 ст. 274, абз. 1 ст. 275.1 НК РФ .

При получении от деятельности ОПХ прибыли никаких особенностей в ее учете нет. Она увеличивает общую прибыль организации отчетного (налогового) периода.

Но чаще всего компании устанавливают льготные цены для своих работников (или вообще не берут с них денег), и потому деятельность ОПХ в основном убыточна. А вот для признания убытка при расчете налога на прибыль должны соблюдаться специальные требования НК РФ.

Как признавать убытки при расчете налога на прибыль

В НК РФ предусмотрено два различных порядка учета убытка по деятельности ОПХ.

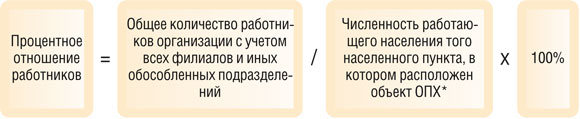

СИТУАЦИЯ 1. Специальный порядок, когда при исчислении налога на прибыль можно учесть все фактические расходы на содержание объектов ОПХ без ограничени й абз. 10 ст. 275.1 НК РФ . Его могут применять только те компании, численность работников которых составляет не менее 25% численности работающего населения соответствующего населенного пункта (такие компании иногда называют градообразующим и) абз. 10 ст. 275.1 НК РФ .

* Но некоторые судьи считают, что при расчете должна учитываться численность работающего населения того населенного пункта, в котором зарегистрирован сам налогоплательщик, а не его структурное подразделени е Постановление АС ВВО от 09.12.2014 № А79-10345/2013 .

Показатель «численность работающего населения» соответствует показателю «численность занятого населения», который определяется при проведении всероссийских переписей населения один раз в 10 лет. Поэтому информацию можно взять из официальных данных Росстата, сформированных по результатам последней переписи населени я Письма Минфина от 16.02.2015 № 03-03-10/6876 , от 30.10.2014 № 03-03-06/1/54951 .

СИТУАЦИЯ 2. Общий порядок, когда убыток признается для целей налогообложения только при соблюдении определенных условий. Этот порядок применяется всеми остальными компаниями, которые не относятся к категории градообразующих.

Если же хотя бы одно из условий не выполняется, то полученный убыток не уменьшает основную налоговую базу по налогу на прибыль за текущий год. Однако это не означает, что его вообще нельзя учесть. Его можно перенести на срок, не превышающий 10 лет. И если в течение этих 10 лет компания получит прибыль от деятельности ОПХ, то эту прибыль можно будет уменьшить на перенесенный убыто к абз. 9 ст. 275.1 НК РФ .

А условия, которые должны соблюдаться, таки е абз. 5— 8 ст. 275.1 НК РФ :

- стоимость реализуемых услуг соответствует стоимости аналогичных услуг, оказываемых специализированными организациями, ведущими такую же деятельность.

Под специализированными понимаются организации, которые созданы для ведения деятельности в сфере ЖКХ, в социально-культурной сфере и т. п. То есть деятельность, аналогичная деятельности ваших ОПХ, для этих организаций является основно й Письмо Минфина от 10.11.2005 № 03-03-04/4/84 ; Постановление Президиума ВАС от 25.11.2008 № 7841/08 (далее — Постановление № 7841/08) ;

- расходы на содержание объектов ОПХ не превышают обычных расходов на обслуживание аналогичных объектов специализированными организациями, для которых эта деятельность является основной;

- условия оказания услуг (выполнения работ) не должны существенно отличаться от условий оказания услуг (выполнения работ) специализированными организациями, для которых эта деятельность является основной.

Для признания убытков в общем порядке нужны данные о том, что показатели работы вашего объекта сходны с показателями аналогичной специализированной организации

Получается, что компания должна сравнить показатели деятельности своего подразделения с показателями любой наиболее близкой по характеру и спектру оказываемых услуг специализированной организации (например, услуги столовой нужно сравнивать именно с аналогичными услугами другой столовой, а не с услугами ресторана).

Для проведения сравнительного анализа нужно направить в выбранную организацию официальный запрос с просьбой предоставить информацию о ценах, по которым она оказывает свои услуги, о себестоимости единицы услуг (например, расходы по содержанию 1 кв. м помещения, расходы на приготовление блюда (калькуляция и др.)) Постановления АС ЗСО от 18.11.2014 № Ф04-11724/2014 ; ФАС ВВО от 22.02.2013 № А29-5162/2012 .

Если на территории вашего субъекта РФ (муниципального образования, региона) отсутствует подходящая для проведения сравнения специализированная организация, то, по мнению Минфина, компания может использовать показатели специализированной организации, расположенной на территории ближайшего субъекта РФ, но с учетом необходимых корректировок, учитывающих сопоставимость условий деятельност и Письма Минфина от 26.01.2015 № 03-03-06/1/2161 , от 04.04.2013 № 03-03-06/1/10939 . Однако, к сожалению, чиновники забыли пояснить, где взять или как рассчитать указанные поправочные коэффициенты.

Раскрытие учетной политики

На сегодня учетная политика является одним из главнейших инструментов на предприятии. Данный документ определяет способы и методы ведения учета. Бухгалтер играет важную роль в организации. Ведь именно правильно составленная им учетная политика и является одним из важнейших показателей эффективности деятельности предприятия.

Все организации как большие, так и малые обязаны иметь учетную политику, составленную в соответствии с законодательством.

Учетная политика — свод вариантов ведения бухгалтерского и налогового учета в организации. Верно выбранная политика очень сильно влияет на показатели: прибыль, налоги и состояние предприятия в целом. Поэтому, можно сказать, что учетная политика — это одна из важнейших составляющих любого предприятия.

Порядок формирования учетной политики организации утвержден приказом Минфина России от 06.10.2008 N 106н «Об утверждении положений по бухгалтерскому учету», соответствующее положение» Учетная политика организации» (ПБУ 1/2008)».

Обязательно в учетной политике надо утверждать следующие пункты:

— рабочий план счетов предприятия;

— формы первичных документов и других регистров;

— порядок проведения инвентаризации;

— способы оценки обязательств и активов;

— контроль за хозяйственными операциями.

Также организация вправе вносить и другие пункты, которые для нее важны.

Целью учетной политики — является документальное закрепление, на уровне локальных нормативно — правовых актов, способа учета активов и обязательств коммерческой организации и определение особенностей учетного процесса по всем участкам бухгалтерского учета предприятия, начиная от основных средств и заканчивая сдачей бухгалтерской и налоговой отчетности.

Организации, которые публикуют свою отчетность, в соответствии с ПБУ 1/2008 должны указывать способы ведения бухгалтерского учета в пояснительной записке. В этой записке должны содержаться следующая информация:

— способы начисления амортизации;

— методы оценки МПЗ, товаров, готовой продукции;

— способы признания выручки от различных видов деятельности.

Если же предприятие внесло каких-либо поправки в учетную политику, то в пояснительной записке оно обязано указать причину этих изменений, их содержание и отражение последствий, а также применение новых нормативных актов.

Также в пояснительной записке должны указываться оценочные значения, к которым, согласно ПБУ 21/2008, относятся: размер оценочных резервов, которые создало предприятие сроки полезного использования.

Можно заметить, что изменения в ПБУ всё дальше отдаляют бухгалтерский и налоговый учёт друг от друга, так как НК РФ строго определяет формирование резерва по сомнительным долгам и запрещает изменять сроки полезного использования.

При необходимости предприятие может изменить план счетов, а также включить или же, наоборот, убрать субсчета. По закону организации должны использовать первичные документы, формы которых предусмотрены в альбомах унифицированных форм первичной учетной документации, при разработки которых предусматривается наличие следующих данных:

— наименование организации, составившей документ;

— содержание хозяйственных операций;

— измерители хозяйственных операций в денежных и натуральных измерителях;

— список должностных лиц подписи сторон.

На сегодняшний день допускается создание собственных бланков первичных документов. Также организация должна утвердить регистры бухгалтерского учета, которые необходимы для накопления информации, отражающейся в первичных документов для ведения бухгалтерского учета.

Обязанность следить за правильностью составления регистров лежит на лице, составившее и подписавшее их. Эти лица обязаны хранить государственную и коммерческую тайны. График документооборота тоже предусматривается в учетной политике. Обязанность по его составлению лежит на главном бухгалтере. В соответствии с п.33 Положения поведению бухгалтерского учета отчетность должна включать показатели деятельности филиалов и подразделений данной организации. Но законом не предусмотрены формы и сроки представления отчетности обособленных подразделений, так что это нужно обязательно указать в учетной политики головной организации.

Помимо всего прочего в учетной политике прописываются способы представления отчетности. Организации сама выбирает, как представлять ей отчетность: в электронном виде или на бумажных носителях.

В соответствии с п. 6 ПБУ 1/2008 «Учетная политика организации» учетная политика должна соответствовать следующим требованиям:

— полнота отражения всех фактов хозяйственной деятельности в учете;

— своевременное отражение хозяйственных операций в учете;

— приоритет содержания над формой;

— равенство данных аналитического учета оборотам и остаткам по счетам синтетического учета на последний календарный день месяца.

Существенными считаются способы ведения бухучета, без информации о применении которых, пользователи отчетности не смогут правильно оценить финансовое положение предприятия. Кроме перечисленных способов компания имеет право описать в учетной политике и иные аспекты бухгалтерского учета.

Главной задачей современной налоговой политики всякой организации выступает планомерное снижение налоговой нагрузки, т.е. соотношения общей суммы всех ранее уплаченных за определенный период времени налогов к сумме выручки, полученной за тот же период.

Снижение же налоговой нагрузки, безусловно, предполагает последовательно проводимые соответствующие действия и, конечно же, выполнение многих положений, к которым относятся:

— готовность руководства конкретной организации к реализации налогового планирования;

— наличие стратегии бизнеса в целом, что может быть при условии планирования продаж, ценовой политики и т.д.;

— формирование структурного подразделения непосредственно по налоговому планированию;

— внедрение системы сбора, а также обработки информации, т.е. системы расчетов и отчетности, соответствующие должностные инструкции работников, которые задействованы во внедряемой системе.

Итак, налоговая учетная политика обычно состоит из трех взаимодополняющих разделов.

Первый раздел ориентирован на организационно-технические вопросы, к которым следует отнести:

– организацию ведения соответствующего налогового учета (силами сотрудников бухгалтерии, посредством организации структурного подразделения на предприятии, применении услуг сторонней организации);

– систему налоговых регистров;

– систему документооборота в целях заполнения соответствующих налоговых регистров.

Во втором разделе раскрывается выбор организацией методов ведения налогового учета и приемов исчисления налоговой базы при предоставлении подобного права налогоплательщику НК РФ.

Третий раздел направлен на разъяснение вопросов исчисления налогов, согласно которым нормы налогового права отсутствуют либо не имеют конкретного порядка действий.

Например, организация самостоятельно формирует порядок ведения соответствующего налогового учета, так как НК РФ устанавливает лишь общие положения (ст. 313 НК РФ).

Следовательно, налоговая учетная политика разрабатывается исходя из принципа последовательности, использования норм и правил самого налогового учета, согласно ст. 313 НК РФ. Данный принцип говорит о последовательности применения методов ведения налогового учета, которые закреплены в учетной политике, от одного налогового периода к другому.

Бухгалтерская (финансовая) отчетность определяется составом включенных в нее основных отчетных форм и пояснений к ним. Состав основного перечня форм годовой бухгалтерской (финансовой) отчетности определен ст. 14 ФЗ «О бухгалтерском учете». В названом законе указано, что бухгалтерская отчетность состоит из бухгалтерского баланса, отчета о финансовых результатах и приложений к ним. Раскрытие состава и структуры приложений к бухгалтерскому балансу и отчету о финансовых результатах содержится в Приказе № 66н Минфина РФ «О формах бухгалтерской отчетности организации» от 02.07.2010 г. По вышеуказанному приказу, к формам приложений относятся: отчет об изменениях капитала; отчет о движении денежных средств; отчет о целевом использовании полученных средств, иные приложения к бухгалтерскому балансу и отчету о финансовых результатах (пояснения).

Под раскрытием основной информации следует понимать требования, установленные Положением по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99). В соответствии с названным положением:

— информация об имущественном и финансовом положении организации и о результатах ее хозяйственной деятельности, составляемой на основе данных бухгалтерского учета, систематизируется в бухгалтерской отчетности;

— показатели об отдельных видах активах, обязательствах, доходах, расходов и хозяйственных операциях могут приводиться в бухгалтерском балансе и в отчете о финансовых результатах общей суммой с раскрытием в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках, если каждый из этих показателей в отдельности несущественен для оценки заинтересованными пользователями финансового положения организации или финансовых результатов ее деятельности.

К числу дополнительной информации следует отнести показатели пояснений к бухгалтерскому балансу и отчету о финансовых результатах, где сосредоточены в соответствии с Приказом № 66н по разделам следующие виды информации о:

а) наличие и движение: нематериальных активов; результатов НИОКР; основных средств; финансовых вложений; запасов; дебиторской и кредиторской задолженности;

б) стоимости: нематериальных активов, созданных самой организацией; незаконченных и неоформленных НИОКР и незаконченные операции по приобретению нематериальных активов; незавершенных капитальных вложениях и др.

в) стоимости и ином использовании активов и обязательств организации, к примеру затрат на производство, оценочные обязательства.

Учетная политика — 2020

Учетная политика — 2018

Похожие публикации

Любая организация должна вести бухгалтерский и налоговый учет, фиксируя способы их ведения в учетной политике. Учетная политика организации создает единую систему учета и документооборота, которой обязаны следовать все сотрудники и подразделения фирмы. Отсутствие учетной политики – грубое нарушение, за которое предприятие могут оштрафовать. Как составить учетную политику на 2020 год, и какие особенности следует учесть – об этом наш материал.

Учетная политика предприятия: общие требования к оформлению

Учетная политика составляется по правилам, установленным законом о бухучете № 402-ФЗ от 06.12.2011, а также ПБУ 1/2008. Кроме того, в каждой отрасли могут действовать свои нормы, влияющие на ее содержание.

В составе учетной политики две части: бухгалтерская и налоговая. Их можно оформить в виде единого документа, состоящего из двух разделов, либо сделать два отдельных положения.

Применение учетной политики организации ведется непрерывно из года в год, а обоснованные изменения в нее могут быть внесены только с начала отчетного года. Приказ об учетной политике утверждает руководитель, не позднее 90 дней после регистрации компании. Например, учетная политика 2020 г. должна была быть принята до 31.12.2019 г., а документ, утвержденный в 2020 г., вступит в силу лишь с 01.01.2021 г.

Учетная политика организации должна отражать методы учета только по реально имеющимся активам, операциям, обязательствам. В тексте документа целесообразно закреплять те моменты учета, по которым есть выбор из нескольких вариантов, либо закон по ним не содержит однозначного толкования. Например: какие способы амортизации применяются, как создаются резервы и т.п. Переписывать однозначные положения ПБУ, или Налогового кодекса, не предлагающие выбора, бессмысленно.

«Учетная политика организации» ПБУ 1/2008: изменения

С 06.08.2017 г. в ПБУ 1/2008 «Учетная политика организации» вступили в силу поправки (приказ Минфина РФ от 28.04.2017 № 69н). Его положения включают, в частности, следующие новшества:

- действие ПБУ «Учетная политика» теперь распространяется на всех юрлиц, кроме кредитных и государственных организаций,

- введена норма о самостоятельном выборе способа ведения бухучета, независимо от выбора других организаций, а дочерние общества выбирают из стандартов, утвержденным основным обществом (п. 5.1),

- понятие рациональности ведения бухучета уточнено — бухгалтерская информация должна быть достаточно полезна, чтобы оправдать затраты на ее формирование (п. 6),

- в случаях, если определенный способ ведения бухучета в федеральных стандартах отсутствует, организация разрабатывает его сама, исходя из п.п. 5 и 6 ПБУ 1/2008 и рекомендаций по бухучету, последовательно обращаясь к стандартам МСФО, федеральным (ПБУ) и отраслевым стандартам учета (п. 7.1), а фирмам, ведущим упрощенный бухучет (малые предприятия, некоммерческие организации, участники «Сколково»), при формировании учетной политики достаточно руководствоваться требованиями рациональности (п. 7.2),

Содержание учетной политики организации (ООО)

Положения учетной политики должны отражать:

- перечень нормативных актов, на основании которых компания ведет учет: Закон о бухучете № 402-ФЗ, ПБУ, НК РФ и др.,

- рабочий план счетов, оформленный как приложение к учетной политике,

- должности ответственных за организацию и ведение учета в компании,

- формы применяемой «первички», бухгалтерских и налоговых регистров — унифицированные формы, или самостоятельно разработанные,

- вопросы амортизации – методы начисления, периодичность (ежемесячно, раз в год и т.д.),

- лимиты стоимости основных средств, порядок их переоценки,

- учет материалов, готовой продукции, товаров,

- учет доходов и расходов,

- порядок исправления существенных ошибок и критерии отнесения к ним,

- прочие положения, которые организация сочтет нужным отразить.

Если «бухгалтерская» часть учетной политики организации достаточно универсальна для всех, то налоговая будет отличаться для каждого режима налогообложения, но в любом случае должна содержать:

- информацию о применяемой налоговой системе, а если имеет место совмещение налоговых режимов — порядок ведения раздельного учета,

- каким образом уплачиваются налоги в обособленных подразделениях, при их наличии,

- имеет ли предприятие налоговые льготы, и при каких условиях они действуют.

Учетная политика УСН

Нюансы налоговой учетной политике при «упрощенке» зависят от выбранного объекта: «доходы» (6%), или «доходы минус расходы» (15%).

Применяя УСН «доходы», в налоговой политике следует отразить:

- порядок учета доходов,

- указать, как уменьшают налоговую базу уплаченные страхвзносы,

- в каком порядке, и по какой ставке рассчитывается налог и авансовые платежи,

- налоговый регистр — КУДИР.

При объекте «доходы минус расходы» особое внимание следует уделить не только доходам, но и расходам, указав:

- порядок учета основных средств, метод начисления амортизации,

- состав материальных расходов,

- порядок учета затрат на реализацию (при их наличии),

- признание прошлых убытков в текущем периоде,

- порядок исчисления и уплаты минимального налога,

в остальном пункты налоговой политики будут аналогичны тем, что указываются для УСН по «доходам».

Учетная политика ОСНО

Один из главных пунктов налоговой политики при ОСНО – ведение учета по налогу на прибыль. В документе следует отразить:

- порядок признания прямых и косвенных расходов предприятия (кассовый, или метод начисления),

- порядок учета основных средств, применяются ли повышающие коэффициенты при амортизации, амортизационная премия, для каких объектов,

- методы оценки материалов, сырья и товаров,

- формируются ли резервы для равномерного распределения расходов в течение года (отпусков, по сомнительным долгам, на ремонт ОС и др.),

- учет операций с ценными бумагами,

- в каком порядке исчисляется и уплачивается налог на прибыль и авансовые платежи по нему,

- применяемые налоговые регистры и т.д.

Особенности учета НДС при формировании учетной политики стоит указать тем, кто от налога освобожден, или проводит операции, облагаемые по ставке 0% — это касается порядка распределения «входящего» НДС.

Учетная политика: образец

Создать образец учетной политики, который одинаково подходил бы для всех предприятий невозможно. В каждом случае есть свои особенности, зависящие от вида деятельности, применяемого налогового режима и многих других факторов. Учетная политика, пример которой приводится здесь, составлена для предприятия, работающего на ОСНО.

Объекты учетной политики

Содержание учетной политики

Учетная политика содержит нормативный регламент на уровне отдельной организации в части учета всех объектов бухгалтерского учета. Данный регламент составляется на основании, действующих на момент формирования и утверждения учетной политики нормативно-правовых актов.

Учетная политика организации состоит из нескольких разделов, где определена методика учета каждого объекта и выведены в приложения все документы, которыми должен руководствоваться бухгалтер при обработке учетной информации.

Учет имущества как объекта бухгалтерского учета

Имущество в организации, как правило, представлено основными средствами, товарами, материалами, сырьем для производства и т.д.

В части учета основных средств, в учетной политике указывается:

- способ принятия к учету основных средств (минимальная стоимость, срок полезного использования);

- способ формирования первоначальной цены (покупная стоимость, стоимость доставки, сборки и т.д.);

- метод амортизации объектов основных средств (выбирается один из методов, указанный в ПБУ 6/01 «Учет основных средств»).

Готовые работы на аналогичную тему

В части учета запасов, в учетной политике утверждаются:

- метод оценки поступления запасов или товаров в организацию;

- метод оценки запасов или товаров при их выбытии.

Учет доходов и расходов как объектов бухгалтерского учета

Для учета доходов и расходов, в учетной политике должен быть указан метод. Он может быть одним из двух:

- по оплате. При таком методе, доходами признается фактически полученная выручка в виде денежных средств, а расходами, фактически оплаченные затраты предприятия.

- по отгрузке. При таком методе, доходами признается фактически отгруженная продукция покупателям, или фактически выполненные работы заказчику. Расходами признаются фактически понесенные расходы.

Предприятия, которые выбрали общую систему налогообложения, применяют второй метод. Предприятия, которые выбрали специальный режим налогообложения – применяют первый метод.

Обязательным элементом в учетной политике является перечень доходов предприятия. Такой перечень содержит все виды доходов по обычной деятельности, которые выбраны предприятием при его регистрации. Кроме того, указываются виды внереализационных (прочих) доходов. Важно, что бы данный перечень соответствовал нормам Налогового кодекса РФ при учете доходов для целей налогообложения.

Задай вопрос специалистам и получи

ответ уже через 15 минут!

Что касается расходов, в учетной политике должен быть приведен перечень всех расходов предприятия с их разделением на прямые и косвенные – для целей бухгалтерского учета, и на расходы по обычной деятельности и внереализационные расходы для целей налогового учета.

Учет производства как объекта учетной политики

Производственному процессу в организации должно уделять максимум внимания в учетной политике организации. Так, определяются:

- распределение косвенных расходов на производство;

- порядок учета производственной себестоимости (нормативная, фактическая);

- порядок оценки незавершенного производства;

- и т.д.

Организационный уровень учета объектов учетной политики

На организационном уровне учета объектов учетной политики, утверждаются:

- формы первичных документов для оформления хозяйственных операций в организации;

- формы бухгалтерских регистров для группировки однородной информации;

- рабочий план счетов, где отражены все, используемые счета бухгалтерского учета и открытые к ним субсчета;

- график документооборота;

- порядок и сроки составления бухгалтерской отчетности;

- порядок и сроки инвентаризации объектов имущества в организации;

- и т.д.

Важно, чтобы в учетной политике был регламентирован учет абсолютно всех объектов бухгалтерского учета.

Так и не нашли ответ

на свой вопрос?

Просто напиши с чем тебе

нужна помощь