Бухучет у арендодателя проводки

Как арендодателю отразить в бухгалтерском учете арендные платежи

Одним из существенных условий договора аренды является размер арендных платежей (арендная плата) (ст. 606 ГК РФ).

Документальное оформление

Каждая хозяйственная операция должна быть оформлена первичным учетным документом (п. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). Подтвердить расчеты по арендной плате могут любые документы, составленные в соответствии с требованиями законодательства. В том числе договор, заключенный сторонами , график арендных платежей, акт приемки-передачи имущества , счет на оплату услуг и т. д. При этом акт об оказании услуг аренды нужен, только если он предусмотрен договором аренды. Такую точку зрения разделяют контролирующие ведомства (письма Минфина России от 24 марта 2014 г. № 03-03-06/1/12764, от 16 ноября 2011 г. № 03-03-06/1/763, ФНС России от 1 ноября 2013 г. № ОА-4-13/19652).

Признание дохода

Доход в виде арендной платы признавайте в бухучете ежемесячно в сумме, определенной в договоре аренды (п. 15 ПБУ 9/99). Признание дохода не зависит от того, перечислил арендатор платеж или нет (п. 12 ПБУ 9/99).

Для организаций, которые вправе вести бухучет в упрощенном виде, предусмотрен особый порядок учета доходов (ч. 4, 5 ст. 6 Закона от 6 декабря 2011 г. № 402-ФЗ).

Использование счетов бухгалтерского учета для отражения расчетов по аренде зависит от того, является эта операция для организации отдельным видом деятельности или нет .

Сдача в аренду как отдельный вид деятельности

Если предоставление имущества в аренду является отдельным видом деятельности организации, то суммы арендной платы учитывайте в составе доходов от обычных видов деятельности (п. 5 ПБУ 9/99). При этом в учете делайте проводку:

Дебет 62 (76) Кредит 90-1

– начислена арендная плата;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС с суммы арендной платы (если деятельность организации облагается НДС).

Пример отражения в бухучете арендодателя сумм арендной платы. Передача имущества в аренду – отдельный вид деятельности организации

Одним из видов деятельности ООО «Альфа» является сдача в аренду основных средств. В январе «Альфа» приобрела для сдачи в аренду нежилое помещение и в следующем месяце передала его арендатору.

Начиная с февраля «Альфа» начисляет ежемесячную арендную плату в размере 90 000 руб. (в т. ч. НДС – 13 729 руб.). Оплата от арендатора также поступает ежемесячно (в последний день месяца, за который были оказаны услуги).

В феврале в бухучете организации сделаны следующие записи:

Дебет 62 Кредит 90-1

– 90 000 руб. – начислена арендная плата;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»

– 13 729 руб. – начислен НДС с суммы арендной платы;

Дебет 51 Кредит 62

– 90 000 руб. – поступила оплата от арендатора.

Сдача в аренду не является отдельным видом деятельности

Если предоставление имущества в аренду не является отдельным видом деятельности организации, то суммы арендной платы включайте в состав прочих доходов (п. 7 ПБУ 9/99). В этом случае в учете сделайте запись:

Дебет 62 (76) Кредит 91-1

– начислена арендная плата.

Пример отражения в бухучете арендодателя сумм арендной платы. Передача имущества в аренду – разовая операция для организации

В марте ООО «Альфа» сдало в аренду одно из своих пустующих помещений. Сумма ежемесячной арендной платы – 60 000 руб. (в т. ч. НДС – 9153 руб.). Оплата от арендатора поступает ежемесячно (в последний день месяца, за который были оказаны услуги).

В марте в бухучете организации сделаны следующие записи:

Дебет 62 Кредит 91-1

– 60 000 руб. – начислена арендная плата;

Дебет 91 Кредит 68 субсчет «Расчеты по НДС»

– 9153 руб. – начислен НДС с суммы арендной платы;

Дебет 51 Кредит 62

– 60 000 руб. – поступила оплата от арендатора.

Авансовые платежи

Арендатор может оплачивать аренду предварительно – авансом.

Полученный авансовый платеж отразите на отдельном субсчете к счету 62:

Дебет 51 Кредит 62 (76) субсчет «Расчеты по авансам полученным»

– поступил аванс от арендатора.

После того как наступит период, в счет которого получена сумма предварительной оплаты, в учете сделайте записи:

Дебет 62 (76) Кредит 90-1 (91-1)

– начислена арендная плата;

Дебет 62 (76) субсчет «Расчеты по авансам полученным» Кредит 62 (76)

– зачтена часть аванса, полученного от арендатора.

Такой порядок учета основан на положениях пункта 3 ПБУ 9/99 и Инструкции к плану счетов.

Пример отражения в бухучете арендодателя сумм арендной платы, поступившей авансом. Передача имущества в аренду – отдельный вид деятельности организации

Одним из видов деятельности ООО «Альфа» является сдача в аренду основных средств. В январе «Альфа» передала в аренду нежилое помещение сроком на 18 месяцев. Ежемесячная величина арендной платы составляет 90 000 руб. (в т. ч. НДС – 13 729 руб.).

В этом же месяце арендатор перечислил аванс в размере 1 620 000 руб. (90 000 руб. × 18 мес.).

В бухучете организации сделаны следующие записи.

Дебет 51 Кредит 62 субсчет «Расчеты по авансам полученным»

– 1 620 000 руб. – поступил аванс от арендатора;

Дебет 76 субсчет «Расчеты по НДС с авансов полученных» Кредит 68 субсчет «Расчеты по НДС»

– 247 119 руб. (1 620 000 руб. × 18/118) – начислен НДС с полученного аванса;

Дебет 62 Кредит 90-1

– 90 000 руб. – начислена арендная плата;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»

– 13 729 руб. – начислен НДС с суммы арендной платы;

Дебет 62 субсчет «Расчеты по авансам полученным» Кредит 62

– 90 000 руб. – зачтена часть аванса, полученного от арендатора, в счет его задолженности по арендной плате;

Дебет 68 субсчет «Расчеты по НДС» Кредит 76 субсчет «Расчеты по НДС с авансов полученных»

– 13 729 руб. – предъявлен к вычету из бюджета НДС, начисленный с суммы полученного аванса.

Выкуп арендованного имущества

Договор аренды может предусматривать выкуп имущества арендатором. В этом случае в бухучете операция по передаче выкупленного имущества по договору аренды отражается как его реализация (п. 1 ст. 624 ГК РФ). На дату перехода права собственности на переданный в аренду объект отразите:

- расходы, связанные с его выбытием (например, доставка, остаточная стоимость имущества) (абз. 5 п. 11 ПБУ 10/99);

- доходы от его продажи (выкупная стоимость имущества) (абз. 6 п. 7 ПБУ 9/99).

Учет аренды основных средств: проводки

Аренда основных средств – это передача объекта во временное пользование. Арендодатель передает арендатору основное средство по договору аренды. Срок аренды может быть любой: менее года – краткосрочная аренда, более года – долгосрочная аренда.

Договор аренды может предусматривать переход права собственности на арендуемое основное средство.

Как происходит бухгалтерский учет аренды основных средств у арендодателя и арендатора, какие проводки должны отразить обе стороны. Как учитываются расходы на ремонт и реконструкцию арендованного объекта?

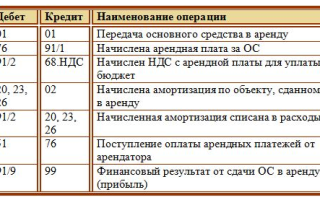

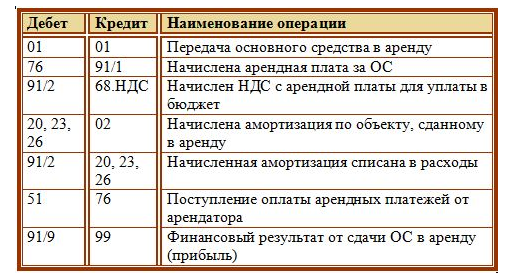

Бухгалтерский учет аренды ОС у арендодателя

Если процесс передачи в аренду основных средств – это обычный вид деятельности предприятия, то используется счет 90 «Продажи».

Все расходы, связанные с передачей объекта основных средств в аренду, собираются по дебету счетов учета затрат (20, 23, 26, 44). После чего в конце месяца списываются одной суммой в дебет сч. 90 проводкой Д90/2 К20, 23, 26, 44. В качестве расходов может выступать амортизация, которую арендодатель продолжает начислять каждый месяц, или расходы на ремонт, если он выполняется арендодателем.

Все доходы, связанные с передачей объекта в аренду, отражаются по кредиту сч. 90, в частности, это поступающие арендные платежи, проводка Д76 К90/1.

По окончании отчетного период на сч. 90 определяется финансовый результат, прибыль или убыток, которые отражается на сч. 99.

Если передача ОС в аренду – это разовая операция, то для отражения арендных операций используется счет 91 «Прочие доходы и расходы».

Расходы по объектам, сданным в аренду, отражаются по дебету сч. 91, доходы в виде арендных платежей по кредиту сч. 91.

Арендные платежи должны включать НДС, поэтому арендодатель должен начислить НДС с полученных платежей (проводка Д91/2 (90/2) К68) и уплатить его в бюджет.

Проводки, которые выполняются в бухгалтерском учета арендодателя:

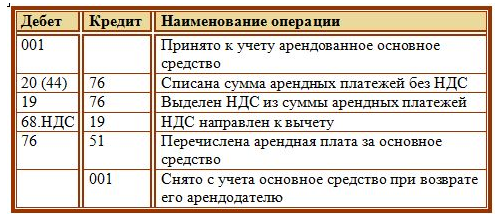

Бухгалтерский учет у арендатора

Амортизацию по арендованным ОС организация не начисляет.

Арендные платежи, которые платит организация списываются в счета учета расходов по обычным видам деятельности проводкой Д20 (44) К76.

Арендные платежи включают в себя НДС, поэтому арендатор имеет право выделить НДС и направить его к вычету (проводки Д19 К76 и Д68.НДС К19).

Уплата арендных платежей арендодателю отражается проводкой Д76 К51.

При возврате арендуемого имущества, оно снимается с забалансового счета 001 (К001).

Проводки по учету арендованных основных средств у арендатора:

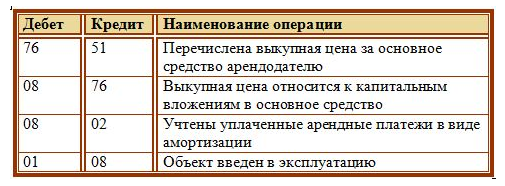

Выкуп арендатором арендованного основного средства

Как обычно, при поступлении основного средства на баланс предприятия все расходы, связанные с его поступлением собираются на 08 счете. Так и в этом случае.

Выкупная стоимость, которую организация заплатила арендодателю за основное средств, взятое ранее в аренду, относится к капитальным вложениям в это основное средство и отражается на 08 счете (проводка Д08 К76).

Уплаченные ранее арендные платежи также относятся к вложениям в основное средств и также отражаются на 08 счете. Эти платежи будут считаться начисленной амортизацией по объекту, проводка имеет вид Д08 К02.

После чего объект вводится в эксплуатацию проводкой Д01 К08.

Проводки при выкупе арендованного основного средства:

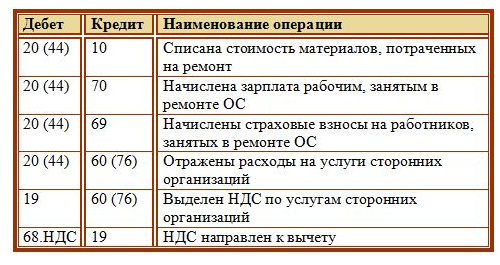

Ремонт арендованного ОС

Текущий ремонт может быть проведен самим арендатором за свой счет, тогда все расходы на ремонт списываются на счета учета затрат по обычным видам деятельности. В качестве расходов могут выступать потраченные материалы (проводка Д20 (44) К10), зарплата работников организации, занятых в ремонте (проводка Д20 (44) К70), услуги сторонних организаций (проводка Д20 (44) К76).

Проводки по учету расходов на ремонт у арендатора:

2. Ремонт за счет арендодателя

После чего все расходы на ремонт, собранные на 20 (44) счете списываются в дебет сч. 76, на котором ведется учет всех арендных платежей, проводка Д76 К20 (44).

Текущий учет при сдаче помещений в аренду

Сделки по передаче нежилых помещений в долгосрочный найм, считается своеобразным видом изыскания дохода, с некоторыми уникальными особенностями. Получаемые официальные доходы, подлежат обязательному учету. Соответственно, как и любой доход, попадают под действие налогового законодательства. В чем же специфика учета и отражения в бухгалтерских документах таких доходов?

Взаимосвязь учета и применяемых налоговых режимов

Ведение учета бухгалтером доходов от поступаемой арендной платы, прямо зависит от налогового режима. Согласно официальным данным, около восьмидесяти процентов индивидуальных предпринимателей используют «специальные» режимы налогообложения. Упрощенка, патент, единый вмененный налог. Упрощенная система подразумевает немудреный расчет налога (шесть процентов от валового дохода арендодателя или пятнадцать с разности доходов и затрат). Работающие по патенту, вообще избавлены от необходимости сдавать какие-либо расчеты.

Физические лица промышляющие таким видом бизнеса, обязаны платить тринадцать процентов от суммы полученного дохода, в качестве налога. Поэтому при подсчетах выясняется, что выгоднее, даже с перечислением денег в пенсионку, соцстрах, подать заявку и работать по упрощенному методу.

Компании, работают с НДС при сдаче в аренду имущества крайне редко. Это связанно с уплатой большого количества дополнительных налогов, подачей разнообразной отчетности. Рациональным решением выглядит использование упрощенки.

Арендодатель — тонкости бухгалтерского учета

Арендные взаимоотношения между сторонами должны строится без нарушений Гражданского кодекса. Обязательно осуществляется заключение договора, отражающего:

- объект арендных отношений;

- длительность действия соглашения;

- цена договора и как передавать деньги в уплату;

- порядок приема-передачи помещения;

- возможность субаренды помещения;

- меры ответственности сторон договора.

Обеспечить сохранность объекта в хорошем функциональном состоянии, путем несения расходов обязанность арендатора. Если договор не прописывает, что работы по кардинальному ремонту в ведении арендатора, по умолчанию это забота арендодателя. Некоторые договаривающиеся стороны, дополняют соглашение пунктом о денежном обеспечении (своеобразный залог), как защитой от возможного причинения ущерба.

Доход со сдачи в найм помещения: как расписать в по бухгалтерии арендодателя

Сдавая помещение в аренду, арендодатель остается собственником. Таким образом, с баланса компании его стоимость нельзя списывать. Поскольку помещение находится в составе основных фондов предприятия, зафиксировать нужно на счете 01 или 03, когда речь идет об объекте, изначально покупавшимся для получения выручки от сдачи в наем. Движение объекта между сторонами соглашения нуждается только в аналитическом отражении на соответствующем счете.

В последний день месяца как правило производится обсчет суммы за найм и его отражение в бухгалтерских документах. Осуществляется операция Дебет 62 Кредит 90.1. Кредитуется счет 91, в случае если сдача в аренду побочный доход компании. Основанием служат основные бумаги — соглашение найма, акт приема-передачи, акт оказанной услуги. Синхронно проводятся по Дебету 90.3 Кредиту 68.2 НДС от нанимателя (причина — выписанная счет-фактура).

Важно правильно разнести амортизацию:

- Д-ту 20 (23,25,26,29,44) Кредитуется 02 (проход суммы амортизации объекта — берется бухсправка);

- Дт 90.2 Крт 20 (23,25,26,29,44) (амортизация и другие затраты по найму списаны — товарные накладные, акты, бухсправка).

Случай разовой выручки

Однократное получение прибыли от сдачу в аренду имущества, регламентируется ее отнесением к прочим доходам. В таком случае бухгалтерские проводки надлежит оформить следующим образом:

- Дебет 62 Кредит 91.1 — получение средств за сдаваемое в аренду здание (акты, предусмотренные соглашением);

- Дебет 91.3 Кредит 68.2 — начисление с выручки НДС (напечатанная с/фактура);

- Дебет 91.2 Кредит 02 — убытие амортизационных затрат сданного в аренду помещения (бухсправка);

- Дебет 51 Кредит 62 — приход в банк денег от арендатора за услуги аренды.

Отражение залогового обеспечения

В случае взимания залога за сдаваемое в найм помещение, необходимо осуществить следующие операции:

- Дебет 51 Кредит 76 — поступление обеспечения;

- Дебет 76 Кредит 62 — зачет залога в счет арендной платы.

Зачисление такого платежа найдет отражение и на забалансовом 008 счете, с последующим его закрытием в момент возврата залога.

Качественные улучшения помещения, сделанные по согласованию с арендодателем, отражаются в учете в двух возможных вариантах:

- включение в стоимость сдаваемого в аренду помещения;

- как новый, самостоятельный объект (Дебет 08 Кредит 60).

Соглашение о аренде помещения может включать пункт о его возможном выкупе арендатором. Если арендатор активирует данную опцию, арендодатель проводит это как реализацию имущества.

Арендодателю необходимо вести учет поступаемой арендной платы аккуратно. Действующее законодательство предусматривает серьезные санкции за нарушения. Своевременный бухгалтерский учет позволит вести бизнес по сдаче площадей в аренду спокойно.

Начислена арендная плата — как отразить проводку в бухгалтерском учете

Здравствуйте, уважаемые читатели и подписчики моего блога! На днях, мне позвонила знакомая с просьбой помочь ей оформить официально сдачу своей квартиры в аренду. У нее открыто ИП и она ведет бухучет полностью, просмотрев все ее проводки, я нашла много ошибок, стали разбираться и в итоге привели все в норму, тот материал, который мне помог, я размещаю тут. А вы сдаете свои квартиры официально? Если нет — настоятельно рекомендую вам это сделать, и спать спокойно.

Здравствуйте, уважаемые читатели и подписчики моего блога! На днях, мне позвонила знакомая с просьбой помочь ей оформить официально сдачу своей квартиры в аренду. У нее открыто ИП и она ведет бухучет полностью, просмотрев все ее проводки, я нашла много ошибок, стали разбираться и в итоге привели все в норму, тот материал, который мне помог, я размещаю тут. А вы сдаете свои квартиры официально? Если нет — настоятельно рекомендую вам это сделать, и спать спокойно.

Учет арендной платы за помещение

Арендная плата – перечисление или получение денежных средств за временное пользование имуществом.

Документальное оформление аренды оформляется договором, актом приема-передачи и графиком платежей.

При пользовании арендованным земельным участком, помимо права на аренду, нужно учитывать затраты на его получение. Для этих целей используют бухгалтерский счет 97. Проводки выглядят так:

По мере списания расходов делают запись: Дебет 20 (26..)Кредит 97.

Перечисление денег за аренду оформляется платежным поручением и записью в учете: Дебет 60 (76,73)Кредит 51.

Организация, предоставляющая в аренду имущество, является арендодателем. Для нее доход от аренды учитывается, как реализационный (если данный вид деятельности основной) с использованием счета 90.1 или внереализационный (прочий) – 91.1.

Проводки по примеру

Бухгалтерские проводки по операциям аренды

В период быстро изменяющейся экономической ситуации на рынке многие хозяйствующие субъекты стремятся снизить риски по ведению бизнеса. Одним из способов легко изменить место или вид деятельности, диверсифицировать бизнес, является аренда имущества. Особенности данной услуги, способы отражения в учете и проводки по аренде рассмотрим в статье.

Что арендуем?

Учет арендуемого имущества и сумм арендной платы необходимо вести у арендодателя и у арендатора. Величина арендной платы – калькуляционная единица, которая зависит от условий договора. В частности, существенными условиями при определении арендной платы могут быть:

- Кто оплачивает текущие расходы по содержанию имущества;

- Каков срок аренды и подлежит ли договор государственной регистрации;

- Предусмотрена ли возможность выкупа объекта аренды;

- Предусмотрена ли возможность передачи объекта в субаренду;

- Включает ли аренда транспортного средства услуги экипажа.

Основанием для передачи объекта в аренду является договор и акт приема-передачи арендуемого объекта.

Аренда — отражаем в учете

Отражение в бухгалтерском учете арендных отношений обычно не вызывает затруднений у бухгалтера фирмы, для которой возмездное пользование имуществом третьих лиц носит регулярный характер. Если же договоры аренды для компании – редкий случай, то могут возникнуть вопросы.

Начисление арендной платы — проводки у арендодателя, как начислить НДС

В первом случае сбор затрат по обычным видам деятельности проводят на счете 20 (23,25,26,29,44), а выручка отражается на сч.90 «Продажи»:

Если сдача имущества в аренду – разовая сделка для арендодателя, то сумму арендной платы включают в состав прочих доходов, а расходы по передаче объекта – в прочие расходы:

Учет имущества, переданного в аренду, при автоматизированном учете удобнее вести у арендодателя на субсчете сч.01 «Основные средства», амортизацию по ним – на отдельном субсчете сч.02.

Начисление арендной платы — проводки у арендатора

Арендатор при получении имущества по акту приема-передачи должен отразить его за балансом следующими проводками:

Учет имущества, полученного по договору лизинга, ведется аналогично. Если условиями финансовой аренды предусмотрен последующий выкуп объекта арендатором, то бухгалтер отразит это так:

Ремонтируем арендованное имущество

Капитальный ремонт объекта может осуществляться за счет одной из сторон, что обязательно отражается в договоре.

Ремонт за счет арендатора

Затраты по ремонту, связанные с оплатой труда работникам, расходы на запчасти, услуги обслуживающих организаций арендатор вправе отнести на расходы по обычной (основной) деятельности, если арендуемое имущество используется в соответствии с назначением. Сумму, затраченную на ремонт, списывают проводкой: Дт 20 (44) Кт 10 (70,76).

Ремонт за счет арендодателя

Текущий ремонт обычно осуществляет арендатор в ходе эксплуатации имущества, относит на расходы по обычным (Дт 20,44) или прочим (Дт 91.2) видам деятельности, что зависит от назначения и способа применения арендуемого объекта.

Поступила арендная плата от арендатора — проводки

При нехватке собственных средств для хозяйственной деятельности, предприятие может брать в аренду имущество согласно договора аренды. Обычно договора на текущую аренду заключаются на срок до 1 года, чтобы не регистрировать их в БТИ.

Также арендодатель начисляет амортизацию. За его счет производится ремонт имущества. Чаще всего за счет средств арендодателя производится капитальный ремонт, текущий ремонт арендодатель производит за свой счет. Чтобы не было путаницы, условия ремонта должны быть прописаны в договоре аренды.

Арендатор обязан ежемесячно начислять арендную плату (субсчет «Расчеты за арендованное имущество» к счету 76) и уплачивать ее согласно условиям договора.

Бухгалтерские проводки по учету текущей аренды у арендодателя.

Бухгалтерские проводки по учету текущей аренды у арендатора.

Как рассчитать отпускные правильно и успеть отдохнуть. Для того, чтобы получить бесплатную книгу, введите данные в форму ниже и нажмите кнопку «Получить книгу».

Как учесть доходы от сдачи имущества в аренду

Фирма может сдать свое имущество в аренду. Суммы арендной платы, причитающиеся ей от арендаторов, в бухучете отражают в составе операционных доходов, если выполнены два условия:

- сдача имущества в аренду не обозначена как вид деятельности в уставе вашей фирмы;

- сумма доходов от аренды не превышает 5 процентов от общей суммы выручки за отчетный период.

Если указанные выше условия не выполнены, то доходы от аренды отразите в составе выручки от реализации. В Отчете о прибылях и убытках покажите их по строке 010 «Выручка (нетто) от продажи товаров, продукции, работ, услуг…». Если эти условия соблюдены, то доход от сдачи имущества в аренду отразите такой проводкой:

- Дебет 76 Кредит 91-1 — начислена арендная плата;

- Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС» (76 субсчет «Расчеты по неоплаченному НДС») — начислен НДС с арендной платы.

Сумму таких доходов укажите по строке 090 отчета за вычетом НДС. Производственное предприятие ЗАО «Актив» сдает в аренду две комнаты в своем административном здании. Ежемесячная сумма арендной платы, которую получает «Актив», составляет 17 700 руб. (в том числе НДС — 2700 руб.).

Сдача имущества в аренду не является предметом деятельности «Актива». Фирма рассчитывает НДС «по отгрузке».

Бухгалтер «Актива» ежемесячно делает проводки:

- Дебет 76 Кредит 91-1 — 17 700 руб. — отражена арендная плата;

- Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС» — 2700 руб. (17 700 руб. х 18% : 118%) — начислен НДС;

- Дебет 51 Кредит 76 — 17 700 руб. — поступила арендная плата.

В форме N 2 за 2005 год по строке 090 бухгалтер отразит общую сумму арендной платы, которую «Актив» получил за 2005 год, за вычетом НДС. Эта сумма составит: (17 700 руб. — 2700 руб.) х 12 мес. = 180 000 руб.

В налоговом учете поступления от аренды относят к доходам от реализации или к внереализационным доходам. Чтобы определить вид дохода, нужно исходить из правила «систематичности». Так, если арендная плата получена два и более раз в течение календарного года, то ее считают доходом от реализации. В противном случае — внереализационным доходом.

Уплачена арендная плата — проводки

Отражение бухгалтером договора аренды с юридическим лицом:

1) Заключение договора на аренду помещения, здания или транспортного средства.

В этом случае арендатору необходимо на основании акта приема-передачи отразить арендуемое имущество у себя в учете.

Бухгалтерской справкой создаем проводку: Дт 001 Кт—— на стоимость арендуемого имущества.

2) Каждый месяц, полученный акт по аренде недвижимости от арендодателя бухгалтер будет отражать проводками:

Дт Х – Кт 60.01 – на сумму арендной платы без НДС (Х- затратный счет, который зависит от вида арендуемого имущества и целей его использования, может быть: 26, 20, 44 и т.п.)

Дт 19.04 – Кт 60.01 – на сумму входящего от поставщика услуги НДС

Если имеется правильно оформленный счет-фактура (см. Постановление правительства №1137), то бухгалтер имеет возможность поставить входящий НДС к вычету и уменьшить свою сумму налога к уплате:

Дт 68.02 – Кт 19.04 – на сумму НДС по акту.

Если арендодателю была перечислена предоплата, то по акту сформируется еще проводка:

Дт 60.01 Кт 60.02 – зачет аванса.

Отражение бухгалтером договора аренды с физическим лицом:

3) Заключаем договор на аренду помещения, здания, транспортного средства. Юридическое лицо и ИП запросит у арендодателя документы, удостоверяющие право собственности физического лица на данный объект, если этого не сделать, то в дальнейшем могут возникнуть проблемы.

В этом случае арендатору необходимо на основании акта приема-передачи отразить арендуемое имущество у себя в учете. Бухгалтерской справкой создаем проводку:

Дт 001 Кт—— на стоимость арендуемого имущества.

Данная стоимость может быть согласована в договоре или рассчитана. Расчет производится исходя из месячной стоимости арендной платы * на срок действия договора.

4) Ежемесячно, на основании договора аренды, организация будет перечислять арендную плату физическому лицо за пользование объектом. Вот в этот момент вступает в силу статья 226 НК РФ.

Организация – плательщик будет выступать в качестве налогового агента по уплате НДФЛ (налог на доходы физического лица). Проводки:

- Дт 60.01 Кт 51 (50) – на сумму арендной платы без НДФЛ по ставке 13%

- Дт 68.01 Кт 51 – оплата НДФЛ организацией в качестве налогового агента

- Дт Х Кт 60.01 – списание на расходы предприятия стоимости аренды с НДФЛ

- Дт 60,01 Кт 68.01 – бухгалтерской справкой отражаем задолженность предприятия перед бюджетом по уплате НДФЛ в качестве налогового агента.

Перечислить НДФЛ в бюджет необходимо не позднее дня следующего за датой получения дохода физическим лицом. Кроме того организация обязана подавать по данному физическому лицу поквартально отчет.

Получена арендная плата — проводка

Основным видом деятельности ООО «Маркет» является оптовая торговля. На балансе организации имеются нежеланные помещения, которые она сдает в аренду. За 2012 год ООО получило доход от сдачи имущества в аренду в сумме 159 300 руб. (в том числе НДС — 24 300 руб.). Расходы, связанные с предоставлением имущества в аренду, составили 162 000 руб. Сдача имущества в аренду не является для «Маркета» обычной деятельностью.

Бухгалтеру «Маркета» нужно будет сделать проводки:

- ДЕБЕТ 76 КРЕДИТ 91-1 — 159 300 руб. — начислена арендная плата за отчетный период;

- ДЕБЕТ 91-2 КРЕДИТ 68 субсчет «Расчеты по НДС» — 24 300 руб. — начислен НДС с арендной платы;

- ДЕБЕТ 91-2 КРЕДИТ 02 (70, 69…) — 162 000 руб. — отражены затраты, связанные со сдачей имущества в аренду;

- ДЕБЕТ 99 КРЕДИТ 91-9 — 27 000 руб. (159 300 – 24 300 – 162 000) — отражен убыток от прочей деятельности организации.

31 декабря 2012 года бухгалтер «Маркета» должен закрыть все субсчета к счету 91. Для этого нужно сделать проводки: