Выплата расчета при увольнении

Какие выплаты полагаются при увольнении по собственному желанию в 2020 году?

Каждый работник вправе по собственной инициативе расторгнуть трудовой договор с работодателем. Но сначала он обязан написать заявление об увольнении, известив о своем намерении руководителя организации. А бухгалтерия в установленные законодательством сроки должна рассчитать и произвести ему выплаты, положенные при увольнении по собственному желанию.

Законодательное регулирование

Отношения между работодателем и его сотрудниками регулируются трудовым законодательством. Оплата труда и сроки ее выплаты также устанавливаются Трудовым кодексом РФ. При исчислении и выплате сумм увольняемому по собственному желанию необходимо придерживаться норм статей 84.1, 127, 136 и 140 ТК РФ.

Что входит в расчет при увольнении по собственному желанию?

В соответствии с действующим законодательством сотруднику при увольнении по его инициативе производятся следующие выплаты:

- заработная плата за отработанный период перед прекращением работы;

- премии, надбавки и иные суммы, предусмотренные в организации, начисляемые к заработной плате;

- компенсация в денежном эквиваленте за дни ежегодного очередного оплачиваемого отпуска и дополнительных оплачиваемых дней, которые не были отгуляны работником до момента увольнения;

- иные выплаты, предусмотренные коллективным трудовым договором и отраслевым соглашением (ст. 57, 178 ТК).

Может сложиться ситуация, когда очередной отпуск был израсходован работником авансом, т.е. за период до окончания рабочего года. Тогда в соответствии с абз. 5 ч. 2 ст. 137 ТК РФ работодатель вправе произвести удержание из суммы выплаченных перед увольнением, за неотработанные дни отпуска. Но это возможно только, когда размер удержаний окажется не больше самих начислений. Иначе переплату за отгулянный отпуск взыскать не имеют право.

Как рассчитывают при увольнении по собственному желанию?

Бухгалтерия при исчислении сумм, полагающихся сотруднику при увольнении по собственному желанию, производят следующие расчеты:

- Заработная плата. За отработанные дни производится подсчет в обычном порядке, включая:

- оплату рабочих дней вместе с учетом дня, считаемого днем увольнения;

- премиальные суммы;

- начисленные выплаты за часы переработки, смены ночные и вечерние, работу в выходные и праздничные дни, доплату за совмещение;

- суммы за выслугу лет;

- командировочные и больничные выплаты, если имелся факт нахождения в командировке или предъявления листка нетрудоспособности;

- иные выплаты, предусмотренные в организации, утвержденные коллективном договором, отраслевым соглашением или локальными нормативными актами.

Все расчеты по заработной плате производятся в соответствии с отработанным временем до момента увольнения. Для его учета кадровая служба организации должна вести табель по форме Т-13. На увольняемого составляется отдельный табель, который визируется его непосредственным начальником и руководителем кадрового отдела.

На основании представленного документа бухгалтер производит исчисление заработной платы по формуле:

ЗП = (Оклад + Премии + Иные выплаты) / Плановое количество рабочих дней в месяце × Фактически отработанное количество дней, включая день увольнения.

- Компенсация за отпускные дни. Расчет отпускных производится, исходя из того, что на каждый отработанный месяц приходится 2,33 дней отпуска. Это следует из норм ст. 115 ТК, где сказано, что гражданину, отработавшему непрерывно в организации 11 месяцев положено получить отпуск 28 календарных дней.

Формула расчета дней неиспользованного отпуска следующая:

Дни отпуска = Количество полных месяцев работы × 2,33 дня – Количество отгулянных отпускных дней.

- Компенсация за дополнительные дни отдыха. Расчет происходит в ситуации, когда в трудовом договоре с работником закреплена работа на условиях ненормированного рабочего дня. Предоставление дополнительных дней отпуска производится после того, как исчерпан основной отпуск. При увольнении за них также начисляется компенсация.

Сроки выплат

Все выплаты бухгалтерия обязана произвести увольняющемуся сотруднику в его последний рабочий день (ст. 140 ТК). В некоторых ситуациях законодательство устанавливает другие сроки выплаты:

- Когда в день увольнения работник не находился на рабочем месте, выплата сумм, причитающихся при расторжении трудового договора, должна быть произведена после его обращения за расчетом. Тогда сроком их перечисления является день, следующей за днем обращения.

- Работник принял решение сначала отгулять отпуск, а затем сразу уволиться:

- суммы, начисленные в качестве отпускных, следует выплатить за три дня до наступления отпуска;

- окончательный расчет с работником производится в последний рабочий день, предшествующий наступлению отпуска.

Например, работник заболел и не закрыл больничный лист до момента увольнения. Работодатель обязан произвести выплаты в срок, не позднее следующего за днем обращения, если расчеты производятся наличными в кассе организации. Например, сотрудник закрыл и представил больничный лист 4 февраля 2020 года. Бухгалтерия должна произвести окончательный расчет, включая оплату больничного, 4 или 5 февраля.

При безналичных выплатах суммы, рассчитанные в общем порядке, перечисляются в день увольнения, указанный работником в заявлении. Больничный лист будет оплачен позднее после его предъявления в бухгалтерию.

Куда обращаться, если выплаты не выданы в срок?

Трудовое законодательство запрещает работодателю нарушать сроки выплаты расчета при увольнении. Иначе наступают следующие последствия:

- административная ответственность за нарушение трудового законодательства, несвоевременную выплату заработной платы и иных выплат (ч. 1, 2, 6, 7 ст. 5.27 КоАП);

- материальная ответственность в виде процентов за дни просрочки.

Проблемы, связанные с нарушением трудового законодательства, к которым относится и несвоевременная выплата расчета при увольнении, решаются в следующих инстанциях:

- Государственная инспекция труда. Является эффективным органом, где разрешается большинство трудовых споров. Гражданин, считающий, что его права нарушены, должен подать в инспекцию письменную жалобу, где указаны:

- наименование работодателя;

- ФИО его руководителя;

- реквизиты заявителя;

- суть обращения;

- размер выплат в связи с увольнением, нарушенный срок;

- дата и подпись обратившегося.

По жалобе будет проведена проверка в организации и, при подтверждении факта нарушения, применены меры наказания. При этом инспекция обяжет погасить задолженность перед бывшим работником и установит срок на исполнение.

Расчет при увольнении: сколько и когда заплатить

При расторжении трудового договора по любому из оснований работодатель производит расчет при увольнении: ТК РФ формулирует правила этой процедуры в статье 140 Трудового кодекса РФ. В соответствии с ее требованиями работодатель обязан выдать работнику все причитающиеся ему суммы и документы в последний рабочий день. Сроки выплаты прямо регламентированы трудовым законодательством и могут измениться только в том случае, когда гражданин не работал в день своего увольнения (в этом случае соответствующие суммы выплачиваются не позднее следующего дня после предъявления требования о расчете). В окончательный расчет должны войти:

- остатки заработной платы за фактические отработанные дни;

- суммы компенсации отпускных за дни неиспользованного отпуска;

- прочие компенсационные выплаты (в зависимости от причины расторжения трудового договора и его условий).

Разберемся с каждой из этих сумм подробнее и поймем, как как рассчитывают при увольнении сумы выплат.

Заработная плата

Заработная плата уволенного сотрудника исчисляется и выплачивается ему в соответствии с окладом или тарифной ставкой. Вычислить сумму, которую фактически заработал человек, не сложно. Главное помнить, что оплачивается всё фактически отработанное время с начала месяца, включая последний рабочий день. Посмотрим, как производится расчет при увольнении, на примере.

Пример:

Оклад бухгалтера Веры Ивановны Семеновой, которая решила уволиться 23 мая, составляет 32 тысячи рублей. В мае 2020 года 18 рабочих дней, значит, фактически Семенова отработала 11 дней. Это несложно подсчитать, используя производственный календарь, в котором учтены все праздники и выходные, и рабочего времени. После чего действует простая формула:

Дневной заработок = оклад разделить на число рабочих дней и умножить на фактически отработанный срок.

Итак, заработная плата за май у Семеновой составит 32 000 / 18 * 11 = 19 556 рублей. Эту сумму ей должны начислить, а выдать на руки ее следует за вычетом НДФЛ по ставке 13%.

Очевидно, что подсчитать сумму к выплате при сдельной работе или оплате смен еще проще. В этом случае ставку просто умножьте на количество отработанных смен или объем выполненных работ. Такие исчисления ничем не отличаются от обычного исчисления зарплаты, которое бухгалтер выполняет всем сотрудникам ежемесячно.

Компенсация за неиспользованный отпуск

Кроме оплаты фактически отработанных дней увольняемый сотрудник должен получить компенсацию за неиспользованный отпуск или, наоборот, сам компенсировать работодателю определенную сумму. Такой возврат происходит в случае, когда человек уже отгулял отпуск за текущий календарный год, а потом решил уволиться. Итак, в зависимости от ситуации, выплата отпускных при увольнении происходит следующим образом:

- если рабочий год не закончен, а отпуск не отгулян, то его дни рассчитываются пропорционально отработанным месяцам;

- если компенсацию нужно выплатить за прошлые годы, то исчисление осуществляется из расчета 28 дней отпуска в год;

- если увольнение происходит до окончания периода, за который человек уже получил отпуск, то придется рассчитать пропорционально дни и удержать выплаченные отпускные на основании статьи 137 ТК РФ.

Важно помнить, что считают положенную по закону оплату в этих ситуациях не из расчета фактического заработка, а из расчета среднего заработка для отпусков в соответствии с постановлением Правительства РФ № 922 от 24.12.2007 года (в ред. от 10.12.2016). Разобраться в том, как рассчитать отпускные при увольнении, поможет онлайн калькулятор расчета компенсации отпускных на нашем сайте — с его помощью рассчитайте размер компенсации.

Количество неиспользованных отпускных дней по общему правилу определяется по формуле:

Согласно нормам статьи 115 ТК РФ ежегодный оплачиваемый отпуск предоставляется всем российским трудоустроенным гражданам продолжительностью 28 календарных дней за один год работы. Существуют категории граждан, для которых законодательно установлено дополнительное оплачиваемое время в силу статьи 116 ТК РФ. К ним, в частности, относятся работники, имеющие особый характер работы, работники с ненормированным рабочим днем, лица, работающие в районах Крайнего Севера и приравненных к ним местностях, и другие лица, в случаях прямо предусмотренных Трудовым кодексом и иными федеральными законами. Для таких категорий лиц формула расчета не меняется, но в ней следует учитывать не 28 календарных дней, а период отдыха, положенный конкретному сотруднику.

Важно учитывать, что существуют особенности подсчета количества месяцев, которые гражданин отработал у конкретного работодателя, они сформулированы в правилах, утвержденных НКТ СССР 30.04.1930 N 169. Например, если от начала месяца до даты увольнения прошло меньше половины месяца, то из расчета этот месяц исключают, а если человек успел отработать половину и более, то этот месяц учитывается при расчете отпускных как целый. То есть делить дни отпуска за один месяц пропорционально отработанным дням не нужно.

Кроме того, существует ряд категорий работников, которые зарабатывают себе отпуск не в календарных, а в рабочих днях. К ним, в частности, относятся:

- сотрудники по срочному трудовому договору, сроком на 2 месяца, как определено в статье 291 ТК РФ;

- сезонные работники в силу статьи 295 ТК РФ.

Таким гражданам при увольнении тоже положена компенсация за неиспользованный отпуск, и принцип ее расчета не отличается от основного, но определить число неиспользованных дней отпуска немного сложнее. Поможет определить, как выплачиваются отпускные при увольнении в таких, особых случаях, такая формула:

По нормам статьи 217 НК РФ сумма компенсации за неиспользованный отпуск облагается НДФЛ в полном объеме. Удержанный налог работодатель перечисляет в бюджет не позднее дня, следующего за днем ее выплаты работнику.

Выходное пособие

В некоторых случаях работодатели, в соответствии со статьей 178 ТК РФ, должны включить в состав расчета выходное пособие. Оно имеет разный размер и зависит от причин расторжения трудового договора и категории сотрудников. В частности, в размере двухнедельного среднего заработка на такое пособие могут претендовать лица, которые были уволены в связи с:

- невозможностью продолжать работу по состоянию здоровья;

- призывом на военную или альтернативную гражданскую службу;

- восстановлением на работе сотрудника, ранее выполнявшего эту работу;

- отказом лица от перевода в связи с перемещением организации в другую местность.

В размере среднего месячного заработка выходное пособие придется заплатить:

- при увольнении в связи с ликвидацией организации;

- при сокращении численности или штата работников.

Кроме того, такие сотрудники вправе получить компенсацию в размере среднего месячного заработка на период трудоустройства в течение максимум двух месяцев со дня увольнения. Но эти суммы в расчет при увольнении не включаются, так как выплачиваются позднее.

Сроки выплаты и пакет документов

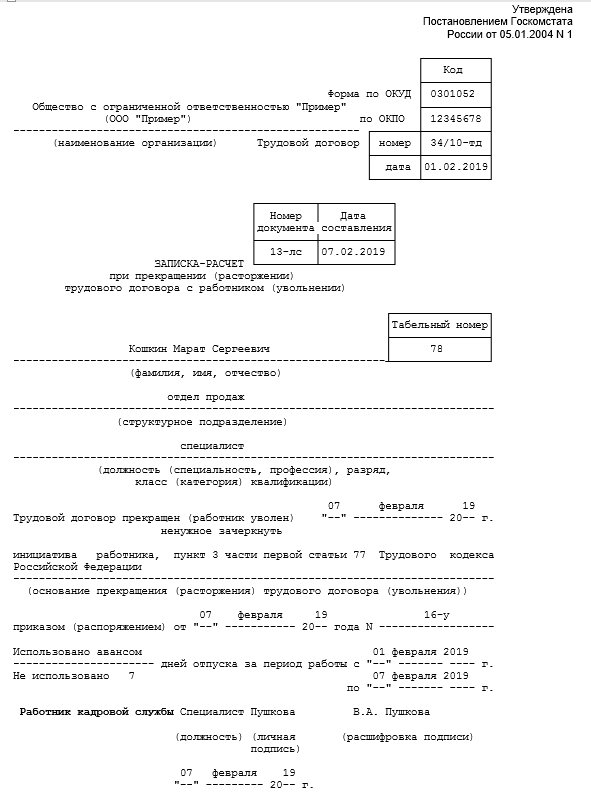

Для того чтобы рассчитать и выплатить все причитающиеся сотруднику суммы, необходимо оформить документы:

- приказ об увольнении;

- записка-расчет при прекращении трудового договора (контракта) с работником;

- справка о доходах по форме 2-НДФЛ за текущий год.

Особое место среди этих документов занимает так называемая записка-расчет. Оформите ее в произвольной форме или используйте унифицированную форму Т-61, утвержденную постановлением Госкомстата России от 05.01.2004 N 1. Такую форму достаточно легко заполнить, она состоит из двух страниц:

Раздел 1. Титульная страница, на которой следует указать все данные о человеке, периоде его работы, дате и основаниях увольнения.

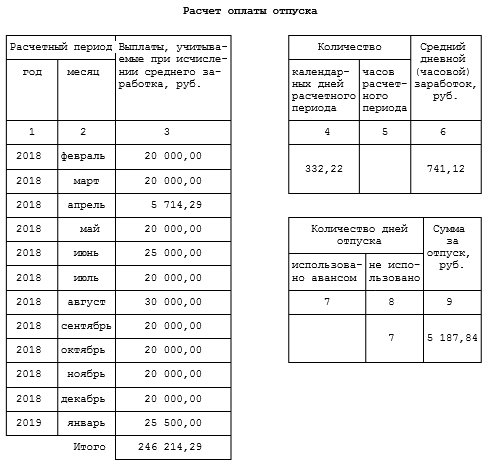

Раздел 2. Расчет отпускных (оборотная сторона). Здесь исчисляется весь период работы за который не были использован отпуск.

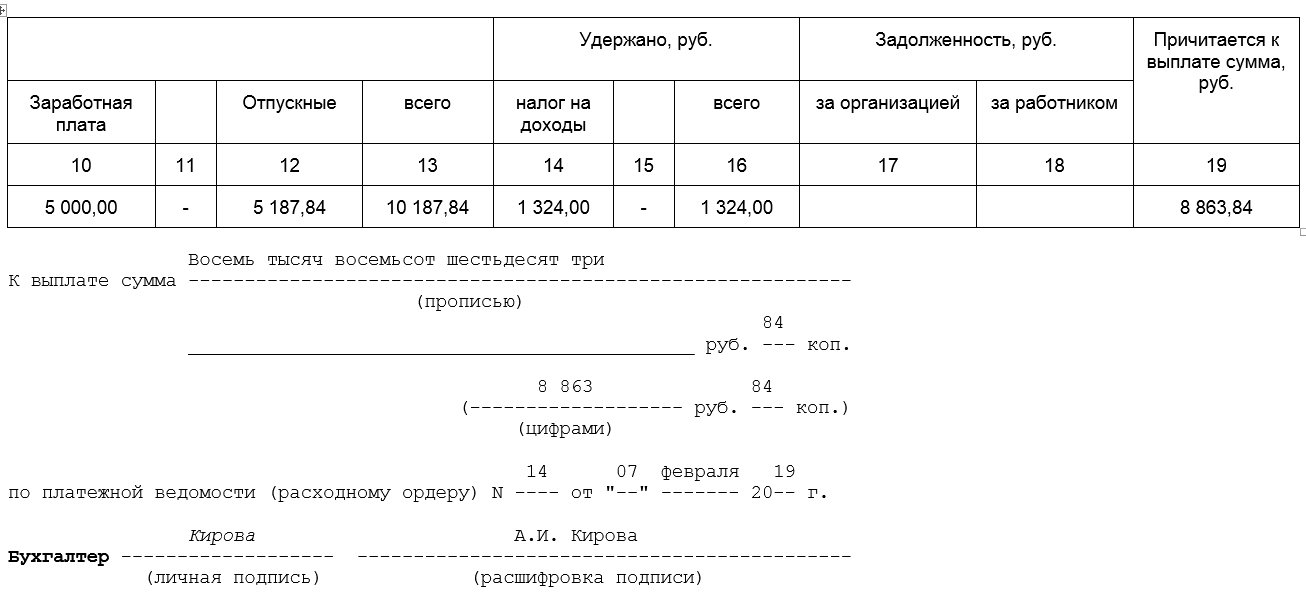

Раздел 3. Заработная плата. И, наконец, исчисление зарплаты оформляется с указанием всех удержаний:

Обратите внимание, что титульный лист подписывает специалист по кадрам, а оборотную сторону — бухгалтер организации, который произвел расчет.

Когда должны выплатить расчет при увольнении

Выдать все кадровые документы (трудовую книжку, справку о зарплате, расчетный лист, выписки из форм СЗВ-М и СЗВ-стаж) , заранее произвести расчет зарплаты при увольнении и перечислить на счет работника причитающиеся ему суммы работодатель должен в день увольнения. Если же увольнение сопровождается предварительным отпуском, рассчитаться надо в последний рабочий день перед уходом в отпуск. Такой порядок предусмотрен статьей 140 ТК РФ. Если работодатель не исполнит данное требование, его могут привлечь к административной ответственности по статье 5.27 КоАП РФ. Ее нормами предусмотрены следующие штрафы:

- от 30 тысяч до 50 тысяч рублей — на юрлицо-работодателя;

- от 10 тысяч до 20 тысяч рублей — на должностных лиц юрлица-работодателя;

- от 1 тысячи до 5 тысяч рублей — для работодателей-ИП.

Помимо этого работодателю придется заплатить уволенному гражданину еще одну компенсацию — расчетные при увольнении за задержку выплат. Это предусмотрено статьей 236 ТК РФ. Размер такой выплаты зависит от срока задержки.

Расчет компенсации при увольнении

Рассмотрим, как рассчитать компенсацию сотруднику при увольнении за неиспользованные дни отпуска. Покажем, как быстро выполнить расчеты с помощью онлайн-калькулятора.

Руководство компании обязано ежегодно предоставлять своим сотрудникам отпуска. На период отдыха за сотрудниками сохраняются должность и средний заработок. Продолжительность ежегодного основного отпуска — 28 календарных дней. Некоторым категориям граждан установлен увеличенный отпуск: например, для несовершеннолетних — 31 день. Также статья 117 ТК РФ устанавливает право для отдельных работников на получение каждый год дополнительных оплачиваемых отпусков: при вредных, опасных условиях труда, с ненормированным рабочим днем, работающим в регионах Крайнего Севера и пр.

Нередко возникает следующая ситуация: работодатель увольняет сотрудника, когда тот еще не использовал все дни положенных ему отпусков. В этом случае работнику нужно перечислить компенсацию за неиспользованный отпуск (ст. 127 ТК РФ), если он не пожелал «отгулять» эти дни перед увольнением.

При этом очень важно правильно определить суммы компенсации, так как невыплата может повлечь судебные споры и привлечение руководителя к ответственности.

Порядок расчета компенсации неиспользованного отпуска

Формула определения компенсации отпуска выглядит следующим образом:

Компенсация за неизрасходованный отпуск = среднедневной заработок * число дней неизрасходованного отпуска

Для двух параметров этой формулы есть свои правила расчета, приведем их ниже.

Порядок определения среднедневного заработка (ст. 139 ТК РФ):

Чтобы рассчитать среднедневной заработок, необходимо взять сумму всех выплат в пользу сотрудника за последний год, затем разделить ее на 12 месяцев и затем еще раз поделить на 29,3. Последнее число — это константа, означающая среднее число дней в месяце.

К перечню выплат, используемых при расчете среднего заработка, относятся:

- заработная плата по разным системам оплаты труда;

- премии;

- зарплата в неденежной форме;

- прочие надбавки и вознаграждения, предусмотренные внутренними положениями предприятия.

При этом прочие выплаты, не связанные с оплатой труда, не учитываются. Например, компенсация питания или проезда, приобретение путевок на отдых и т.д.

Предположим, сотрудник отработал какие-то месяцы не полностью. Например, находился на больничном, не мог выполнять свои рабочие обязанности вследствие технического сбоя на предприятии не по его вине. Тогда формула среднедневного заработка будет скорректирована:

Для определения числа дней в неполных месяцах в знаменателе нужно скорректировать среднее число дней в месяце (29,3):

Порядок подсчета количества отработанных дней для целей определения длительности отпуска (ст. 121 ТК РФ):

Второй шаг для расчета компенсации — это определение количества дней, дающих право на отпуск. В стаж для этих целей включаются:

- дни, когда сотрудник выполнял свои трудовые обязанности;

- праздники, выходные, ежегодные оплачиваемые отпуска;

- вынужденные пропуски работы не по вине сотрудника. Например, при незаконном увольнении;

- время отпуска по просьбе работника за свой счет (не более 14 дней).

Обратите внимание, что в рабочий период не входят дни:

- когда сотрудник допустил прогул, не имея уважительной причины;

- отпуска по уходу за малолетним ребенком;

- отпуска за свой счет, когда его длительность больше 14 дней;

- когда работник был отстранен руководством от работы по причинам, перечисленным в ст. 76 ТК РФ. Например, появление в офисе в состоянии алкогольного опьянения, отказ от обязательного медосмотра или требуемого для данной должности обучения и т.д.

После этого считается количество дней отпуска, которое положено сотруднику за отработанное время. Отсчет начинается с даты приема на работу. Право на отпуск возникает спустя 6 месяцев после трудоустройства в данную организацию. Количество дней отпуска, которое может использовать сотрудник, определяется по формуле:

Полностью отработанным считается месяц, в котором 15 дней и более можно зачесть в стаж для целей расчета отпуска.

Далее из «заработанного» отпуска необходимо вычесть количество дней, которые работник уже использовал. В результате получаем число дней, необходимое для расчета компенсации.

Когда необходимо выплатить компенсацию за неиспользованный отпуск

Все суммы, которые должен получить сотрудник по итогам расчета, в том числе, компенсация за неиспользованный отпуск, перечисляются в последний рабочий день в данной организации. Предположим, человек в этот день не работал. Тогда компенсацию нужно уплатить не позже дня, следующего за датой, когда сотрудник предъявил требование о расчете.

По финансовым или другим причинам компания может задержать перечисление компенсации уволенному (или уволившемуся) сотруднику. Невыплата или выплата средств не в срок является нарушением законодательства. В этом случае за каждый день просрочки бывшему работнику предусмотрена дополнительная выплата. Процент этой выплаты не может быть меньше 1/150 ключевой ставки Центробанка РФ. Сумма определяется путем умножения данного процента на невыплаченные суммы заработка. Кроме того, сотрудник через суд может потребовать компенсации морального вреда.

Невыплата или неполная выплата работнику всех причитающихся сумм влечет административную ответственность по ч. 6 и 7 ст. 5.27 КоАП. Если установлен факт административного правонарушения, к работодателю будут применены санкции:

Как рассчитать компенсацию за отпуск при увольнении

При увольнении работодатель выплачивает сотруднику зарплату и компенсацию за неиспользованный отпуск. В интернете много сайтов с калькуляторами, но мы расскажем, как проверить расчеты кадровика и какие есть варианты получить больше отпускных.

Как рассчитать неиспользованный отпуск при увольнении

Стандартный оплачиваемый отпуск — 28 календарных дней в год. За каждый отработанный месяц работнику положена компенсация в размере 2,33 дня оплачиваемого отпуска. Чтобы посчитать, сколько неиспользованных дней у сотрудника, нужно знать стаж — разницу между датой приема на работу и датой увольнения. Из стажа вычитают количество календарных дней отпуска, которые работник уже использовал.

На расчет компенсации за неиспользованный отпуск при увольнении влияют дни без содержания. Если работник ходил в отпуск без содержания более чем на 14 календарных дней за год, при расчете компенсации из стажа вычтут превышение — количество дней свыше 14.

Еще из стажа вычитают все дни, когда сотрудник отсутствовал на работе без уважительных причин, был отстранен от работы или находился в декрете.

Чтобы правильно посчитать количество дней неиспользованного отпуска для расчета компенсации, можно взять у кадровика информацию обо всех ваших отпусках и отстранениях. Если какие-то даты вызывают сомнения, попросите показать вам ваши заявления на отпуск и приказы. Срок хранения приказов об отпусках без содержания, по уходу за ребенком и дисциплинарных взысканиях — 75 лет, о ежегодных отпусках — пять лет.

Расчет среднего дневного заработка

Чтобы посчитать компенсацию за неиспользованный отпуск при увольнении работника, кадровики умножают неиспользованные дни на среднедневной заработок за последние 12 календарных месяцев работы.

Чтобы вычислить средний дневной заработок, сумму начисленной заработной платы и других выплат за последние 12 месяцев делят на 12 и на 29,3 — это среднемесячное число календарных дней. 29,3 — законодательно установленная константа. Если в течение последнего года работник отдыхал или был на больничном, то сумму зарплаты делят не на 12, а на сумму полных отработанных месяцев, умноженных на 29,3, и количества дней в неполных месяцах.

При этом учитываются зарплата, районный коэффициент, надбавки и доплаты к окладам, оплата работы в выходные дни, премии и другие выплаты, предусмотренные трудовым договором или локальными нормативными актами работодателя, например положением о премировании.

Премии включают в расчет компенсации полностью или частично — в зависимости от вида премии и периода, за который она начислена.

Например, премию за проект, который длился полтора года, зачтут при расчете компенсации частично, а премию за выполнение плана продаж два месяца назад — полностью.

Компенсации обедов, оплаты спортзала или расходов на проезд, материальную помощь и другие выплаты социального характера в этот расчет не включают.

Для расчета среднедневного заработка из расчетного периода исключают время и начисленные за это время суммы, если сотрудник освобождался от работы с полным или частичным сохранением заработной платы или без оплаты. Например, находился в отпуске, в том числе без содержания, или на больничном. Выплаты за такие периоды при расчете компенсации не учитывают, дни неполного месяца считают так: 29,3 делят на количество дней в соответствующем месяце и умножают на разницу между количеством дней в месяце и количеством дней, когда работник отсутствовал. Если работник в марте брал отпуск на неделю, кадровик в расчете компенсации учтет 22,68 дня, а не 31:

29,3 / 31 × (31 − 7) = 22,68.

Если работник отработал менее года, то в расчете компенсации за неиспользованный отпуск при увольнении учитывается фактически отработанное время и все выплаты за этот период, за исключением перечисленных выше.

Как получить больше отпускных при увольнении

При расчете неиспользованных дней стаж работника округляют до месяцев. Если в неполном месяце сотрудник проработал до увольнения меньше половины, округляют в меньшую сторону; если половину или больше — в большую. То есть можно проработать 10,5 месяца, а компенсацию отпускных получить как за 11.

Сотрудникам, которые проработали на одном месте больше 11 месяцев, но меньше года, положена компенсация за полный год. Если работник отработал более 5,5, но меньше 12 месяцев и организация-работодатель ликвидируется, при увольнении ему также должны начислить компенсацию за неиспользованные дни отпуска за целый год.

Пример расчета компенсации за отпуск при увольнении

Например, Иван устроился на работу 10 августа 2017 года, решил уволиться 23 ноября 2019 года. За это время он отдыхал 25 календарных дней, а за последний год брал еще 17 дней отпуска без содержания.

Иван получает зарплату 100 000 Р в месяц. В феврале 2018 года ему выплатили премию ко Дню защитника Отечества 6000 Р , но она не предусмотрена локальными нормативными актами организации-работодателя. Еще Иван ежемесячно получает 1000 Р компенсации расходов за проезд.

Сначала посчитаем стаж: с 10 августа 2017 по 23 ноября 2019 года прошло 2 года, 3 месяца и 14 дней. Так как Иван взял без содержания за последний год больше 14 дней, превышение вычтут из стажа — это три дня. Итого стаж работника до увольнения: 2 года, 3 месяца и 11 дней.

Чтобы получить при увольнении больше отпускных, Иван должен проработать еще хотя бы 4 дня — тогда стаж составит 2 года, 3 месяца и 15 дней и его округлят в большую сторону. Тогда Ивану нужно уволиться не 23, а 27 ноября.

При увольнении за 28 месяцев стажа Ивану положено 65,24 дня отпуска. Вычитаем из них 25 дней, которые он уже отгулял, — осталось 40,24 неиспользованных дня. Десятые и сотые в таких расчетах не округляются.

Теперь посчитаем средний дневной заработок. Иван увольняется в ноябре — значит, расчетный период с ноября 2018 по октябрь 2019 года включительно. Если бы Иван за последний год ни разу не болел и у него остался полностью неиспользованный отпуск, расчет его среднего дневного заработка выглядел бы так:

(100 000 × 12) / 12 / 29,3 = 3412,97 Р .

Но Иван за последний год ходил в оплачиваемый отпуск на 25 дней в июне и брал 17 дней отдыха за свой счет в октябре — в этих месяцах будут учитываться дни за минусом отпуска.

Сначала посчитаем количество дней в каждом из неполных отработанных месяцев — июле и октябре: разделим 29,3 дня на количество календарных дней в месяце и умножим на количество календарных дней, приходящихся на отработанное в этом месяце время.

Июль: 29,3 / 31 × 6 = 5,67.

Октябрь: 29,3 / 31 × 14 = 13,23.

За предшествующий год Ивану начислили 1 057 114,62 Р зарплаты, выплатили премию к празднику 6000 Р , которая не учитывается в расчетах компенсации, так как не предусмотрена системой оплаты труда. Чтобы рассчитать средний дневной заработок Ивана, делим зарплату за год на сумму полных отработанных месяцев, умноженных на 29,3, и дней в неполных месяцах:

1 057 114,62 / (10 × 29,3 + 5,67 + 13,23) = 3389,27 Р .

Если Иван уволится, как и планировал, 23 ноября, компенсация за неиспользованный отпуск при увольнении составит 128 487,23 Р :

37,91 × 3389,27 = 128 487,23 Р .

Но он имеет право получить компенсацию за неиспользованный отпуск на восемь тысяч больше, если отложит увольнение до 27 ноября: