Возврат ндс на расчетный счет проводки

Бухгалтерские проводки по возмещению НДС

Бухгалтерские проводки по возмещению НДС в учете осуществляются после предоставления налоговой декларации:

- налог к возмещению получается, если приобретенные ценности превышают реализацию;

- входящий налог отражается на 19 счете;

- НДС к вычету начисляется на счете 90.03;

- для расчета с бюджетом используется счет 68.02;

- для проверки предоставляются правильно оформленные документы.

Каждая компания по-своему решает вопрос, как уменьшить гнет отчислений в бюджет и получить максимальный доход. Существуют законные способы сокращения налоговой нагрузки. Например, возмещение НДС, которое отражается в бухгалтерском учете специальными проводками.

Кто платит косвенные налоги?

Чтобы вернуть налог, нужно сначала понять суть его расчета. НДС — это косвенный налог, которым облагаются операции по реализации и покупке товаров, работ, услуг в том случае, если компании, участвующие в сделках, находятся на общем режиме налогообложения.

Примечание от автора! Режимы налогообложения — это специфические системы, при которых приняты установленные законом схемы вычисления налогооблагаемых баз и ставок.

Общий режим налогообложения предполагает, что у предприятия нет никаких освобождений или послаблений от фискальной нагрузки. Поэтому фирма должна уплатить ряд фискальных сборов, в том числе налог на добавленную стоимость. Ставки налога могут отличаться в зависимости от рода деятельности:

- 0% — для товаров, предназначенных на экспорт;

- 10% — для медицинских и детских товаров;

- 18% — для прочих работ, услуг, продукции.

Продавая свои услуги, компания накручивает на стоимость НДС, который обязана перечислить государству, и потому он называется к уплате. В свою очередь, покупая услуги (работы, продукцию), фирма получает их вместе с НДС поставщика к вычету.

Предприятие уменьшает выставленный НДС на сумму полученного со стороны, производя своеобразный взаимозачет. Полученная разница должна быть уплачена в бюджет государства, если она положительная, то есть налог на добавленную стоимость с реализации больше, чем с поставок.

Важный момент! В случае если при расчете налог на добавленную стоимость к вычету превышает НДС с реализации, то получается, что государство должно вернуть компании разницу. Это и будет возмещением налогов.

Типовые бухгалтерские проводки по возмещению НДС

Бухгалтерский учет начисление налога проводит на трех счетах:

- 19 счет «НДС по приобретенным ценностям» предназначен для принятия входящих налогов с поставок.

- 68.02 «Налог на добавленную стоимость» используется для расчетов с бюджетом.

- 90.03 «Налог на добавленную стоимость» для включения налога в состав выручки (реализации).

Когда бухгалтер формирует операцию реализации, то закладывает в стоимость НДС и заносит его в книгу продаж:

- Дт 62.01 «Расчеты с покупателями» Кт 90.01 «Выручка» — формируется задолженность покупателя с выручки;

- Дт 90.03 «Налог на добавленную стоимость» Кт 68.02 «Налог на добавленную стоимость» — сбор со стоимости товара начисляется как задолженность в бюджет.

Получая от контрагентов документы на оказанные услуги (выполненные работы и прочее), бухгалтерии надо заложить НДС к вычету и отражать его в книге покупок:

- Дт 20 (23, 25, 26, 10, 44, 08) Кт 60 «Расчеты с поставщиками и подрядчиками» — поступает продукция, оборудование, или сумма списывается на затраты, одновременно формируется кредиторская задолженность;

- Дт 19 Кт 60 — учитывается входящий налог со стоимости покупки.

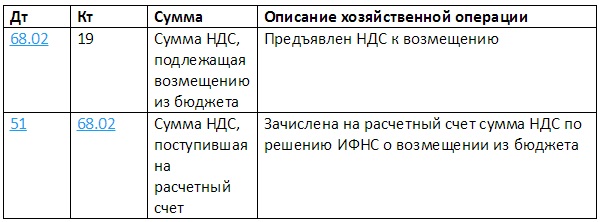

Проводками по возмещению НДС в учете будут простые записи:

- Дт 68.02 Кт 19 — восстанавливается возмещаемый НДС.

- Дт 51 «Расчетные счета» Кт 68.02 — получен возвращенный НДС из налоговых органов.

Что сделать, чтобы возмещение случилось

Впрочем, вернуть его будет нелегко. Для этого нужно пройти несколько трудоемких этапов:

- предоставить налоговую декларацию с правильным расчетом;

- приложить к ней книгу покупок и книгу продаж, в которых прописана каждая счет-фактура;

- подать в ИФНС заявление на возврат по установленной форме;

- предоставить для камеральной проверки первичные документы, отраженные в книгах;

- быть готовым к тому, что фискальный орган затребует дополнительные документы у иных лиц.

Материалы могут быть затребованы практически любые, что закреплено письмом ФНС от 10 августа 2015 г. N СД-4-15/13914@.

Например, ООО «Феникс» продала в 1 квартале товары на сумму 14 123 546 рублей, в том числе НДС 18% — 2 154 439,22 рубля. В то же время общество приобрело услуг на сумму 16 854 798 рублей. Из них 1 978 250 рублей налогом не облагались, так как поставщики работают на специальных режимах. Таким образом, получено налогооблагаемых услуг и товаров на 14 876 548 рублей, в том числе НДС 18% — 2 269 303,93 рубля.

Соответственно, были сделаны записи в книги покупок и продаж:

- Дт 68.02 Кт 19 — сформирована запись в книге покупок на сумму 2 269 303,93 рубля;

- Дт 90 Кт 68.02 — сформирована запись в книге продаж на сумму 2 154 439,22 рубля.

Разница, которая должна быть отражена в декларации по НДС за 1 квартал, составит:

- 2 269 303,93 — 2 154 439,22 = 114 864,71 рублей.

- Дт 68.02 Кт 19 — 114 864,71 рублей предъявлено в ИФНС к возмещению.

Для камеральной проверки ИФНС затребовала документы, отраженные в обеих книгах за 1 квартал:

- договора;

- счета-фактуры;

- платежные поручения по авансам;

- акты выполненных работ, оказанных услуг;

- товарные накладные.

В результате проверки было обнаружено несколько счетов-фактур с факсимильной подписью на сумму 24 000 рубля. Так как это является нарушением правил оформления, но не говорит о мошенничестве проверяемого, то ИФНС решило возместить налог частично с вычетом неверных документов:

- Дт 51 Кт 68.02 — 90 864,71 рублей поступило на расчетный счет организации в счет возврата налога;

- Дт 19 Кт 68.02 — восстановлен НДС на сумму отказанных счетов-фактур 24 000 рублей;

- Дт 68.02 Кт 51 — уплачена недоимка по НДС за 1 квартал в бюджет размером 24 000 рублей.

Почему могут отказать

Надо сделать вывод, что все документы должны быть оформлены идеально, так как чаще всего ИФНС отказывает в возмещении. Происходит это потому, что многие недобросовестные компании неоправданно завышают НДС к вычету по договоренности с контрагентами.

Поэтому если у фискальных органов возникает хоть малейшее сомнение в честности налогоплательщиков, никакого возврата не будет.

Примечание от автора! Если налогоплательщик не предоставляет дополнительно запрошенные пояснения (документы) или нарушает установленные для этой процедуры сроки, то это приведет к штрафам и другой ответственности.

Более того, ИФНС может отказать и без обоснования причин. В таких случаях, если компания абсолютно уверена в чистоте своих сделок и правильности документов, она может обжаловать решение. Для начала используется досудебный порядок, когда фирма подает жалобу непосредственно в ИФНС. В случае отсутствия желаемого результата разбирательства надо подавать иск в арбитражный суд.

Обнаруженные в ходе проверки в предоставленных документах ошибки или нарушения могут привести к следующим вариантам дальнейшего развития событий:

- сумму возместят частично, исключив из расчета неподтвержденные документами услуги;

- потребуются письменные пояснения и исправления от налогоплательщика;

- в возврате полностью откажут.

Помимо денежного возмещения НДС, возможен также зачет в счет задолженности или в счет будущих платежей по налогу. Для этого также необходимо написать соответствующее заявление.

Так как НДС — один из самых проверяемых налогов, бухгалтерии всегда нужно следить за верностью оформления первичных документов. Малейшая ошибка на бумаге может стоить компании существенных финансовых потерь.

Проводки по учету НДС

Для учета расчетов по налогу на добавленную стоимость используется счет 68 «Расчеты по налогам и сборам», на котором открывается отдельные субсчет 68.НДС, по кредиту которого происходит начисление налога для уплаты в бюджет, по дебету отражается его уплата, а также суммы, направленные на возмещение из бюджета.

Организация в процессе своей деятельности сталкивается с налогом на добавленную стоимость в следующих случаях: продавая покупателям товары, продукцию (оказывая услуги, выполняя работы) и приобретая у поставщика товары (работы, услуги).

В первом случае, продавая товар, организация обязана начислить с его стоимости налог и уплатить в бюджет. Начисление НДС отражается следующей проводкой:

- Если для учета операций по продаже используется счет 90 «Продажи», то проводка по начислению НДС имеет вид Д90/3 К68.НДС.

- Если для учета операций по продаже используется счет 91 «Прочие доходы и расходы», то проводка, — Д91/2 К68.НДС.

То есть начисленный НДС к уплате в бюджет собирается по кредиту счета 68.

Во втором случае, приобретая товар, организация вправе направить НДС к возмещению из бюджета (к вычету), в этом случае из общей суммы приобретения выделяется налог и учитывается отдельно на счете 19 «Налог на добавленную стоимость по приобретенным ценностям» проводкой Д19 К60. После чего НДС направляется к вычету проводка имеет вид Д68.НДС К19.

Как видим, НДС для возмещения из бюджета собирается по дебету счета 68.

Итоговая сумма, которую необходимо уплатить в бюджет, определяется как разность между кредитом и дебетом сч. 68. Если обороты по кредиту больше оборотов по дебету, то организация должна уплатить налог на добавленную стоимость в бюджет, если обороты по кредиту меньше оборотов по дебету, то государство осталось должным организации.

Пример учета НДС с проводками

К данному товару применима ставкаС 18%.

Как происходит учет в данном случае, какие бухгалтерские проводки по НДС нужно сделать (по начислению и возмещению)?

Учет возмещения НДС, предъявляемого поставщиком при покупке товара:

Приобретаемый товар учитывается на сч. 41. Покупая товар у поставщика, организация получает документы, в том числе счет-фактуру, в котором выделена сумма налога на добавленную стоимость. Если организация не освобождена от уплаты НДС, то она имеет право его выделить из суммы и направить к вычету, в этом случае товары на приход ставятся по стоимости без учета налога.

То есть, получив товар и документы от поставщика, организация разбивает стоимость, указанную в документах (14750 руб.), на две составляющие: НДС (2250 руб.), который учитывается проводкой Д19 К60, и стоимость товаров без НДС (12500 руб.), учет которой отражается проводкой Д41 К60. Далее организация использует свое право на возмещение НДС из бюджета и направляет его к вычету проводкой Д68.НДС К19.

Еще раз хочется отметить, что выполнить последнюю проводку организация может только на основании счета-фактуры. Если счет-фактуру поставщик не предъявил, то и возместить этот НДС не будет возможности.

Учет начисления НДС при продаже товара:

Далее организация продает товары. Так как продажа товаров относится к обычному виду деятельности предприятия, то для отражения операций по продаже используется сч. 90. Проводки по учету операций по продаже:

- Д90/2 К41 – списана себестоимость товаров (12500)

- Д62 К90/1 – отражена сумма выручки от продажи с НДС (23600)

- Д90/3 К68.НДС – начисление налог с продажи (3600).

По итогам произведенной продажи можно выявить финансовый результат на сч. 90, который определится, как разность между кредитовым и дебетовым оборотами, для нашего примера имеем финансовый результат прибыль = 23600 – 12500 – 3600 = 7500 руб.

Данную прибыль отражаем проводкой Д90/9 К99.

В то же время на счете 68.НДС по дебету отражен налог для возмещения в сумме 2250, по кредиту налог для уплаты в сумме 3600. Итого в бюджет организация должна уплатить 3600 – 2250 = 1350 руб.

Возврат НДС на расчетный счет: порядок, оформление заявления, проводки

Возврат НДС на расчетный счет — опция, которой вправе воспользоваться налогоплательщик при подаче в ФНС декларации, где такой налог отражен к возмещению. Сам процесс прописан в НК РФ (статьях 176 и 176.1). Для получения всей суммы налогоплательщик оформляет заявление (письмо), в котором просит вернуть налог на добавленную стоимость. Если исходить из практики применения таких норм, рассмотренная процедура вызывает много споров. Чтобы избежать сложностей, стоит знать ряд нюансов, о которых пойдет речь в статье.

Как выполняется возврат НДС на расчетный счет — пошаговая инструкция

Выше отмечалось, что нюансы этого вопроса рассмотрены в НК РФ (статье 176). Процедура занимает до трех месяцев времени и подразумевает ряд сложностей, с которыми приходится столкнуться заявителю. Причина проблем в том, что результат решения бывает позитивным, негативным и частичным.

- Заполняется заявление на возврат НДС на расчетный счет и передается в ФНС одновременно с налоговой декларацией. В последней прописывается превышение размера вычетов над величиной налога, начисленного со сделки по продаже.

- ФНС организует камеральную проверку, по результатам которой дает ответ — возмещать налог или отказать в услуге. В случае отказа оформляется акт, где представители налоговой службы указывают нарушения компании.

- Если получено одобрение на возмещение, осуществляется возврат НДС на расчетный счет. Возможен иной вариант — применение этих средств для выплаты по другим задолженностям.

Стоит ли писать заявление?

Ранее в оформлении заявления не было необходимости. Сегодня, чтобы избежать проблем и споров с ФНС, рекомендуется потратить время на заполнение бумаги. Она оформляется в произвольном виде. Письмо на возврат НДС на расчетный счет должно содержать следующие сведения:

- Название компании.

- Почтовый адрес предприятия и ИНН.

- Подпись директора и расшифрование. Если подпись ставит иное лицо, подкалывается доверенность.

- Печать фирмы, если заявление оформляется на бланке организации.

Если указанных реквизитов нет в бумаге, ФНС отказывает в рассмотрении. По-иному обстоит ситуация, когда письмо оформляется на частичный или полный зачет. В заявлении требуется указать КБК налога, по отношению к которому засчитывается НДС. Также отражается сумма самого НДС, который должен быть зачтен.

Заявление на возврат НДС на расчетный счет должно содержать реквизиты р/с для зачисления денег, если налогоплательщик имеет группу аккаунтов или один расположен в проблемном финансовом учреждении.

Тонкости проводки на бухучете

Для возврата НДС компания подает заявление (как отмечено выше). При этом бухгалтерия компании выполняет следующие проводки:

- Д/К — 68.02/19 — сумма НДС, которая выплачивается из бюджета. Операция описывается, как предъявление НДС к возмещению.

- Д/К — 51/68.02 — средства, которые поступили на расчетный счет.

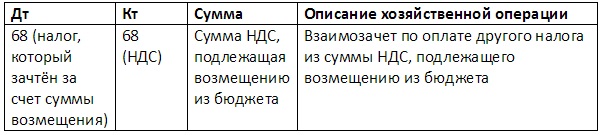

Если компания решила выплатить за счет возвращаемого налога иные обязательства перед ФНС, требуется оформить соответствующее заявление и поручить бухгалтерии сделать такие проводки — Д/К — 68 (налог, зачтенный в счет суммы возмещения)/68 (НДС).

Итоги

Возврат НДС на расчетный счет требует внимания при сборе бумаг и корректности из оформления. Чтобы ускорить процесс, стоит заранее проверить недостающую сумму. Для этого к моменту вычисления трехмесячного срока, отведенного для камеральной проверки, требуется сверить расчеты (стоит обратиться в ФНС с оформлением заявления в произвольном виде).

Возврат НДС: проводка

Актуален вопрос, что делать, если предъявлен НДС к возмещению из бюджета, как составляется проводка. Возмещению подлежит часть платежа, которая превышает размер исчисленного сбора. Оно может быть осуществлено после окончания проверки со стороны налоговой службы, обычно исследование проводится в течение двух месяцев. Однако при выявлении нарушений срок может быть продлен до трех месяцев.

Сумма к получению может зачитываться в счет закрытия долга, либо возвращаться на расчетный счет. Плательщиками реализуется право на использование возмещения путем отправки в налоговые органы декларации, а также банковской гарантии. Возврат средств осуществляется в течение 12 суток.

Типовые бухгалтерские проводки по возмещению НДС

Есть некоторые особенности возмещения НДС из бюджета. Лицо должно составить бухгалтерские проводки, а чтобы осуществить получение, предъявить требуемую документацию.

Начисление платежей осуществляется на трех счетах в бухучете – 19, 68.02, 90.03. Когда бухгалтером формируется операция продажи, то в цену закладывается размер налога, данные вносятся в книгу продаж.

Какие проводки составляются:

При получении от контрагентов документальных данных по оказанным услугам, поставленным товарам и т.д., следует оформить в бухгалтерии налог к вычету и отразить его в книге покупок.

Какие проводки используются:

- ДТ20КТ60 – поступление продукции, оборудования, списание суммы на затраты.

- ДТ19КТ60 – учет входящего сбора с цены покупки.

- ДТ68.02КТ19 – восстановление возмещаемого сбора.

- ДТ51КТ68.02 – получение НДС.

Чтобы оформить получение, требуется выполнить ряд действий. Необходимо составить и представить в налоговые органы декларацию, которая содержит корректный расчет показателей, приложить книгу покупок и продаж, подать заявление в фискальные органы, представить первичную документацию. Налоговая служба может дополнительно затребовать ряд документации.

Так, при проведении камеральной проверки, ФНС может потребовать представление договоров, счетов-фактур, платежных поручений, актов по выполняемым работам и т.д. При этом есть риск, что налоговая служба откажет в возмещении. Такая ситуация может произойти, если компания намеренно завышает налог к вычету, осуществляет незаконные договоренности с партнерами.

Если у фискальных органов есть основания полагать, что плательщик совершил противоправные действия, в оформлении возврата отказывают. Если в оформленных документах налоговая служба обнаружила ошибки, сумма может быть возмещена в некоторой доле, либо в получении откажут. Могут потребоваться пояснения со стороны плательщика.

Процедура возмещения НДС из бюджета

Возврат НДС из бюджета является ситуацией, которая часто происходит у лиц, занимающихся экспортом. Однако есть возможность предъявить к возмещению части налога и у других плательщиков. Процедура возврата прописывается в НК.

Известно, что у плательщиков есть не только обязательства по внесению платежа, но и право на оформление возврата. Применить вычет можно только в том случае, если соблюдены условия, отображенные в статьях 171 и 172 Налогового Кодекса.

Возмещение платежа может осуществляться в общем порядке, то есть после проведения проверки налоговыми органами, либо до окончания камеральной экспертизы при соблюдении некоторых условий.

Операция по возмещению предполагает выполнение нескольких действий. Первоначально нужно подать в налоговую службу декларацию с размером сбора к возмещению. В течение 2 месяцев в рамках проверки инспекторы проверяют обоснованность возмещения. Если у налоговиков нет претензий, выносится решение о возмещении. Если у плательщика есть недоимки, а также долги по внесению платежа, штрафы и накопившиеся пени, суммы возмещения зачитываются в счет погашения обязательств.

Таким образом, сумма к получению налога из казны возникает, если размер вычетов превышает размер сбора, который был уплачен в бюджет. Проверка декларации производится путем запроса первичной документации, чтобы установить, насколько правильно рассчитан показатель.

Получение процентов при просроченном возврате НДС

Каждый плательщик, имеющий обязанность по уплате налога на добавленную стоимость, имеет право на уменьшение размера выплат. То есть, если сумма вычета больше суммы начисляемых взносов, плательщик может заявить налог к возмещению. Данное действие должно быть отражено в проводках.

Возникновение права на получение средств за уплату НДС может появиться, если по итогам проверки проведен возврат, было подано заявление на оформление возмещения. Чтобы вернуть долю уплаченного взноса, необходимо подать декларацию с отображением суммы к возврату.

Далее проводится камеральная проверка, срок которой обычно составляет 60 дней, но может быть и 90 дней. Если претензий нет, то в течение семи суток выносится решение о возврате. При выявлении проблем составляется акт, на который, по желанию плательщика, может быть подано возражение. Если зафиксирована недоимка, сумма к возврату может быть направлена на погашение долгов.

Если сроки возврата НДС нарушены, предусмотрено начисление процента с 12 дня по окончании камеральной проверки. Проценты переводятся с учетом суток поступления возврата на счет. Ставка определяется исходя из ставки рефинансирования. Для расчета процента за просрочку нужно сумму к возврату умножить на количество суток просрочки и ставку рефинансирования, значение делится на число дней в году.

Право на возмещение НДС: у кого оно есть

Согласно существующим законам, у плательщиков сбора есть не только обязанность по исчислению налога, но и право вернуть часть суммы. Данная процедура называется возмещением.

Право на возврат появляется, когда размер вычетов по платежу становится больше, чем сумма налога. Наиболее часто ситуация возникает при экспорте, из-за применения нулевого тарифа. Возместить сбор может плательщик НДС после представления заявления о возврате налога. Помимо этого, могут потребоваться и иные документы, которые подтверждают сумму заявленных вычетов.

Чтобы вернуть полную сумму, которая заявлена к возврату, нужно, чтобы не было недоимок и долгов. Иначе возмещаемый сбор зачтется в погашение невыполненных ранее обязательств. В перечень обязательных документов, которые нужно представить налоговым органам, чаще всего включен договор, первичная документация, счета-фактуры, книги продаж и покупок.