Регистр расчет амортизации основных средств скачать

Регистр информации об объекте основных средств

Регистр предназначен для сбора информации о наличии и движении имущества организации, признаваемого в целях налогообложения основными средствами в составе амортизируемого имущества.

Порядок отнесения имущества к амортизируемому установлен статьей 256 НК РФ.

Состав основных средств определен пунктом 1 статьи 257 НК РФ.

По классификации МНС России регистр относится к регистрам состояния единицы налогового учета.

Порядок формирования регистра

Регистр вызывается из пункта меню «Налоговый учет — Регистры состояния единицы налогового учета — Регистр информации об объекте основных средств».

Регистр формируется на основании реквизитов справочника «Основные средства» а также данных, накопленных на счетах Н05.01 «Первоначальная стоимость основных средств» и Н05.02 «Сумма начисленной амортизации основных средств» (см. рис. 1).

Рис. 1 Порядок формирования регистра

Состав показателей регистра

Наименование объекта. Указывается наименование основного средства и его инвентарный номер на основании соответствующих реквизитов справочника «Основные средства».

I. Общая информация об объекта основных средств

Дата приобретения. Дата признания имущества в качестве амортизируемого. Заполняется значением реквизита «Дата приобретения» справочника «Основные средства».

Первоначальная стоимость. Заполняется значением реквизита «Первоначальная стоимость» справочника «Основные средства» (закладка «Налоговый учет»).

Базовая стоимость основного средства. Базовая стоимость основного средства формируется в случае использования организацией нелинейного метода начисления амортизации в отчетном месяце, когда остаточная стоимость объекта амортизируемого имущества достигнет 20% первоначальной (восстановительной) стоимости (с учетом модернизации, реконструкции, технического перевооружения, частичной ликвидации). Базовая стоимость используется при начислении амортизации начиная со следующего месяца до истечения периода полезного использования.

Значение показателя — реквизит «Базовая стоимость» справочника «Основные средства» (закладка «Налоговый учет»).

Амортизационная группа. Отнесение объекта к конкретной амортизационной группе производится в соответствии со статьей 258 НК РФ.

Значение показателя — реквизит «Амортизационная группа» справочника «Основные средства» (закладка «Налоговый учет»).

Срок полезного использования. Значение показателя представляет количество месяцев полезной эксплуатации, определенное руководителем организации в пределах сроков, установленных для амортизационной группы, к которой относится вводимый в эксплуатацию объект имущества (пункт 1 статьи 258 НК РФ). Используется при определении суммы амортизации, даты окончания начисления амортизации и срока списания базовой стоимости объекта.

Значение показателя — реквизит «Срок полезного использования (в месяцах)» справочника «Основные средства» (закладка «Налоговый учет»).

Метод начисления амортизации. Показатель отражает выбранный организацией метод начисления амортизации в соответствии с нормами, установленными статьей 259 НК. Метод начисления амортизации устанавливается в момент ввода объекта в эксплуатацию и в дальнейшем изменению не подлежит. Используется для определения сумм амортизационных отчислений.

Значение показателя определяется реквизитом «Метод начисления амортизации» справочника «Основные средства» (закладка «Налоговый учет»).

Объект основных средств снят с учета. Дата снятия с учета объекта основных средств формируется на основании документов, подтверждающих утрату права собственности на объект основных средств в связи с его ликвидацией ввиду нецелесообразности (невозможности) использования или реализацией.

Значение показателя — реквизит «Дата выбытия» элемента справочника «Основные средства».

Основания снятия с учета. Показатель — документ, которым было отражено выбытие данного основного средства. Этот документ, помимо прочих движений для целей налогового учета, устанавливает значение реквизита «Дата выбытия» для этого ОС.

II. Принадлежность к основным средствам, непосредственно участвующим при производстве товаров, работ услуг

Показатель первоначально формируется в момент введения основного средства в эксплуатацию (при выполнении иных условий принадлежности имущества к амортизируемому) на основании документа, подтверждающего связь его эксплуатации непосредственно с технологическим процессом изготовления и реализации продукции (хранения и реализации товаров, выполнения работ, оказания услуг) или обслуживанием аппарата управления организацией.

Используется при оценке принадлежности сумм начисленной в отчетном месяце амортизации к прямым или косвенным расходам (пункт 1 статьи 318 НК).

С течением времени значение указанного показателя может изменяться.

В регистре отражается информация об изменении данного показателя только за указанный в диалоге отчета период.

Дата совершения операции. Дата изменения признака принадлежности объекта к основным средствам, непосредственно участвующим при производстве товаров, работ, услуг.

Признак принадлежности (Да / Нет). Определяется в зависимости от того, на какой счет производится начисление амортизации для целей налогового учета (элемент справочника «Основные средства», закладка «Налоговый учет»). «Да» — если счет отнесения амортизаций Н01.05 «Формирование прямых расходов на производство товаров (работ, услуг) основного производства» либо Н01.06 «Формирование прямых расходов на производство товаров (работ, услуг) основного производства, подлежащих распределению». В остальных случаях признак принадлежности — «Нет».

III. Применение специального коэффициента

Формируется при вводе объекта в эксплуатацию в соответствии с положениями пунктов 7, 8, 9, 10 статьи 259 НК РФ на основании распоряжения руководителя организации об учетной политике в целях налогообложения по конкретному объекту основных средств.

Отражается размер специального (понижающего) коэффициента, установленный в приказе об учетной политике для целей налогообложения на следующий налоговый период. Используется при определении суммы амортизации.

В регистре отражается информация об изменении данного показателя за указанный в диалоге отчета период.

Дата начала применения специального коэффициента. Дата установки и изменения специального коэффициента.

Коэффициент. В соответствии с пунктом 10 статьи 259 НК РФ применение специального (понижающего) коэффициента является элементом учетной политики, и организация имеет право изменения решения о применении специального коэффициента или изменении его величины с начала следующего налогового периода.

Значение показателя — периодический реквизит «Специальный коэффициент» элемента справочника «Основные средства» (закладка «Налоговый учет»).

IV. Изменение первоначальной стоимости

Изменение первоначальной стоимости объекта основных средств отражается в одноименной таблице, которая заполняется в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации и по иным аналогичным основаниям (пункт 2 статьи 257 НК РФ).

Информация об изменении первоначальной стоимости в регистре отражается только за указанный в диалоге отчета период.

Дата совершения операции. Дата операции изменения первоначальной (восстановительной) стоимости.

Прирост (+), уменьшение (-) первоначальной стоимости объекта основных средств. Сумма изменения первоначальной (восстановительной) стоимости объекта основных средств, которая отражается для него по счету Н05.01.

Первоначальная стоимость объекта основных средств. Первоначальная стоимость объекта основных средств с учетом изменений (сальдо дебетовое по счету Н05.01 на конец операции изменения стоимости).

V. Перерывы в начислении амортизации

В зависимости от оснований прекращения начисления амортизации целесообразно выделить ситуации, когда амортизация по объекту основных средств не начисляется ввиду прекращения его использования по основаниям, определенным пунктом 3 статьи 256 НК РФ, а также когда начисление амортизации прекращается в виду окончания срока полезного использования или в результате выбытия (в том числе при реализации).

Информация о перерывах в начислении амортизации в регистре отражается только за указанный в диалоге отчета период.

Дата начала прекращения начисления амортизации. Начислять или нет амортизацию по данному объекту устанавливается в форме элемента справочника «Основные средства» (закладка «Основные сведения») флажком «Начислять амортизацию». При этом начисление амортизации (начислять или нет) за конкретный месяц зависит от состояния этого флажка на конец этого месяц. Таким образом, дата начала прекращения начисления амортизации — это дата когда был снят флажок «Начислять амортизацию».

Основание прекращения начисления амортизации. Документ, определяющий основание прекращения начисления амортизации.

Значение показателя — документ, которым был снят флажок «Начислять амортизацию».

Дата окончания прекращения начисления амортизации. Дата окончания прекращения начисления амортизации — это дата когда был установлен, ранее снятый флажок «Начислять амортизацию».

Основание окончания прекращения начисления амортизации. Документ, определяющий основание возобновления начисления амортизации.

Значение показателя — документ, которым был установлен флажок «Начислять амортизацию».

VI. Суммы начисленной амортизации

Сумма накопленной амортизации на дату начала регистра. Вычисляется по данным, накопленным для данного объекта основных средств на дату начала регистра по счету Н05.02.

Количество месяцев полезного использования на дату начала регистра. Количество месяцев на дату начала регистра, в которых должно быть произведено начисление амортизации по данному объекту. Месяцем полезного использования считается месяц, на последнюю дату которого установлен флажок «Начислять амортизацию».

Месяц, год начисления амортизации. Указывается месяц совершения операции начисления амортизации.

Если объект основных средств принят к учету после 1 января 2002 года, то датой начала начисления амортизации считается дата принятия учету. Если ранее 1 января 2002 года, то тогда датой начала начисления амортизации принимается 1 января 2002 года.

Значение показателя — месяц, за который была начислена амортизация (кредитовый оборот по счету Н05.02). Стоит отметить, что в том случае, если на конец месяца значение реквизита объекта «Начислять амортизацию» не соответствует счету Н05.02, то будет выведено предупреждение.

Месяц полезного использования. Месяц полезного использования — это месяц, в котором начислялась амортизация.

Данный показатель формируется в целях определения периода прекращения начисления амортизации по объекту основных средств в целях налогообложения. Величина показателя увеличивается на 1 единицу по каждому факту ежемесячного начисления амортизации по объекту основных средств (кредитовый оборот по счету Н05.02).

В случае применения организацией нелинейного метода начисления амортизации, он используется также для определения количества месяцев расчета амортизации линейным методом до истечения периода полезного использования.

Сумма начисленной амортизации. Сумма начисленной амортизации по данному объекту за указанный месяц. Определяется как дебетовый оборот по счету Н05.02 «Амортизация ОС» в разрезе месяцев.

Сумма начисленной амортизации нарастающим итогом. Учет нарастающим итогом ведется в течение всего срока эксплуатации основного средства.

Величина показателя определяется в конце каждого месяца сложением суммы амортизации по данному объекту на дату начала регистра с суммой, числящейся на конец предыдущего месяца, и суммой амортизации текущего месяца.

Используется для определения остаточной стоимости объекта при его реализации.

Правила заполнения ведомости начисления амортизации основных средств – бланк + образец

Ведомость представляет собой документ строгой отчетности. Составлением документа занимается бухгалтерия. Ведомость служит для документального отражения начисленных амортизационных отчислений по основным средствам, показывает перемещение денежных средств по основным фондам за счет применения амортизации.

Ведомость представляет собой документ строгой отчетности. Составлением документа занимается бухгалтерия. Ведомость служит для документального отражения начисленных амортизационных отчислений по основным средствам, показывает перемещение денежных средств по основным фондам за счет применения амортизации.

Ведомость начисления не является сложным в исполнении бухгалтерским документом, однако требует внимательности и соблюдения последовательности заполнения.

Для чего применяется?

Ведомость начисления амортизации по основным средствам применяется для уменьшения налогооблагаемой базы за отчетный период, отражения стоимости основных фондов за период (месяц, год), а также изменения стоимости оборудования за период.

В целом, возможно разделение задач относительно ОС, для которых служит ведомость на:

- выбытие основных средств из производственного процесса и оборота;

- модернизацию средств производства и понесенные в связи с этим затраты;

- движение ОС в процессе производства;

- начисление амортизации средств во временном промежутке.

Показатели, которые отражены в ведомости, должны носить стоимостный, количественный характер.

Эти параметры позволяют предприятию иметь представление о размере амортизации, перемещению основных фондов и позволяют адекватно реагировать на происходящие изменения.

По какой форме составлять?

Согласно ст. 314 Налогового кодекса РФ предприятие может разработать свою форму учетной ведомости, это не императивная форма.

Согласно ст. 314 Налогового кодекса РФ предприятие может разработать свою форму учетной ведомости, это не императивная форма.

Однако в соответствии с приказом Министерства финансов России от 21.12.1998 № 64н даны рекомендации по отражению соответствующей информации по каждому разделу.

Наиболее популярной формой ведомости выступает – форма по ОКУД №В-1, которая разработана для предприятий малого бизнеса, однако может применяться в производствах большего объема.

Такая форма носит рекомендательный характер, предприятие вправе разработать собственный нормативный документ.

Заполнение ведомости происходит ежемесячно. Итог за предыдущий месяц переносится на следующий до заполнения отчетной формы за год.

Ведение специальной формы позволяет упорядочить учет основных средств и отразить объективные данные об объектах ОС.

Как заполнить при расчете амортизационных отчислений ОС?

Заполнение ведомости ежемесячно позволяет руководству предприятия и его финансовым подразделениям получать актуальную информацию о состоянии основных фондов, степени износа оборудования и стоимости с учетом амортизации.

Для правильного оформления требуется помнить:

- Ведомость начисления амортизации разделена на два основных раздела – счет 01 по которому ведется учет ОС и счет 02, на котором отражаются амортизационные отчисления.

- Группы основных средств отражаются отдельно в каждой строчке без общего смешения. В противном случае это может дать недостоверную информацию о начисленной амортизации.

В счете 01 происходит отражение:

- Наименование, инвентарный номер объекта. Каждому ОС на предприятии дается индивидуальный номер при поступлении такого средства на предприятие.

- Стоимость. Стоимость объекта исходит из способа его получения – приобретения или производства на месте и подлежит обязательному отражению в счете.

- Статус объекта и его расположения. ОС может перемещаться, что закрепляется нормативными документами – эти сведения также подлежат обязательному отражению. К перемещению или изменению можно отнести и начисление амортизации на объект.

При этом активы, которые предприятие предполагает отдавать в пользование иным производствам должны высчитываться в отдельной ведомости и в их отношении ведется отдельный учет начисления амортизации.

На счете 02 указываются факты о расчете и начислении амортизации объекта и основания для данной процедуры:

- Величина амортизационных отчислений за единицу времени. Так как бланк заполняется ежемесячно по мере расчета отчислений, единицей времени принято считать 1 месяц.

- Категория, к которой относится основное средство. Значение данной категории определяет норму, по которой происходит начисление амортизации (износ) оборудования.

- Величина в суммарном денежном выражении амортизации, начисляемая на отдельный объект основного фонда.

Объем и размер амортизации за единицу времени (месяц). При этом следует понимать, что начисления в последующем напрямую повлияет на остаточную стоимость ОС.

Объем и размер амортизации за единицу времени (месяц). При этом следует понимать, что начисления в последующем напрямую повлияет на остаточную стоимость ОС.- Стоимость средства основного фонда после начисления амортизации на конец месяца (учитывая вычет отчислений).

После расчета всех значений под каждым из пунктов подводится отдельный итог для каждой группы основных средств, что в итоге дает объективную информацию о состоянии основных фондов.

По окончанию заполнения формы данные об основных средствах, их стоимости и состоянии переносятся в ведомость учета издержек организации.

Включение такого перечня данных может быть применено как к предприятиям малого, так и среднего бизнеса. Внесение нового оборудования в ведомость происходит в месяц, следующий за его приобретением (изготовлением).

Скачать бланк и образец заполнения

Скачать типовой бланк ведомости расчета и начисления амортизации ОС форма по ОКУД В-1– excel.

Скачать бланк в свободной форме – word.

Скачать образец заполнения ведомости по основным средствам – word.

Выводы

При соблюдении всех правил заполнения формы В-1 или разработанных собственноручно образцов ведомости предприятие сможет увидеть и оценить имеющиеся основные фонды, их общую капитализацию и проанализировать процесс износа (амортизации) основных средств, скорректировав поведение компании в сторону наращивания основных фондов или избавления от излишков, а также корректного отражения налогооблагаемой базы.

Показатели ведомости учета оказывают прямое влияние на конечную стоимость основных средств, что при неправильном подсчете влечет большое количество трудностей, как в области налогового, так и бухгалтерского учета и может привести к прямым убыткам организации.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (499) 938-43-28 — Москва — ПОЗВОНИТЬ

+7 (499) 938-43-28 — Москва — ПОЗВОНИТЬ

+7 (812) 467-43-31 — Санкт-Петербург — ПОЗВОНИТЬ

+7 (800) 511-52-74 — Другие регионы — ПОЗВОНИТЬ

Амортизация: формула

Бухгалтерская амортизация основных средств (ОС) и нематериальных активов (НМА) начисляется способами, предусмотренными ПБУ 6/01 и ПБУ 14/2007 соответственно. Приведем для амортизационных отчислений формулы расчета при каждом из существующих способов.

ОС-амортизация: формула расчета

В отношении объектов основных средств предусмотрены следующие способы начисления амортизации (п. 18 ПБУ 6/01 ):

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему продукции (работ).

Представим для определения ежемесячной суммы амортизационных отчислений формулы расчета при каждом из указанных способов (п. 19 ПБУ 6/01 ).

Линейный способ:

А = С / СПИ / 12

где А – сумма амортизации за месяц;

С — первоначальная или восстановительная (в случае проведения переоценки) стоимость объекта ОС;

СПИ – срок полезного использования объекта ОС в годах.

Способ уменьшаемого остатка:

А = О / СПИ * К / 12

где А – сумма амортизации за месяц;

О – остаточная стоимость объекта ОС на начало года, в котором рассчитывается амортизация;

СПИ – срок полезного использования объекта ОС в годах;

К – коэффициент, установленный организацией (не выше 3).

Способ списания стоимости по сумме чисел лет срока полезного использования:

А = С * ЧЛ / ∑ЧЛ /12

где А – сумма амортизации за месяц;

С — первоначальная или восстановительная (в случае проведения переоценки) стоимость объекта ОС;

ЧЛ – число лет, остающихся до конца срока полезного использования объекта ОС;

∑ЧЛ – сумма чисел лет срока полезного использования объекта ОС;

Способ списания стоимости пропорционально объему продукции (работ):

где А – сумма амортизации за месяц;

ПС – первоначальная стоимость объекта ОС;

ОФ – натуральный показатель объема продукции (работ) в текущем месяце;

ОП – предполагаемый объем продукции (работ) за весь срок полезного использования объекта ОС.

Как найти амортизацию: формула для НМА

В отличие от ОС, в отношении НМА предусматриваются только 3 способа начисления амортизации (п. 28 ПБУ 14/2007 ):

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости пропорционально объему продукции (работ).

Способ списания стоимости по сумме чисел лет срока полезного использования в отношении НМА не применяется.

При применении линейного способа и способа списания стоимости пропорционально объему продукции для определения суммы амортизации формулы для НМА аналогичны формулам для ОС. Отличие в способах касается только использования метода уменьшаемого остатка. При определении суммы начисленной амортизации формула для ОС предполагает исчисление годовой суммы амортизации, которая затем делится на 12. Соответственно, и остаточная стоимость берется на начало года. А для НМА по формуле рассчитывается только ежемесячная сумма амортизации, т. е. остаточная стоимость берется на начало каждого месяца. Поэтому для ОС при таком способе в течение года сумма ежемесячной амортизации будет одинаковая, а для НМА каждый месяц разная. Кроме того, для ОС в знаменателе формулы используется постоянный показатель СПИ за весь срок полезного использования, а при расчете амортизации НМА – оставшийся срок полезного использования.

Покажем, как найти амортизационные отчисления по формуле уменьшаемого остатка на примере:

Объект ОС и объект НМА имеют первоначальную стоимость 120 000 рублей каждый. Срок полезного использования совпадает и составляет 5 лет. При амортизации применяется способ уменьшаемого остатка. Повышающий коэффициент установлен равным 3.

Таким образом, за первый год амортизация ОС составит: 120 000 рублей / 5 лет * 3 = 72 000 рублей. Следовательно, ежемесячно с 1-го по 12 месяц первого года амортизации ежемесячная сумма отчислений составит 6 000 рублей (72 000 рублей / 12 месяцев).

А для НМА амортизация составит:

- за 1-ый месяц: 120 000 рублей * 3 / 60 месяцев = 6 000 (рублей);

- за 2-ой месяц: (120 000 рублей – 6 000 рублей) * 3 / 59 месяцев = 5 797 (рублей);

- за 3-ий месяц: (120 000 рублей – 6 000 рублей – 5 797 рублей) * 3 / 58 месяцев = 5 597 (рублей) и т.д.

Ведомость начисления амортизации

Ведомость начисления амортизации

Похожие публикации

В соответствии с Положением по бухгалтерскому учету 6/01 стоимость объектов основных фондов погашается путем начисления амортизации.

Амортизация представляет собой процесс, который характеризует износ оборудования или иного ОС во время эксплуатации. Не может начисляться амортизация для такой категории имущества, свойства которой не изменяются с течением времени (например, земельные наделы).

В соответствии с российским законодательством амортизацию следует начислять ежемесячно, начиная со следующего после ввода объекта в эксплуатацию месяца. Контроль над начислением амортизации важен не только для бухгалтерского, но и для налогового учета. Амортизация в отчетности для целей бухгалтерии используется при составлении бухгалтерского баланса. По строке 1150 должна быть отражена остаточная стоимость объектов, которая вычисляется с учетом накопленной амортизации. Для того чтобы определить остаточную стоимость внеоборотного актива достаточно из дебетового сальдо 01 счета «Основные средства» вычесть кредитовое сальдо 02 счета «Амортизация основных средств».

Для налогового учета амортизация имеет не меньшее значение, так как позволяет уменьшить расчетную базу по налогу на прибыль. При этом для контроля списания стоимости объекта организации по мере износа могут применять ведомость начисления амортизации.

Ведомость начисления амортизации

Амортизационные ведомости можно отнести к категории налоговых регистров, заполняемых с целью обоснования налоговой базы при исчислении налога на прибыль. Форму регистров российские компании вправе разрабатывать самостоятельно в соответствии со ст. 314 НК РФ. При этом составленный регистр должен содержать в себе обязательную для раскрытия информацию.

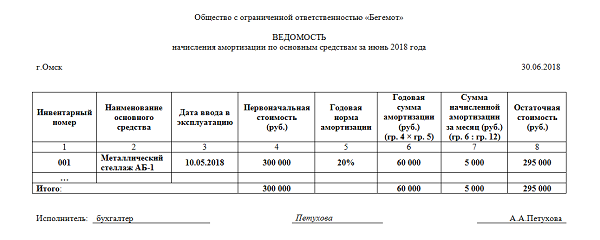

Ведомость начисленной амортизации отражает следующие данные об объекте и начисленной по нему амортизации: инвентарный номер и наименование ОС, дата принятия к учету и первоначальная стоимость, годовая норма амортизации, годовая сумма амортизации, величина амортизации, начисленная за месяц, остаточная стоимость внеоборотного актива.

Ведомость начисления амортизации – бланк с примером заполнения:

Ведомость начисления амортизации образец

Помимо ведомости амортизации нередко компании заполняют такой документ, как справка о начисленной амортизации (образец бухгалтерской справки можно скачать здесь). Возникает необходимость в составлении этой справки в тех случаях, когда организации требуются заемные средства, и она обращается с целью их получения в банк.

Унифицированного образца данной справки законом не предусмотрено, поэтому бухгалтеры, опираясь на свои знания и опыт, составляют документ в произвольной форме. Можно для этой цели применить бланк ведомости амортизации, и заверить его подписью и печатью руководителя компании.

Амортизационные ведомости являются важным элементом системы бухгалтерского и налогового учета организации, в связи с тем, что позволяют в одном документе отразить самую важную информацию о стоимости внеоборотного актива (первоначальной и остаточной) и накопленного им износа.

Объем и размер амортизации за единицу времени (месяц). При этом следует понимать, что начисления в последующем напрямую повлияет на остаточную стоимость ОС.

Объем и размер амортизации за единицу времени (месяц). При этом следует понимать, что начисления в последующем напрямую повлияет на остаточную стоимость ОС.