Расчет постоянных налоговых обязательств

Расчет постоянных налоговых обязательств

Обновление: 15 августа 2017 г.

Постоянные разницы возникают в результате отличий осуществления бухгалтерского и налогового учета. Постоянные налоговые обязательства (ПНО) образуются из-за превышения налога на прибыль, рассчитанного на основании налогового учета, над налогом с бухгалтерской прибыли. Формирование постоянного обязательства производится на основании ПБУ 18/02 (Приказ Минфина РФ от 19.11.2002 N114н).

Что такое постоянные налоговые обязательства

Доходы и расходы, образующиеся в результате ведения предпринимательской деятельности, по-разному отражаются в бухгалтерском и налоговом учете. Некоторые виды этих показателей признаются в обоих учетах в разных суммах. Также формирование начальной стоимости активов различается в бухгалтерском и налоговом учете. В связи с этим и возникают ПНО.

Различия между налогом на прибыль, рассчитанном на основании налогового учета, и налогом с бухгалтерской прибыли бывают двух видов:

- Постоянные налоговые активы;

- Постоянные налоговые обязательства.

Постоянные налоговые активы появляются, когда какие-то расходы признаются только в учете для целей налогообложения или какие-то доходы отражаются только в бухгалтерском учете. В связи с этим прибыль по бухгалтерскому учету превышает налогооблагаемую прибыль. ПНА равен величине расходов или доходов, принимаемых в налоговом или бухгалтерском учете соответственно, умноженной на 20%.

Появление ПНО означает, что какие-то доходы признаются только в учете для целей налогообложения или какие-то расходы признаются только в бухгалтерском учете. В связи с этим возникает ситуация, когда прибыль по данным бухгалтерского учета меньше, чем налогооблагаемая прибыль. Постоянное обязательство рассчитывается как расходы, принимаемые в бухгалтерском учете (доходы, учитываемые в налоговом учете), умноженные на 20%.

Один из смыслов, для которых производятся расчет и учет вышеописанных величин, заключается в объяснении разницы в размере прибыли по данным бухгалтерской и налоговой отчетности.

Операции, из-за которых возникают ПНО

Поскольку постоянные налоговые обязательства появляются в результате того, что расходы признаются таковыми только в бухгалтерском учете либо доходы учитываются только в налоговом учете при создании базы по налогу на прибыль, то существует множество операций, влекущих за собой возникновение ПНО:

- передача имущества организации, принадлежащего ей на праве собственности, третьему лицу без оплаты, то есть безвозмездно. В налоговом учете такая передача, а также остаточная стоимость этого имущества не учитываются в составе расходов. В бухгалтерском учете безвозмездная передача признается расходом;

- у организации образовался убыток в налоговом учете, то есть по итогам года при исчислении базы по налогу на прибыль расходы превысили доходы. До 2017 года базу по налогу на прибыль можно было уменьшить на сумму убытка в полном объеме в течение 10 лет с момента, как образовался убыток. По прошествии 10 лет убыток нельзя учесть в налоговом учете, в то время как в бухгалтерском учете он продолжает учитываться;

- расходы, связанные с проведением корпоративов. При принятии к учету по налогу на прибыль расходы должны быть оформлены документами, иметь обоснование, а также должны быть связаны с предпринимательской деятельностью. Поскольку затраты на корпоративы этим требованиям не соответствуют, то и в налоговом учете они не принимаются;

- переоценка основного средства, связанная с изменением стоимости объекта на рынке. В ходе переоценки пересчитывается первоначальная стоимость ОС либо текущая (если объект уже переоценивался). Это влечет за собой пересчет амортизации с момента начала использования объекта. Однако эти изменения учитываются только в бухгалтерском учете, для учета по налогам они не имеют значения.

Постоянное налоговое обязательство

В бухгалтерском и налоговом учете прибыль формируется по разным правилам. Из-за таких отличий появляются постоянные и временные разницы. Постоянные налоговые обязательства (ПНО) формируются из постоянных разниц. В статье расскажем о применении ПБУ 18/02, возникновении, расчете и отражении ПНО.

Постоянные разницы

ПБУ «Учет расчетов по налогу на прибыль» рассказывают о взаимосвязи между налогом на прибыль, который рассчитан по бухгалтерским и налоговым правилам. ПБУ 18/02 используют организации, которые платят налог на прибыль, за исключением кредитных организаций и государственных учреждений. Организации, применяющие спецрежимы, могут не следовать правилам этого ПБУ, но тогда отразите отказ от его применения в учетной политике.

Если доходы и расходы формируют только бухгалтерскую прибыль — возникают постоянные разницы. В них проявляются неустранимые отличия бухучета от налогового. Информация о разницах в бухучете формируется по данным первичных документов. Постоянные разницы возникают если:

- на размер затрат, признаваемых для целей налогообложения, наложен лимит;

- имущество передается безвозмездно;

- полученный убыток перенесли на будущий период, но со временем его стало нельзя учесть в целях уменьшения налога.

Возможны и другие причины появления постоянных разниц. Статья 251 НК РФ устанавливает доходы, которые нельзя учесть при расчете налоговой базы, а статья 270 НК РФ содержит перечень таких расходов.

Что такое постоянное налоговое обязательство

Появление постоянных разниц приводит к появлению постоянных налоговых обязательств (ПНО) или активов (ПНА). Когда разница увеличивает сумму платежа по налогу на прибыль — образуется ПНО, когда платеж уменьшается — ПНА.

ПНО — это сумма налога, которая увеличивает налог на прибыль. Оно появляется, если доход признан исключительно в налоговом учете, или расход признан только в бухучете. В таком случае прибыль в бухучете меньше, чем в налоговом. И в бюджет придется заплатить больше, чем требуется по данным бухучета.

Сумма ПНО определяется как произведение постоянной разницы отчетного периода и ставки налога на прибыль. Признавайте ПНО в том же периоде, в котором возникли постоянные разницы.

ПНО = ПР * 20%

Отражение постоянных разниц в учете и отчетности

В первую очередь нужно определить влияние постоянной разницы на налог на прибыль. Сравните бухгалтерскую и налоговую прибыль. Если налоговая больше — постоянная разница положительна, нужно отразить ПНО. Для отражения ПНО проводку бухгалтер делает следующую: дебет 99 кредит 68. Если налоговая прибыль меньше, отражайте ПНА по дебету 68 и кредиту 99.

Постоянные разницы в бухбалансе учитывать не нужно. Для них предусмотрено поле 2421 отчета о финрезультатах. Поле 2421 указано справочно и не участвует в расчете других строк. Его влияние учтено в строке 2410 «текущий налог на прибыль».

Пример возникновения и отражения ПНО

ООО «Антуриум» безвозмездно передает своей дочерней компании ООО «Орхидея» одно из собственных торговых помещений. Остаточная стоимость помещения составляет 850 000 рублей, НДС начисленный 153 000 рублей.

В 2020 году применяется новая редакция ПБУ 18/02. Как все настроить в 1С

Внесенные в ПБУ 18/02 изменения во многом соответствуют МСФО 12 «Налоги на прибыль» и рекомендациям БМЦ. В связи с указанными изменениями в отчете о финансовых результатах уточнены состав и наименование показателей, раскрывающих величину налога на прибыль. Организации вправе применить новые правила в отчетности за 2019 г., закрепив свое решение в учетной политике.

Что изменилось в стандарте

Главная цель стандарта ПБУ 18/02 — определить порядок учета налогов на прибыль. Этот стандарт помогает организации учитывать последствия:

- будущего возмещения стоимости активов, которые признаны в отчете о финансовом положении организации;

- событий текущего периода, признанных в финансовой отчетности организации (IAS 12 «Налоги на прибыль», Минфин, приказ от 28.12.2015 № 217н).

Налог на прибыль рассчитывается в соответствии с нормами налогового законодательства (согласно НК РФ), а не бухгалтерского. С точки зрения ПБУ 18/02, рассчитанная сумма налога — исходные данные, свершившийся факт. Однако с его помощью можно показать инвесторам последствия уплаты налога. Инвесторы ожидают определенную прибыль от предприятия с учетом налога. Если откладывать налог, то его сумма в последующих периодах для инвестора может стать сюрпризом.

Пример

Предприятие приобрело оборудование в 2020 году. В течение трех лет с помощью этого оборудования предприятие рассчитывает получить доход.

Прибыль предприятия за эти три года будет доход за вычетом стоимости оборудования, амортизированной на три года. При этом согласно НК РФ срок амортизации может быть 10 лет. В таком случае в первый год деятельности налогооблагаемая прибыль будет существенно больше заработанной и налог с нее «съест» большую часть этой прибыли. Инвестор может решить, что и через три года на налоги будет уходить половина прибыли. Однако за счет амортизации налогооблагаемая прибыль будет меньше и налогов придется платить меньше — о чем стоит заранее знать инвестору. В ПБУ 18/02 есть инструменты, чтобы показать такие ситуации.

Поэтому ключевое понятие ПБУ 18/02 — отложенный налог. Сумму налога на прибыль, уплаченного в текущем году, можно условно разделить на части, относящиеся к отчетному году и к будущим годам. Отложенный налог на прибыль — это сумма, которая оказывает влияние на величину налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах (п. 9 ПБУ 18/02).

Отложенный налоговый актив (ОНА) отражает вероятность заплатить меньшую долю налога в будущем аналогично тому, как дебиторская задолженность отражает надежду вернуть долг в будущем (п. 14 ПБУ 18/02). Отложенные налоговые активы отражаются в бухгалтерском учете

на отдельном синтетическом счете 09 «Отложенные налоговые активы».

В том периоде, когда возникают налогооблагаемые временные разницы, признаются отложенные налоговые обязательства (ОНО). ОНО — это та часть отложенного налога, которая должна привести к увеличению налога на прибыль, подлежащего уплате в будущем (п. 15 ПБУ 18/02). Отложенные налоговые обязательства отражаются в бухгалтерском учете на отдельном синтетическом счете 77 «Отложенные налоговые обязательства».

Кто обязан применять ПБУ 18/02:

- Публичные общества (для информирования акционеров и инвесторов).

- Дочерние и зависимые общества (для подготовки консолидированной отчетности (МСФО).

- Остальные компании, кроме малых предприятий и некоммерческих организаций.

Основные изменения ПБУ 18/02:

- из сферы действия ПБУ 18/02 исключаются организации государственного сектора;

- уточняется порядок определения временных разниц (ВР) и постоянных разниц (ПР), в том числе участником КГН;

- по некоторым видам разниц устраняется неопределенность, к каким видам их относить — временным или постоянным;

- устанавливается порядок определения расхода (дохода) по налогу на прибыль, который складывается из текущего и отложенного налога и отражается в отчете о финансовых результатах за отчетный период. Текущий налог на прибыль — это налог на прибыль для целей налогообложения, определяемый по данным налогового учета. Отложенный налог на прибыль определяется как суммарное изменение отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО), за исключением результатов операций, не включаемых в бухгалтерскую прибыль (убыток);

- уточняется терминология: вместо понятия «постоянный налоговый актив» (ПНА) используется термин «постоянный налоговый доход» (ПНД), а вместо понятия «постоянное налоговое обязательство» (ПНО) — «постоянный налоговый расход» (ПНР). При этом все определения данного понятия остаются прежними.

При соблюдении правил, предусмотренных Приказом Минфина РФ № 236н, расчета показателей по ПБУ 18/02 можно выполнять разными методами: балансовым или методом отсрочки. При этом стандарт не содержит ограничений для использования организацией любого из этих способов по своему выбору (Информационное сообщение Минфина РФ от 28.12.2018 № ИС-учет-13).

Упрощение расчетов по ПБУ 18/02

В приложении к новой редакции ПБУ 18/02 приведен практический пример, который наглядно демонстрирует, что все показатели, необходимые для выполнения требований ПБУ 18/02, можно получить, используя только данные бухгалтерского и налогового учета — без выделения в учете ПР и ВР.

Рекомендация БМЦ от 26.04.2019 № Р-102/2019-КпР «Порядок учета налога на прибыль» предлагает отражать суммы текущего и отложенного налога на прибыль на отдельных субсчетах счета 99 «Прибыли и убытки». При этом суммы постоянного налогового расхода (дохода) отражать на счете 99 не требуется. Следование рекомендации БМЦ № Р-102/2019-КпР также позволяет отказаться от детального учета ПР и ВР.

Поддержка в «1С»

- Не ведется.

- Ведется балансовым методом.

- Ведется балансовым методом с отражением постоянных и временных разниц.

- Ведется затратным методом (методом отсрочки).

Балансовый метод учета отложенного налога

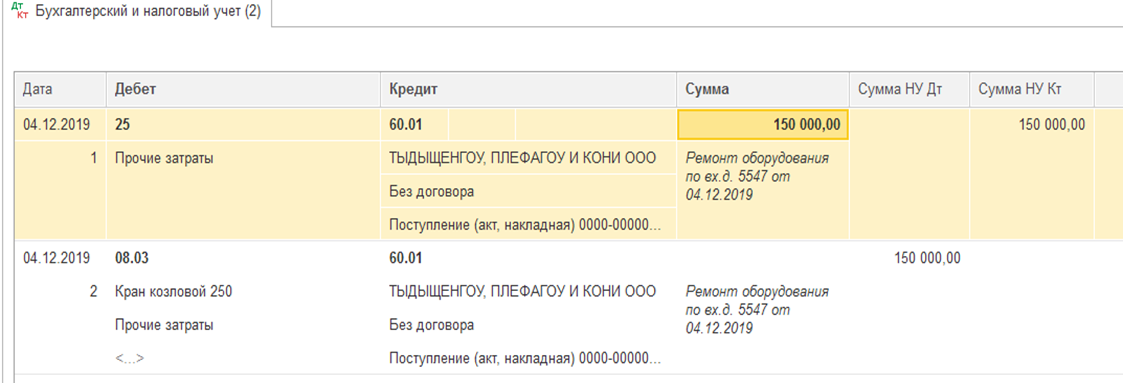

При выполнении регламентной операции «Расчет налога на прибыль» по данным налогового учета рассчитывается сумма текущего налога на прибыль.

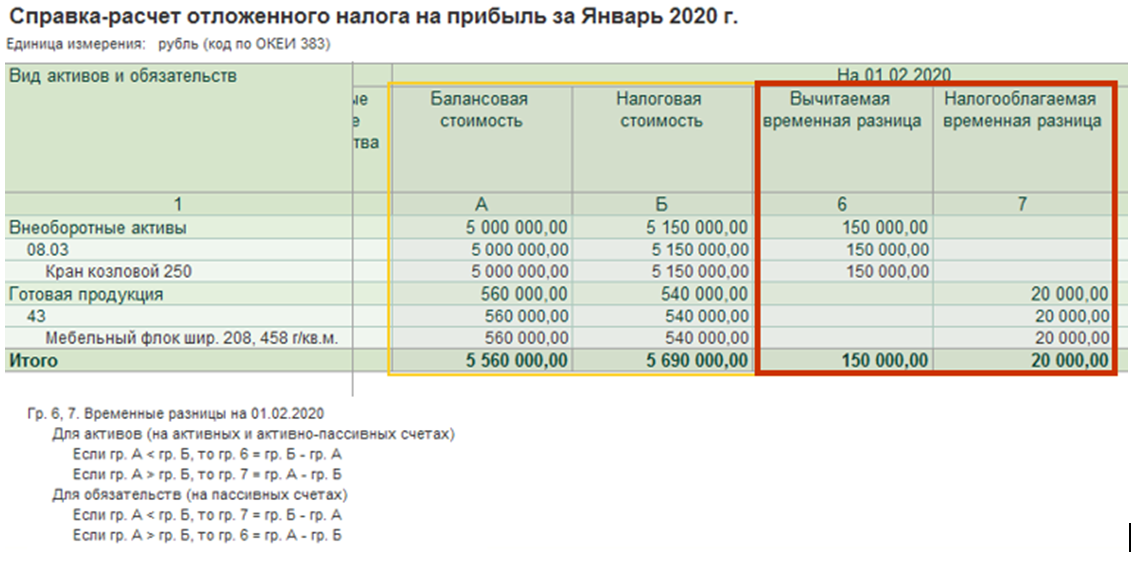

При выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» по каждому виду активов и обязательств определяются временные разницы — как разницы между балансовой и налоговой стоимостью актива (обязательства) на отчетную дату.

Текущий и отложенный налоги соответствуют показателям, раскрывающим величину налога на прибыль в отчете о финансовых результатах в редакции Приказа № 61н:

- «Текущий налог на прибыль» — строка (2411).

- «Отложенный налог на прибыль» — строка (2412).

Порядок расчета отложенного налога

Балансовая стоимость — Налоговая стоимость

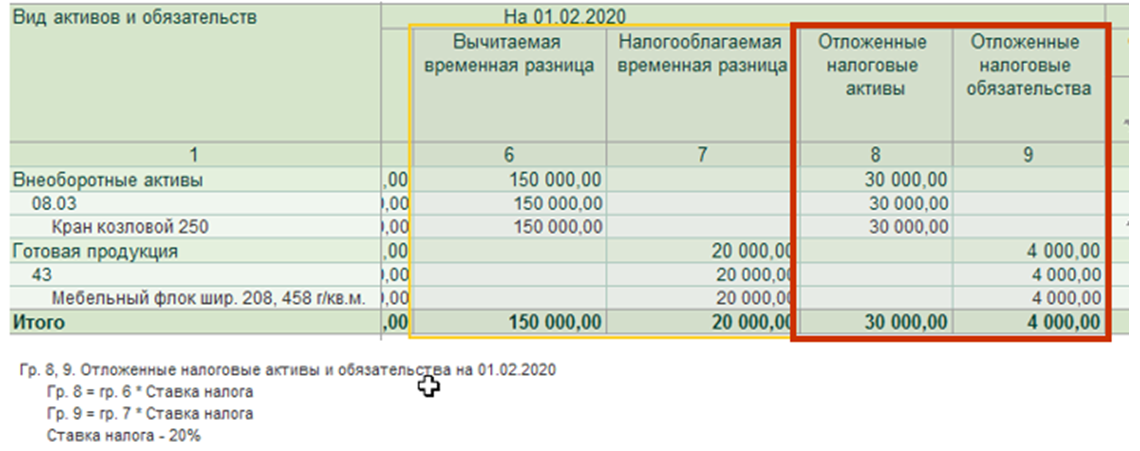

2. Расчет отложенного налога:

Сальдо временных разниц * Ставка налога

3. Формирование проводок:

Отложенный налог на отчетную дату — Отложенный налог на начало года

При выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» по каждому виду активов и обязательств определяются временные разницы — как разницы между балансовой и налоговой стоимостью актива (обязательства) на отчетную дату.

Затем рассчитываются суммы отложенного налога. Отложенный налог на отчетную дату рассчитывается как произведение сальдо временных разниц по виду актива (обязательства) и текущей ставки налога. При этом проводки формируются исходя из сравнения отложенного налога, рассчитанного на отчетную дату и отложенного налога, рассчитанного на начало года.

В программе «1С» можно сформировать справку-расчет отложенного налога.

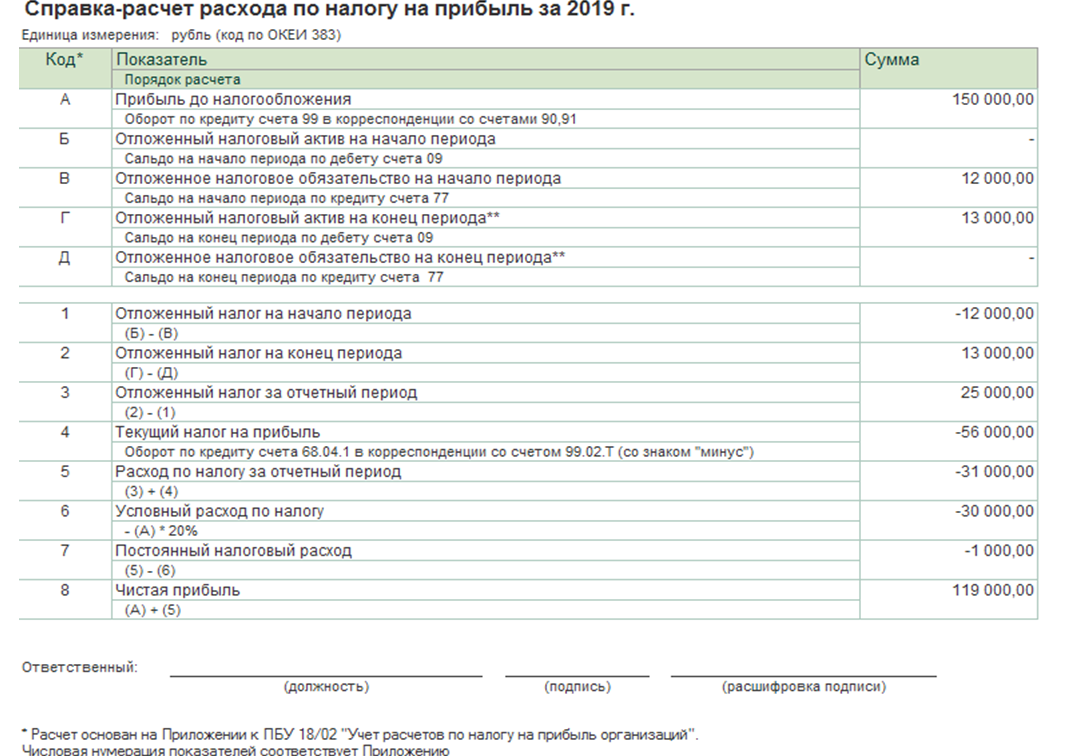

Расчет расхода по налогу на прибыль

Порядок расчета основан на приложении к ПБУ 18, иллюстрируется справкой-расчетом и включает простые арифметические действия.

Строки с А по Д содержат базовые данные. Строки с Б по 2 — данные справки-расчета отложенного налога. Строки с 1 по 8 — расчетные величины. Данные строк с 3 по 5 включаются в отчет о финансовых результатах. Данные в строках 6-7 рассчитываются без применения постоянных разниц.

Переход на балансовый метод

Первое выполнение закрытия месяца приведет суммы на счетах 09 и 77 в соответствии с

балансовым данным на 31 января 2020 г. Такое исправление может требовать ретроспективного пересчета, если:

- результат пересчета существенный;

- организация не имеет права применять упрощенные способы учета (п. 15 ПБУ 1 «Учетная политика организации», п. 9 ПБУ 22 «Исправление ошибок в бухгалтерском учете и отчетности»).

Суть ретроспективного пересчета заключается в том, что данные на начало периода необходимо откорректировать так, как если бы новый способ применялся всегда. Для этого после выпуска отчетности за 2019 г. нужно изменить настройки учетной политики на 2019 г. и выполнить закрытие месяца за декабрь 2019. В результате на 01.01.2020 данные на счетах 09 и 77 будут посчитаны балансовым методом, а разница отразится на счете 84 «Нераспределенная прибыль».

Особенности учета постоянного налогового актива и обязательства

Как правило, прибыль, исчисленная по данным налогового учета, отличается от прибыли, рассчитанной по бухгалтерскому учету.

Как правило, прибыль, исчисленная по данным налогового учета, отличается от прибыли, рассчитанной по бухгалтерскому учету.

Это связано с различными нормативными правилами, применяемыми к отражению произведенных доходов и расходов коммерческих организаций. Для налогового учета эти правила определяет Налоговый Кодекс РФ, а для бухгалтерского учета – Положения по бухгалтерскому учету (ПБУ).

Для отражения в бухучете и отчетности разницы между налогом на бухгалтерскую прибыль и налогом, показанным в декларации по налогу на прибыль, используется ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утверждено приказом Минфина России от 19.11.2002 № 114н).

Обращаем внимание читателей: Приказом Минфина России от 20.11.2018 г. № 236н внесены изменения в ПБУ 18/02. Изменения применяются организациями, начиная с бухгалтерской (финансовой) отчетности за 2020 год. Начать применять изменения можно и раньше, отразив этот факт в бухгалтерской (финансовой) отчетности.

ПБУ 18/02 может не применяться только для организаций субъектов малого предпринимательства.

Разницы между БУ и НУ бывают:

Постоянные налоговые разницы — это доходы или расходы, которые:

- принимаются в БУ, но не формируют налогооблагаемую прибыль (убыток) ни в текущем периоде, ни в последующих;

- признаются в НУ, но не формируют бухгалтерскую прибыль (убыток), т.е не принимаются к бухучету ни в текущем периоде, ни в последующих.

Временные налоговые разницы –это доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налогооблагаемую прибыль (убыток) в другом (других) отчетных периодах и проводят к образованию отложенного налога на прибыль.

Применение ПБУ 18/02 вызывает вопросы не только начинающих бухгалтеров, но и бухгалтеров со стажем, поэтому в данной статье мы решили в примерах из хозяйственной деятельности организаций рассмотреть тему «Постоянное налоговое обязательство (ПНО), постоянный налоговый актив (ПНА)».

Постоянное налоговое обязательство (ПНО) возникает и отражается в бухгалтерском учете, если бухгалтерская прибыль становится меньше налоговой (БП доходов по БУ;

расходы по НУ НП), а это происходит в следующих случаях:

- доходы по НУ расходов по БУ.

ПНА рассчитывается по формуле:

ПНА = Величина доходов, которые учитываются только в бухгалтерском учете Х Ставка налога на прибыль (20%) или

ПНА = Величина расходов, которые учитываются только в налоговом учете Х Ставка налога на прибыль (20%).

Постоянные налоговые разницы формируются на основании первичных документов по счетам бухгалтерского учета налогоплательщика либо в ином порядке, определяемом организацией.

Постоянный налоговый актив приводит к уменьшению платежей в бюджет по налогу на прибыль в отчетном периоде.

Отражение ПНО (ПНА) в бухгалтерском учете

Постоянные налоговые обязательства (ПНО) в бухгалтерском учете учитываются по дебету счета 99 «Прибыли и убытки» в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам, субсчет по учету расчетов по налогу на прибыль»

Постоянные налоговые активы (ПНА) учитываются по дебету счета 68 «Расчеты по налогам и сборам, субсчет по учету расчетов по налогу на прибыль» в корреспонденции с кредитом счета 99 «Прибыли и убытки»

Проводки будут такие:

Постоянное налоговое обязательство (актив) признается организацией в том отчетном периоде, в котором возникает постоянная разница.

Примеры возникновения постоянных налоговых разниц

Постоянное налоговое обязательство (ПНО)

Постоянное налоговое обязательство возникает в следующих случаях:

1) Превышение фактических расходов, учитываемых при формировании бухгалтерской прибыли (убытка) над расходами, которые не принимаются для целей налогообложения (абз.4 п. 4 ПБУ 18/02).

Согласно ПБУ №10/99 «Расходы организации» в бухгалтерском учете учитываются все расходы организации, независимо от того к какому видов расходов они относятся: на себестоимость товаров, работ, услуг, к операционным расходам, в тоже самое время, согласно ст. 264 НК РФ, ст. 270 НК РФ часть расходов организации не может быть принята в полном объеме, на эти виды расходов существуют либо ограничения, либо нормы.

К данной категории расходов, в частности, относятся следующие виды расходов:

- Нормируемые расходы на рекламу, которые учитываются в размере 1% от выручки от реализации, определяемой в соответствии со ст. 249 НК РФ (п. 4 ст. 264 НК РФ);

- Представительские расходы, учитываемые в размере 4 % от расходов налогоплательщика на оплату труда (п. 2 ст. 264 НК РФ);

- расходы на командировки (суточные в пределах норм, утвержденных Правительством РФ);

- расходы по страхованию;

- расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов;

- расходы, поименованные в ст. 270 НК РФ.

Кроме того, при принятии к учету по налогу на прибыль расходы должны быть оформлены документами, иметь экономическое обоснование, а также должны быть связаны с деятельностью организации, направленной на получение дохода. Если у организации возникают расходы и они не соответствуют этим требования, то такие расходы исключаются из расходов для целей налогообложения.

При исключении из затрат организации расходов сверх норматива либо тех расходов, которые признаются в налоговом учете с учетом ограничений, в целях формирования налоговой базы по налогу на прибыль бухгалтерская прибыль становится больше налоговой (исполняется условие Расходы НУ Доходов по БУ), то у организации ежемесячно возникает постоянное налоговое обязательство в сумме 12 000 рублей (60 000* 20%).

В бухгалтерском учете в момент признания внереализационного дохода должна быть сделана проводка: