Расчет ндс в 2020 году

Расчет НДС

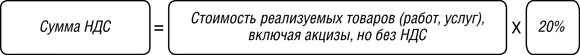

Формулы расчета НДС достаточны просты. Чтобы вычислить НДС от суммы при реализации товаров (работ, услуг), облагаемых НДС по ставке 20%, используется следующая формула:

Как посчитать НДС 20% от суммы: пример

Организация, реализовала товар, облагаемый НДС по ставке 20%, общей стоимостью 100000 руб. Соответственно, сумма НДС составит 20000 руб. (100000 руб. х 20%).

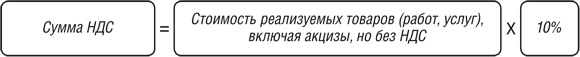

Как посчитать НДС по ставке 10%

В этом случае используется формула, аналогичная формуле вычисления НДС по ставке 20%, только вместо 20% подставляется значение 10%:

Как рассчитывается НДС 10% от суммы: пример

Предприниматель реализовал товар, облагаемый НДС по ставке 10%, общей стоимостью 50000 руб. Соответственно, сумма НДС составит 5000 руб. (50000 руб. х 10%).

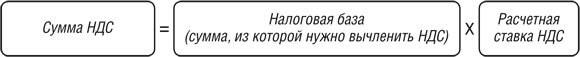

Как из суммы вычленить НДС

Бывают ситуации, когда НДС нужно начислять не сверх определенной суммы, а нужно наоборот вычленить НДС, уже «сидящий» внутри какой-либо суммы. Например, это может потребоваться продавцу при получении предоплаты за товар. Для этих целей применяется следующая формула:

Расчетная ставка НДС в 2019 году может принимать два значения: 20/120 и 10/110. Выбор ставки зависит от того, по какой ставке облагается конкретная реализация – 20% или 10%.

Как из суммы вычленить НДС 20%: пример

Организация-исполнитель получила от заказчика предоплату в счет предстоящего выполнения работ, облагаемых НДС по ставке 20%. Сумма предоплаты составляет 360000 руб., в том числе НДС.

Т.к. работы облагаются по ставке 20%, то для определения суммы НДС с предоплаты используется расчетная ставка 20/120. НДС с предоплаты в нашем примере будет равен 60000 руб. (360000 руб. х 20/120).

Как из суммы вычленить НДС 10%: пример

ИП поступил аванс в счет предстоящей поставки товаров, облагаемых НДС по ставке 10%. Сумма аванса – 110000 руб., в том числе НДС.

В данном случае для того, чтобы посчитать сумму входного НДС применяется расчетная ставка 10/110 (т.к. товар облагается по ставке 10%). Соответственно, сумма НДС с аванса составит 10000 руб. (110000 руб. х 10/110).

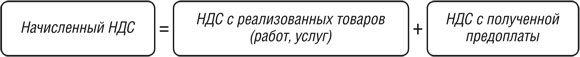

Формула начисленного НДС

Чтобы посчитать сумму начисленного НДС за квартал, применяется следующая формула:

Если в течение квартала выполнялись строительно-монтажные работы для собственных нужд, производилась корректировка реализации товаров (работ, услуг) или же реализация/корректировка реализации предприятия в целом как имущественного комплекса, то НДС по этим операциям также включается в общую сумму начисленного НДС. Также если вы делали восстановление НДС, ранее принятого к вычету, то не забудьте прибавить к общей сумме начисленного НДС сумму восстановленного налога.

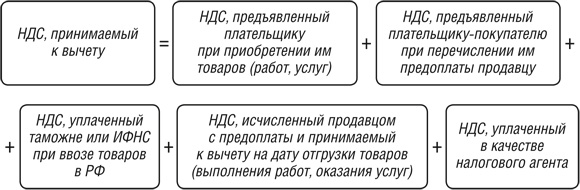

Формула вычета НДС

НДС, принимаемый к вычету в том или ином квартале, рассчитывается по нижеприведенной формуле:

Если у организации/ИП есть НДС, подлежащий вычету по строительно-монтажным работам, выполненным для собственного потребления, то этот НДС прибавляется к общей сумме НДС, принимаемой к вычету в конкретном квартале.

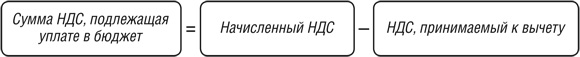

Итоговая сумма НДС

Сумма НДС, которую нужно уплатить в бюджет по итогам квартала, рассчитывается следующим образом:

Важно отметить, что если в результате расчетов итоговое значение у вас получилось равным нулю, то в бюджет ничего платить не нужно. Если же полученное значение отрицательное, то вы вправе претендовать на возмещение НДС из бюджета.

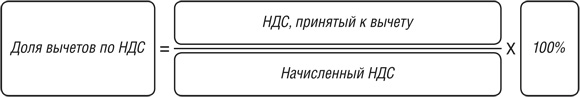

Безопасный вычет по НДС в 2019 году

Существует еще одна связанная с НДС формула, которую обязательно надо взять на вооружение каждому бухгалтеру:

Дело в том, что если доля вычетов за 12 месяцев будет равна или превысит 89%, то вашей компанией заинтересуются налоговики и могут даже прийти с выездной проверкой (п. 3 Приложения № 2 Концепции, утв. Приказом ФНС России от 30.05.2007 N ММ-3-06/333@ ).

Т.к. налоговым периодом по НДС является квартал, то и расчет доли вычетов нужно производить на основании деклараций за 4 истекших квартала.

Подробнее о безопасной доле вычетов по НДС вы можете прочитать здесь.

Калькулятор НДС 2020 год

Если руководитель или сотрудник коммерческой фирмы использует на рабочем месте стандартную или специализированную бухгалтерскую программу, проблем с выделением налога у него нет. Однако во многих организациях действует лимитированный допуск к базам данных во избежание злоупотреблений и утечки коммерческой информации.

Далеко не всегда организуют у себя на компьютере доступ в бухгалтерию и руководители предприятия. Наконец, необходимость быстро посчитать НДС может возникнуть где-нибудь на переговорах, на презентации или выставке, где под рукой вообще нет компьютера, подключенного к локальной сети. Во всех перечисленных случаях на помощь придёт интерактивный НДС калькулятор 2020 года:

Интерфейс программы предельно прост. Пользователю предлагается ввести в прямоугольное поле сумму, для которой нужно узнать НДС. В поле ниже заводится процентная ставка. Тут можно вводить только целое однозначное или двузначное число, поэтому калькулятор не сможет посчитать налог по ставке 16,67%.

Все остальные стандартные и расчётные ставки для онлайн расчёта НДС в 2020 году доступны. Чтобы знать конечную стоимость товара или услуги при озвученной цене без НДС, необходимо нажать кнопку «Начислить». Программа добавит 10 или 20%. Чтобы узнать значение при известной конечной цене продукта, нужно нажать кнопку «Выделить». Во втором случае получаются результаты по расчётным ставкам 10/110 и 20/120.

Итоговое значение будет выведено цифрами и прописью. При необходимости вы можете скопировать данные и вставить их в текстовое сообщение или счёт, отправляемый по электронной почте или иным удобным способом.

Ставки НДС в 2020 году

Изменения в законодательстве, вступившие в силу 1 января 2019 года существенно облегчили жизнь всем, у кого возникали трудности при подсчёте значения 18% без калькулятора. Прибавить к цене без налога 10% или 20%, разумеется, проще. А вот пройти в обратную сторону и узнать по отдельности стоимость товара без НДС и сумму включенного налога по итоговой цене без способностей вычислителя не так-то легко. Если у вас под рукой онлайн калькулятор НДС, вы сэкономите время и подтвердите свою компетентность, где бы ни находились.

Напомним, что в России в 2020 году действуют три базовых и три расчётных ставки.

- 0% — освобождение от уплаты НДС (для экспортной продукции и некоторых социально значимых товаров и услуг);

- 10% — льготная форма налогообложения реализации социально значимых товаров;

- 20% — базовая ставка, применяемая по умолчанию.

Расчётные ставки налога – это 10/110, 20/120 и 16,67%. Они выполняют вспомогательную функцию, а самостоятельное значение имеют при налогообложении:

- авансов и предоплат;

- агентских вознаграждений;

- стоимости паёв, ценных бумаг и других нематериальных активов – одним словом, ценностей, не облеченных в «вещевую» форму.

Как мы уже отметили, онлайн калькулятор сможет вычислить сумму налога по расчётным ставкам, если ввести цену с налогом и нажать кнопку «Выделить». Единственное, на что он не способен, это выполнить начисление по ставке 16,67%. Но расчёт в таком виде используется настолько редко, что неполноту сервиса можно пережить.

Что такое НДС

Налог на добавленную стоимость – основной косвенный налог, которым облагается большинство производимых в России и ввозимых в страну товаров и оказываемых в России услуг. Плательщиками выступают все участники производственно-торговой цепочки, которую проходит товар или услуга.

Предполагается, что каждый участник цепочки получает свою долю дохода от реализации («добавляет стоимость»), соответственно размер НДС растёт. Конечному потребителю товара или услуги НДС в счёте-фактуре приходит «по максимуму».

С 2020 года НДС придется восстанавливать по новым правилам

Федеральный закон от 29.09.19 № 325-ФЗ (далее — Закон № 325-ФЗ) внес многочисленные изменения во вторую часть Налогового кодекса. Некоторые поправки носят технический характер, другие же существенно меняют устоявшийся порядок налогообложения. В настоящей статье мы подробно расскажем о новых правилах восстановления НДС и других новшествах по этому налогу.

НДС: новые случаи и правила восстановления налога

Основные поправки по НДС касаются ситуаций, когда налогоплательщики должны восстановить налог.

Восстановление НДС при переходе на ЕНВД

Уточнения, внесенные Законом № 325-ФЗ в правила восстановления НДС при переходе на спецрежимы, снимают многие спорные вопросы. Некоторые изменения дают налогоплательщикам поблажки. Пример — восстановление НДС при переходе на ЕНВД (при условии сохранения ОСНО по иным видам деятельности).

С 1 января 2020 года в таких ситуациях организации и ИП смогут значительно сократить восстанавливаемые суммы НДС, если будут тщательно вести раздельный учет. По новым правилам те налогоплательщики, которые после перехода на ЕНВД продолжат платить НДС (по иным видам деятельности), вправе восстановить НДС только после того, как реально начнут использовать соответствующие товары, работы, услуги, основные средства или нематериальные активы в деятельности, переведенной на ЕНВД. Налог нужно будет восстановить в том периоде, когда налогоплательщик стал использовать эти объекты указанным образом (новая редакция подп. 2 п. 3 ст. 170 НК РФ). Раздельный учет даст возможность определить, в какой именно момент лучше передать тот или иной объект в деятельность, облагаемую ЕНВД. А это, в свою очередь, позволит на законных основаниях восстановить НДС в наиболее подходящем периоде.

Вести раздельный учет и сдавать отчетность по НДС и ЕНВД через интернет

Вести раздельный учет и сдавать отчетность по НДС и ЕНВД через интернет

Восстановление НДС при реорганизации

Также внесена ясность в правила восстановления НДС при реорганизации. В пункте 3.1 статьи 170 НК РФ прямо зафиксировано, что правопреемники должны восстановить НДС (в том числе НДС с аванса), принятый к вычету правопредшественником, если после реорганизации начнут использовать полученные объекты в деятельности, не облагаемой НДС, в том числе при переходе на УСН, ЕНВД или ПСН. При этом законодатели детально расписали, как именно и на основании каких документов необходимо восстановить НДС в каждом конкретном случае реорганизации.

Так, по общему правилу, правопреемник восстанавливает НДС на основании счетов-фактур или их копий, приложенных к разделительному балансу или передаточному акту, составленному при реорганизации.

Провести автоматическую сверку счетов‑фактур с контрагентами

Провести автоматическую сверку счетов‑фактур с контрагентами

А если таких документов нет, то понадобится бухгалтерская справка-расчет с применением ставки НДС, действовавшей на момент приобретения соответствующих объектов.

Вне зависимости от того, на основании какого документа (счета-фактуры, его копии или бухгалтерской справки-расчета) производится восстановление налога, сумма НДС по товарам, работам и услугам определяется исходя из их полной стоимости, а по ОС и НМА — пропорционально их остаточной (балансовой) стоимости, указанной в разделительном балансе или в передаточном акте.

Что касается периода восстановления налога, то общее правило при реорганизации здесь такое же, как и для «своего» НДС. Восстановить налог нужно в периоде, когда соответствующие объекты начали использоваться в деятельности, не облагаемой НДС, а при переходе правопреемника на спецрежимы — в квартале, предшествующем такому переходу.

Из этого общего правила имеются исключения. Во-первых, если правопреемник переходит на ЕНВД не полностью, а лишь по отдельным видам деятельности, а по остальным продолжает применять ОСНО, то действуют упомянутые выше положения (новая редакция подп. 2 п. 3 ст. 170 НК РФ). А именно: НДС надо восстановить только по тем объектам, которые фактически используются во «вмененной» деятельности, и только в том периоде, когда они начали использоваться подобным образом.

Бесплатно сдать всю отчетность за вновь созданную или реорганизованную компанию через интернет

Бесплатно сдать всю отчетность за вновь созданную или реорганизованную компанию через интернет

Во-вторых, если в результате реорганизации образована новая организация (такое возможно при выделении, разделении, слиянии или преобразовании), и она решит перейти на УСН или ЕНВД, то НДС по объектам, полученным при реорганизации, нужно будет восстановить в первом квартале применения соответствующего спецрежима. Заплатить восстановленный налог и подать декларацию необходимо не позднее 25 числа месяца, следующего за этим кварталом. Этот срок установлен в обновленных редакциях пунктов 4 и 5 статьи 174 НК РФ.

В-третьих, если произошло присоединение организации на ОСНО к другой организации на УСН или на ЕНВД, то НДС, принятый к вычету присоединенной организацией, нужно восстановить в первом квартале, наступившем после того квартала, в котором в ЕГРЮЛ была внесена запись о прекращении деятельности присоединенного юрлица. Восстановленный налог, как и в предыдущем случае, надо заплатить не позднее 25 числа месяца, следующего за тем кварталом, когда был восстановлен налог. В этот же срок нужно представить декларацию по НДС, отразив в ней восстановленную сумму налога.

Бесплатно заполнить, проверить и сдать декларацию по НДС через интернет

Бесплатно заполнить, проверить и сдать декларацию по НДС через интернет

Наконец, в-четвертых, если правопреемник начал использовать в операциях, необлагаемых НДС, объекты недвижимости, а также работы (услуги), приобретенные для строительно-монтажных работ, в том числе для собственного потребления, то налог восстанавливается по правилам статьи 171.1 НК РФ. Об этом говорится в новом пункте 11 статьи 171.1 НК РФ.

Напомним, что статья 171.1 НК РФ разрешает не восстанавливать НДС по полностью самортизированным основным средствам, а также в тех случаях, когда с момента ввода ОС в эксплуатацию прошло 15 лет и более. В остальных ситуациях восстановление НДС можно «растянуть» на 10 лет.

Также нужно учесть, что правила статьи 171.1 НК РФ в отношении указанных объектов (недвижимости, а также работ и услуг, приобретенных для выполнения СМР) распространяются на НДС, восстанавливаемый правопреемником в любой из ситуаций, перечисленных в пункте 3.1 статьи 170 НК РФ, в том числе при переходе на спецрежимы. Если же налогоплательщик по указанным объектам восстанавливает «свой» НДС, то нужно руководствоваться прежними нормами. Чиновники и судьи разъясняли, что в этом случае НДС восстанавливается единовременно и без учета правила о 15 годах (письма Минфина России от 16.02.12 № 03-07-11/47 и ФНС от 13.12.12 № ЕД-4-3/21229, постановление Президиума ВАС РФ от 01.12.11 № 10462/11).

Все указанные новшества вступают в силу с 1 января 2020 года.

Проверить контрагента на признаки фирмы‑однодневки, банкротство и наличие дисквалифицированных лиц

Проверить контрагента на признаки фирмы‑однодневки, банкротство и наличие дисквалифицированных лиц

Изменения по НДС с 1 января 2020 года

Изменения в главу 21 НК РФ, вступающие в силу с 1 января 2020 года, были приняты несколькими федеральными законами в течение 2019 года. Мы расскажем о самых важных поправках.

Уточнен порядок восстановления НДС при переходе на ЕНВД

С 1 января 2020 года в НК РФ будет официально закреплен порядок восстановления НДС, если налогоплательщик переходит на ЕНВД только по некоторым видам деятельности. Суммы налога, принятые к вычету по товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам, нужно будет восстановить в том квартале, в котором они переданы или начинают использоваться в деятельности, переведенной на ЕНВД (пп. 2 п. 3 ст. 170 в ред. Федерального закона от 29.09.2019 N 325-ФЗ (далее — ФЗ N 325-ФЗ). Если же организация или ИП переходят на ЕНВД «целиком», то восстановить НДС, как и прежде, необходимо в последнем квартале перед переходом на ЕНВД.

Восстановление НДС с 2020 года при реорганизации

С 1 января 2020 года у правопреемника реорганизованной организации появится обязанность по восстановлению НДС в случаях, установленных пп. 2-4 п.3 ст.170 НК РФ. т.е. (п. 3.1 введен ФЗ N 325-ФЗ):

при начале использования товаров (работ, услуг) в необлагаемых операциях или переходе на спецрежимы;

с перечисленной реорганизованной организацией предварительной оплаты в счет поставки товаров (работ, услуг);

при изменении стоимости товаров (выполненных работ, оказанных услуг), отгруженных реорганизованной организации, в сторону уменьшения (т.е. при выставлении корректировочных счетов-фактур на уменьшение стоимости приобретений).

Если говорить упрощенно, то правопреемник, применяющий общую систему налогообложения, будет восстанавливать НДС так, как — будто он сам принимал НДС к вычету — в том квартале, в котором обычно возникает обязанность по восстановлению НДС при осуществлении необлагаемых операций, по выданным авансам или при уменьшении стоимости приобретенных товаров (работ, услуг).

Если обязанность по восстановлению возникнет у правопреемника в отношении приобретенных или построенных реорганизованной организацией объектов основных средств, в т.ч. в отношении капитальных вложений, произведенных в эту недвижимость, то налог нужно будет восстановить в специальном порядке, предусмотренном ст. 171.1 НК РФ (налог восстанавливается в течение 10 лет) (новый п.11 ст.171.1 НК РФ введен ФЗ N 325-ФЗ).

Но если правопреемник уже применяет или начинает применять спецрежимы (УСН или (и) ЕНВД (по всей деятельности)), то период восстановления НДС по товарам (работам, слугам), ОС (в т.ч. по объектам недвижимости) и НМА будет зависеть от вида реорганизации.

Восстановление сумм налога правопреемником организации производится на основании счетов-фактур (копий счетов-фактур), выставленных реорганизованной организации и прилагаемых к передаточному акту или разделительному балансу, исходя из стоимости указанных в них переданных товаров (работ, услуг), имущественных прав, а в отношении переданных основных средств и нематериальных активов — в размере суммы, пропорциональной остаточной (балансовой) стоимости без учета переоценки.

Если у правопреемника не будет таких счетов-фактур, то сумму, подлежащую восстановлению, нужно будет рассчитать, применив ставки НДС, действующие на момент приобретения товаров (работ, услуг), имущественных прав к их стоимости. А в отношении основных средств и нематериальных активов — к остаточной (балансовой) стоимости без учета переоценки, указанной в передаточном акте или разделительном балансе.

Если реорганизованная организация не принимала к вычету НДС, то восстанавливать нечего. Правда, полагаем, что на практике налогоплательщику будет не просто доказать данный факт налоговым органам.

Напомним, что до внесения изменений в НК РФ обязанности по восстановлению НДС, ранее правомерно принятого реорганизованным юридическим лицом к вычету, не было (Определение Верховного Суда Российской Федерации от 17.10.2014 N 307-КГ14-1534 по делу N А52-1617/2013, Письмо ФНС России от 08.11.2016 N СД-4-3/21123)

НДС по НМА 2020

С 1 января 2020 года уточнят порядок принятия к вычету НДС при создании нематериальных активов (НМА).

В случае создания нематериальных активов (собственными силами и (или) с привлечением третьих лиц) вычеты сумм налога, предъявленных налогоплательщику при приобретении товаров (работ, услуг), имущественных прав либо фактически уплаченных им при ввозе товаров на территорию РФ для создания таких нематериальных активов, в том числе сумм налога, предъявленных по договорам на создание нематериальных активов, производятся после принятия на учет указанных товаров (работ, услуг), имущественных прав (п.6 ст.171 и абз.3 п.1 ст.172 НК РФ в ред. ФЗ N 325-ФЗ).

Т.е. для вычета НДС при создании НМА дожидаться его отражения на счете 04 не нужно. Вычет НДС производится по мере создания нематериального актива, т.е. по мере отражения приобретений (расходов) на счете 08.

В настоящее время (до 2020 года) Минфин РФ с учетом Определения ВАС РФ от 11 января 2013 г. N ВАС-17962/12 разъясняет, что вычеты сумм НДС при приобретении и создании НМА производится в полном объеме после принятия на учет данных нематериальных активов на счете 04 «Нематериальные активы» по первоначальной стоимости (Письмо Минфина России от 19.07.2019 N 03-07-11/54587).

НДС для региональных операторов по обращению с ТКО с 2020

С 1 января 2020 года услуги по обращению с твердыми коммунальными отходами (ТКО), оказываемые региональными операторами освобождаются от НДС (новый пп.36 п.2 ст.149 НК РФ введен Федеральным законом от 26.07.2019 N 211-ФЗ (далее — ФЗ N 211-ФЗ).

В целях НДС к услугам по обращению с ТКО относятся услуги, в отношении которых органом регулирования тарифов (исполнительной власти субъекта РФ, либо органом местного самоуправления), утвержден предельный единый тариф на услуги регионального оператора по обращению с твердыми коммунальными отходами без учета налога.

Т.е. если тариф на обращение с ТКО утвержден с учетом НДС, то данное освобождение не применяется.

Освобождение, установленное новой нормой, применяются в течение пяти последовательных календарных лет начиная с года, в котором введен в действие предельный единый тариф на услуги регионального оператора по обращению с твердыми коммунальными отходами без учета налога, даже если впоследствии в течение этого периода орган регулирования тарифов установит тариф с учетом налога (абз. 3 пп. 36 п. 2 ст.149 НК РФ введен ФЗ N 211-ФЗ).

Также введено освобождение от НДС управляющих организаций, ТСЖ и т.п. специализированных потребительских организаций по операциям реализации услуг по обращению с ТКО, закупленных у региональных операторов, по предельным единым тарифам, вводимым в действие с 01.01.2020 (пп.29 п. 3 ст. 149 НК РФ в ред. ФЗ N 211-ФЗ, п.3 ст.2 ФЗ N 211-ФЗ).

Нулевая ставка НДС при транзите порожних вагонов и контейнеров

С 1 января 2010 г. экспедиторы и перевозчики на железнодорожном транспорте, указанные в пп.3.1 и пп.9.1 п.1 ст. 164 НК РФ, смогут применять нулевую ставку НДС не только при транзитной перевозке товаров через территорию РФ, но и при перевозке или транспортировке порожнего железнодорожного подвижного состава или контейнеров (пп.3.1. и пп.9.1. п.1 ст.164 НК РФ в ред. Федерального закона от 29.09.2019 N 322-ФЗ (далее — ФЗ N 322-ФЗ)).

Также по нулевой ставке НДС у железнодорожных перевозчиков будут облагаться работы (услуги), непосредственно связанные с указанной перевозкой или транспортировкой, стоимость которых указана в перевозочных документах (пп.9.1. п.1 ст.164 НК РФ в ред. ФЗ N 322-ФЗ).

К сведению! Нулевая ставка НДС в соответствии с пп.3.1 и пп.9.1 п.1 ст.164 НК РФ применяется в отношении работ (услуг) по перевозке или транспортировке товаров, порожнего железнодорожного подвижного состава или контейнеров перемещаемых через территорию Российской Федерации с территории иностранного государства, не являющегося членом ЕАЭС, в том числе через территорию государства — члена ЕАЭС, или с территории государства — члена ЕАЭС на территорию другого иностранного государства, в том числе являющегося членом ЕАЭС.

Но в пп.2.1 п.1 ст.164 НК РФ «порожние вагоны и контейнеры» не добавлены. Поэтому услуги по возврату порожних контейнеров (вагонов) при международных перевозках товаров, по-прежнему будут облагаться НДС по ставке 20% (п. 3 ст. 164 НК РФ, Письмо Минфина России от 09.10.2012 N 03-07-08/280, Постановления Президиума ВАС РФ от 28.10.2008 N 6080/08, 7752/08).

Нулевая ставка НДС и другие изменения «для самолетов»

С 1 января 2020 года вводится нулевая ставка НДС при строительстве и аренде воздушных судов и продаже авиадвигателей и запчастей.

По ставке 0% будут облагаться:

реализация гражданских воздушных судов, зарегистрированных (подлежащих регистрации) в Государственном реестре гражданских воздушных судов Российской Федерации, а также работ (услуг) по строительству гражданских воздушных судов (пп. 15 п.1 ст.164 НК РФ введен Федеральным законом от 29.09.2019 N 324-ФЗ (далее — ФЗ N 324-ФЗ)).

реализация авиационных двигателей, запасных частей и комплектующих изделий, предназначенных для строительства, ремонта и (или) модернизации на территории Российской Федерации гражданских воздушных судов (пп. 16 п.1 ст.164 НК РФ введен ФЗ N 324-ФЗ).

услуги по передаче гражданских воздушных судов, зарегистрированных (подлежащих регистрации) в Государственном реестре гражданских воздушных судов Российской Федерации, по договорам аренды (лизинга) (пп. 17 п.1 ст.164 НК РФ введен ФЗ N 324-ФЗ)

Конечно, нулевая ставка НДС будет применяться при условии представления в налоговые органы документов, предусмотренных новыми пунктами 15.1, 15.2 и.15.3 ст.165 НК РФ.

Но, если в течение 90 календарных дней арендатор (лизингополучатель) воздушного судна не осуществил его регистрацию в Государственном реестре гражданских воздушных судов РФ (далее — Реестр), арендатору (лизингополучателю) придется уплатить НДС по ставке 20% как налоговому агенту (п.6.1 ст.161 НК РФ введен ФЗ N 324-ФЗ). Также обязанности налогового агента по НДС должен будет исполнить собственник воздушного судна в случае исключения его из Реестра (п.6.2 ст.161 НК РФ введен ФЗ N 324-ФЗ), кроме случаев, когда:

списание или снятие с эксплуатации судна обусловлено невозможностью его использования в качестве транспортного средства;

судно реализовано или право собственности на него перешло на иных законных основаниях иностранному государству, гражданину или организации при условии вывоза судна за пределы территории РФ.

При исключении из Реестра обязанности налогового агента возникают только, если операция по реализации гражданского судна была осуществлена на территории РФ после 01.01.2020г. (п.4 ст.3 ФЗ N 324-ФЗ).

Также с 1 января 2020 года при определенных обстоятельствах будет освобожден от НДС ввоз гражданских воздушных судов, двигателей и составных частей к ним (пп.20-22 ст.150 НК РФ введены ФЗ N 324-ФЗ).

Практика показывает, что правила расчета НДС обновляются каждый квартал. Так, с 1 апреля 2020 года будет уточнен порядок подтверждения ставки 0% при экспорте товаров почтой и при вывозе припасов. Но об этих поправках мы расскажем позже.