Расчет налога на имущество строка 210

Строка 210 налог на имущество 2018

Срок сдачи годового отчета установлен Налоговым кодексом в ст. 386 – крайней датой подачи документа является 30 марта. Декларация направляется в ФНС раз в году после завершения налогового периода.

Однако указать такое имущество следует в дополнительных строках. Об этом в своем письме от 7 августа 2015 года №БС-4-11/13906 указывает ФНС.

Согласно письму ФНС России от 16 октября 2014 года №БС-4-11/21488, при заполнении третьего раздела следует оформлять столько листов, сколько недвижимости числится на балансе компании.

Какие ставки по налогу на имущество строка 210 декларации может содержать?

Освобождены от сдачи расчета юридические лица, имущество которых не числится среди налогооблагаемых объектов по НК РФ, либо в собственности имеются только земельные участки.

Для оформления заграничного паспорта молодые люди в возрасте 18-27 лет должны предъявить военный билет или справку 32 из военкомата. Иногда предоставление этих документов невозможно. Разберёмся, можно ли сделать загранпаспорт без военного билета или справки.

В строке 210 укажите остаточную стоимость на 1 июля всех основных средств, включая имущество из других разд. 2, имущество 1 — 2 амортизационных групп и кадастровую недвижимость, кроме земли пп. 13 п. 5.3 Порядка заполнения . Важный нюанс заполнения декларации по налогу на имущество организаций в 2018 году касается строки 040 Раздела 2.1.

Строка 210: организация уплачивает авансы исходя из фактической прибыли

Согласно НК РФ не считается объектом налогообложения налога на имущество 1 и 2 амортизационная группа основных средств. Отражаются они в расчете аванса в строке 210 раздела 2 по остаточной стоимости в итоге общего числа основных средств фирмы.

В первом разделе следует заполнить сроки с показателями: 010 Код по ОКТМО налога. 020 Указывается КБК. 030 Размер сбора, который следует заплатить. 040 На какую сумму налог уменьшается.

Формирование декларации – общие требования:

- Документ заполняется по итогам года.

- Показатели стоимости вносятся только в полных рублях, значения менее 50 коп. не учитываются, более – округляются до целого рубля.

- Текстовые показатели указываются печатными заглавными буквами.

- Бланк имеет сквозную нумерацию. Начинать необходимо с титульника, имеющего номер «001».

- Запрещены корректоры, двусторонняя печать, дефектное скрепление.

- Разрешены чернила основных цветов – фиолетового, черного или синего.

- Указание данных в полях выполняется слева направо.

- Если формирование документа осуществляется с помощью ПО, то есть на компьютере, числовые показатели нужно выровнять по правому краю.

Строка 270 декларации по налогу на имущество предназначена для фиксации уровня остаточной стоимости налогооблагаемых основных средств по состоянию на конец отчетного года.

Иногда в бухучете данные отражают в одной инвентарной карточке с исчислением одной остаточной стоимости.

Строка 210: организация уплачивает только ежеквартальные авансы

Льготы, предоставляемые налоговиками, действуют на всей территории РФ и не требуют дополнительных подтверждений.

Движимое имущество теперь не является льготируемым в Республике Крым и Севастополе, поэтому его стоимость не указывается в графе 4 (см. Письмо ФНС России от 14.05.2018 № БС-4-21/9062).

Значения, отраженные в графах 240-260 направлены на корректировку налогового обязательства в сторону уменьшения за счет льгот и платежей по налогу, совершенных за пределами РФ.

Аналогично заполняются расчеты за I полугодие и девять месяцев, примеры по ним здесь приводить не будем, а сразу перейдем к заполнению декларации за 2018 год.

Дело в том, что у некоторых предприятий ОС имеют 9-тизначный код согласно прежнему ОКОФ ОК 013-94 (утв. постановлением Госстандарта РФ от 26.12.1994 № 359, утратил силу с 01.01.2017). В этом случае ФНС советует указывать код без учета точек-разделителей.

Ставка по объекту с кадастровой ценой указывается в строке 080 раздела 3 декларации, в котором обособленно показываются сведения по кадастровым базам. В расчете по авансам — в строке 070 раздела 3. Ознакомимся подробнее с порядком установления величины ставки, фиксируемой в строке 210 декларации по налогу на имущество.

Расчеты начинаются со строки 150 – в ней приводятся данные по среднегодовой стоимости имущества (сумма показателей строк 020-140 делится на 13). Если у предприятия имеются льготы по налогу на имущество, они обозначаются кодами в строке 160 (коды в Приложении № 6 к Порядку заполнения).

Не знаете свои права? Подпишитесь на рассылку Народный СоветникЪ. Бесплатно, минута на прочтение, 1 раз в неделю.

Расчеты начинаются со строки 150 – в ней приводятся данные по среднегодовой стоимости имущества (сумма показателей строк 020-140 делится на 13). Если у предприятия имеются льготы по налогу на имущество, они обозначаются кодами в строке 160 (коды в Приложении № 6 к Порядку заполнения).

Далее идет заполнение обычных сведений по имуществу. Его кадастровая стоимость, указывается среднегодовая стоимость объекта имущества. Налоговую ставку и авансовые платежи заполняют организации, которые не имеют льгот.

Планируя банкротство, первое, о чем нужно позаботиться – это документы для оформления банкротства физического лица. Перечень документов прописан в законе о банкротстве. Список документов для банкротства физического лица на первый взгляд кажется громоздким и непосильным. Не спешите делать выводы! Все документы реально собрать за одну неделю.

Налоговая декларация состоит из нескольких разделов. На титульном листе указываются реквизиты организации.

В разд. 2, где данных о льготируемом имуществе нет, графу 4 строк 020 — 080, строки 130 и 140 не заполняйте.

Поскольку объекты основных средств первой и второй амортизационных групп не являются объектами налогообложения, при заполнении граф 3 и 4 раздела 2 авансового расчета по налогу на имущество организаций остаточную стоимость данных объектов по строкам 020-110 (остаточная стоимость основных средств на 01.01, 01.02, 01.03, 01.04. и т.д.) и в разделе льгот отражать не нужно.

Фнс разъяснила, как заполнять строку 210 расчета по налогу на имущество

Форма предназначена исключительно для сообщений о некорректной информации на сайте ФНС России и не подразумевает обратной связи. Информация направляется редактору сайта ФНС России для сведения. Декларацию обязаны предоставить в налоговые органы все виды юридических лиц и организаций, для которых уплата налога обязательна.

По строке с кодом 120 при представлении Расчета за I квартал указывается средняя стоимость имущества за отчетный период, исчисленная как частное от деления на 4 суммы значений по графе 3 строк с кодами 020 – 050. То есть она равна 685 834 руб. (2 743 336 руб. / 4).

Объекты налогообложения по налогу на имущество организаций (далее — налог) для российских и иностранных организаций определены статьей 374 Налогового кодекса Российской Федерации (далее — Кодекс).

Исходя из вышесказанного, при расчете налога с имущества организаций в строке 210 декларации может быть указано значение, не превышающее 2,2%.

На основании действующего порядка заполнения рассматриваемой декларации и авансовых расчётов (утв. приказом ФНС от 31.03.2017 № ММВ-7-21/271, далее – Порядок) инвентарный номер вносят, когда неизвестен кадастровый и условный номер (подп. 3 п. 6.2 Порядка).

Полезная информация на тему: «Расчет налога на имущество заполнение декларации» от профессионалов с комментариями для людей. Здесь собрана информация по тематике, позволяющая ее раскрыть со всех сторон.

Подписаться Кадастровые ставки, перечисленные в п. 1.1 ст. 380 НК РФ, применяются только в отношении объектов недвижимости, перечисленных в п.

Там же есть дополнение об указании налоговой льготы, т. е. если регион предоставляет льготу в виде пониженной налоговой ставки, то строка 210 должна быть заполнена с учетом такой льготы.

Налоговая служба разместила на своем сайте первую партию сведений, которые раньше признавались налоговой тайной.

Строка под номером 210 располагается в декларации во 2-м разделе, где налогоплательщиками рассчитывается база по налогу и непосредственно сам налог в части принадлежащих российским и зарубежным предприятиям основных средств, стоимость которых определяется как среднегодовая. Как мы уже сказали, эта строка служит для указания ставки налога.

По строке 210 расчета по авансовому платежу по налогу на имущество за девять месяцев нужно отразить остаточную стоимость всех основных средств на 1 октября. Исключение составляют активы, которые не облагаются.

Один раз в месяц мы делаем подборку статей, рекомендаций, новостей по актуальным темам и совершенно бесплатно рассылаем ее нашим подписчикам.

С начала 2018 года движимое имущество 3-10 категории амортизации принимается к расчету только по решению властей субъектов РФ. Если имущество учтено до 2013 года, то стоимость в налоговом расчете по налогу на имущество за 1 квартал 2018 указывается во 2 разделе.

В случае, когда компанией куплена или реализована недвижимость расчет по налогу на имущество исчисляется за весь период владения собственностью. Но при начислении налога следует помнить, что не считается полным месяц, если регистрации приобретения прошла после 15 числа либо реализации до 15 числа.

В строке 001 поставьте код вида имущества 03. В строках 020 — 080 укажите бухгалтерскую остаточную стоимость имущества, по которому заполняете раздел, в строке 120 — его среднюю стоимость.

Форма декларации состоит из титульного листа, разделов 1, 2, 2.1, 3. Титульник и раздел 1 сдаются всеми налогоплательщиками. Оставшиеся разделы отчета представляются в зависимости от того, каким именно имуществом владеет организация.

Известно, что Крымский мост поставлен на кадастровый учет как линейный объект, расположенный на территории двух субъектов Федерации одновременно — Республики Крым и Краснодарского края.

Декларация по налогу на имущество 2020: пошаговая инструкция и образец заполнения

Декларация по налогу на имущество в 2020 году для юридических лиц — это обязательная форма отчетности для налогоплательщиков. За 2019 год придется отчитаться по новой форме. Срок сдачи итоговой декларации — до 30.03.2020.

Общие правила и рекомендации по заполнению этой формы фискальной отчетности мы подробно раскрыли в статье «Декларация по налогу на имущество за 2019 год: сроки сдачи и правила заполнения».

Важно: используем новый бланк

Чиновниками утверждена новая форма декларации по налогу на имущество за 2019 год. Бланк приведен в приказе ФНС России от 14.08.2019 № СА-7-21/405@.

Изменений в отчете немного. Корректировки связаны с тем, что ежеквартальные расчеты по авансовым платежам отменили с 2020 года. Теперь по имущественным активам организации отчитываются только один раз в год.

Как изменилась налоговая декларация на имущество с 01.01.2020:

- В разделе 1 появились четыре новых строки 021, 023, 025 и 027, в которых отразите исчисленную сумму налога, которую необходимо уплатить в бюджет за налоговый период, и авансовые платежи за каждый отчетный период.

- Из разделов 2 и 3 удалена строка с суммой авансовых платежей.

- В разделах 2 и 3 появилась новая строка «Исчисленная сумма налога, подлежащая уплате в бюджет за налоговый период (в рублях)».

- Изменения учтены в контрольных соотношениях.

Технические правки включены в электронный порядок заполнения декларации по налогу на имущество в 2020 году для юрлиц.

Кто и когда сдает отчетность по налогу на имущество

Фискальная декларация по налогу на имущество обязательна для всех юридических лиц, в собственности которых числится облагаемое имущество. Обязаны отчитываться (ст. 373 НК РФ):

- все российские компании,

- иностранные организации, работающие в РФ через официальные представительства;

- иностранные фирмы без представительств в РФ, но являющиеся собственниками российской недвижимости.

В отношении налогоплательщиков, применяющих льготные режимы, предусмотрены освобождения. Они не платят налог с имущества, стоимость которого определяется по среднегодовой стоимости. То есть если в собственности фирмы на УСН или ЕНВД числится недвижимость, облагаемая по кадастровой стоимости, то платить налог и сдавать отчетность придется. Есть и другие исключения для российских и иностранных фирм, освобождения закреплены в п. 1.2 ст. 373 НК РФ.

Простые граждане и индивидуальные предприниматели от сдачи отчетности освобождены. Они самостоятельно не рассчитывают налог на имущество физических лиц, декларацию тоже не заполняют. Эта категория налогоплательщиков уплачивает обязательства по специальным уведомлениям, которые присылает ИФНС.

Отчетная декларация по налогу на имущество за 2019 год для юридических лиц сдается в срок, установленный НК РФ (статья 386). Сдайте отчетность в ИФНС не позднее 30 марта года, следующего за отчетным. Переносов в 2020 году не предусмотрено.

Условия для заполнения

Рассмотрим наглядный пример заполнения декларации по налогу на имущество за 2019 год. Условия следующие:

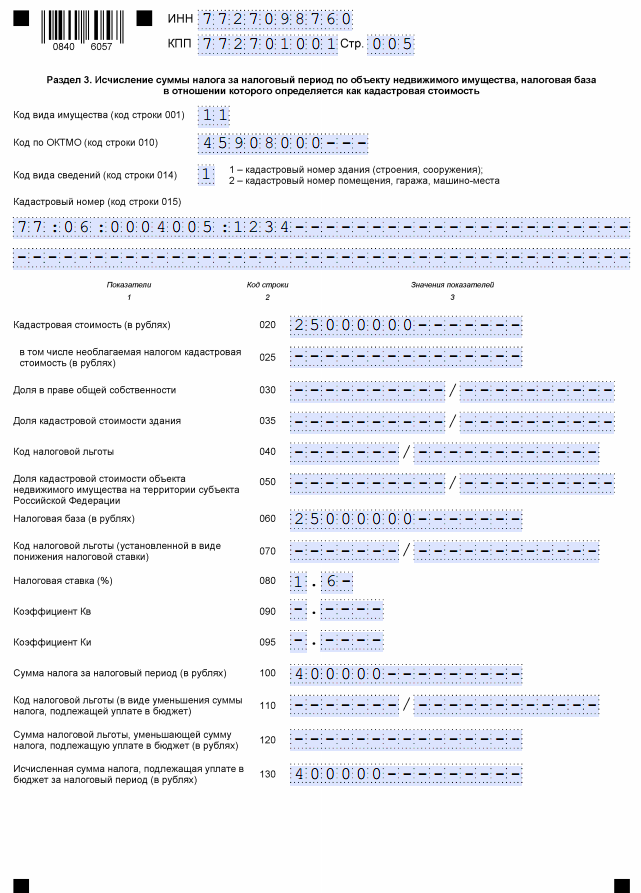

Компания ООО «ВЕСНА», ИНН 7727098760/КПП 772701001. Находится в городе Москве. На балансе компании числится:

- Здание, адрес которого совпадает с адресом места нахождения организации (код ОКТМО 45908000). Кадастровый номер здания — 77:06:0004005:1234. Налоговая база по нему определяется как кадастровая стоимость (п. 2 ст. 375, ст. 378.2 НК РФ).

Кадастровая стоимость здания на 1 января 2019 г. составила 25 000 000 руб.

- Складское помещение, которое расположено вне места нахождения организации (код ОКТМО 45906000). Налоговая база по нему определяется как среднегодовая стоимость имущества (п. 1 ст. 375 НК РФ). Условный номер помещения — 77:06:0004005:5678. Код ОКОФ — 210.00.11.10.520.

Остаточная стоимость складского помещения:

В отношении недвижимости у ООО «ВЕСНА» нет льгот, установленных Налоговым кодексом РФ и региональным законодательством.

Ставки налога на имущество составляют:

- 1,6% (условно) — по зданию (п. 1.1 ст. 380 НК РФ);

- 2,2% (условно) — по остальному облагаемому имуществу (п. 1 ст. 380 НК РФ).

Сумма авансовых платежей, исчисленных организацией за отчетные периоды 2019 г., равна:

- в отношении здания — 300 000 руб. (100 000 руб. + 100 000 руб. + 100 000 руб.);

- в отношении складского помещения — 93 556 руб. (31 433 руб. + 31 185 руб. + 30 938 руб.).

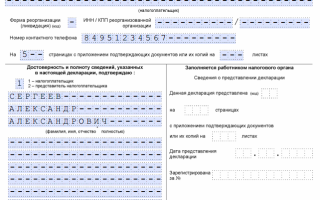

Шаг № 1. Заполняем титульный лист

Первый лист отчетности следует заполнять в стандартном порядке. Сначала внесите ИНН и КПП организации. Затем укажите номер корректировки, если сдаете в ИФНС исправительную отчетность. Затем пропишите код отчетного периода, для годовой формы — это код 34. Теперь пропишите отчетный год, в нашем примере это 2019.

Код учета по месту нахождения заполните с учетом рекомендаций ФНС. Для большинства налогоплательщиков используется код 214. Не забудьте прописать номер ИФНС, в которую предоставляете отчетность.

Зафиксируйте на титульном листе номер контактного телефона, по которому можно связаться с лицом, ответственным за заполнение декларации по налогу на имущество за 2019 год. Зарегистрируйте количество страниц в отчете. Если прилагаете подтверждающие документы, то пронумеруйте страницы и укажите их количество на титульном листе.

В нижней части титульника (правая часть) укажите:

- 1 — если отчет сдается самим налогоплательщиком;

- 2 — если отчетные сведения предоставляет доверенное лицо.

Затем пропишите Ф.И.О. руководителя либо зарегистрируйте информацию о поверенном лице.

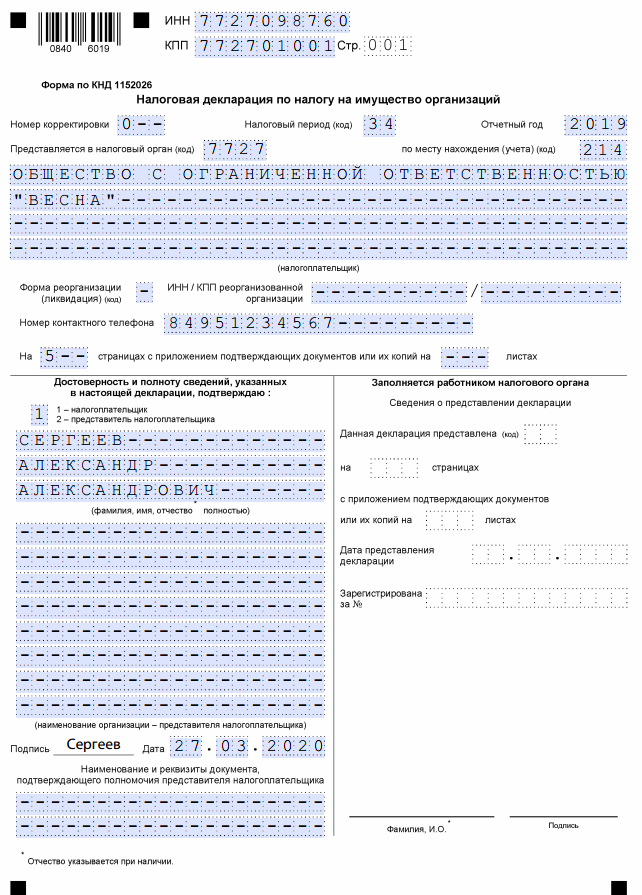

Шаг № 2. Оформляем раздел № 2

Если в собственности компании числится недвижимость, в отношении которой фискальные обязательства исчисляются по среднегодовой стоимости, то этот раздел придется заполнить. При отсутствии информации проставьте прочерки.

В первую очередь указываем код имущественных объектов (в большинстве случаев это 03) и ОКТМО по месту нахождения имущественных активов.

Пошаговая инструкция по заполнению декларации по налогу на имущество 2020 (разд. № 2):

- Строки 020-130 — указываем стоимость ИО в графе 3 по состоянию на отчетную дату (начало каждого месяца). Сведения должны соответствовать данным бухгалтерского учета. Если у компании имеются льготы (льготируемые активы), то их следует зарегистрировать в соответствующих строках графы 4.

- Строка 140 — указываем остаточную стоимость основных средств по состоянию на 31 декабря отчетного года. Данные вносим соответственно: в графу 3 — общие сведения, в графу 4 — данные о льготируемых ОС. Если в этой категории активов числится недвижимость, то информацию о ее стоимости укажите в строке 141.

- Строка 150 декларации по налогу на имущество — это среднегодовая стоимость основных средств, исчисленная по формуле: сумма строк 020-140 разделенная на 13.

- Далее укажите сведения о льготах (строки 160, 170).

- Строка 180 декларации по налогу на имущество — укажите долю балансовой стоимости объекта недвижимости на территории соответствующего субъекта РФ (в виде правильной простой дроби). Заполняется, только если в строке 001 раздела № 2 указан код 02.

- В стр. 190 — прописываем налогооблагаемую базу (среднегодовая стоимость объектов минус льготы дробной части строки 170).

- Стр. 210 декларации — это налоговая ставка. Ее указывайте с учетом льгот, предусмотренных НК РФ. В нашем случае строка 210 декларации по налогу на имущество организаций 2020 ставка равна 2,2%.

- Стр. 220 — это сумма исчисленного обязательства за налоговый период. Рассчитывается как произведение стр. 190 и стр. 210, разделенное на 100%, то есть налогооблагаемая база умножается на ставку.

- Стр. 230-240 — это информация о льготах, которые уменьшают сумму платежей в бюджет.

- Если компания перечисляет платежи за пределами нашей страны, то эти суммы следует указать в строке 250.

- Строка 260 декларации по налогу на имущество — регистрируем исчисленную сумму налога, подлежащую уплате в бюджет.

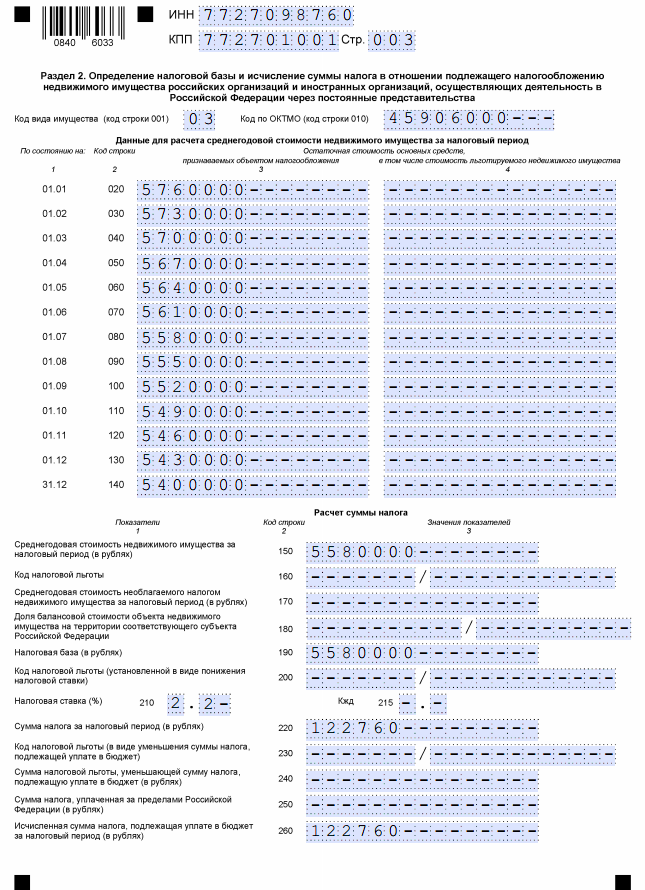

Шаг № 3. Переходим в раздел № 2.1

В разделе № 2.1 указываем код объекта, его условный номер. Если номера нет, то придется указать подробную информацию о месте нахождения налогооблагаемого объекта (фактический адрес).

Ниже пропишите код ОКОФ и остаточную стоимость актива на 31 декабря отчетного года.

Шаг № 4. Переходим в раздел № 3

В третьем разделе необходимо внести сведения об объекте, в отношении которого обязательства будут исчисляться исходя из кадастровой стоимости.

Здесь вписываем код вида имущественных объектов и ОКТМО. Затем указываем кадастровый номер недвижимого актива. В нашем случае это здание ООО «Весна».

Заполняем стоимость по кадастру, при наличии льгот фиксируем информацию в соответствующих строках отчетности. Затем указываем размер ставки. В заключении вписываем итоговую сумму обязательства, исчисленного за весь календарный год. Ниже указываем сумму авансовых платежей, уже перечисленных в бюджет, в течение года.

Шаг № 5. Завершаем составление отчета — раздел № 1

В этом разделе отражаем информацию о суммах исчисленного налога на имущество, подлежащих уплате в бюджет по итогам года. Пошаговая инструкция по заполнению декларации по налогу на имущество в 2020 году (разд. № 1):

- Строка 010 — это код ОКТМО.

- Стр. 020 — код бюджетной классификации, для основного платежа указывайте 180 106 02 01 002 1000 110.

- Стр. 023-027 — поквартальная разбивка авансовых платежей в бюджет.

- Стр. 030 — сумма, подлежащая перечислению в ИФНС по итогам года. Расчет осуществите следующим образом: общая сумма обязательств минус уплаченные авансы. Причем учитывайте показатели по всем разделам.

Расчет по налогу на имущество по новой форме

Налоговики обновили отчетность по налогу на имущество. Декларация пригодится еще не скоро — в отчетную кампанию за 2019 год.

А вот ближайший расчет понадобится сдать уже по новой форме. Далее приведены основные отличия документов от действующих бланков.

Расчет по авансовому платежу

В разделе 2 не потребуется заполнять строку 210. Ее удалили. Напомним, в ней указывали остаточную стоимость основных средств по состоянию на 1 апреля, 1 июля или 1 октября.

В разделе 2.1 появилось место для указания адреса недвижимости. Адрес нужно будет указывать только по объекту, у которого нет кадастрового или условного номера, но есть инвентарный номер. Имейте в виду, если такому объекту адрес с указанием муниципалитета не присвоили, то заполнять поля с адресом не нужно.

В разделе 3 появилась возможность показать кадастровый номер гаража и машино-места. Кроме того, в этот раздел внесли новую строку — 085 «Коэффициент Ки». Она пригодится, если в течение отчетного периода из-за изменения качественных или количественных характеристик объекта (например, изменилась площадь) меняется кадастровая стоимость. Обратите внимание, что существующий коэффициент К (строка 080) переименовали в Кв. Его нужно будет указывать в виде не простой правильной дроби (например, 2/3), а десятичной дроби с четырьмя знаками после запятой (например, 0,6666).

Правопреемники должны будут вносить в поле «по месту нахождения (учета)» на титульном листе код 281, если надо будет сдать отчетность по месту нахождения той недвижимости, которая облагается исходя из кадастровой стоимости. Коды 215 и 216 также останутся.

Декларация по налогу на имущество

В разделе 2 больше нет строки 270 для внесения остаточной стоимости основных средств на 31 декабря. В разделе 3 для коэффициента Ки отведена строка 095, а для Кв — 090. Остальные поправки аналогичны тем, что внесены в расчет.

Как заполнить отчетность, если кадастровая стоимость изменилась в том же году, в каком организация купила или продала недвижимость

Заполните в расчете или декларации (зависит от того, за какой период вы отчитываетесь) два листа раздела 3 по такому объекту:

- один по кадастровой стоимости на 1 января отчетного года;

- второй — по новой кадастровой стоимости.

В каждом листе укажите сразу два коэффициента — Кв и Ки.

Коэффициент Кв рассчитайте так, как рассчитывали раньше коэффициент К. Только не забудьте, что по уточненным правилам это десятичная дробь, а не простая правильная.

Коэффициент Ки определите как отношение числа полных месяцев, когда объект имел старую кадастровую стоимость, к числу полных месяцев, когда недвижимость была у вас на праве собственности в отчетном или налоговом периоде.

Сумму авансового платежа или налога по данному объекту считайте как обычно, но с одним нюансом — ее нужно будет умножить еще и на коэффициент Ки.

Поясним на примере заполнения декларации за 2019 год. Кадастровая стоимость на 1 января 2019 года — 4 500 000 руб.

Новая кадастровая стоимость — 4 000 000 руб. (сведения вносятся в ЕГРН 20 февраля 2019 года).

Право собственности на недвижимость прекращается 23 июля 2019 года.

Для одного листа раздела 3 рассчитайте Ки так:

2 мес. : 7 мес. = 0,2857

Для другого листа раздела 3 рассчитайте Ки так:

5 мес. : 7 мес. = 0,7143

Значение коэффициента указывайте в формате десятичной дроби с точностью до десятитысячных долей.

Более подробную информацию по этому вопросу вы можете получить в КонсультантПлюс, раздел «Законодательство», Приказ ФНС России от 04.10.2018 N ММВ-7-21/575@

Как заполнить строку 210 декларации по налогу на имущество организации в 2019-2020 гг

Что показывается в стр. 210 декларации 2019 года

Начиная с отчетности за 2019 год налогоплательщики должны применять обновленный бланк налоговой декларации по имуществу, который утвержден приказом ФНС России от 14.08.2019 № СА-7-21/405@.

В декларации по налогу на имущество 2019 года строка 210 присутствует только в одном месте — в разделе 2 (в котором приводятся сведения по расчету суммы платежа в бюджет по объекту недвижимости со среднегодовой балансовой стоимостью). В рассматриваемой строке показывается налоговая ставка. Ее величина определяется в соответствии с положениями ст. 380 НК РФ.

Справка. С 2020 года отменена обязанность организаций представлять в налоговую расчеты по авансовым платежам по налогу на имущество (закон от 15.04.2019 № 63-ФЗ). Ранее в данных расчетах строка 210 соответствовала другому показателю — остаточной стоимости основных средств по состоянию на начало месяца, идущего за отчетным периодом. Ставка показывалась в строке 170.

Есть два типа ставок по налогу на имущество:

- ставки, устанавливаемые в отношении налоговой базы в виде среднегодовой балансовой стоимости налогооблагаемого объекта;

- ставки, устанавливаемые в отношении соответствующей базы в виде кадастровой цены объекта.

Содержащаяся в декларации по налогу на имущество стр. 210 предполагает указание ставки первого типа.

Ставка по объекту с кадастровой ценой указывается в строке 080 раздела 3 декларации, в котором обособленно показываются сведения по кадастровым базам.

Ознакомимся подробнее с порядком установления величины ставки, фиксируемой в строке 210 декларации по налогу на имущество.

Как определить показатель по строке 210

В отношении ставок по налоговой базе, которая представлена балансовой стоимостью объекта недвижимости, на уровне федерального законодательства установлены следующие общие правила:

- ставки устанавливаются законами субъектов РФ и не могут превышать 2,2% (п. 1 ст. 380 НК РФ);

- в случае если ставка не определена законом региона, применяется ставка 2,2% (п. 4 ст. 380 НК РФ).

В большинстве российских регионов действует максимальная ставка — 2,2%. Но в Республике Крым и Севастополе она заметно ниже — 1%.

Кадастровые ставки, перечисленные в п. 1.1 ст. 380 НК РФ, применяются только в отношении объектов недвижимости, указанных в п. 1 ст. 378.2 НК РФ.

В теории возможна ситуация, когда один и тот же объект недвижимости будет располагаться на территории двух и более регионов, в каждом из которых установлены разные ставки в отношении балансовой налоговой базы.

Заполнение содержащейся в декларации по налогу на имущество стр. 210 в подобных случаях имеет ряд особенностей.

Заполнение строки 210 по распределенному имуществу: нюансы

Выше мы отметили, что в Республике Крым балансовая ставка по налогу на имущество составляет 1%. В соседнем регионе, Краснодарском крае, она стандартная — 2,2%.

Известно, что Крымский мост поставлен на кадастровый учет как линейный объект, расположенный на территории двух субъектов Федерации одновременно — Республики Крым и Краснодарского края. Если мост так и останется частью автодороги общего пользования, то налог на него федеральный собственник (учреждение, которому мост может быть передан в оперативное уведомление) платить не будет (п. 11 ст. 381 НК РФ). Но в случае изменения данного статуса основания для налогообложения возникнут — и, поскольку в соответствии со ст. 378.2 НК РФ налоговая база по линейным объектам не может исчисляться на основании кадастровой цены, в качестве базы будет использоваться именно среднегодовая балансовая цена моста. В бюджет Крыма налог будет платиться по одной ставке, в бюджет Кубани — по другой.

Не исключена приватизация отдельных объектов капстроительства на земельном участке, где построен Крымский мост — с последующей их кадастровой «пропиской» на территории двух регионов одновременно. В подобных случаях предполагается составление двух деклараций:

- первая пойдет в ИФНС по месту расположения крымской части объекта недвижимости (с указанием местной ставки по строке 210);

- вторая пойдет в ИФНС по месту расположения краснодарской части объекта (с указанием, в свою очередь, другой региональной ставки).

При этом в разделах 2 обеих деклараций необходимо корректно отразить долю по стоимости объекта в каждом регионе.

Возможно, вам будут интересны наши материалы о декларации на имущество:

В декларации по налогу на имущество в строке 210 показывается налоговая ставка по базе, представленной среднегодовой балансовой стоимостью налогооблагаемого объекта. Максимальная величина данной ставки — 2,2%, устанавливается она региональными властями.

Еще больше материалов по теме — в рубрике «Налог на имущество».