Порядок расчета и выплаты дивидендов

Правила расчета дивидендов учредителю ООО – как посчитать правильно, примеры и начисление

Деятельность общества с ограниченной ответственностью (ООО) регламентируется нормами 14-ФЗ, более известного как закон об ООО.

Деятельность общества с ограниченной ответственностью (ООО) регламентируется нормами 14-ФЗ, более известного как закон об ООО.

Однако многие нюансы, связанные с функционированием юрлица, организованного как ООО, предопределяются его уставом.

Так, например, порядок распределения прибыли общества регулируется не только 14-ФЗ, но и внутренней документацией организации, к которой относятся устав, учредительный договор, а также все те решения, которые выносятся и протоколируются всеобщим собранием дольщиков ООО.

Расчет дивидендных выплат, причитающихся совладельцам, является важным аспектом распределения заработанной прибыли.

Необходимо рассмотреть, как посчитать дивиденды в ООО с несколькими участниками и с единственным учредителем.

Как правильно начислить – распределение прибыли

Выплата дивидендов в обществе означает распределение между его учредителями заработанной прибыли, оставшейся после погашения организации налоговых и других обязательств.

Прибыль, которая остается в распоряжении участников ООО, определяется по правилам бухучета. Период учета прибыли, подлежащей разделу между участниками, регламентируется его уставом.

Так, например, в 2019 году совершаются дивидендные выплаты из прибыли, заработанной юрлицом по итогам минувшего 2018 года, а также учитываются промежуточные дивиденды, выплаченные компанией за кварталы и полугодие 2018 года (из сумм нераспределенной прибыли).

Периоды начисления дивидендов определяются для ООО действующими нормами законодательства РФ, а также учредительной документацией и решениями всеобщих собраний юрлица.

Какие документы потребуются?

Так, алгоритм расчета и последующей выплаты дивидендов регламентируется следующими нормативными актами:

Так, алгоритм расчета и последующей выплаты дивидендов регламентируется следующими нормативными актами:

- закон об ООО, более известный как 14-ФЗ;

- соответствующие положения Налогового кодекса РФ, касающиеся распределения и налогообложения прибыли хозяйственного общества, а также удержания налогов с дивидендов, выплачиваемых дольщикам;

- устав, регламентирующий основные принципы его деятельности;

- прочие учредительные документы (например, соглашение между учредителями), содержащие сведения о совладельцах и актуальных долях их участия в ООО;

- протокол всеобщего собрания дольщиков, касающееся очередной/внеочередной выплаты дивидендов.

Пошаговая инструкция по вычислению

Расчет суммы выплачиваемых дивидендов не представляет собой ничего сложного:

- Сведения о порядке начисления дивидендных выплат можно найти в учредительной документации юрлица (например, в уставе).

- Данные о чистой прибыли, заработанной организацией за конкретный период, имеются в соответствующей финансовой отчетности.

- Если чистая прибыль общества распределяется между совладельцами пропорционально долям участия, информацию о таких долях можно получить из учредительного соглашения или иного специального документа, содержащего список участников и их актуальных долей.

- Помимо этого, уполномоченный субъект должен разбираться в нюансах Налогового кодекса, касающихся налогообложения дивидендных выплат.

Когда дольщики хозяйственного общества согласовывают и утверждают устав, они обязательно оговаривают следующие моменты:

- Принципиальная схема распределения заработанной прибыли. Во многих ООО чистая прибыль распределяется пропорционально долям участников в уставном капитале. Законодательство допускает, однако, что уставом могут предусматриваться другие способы.

- Условия, обязательное соблюдение которых является основанием для выплаты годовых или промежуточных дивидендов учредителям. Базовые критерии (требования) уже предусмотрены нормами 14-ФЗ. Совладельцы юрлица вправе определить перечень дополнительных обстоятельств, существование которых не позволит распределить прибыль.

Существуют определенные правила расчета, которые устанавливаются законодательством, имеют общеобязательный характер и не могут модифицироваться дольщиками юрлица в уставе.

Существуют определенные правила расчета, которые устанавливаются законодательством, имеют общеобязательный характер и не могут модифицироваться дольщиками юрлица в уставе.

Речь идет о следующих важных параметрах, регламентированных законом об ООО:

- обстоятельства, обуславливающие правомерное распределение заработанной прибыли;

- алгоритм вынесения решений о дивидендных выплатах;

- сроки распределения заработанной чистой прибыли и совершения надлежащих выплат дольщикам.

Проведение всеобщего собрания

Расчет выплачиваемых дивидендов не представляется возможным без вынесения всеобщим собранием дольщиков соответствующего вердикта.

Заседания совладельцев ООО, по итогам которых принимаются подобные решения, проводятся с соблюдением следующих требований:

- Неукоснительное следование процедуре и правилам, утвержденным уставом.

- Единогласное принятие решений, касающихся распределения заработанной прибыли.

- Обстоятельства, благоприятствующие распределению заработанной прибыли, указываются в протоколе. Отсутствие условий и факторов, препятствующих выплате дивидендов, также фиксируется протоколом собрания.

- Сроки, форма и механизм осуществления дивидендных выплат определяются решением дольщиков и, соответственно, фиксируются протоколом всеобщего собрания.

Пример

Чтобы посчитать дивиденды дольщикам ООО, потребуется следующие сведения:

- величина чистой прибыли, подлежащей дивидендному распределению между дольщиками;

- процентные доли действующих совладельцев в уставном капитале юрлица;

- сумма денег, имеющаяся в наличии у юрлица и достаточная для финансирования дивидендных выплат.

Условный пример расчета позволит проиллюстрировать выплату дивидендов учредителям в обществе, распределяющем заработанную прибыль типичным способом – пропорционально долям совладельцев в уставном капитале.

Условный пример расчета позволит проиллюстрировать выплату дивидендов учредителям в обществе, распределяющем заработанную прибыль типичным способом – пропорционально долям совладельцев в уставном капитале.

В ООО имеется три участника-гражданина с соответствующими долями: первый– 50%, второй – 30%, третий – 20%. Все доли полностью оплачены учредителями-резидентами.

По результатам завершившегося 2018 года чистая прибыль юрлица составила 200000 рублей – её решили распределить между дольщиками в полном размере.

Условия для совершения дивидендных выплат соблюдаются, что отмечено в протоколе всеобщего собрания. Нужно рассчитать дивиденды, полагающиеся каждому из дольщиков.

Сначала нужно посчитать суммы дивидендов, причитающихся каждому из совладельцев:

- Первый (200000 х 50%) = 100000 рублей.

- Второй (200000 х 30%) = 60000 рублей.

- Третий (200000 х 20%) = 40000 рублей.

Следующий этап – расчет удержаний НДФЛ с дивидендов каждого дольщика:

- Первый (100000 х 13%) = 13000 рублей.

- Второй (60000 х 13%) = 7800 рублей.

- Третий (40000 х 13%) = 5200 рублей.

Завершающий этап – расчет окончательных сумм дивидендов, подлежащих выдаче дольщикам на руки:

- Первый (100000 – 13000) = 87000 рублей.

- Второй (60000 – 7800) = 52200 рублей.

- Третий (40000 – 5200) = 34800 рублей.

Как рассчитать сумму единственному участнику?

Если у хозяйственного общества имеется единственный владелец (учредитель), алгоритм расчета, начисления и последующей выплаты дивидендов заметно упрощается. Как выплатить дивиденды единственному учредителю?

Единственный участник самостоятельно выносит соответствующий вердикт без проведения каких-либо собраний.

Однако данное решение должно быть оформлено надлежащим образом (согласно требованиям законодательства).

- отсутствие каких-либо препятствий для дивидендной выплаты (констатация факта);

- выплачиваемая сумма (размер);

- форма и назначенные сроки выплаты средств.

Полезное видео

О правилах выплат дивидендов учредителю ООО, можно узнать из данного видео:

Выводы

Выплате дивидендов в хозяйственном обществе всегда предшествуют принятие соответствующего решения всеобщим собранием дольщиков, а также расчет распределяемых сумм, выполняемое уполномоченным субъектом.

Выплачиваемые дивиденды рассчитываются согласно алгоритму, предусмотренному уставом юрлица, с учетом требований существующего законодательства РФ и внутренних регламентов ООО.

Единственный владелец хозяйственного общества самостоятельно принимает и оформляет нужные решения, также учитывая законодательные нормы и положения устава.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (499) 938-43-28 — Москва — ПОЗВОНИТЬ

+7 (499) 938-43-28 — Москва — ПОЗВОНИТЬ

+7 (812) 467-43-31 — Санкт-Петербург — ПОЗВОНИТЬ

+7 (800) 511-52-74 — Другие регионы — ПОЗВОНИТЬ

Расчет и выплата дивидендов в 2020 году

В настоящей статье мы на примерах покажем, как рассчитать и выплатить дивиденды в 2020 году. Также мы перечислим условия, необходимые для выплаты дивидендов, и привели бухгалтерские проводки. Наконец, объясним, в каком размере следует удержать НДФЛ и в какие сроки перечислить его в бюджет.

Что такое дивиденды

Это любой доход, полученный акционером (участником) от организации при распределении прибыли по принадлежащим ему акциям (долям) пропорционально его доле в уставном капитале этой организации. Важная деталь: дивиденды всегда выплачиваются из прибыли, которая осталась после налогообложения. Об этом прямо говорится в пункте 1 статьи 43 НК РФ .

СПРАВКА. Что такое прибыль, оставшаяся после налогообложения (ее часто называют чистой прибылью)? Ответ зависит от налогового режима, который применяет организация. При общей системе прибыль за вычетом налога на прибыль. При ЕНВД — прибыль за вычетом единого налога на вмененный доход. При ЕСХН — прибыль за вычетом единого сельхозналога. Выплата дивидендов учредителю в ООО на УСН производится из прибыли, оставшейся после уплаты единого «упрощенного» налога.

Бесплатно вести бухгалтерский и налоговый учет в веб‑сервисе

Бесплатно вести бухгалтерский и налоговый учет в веб‑сервисе

Что нужно для выплаты дивидендов

Чтобы организация могла распределить чистую прибыль между учредителями, необходимо выполнение ряда условий. Перечислим основные:

- у организации есть прибыль, оставшаяся после налогообложения. При убытках дивиденды выплачивать нельзя;

- уставный капитал полностью оплачен;

- стоимость чистых активов больше или равна уставному капиталу. Под чистыми активами понимается разница между активами организации и ее долгами. Чистые активы — это капитал и резервы (указаны в итоговой строке III раздела бухгалтерского баланса), увеличенные на доходы будущих периодов (указаны в строке 1530 баланса) и уменьшенные на задолженность участников по оплате УК (указана в составе строки 1170 баланса).

- у организации нет признаков банкротства.

Бесплатно заполнить и распечатать бухгалтерский баланс по актуальной форме

Бесплатно заполнить и распечатать бухгалтерский баланс по актуальной форме

Расчет дивидендов

Это и есть распределение чистой прибыли. Распределять можно не только прибыль текущего года, но и прошлых лет, если ранее ее не направляли на дивиденды или иные цели. Для распределения прибыли необходимо соответствующее решение общего собрания акционеров или участников.

ВНИМАНИЕ. Решение общего собрания акционеров или участников нужно оформить в виде протокола. Без этого документа бухгалтерия не вправе отразить хозяйственную операцию по начислению и выплате дивидендов.

Как посчитать дивиденды учредителям ООО (пример)

У общества с ограниченной ответственностью четыре учредителя: Иванов, Петров, Сидоров и Кузнецов. Их доли в уставном капитале составляют:

Чистая прибыль по итогам периода равна 600 000 руб. Все условия для выплаты дивидендов выполнены, общее собрание участников приняло решение об их выплате. Бухгалтер ООО сделал расчеты:

- Иванову — 180 000 руб. (600 000 руб. × 30%);

- Петрову — 180 000 руб. (600 000 руб. × 30%);

- Сидорову — 150 000 руб. (600 000 руб. × 25%);

- Кузнецову — 90 000 руб. (600 000 руб. × 15%).

Периодичность начисления дивидендов

Периодичность выплаты дивидендов в ООО может быть следующей: раз в квартал, раз в полгода или раз в год ( п. 1 ст. 28 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»; далее — Закон об ООО ). Организация вправе выбрать любой вариант и закрепить его в своем уставе или в решении общего собрания участников.

Акционерные общества могут выплачивать деньги учредителям по итогам квартала, полугодия, 9-ти месяцев или года ( п. 1 ст. 42 Федерального закона от 26.12.95 № 208-ФЗ «Об закона об акционерных обществах»; далее — Закон об АО) .

Сроки выплаты дивидендов

ООО должно делать выплаты не позднее 60 календарных дней с даты принятия решения о распределении прибыли (п. 3 ст. 28 Закона об ООО).

Акционерному обществу сначала нужно определить круг лиц, имеющих право на дивиденды. На это отводится не менее 10 и не более 20 календарных дней с даты принятия решения о распределении прибыли. После чего можно приступать к выплате. Срок перечисления для номинальных акционеров — не более 10 рабочих дней, а для прочих акционеров — не более 25 рабочих дней с даты, когда определен круг лиц, которые вправе получить дивиденды (п. 6 ст. 42 Закона об АО).

Порядок выплаты дивидендов

Чаще всего их выплачивают в денежной форме: безналом, либо наличными из кассы. При наличной выплате следует соблюдать важное правило, закрепленное в Указании Центробанка от 07.10.13 № 3073-У. Этот документ не позволяет направить наличную выручку на выдачу дивидендов. Поэтому организация обязана сдать выручку в банк, а затем снять нужную сумму специально для выдачи акционерам или участникам.

Налог на дивиденды в 2020 году (НДФЛ)

Организация, которая выплачивает дивиденды учредителю-физлицу, выступает в роли налогового агента (п. 3 ст. 214 НК РФ ). Если участник (акционер) является налоговым резидентом РФ, то бухгалтерия обязана удержать и перевести в бюджет НДФЛ по ставке 13% (ст. 224 НК РФ ). На руки учредитель получает сумму за минусом налога.

Покажем на примере. Допустим, участнику ООО начислили дивиденды в размере 500 000 руб. НДФЛ составляет 65 000 руб. (500 000 руб. х 13%). Эту сумму бухгалтерия перечислила в бюджет. На руки учредитель получил 435 000 руб. (500 000 руб. – 65 000 руб.).

Перевести налог в бюджет нужно в сроки:

- для ООО — не позднее дня, следующего за днем выплаты дивидендов (п. 6 ст. 226 НК РФ);

- для АО — не позднее месяца с даты выплаты дивидендов (подп. 3 п. 9 ст. 226.1 НК РФ).

Бесплатно заполнить и сдать 6‑НДФЛ и 2‑НДФЛ через интернет

Бесплатно заполнить и сдать 6‑НДФЛ и 2‑НДФЛ через интернет

Дивиденды и страховые взносы

Страховые взносы начислять не нужно. Это связано с тем, что облагаемым объектом для взносов являются выплаты в рамках трудовых отношений и по гражданско-правовым договорам (п. 1 ст. 420 НК РФ ). Раз дивиденды к таким выплатам не относятся, то от взносов они освобождены.

Проводки по выплате дивидендов

На дату протокола о распределении прибыли.

- ДЕБЕТ 84КРЕДИТ 75 субсчет «Расчеты по выплате доходов» — начислены дивиденды учредителю такому-то;

- ДЕБЕТ 75 субсчет «Расчеты по выплате доходов» КРЕДИТ 68 субсчет «Расчеты по НДФЛ» — начислен НДФЛ на дивиденды учредителя такого-то.

На дату выплаты учредителям:

- ДЕБЕТ 75 субсчет «Расчеты по выплате доходов» КРЕДИТ 50 (или 51) — выплачены дивиденды учредителю такому-то.

На дату перечисления налога в бюджет:

- ДЕБЕТ 68 субсчет «Расчеты по НДФЛ» КРЕДИТ 51 — перечислен НДФЛ.

Отметим, что указанные проводки отражают расчет и выплату дивидендов в денежной форме. Если же компания в 2020 году производит выплату за счет основных средств или материалов, необходимо использовать счет 91 «Прочие доходы и расходы». Если дивиденды выдаются за счет товара или готовой продукции, следует использовать счет 90 «Продажи». В этих случаях передача ценностей учредителю облагается НДС.

Как зарабатывать на дивидендах

С Владимиром Петровичем и Алишером Бурхановичем

Мы уже говорили подробно о бирже, облигациях и фондах. Есть еще один способ заработать на вложениях в ценные бумаги.

Сегодня поговорим о дивидендах: что сделать, чтобы их получить, как они выплачиваются и почему влияют на решение инвестировать в акции той или иной компании.

Мы обновили эту статью

Со времени выхода статьи Артема кое-что поменялось: какие-то компании из примеров ушли с биржи, какие-то ссылки стали неактуальными, кто-то перестал платить дивиденды.

Поэтому инвестредакция обновила статью. Теперь она актуальна на октябрь 2019.

Что такое дивиденды простыми словами

Дивиденды — это доля прибыли, которую компания распределяет между акционерами. Когда вы покупаете акции компании на бирже, вы получаете право на дивиденды по этим активам до тех пор, пока вы остаетесь акционером.

Гипотетический пример. У компании выпущено 100 акций. Вы купили на бирже одну акцию. Прибыль компании за год составила 100 рублей и будет выплачена в виде дивидендов. В результате выплаты вам полагается 1 рубль, а из-за налогов вы получите 87 копеек.

Вы держите акции, а компания выплачивает вам часть прибыли деньгами.

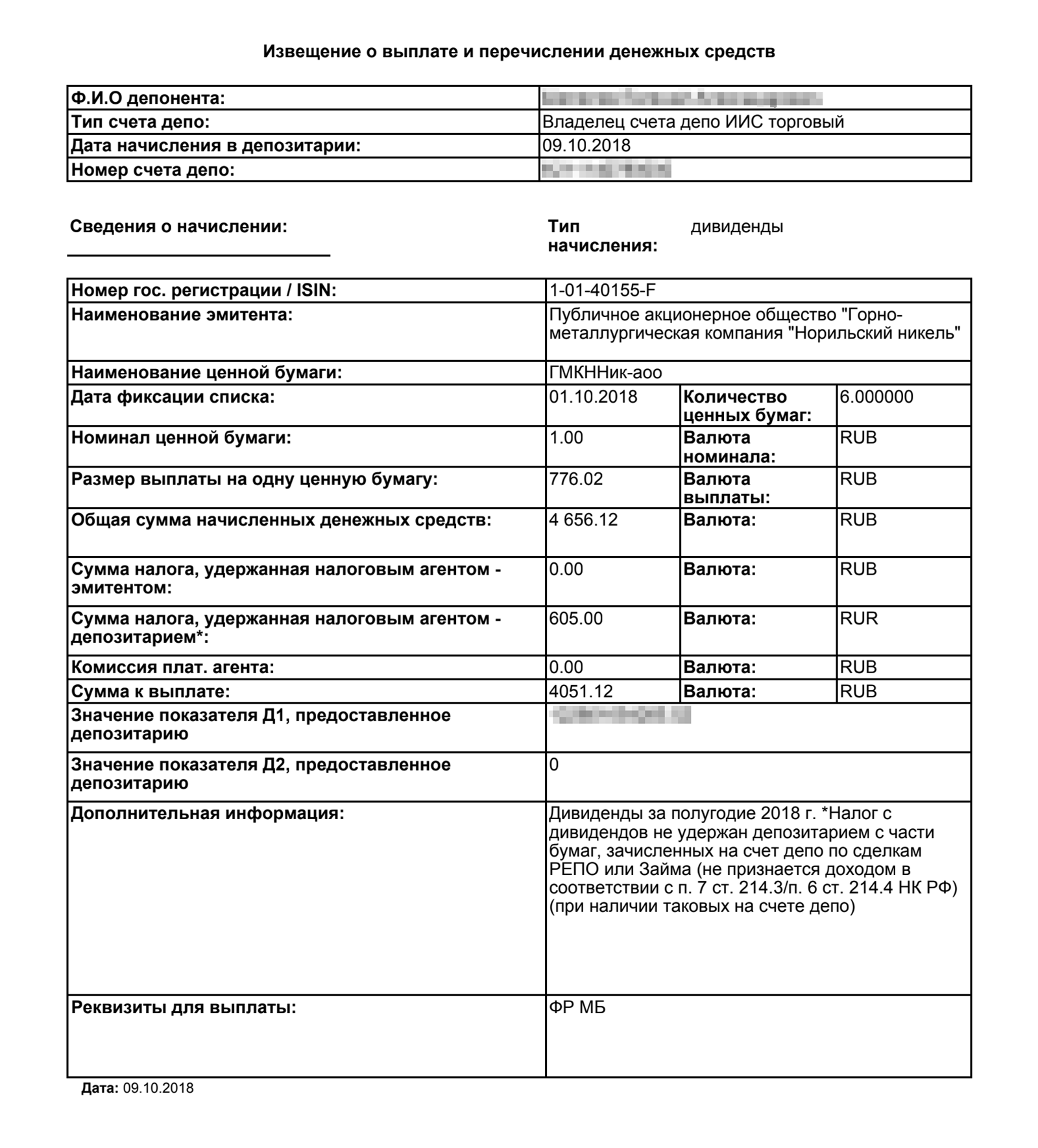

Реальный пример. Акционерный капитал «Норильского никеля» состоит из 158 245 476 акций. По результатам шести месяцев 2018 года компания направила 122 802 000 000 Р на дивиденды. На одну акцию пришлось 776,02 Р . Если у инвестора есть 6 акций, ему выплатят 4656,12 Р дивидендов. Из начисленных и выплаченных компанией дивидендов 605 Р он уплатит государству в виде налога, поэтому в итоге останется 4051,12 Р :

Законодательство не определяет минимальный размер дивидендов или обязанность регулярно их выплачивать. Их могут выплачивать по результатам года, полугодия, квартала или по особым случаям. Или не выплачиваться вообще, если деньги нужны компании на другие цели, например на развитие. Сколько выплачивать дивидендов и когда — решают акционеры компании, ориентируясь на рекомендации совета директоров.

Дивиденды — это когда меняется цена акций?

Нет. Когда меняется цена акций — это не дивиденды. Красивые графики роста котировок акций на бирже и дивиденды — это две параллельные истории.

Допустим, у вас есть акции Сбербанка. Вы купили их на 100 тысяч рублей, а сейчас они стоят 110 тысяч рублей. Это не значит, что у вас в руках 110 тысяч рублей.

Чтобы деньги появились, вы должны продать акции на бирже. Тогда у вас на руках будут деньги. Так вы заработаете на изменении цены акции.

Дивиденды — это когда вы держите акции и компания выплачивает вам, как акционеру, часть прибыли деньгами. Чтобы получить дивиденды, не нужно ничего делать: деньги автоматически поступят на брокерский счет. Можно их вывести на банковский счет, можно купить на них новые активы: сделать вложения в акции, облигации, валюту или во что-то еще.

На бирже много компаний, которые не платят дивиденды, а котировки их акций растут. Или падают. Это не связанные напрямую вещи.

Как получить дивиденды по акциям

Чтобы получать дивиденды, нужно быть владельцем акций на определенную дату — дату фиксации реестра. Если знать ее заранее, то можно успеть купить акции и быстро получить дивиденды. Но часто акции дорожают, как только компания утверждает размер дивидендов, поэтому лучше покупать акции еще раньше.

Реестр — это список акционеров компании с информацией о количестве принадлежащих им акций. Фиксация нужна, потому что на бирже кто-то постоянно покупает и продает акции. Поэтому для удобства компания говорит: «Всё, вот кто сегодня акционер — тем платим. Кто купит акции завтра — пардон, в следующий раз».

По законодательству, дивиденды должны заплатить в течение 25 рабочих дней с даты фиксации реестра.

Фиксация реестра под дивиденды «Норильского никеля» за шесть месяцев 2018 года состоялась 27 сентября 2018 года. Все, кто был владельцем акций на эту дату, получили право на дивиденды.

Если узнать о дате фиксации реестра заранее, то можно успеть купить акции и быстренько получить дивиденды. Но обычно цены на акции подскакивают, как только компания утверждает размер дивидендов (не мы одни такие умные), поэтому лучше покупать акции еще более заранее.

Обычно акции растут, когда компания утверждает размер дивидендов. Могут упасть, если дивиденды окажутся ниже, чем ожидалось.

Если у вас договор с российским брокером, вы купили акции через него и попали в реестр, то дивиденды зачисляются на брокерский счет без каких-либо дополнительных действий с вашей стороны. 9 октября 2018 года дивиденды «Норникеля» зачислили на брокерские счета всем брокерам, которые владели акциями по состоянию на 27 сентября 2018 года. Перед этим брокер удержал с них налоги. Срок зачисления дивидендов зависит от брокера и других факторов. О завершении выплат «Норникель» отчитался 6 ноября.

Как узнать размер дивидендов и дату фиксации реестра

Чтобы быть в курсе, сколько и когда компания будет платить, нужно следить за экономическими новостями. Размер дивидендов и дату выплаты можно найти на сайте самой компании, на сайте биржи или на сайте обязательного раскрытия информации.

Вот где будут искать информацию о дивидендах акционеры «Норильского никеля»:

Следить за собраниями акционеров. Обычно размер дивидендов и решение об их выплате являются пунктами повестки общего собрания акционеров. Такие собрания бывают годовыми (годовое общее собрание акционеров — ГОСА) и внеочередными (внеочередное общее собрание акционеров — ВОСА). Хотя собрания могут и не включать вопрос выплаты дивидендов.

Прежде чем провести ВОСА или ГОСА, совет директоров утверждает рекомендуемый размер дивидендов. Мол, ребята, прибыли столько, предлагаем акционерам выплатить вот столько. На собрании ребята-акционеры должны с этим согласиться. Когда состоится собрание — будет опубликовано на сайте компании.

Российские компании, как правило, контролируются мажоритарным акционером — это один или несколько человек, которые имеют достаточную долю в компании, чтобы единолично принимать решение за всех акционеров. В таких компаниях нам, миноритарным акционерам, участвовать в голосовании бессмысленно.

Когда будут собрания, на какую дату будет фиксироваться реестр — пишут в разделе «Для инвесторов» или «Инвесторам и акционерам» на сайте компании.

В случае с дивидендами «Норильского никеля» за шесть месяцев 2018 года процесс был таким:

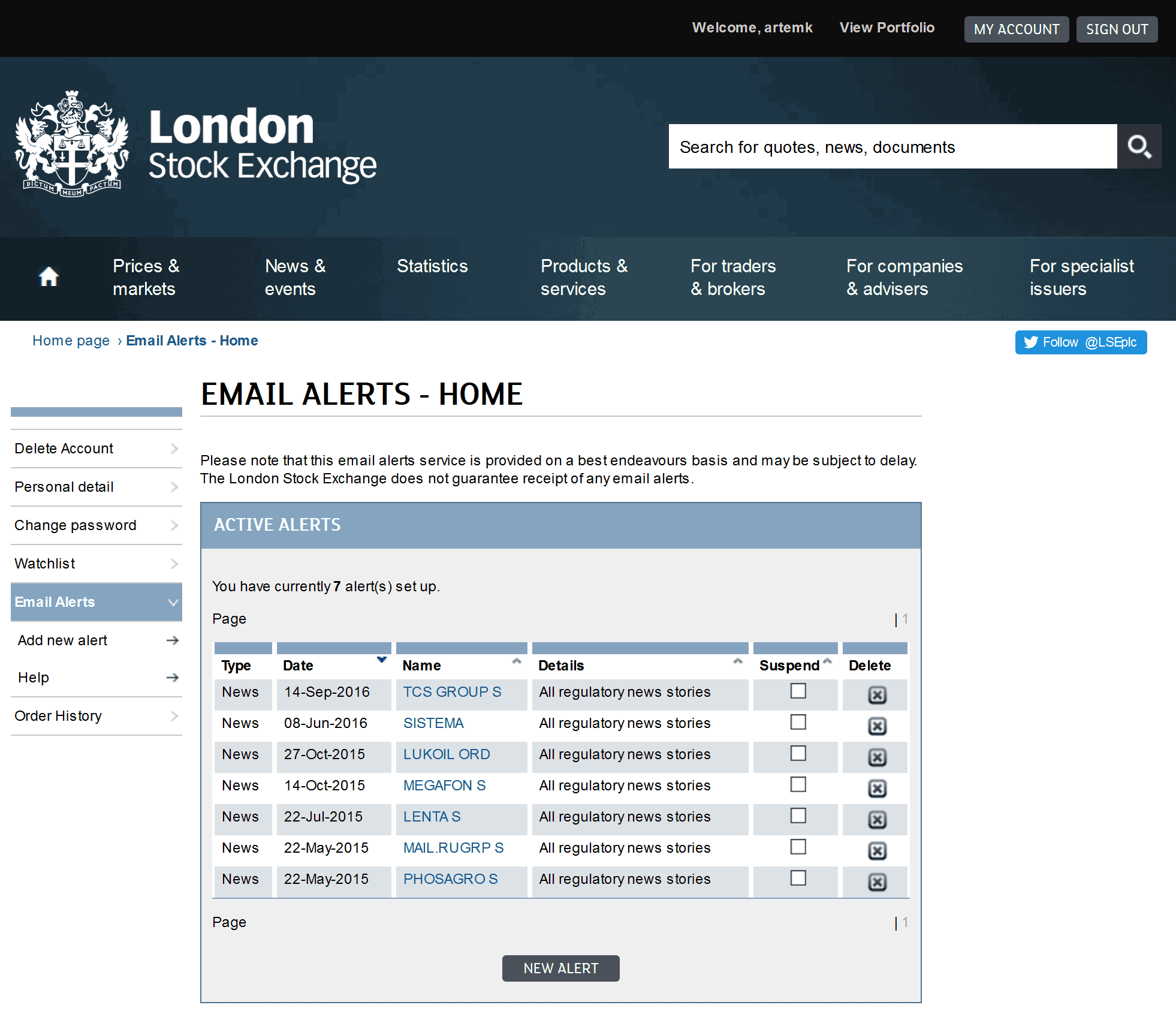

Подписаться на новости компаний. Ни сайт Московской биржи, ни сайты обязательного раскрытия информации не позволяют подписаться на новости компаний. А проверять новости вручную — это неудобно, особенно если компаний несколько. Я знаю два способа получать новости на электронную почту: сайт Лондонской биржи и собственные службы компаний по работе с инвесторами и акционерами (Investor Relations).

Подписка на сайте London Stock Exchange. Акции многих российских компаний торгуются одновременно в Москве на Московской бирже и в Лондоне на London Stock Exchange. Сайт Лондонской фондовой биржи позволяет подписаться на новости компаний и без задержек получать их по электронной почте.

Нужно бесплатно зарегистрироваться и затем в личном кабинете в разделе Email Alerts включить подписки на новости компаний:

Если вы хотите самостоятельно инвестировать в акции, то так или иначе будете сталкиваться с английским: на сайте LSE, в документах эмитентов, на телеконференциях компаний для инвесторов. К сожалению, если у вас нет хотя бы минимального знания языка, то поезд глобализации экономики уходит без вас.

Подписка через Investor Relations компании. У любой компании, чьи акции торгуются на бирже, есть раздел для инвесторов и акционеров на сайте. В таком разделе бывает возможность подписаться на новости для инвесторов. Еще там обязательно должна быть контактная информация службы по работе с инвесторами. Если подписки нет, попросите добавить ваш адрес в рассылку сообщений для инвесторов. Меня всегда подписывали.

Помимо работы с документами компаний, можно пользоваться готовыми рейтингами по дивидендам. Примеры рейтингов: сервис инвестиционной компании «Доходъ» и сервис компании БКС.

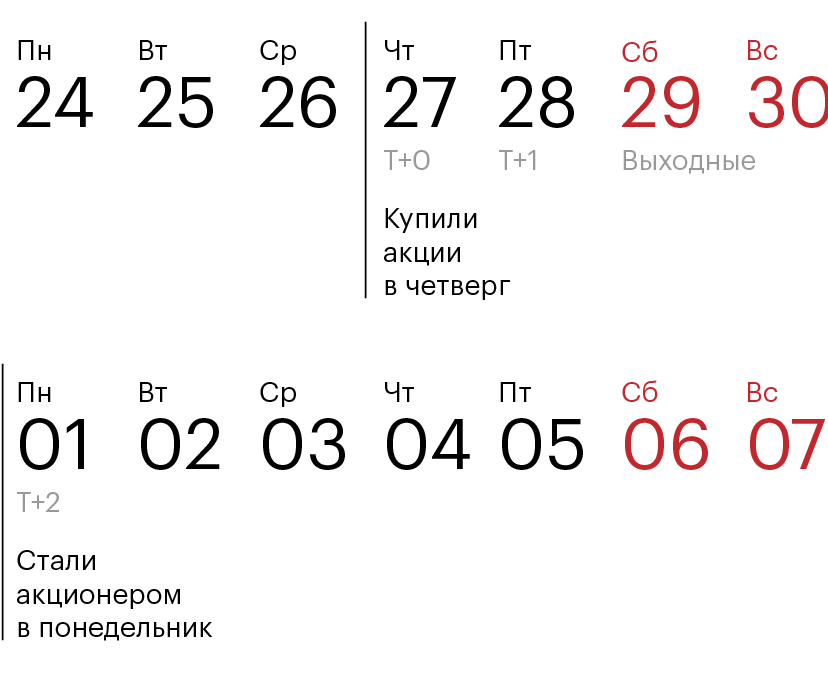

Т+2 и «дивидендный гэп»

Если вы хотите купить акции, попасть в реестр под дивиденды и сразу их продать, учитывайте два момента: режим расчетов Т+2 на Московской бирже и то, как дивиденды учтены в цене акций.

Т+2. Акции на Московской бирже торгуются в режиме расчетов Т+2. Это значит, что расчеты происходят на второй рабочий день (+2) после даты совершения сделки (Т). Покупая акции на бирже, вы заключаете сделку, фиксируя количество акций и цену. Затем у вас есть два рабочих дня, чтобы принести деньги, а у продавца — чтобы принести акции.

Конечно, брокер не даст купить акции, если на брокерском счету нет денег. А вот если там лежат другие ценные бумаги, то вы вполне можете совершить сделку под их залог, и у вас будет два дня, чтобы перевести деньги из банка.

У отложенных расчетов есть и обратная сторона: если вы продали акции сегодня, то забрать у брокера деньги сможете только через два дня, когда произойдут расчеты по сделке.

В контексте дивидендов режим Т+2 значит, что для попадания в реестр «Норильского никеля» по состоянию на 1 октября 2018 года нам нужно было купить акции 27 сентября или раньше:

Дивидендный гэп. Когда проходит последний день, в который можно было попасть в реестр под дивиденды, цена акции, как правило, падает примерно на размер этих дивидендов.

Деньги как бы покидают компанию, поскольку в скором времени их выплатят попавшим в реестр акционерам. Поэтому те, кто купят акции позже, уже без права на дивиденды, захотят скидку на сумму дивидендов. Вчерашние же владельцы ничего не теряют: их акции подешевели, зато скоро придут дивиденды.

После дивидендного гэпа цена акций может продолжить снижение или, напротив, быстро восстановиться. Учитывайте это, когда планируете сделки.

Например, последний день для попадания в реестр «Норильского никеля» под дивиденды был 27 сентября 2018 года. Цена закрытия в этот день была 11 830 Р . Цена открытия 28 сентября была 11 170 Р — на 660 рублей ниже последней цены предыдущего дня при дивидендах 776,02 Р на акцию, или 675,19 Р после налогов. В тот же день торги завершились на отметке 11 388 Р за акцию, то есть дивидендный гэп сократился с 660 Р до 442 Р . Полностью цена акций восстановилась к 20-м числам ноября.

Дивидендная доходность и дивидендная политика

Дивидендная доходность — это отношение выплачиваемых дивидендов к стоимости акции.

Например, если акция стоит 100 рублей, мы владели акцией на протяжении года и сумма выплачиваемых за год дивидендов по этой акции составляет 1 рубль, то дивидендная доходность равна 1% годовых.

Дивидендная доходность — вещь неоднозначная. Выплаты дивидендов могут неравномерно распределяться во времени, меняться в зависимости от ситуации в экономике и внутренних факторов в компании. Например, по результатам 2014 года «Мегафон» заплатил дивиденды с почти годовой задержкой — в декабре 2015 года. Зато в 2016 году «Мегафон» объявил дивиденды по результатам девяти месяцев еще до окончания года и выплатил уже в январе 2017.

По результатам работы за 2018 год «Норильский никель» выплатил более 248 млрд рублей, то есть 1568,54 Р на акцию. Это сумма двух платежей — сначала за первые 6 месяцев, потом по итогам года. На 17 сентября 2019 года цена одной акции — 15 830 рублей. При сохранении объема выплат в будущем дивидендная доходность составит 9,9% годовых, или 8,61% после налогов.

Прошлая дивидендная доходность служит ориентиром. Но в конце концов нас интересует будущая доходность. Для определения будущей доходности нужно знать, каков будет размер дивидендов и будут ли дивиденды вообще. Для этого нужно знать дивидендную политику.

Дивидендная политика — это набор правил, по которым компания определяет размер выплачиваемых дивидендов.

Одни компании четко заявляют, что не планируют выплачивать дивиденды в ближайшие годы. Другие дают витиеватые формулировки, из которых трудно сделать конкретные выводы. Третьи дают конкретные ориентиры в цифрах: 75% чистой прибыли, 50% свободного денежного потока, не менее 28 рублей на акцию.