Технический анализ облигаций

Технический анализ облигаций

Мы составили список ссылок на лучшие сайты для анализа и подбора облигаций на каждый день

На практике потребности в анализе облигаций сводятся к 4 основным направлениям:

- Котировки и графики

- Новости рынка облигаций

- Анализ и сравнение

- Прогнозы и рекомендации

1. Котировки и графики

Прежде всего из биржевых котировок нужно уяснить 2 главные вещи:

- какую доходность в процентах годовых вы получите от владения облигацией

- по какой цене в процентах от номинальной стоимости вы её сможете продать

Список лучших сайтов следующий:

Smart-lab — котировки ОФЗ (вместе с датами погашения, дюрацией, купонного дохода и фильтрами представлены графики)

Московская биржа — история котировок за произвольный период

РБК — лидеры доходности (можно отфильтровать по: лидерам роста, доходности и объёмов торгов)

Smart-lab — еврооблигации (помимо основных параметров представлены сравнительная карта доходности и общая доходность до погашения)

Investing — мировые гособлигации (есть возможность фильтрации по: региону, стране, сроку погашения)

2. Новости рынка облигаций

Новости эмитентов, выпусков, да и всего долгового рынка оказывают влияния на цены облигаций, а соответственно и на их доходности

Прежде всего из новостей вы получите информацию об:

- установлении процентной ставки по очередному купону

- изменении в параметры и условия выпусков

- дефолты по выпускам и банкротства эмитентов

- размещениях новых выпусков облигаций

- присвоении рейтингов

- и другие новости долгового рынка

Список лучших ссылок следующий:

CBonds — новости облигаций (можно фильтровать по ключевым словам, регионам, типам, разделам)

Finam — раздел облигации брокера финам (на одной странице все нужные подразделы)

Rusbonds — новости эмитентов (решения эмитентов, установления ставок, изменения параметров)

Rusbonds — новости дефолтов (можно фильтровать по секторам облигаций, типу дефолта, отрасли, обеспечению)

3. Анализ и сравнение

При анализе выпусков используется несколько параметров с целью определения наиболее выгодной облигации для покупки или условий для выгодной продажи.

Для анализа нужно учитывать:

- процентные ставки Центрального банка

- доходности (текущая, простая, до погашения)

- кривые доходности

- дюрации

- суммы накопленного купонного дохода

- сроки погашения облигаций

- основные параметры выпусков (методы расчёт ставок, погашения, оферты, ковенанты, амортизации)

- объемы торгов на бирже

- обзоры аналитиков

Список ссылок следующий:

Банк России — статистика ставок (представлена ежемесячная статистика ставок Центробанка и структура кредитов и депозитов по срочности)

Smart-lab — анализ облигаций (можно отфильтровать по кривым доходности, посмотреть карту сравнения, основные параметры выпуска и торговые данные)

Rusbonds — обзоры аналитиков (качественные обзоры рынка облигаций от крупнейших банков и инвестдомов)

Rusbonds — все параметры (поиск облигаций по эмитенту/выпуску по критериям: доходности, ставкам, сектору, периоду обращения, виду купона, состоянию, статусу и другим)

Rusbonds — cравнение по критериям (критерии: доходности, дюрация, ставкам, объёмам, сектору, периоду обращения, виду купона, состоянию, статусу и другим)

4. Прогнозы и рекомендации

Основные параметры для прогноза будущего облигаций — это ваши расчёты на основе анализа, календарь выплат и погашений, исторические данные и рекомендации аналитиков.

Здесь список лучших сайтов следующий:

Investing — рекомендации (аналитику экспертов можно отфильтровать по: датам, авторам, регионам, типам инвестанализа, типам облигаций)

Smart-lab — календарь выплат и погашений (будущие события можно отфильтровать по периодам дат и типам событий: выплата купона, погашение, оферта)

Smart-lab — мнения и обсуждения (классическая лента постов с комментариями от блогеров сообщества трейдеров)

Rusbonds — обзоры аналитиков (качественные обзоры рынка облигаций от крупнейших банков и инвестдомов)

Как правильно выбирать облигации?

Банк России в этом году начал постепенно снижать процентные ставки и, вероятно, продолжит данную тенденцию в ближайшем будущем. Как это может повлиять на облигации, и каким образом оптимально диверсифицировать свои активы, мы узнали у ведущего инвестиционного консультанта БКС Сергея Скоробогатова.

Добрый день, Сергей. Расскажите нашим читателям, как могут повлиять действия ЦБ на рынок облигаций?

16 сентября будет заседание Банка России по вопросу ключевой ставки, многие эксперты прогнозируют ее снижение на 0,5%. На это также указывает снижение доходностей облигаций федерального займа, сейчас ставка ОФЗ находится около уровня 8%. Решение ЦБ о снижении ставки на 0,5% уже заложено в доходностях облигаций, повлиять может только отклонение от ожиданий. В случае если ставка останется на текущем уровне, доходности могут немного вырасти, если же ставку опустят на 0,75 — 1%, такое развитие событий может повлечь дальнейшее снижение доходностей, как на ОФЗ, так и на корпоративные облигации.

Отлично, а в какой валюте, на ваш взгляд, оптимально покупать облигации?

По сути, здесь ответ будет схожим с ответом на вопрос, в какой валюте лучше держать активы. Ответ, на мой взгляд, достаточно очевиден, в валюте страны, где Вы поживаете, а так же доллары США, в пропорции 50/50. Это также касается облигаций, т.е. примерно 50% портфеля облигаций оптимально держать в рублях и 50% в долларах США.

На какой срок вы считаете, стоит покупать облигации в текущей рыночной ситуации?

Сейчас интереснее покупать облигации с коротким сроком погашения, не более года, т.к. в случае повышения ставки ФРС возможна коррекция на рынке. В таких условиях цены на «короткие» бумаги будут меньше реагировать чем «длинные». Это позволит инвесторам увеличить доходность инвестиционного портфеля, продав «короткие» облигации и купив «длинные».

А на какие сроки вообще можно инвестировать в облигации?

Срок облигации прописан в эмиссии на выпуск. Он может составлять от 1 года до десятков лет. В некоторых случаях эмитент может не указывать срок, такие облигации называются «бессрочные». При выборе инвестору необходимо отталкиваться от собственных временных ориентиров, от инвестиционного горизонта на который он собирается вкладывать денежные средства.

Какой анализ оптимально применять при выборе облигаций, технический или фундаментальный?

Облигации — это консервативный инструмент. Поэтому при выборе облигации применяется преимущественно фундаментальный анализ эмитента. Если после такого анализа компания выпустившая облигацию вас полностью устраивает, дальше выбор идет по следующим параметрам:

— По доходности. Как правило, надо смотреть доходность к погашению, но также, важна текущая доходность, если вдруг инвестор не планирует держать облигацию до погашения.

— По дате погашения. Выбор большого срока приводит к повышенной волатильности бумаги, но и доходность, как правило, по таким бумагам превосходит доходности с меньшим сроком погашения.

— По ликвидности. Данный параметр означает то, на какой объем средств вы можете купить или продать облигацию без значительного изменения ее цены. В частности можно посмотреть по средним дневным объемам за последние 20 дней. Такой параметр очень важен для “крупных” инвесторов.

А как влияет срок на доходность облигации?

Срок — это одна из составляющих при выборе облигаций и он, безусловно, сильно влияет на цену облигации. Облигации с дальним сроком погашения (дольше 5 лет) могут значительно изменяться в цене, эти изменения могут достигать 5-10 %. В тоже время облигации сроком погашения менее года, при схожих условиях могут измениться только на 1 %, а иногда и меньше.

Нужно ли смотреть на кривую доходности при выборе облигаций?

На кривую доходности в основном смотрят управляющие крупных инвестиционных фондов при выборе облигаций в свои портфели или спекулянты, которые торгуют на неэффективности доходностей. Для частного инвестора, она неинформативна.

А есть ли у вас какая-нибудь торговая идея для наших читателей?

ОФЗ, по-прежнему, остаются наиболее привлекательными для консервативных инвесторов, например, ОФЗ 26212 принесли с начала года 24,59% годовых.

При этом, как я говорил выше, в случае понижения ставки Банком России выше ожиданий, т.е. более чем на 0,5%, цены на облигации пойдут вверх и в первую очередь ОФЗ с дальним сроком погашения 5-10 лет. Можно попробовать заработать на этой идее купив такие облигации. С другой стороны если повышение произойдет в рамках ожиданий, то есть большая вероятность продолжения снижения уже через заседание, что все равно будет позитивно сказываться на ценах, но уже в немного более долгосрочной перспективе.

Ну и напоследок расскажите, как начинающий инвестор может купить облигации?

Для этого необходимо открыть брокерский счет, сейчас это можно сделать, не выходя из дома при условии, что у Вас есть подтвержденная учетная запись на портале gosuslugi.ru. Далее перевести денежные средства на брокерский счет или внести наличными через кассу БКС Банка, далее подать заявку брокеру по телефону или с помощью мобильного приложения «Мой брокер».

На вопросы отвечал Сергей Скоробогатов, ведущий инвестиционный консультант ФГ БКС

sskorobogatov@msk.bcs.ru, +7(495) 785 53 36 доб. 7801

пополни брокерский счёт без комиссии

- С карты любого банка

- Прямо на сайте

- Без комиссии

Последние новости

Рекомендованные новости

Итоги торгов. Российский рынок ставит на возобновление роста на следующей неделе

Совет директоров ФСК ЕЭС рекомендовал финальные дивиденды за 2019

Позитивный Disney

Четыре интересных бумаги на следующую неделю

Набиуллина. О текущей ситуации в экономике и на финансовых рынках, а также новых мерах поддержки

Рубль снизил волатильность на фоне закрытия мировых рынков

ЦБ продал Минфину акции Сбербанка по 189,44 руб.

Продажи АЛРОСА в марте обвалились из-за коронавируса

Адрес для вопросов и предложений по сайту: website4@bcs.ru

Copyright © 2008–2020. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Облигации Форекс. Особенности

Фундаментальный анализ позволяет определить сильные тренды, с помощью которых можно неплохо подзаработать. Однако очень часто спекулянты следят только за фундаментальным фоном, хотя есть и другие инструменты для прогнозирования цены. В этой статье мы поговорим про облигации Форекс, которые влияют на котировки валют.

Фундаментальный анализ позволяет определить сильные тренды, с помощью которых можно неплохо подзаработать. Однако очень часто спекулянты следят только за фундаментальным фоном, хотя есть и другие инструменты для прогнозирования цены. В этой статье мы поговорим про облигации Форекс, которые влияют на котировки валют.

Мы с вами поговорим про фундаментальный анализ облигаций, с помощью которого можно предугадать дальнейшее движение цены определенных валютных пар. С помощью данных знаний можно создать достаточно эффективную торговую стратегию.

Два моих лучших брокера

Влияние облигаций на котировки

Стоит сразу отметить, что всегда облигации выпускаются в больших объемах, что позволяет привлечь внушительный объем капитала, а это, в свою очередь, отражается на стоимости национальной валюты, а именно на процессе инфляции.

На сегодняшний день наиболее популярными являются облигации США, которые находятся в свободном доступе. Они отличаются хорошими процентами, а также гарантиями в виде хорошо развитой экономики. На следующей картинке вы можете увидеть график индекса доллара (красная кривая) и график бондов. Бонды – облигации государственного займа.

Обратите внимание на то, что между этими двумя графиками наблюдается взаимосвязь. Как только увеличиваются цены на облигации, индекс доллара также начинает дорожать, а когда спрос на облигации падает, индекс дешевеет.

Обратите внимание на то, что между этими двумя графиками наблюдается взаимосвязь. Как только увеличиваются цены на облигации, индекс доллара также начинает дорожать, а когда спрос на облигации падает, индекс дешевеет.

Причина кроется в том, что на котировки национальной валюты оказывают прямое воздействие действия ЦБ, который во время принятия решения об изменении процентных ставок учитывает значение инфляции, которая, как мы с вами уже знаем, зависит от цены облигаций.

Отсюда не трудно сделать вывод, что изменение стоимости облигаций может вызвать зарождение на рынке продолжительного тренда. Таким образом, облигации Форекс можно смело использовать в качестве опережающего индикатора для американского доллара.

Многие опытные трейдеры в момент удорожания бондов начинают приобретать американскую валюту, а в момент удешевления облигаций – продавать.

Анализ облигаций других стран

Для того чтобы выявлять глобальные тренды на валютных парах, нужно научиться правильно сравнивать облигации их государств. Допустим, нам нужно выявить тренд на паре евро/доллар. Для этого мы должны провести сравнение американских бондов за последние 10 лет с немецкими. Для сравнения используются именно немецкие облигации, так как весь ЕС держится за счет Германии.

На следующей картинке вы можете увидеть график пары евро/доллар (выделен синим цветом), график облигаций Германии (кривая выделена желтым цветом), график стоимости бондов США (кривая сиреневого цвета).

Нас интересует не конкретное значение стоимости, а расхождение между желтой и сиреневой кривой. В случае увеличения расхождения между этими двумя графиками, когда немецкие облигации стоят дороже американских, значит, высока вероятность, что на паре евро/доллар будет восходящий тренд.

Нас интересует не конкретное значение стоимости, а расхождение между желтой и сиреневой кривой. В случае увеличения расхождения между этими двумя графиками, когда немецкие облигации стоят дороже американских, значит, высока вероятность, что на паре евро/доллар будет восходящий тренд.

Если в момент увеличения расхождения сверху находится график американских облигаций, то высока вероятность того, что на паре евро/доллар цена устремится вниз.

При проведении анализа важно понимать, за какой временной интервал делать выборку. Выбор стоит делать в зависимости от используемого для торговли временного интервала. В случае если вы ведете торги на часовом графике, тогда достаточно проанализировать графики облигаций за последние 3-5 дней. Если же торговля ведется на дневном графике, тогда целесообразнее сравнивать графики, как минимум, за последний месяц.

Как правильно сделать анализ

На просторах сети Интернет достаточно проблематично найти текущие котировки по облигациям. Предлагаю вашему вниманию достаточно удобный и бесплатный сайт https://markets.ft.com/data/bonds. Здесь вы сможете увидеть графики облигаций по США, Великобритании, Японии и многим другим странам ЕС.

Чтобы сравнивать графики между собой, можно использовать сервис TradingView. Здесь вы сможете задать формулу, которая будет выдавать вам сравнительное значение. Допустим для сравнения немецких и американских облигаций можно задать формулу вычета из первых вторых. Данная формула выглядит следующим образом: DE10Y – US10Y, а наш график будет выглядеть следующим образом.

Чтобы сравнивать графики между собой, можно использовать сервис TradingView. Здесь вы сможете задать формулу, которая будет выдавать вам сравнительное значение. Допустим для сравнения немецких и американских облигаций можно задать формулу вычета из первых вторых. Данная формула выглядит следующим образом: DE10Y – US10Y, а наш график будет выглядеть следующим образом.

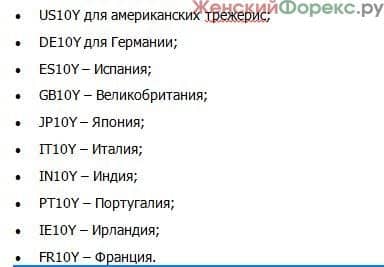

На следующей картинке вы можете увидеть обозначения бонов разных стран.

На следующей картинке вы можете увидеть обозначения бонов разных стран.

Стоит также отметить, что кроме десятилетних облигаций есть и другие. К тому же в некоторых случаях другие могут оказаться намного более полезными. Чтобы увидеть их, вам нужно на сайте TradingView, ввести в строке поиске слово «bonds».

Стоит также отметить, что кроме десятилетних облигаций есть и другие. К тому же в некоторых случаях другие могут оказаться намного более полезными. Чтобы увидеть их, вам нужно на сайте TradingView, ввести в строке поиске слово «bonds».

Инвесторы, которые ищут ранний вход в момент ожидания изменения процентных ставок, проводят не только анализ 10-ти летных котировок, но и двухлетних.

Инвесторы, которые ищут ранний вход в момент ожидания изменения процентных ставок, проводят не только анализ 10-ти летных котировок, но и двухлетних.

Наглядный пример

На следующей картинке вы можете увидеть две кривые, где кривая оранжевого цвета отображает разницу между облигациями 10-ти летнего займа между Германией и США, а вторая синего цвета – это график пары евро/доллар.

Обратите внимание на то, что эти графики движутся почти синхронно, но на некоторых участках разница все же есть, что можно использовать для получения прибыли.

Обратите внимание на то, что эти графики движутся почти синхронно, но на некоторых участках разница все же есть, что можно использовать для получения прибыли.

Спекулянт в таких ситуациях должен действовать следующим образом:

- Если пара евро/доллар дорожает, а оранжевая кривая устремлена вниз, значит, пора на паре евро/доллар продавать.

- Если пара евро/доллар дешевеет, а оранжевая кривая устремилась вверх, значит, пора на паре евро/доллар покупать.

В данном случае оранжевая кривая выступает в роли опережающего индикатора. Таким образом, используя облигации Форекс, можно вовремя осуществлять вход в рынок в направлении глобального тренда.

Важно отыскать оптимальное место для открытия ордеров. Для решения этой задачи вы можете применять различные инструменты для выполнения технического анализа, такие как полосы Боллинджера. В этом случае вам необходимо дождаться момента, когда ценовой уровень пробьет важную линию, и создать ордер в нужном направлении.

Вывод

При ведении торгов, ориентируясь на корреляцию между валютамт и облигациями, рекомендуется придерживаться следующих рекомендаций:

- Из огромного количества доступных облигаций рекомендуется применять десятилетние, двухлетние и двадцатилетние казначейские бонды.

- Выбор бондов того или иного государства напрямую зависит от валют, которые входят в пару, которую вы предполагаете применять для получения дохода. Так, например, если вы будете применять для получения дохода пару евро/доллар, то вам следует рассматривать немецкие и американские облигации. Для ведения торгов на паре фунт/йена, необходимо ориентироваться на британские и японские облигации.

- При выполнении фундаментального анализа, следует сравнивать отрезки времени. Так, например, если вы ведете торги на временном интервале Н1, то анализ облигаций за несколько последних месяцев для вас будет бесполезным.

АНАЛИЗ ОБЛИГАЦИЙ

При проведении анализа облигаций основное внимание уделяется, конечно же, доходности инвестиций в эти ценные бумаги, соответствию доходности уровню риска и чувствительности облигаций к изменению рыночных процентных ставок.

Доходность облигаций. Купонная ставка в общем случае не является измерителем доходности облигации. Измерителем доходности она будет только в том случае, если облигация продается по номиналу.

Доходность облигаций характеризуется показателями, имеющими различное содержание и информационную ценность для инвестора. Различают текущую доходность и доходность к погашению, или полную доходность1.

Текущую доходность облигации Уоблиг можно определить по формуле:

С — рыночный курс облигации.

В качестве знаменателя, как правило, берут рыночной курс, посчитанный по «чистой» цене облигации.

Как следует из вышеприведенной формулы, если облигация куплена с дисконтом, то текущая доходность больше купонной ставки, и наоборот.

Текущую доходность облигации обычно сопоставляют с рыночной ставкой по краткосрочным кредитам. Если ставка выше текущей доходности, то облигация, естественно, менее привлекательна для инвестора2.

Одним из основных недостатков показателя текущей доходности является то, что он не учитывает срок, оставшийся до погашения облигации, т.е. не учитывает вторую составляющую суммарного дохода, а именно прирост или потерю капитала к концу срока обращения облигации. Поэтому наиболее информативным в отношении доходности является показатель доходности к погашению (полной доходности).

Доход к погашению означает общую сумму доходов, получаемых за период держания облигации как в форме купонных платежей, так и в форме прироста или уменьшения капитала по основной сумме за период с сегодняшнего дня (или с даты покупки) до конца срока действия облигации при предположении, что все полученные купонные платежи были реинвестированы с той же нормой прибыли.

Методы определения доходности к погашению заметно сложнее, чем текущей доходности. Наиболее простой метод расчета заключается в том, что к текущему доходу добавляется прирост капитала (или потеря) к погашению, и это рассчитывается как процент от текущей цены. Такой способ расчета называют простой доходностью к погашению:

С — рыночный курс облигации (т.е., напоминаем, цена облигации, выраженная в процентах от номинальной стоимости);

n — число лет до конца срока обращения облигации (до момента погашения)

Методика расчета по приведенной выше формуле крайне проста. Однако данный показатель не учитывает начисления процентов на проценты, что очень существенно при длительных сроках облигации.

Наиболее точный метод расчета показателя доходности к погашению (в дальнейшем будем называть его YTM), при расчете которого в полной мере учитывается процесс наращения процентов, совпадет с таким показателем, как внутренняя норма доходности (IRR).

Для определения YTM используется уравнение, в котором современная стоимость потока платежей (NPV), охватывающего все поступления, приравнивается к цене облигации:

где NPV — текущая рыночная цена облигации;

i — доходность к погашению (YTM);

Cn — величина купона в периоде n;

n — число периодов выплаты купона до момента погашения (например, число лет до погашения, если купон выплачивается по годам);

FV — будущая стоимость (в случае с облигацией это не что иное, как номинал).

Таким образом, для получения точного значения величины доходности к погашению (YTM) необходимо решить уравнение. В случаях, когда величина n (количество периодов выплат купона) в приведенном выше уравнении находится в пределах от 1 до 3, решить данное уравнение без применения специальных методов хотя и сложно, но все-таки можно. При более высоких значениях этой переменной требуется использование каких-либо итеративных процедур, например, метода Ньютона-Рафсона, метода секущей, метода линейной интерполяции. С развитием вычислительной техники решение задач с применением итеративных процедур значительно упростилось. Наиболее доступным программным продуктом является стандартная версия Microsoft Excel, есть и специальные программы, например, такой программный продукт, как International Bond Calculator CSFB, Standard Gilts.

Есть еще один способ быстрого расчета доходности к погашению — использование специальных таблиц доходности, которые обычно составляются для наиболее массового вида облигаций — с периодическим получением купонного дохода и погашением номинала в конце срока. В этих таблицах показан курс облигаций в зависимости от величины доходности к погашению, размера купонного дохода, сроков облигаций. Они разрабатываются для разной частоты выплат купонного дохода в году. Таблицы доходности применяются как для определения курса по заданной ожидаемой доходности, так и для решения обратной задачи — определения доходности к погашению по заданному значению курса. Фрагмент таблицы доходности для облигаций с выплатами по полугодиям приведен в табл. 6.8.

Т а б л и ц а 6.8

Фрагмент таблицы доходностей облигаций (купонный доход 7%, выплаты по полугодиям)