Методика анализа дебиторской задолженности

Методика анализа дебиторской задолженности

Для того чтобы правильно оценивать все тенденции, касающиеся дебиторской задолженности, каждый финансовый менеджер должен уметь анализировать систему показателей, связанную с дебиторской задолженностью. Прежде всего это величина срока оборачиваемости дебиторской задолженности ( ). Если этот коэффициент снизился по сравнению с прошлым периодом, то значит, компания сократила объем продаж в кредит.

). Если этот коэффициент снизился по сравнению с прошлым периодом, то значит, компания сократила объем продаж в кредит.

Также следует внимательно следить за периодом погашения дебиторской задолженности. Ведь чем продолжительней период погашения дебиторской задолженности, тем выше риск ее непогашения (подробнее эта взаимосвязь будет рассмотрена ниже).

Кроме приведенных показателей следует рассчитать (таблица 26):

Одной из основных проблем, связанных с дебиторской задолженностью, является проблема ее ликвидности.

Ликвидность— способность какого-либо актива превращаться в денежные средства без значительной потери в цене. Для того чтобы дебиторская задолженность была наиболее ликвидна, она должна иметь оптимальный объем (общую величину товарного кредита, допустимую для компании), строго соблюдаемые сроки оборачиваемости и быть «качественной» (иметь минимальные риски невозврата средств).

Сама кредитная политика тесно связана с маркетинговой политикой компании и также нацелена на увеличение объема продаж. По своей сути кредитная политика может быть:

Кредитная политика консервативного типа направлена на минимизацию возможных рисков, возникающих при продажах на условиях отсрочки платежа, и устанавливает жесткие правила и процедуры при продажах в кредит, а также минимальные сроки отсрочки платежа. Компания, имеющая кредитную политику такого типа, является весьма ликвидной, но в этом случае могут появиться проблемы иного рода: сужение круга потенциальных покупателей и, как следствие, уменьшение (или отсутствие заметного роста) объема продаж.

Кредитная политика умеренного типа характеризуется взвешенным подходом к продажам в кредит. При этом учитываются возможные финансовые риски и проводится тщательный анализ клиентов, с тем чтобы в погоне за общей ликвидностью не потерять потенциальных клиентов, отпугнув их слишком жесткими условиями. Кредитная политика такого типа является наиболее целесообразной и экономически эффективной.

Агрессивная кредитная политика предлагает мягкие условия предоставления клиентам товарных кредитов (большие сроки, отсутствие пеней за просрочку и т.д.), при этом анализ финансового состояния клиентов может быть поверхностным или отсутствовать вообще. Такая политика весьма полезна для расширения круга покупателей, увеличения товарооборота, но она влечет за собой большие экономические риски, снижает ликвидность компании. Чтобы каким-то образом уменьшить свои финансовые потери, которые могут возникнуть вследствие такой кредитной политики, компания вынуждена пойти на некоторое повышение цены на свои товары или услуги (заложить свои риски в цену), хотя такое повышение цены, в свою очередь, может уменьшить конкурентные преимущества компании.

Основными целями кредитной политики являются:

— повышение конкурентоспособности положения компании на рынке за счет предоставления наиболее интересных условий товарного кредитования;

— увеличение объемов продаж при минимизации дебиторской задолженности.

В этой связи управление дебиторской задолженностью осуществляется через механизм кредитной политики, которая входит в общую систему управления оборотными средствами компании.

При разработке кредитной политики следует обязательно учитывать не только обычаи делового оборота, сложившиеся на данном рынке, но и финансовое состояние самой компании, предоставляющей своим контрагентам товарные кредиты (излишек/нехватка оборотных средств, возможности привлечения дополнительного финансирования и т.д.), а также особенности покупателей (например, преобладание в составе покупателей крупных сетевых операторов, которые работают только на условиях отсрочки платежа практически со всеми своими поставщиками).

Кредитная политика компании реализуется на практике через соответствующий механизм, в состав которого входят следующие элементы (рис.19).

Кредитная политика компании реализуется на практике через соответствующий механизм, в состав которого входят следующие элементы (рис.19).

Кредитная политика оформляется в виде Положения о дебиторской задолженности и утверждается руководством компании, причем контроль за исполнением данного положения возлагается на сотрудников финансового отдела: финансового менеджера или финансового контролера.

Следует, однако, помнить, что любая, даже самая идеальная, кредитная политика не может быть статичным документом, принятым один раз и на долгие годы. Она должна изменяться с учетом изменяющейся экономической ситуации в стране.

Оптимальная сумма торгового кредита должна быть такой, чтобы увеличение денежных потоков от роста объемов продаж в точности равнялось увеличению издержек от роста инвестиций в счета к получению.

Найти компромисс на вопрос, предоставлять или не предоставлять кредит, довольно просто, но трудно количественно рассчитать. Таким образом, мы можем только описать оптимальную кредитную политику.

Вынужденные издержки, связанные с предоставлением кредита, выступают в трех формах:

1. Требуемая отдача кредиторской задолженности.

2. Потери от безнадежных долгов.

3. Издержки, связанные с организацией и обслуживанием кредита.

Методика анализа дебиторской задолженности

Состояние дебиторской задолженности, ееразмер и качество оказывают сильное влияние на финансовое состояние организации.

Анализ дебиторской задолженности проводится на основе данных внутреннего учета, бухгалтерского баланса и приложения к бухгалтерскому балансу.

Анализ дебиторской задолженности состоит из следующих аналитических процедур:

— состав и структура дебиторской задолженности;

— выявление проблемы при расчетах с дебиторской задолженностью;

— предложение решений, позволяющих управлять дебиторской задолженностью.

Цель анализа – определить размеры дебиторской задолженности, ее состав, структуру и динамику и выявить влияние изменений в расчетных операциях на финансовое состояние предприятия.

Основными задачами анализа дебиторской задолженности являются: проверка реальности и юридической обоснованности, числящихся на балансе предприятия сумм дебиторской задолженности; проверка соблюдения правил расчетной и финансовой дисциплины; проверка правильности получения сумм за отгруженные материальные ценности и полноты их списания, наличие оправдательных документов при совершении расчетных операций и правильности их оформления; проверка своевременности и правильности оформления и предъявления претензий дебиторам; разработка рекомендаций по упорядочению расчетов, снижению дебиторской задолженности.

Приступая к анализу нужно проверить, прежде всего, расчеты с дебиторами, выяснить, правильно ли отражена дебиторская задолженность в балансе.

Анализ состояния дебиторской задолженности следует начинать с анализа материалов инвентаризации расчетов с дебиторами. Анализ расчетов с покупателями, подотчетными лицами, работниками предприятия и другими дебиторами осуществляется в выявлении по соответствующим документам остатков и тщательной проверке обоснованности сумм, числящихся на счетах. Устанавливаются причины и виновники образования дебиторской задолженности, давность её возникновения, реальность получения (т.е. имеются ли акты сверки расчетов либо письма, в которых дебиторы признают свою задолженность). Не пропущены ли сроки исковой давности (3 года), какие меры принимаются для взыскания задолженности. Организуются и проводятся встречные проверки в торговых и снабженческих организациях.

В ходе анализа проверяются все акты инвентаризации. В акте следует проанализировать наименование проверенных счетов и суммы дебиторской задолженности, безнадежных долгов, дебиторскую задолженность, по которой истекли сроки исковой давности.

Чаще всего в хозяйственной деятельности предприятия встречаются расчеты с покупателями и заказчиками за товары, работы и услуги. При анализе этой дебиторской задолженности необходимо обратить внимание на следующее: имеются ли договора на поставку продукции (выполнение работ, услуг) и правильность их оформления; правильно ли получены суммы за отгруженные товароматериальные ценности; правильно ли списана дебиторская задолженность на себестоимость продукции (работ, услуг) и дебиторская задолженность с истекшим сроком исковой давности.

Следующим этапом анализа должен быть анализ по возмещению материального ущерба, прежде всего, нужно проанализировать расчеты по недостачам и хищениям и установить соблюдались ли сроки и порядок рассмотрения случаев недостач и потерь, как обеспечивается их взыскание и т.д. Особенно следует уделить внимание изучению факторов списания недостач и потерь на затраты на производство или на результаты деятельности предприятия.

Далее анализируется правильность ведения расчетов с работниками предприятия по предоставленным им займам, за товары, проданные в кредит, и прочим операциям.

Затем анализируются данные счета, на котором отражаются арендные обязательства к поступлению. Излишне перечисленные суммы в бюджет и внебюджетные организации; суммы претензий, предъявленных поставщиком, транспортным организациям и иным юридическим лицам за обнаруженные несоответствия, недостачи товароматериальных запасов сверх норм естественной убыли, штрафы, пени, неустойки, а также суммы превышения стоимости реализации собственных акций над номинальной стоимостью.

Особое внимание должно быть уделено анализу расчетов по претензиям. Анализ правильности и своевременности оформления материалов по претензиям о недостачах и хищениях имеет очень большое значение, так как практика показывает, что неправильное или с нарушением сроков оформление материалов делается иногда сознательно с целью не допустить к привлечению виновных к материальной ответственности.

При анализе прочей дебиторской задолженности важно проверить: наличие задолженности работников предприятия за пользование инвентарем; отпущенные без предварительной оплаты материальные ценности, несданную спецодежду и т.д.

Следующий этап анализа дебиторской задолженности, это анализ задолженности по статье «Авансы выданные». При анализе расчетных операций по авансам нужно, прежде всего, установить реальность числящейся задолженности по указанному счету. Объектом анализа здесь служит не только первичные документы, но и заключенные договора с поставщиками и подрядчиками. Особое внимание нужно уделить на сомнительную задолженность по авансам с точки зрения причин её возникновения и виновных лиц. Реальной считается задолженность в случае, если она подтверждена заинтересованными сторонами актами сверки взаимных расчетов.

Установив достоверность дебиторской задолженности, нужно проанализировать состав и структуру дебиторской задолженности, дать оценку с точки зрения её реальной стоимости, распределить дебиторскую задолженность по срокам образования, определить качество и ликвидность этой задолженности.

На финансовое положение предприятия влияет не само наличие дебиторской задолженности, а её размер, движение и форма, т.е. то, чем вызвана эта задолженность. Дебиторская задолженность не всегда образуется в результате нарушения порядка расчетов и не всегда ухудшает финансовое положение. Поэтому её нельзя в полной сумме считать отвлечением собственных средств из оборота, т.к. она служит объектом банковского кредитования и не влияет на платежеспособность предприятия. Исходя из этого, различают нормальную и неоправданную дебиторскую задолженность.

К неоправданной дебиторской задолженности относится задолженность по претензиям, возмещению материального ущерба (недостачи, хищения, порчи ценностей) и задолженность по расчетным документам, срок оплаты которых истек. Неоправданная дебиторская задолженность представляет собой форму незаконного отвлечения оборотных средств и нарушение финансовой дисциплины.

Показатель качества определяет вероятность получения задолженности в полной сумме, которая зависит от срока образования задолженности. Практика показывает, что чем больше срок дебиторской задолженности, тем ниже вероятность её получения.

С установленной периодичностью специалисты компании должны анализировать дебиторскую задолженность по персональному списку контрагентов, срокам образования и размерам; контролировать расчеты по отсроченной или просроченной задолженности, оценивать реальность наличия дебиторской задолженности; определять приемы и способы ускорения востребования долгов и уменьшения безнадежных долгов.

Анализ и контроль изменения дебиторской задолженности можно производить с помощью абсолютных и относительных показателей:

Коэффициент оборачиваемости дебиторской задолженности

где В — выручка от реализации товаров;

ДЗср — средний остаток дебиторской задолженности за отчетный период.

Показатель характеризует число оборотов, совершенных дебиторской задолженностью, за анализируемый период. С помощью данного коэффициента можно рассчитать, во сколько раз объем реализованной продукции превышает дебиторскую задолженность. При ускорении оборачиваемости происходит снижение значения показателя, что свидетельствует об улучшении расчетов с дебиторами.

Период погашения дебиторской задолженности

Следует иметь в виду, что чем больше период просрочки задолженности, тем выше риск ее непогашения.

Коэффициент погашаемости дебиторской задолженности

К пдз = ДЗср / В (3)

В зависимости от размера дебиторской задолженности, количества расчётных документов и дебиторов анализ её уровня можно проводить как сплошным, так и выборочным методом.

Результаты анализа дебиторской задолженности должны учитываться при планировании дальнейшей деятельности предприятия.

Основной задачей этого анализа является определение ликвидности дебиторской задолженности. Для этого необходимо оценить объем (или уровень), оборачиваемость и качество дебиторской задолженности. Однако прежде чем приступить к этому, целесообразно сделать предварительную оценку финансового состояния фирмы, т. к. она обеспечивает раннее обнаружение признаков кризисного развития предприятия.

Анализ дебиторской задолженности рекомендуется проводить по следующим фазам:

— Предварительная оценка финансового состояния фирмы.

— Определение объема дебиторской задолженности и его динамики.

— Определение срока оплаты счетов дебиторов.

— Оценка реального состояния дебиторской задолженности.

— Реестр «старение» счетов дебиторов.

В процессе предварительной оценки финансового состояния фирмы традиционно используется такой метод, как экспресс-анализ.

Экспресс-анализ — это стадия комплексного анализа финансового состояния коммерческой организации. Он состоит в обработке небольшого количества существенных и легко определяемых показателей.

Диагностический анализ дебиторской задолженности начинается с оценки объема дебиторской задолженности фирмы на основе определения коэффициента отвлечения оборотных активов в дебиторскую задолженность.

где КОАдз — коэффициент отвлечения оборотных активов в дебиторскую задолженность;

ДЗ — общая сумма дебиторской задолженности организации (или сумма задолженности отдельно по товарному и потребительскому кредиту);

ОА — общая сумма оборотных активов организации.

Средний срок оплаты счетов дебиторов, в днях — один из важнейших элементов анализа дебиторской задолженности. Средний срок оплаты счетов дебиторов или период оборота дебиторской задолженности показывает среднее число дней, требуемое для взыскания (инкассирования) задолженности.

Концепция, которая лежит в основе определения этого соотношения – средний срок платежей вычисляется с точностью до одного дня, и задержка кем-то из клиентов оплаты свыше этого срока может побудить компанию к некоторым действиям. Кроме того, фактические сроки оплаты легко сравнивать с теми нормативами, которые руководство устанавливает, т. е. при помощи этого показателя можно контролировать эффективность работы с клиентами. Чем меньше это число, тем быстрее дебиторская задолженность обращается в денежные средства, а, следовательно, повышается ликвидность оборотных средств предприятия. Высокое значение коэффициента может свидетельствовать о трудностях с взысканием средств по счетам дебиторов.

Средний срок оплаты счетов дебиторов = ДЗср / Вр × 365 (5)

где ДЗср — среднее значение дебиторской задолженности;

Вр — суммарная выручка за год [2, c.186].

Оценка реального состояния дебиторской задолженности. В этой фазе анализа подробно рассматривается состав просроченной задолженности, выделяются сомнительная и безнадежная задолженность, т.е. оценивается качество дебиторской задолженности. Исходной информацией для анализа являются данные бухгалтерского учета по задолженности конкретных контрагентов, при этом важно получить информацию не только о сумме задолженности, но и о сроках ее возникновения.

Более совершенным методом оценки качества и контроля дебиторской задолженности является реестр «старения» счетов дебиторов (таблица 2), где все счета дебиторов общества ранжируются по убыванию величины задолженности [3, c.322].

Таблица 2 — Реестр «старения» счетов дебиторов

Оценка методик анализа дебиторской задолженности в коммерческих организациях

Сильное влияние на финансовое состояние предприятия оказывает именно состояние расчетов с дебиторами и кредиторами, качество, уменьшение или увеличение дебиторской и кредиторской задолженности.

Цели и задачи анализа дебиторской и кредиторской задолженности

Главными целями анализа дебиторской и кредиторской задолженности является определение путей оптимизации расчетов и предупреждение образования просроченной задолженности.

Для достижения поставленных целей можно представить следующие задачи анализа состояния расчетов с дебиторами и кредиторами:

— определение величины задолженности;

— определение причин возникновения задолженности;

— разработка и осуществления мероприятий по укреплению платежной дисциплины.

Анализ дебиторской и кредиторской задолженности проводится «по данным бухгалтерского баланса, отчета о финансовых результатах и пояснения к бухгалтерскому балансу и отчету о финансовых результатах, а также при проведении более детального анализа целесообразно использовать оборотные ведомости, карточки аналитического учета, данные инвентаризации, первичную документацию, журналы-ордера и ведомости синтетического учета, в которых находят отражение размер и движение соответствующих платежей, расчетные ведомости по начислению заработной платы, действующие нормативные документы и другие отчетные формы».

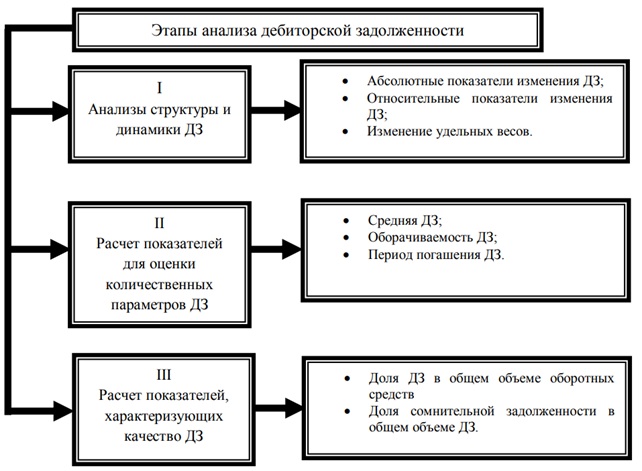

Этапы анализа дебиторской задолженности

Можно определить следующие этапы при проведении анализа расчетов с дебиторами и кредиторами (рис. 1, 2).

Рисунок 1 – Этапы анализа дебиторской задолженности

На первом этапе анализа дебиторской и кредиторской задолженности необходимо оценить произошедшие абсолютные и относительные изменения задолженности, а также рассмотреть влияние изменений в структуре задолженностей на общую величину дебиторской и кредиторской задолженности.

Рост дебиторской задолженности можно считать оправданным в случаем увеличения темпа роста продаж, однако темп роста данной задолженности не должен превышать темпы роста продаж, так как в противном случае будет снижаться оборачиваемость дебиторской задолженности.

Также рост кредиторской может являться положительным фактором в случае, если прибыль от использования кредита больше, чем затраты по его обслуживанию.

Этапы анализа кредиторской задолженности

Рисунок 2 – Этапы анализа кредиторской задолженности

На втором этапе проводится расчет и анализ показателей для оценки количественных параметров задолженности.

Как правило, практически все авторы, в т.ч. работы которых использовались при написании выпускной квалификационной работы, выделяют три основных показателя, характеризующих количественные параметры дебиторской и кредиторской задолженности коммерческой организации.

Основным направлением анализа дебиторской и кредиторской задолженности, является определение скорости и периода их оборачиваемости.

Необходимо отметить, что для «правильного расчета оборачиваемости дебиторской задолженности в качестве числителя используют выручку от продаж. Это связано с тем, что дебиторская задолженность формируется в связи с реализацией работ и услуг и по мере поступления выручки» .

Показатель оборачиваемости дебиторской и кредиторской задолженности «показывает увеличение или уменьшение размера коммерческого кредитования, предоставляемого предприятию, а рост оборачиваемости дебиторской задолженности свидетельствует о повышении качества управления ею, поэтому в данном случае желательна максимизация данного показателя». В свою очередь, рост оборачиваемости кредиторской задолженности указывает на увеличение скорости погашения задолженности предприятием, а снижение данного показателя говорит об расширении покупок в кредит.

Относительно показателя периода погашения ДЗ необходимо отметить, что риск непогашения задолженности увеличивается с ростом периода отсрочки погашения. Отсюда, можно заключить, что уменьшение данного показателя является положительной тенденцией для предприятия.

Оборачиваемость кредиторской задолженности показывает средний срок возврата коммерческого кредита организацией. Рост данного показателя свидетельствует об активном финансировании текущей производственной деятельности. На основе данного показателя можно сделать вывод о том, сколько в среднем необходимо месяцев организации, что погасить счета кредиторов.

На третьем этапе проводится расчет и анализ показателей, характеризующих качество задолженности, к таким показателям К.С. Подгайнова, относит:

— доля дебиторской задолженности в структуре оборотных активов компании

Данный показатель отражает удельный вес ДЗ в оборотных активах организации. Рост данного показателя, в большинстве случаев, считается отрицательным фактором, так как свидетельствует о тенденции на предприятии, которая характеризуется все большим временным отвлечением доли оборотных активов из обороты, которая не принимает участия в процессе текущей деятельности организации.

— доля сомнительной дебиторской задолженности в оборотных активах организации:

Данный показатель характеризует «качество» дебиторской задолженности. Тенденция к его росту свидетельствует о снижении ликвидности и наоборот. Рост этого показателя свидетельствует о снижении мобильности структуры имущества предприятия.

— доля кредиторской задолженности в общем объеме текущих пассивов:

Заключительным этапом анализа дебиторской и кредиторской задолженности является проведение сравнительного анализа ДЗ и КЗ.

Оптимальным вариантом считается, когда отношение ДЗ и КЗ стремится к 1, это обеспечивает стабильную прибыльность предприятия и свидетельствует и его устойчивом функционировании. Значительное превышение одного показателя над другим свидетельствует о возможности неплатежеспособности предприятия в будущем.

Необходимо сказать, что дебиторская и кредиторская задолженность являются естественными составляющими бухгалтерского баланса организации. Основой их возникновения является «несоответствие даты возникновения обязательств и даты осуществления платежа по этим обязательствам. Не только размеры балансовых остатков дебиторской и кредиторской задолженности, но и период оборачиваемости каждой из них оказывает непосредственное влияние на финансовое состояние предприятия».

Анализ состояния дебиторской задолженности, как отмечает Е.Б. Герасимова и М.В, Мельник «начинают с общей динамики ее объема в целом и по статьям. Далее анализируется качественное состояние дебиторской и кредиторской задолженности для выявления динамики абсолютного и относительного размера неоправданной задолженности».

Показатели анализа дебиторской и кредиторской задолженности

В процессе проведения анализа дебиторской задолженности рассчитываются показатели:

— средняя дебиторская задолженность;

— оборачиваемость дебиторской задолженности;

— период погашения дебиторской задолженности (чем больше срок просрочки, тем выше срок ее непогашения);

— доля дебиторской задолженности в текущих активах;

— доля сомнительной дебиторской задолженности (характеризует «качество» дебиторской задолженности, тенденция к его росту свидетельствует о снижении ликвидности).

Для оценки оборачиваемости кредиторской задолженности рассчитывается следующая группа показателей:

— средняя кредиторская задолженность;

— оборачиваемость кредиторской задолженности;

— период погашения кредиторской задолженности.

Результаты анализа, по мнению автора «позволяют оценить платежеспособность, финансовую устойчивость, кредитоспособность организации; обосновано предположить, какие статьи задолженности могут быть рассмотрены с точки зрения возможности их сокращения».

Сравнение методик анализа дебиторской и кредиторской задолженности

Сравнение методик анализа дебиторской и кредиторской задолженности представлено в таблице 1.

Таблица 1 — Сравнение методик анализа дебиторской и кредиторской задолженности

Методы анализа дебиторской задолженности

Дебиторская задолженность является частью более обширного понятия «Обязательство». Исполнения обязательства одного лица перед другим регулируется Гражданским кодексом, пункт 1 статьи 307.

Обязательство может заключаться не только в уплате денежных средств, но и в выполнении какого-либо действия, передаче определенного имущества, а также выполнении ряда работ. Иногда обязательство, наоборот, ограничивает действия юридического или физического лица. Дебиторами предприятия могут быть не только покупатели и заказчики, но и собственные работники, банки, учредители, подрядчики, налоговые органы, поставщики и т.д.

Необходимость в проведении

Оценка обязательств дебиторов на предприятии проводится для того, чтобы контролировать все долги и понимать, каково финансовое положение компании. Во-первых, с помощью такого исследования можно понять, в какие периоды оплачивают покупатели и заказчики, установить некую закономерность и вычислить, когда будет следующий платеж.

Оценка обязательств дебиторов на предприятии проводится для того, чтобы контролировать все долги и понимать, каково финансовое положение компании. Во-первых, с помощью такого исследования можно понять, в какие периоды оплачивают покупатели и заказчики, установить некую закономерность и вычислить, когда будет следующий платеж.

Во-вторых, анализ ДЗ всегда вскрывает слабые места, а именно, ненадежных партнеров, которые неисправно платят. Можно понять, откуда стоит ждать денег, а откуда нет. Также можно выявить обязательства, которые точно не будут исполнены и на которые не стоит рассчитывать вообще.

В-третьих, оценка имеющихся долгов дебиторов позволяет составить план дальнейшего сотрудничества с организациями и физическими лицами так, чтобы средства возвращались в компанию как можно быстрее, а риск невозврата уменьшался. Только такая политика может увеличить общий оборот организации и гарантировать ее дальнейшее существование.

Классификация

Анализ задолженности партнеров-дебиторов можно проводить по разным характеристикам. Это помогает рассмотреть задолженность со всех сторон и проследить развитие компании. Обязательно нужно выполнять оценку по следующим параметрам:

Анализ задолженности партнеров-дебиторов можно проводить по разным характеристикам. Это помогает рассмотреть задолженность со всех сторон и проследить развитие компании. Обязательно нужно выполнять оценку по следующим параметрам:

- По регионам. Данное исследование позволяет выявить убыточные филиалы предприятия.

- По видам клиентов. С помощью такого рассмотрения можно обнаружить сферы, в которых лучше не искать партнеров.

- По каждому клиенту. Метод очень четко выделяет неплатежеспособных партнеров, приносящих массу трудностей.

- По менеджерам, контролирующим проекты. Здесь же можно увидеть сотрудника, который имеет больше всех задолженностей. Возможно, проблему получится решить, поработав с менеджером.

Помимо указанных вариантов, нужно обязательно проводить оценку долгов дебиторов в динамике. К примеру, можно изучать их состояние по каждому месяцу, что позволит увидеть рост или спад. Увеличение общей суммы ДЗ может говорить о возникновении риска для компании.

Кроме того, проанализировав весь оборот организации, можно будет понять, насколько выгодно использование подобного способа привлечения клиентов. Возможно, намного проще работать только с теми заказчиками, которые готовы вносить оплату сразу же.

Показатели и учет

Обязательства дебиторов перед предприятием имеют ряд характеристик, которые выражаются в следующих показателях:

- Абсолютный показатель просроченной дебиторской задолженности. Данный показатель отражает точную сумму задолженностей, у которых уже закончился срок для уплаты, и с момента окончания срока прошло более трех месяцев.

- Оборачиваемость – очень важный показатель, который отражает количество оборотов, которые совершила сумма дебиторской задолженности за один отчетный период.

- Период погашения долгов дебиторами. Для определения данного показателя нужно разделить количество дней в отчетном периоде, как правило, 360 на оборачиваемость дебиторской задолженности. Полученное число будет являться оптимальным сроком для выплат. Следует понимать, что чем дольше покупатели тянут с оплатой, увеличивая длительность просроченного платежа, тем больше вероятность, что задолженность не будет погашена вообще.

Дебиторская задолженность обязательно отражается в бухгалтерском учете. Как правило, основные счета для проведения долгов под номером 60, 62, 68, 69, 70, 71, 73, 75, 76. Дебет каждого из этих счетов включает задолженности в различных сферах.

Главные методики

Существует два основных способа проведения оценки дебиторской задолженности: сплошной и выборочный. В первом случае анализ проводится по всем показателям, по все дебиторам и по всем клиентам. Иначе говоря, анализируется вся дебиторская задолженность, имеющаяся на данный момент. Выборочное рассмотрение может касаться определенного периода, определенного партнера или сферы.

Также может быть использован метод дедукции. Для этого сначала проводится общий анализ всей дебиторской задолженности в организации, что позволяет в целом оценить обстановку. Затем проводится детальный анализ, который призван вскрыть слабые места и понять, почему образовалась задолженность такого размера. Ну а далее составляется специальный план, который позволит исправить положение. План берется под контроль, устанавливаются сроки и ответственные за определенные задачи.

Особенности оценки

Дебиторская задолженность, несмотря на то, что еще не получена предприятием, все-таки является его активом. Поэтому, как и любой другой актив, она имеет свою ценность, выраженную в денежном эквиваленте.

Дебиторская задолженность, несмотря на то, что еще не получена предприятием, все-таки является его активом. Поэтому, как и любой другой актив, она имеет свою ценность, выраженную в денежном эквиваленте.

Оценка необходима для того, чтобы определить рыночную стоимость дебиторской задолженности на конкретный момент. Как правило, необходимость в оценке возникает, когда нужно точно установить финансовое состояние организации, ее эффективность, либо когда компания продается.

При проведении оценки учитывается наличие обеспечений по обязательствам. Хорошее обеспечение повышает стоимость дебиторской задолженности. Также важным фактором является наличие либо отсутствие каких-либо претензий по качеству продукции, поставленной дебитору.

Дело в том, что в случае недовольства дебитора, организация может просто потерять те средства, которые он должен, по причине невозврата. Ну и, к тому же, обязательно учитывается финансовое положение дебиторов на настоящий момент. Этот показатель демонстрирует возможности дебитора по возвращению долга.

Для проведения оценки дебиторской задолженности необходимо руководствоваться рядом документов, имеющих отношение к образованию долга и возможным попыткам урегулирования конфликта. Такими документами могут быть договора на поставку продукции или оказание услуг, акты приема-передачи товаров, накладные и прочие бумаги, позволяющие оценить движение материальных ценностей.

Также пригодятся документы, свидетельствующие об оплате, например, платежные квитанции. Если уже имеются судебные решения, то можно использовать и их, а также переписки с дебиторами по вопросу разрешения проблемы.

По результату анализа предприятие получает отчет о действительной рыночной стоимости одного из своих активов и понимает возможность требования определенной суммы. Данный отчет можно в дальнейшем использовать в суде при урегулировании конфликта или при работе с самим дебитором.

Период сбора

Период сбора дебиторской задолженности – конкретный показатель, который высчитывается в каждом предприятии по стандартной формуле и определяет тот период, который дается дебиторам для оплаты своего долга за полученную продукцию.

Период сбора долгов равен числу дней отчетного периода, разделенного на среднюю оборачиваемость дебиторской задолженности. Как правило, в качестве делимого берется число 365, если отчетный период составляет один год, либо 30, если нужен отчет за месяц.

Практика

На практике предприятия при анализе рассчитывают не только основные показатели дебиторской задолженности, но и ее состав, структуру и динамику. К примеру, обязательства дебиторов компании в 2013 году составляет 235061 рубль.

В 2014 году дебиторская задолженность той же компании составляет уже 234087 рублей. При этом расчеты с покупателями и заказчиками в первом случае равны 234615 рублей, а во втором — 233353 рубля. При этом остальные показатели практически идентичны в оба периода. На основании этих данных можно сделать вывод, что в 2014 году произошло уменьшение общей дебиторской задолженности за счет возврата долго от заказчиков и покупателей.

Таким образом, довольно просто, собрав все необходимые данные в одну таблицу, можно проследить динамику дебиторской задолженности и выявить слабые места.

Методы возврата дебиторской задолженности представлены в данном видео.