Анализ структуры запасов предприятия

Анализ состава и структуры запасов предприятия

Большое влияние на финансовое состояние предприятия и его производственные результаты оказывает состояние материальных запасов. В целях нормального хода производства и сбыта продукции размер запасов должен быть оптимальным. Накопление больших запасов свидетельствует о спаде активности предприятия. Большие сверхплановые запасы приводят к замораживанию оборотного капитала, замедлению его оборачиваемости, в результате чего ухудшается финансовое состояние предприятия. Кроме того, увеличивается налог на имущество, возникают проблемы с ликвидностью, увеличивается порча сырья и материалов, растут складские расходы, что отрицательно влияет на конечные результаты деятельности.

В то же время недостаток запасов (сырья, материалов, топлива) может привести к перебоям процесса производства, к недозагрузке производственной мощности, падению объемов выпуска продукции, росту себестоимости, убыткам, что также отрицательно сказывается на финансовом состоянии. Поэтому каждое предприятие должно стремиться к тому, чтобы производство вовремя и в полном объеме обеспечивалось всеми необходимыми ресурсами и в то же время, чтобы они не залеживались на складах.

Размер производственных запасов в стоимостном выражении может измениться как за счет количественного, так и стоимостного (инфляционного) фактора. Расчет влияния количественного (К) и стоимостного (Ц) факторов на изменение суммы запасов (3) по каждому виду осуществляется способом абсолютных разниц:

Важно также проанализировать интенсивность использования капитала, вложенного в запасы сырья и материалов.

Анализ состояния производственных запасов сырья и материалов необходимо начинать с изучения их динамики и проверки соответствия фактических остатков их плановой потребности.

Анализ состава и структуры запасов

Анализ состава и структуры запасов показал, что в их структуре за анализируемый период произошли существенные изменения. Если в прошлом году наибольший удельный вес в структуре запасов занимала статья «Сырье, материалы и др. аналогичные ценности», то в отчетном году их сумма значительно снизилась (на 36%) и наибольший удельный вес приходится на 2 группы запасов: «Сырье, материалы и др. аналогичные ценности» и «Расходы будущих периодов» по 34% на каждую. Причем по статье «Расходы будущих периодов» произошел резкий скачок увеличения в 6,2 раза. Также по данным анализа наблюдается небольшое увеличение на 13% статьи «затраты в НЗП».

В целом сумма запасов по увеличилась на 35,5% и составила к концу отчетного года 366391 тыс. руб.

Оценку эффективности использования запасов предприятия необходимо начать с анализа показателей оборачиваемости запасов.

Для этого рассчитаем коэффициент оборачиваемости запасов по формуле:

, (31)

, (31)

где КОб.ЗАП. – коэффициент оборачиваемости запасов (в оборотах);

VР – выручка от реализации продукции (тыс.руб.);

СЗ – средняя величина запасов (тыс.руб.).

Также оборачиваемость запасов характеризует такой показатель, как коэффициент длительности оборота запасов в днях, рассчитываемый по формуле:

. (32)

. (32)

Расчет коэффициента оборачиваемости и длительности оборота запасов

За анализируемый период коэффициент оборачиваемости запасов снизился на 5,18 оборота. Это говорит о снижении количества оборотов, которое могут совершить запасы в течение анализируемого периода.

В соответствии со снижением коэффициента оборачиваемости запасов длительность их оборота увеличивается на 2,12 дня. Это является отрицательной тенденцией, тормозящей процесс оборачиваемости. Для наиболее полной оценки причин, повлиявших на увеличение длительности оборота запасов, можно произвести факторный анализ этого показателя.

Общее изменение коэффициента длительности оборота запасов составило:

Увеличение длительности оборота запасов произошло за счет:

а) изменения средней величины запасов

б) изменения выручки от реализации продукции

Таким образом, на изменение динамики данного показателя оказало влияние два фактора: средняя величина запасов и выручка от реализации продукции. В наибольшей степени увеличение длительности оборота запасов произошло за счет увеличения средней величины запасов в анализируемом периоде.

Из анализа структуры запасов, проведенного ранее, видно, что все отрицательные моменты в изменении показателей оборачиваемости связаны с увеличением расходов будущих периодов и затрат в НЗП.

Показатели длительности оборота могут быть рассчитаны также отдельно по производственным запасам (т.е. сырью и материалам), незавершенному производству и готовой продукции .В этих случаях расчеты произведем по формулам, аналогичным расчету длительности оборота запасов.

Замедление оборачиваемости запасов может произойти за счет накопления излишних, неходовых, залежалых материалов, а также за счет приобретения дополнительных запасов в связи с ожиданием роста темпов инфляции и дефицита.

Поэтому следует выяснить, нет ли в составе запасов неходовых, залежалых, ненужных материальных ценностей. Это легко установить по данным складского учета или сальдовым ведомостям. Если по какому-либо материалу остаток большой, а расхода на протяжении года не было или он был незначительным, то его можно отнести к группе неходовых запасов. Наличие таких материалов говорит о том, что оборотный капитал заморожен на длительное время в производственных запасах, в результате чего замедляется его оборачиваемость. Необходимо изучить причины их образования. Таковыми могут быть: неточность плановых расчетов, отклонение фактического поступления материалов от расчетного, отклонение фактического расхода от расчетного.

Анализ структуры запасов

Из таблицы 7 видно, что запасы сырья и материалов снизились на 4545 тыс.рублей и составляют 99% от итога запасов на конец года.

Уменьшение материально-производственных запасов можно трактовать с двух точек зрения:

§ это свидетельство сужения объемов деятельности;

§ это рост деловой активности и соответственно снижение периода оборота средств.

Приближение к одному из вариантов выясниться по ходу работы.

Эффективность использования оборотных средств характеризуется, прежде всего, их оборачиваемостью. Рассчитанные показатели оборачиваемости оборотных средств, приведены в таблице 8.

Показатели оборачиваемости оборотных средств

Из данных таблицы 8 видно, что произошло уменьшение оборачиваемости материальных оборотных средств с 0,59 оборота в начале года до 0,22 оборотов в конце года. Соответственно, период оборота увеличился на 1063 дня. Это следствие снижения выручки в 3,4 раза .

Снижение коэффициента оборачиваемости дебиторской задолженности говорит о том, что погашение дебиторской задолженности в конце года происходит более низкими темпами ,чем в предыдущем году , а также это следствие снижения платежеспособности заказчиков .

Время оборота дебиторской задолженности увеличилось с 107 до 188 дня. Это свидетельствует о том, что задолженность покупателей и заказчиков погашается достаточно медленно. Поэтому можно сделать вывод: причиной снижения дебиторской задолженности является не хорощая платежеспособность покупателей и заказчиков, а снижение объема выполняемых работ.

Тенденция снижения оборачиваемости оборотных средств и увеличения продолжительности оборота – негативная.

1.2.2. Исследование структуры капитала и финансовой устойчивости предприятия.

Предприятие может приобретать основные, оборотные средства и нематериальные активы за счет собственных и заемных (привлеченных) источников (собственного и заемного капитала). При росте актива необходимо анализировать источники в пассиве, послужившие их росту. Если рост в активе происходит за счет собственных источников (нераспределенной прибыли, уставного капитала, резервов и т.д.), то это оптимальный вариант. Если же рост активов происходит за счет заемных средств под высокие проценты годовых и при низкой рентабельности, а также при наличии убытков прошлых лет, то сложившееся положение дел должно настораживать.

Пассивы организации (т.е. источники финансирования ее активов) состоят из собственного капитала и резервов, долгосрочных заемных средств, краткосрочных заемных средств и кредиторской задолженности.

Рассмотрим структуру капитала, используя для этого аналитическую таблицу 9.

Собственные и заемные средства

Данные таблицы 9 показывают, что общее снижение источников составило 47987тыс.рублей или 17,68%. Это падение получено за счет снижения заемных средств предприятия и собственных средств . В то же время доля собственных средств увеличилась на 1%. Это является положительной тенденцией так как увеличивается запас финансовой прочности.

Для более детального анализа структуры задолженности целесообразно рассмотреть соотношение дебиторской и кредиторской задолженности (таблица 10).

Сравнительный анализ дебиторской и кредиторской задолженности

Из таблицы видно, что как на начало года, так и на конец положительная разница превышение кредиторской задолженности над дебиторской. На начало года разница составляла 32462 тыс.рублей, а концу года — 25898тыс.рублей. Следовательно предприятие выгодно проводит финансовую политику, так как по долговым счетам не платится процент за пользование деньгами, если нет специального договора.

Однако следует отметить отрицательный момент, что у предприятия возникают проблемы по погашению кредиторской задолженности. Это позволяет сделать вывод о зависимости исследуемого предприятия от внешних источников финансирования.

Структуру пассивов характеризуют коэффициент автономии и коэффициент соотношения заемных и собственных средств. При расчете данных коэффициентов следует брать реальный собственный капитал и скорректировать заемные средства, поскольку доходы будущих периодов и фонды потребления не являются в полной мере заемными средствами (таблица 11 и 12).

Реальный собственный капитал

В нашем случае реальный собственный капитал остался неизменным после корректировки.

Скорректированные заемные средства

Анализ структуры пассивов

Анализ структуры пассивов показывает, что предприятие на 1 пункт снизило долю заемных средств в концу периода . Как уже говорилось выше причиной этого является сужение объемов производства. Негативным моментом работы предприятия в отчетном году является уменьшение реального собственного капитала.

Реальный собственный капитал равен:

236634 тыс.рублей – на начало периода,

197406 тыс.рублей – на конец периода.

Снижение реального собственного капитала за 2002 год составило 39228 тыс.рублей (16,6%).

Финансовую устойчивость характеризует коэффициент финансовой устойчивости (стабильности), который показывает удельный вес всех источников, которые может предприятие использовать длительное время (собственные средства и долгосрочные заемные средства). Расчет коэффициента представлен в таблице 14.

Финансовая устойчивость предприятия .

Таким образом, согласно данных таблицы 14 ,на УТТ ООО «Лукойл-Бурение-Пермь» сохраняется финансовая устойчивость. К концу отчетного года значение коэффициента финансовой устойчивости выросло. Это объясняется тем, что к концу года уменьшились краткосрочные обязательства, которые повлияли на снижение валюты баланса.

1.2.3.Исследование платежеспособности и ликвидности

Ликвидность – текущая платежеспособность предприятия, т.е. способность выполнять краткосрочные обязательства за счет оборотных средств (текущих активов) и, фактически, является одним из показателей банкротства.

Различные показатели ликвидности не только дают характеристику устойчивости финансового состояния организации при разной степени учета ликвидности средств, но и отвечают интересам различных внешних пользователей аналитической информации. Например, для поставщиков сырья и материалов наиболее интересен коэффициент абсолютной ликвидности. Покупатели и держатели акций предприятия в большей мере оценивают платежеспособность по коэффициенту текущей ликвидности.

Исходя из баланса УТТ ООО «Лукойл-Бурение-Пермь» коэффициенты, характеризующие платежеспособность, имеют следующие значения (таблица 15).

Проанализируем коэффициенты ликвидности и их изменение:

1. Коэффициент абсолютной ликвидности равен 0,02. Это значит, что лишь 2% (из необходимых 20%) краткосрочных обязательств , предприятием может быть немедленно погашено за счет денежных средств. Краткосрочная задолженность может быть погашена за 50 дней (1:0,02). Коэффициент абсолютной ликвидности в 10 раз ниже нормативного. Учитывая неоднородную структуру сроков погашения задолженности, норматив данного коэффициента следует считать завышенным. То, что этот показатель изменился в течение отчетного периода и имеет снижение в 2,5 раза, является положительной тенденцией.

2. Значение коэффициента срочной ликвидности на начало и конец года почти равен нормативному. Коэффициент срочной ликвидности показывает какая часть текущих обязательств может быть погашена не только наличностью , но и за счет ожидаемых поступлений за отгруженную продукцию, выполненные работы оказанные услуги. В России его оптимальное значение определенно как 0,7-0,8. Показатели исследуемого предприятия соответствуют принятым в России. Показатель зависит от таких факторов как: скорость платежного документооборота банков , срок дебиторской задолженности , платежеспособности дебиторов .

3. Коэффициент покрытия за отчетный период уменьшился и составил 0,84 (при норме > 2,0), то есть краткосрочные обязательства не могут быть погашены за счет денежных средств, краткосрочных вложений, краткосрочной дебиторской задолженности и запасов.

4. Коэффициент общей платежеспособности выше нормативного. Смысл этого коэффициента в том, что все оборотные активы предприятия способны покрыть все его обязательства. Наличие реального собственного капитала – основной фактор общей платежеспособности предприятия.

Т.о., показатели, характеризующие платежеспособность предприятия (кроме коэффициента текущей ликвидности и коэффициента общей платежеспособности) ниже нормативного , к тому же к концу года коэффициенты срочной ликвидности и покрытия в сравнении с началом года с отрицательной разницей . Следовательно , финансовое состояние предприятия ухудшилось. Однако для предприятия существует временное различие между продажей в кредит и обязательством уплаты. Следовательно , если у предприятия ухудшаются показатели ликвидности, то это не означает возникновения «нездорового состояния», а, напротив, указывает на использование предприятием кредитной разницы в качестве капитала. Фактически эта сумма является дополнительным капиталом , полученным фирмой благодаря краткосрочной задолженности .

1.2.4. Оценка эффективности деятельности УТТ ООО «Лукойл-Бурение-Пермь»

С точки зрения деловой активности анализ характеризует результаты и эффективность текущей основной производственной деятельности.

Для оценки эффективности деятельности предприятия рассмотрим деятельность предприятия с помощью качественных и количественных характеристик.

Для рассмотрения деятельности предприятия с позиции качественной оценки необходим расчет показателей, характеризующих эффективность использования материальных, трудовых и финансовых ресурсов. Показатели оборачиваемости имеют большое значение для оценки финансового положения предприятия, т.к. скорость оборота средств, т.е. скорость их превращения в денежную форму, оказывает непосредственное влияние на платежеспособность предприятия (таблица 16)

Анализ показателей, используемых для оценки

АНАЛИЗ ПРЕДПРИЯТИЯ ОНЛАЙН

Анализ запасов предприятия на примере

Анализ запасов ПАО «Винты» целесообразно начать с вертикального и горизонтального анализа запасов в соответствии с расшифровкой отдельных показателей бухгалтерского баланса. Динамику изменения запасов предприятия в 2017-2019 гг. приведем в табл. 2.12.

Динамика запасов ПАО «Винты» за 2017-2019 гг., тыс. руб.

Абс. прирост, тыс. руб.

Абс. прирост, тыс. руб.

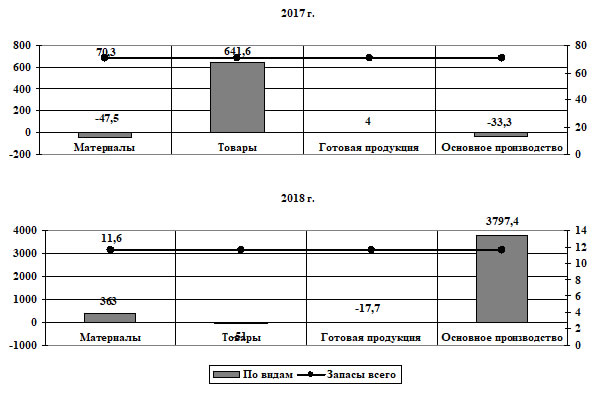

На основе полученных данных следует отметить, что прирост по запасам в целом в ПАО «Винты» в 2018 г. составил 70,3%, а в 2019 г. лишь 11,6%.

Анализ запасов на предприятии

В 2018 г. прирост запасов произошел в основном за счет прироста товаров почти в 6,5 раз, при этом материалы показали снижение уровня на 47,5%, а запасы основного производства на 33,3%, прирост готовой продукции составил лишь 4%.

В 2019 г. основной прирост запасов пришелся на запасы основного производства (почти в 38 раз) и материалы (в 3,6 раза). Тенденция роста указанных позиции запасов компенсировалась снижением запаса товаров (-51,0%) и готовой продукции (-17,7%).

Для наглядности представления динамики запасов ПАО «Винты» в рассматриваемом периоде отразим результаты в гистограмме на рис. 2.7.

Рис. 2.7. Динамика изменения запасов ПАО «Винты» в 2018-2019 гг., %

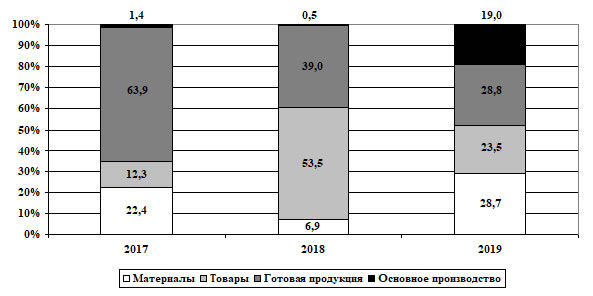

В табл. 2.13 приведем структуру запасов ПАО «Винты» в 2017-2019 гг.

Структура запасов ПАО «Винты» за 2017-2019 гг., тыс. руб.

Для наглядности структуру запасов предприятия в рассматриваемом периоде отразим на гистограмме (рис 2.8).

Рис. 2.8. Структура запасов ПАО «Винты» в 2018-2019 гг., %

На основе данных табл. 2.13 и рис. 2.8 следует отметить, что наибольший удельный вес в 2017 г. составляет готовая продукция (63,9%). К 2018 г. ее удельный вес снижается до 39,0%, а в 2019 г. до 28,8%. Данная тенденция связана в первую очередь с повышением эффективности хозяйственной деятельности ПАО «Винты». После затоваривания складов в 2017 г. руководство вышло на новых потребителей своей продукции и к 2019 г. реализовало излишки продукции, хранящейся на складе, а так же пересмотрело структуру производства, что позволило производить действительно пользующуюся спросом продукцию и не затоваривать склады.

Анализ материальных запасов предприятия

В 2017 г. ПАО «Винты» из-за расторжения договоров с несколькими крупными потребителями, для реализации было подготовлено только 12,3% запасов, в 2018 г., после эффективной работы маркетинговых подразделений и заключении новых договоров, в структуре запасов товары составляли уже 53,5%, что позволило предприятию реализовать продукцию, оставшуюся с 2017 г. В 2019 г. производство стабилизировалось и вышло на объем, соответствующий спросу, поэтому доля товаров в запасах предприятия составила 23,5%.

В соответствии с потребностями производство ПАО «Винты» закупало материалы, которые в 2017 г. составили 22,4% всех запасов, в 2018 г. – 6,9%, а в 2019 г., в результате выхода на прежние производственные мощности – 28,7%.

Так как в 2017 г. производство ПАО «Винты» было вынужденно свернуто, запасы в основном производстве составляли 1,4% и 0,5% соответственно, а в 2019 г., материалы в производстве составили 19%.

Проведем анализ запасов ПАО «Винты» с помощью показателей и коэффициентного анализа.

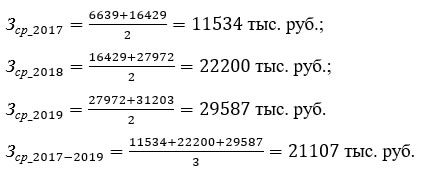

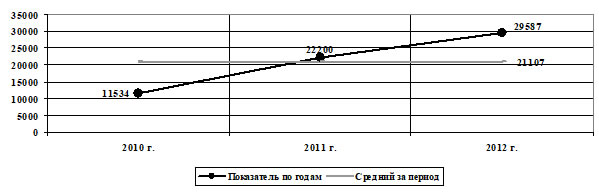

1. В соответствии с формулами (1.2) и (1.3) произведем расчет среднего запаса на складах ПАО «Винты» в 2017-2019 гг.:

Полученную тенденцию отразим на графике (рис. 2.9).

Рис. 2.9. Средний запас на складах ПАО «Винты» в 2017-2019 гг., тыс. руб.

Таким образом, средние запасы в 2017 г. составили 11534 тыс. руб., в 2018 г. – 22200 тыс. руб., а в 2019 г. – 29587 тыс. руб. Запасы имеют тенденцию роста, что связано с расширением хозяйственной деятельности предприятия. В целом за рассматриваемый период средний запас ПАО «Винты» равен 21107 тыс. руб.

Анализ производственных запасов предприятия

2. Определим показатели оборачиваемости ПАО «Винты».

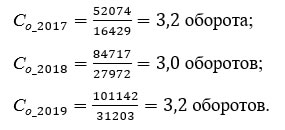

Скорость оборота запасов предприятия рассчитаем с помощью формулы (1.4):

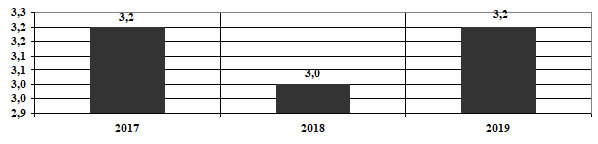

Отразим скорость оборота на гистограмме (рис. 2.10):

Рис. 2.10. Скорость оборота товарных запасов ПАО «Винты» в 2017-2019 гг., обороты

Таким образом, в 2017 и 2019 гг. запасы сделали 3,2 оборота, а в 2018 г. в связи с затовариванием складов и низким спросом на продукцию предприятия скорость товарооборота ПАО «Винты» упала до 3 оборотов.

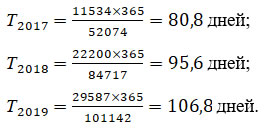

Время обращения запасов рассчитаем с помощью формулы (1.5):

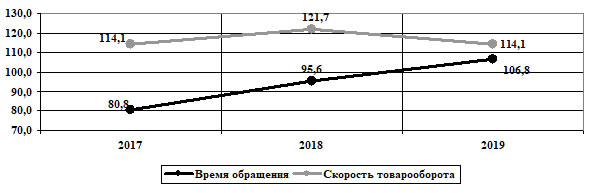

Таким образом, время обращения товаров предприятия в 2017 г. составило 80,8 дней, в 2018 г. – 95,6 дней, а в 2019 г. – 106,8 дней.

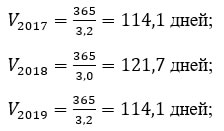

Скорость оборота рассчитаем по формуле (1.6):

Таким образом, скорость оборота запасов предприятия в 2017 г. составила 114,1 дней, в 2018 г. – 121,7 дней, а в 2019 г. – 114,1 дней.

Отразим динамику времени обращения и скорости оборота на графике (рис. 2.11):

Рис. 2.11. Время обращения и скорость оборота запасов ПАО «Винты» в 2017-2019 гг., дни

На основе рис. 2.10 и 2.11 следует отметить, что в результате существенного увеличения товарных запасов в 2019 г. время обращения составило 106,8 дней, но так как выручка предприятия в этом году возросла, то и скорость товарооборота была на высоком уровне, равной 114,1 дней.

Анализ товарных запасов предприятия

3. Для расчета готовности поставщиков предприятия к поставке материалов в ПАО «Винты» построим табл. 2.14, в которой укажем фактическое наличие заявленной номенклатуры материалов и суммарную годовую заявку по номенклатуре в количественном выражении.

Номенклатура поставки материалов в ПАО «Винты» за 2017-2019 гг., ед.

Анализ динамики наличия и структуры материальных запасов;

Как уже было отмечено выше, создание материально-производственных запасов является необходимым условием обеспечения непрерывного производственно-коммерческого процесса. Недостаток запасов может привести к сокращению объема производства продукции и уменьшению суммы прибыли, что приведет к ухудшению финансового состояния предприятия. Излишние запасы приводят к необоснованному отвлечению средств из хозяйственного оборота, что в конечном итоге влияет на рост кредиторской задолженности и является одной из причин неустойчивого финансового положения. Исходя из этого, запасы должны быть оптимальными.

Анализ динамики наличия и структуры производственных запасов приведен в таблице 5.

Как следует из таблицы 5, производственные запасы предприятия за 2011 г. по сравнению с 2010 г. возросли в стоимостном выражении на 138 млн.руб., или на 34,9 %. Основной прирост запасов произошел по готовой продукции и товарам, стоимость которых увеличилась на 181 млн.руб., или на 152,1 %; одновременно на 10 млн.руб. возросла стоимость товаров отгруженных. При этом стоимость материалов уменьшилась на 53 млн.руб., или на 19,2 %. Анализ динамики структуры показывает, что в 2011 г. по сравнению с 2010 г. произошли некоторые изменения в структуре производственных запасов предприятия. Наибольший удельный вес в составе запасов в 2011 г. занимает стоимость готовой продукции и товаров, доля которых увеличилась по сравнению с 2010 г. на 26,2 %. За анализируемый период незначительно возросла доля товаров отгруженных (с 0,0 % до 1,9 %). Удельный вес сырья и материалов снизился на 28,1 % (с 69,9 % в 2010 г. до 41,8 % в 2011 г.).

Структура производственных запасов за 2010-2011 гг. представлена на рисунках 1 и 2.

Для оценки структуры производственных запасов предприятия используется также коэффициент накопления (Кн). Он определяется отношением суммарной стоимости производственных запасов (ПЗ), незавершенного производства (НЗП) к стоимости готовой продукции и товаров (ГП) и товаров отгруженных (ТО) (см. формулу (1)):

Коэффициент накопления характеризует уровень мобильности запасов и при оптимальном варианте должен быть меньше 1. Однако данное соотношение справедливо только в том случае, если продукция предприятия конкурентоспособна и пользуется спросом.

Рассчитаем значения коэффициента накопления запасов по формуле (1) на основании данных баланса предприятия за 2010-2011 гг.:

Кн2010 = 276 / (191 + 0) = 2,32;

Кн2011 = 223 / (300 + 10) = 0,72.

Далее рассчитаем влияние факторов первого порядка на изменение коэффициента накопления запасов методом цепных подстановок:

Кнусл1 = 223 / (119 + 0) = 1,87;

Кнусл2 = 223 / (300 + 0) = 0,74;

Расчеты показывают, что в 2010 г. значение коэффициента накопления составляло 2,32, что значительно выше рекомендуемой величины. В связи с этим структуру производственных запасов предприятия в 2010 г. можно охарактеризовать как неблагоприятную и сделать вывод о наличии излишних и ненужных производственных запасов.

По итогам деятельности за 2011 г. произошли положительные изменения в структуре производственных запасов: значение коэффициента накопления уменьшилось на 1,6 и составило 0,72, что соответствует рекомендуемому значению.

Наибольшее влияние на снижение коэффициента накопления оказал рост стоимости готовой продукции на 181 млн.руб., за счет чего значение коэффициента уменьшилось на 1,13. В результате снижения стоимости сырья и материалов на 53 млн.руб. коэффициент накопления уменьшился на 0,45. Появление в структуре производственных запасов статьи «Товары отгруженные» в размере 10 млн.руб. привело к снижению значения коэффициента накопления на 0,02.

В целом на основании проведенных расчетов структуру производственных запасов предприятия в 2011 г. можно охарактеризовать как удовлетворительную и сделать вывод об отсутствии излишних производственных запасов.

Далее следует более подробно остановиться на анализе динамики наличия и структуры тех статей, которые занимают наибольший удельный вес в структуре производственных запасов.

В рассматриваемом примере значительную долю в структуре производственных запасов на протяжении всех анализируемых периодов занимают сырье и материалы.

Анализ структуры материалов и ее динамики приведен в таблице 6.