Анализ состава и структуры внеоборотных активов

Анализ внеоборотных активов

Анализ внеоборотных активов

План (содержание) работы Анализ внеоборотных активов:

Глава 1. Теоретические основы анализа внеоборотных активов

1.1. Этапы, цели и задачи анализа внеоборотных активов предприятия

1.2. Характеристика методики анализа внеоборотных активов

Глава 2. Анализ внеоборотных активов на примере предприятия

2.1. Экономическая характеристика предприятия

2.2. Анализ внеоборотных активов организации

Приложение 1. Бухгалтерский баланс предприятия

Приложение 2. Отчет о финансовых результатах предприятия

Выдержка из курсовой работы Анализ внеоборотных активов:

Глава 1. Теоретические основы анализа внеоборотных активов

1.1. Этапы, цели и задачи анализа внеоборотных активов предприятия

Анализ внеоборотных активов проводится с целью определения производственных возможностей хозяйствующего субъекта и перспектив его дальнейших перспектив. Именно наличие и структура данного вида имущества фирмы во многом формирует одну из базовых экономических характеристик предприятия, а именно показатель производственной мощности; а при сравнении с фактическим объемом выпуска продукции — уровень использования производственной мощности предприятия. Исследование производственной мощности хозяйствующего субъекта на основе информации их финансовой отчетности фирмы выполнить невозможно; изменение коэффициента использования мощностей можно определить, сравнивая темп увеличения объема внеоборотных активов (в первую очередь — основных средств) с приростом выручки. В том случае, когда скорость роста выручки предприятия выше, то, вероятнее всего, уровень загруженности производственных мощностей возрастает, а эффективность их эксплуатации возрастает. В процессе проведения такого анализа требуется учитывать внеоборотные активы (особенно — основные средства), которые взяты или отданы в аренду.

Основной целью анализа внеоборотных активов предприятия является определение их наличия, изменения, качества, отдачи (доходности). Пользователями получаемой в ходе анализа информации выступают менеджеры всех уровней управления предприятием.

Основные задачи анализа внеоборотных активов следующие:

— расчет величины средних остатков всего и отдельных видов;

— оценка состава, структуры и изменения объема в целом и отдельных видов;

— расчет характеристик состояния внеоборотных активов: уровня износа, годности, скорости обновления, выбытия, их динамику за период исследования;

— оценка уровня эффективности и отдачи от использования данного типа имущества;

— выполнение факторного анализа внеоборотных активов и расчет их влияния на уровень прибыльности предприятия;

— поиск и вычисление резервов повышения эффективности использования ВОА.

Размещено на www.rnz.ru

Общий анализ внеоборотных активов, как правило, осуществляется в следующей последовательности.

— выполняется оценка изменения величины данного типа имущества фирмы;

— оценивается динамика и эффективность структуры ВОА;

— выполняется факторный анализ изменения внеоборотных активов;

— осуществляется оценка различных ограничений (обременений) юридического характера, то есть уровня свободы в возможности использования внеоборотных активов (участие в арендных отношениях, возможность становиться предметом залога, направления на консервацию и т.п.);

— определение эффективности функционирования внеоборотных активов;

— определение уровня участия ВОА в экономической деятельности предприятия;

— выявление имущества, купленного или полученного другим способом на заведомо невыгодных условиях;

— определение возможности возврата имущества, полученного в форме финансовых вложений;

— расчет рыночной стоимости внеоборотных активов и возможности их продажи по рыночным ценам.

Источником информации для проведения анализа внеоборотных активов в первую очередь является бухгалтерская (финансовая) отчетность хозяйствующего субъекта:

— баланс (форма №1), имеющий данные с разбивкой ВОА на различные группы (статьи);

— отчет о финансовых результатах (форма №2), имеющий данные о выручке, прибыли и т.п., на основе которых вычисляется ряд коэффициентов;

— приложения к бухгалтерскому балансу, которые содержат более подробные данные о рассматриваемом виде имущества фирмы;

— отчет о движении денежных средств, анализ которого позволяет получить информацию об источниках финансирования внеоборотных активов;

— пояснительная записка, имеющая информацию об особенностях учета и оценки ВОА, их амортизации;

— аудиторское заключение, подтверждающее достоверность финансовой отчетности.

Кроме указанных источников информации, в процессе анализа оперируют данными, получаемыми из:

— различных форм статистической отчетности о движении и составе внеоборотных активов фирмы;

— регистров бухгалтерского учета;

— юридической и справочной литературы.

На достоверность информации о внеоборотных активах предприятия значительное влияние могут оказывать следующие факторы:

— используемые методы амортизации, из-за чего более достоверными могут быть определенные вычисления, выполненные с применением первоначальной стоимости ВОА, а не остаточной, которая содержится в финансовой отчетности;

— колебания величины производства, в результате чего может значительно изменяться (уменьшаться или наоборот, расти) количество рассматриваемого типа имущества. Для осуществления корректных равнений имеющийся на момент выполнения исследования объем ВОА может быть скорректирован на установленный коэффициент, характеризующий колебания объемов производства;

— результаты выполненной переоценки, заметно модифицирующие значения некоторых вычисляемых показателей. Поэтому в процессе выполнения анализа результаты переоценки желательно не учитывать в вычислениях;

— правильность информации из учетных регистров и правильность выполнения классификации по группам ВОА;

— наличие исчерпывающих данных об уровне загрузки ВОА и производительности.

Расчетные величины вычисляются по информации на начало и конец исследуемого года (периода), и в случае необходимости определяют несколько коэффициентов для каждого периода времени из нескольких анализируемых периодов подряд.

1.2. Характеристика методики анализа внеоборотных активов

Рассмотрим примеры анализа внеоборотных активов предприятия.

Таблица 1 — Пример анализа динамики и структуры внеоборотных активов

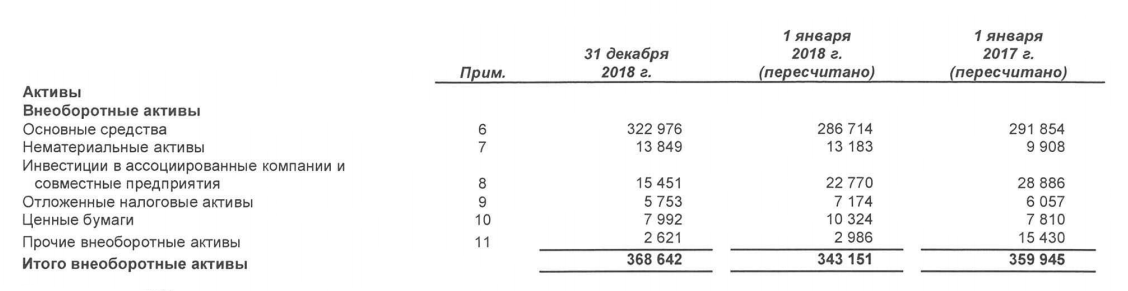

Анализ состава и структуры внеоборотных активов

Внеоборотные активы отражаются в 1 разделе бухгалтерского баланса. Они включают средства со сроком обращения более года, а именно нематериальные активы, основные средства, незавершенное строительство, доходные вложения в материальные ценности, долгосрочные финансовые вложения, отложенные налоговые активы и прочие внеоборотные активы. Кроме того, к внеоборотным активам при проведении анализа целесообразно приравнивать дебиторскую задолженность со сроком погашения свыше 12 месяцев после отчетной даты.

В ходе анализа состава, структуры и динамики внеоборотных активов используют приемы горизонтального, вертикального и трендового анализа.

Прежде всего, изучают динамику внеоборотных активов за анализируемый период. Преимущественный рост внеоборотных активов по сравнению с ростом имущества в целом приводит к увеличению удельного веса внеоборотных активов в структуре имущества и свидетельствует (в определенной степени) о росте финансовой устойчивости организации.

Для конкретизации оценки необходимо проанализировать состав и структуру внеоборотных активов и их изменения. В процессе анализа выявляется тип стратегии организации в отношении долгосрочных инвестиций. Если основная часть внеоборотных активов представлена основными средствами и незавершенным строительством и на их долю приходится основная часть прироста внеоборотных активов, делается вывод о том, что стратегия организации направлена на развитие материально-технической базы собственной производственно-коммерческой деятельности. Если основная часть внеоборотных активов представлена финансовыми вложениями и доходными вложениями в материальные ценности, следует сделать вывод о финансово-инвестиционной стратегии. Данная ситуация характерна для профессиональных участников рынка ценных бумаг и лизинговых компаний. Если же большая доля внеоборотных активов приходится на нематериальные активы, делается вывод об инновационной стратегии. Для большинства российских организаций в современных условиях характерен первый тип стратегии.

Рост удельного веса основных средств в динамике оценивается положительно, если он связан с их обновлением, повышением доли активной части, улучшением технического состояния. Рост незавершенного строительства оценивается положительно, если оно осуществляется в соответствии с предусмотренными сроками и сметной стоимостью. Рост доходных вложений в материальные ценности свидетельствует о стремлении организации развивать такой вид деятельности, как предоставление за плату во временное владение и пользование приобретенных с этой целью зданий (их часть), помещений (их части), оборудования и других ценностей, имеющих материально-вещественную форму. Наличие долгосрочных финансовых вложений и рост их удельного веса в структуре внеоборотных активов оценивается положительно в том случае, если их доходность выше рентабельности активов, используемых в собственной производственно-коммерческой деятельности. Однозначно негативно оценивается увеличение долгосрочной дебиторской задолженности, и прежде всего ее просроченной части.

Далее в ходе анализа следует изучить динамику и структуру основных видов внеоборотных активов в разрезе составляющих их элементов, обращая внимание на те виды, которые занимают основную долю в составе внеоборотных активов.

Внеоборотные активы: анализ на примере

Что такое внеоборотные активы (ВА)? Это имущество компании, многократно используемое в производственном цикле. Их структура зачастую остается постоянной на протяжении нескольких лет. Внеоборотные активы переносят стоимость приобретения на себестоимость изготовленной продукции частями, посредством начисления амортизации.

Состав внеоборотных активов

Согласно бухгалтерской отчетности, в состав ВА включается имущество предприятия со сроком эксплуатации более года. Такое имущество не теряет своих потребительских свойств в результате эксплуатации, поэтому используется длительное время. ВА можно разделить на три большие группы – финансовые, нематериальные и материальные. Схема ниже показывает, что относится к внеоборотным активам.

По финансовому отчету в категорию ВА включаются:

- основные средства

- нематериальные активы

- инвестиции

- отложенные налоговые активы

- ценные бумаги

- прочие ВА

Прочие ВА отражают финансовые затраты на приобретение или изготовление ВА, которые еще нельзя учитывать как самостоятельный объект. Например, по данной статье будет отражаться стоимость многолетних насаждений, которые еще не достигли эксплуатационного возраста. То есть предприятие закупило саженцы плодовых деревьев и высадило их на своей территории – но пока плодовые деревья не вступили в период плодоношения их нельзя ставить на баланс в качестве основных средств.

Учет внеоборотных активов

В целях бухгалтерского учета ВА отражаются отдельно по каждой позиции. Имущество принимается на баланс по первоначальной стоимости, которая включает в себя:

- цену объекта

- расходы по транспортировке

- затраты на доведение объекта до рабочего состояния

Перед тем, как принять данные активы к учету, все затраты на их приобретение формируются на счете «вложения во внеоборотные активы», после чего расходы суммируются и получается первоначальная стоимость объекта. Эта стоимость и отражается в учете.

Например, предприятие купило токарный станок за 39 000 рублей. Расходы по доставке и монтажу составили 11 000. На баланс будет принят станок с первоначальной стоимостью 50 000 (39 000 + 11 000).

В отчетности отражается остаточная стоимость ВА. То есть из первоначальной совокупной стоимости вычитается амортизация, которая в свою очередь включается в себестоимость изготовленной продукции.

Каждое предприятие обязано проводить инвентаризацию имущества, незавершенного производства и ВА ежегодно. Данная норма содержится в приказе Минфина № 34н от 29.07.98г.

Классификация внеоборотных активов

В целях управления ВА и извлечения максимальной прибыли от их использования, организации классифицируют активы по ряду признаков. По характеру обслуживания деятельности компании выделяют следующие виды ВА:

- операционные или производственные – непосредственно используемые для изготовления продукции

- инвестиционные – направленные на вложения в развитие дочерних фирм или создание новых источников доходов

- непроизводственные – объекты социально-бытового назначения

По форме владения различают арендуемые и собственные ВА. В первую группу включается имущество, которым предприятие распоряжается на праве пользования, предоставленного договором аренды. Во вторую – объекты, приобретенные компанией за счет собственных или заемных средств.

Нередко ВА организации выступают в качестве залога при получении банковского кредита. По форме залогового обеспечения их делят на:

- движимые – могут быть изъяты у предприятия кредитором (автотранспорт, оборудование)

- недвижимые – не могут быть изъяты кредитором в процессе залога (земля, здание)

По степени ликвидности нематериальные ВА относятся к неликвидному имуществу. Например, деловая репутация компании не может быть продана другому предприятию. Хотя такой сценарий может быть реализован при слиянии или поглощении одной фирмой другой.

Материальные и финансовые ВА являются низколиквидным имуществом, так как их процесс трансформации в деньги занимает длительное время.

Анализ внеоборотных активов

ВА являются производственной основой предприятия, поэтому важно анализировать изменение их структуры во времени. Можно выделить три вида анализа ВА:

структуры

динамики

коэффициентов

Для анализа используются данные финансовой отчетности предприятия.

Структура внеоборотных активов

Структура ВА показывает, какой именно вид актива имеет больший удельный вес на предприятии. При проведении данного вида исследования необходимо учитывать специфику деятельности компании. Например, для производственного предприятия больший удельный вес должен быть у основных средств, а у компании финансового сектора – инвестиции и другие долгосрочные вложения.

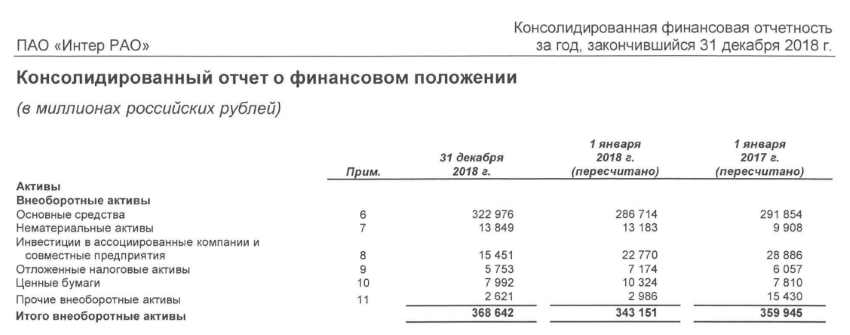

Структура внеоборотных активов компании ПАО «Интер РАО» представлена в таблице.

Как осуществляется анализ внеоборотных активов предприятия

Содержание:

Внеоборотные активы представляют собой важнейшую экономическую категорию деятельности компании. Данный инструмент позволяет организации вести бизнес посредством совершения многократных оборотов оборотных активов.

Внеоборотными активами называют имущественные ценности, которые характеризуются длительным использованием (больше года). Они включают в себя нематериальные активы, основные средства и доходные вложения, способные приносить прибыль.

В соответствии с Положением о бухгалтерском учете под внеоборотными активами понимают собственные средства компании, изъятые из хозяйственного оборота, но продолжающие числиться на бухгалтерском балансе. Анализ внеоборотных активов является неотъемлемой составляющей процесса управления фирмой и играет главную роль в выборе управленческого решения.

Теоретические аспекты анализа внеоборотных активов

Внеоборотные активы формируются на первоначальном этапе создания предприятия и включают следующие виды:

- нематериальные активы;

- основные средства;

- долгосрочные финансовые вложения;

- результаты НИР;

- отложенные налоговые активы;

- оборудование, предназначенное к сборке.

Положительные особенности внеоборотных активов:

- высокий уровень защиты от инфляции по причине неподверженности повышению цен на товары и услуги;

- способность приносить стабильную прибыль в процессе выпуска разных видов продукции;

- защищенность от недобросовестных действий партнеров по коммерческим сделкам;

- способность предотвратить или значительно снизить потери ТМЦ во время их хранения;

- обладание большими резервами расширения объема операционной деятельности в период активизации конъюнктуры рынка.

Несмотря на массу плюсов, внеоборотные активы имеют ряд недостатков:

- высокий уровень подверженности моральному износу, в результате чего происходит снижение стоимости. Особенно это касается нематериальных операционных активов и активной части производственных основных средств;

- сложное оперативное управление по причине слабой изменчивости структуры в коротком периоде. В результате любой временный спад рыночной конъюнктуры влечет снижение уровня полезного использования внеоборотных активов, если организация не перейдет на производство других видов товаров;

- невозможность применять подавляющую часть внеоборотных активов в качестве средства обеспечения потока платежей из-за их слабой ликвидности.

Независимо от вида внеоборотные активы характеризуются:

- прямой связью состава с направлением деятельности фирмы;

- неоднократностью использования в процессе работы;

- постепенным переносом стоимости на затраты;

- инерционностью в отношении перемен.

По факту наличия, состояния, характеру владения активами определяют имущественное положение юридического лица, динамику его развития.

Цель и задачи анализа внеоборотных активов

Цель аналитики заключается в выборе оптимальной модели использования внеоборотных активов конкретным предприятием. Для достижения цели в процессе анализа решаются задачи, позволяющие дать оценку:

- текущей структуры и состояния активов;

- уровню эффективности их применения;

- динамике изменений;

- тенденции перемен в спрогнозированных условиях.

В процессе мероприятия анализируется:

- обеспеченность внеоборотных активов собственным капиталом;

- показатели текущего состояния основных средств;

- характер изменения во времени основных показателей;

- влияние изменение стоимости активов на структуру бухгалтерского баланса;

- воздействие инвестиционных вкладов на структуру внеоборотных активов;

- разумность осуществления инвестирования.

В процессе анализа в качестве расчетных показателей участвуют абсолютные и относительные величины, которые способны отражать не только текущее состояние, но и давать информацию для прогноза динамики изменений с определением основных причин. Последовательность аналитики включает сбор и систематизацию данных, расчет и выявление оптимальных показателей для дальнейшей работы.

Источники данных для анализа внеоборотных активов

Главным информационным источником, на основании которого выполняется анализ активов, выступает бухгалтерская отчетность. Перечень документации:

- Отчет о прибылях и убытках – дает данные о величинах, по отношению к которым производится расчет ряда коэффициентов.

- Бухгалтерский баланс – содержит необходимую для аналитики разбивку на статьи.

- Приложения к балансу – раскрывают информацию о внеоборотных активах по группам и видам.

- Отчет о движении денежных средств – позволяет сделать вывод об источниках финансирования.

- Пояснительная записка – отражает нюансы учета.

Дополнительно проанализировать состояние внеоборотных активов можно посредством статистической отчетности, нормативно-справочной литературы и бухгалтерских учетных регистров. Основа внеоборотных активов – это ОС и НМА, поэтому анализ внеоборотных активов предприятия осуществляется, прежде всего, по этим позициям.

Анализ основных средств

Основные средства предприятия – часть имущества, которая применяется в производстве товаров, выполнении услуг или работ в течение периода, превышающего обычный операционный цикл или двенадцать месяцев. К ОС относятся здания, сооружения, инструмент, транспортные средства, многолетние насаждения, племенной скот и др.

Определение показателей, характеризующих состояние и динамику изменения состава ОС, делают применительно к общему списку, по группам и отдельным их видам, выделяемым в группе. К показателям относят следующие коэффициенты:

- износа – показывает степень износа К изн = А ОС перв ;

- годности – оценка морального износа К годн = ОС ост ОС перв ;

- выбытия – средства, выбывшие из эксплуатации К выб = ОС выб ОС нач ;

- обновления – доля ОС , поступивших на конец года К обн = ОС введ ОС кон ;

- масштаба обновления – доля поступивших средств в сравнении с началом года К масш = ОС введ ОС нач ;

- прироста – величина доли увеличения объема ОС К прир = ОС введ – ОС выб ОС нач ;

- интенсивности обновления – обратен величине индекса обновления К инт = ОС выб ОС введ ;

- стабильности – доля сохраняемых в использовании ОС К стаб = ОС нач – ОС выб ОС нач .

В эту же группу входят индексы:

- роста – темп прироста основных средств И роста = ОС кон ОС нач ;

- обновления – показывает соотношение сумм поступивших и выбывших средств И обн = ОС введ ОС выб .

Период, за который осуществляется обновление средств, рассчитывается так:

С обн = ОС нач ( основные средствана начало года ) ОС вве д ( введенные основные средства ) .

Для расчета фактического срока службы применяется формула:

С факт = ОС кон ( основные средства на конец года ) ОС выб ( выбывшие основные средства ) .

В процессе анализа определяется, насколько эффективно эксплуатируются ОС . Для этого выявляется взаимосвязь между объемами выручки и прибыли посредством коэффициента оборачиваемости (фондоотдачи):

ФО = В реал ( объем выручки от реализации ) ОС сред ( среднегодовая стоимость ОС ) .

Рост рентабельности демонстрирует увеличение эффективности использования основных средств:

РЕ = П реал ( прибыль от реализации ) ОС сред ( среднегодовая стоимость ОС ).

Фондовооруженность показывает число ОС , которые приходятся на одного работника:

ФВ = ОС сред ( среднегодовая стоимость ) ССЧ ( среднесписочная численность персонала ) .

В ходе анализа используется коэффициент инвестиционной активности, который получают следующим путем:

КИ = НЗС + ОС дох ОС сред .

НЗС = незавершенное строительство ; ОС дох = доходные вложения в материальные ценности ; ОС сред = среднегодовая стоимость основных средств .

Для определения уровня влияния стоимости основных средств на прибыль за отчетный период существует следующая формула:

П реал = ( ОС кон · ФО нач — ЗТР нач – ОС нач · ФО нач – ЗТР нач = = ( ОС кон – ОС нач · ФО нач ) .

П реал = прибыль от реализации ; ОС кон = стоимость ОС на конец периода ; ФО нач = фондоотдача на начало периода ; ЗТР нач = затраты на производство и реализацию на начало периода ; ОС нач = стоимость ОС на начало периода .

На показатели, которые относятся к основным средствам, значительное воздействие оказывают:

- используемые амортизационные способы;

- изменение производственных объемов;

- итоги переоценки;

- достоверность данных учета;

- полнота информации о производительности.

Анализ нематериальных активов

Нематериальные активы предприятия – это имущество, которое не имеет физической формы, но представляет для компании материальную ценность. Как и ОС, НМА предназначены для получения прибыли в ходе хозяйственной деятельности.

К нематериальным активам можно отнести объекты интеллектуальной собственности, исключительные права правообладателя, имущественное авторское право, исключительное право владельца и др. Анализ долгосрочных активов данного типа характеризуется существенными особенностями. Учет НМА осуществляется на счете 04 «Нематериальные активы». Они амортизируются и отражаются в балансе по остаточной стоимости в составе внеоборотных активов по строке 1110 «Нематериальные активы».

Если в процессе анализа специалисты располагают отчетными данными за несколько периодов, выполняется трендовая аналитика. Она предполагает расчет абсолютных и относительных отклонений по отношению к предыдущим периодам, а также определение средних отклонений.

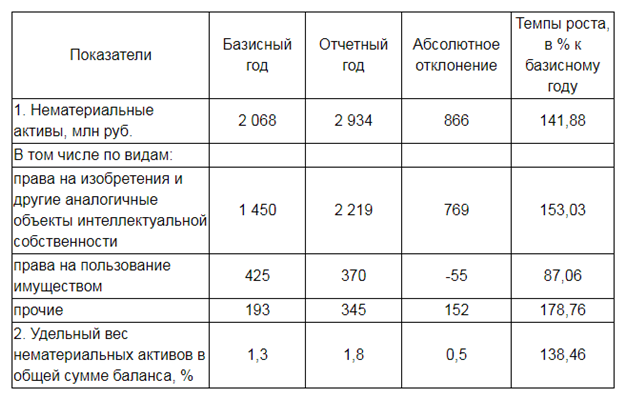

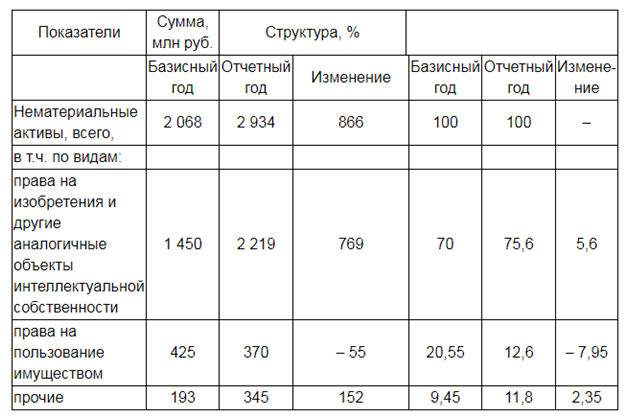

Анализ объема и динамики НМА на примере ООО «Сказка» приведен в таблице №1:

Таблица №1. Анализ объема и динамики НМА на примере ООО «Сказка»

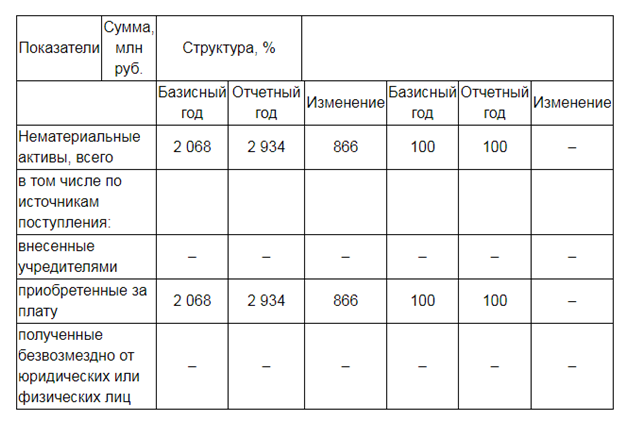

Оценка структуры нематериальных активов производится в разрезе групп по определенным признакам. Анализ НМА по видам также составлен на примере компании «Сказка» и продемонстрирован в таблице №2:

Таблица №2. Оценка структуры нематериальных активов

Данный этап аналитики показал, что наибольший вес приходится на объекты интеллектуальной собственности. Далее необходимо оценить вложения во внеоборотные активы интеллектуальной собственности, чтобы определить наиболее эффективные. Это демонстрируется в таблице №3:

Таблица №3. Вложения во внеоборотные активы интеллектуальной собственности

Расчет доходности НМА делается по формуле:

R на = Прибыль Средняя за период стоимость НМА ,

где R на – рентабельность нематериальных активов.

Доходность нематериальных активов может быть увеличена путем повышения рентабельности продаж и увеличения их фондоотдачи:

Таблица №4. Повышение эффективности использования ООО «Сказка» НМА

Таблица №4 отражает повышение эффективности использования ООО «Сказка» НМА в отчетном периоде по сравнению с базовым. Рост доходности составил 19,4% благодаря фондоотдаче и росту рентабельности нематериальных активов.

Согласно ПБУ №14 – 2007 предприятие может пользоваться одним из трех способов амортизации НМА. Стоимость погашается линейно, пропорционально объему товаров или по уменьшаемому остатку. Ежегодно компании проверяют срок полезного использования нематериальных активов. Если продолжительность времени применения значительно изменяется, то период использования подлежит уточнению. Корректировки бухгалтерская служба фирмы обязана отразить в бухотчетности на начало отчетного периода в качестве изменений оценочных значений.

Анализ внеоборотных активов позволяет составить точное представление о каждом элементе ОС и НМА в производственном процессе. Он дает ясную картину об их моральном и физическом износе, факторах, влияющих на использование. В результате аналитики компания выявляет методы повышения эффективности применения производственных мощностей, обеспечить снижение издержек, рост производительности труда и доходов.