Анализ результатов налогообложения

Анализ налоговой отчетности

Общие положения

Анализ налоговой отчетности – оценка достоверности и полноты сведений, содержащихся в налоговых отчетах, степень их пригодности в удовлетворении информативности пользователей.

Посредством анализа налоговых отчетов производится оценка текущего финансового состояния организации и сравнение данных с прошлыми периодами деятельности с точки зрения способности предприятия осуществлять свои обязанности по покрытию бюджетных обязательств. Анализ налоговой отчетности дает возможность оценить влияние налогов на деятельность организации и выявить существующие ресурсы повышения эффективности ее работы.

Цель анализа – выявление резервов поддержания и повышения эффективности в деятельности по поводу формирования и погашения налоговых обязательств.

Анализ налоговой отчетности связан с необходимостью решения следующих задач:

- Определение размера налоговых издержек;

- Выявление структурной взаимозависимости налоговых расходов и размеров деятельности организации;

- Измерение степени влияния налоговых обязательств на деятельность объекта анализа;

- Прогнозирование изменений в размерах и характере влияния налоговых расходов на текущую деятельность;

- Определение приемлемого для плательщика уровня налоговых затрат;

- Разработка плана мероприятий в поддержании налоговой процедуры на должном уровне.

Попробуй обратиться за помощью к преподавателям

Обязательные этапы анализа отчетности

Последовательность определения размера налоговых обязательств:

- Определение состава налоговых расходов – подготовка налогового перечня расходов, подлежащих погашению в бюджет, определение налоговой базы и выявление различий между объектом и базой налогообложения;

- Характеристика структуры налоговых издержек – определение объема налоговых обязательств за определенный период времени, установка доли в объеме расходов каждого налога;

- Прогнозирование и анализ динамики налоговых затрат проводится по данным уже зафиксированных налоговых деклараций – определяется изменение структуры и состава налоговых обязательств в абсолютной и относительной форме.

Выявление структурной взаимозависимости налоговых расходов и размеров деятельности организации проводится методами факторного анализа в отношении всей налоговой системы предприятия и по каждому налогу в отдельности.

Модель анализа налога на прибыль

$Нпр = П – 0,24 cdot (Д – Дно – Р + Роб)$

где Д — доходы; Дно – не подлежащие налогообложению доходы; Р — расходы; Роб – уменьшающие базу налога расходы.

Факторный анализ в сочетании с использованием методов экономико-математического моделирования характеризуется высокой результативностью.

Измерение степени влияния налоговых обязательств на деятельность объекта анализа проводится посредством методов коэффициентного анализа с помощью налоговой нагрузки и налогового бремени.

Налоговая нагрузка отражает взаимодействие суммы налоговых расходов и показателей деятельности предприятия.

Задай вопрос специалистам и получи

ответ уже через 15 минут!

О налоговом анализе отчетности

Этот материал – отрывок литературно обработанной стенограммы семинара «Годовой отчет: рекомендации практика» (лектор – М.В. Медведева), который был проведен издательством «Главная книга».

Нужно сказать, что налоговики уже давно предпринимали попытки разработать систему критериев оценки организаций, которая позволяла бы выявлять «недобросовестных» налогоплательщиков на основании данных отчетности. И раньше все эти разработки и порядок отбора организаций для проведения выездных проверок были недоступны для налогоплательщиков.

Однако в мае 2007 года ФНС утвердила перечень критериев самостоятельной оценки налоговых рисков, с которым теперь может ознакомиться любой желающий. А в октябре прошлого года эти критерии несколько модернизировали, кроме того, появились и пояснения, как их правильно применять. Помимо прочего, среди этих критериев присутствует и такое «подозрительное» явление, как отклонение рентабельности организации от среднеотраслевого уровня более чем на 10%. При этом во внимание принимаются два показателя: рентабельность активов и рентабельность проданных товаров, продукции (работ, услуг).

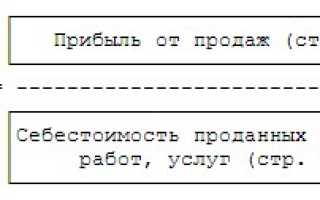

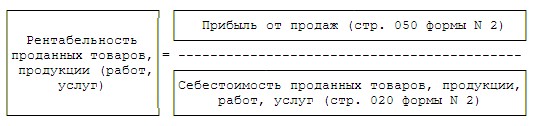

О том, как рассчитать рентабельность активов, мы только что говорили. Что же касается рентабельности проданной продукции, то этот показатель определяется как отношение прибыли от продаж к себестоимости продукции.

При финансовом анализе отчетности этот показатель практически не используется. Но, как видите, налоговикам он показался интересным. А значит, и бухгалтеру лучше рассчитать этот показатель и сравнить его значение со средним по виду деятельности. Среднеотраслевые значения показателей рентабельности на 2006 и 2007 годы приведены в приложении N 4 к тому же Приказу ФНС от 30.05.2007, которым утверждены критерии оценки налоговых рисков. Средних показателей за 2008 год пока еще нет, но, судя по всему, вряд ли они будут больше прошлогодних.

Кроме рентабельности, в перечень налоговых рисков вошли, например, такие критерии, как отклонение от среднего по виду деятельности уровня налоговой нагрузки, значительная величина вычетов НДС по сравнению с суммой к уплате, превышение темпов роста расходов над темпами роста доходов, низкий уровень зарплаты. Однако многое из того, что в реальной жизни кажется налоговикам подозрительным, осталось за рамками общедоступного перечня.

И сейчас мне хотелось бы рассказать о некоторых способах оценки налоговых рисков, которые официально не утверждены, но на практике достаточно часто применяются налоговиками. Причем речь пойдет именно о тех критериях, которые определяются на основе данных отчетности. Итак, какую же информацию ищут в нашей отчетности налоговики? На что они обращают внимание?

Подозрительным считается, например, несоответствие данных о выручке из формы N 2 аналогичным данным, приведенным в декларациях по налогу на прибыль и НДС. Но согласитесь, ведь эти данные не всегда будут одинаковыми. Например, если налог на прибыль рассчитывается по кассовому методу, то «налоговая» выручка от реализации, конечно же, отличается от бухгалтерской, которая определена по методу начисления. Расхождения с данными декларации по НДС тоже вполне возможны. Ведь не все операции, облагаемые НДС, приводят к возникновению выручки в бухучете. Например, если организация продает свои основные средства, то доход от этой операции будет отнесен в состав прочих доходов. И в итоге величина выручки в бухгалтерской отчетности будет меньше, чем в декларации по НДС.

Понятно, что какое-то рациональное зерно в рассуждениях налоговиков есть. Ведь в большинстве случаев выручка по декларациям и выручка по отчету о прибылях и убытках будут примерно одинаковы. Но применять этот критерий ко всем организациям нельзя.

Поэтому, если вам придется столкнуться с такими претензиями со стороны налоговых органов, нужно постараться объяснить им причины расхождений. При этом не обязательно дожидаться окончания камеральной проверки и приглашения в инспекцию. Можно сразу приложить к отчетности пояснительную записку, особенно если эти расхождения существенны.

Таким же образом можно поступить и тогда, когда возражения инспекторов связаны с другими распространенными признаками недобросовестности, потому что большинство из них не выдерживает никакой критики. И если организация сумеет доступно объяснить, почему эти критерии нельзя признать объективными по отношению к ее отчетности, возможно, что ей и не придется в ближайшее время проходить выездную проверку.

К примеру, налоговики практикуют такой способ. По данным бухгалтерского баланса определяется разница между стоимостью готовой продукции, товаров для перепродажи и товаров отгруженных на начало и конец года. Полученная величина умножается на ставку НДС и сравнивается с разницей между суммой налога, начисленной при реализации товаров, и налоговыми вычетами, то есть с суммой НДС к уплате. Если величина, определенная по данным декларации, меньше величины, определенной по данным баланса, значит, считают налоговики, организация завышает вычеты по НДС.

В основе этого способа лежит абсолютно справедливое утверждение о том, что разница между стоимостью остатков товаров на начало и конец года должна быть равна разнице между стоимостью товаров, проданных и приобретенных в течение года. Сумма НДС, подлежащая уплате в бюджет, также определяется как разница между налогом, начисленным при реализации товаров, и налогом, предъявленным поставщиками при их приобретении. При этом стоимость продажи товара в нормальных условиях всегда больше стоимости его приобретения. Именно с этой разницы, то есть с добавленной стоимости, и уплачивается НДС. Учитывая все это, можно предположить, что величина НДС, приходящаяся на разницу между стоимостью остатков товаров, которая определяется исходя из цен их приобретения, всегда должна быть меньше суммы НДС к уплате.

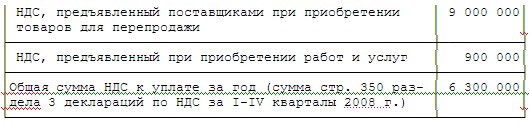

Но это предположение совершенно неверно. Налоговики забывают о том, что в декларации указываются вычеты НДС, предъявленного при приобретении не только товаров, но и работ, услуг и основных средств. При этом приводится только общая сумма вычетов. Поэтому данные декларации по НДС и бухгалтерской отчетности таким образом сопоставить невозможно.

————————————————————————————————————————————

Пример. Сопоставление данных бухгалтерской отчетности и декларации по НДС

Вариант 1. Организация ведет торговую деятельность. Необходимые данные о стоимости товаров, начисленном и принятом к вычету в 2008 г. НДС приведены в таблице.

Величина НДС, приходящаяся на разницу между стоимостью остатков товаров для перепродажи на начало и конец года, составит 180 000 руб. ((2 000 000 руб. — 1 000 000 руб.) х 18%). Поскольку эта сумма не превышает общую сумму НДС к уплате за год, то в результате такого сопоставления налоговых рисков выявлено не будет.

Вариант 2. Основные исходные данные остаются теми же. Но дополнительно организация приобретает в 2008 г. объект недвижимости стоимостью 40 710 000 руб., в том числе НДС 6 210 000 руб., который принимает к вычету.

Общая сумма налоговых вычетов за год составит 16 110 000 руб. (9 900 000 руб. + 6 210 000), а общая сумма НДС к уплате — 90 000 руб. (16 200 000 руб. — 16 110 000 руб.). Поскольку эта сумма уже меньше величины НДС, приходящейся на разницу стоимости остатков товаров на начало и конец года, отчетность организации свидетельствует о наличии налоговых рисков.

————————————————————————-

Нередко выручку от реализации по данным декларации по НДС сравнивают также с приростом дебиторской задолженности по данным бухучета, то есть с дебетовым оборотом по счету 62 «Расчеты с покупателями и заказчиками». При этом не учитывается то, что реализация товаров может и не облагаться НДС. И в этом случае прирост дебиторской задолженности покупателей будет больше налогооблагаемой выручки.

В то же время постоянный рост кредиторской задолженности перед поставщиками тоже кажется инспекторам подозрительным. Если кредиторка растет и при этом организация систематически применяет вычеты по НДС, это, по мнению налоговиков, свидетельствует о фиктивных закупках, произведенных исключительно для завышения суммы вычетов.

О завышении вычетов, с их точки зрения, свидетельствует и то, что оборотные активы растут медленнее, чем внеоборотные. Как считают налоговики, это может означать, что основные средства приобретаются исключительно для того, чтобы принять к вычету НДС. Конечно, в обычных условиях прирост запасов, как правило, выше прироста основных средств. Но ведь вполне возможно, что организация проводит модернизацию производства, закупает новое оборудование.

Или еще один пример «несоответствия» данных бухгалтерской и налоговой отчетности. По данным баланса остаточная стоимость основных средств на начало и конец года практически не изменяется или даже возрастает. А в декларации по налогу на прибыль показана выручка от реализации амортизируемого имущества. Чем это можно объяснить? Ну, конечно же, тем, что в течение года организация могла не только продавать основные средства, но и покупать новые. Поэтому их общая стоимость не уменьшается. Это вполне обычная ситуация, но и она может стать основанием для проверки, если вы своевременно не объясните причины ее возникновения.

Подозрительным могут признать также значительное увеличение коммерческих и управленческих расходов без одновременного роста продаж. То есть налоговики считают, что, если такие расходы выросли, значит, обязательно в ближайшее время должна увеличиться выручка и прибыль организации. А если нет, значит, никаких расходов на самом деле не было и организация фальсифицирует отчетность для занижения налога на прибыль. Но представьте себе, что организация только начинает вести деятельности. Понятно, что на этом этапе доля управленческих и коммерческих расходов очень велика. Одна реклама чего стоит! В то же время выручка и прибыль вовсе не обязательно начнут сразу же и неуклонно расти. Ситуация вполне понятная. Но, опять же, чтобы избежать выездной проверки, ее придется объяснять налоговикам.

Далее. Есть несколько обстоятельств, которые свидетельствуют о фиктивности деятельности организации в целом. То есть не о том, что она пытается завысить вычеты по НДС или занизить налогооблагаемые доходы. А о том, что она в принципе создана для участия в какой-либо налоговой схеме и не ведет нормальной предпринимательской деятельности. Например, темпы роста заемного капитала значительно превышают темпы роста собственного капитала. То есть организация практически не получает прибыли или вообще работает в убыток, однако привлекает большие суммы займов. Другой признак — на балансе организации слишком мало основных средств или их нет вообще. При этом не принимается во внимание, что организация может заниматься, например, посреднической деятельностью, для которой основные средства практически не нужны. Или же может арендовать все необходимое оборудование.

Ну и, наверное, еще один, последний критерий, на который нельзя не обратить внимание. Я уже говорила, что низкий уровень зарплат включен в перечень критериев оценки налоговых рисков, утвержденный ФНС. Но на практике налоговики обращают внимание не только на средний уровень зарплаты в организации, но и на соотношение зарплат различных работников. К примеру, в Москве подозрительной считается высокая доля зарплат директора и главного бухгалтера в общей сумме выплат. Данные о зарплате конкретных работников налоговики могут найти в формах 2-НДФЛ. При этом они предполагают, что директор и главбух, желая обеспечить себе достойную пенсию, показывают в отчетности свою реальную зарплату полностью. А все остальные работники тоже получают немаленькую зарплату, но «в конвертах», поэтому ее уровень по бумагам оказывается намного ниже.

Думаю, вы согласитесь с тем, что выявить все эти подозрительные моменты в отчетности самостоятельно не составит особого труда для бухгалтера. И при этом он будет знать, насколько велики шансы его организации на проведение выездной проверки. А значит, сможет своевременно к ней подготовиться и дать внятное объяснение всем «подозрительным» фактам.

Впервые опубликовано в издании «Главная книга.Конференц-зал» 2009, № 03