Риск цены случая это

Риск в определении цен и страхование цен

Тема 5. Риск в ценообразовании и страхование цен 2 часа

Сущность риска

2. Оценка риска.

Риск в определении цен и страхование цен

Инфляционный риск при формировании цен

5. Методы страхования цен от возможных их изменений под влиянием различных рыночных факторов

Сущность риска

Существуют два противоположных взгляда на природу риска. Во-первых, риск понимается как неудача, опасность материальных и финансовых потерь, которые могут наступить в результате реализации выбранного решения. Во-вторых, риск отождествляется с предполагаемой удачей и извлечением прибыли.

В экономической литературе риск рассматривается с точки зрения возможного материального ущерба, связанного с реализацией хозяйственных, организационных, технических решений, с авариями, стихийными бедствиями, банкротством, уменьшением ценности акций, денежной единицы и т.д., а также – с точки зрения принятия решений, связанных с извлечением прибыли или дохода.

Риск – это ситуативная характеристика деятельности, которая может иметь неопределенный исход и неблагоприятные последствия в случае неуспеха.

Эти определения в большей мере относятся к понятию риск в целом. Об экономическом же риске следует говорить как о процессе принятия решений в условиях неопределенности с учетом как экономических, так и политических, нравственных, психологических и других последствий, главным образом неблагоприятных.

Ситуации риска – ситуации, которые не имеют однозначного исхода или решения, но обязательно требуют выбора одного из нескольких вариантов.

Экономический риск – это деятельность субъектов хозяйственной жизни, связанная с преодолением неопределенности ситуации неизбежного выбора, в процессе которой имеются возможности оценить вероятности достижения желаемого результата, неудачи и отклонений от них по всем рассматриваемым вариантам.

В процессе хозяйственной деятельности при принятии решений следует: 1) учитывать степень вероятности достижения нужного результата и вероятность отклонения от него; 2) пытаться выявлять возможности реализации своих решений, чтобы предотвращать неблагоприятные последствия.

Различают двефункции риска – стимулирующую, защитную. Стимулирующая функция имеет два аспекта: конструктивный и деструктивный. Первый аспект проявляется в том, что риск при решении экономических задач выполняет роль своеобразного катализатора, особенно при принятии инновационных инвестиционных решений. Второй аспект проявляется в том, что принятие и реализация решений с необоснованным риском ведут к авантюризму. Авантюра – разновидность риска, объективно содержащая значительную вероятность невозможности осуществления задуманной цели, хотя лица, принимающие такие решения, этого не осознают.

Защитная функция также имеет два аспекта: историко-генетический и социально-правовой.

Содержание первого аспекта состоит в том, что люди всегда стихийно ищут формы и средства защиты от возможных нежелательных последствий. На практике это проявляется в создании страховых, резервных фондов, страховании предпринимательских рисков. Сущность второго аспекта заключается в необходимости внедрения в хозяйственное, трудовое, уголовное законодательство категорий правомерности риска.

В российском законодательстве не содержится информации об экономическом риске. В результате представление об ответственности несколько размыто в случаях, когда отрицательные последствия происходят, с одной стороны, вследствие обоснованного риска, а с другой – вследствие некомпетентности хозяйственного руководителя.

Оценка риска.

Процесс оценки риска включает в себя три этапа:

1) выявление возможных вариантов решения проблемы;

2) определение возможных экономических, политических, моральных и других последствий, главным образом негативных, которые могут наступить в результате реализации решения;

3) интегральная сторона риска, которая в свою очередь состоитиздвух взаимосвязанных аспектов – качественного и количественного.

Основным является количественный аспект оценки риска. Тем не менее принято считать, что нецелесообразно осуществление решений, которые при их соответствии количественным параметрам оценки не отвечают качественным параметрам риска. Такой подход принято считать технократическим.

Существуют три основных критерия количественной оценки риска.

1. Суть первого состоит в том, что решения, выбираемые в ситуации риска, должны прежде всего оцениваться с позиции вероятности достижения предполагаемого результата и возможного отклонения от поставленной цели.

С математической точки зрения, риск будет равен разности между ожидаемым результатом действия при наличии точных данных обстановки и результатом, который может быть достигнут, если эти данные не определены. По общему правилу считается нецелесообразным принятие решений, вероятность реализации которых составляет 0,4–0,5, т.е. решений, риск которых измеряется вероятностью 0,5– 0,6 и выше.

С финансовой точки зрения, риск может быть трех степеней:

1) допустимый риск, связанный с потерей прибыли в случае нереализации решений;

2) критический риск, связанный с возможностью неполучения (потери) выручки или дохода;

3) катастрофический риск, влияющий на ликвидацию позиций фирмы, на возможность ее платежеспособности; такой риск является прямой предпосылкой банкротства фирмы.

2. Второй критерий количественной оценки риска состоит в том,чтолучшим будет то решение, которое в существующих условиях обеспечивает достижение нужного результата при меньших затратахпосравнению с другими вариантами.

3. Суть третьего критерия заключается в том, что лучшим будетторешение, на реализацию которого затрачивается меньше всего времени.

Степень риска определяется как произведение ожидаемого ущерба и вероятности того, что этот ущерб произойдет. В этом случае степень риска выразится формулой:

где Y1 и Y2, – величины возможного ущерба в случае нереализации решения в абсолютном выражении соответственно для I и II вариантов;

В1 и В2, – вероятности того, что ущерб произойдет, и того, что решение не будет реализовано, соответственно для I и II вариантов.

Экономический риск состоит из двух слагаемых – суммы возможного ущерба, понесенного вследствие неверного решения, и расходов связанных с реализацией этого решения.

Покажем это на примере.

Требуется выбрать лучший из вариантов, связанных с производством продукции.

Как видно, экономически более выгодным является II вариант. Фактор риска является важным стимулятором активных действий фирмы в области изучения рынка, повышения эффективности ее деятельности, изыскания производственных резервов.

Принятие любого решения, в том числе и экономического, без элементов риска не обходится.

Риск в определении цен и страхование цен

Установление цены на продукцию, выпускаемую фирмой, как правило, связано с определенной степенью риска. С немалой долей риска сопряжено также и определение цен на производственные ресурсы (сырье, материалы, оборудование, топливо, рабочая сила и др.). Допущенный просчет (ошибка) в установлении уровня цены на производимую продукцию может привести к значительным потерям выручки от реализации, а при эластичности спроса от цены эти потери могут существенно увеличиться. Потери в объеме реализованной продукции могут возникнуть и при определении цен на потребляемые фирмой услуги.

Поскольку в условиях инфляции, динамичности спроса и роста цен на выпускаемую фирмой продукцию, а также на сырье, материалы, топливо прогнозировать динамику цен даже на близкую перспективу довольно нелегко, то ошибка в цене на 5–7% – дело вполне обычное. Исходя из этого нетрудно понять, в какой степени установление цен связано с риском.

Фирме необходимо определить размер риска и путем сравнения степени риска различных альтернативных вариантов остановиться на варианте, который бы в наибольшей мере соответствовал стратегии риска, выбранной руководством фирмы.

Как известно, риск в предпринимательской деятельности – это вероятность возникновения убытков или потерь в результате осуществления какого-либо события, предусмотренного прогнозом, планом или программой. Поскольку риск – понятие вероятностное, он может быть измерен методами теории вероятности и математической статистики. Вероятность означает возможность получения определенного результата. Например, если фирма определила цену на свой товар в размере 10 000 руб. за единицу и продала 90% его по указанной цене то вероятность того, что цена была установлена правильно, составит 0,9, а риск ошибки – 0,1 или 10%. Риск связан с вероятностью неосуществления цели фирмы, с недоучетом реальной ситуации на рынке.

Риск в хозяйственной деятельности измеряется как в абсолютном выражении – суммой потерь и убытков, так и степенью риска, т.е. мерой вероятности недостижения планируемого уровня цены. Первый показатель характеризует абсолютный риск, второй – риск относительный. Абсолютный риск выражается в рублях, относительный – в процентах или в долях единицы.

Рыночная цена по своей экономической природе является величиной случайной. В условиях рынка вследствие акта купли-продажи она может принять только одно значение, которое заранее неизвестно и зависит от множества случайных факторов. Все эти факторы не могут быть учтены участниками данной сделки. А раз цена – величина случайная, то, следовательно, это переменная величина, конкретное значение которой не определено и зависит от случая,но которой присуща функция распределения вероятностей. Эта функция и позволяет судить о степени риска.

В условиях ограниченной информации при определении цен часто бывает непросто выбрать подходящую эмпирическую функцию распределения вероятностей. Поэтому на практике удобнее пользоваться наиболее часто употребляемыми в теории вероятностей стандартными функциями распределения вероятностей:

· нормальным распределением вероятностей, или распределением Гаусса;

· показательным (экспоненциальным) распределением вероятностей, которое весьма широко используется в расчетах надежности (а расчет цен требует определенных критериев надежности);

· распределением Пуассона, которое часто используется в теории массового обслуживания.

В хозяйственной жизни следует пользоваться принципом разумного риска. В предпринимательской деятельности этот принцип означает следующее: принимая решения о ценах, необходимо руководствоваться таким соотношением вероятностей осуществления и неосуществления события, при котором примерно две трети шансов благоприятствуют успеху и одна треть – не благоприятствует.

Риск цены случая это

Сегодня я бы хотел затронуть тему рисков в инвестициях. Это важная тема и ближе к концу вы поймете почему.

Я долгосрочный инвестор, инвестирую с прошлого века, и только правильное понимание риска и принятие рыночного риска помогло мне нарастить капитал до величины 20 млн. рублей.

Кстати, с моей российской частью ивестиционного портфеля, вы можете познакомиться в видео по этой ссылке:

В обывательском смысле значение слова риск имеет ярко выраженный негативный оттенок. Риск, в этом смысле, связан с вероятностью наступления, чаще всего, какого-то незапланированного и негативного события.

Например, риск заболеть, риск опоздать, риск сделать серьезную ошибку и т.д.

Если говорить об инвестициях, то первое, что приходит на ум, это риски, связанные с потерями денег и убытками. Зачастую можно услышать также о существовании других рисков, так или иначе связанных с инвестициями и денежными потерями, например, страновых рисков, валютных рисков, правовых рисков, политических рисков, рисков мошенничества, инфляционных рисков и так далее.

Однако, на фондовом рынке риском инвестиций, в тот или иной актив, называется вероятность получения отличного от ожидаемого результата.

То есть, инвестиционный риск или рыночный риск актива оценивает вероятность как получения отрицательного результата (например, убытка), так и положительного (прибыли). По сути, рыночный риск характеризует величину отклонения цены актива в ту или иную сторону от ожидаемого результата. Как в сторону убытка, так и в сторону прибыли. Чем больше отклонение цены в любую сторону, тем выше риск в рыночном понятии. Таким образом, рыночный риск актива измеряется волатильностью или, проще говоря, разбросом колебаний цены актива с течением времени.

И вот когда говорят, что акции Сбербанка в прошлом году отличались повышенной волатильностью, то это означает, что цена акций в этот период времени ходила в разные стороны с повышенной относительно среднего значения амплитудой. То есть, изменения цены были высокими, не как всегда или не как в предыдущие периоды времени. И следовательно, риск этой бумаги в рассматриваемом периоде был большим или, как минимум, повышенным.

Итак, чем сильнее колеблется цена с течением времени, тем выше риск этого актива.

Все активы, торгуемые на фондовом рынке, обладают важными, для инвестора характеристиками: доходностью и степенью риска. Доходность измеряется в процентах годовых, а риск измеряется через среднеквадратичное отклонение этой самой доходности. То есть, с помощью измерения риска актива, мы можем оценить вероятность получения средней ожидаемой доходности. И чтобы было понятнее, начну приводить примеры.

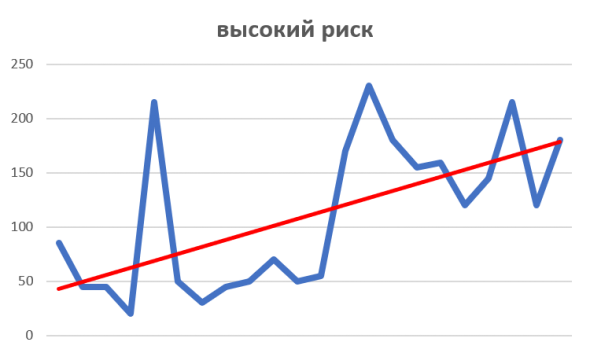

Доходность по классам активов в США

Среди классов активов самым большим рыночным риском обладают акции. Причем акции малых компаний, так называемого, второго эшелона, обладают рыночным риском более высоким, чем акции известных и крупных компаний. И доходность акций второго эшелона на длительном периоде времени тоже будет выше. Облигации, имеют риск ниже, чем акции и с течением времени, как правило, показывают менее высокую доходность.

На графике отображена доходность на рынке США почти за сто лет. Все эти классы активов обгоняют инфляцию.

Таким образом, более высокий рыночный риск малых компаний предполагает получение повышенной доходности с течением времени.

Ближе к жизни будет следующий пример:

Рынки развивающихся стран обладают повышенным рыночным риском относительно, например, стран Европы или США. И следовательно, имеют больший потенциал роста. Фондовые рынки развивающихся стран, таких как, Китай, Турция, Индия, Бразилия, Россия и т.д. действительно отличаются высокими колебаниями цен активов на периодах времени, что говорит о высоких рисках. Принимая решение инвестировать в ценные бумаги этих стран, Вы должны принимать повышенный риск, подобных инвестиций, в надежде на получение более высокого дохода.

То есть, при инвестировании, всегда, платой за высокую доходность будет высокий рыночный риск. И правом инвестора будет принимать его или нет.

А насколько плохо инвестировать в активы с высоким риском?

Это и не плохо и не хорошо. Это потенциально более доходно.

Если вы располагаете существенным горизонтом инвестирования, то можете позволить себе инвестировать с высоким риском, так как с большой долей вероятности этот риск будет оправдан повышенной доходностью.

И наоборот, ожидать на коротком периоде времени от инвестиций в активы с высоким риском, получения высокой доходности опрометчиво. Это может случиться, но вероятность получения приемлемого результата, на рассматриваемом коротком периоде, в этом случае будет невелика.

Таким образом, если у вас, например, впереди 30 и более лет счастливых инвестиций, то вложения в малые компании развивающихся стран, могут быть оправданы. Это не рекомендация.

Если же вы планируете покупать автомобиль или недвижимость через 2-3 года, то подобные инвестиции могут привести к коллапсу вашего семейного бюджета. Потому что инвестиции с большим рыночным риском характеризуются тем, что согласно определению этого самого риска, колебания цен на периоде времени высоки, как в сторону падения, так и в сторону роста. И соответственно, возможно придется ждать несколько лет и более, прежде чем цена на эти рискованные активы придет к средней ожидаемой или к приемлемой. А покупку вы запланировали через конкретный промежуток времени. В этом случае нужны инвестиции, обладающие существенно меньшим риском, то есть более прогнозируемые на таких небольших промежутках времени, как 2-3 года. Строго говоря, инвестировать на 2-3 года нецелесообразно совсем. И если вы планируете подобную крупную покупку, как в рассматриваемом примере, то вам подойдет только сберегающий и очень предсказуемый депозит. В крайнем случае, высоконадежные облигации с датой погашения перед покупкой или фонды таких облигаций.

То есть, абсолютно нецелесообразно пытаться заработать, инвестируя в активы с высоким риском на коротких промежутках времени. Пожалуйста, запомните это.

Инвестиции в фондовые рынки обладают существенным риском, который для нас с вами выражается в периодических падениях цен, приобретенных активов. Происходит это довольно регулярно во времена так называемых финансовых кризисов. Инвестор должен осознавать, что это нормальная и временная ситуация. На длительных периодах фондовый рынок растет только вверх. Этот факт подтвержден статистическими данными. А я в своих видео иногда показываю графики, однозначно иллюстрирующие и доказывающие это. Подобной информации много в открытых источниках, правда, в основном зарубежных.

Итак, в периоды кризисов инвестор, точнее, его сила воли и рассудительность будут подвергаться проверке на прочность. Об этот емко и однозначно высказался великий инвестор Уоррен Баффет.

«Если инвестор не способен спокойно, без паники наблюдать за падением акций на 50%, ему не место на фондовом рынке. В действительности до тех пор, пока инвестор чувствует уверенность в компании, в акции которой вложен капитал, он должен приветствовать падение курса этих акций, расценивая это как возможность выгодного увеличения своих активов».

Лично я видел просадки по своему портфелю российских акций на 2 и более миллионов рублей в день. При этом я не начал продавать. Кстати, с текущими изменениями индикаторов приближения кризиса вы можете познакомиться в видео по этой ссылке:

Итак, мы увидели с вами однозначную связь рыночного риска и рыночной доходности фондовых активов на длительном промежутке времени.

Получается, что составляя долгосрочный инвестиционный портфель, мы с вами можем моделировать риски и доходность этого портфеля. Мы сможем учитывать свою индивидуальную склонность к риску, понять на какую доходность вложений реально рассчитывать в будущем. Или сможем учесть существенные финансовые события в своей жизни регулируя риски инвестиций. Такими событиями могут быть: крупные покупки, учеба детей, необходимое лечение, запланированный выход на пенсию и т.д.

Как правильно оценивать риски, составлять инвестиционный портфель и инвестиционный план, учитывая склонность к риску и желаемую доходность, я расскажу в будущих видео на канале.

А на сегодня все.

До скорой встречи!

Хочу пожелать вам успехов в инвестициях!

И да пребудет с вами сила сложного процента!

Риск в определении цен и страхование цен

Установление цены на продукцию, выпускаемую фирмой, как правило, связано с определенной степенью риска. С немалой долей риска сопряжено также и определение цен на производственные ресурсы (сырье/материалы, оборудование, топливо, рабочая сила и др.). Допущенный просчет (ошибка) в установлении уровня цены на производимую продукцию может привести к значительным потерям выручки от реализации, а при эластичности спроса от цены эти потери могут существенно увеличиться. Потери в объеме реализованной продукции могут возникнуть и при определении цен на потребляемые фирмой услуги.

Поскольку в условиях инфляции, динамичности спроса и роста цен на выпускаемую фирмой продукцию, а также на сырье, материалы, топливо прогнозировать динамику цен даже на близкую перспективу довольно нелегко, ошибка в цене на 5-7% — дело вполне обычное. Исходя из этого, нетрудно понять, в какой степени установление цен связано с риском.

Фирме необходимо определить размер риска и путем сравнения степени риска различных альтернативных вариантов остановиться на варианте, который в наибольшей мере соответствовал бы стратегии риска, выбранной руководством фирмы.

Как известно, риск в предпринимательской деятельности — это вероятность возникновения убытков или потерь в результате осуществления какого-либо события, предусмотренного прогнозом, планом или программой. Поскольку риск — понятие вероятностное, он может быть измерен методами теории вероятности и математической статистики. Вероятность означает возможность получения определенного результата. Например, если фирма определила цену на свой товар в размере 10 000 руб. за единицу и продала 90% его по указанной цене, то вероятность того, что цена была установлена правильно, составит 0,9, а риск ошибки — 0,1, или 10%. Риск связан с вероятностью неосуществления цели фирмы, с недоучетом реальной ситуации на рынке.

1) Риск в хозяйственной деятельности измеряется как в абсолютном выражении — суммой потерь и убытков, так и степенью риска, т.е. мерой вероятности недостижения планируемого уровня цены. Первый показатель характеризует абсолютный риск, второй — риск относительный. Абсолютный риск выражается в рублях, относительный — в процентах или в долях единицы.

Рыночная цена по своей экономической природе является величиной случайной. В условиях рынка вследствие акта купли-продажи она может принять только одно значение, которое заранее неизвестно и зависит от множества случайных факторов. Все эти факторы не могут быть учтены участниками данной сделки. А раз цена — величина случайная, то, следовательно, это переменная величина, конкретное значение которой не определено и зависит от случая, но которой присуща функция распределения вероятностей. Эта функция и позволяет судить о степени риска.

В условиях ограниченной информации при определении цен часто бывает непросто выбрать подходящую эмпирическую функцию распределения вероятностей. Поэтому на практике удобнее пользоваться наиболее часто употребляемыми в теории вероятностей стандартными функциями распределения вероятностей:

• нормальным распределением вероятностей, или распределением Гаусса;

• показательным (экспоненциальным) распределением вероятностей, которое весьма широко используется в расчетах надежности (а расчет цен требует определенных критериев надежности);

• распределением Пуассона, которое часто используется в теории массового обслуживания.

В хозяйственной жизни следует пользоваться принципом разумного риска. В предпринимательской деятельности этот принцип означает следующее: принимая решения о ценах, необходимо руководствоваться таким соотношением вероятностей осуществления и неосуществления события, при котором примерно две трети шанса благоприятствуют успеху и одна треть — не благоприятствует.

Одна треть шанса, которая не благоприятствует успеху, выступает стимулом для принятия мер по их устранению. Этому принципу при нормальном распределении вероятностей соответствует интервал значений случайной величины (цены), равный отклонению от математического ожидания в пределах среднего квадратического отклонения.

Экономисту при характеристике отклонений привычнее пользоваться процентными соотношениями (коэффициентами).

Коэффициент вариации при нормальном распределении вероятностей характеризует интервал отклонений случайной величины (цены) при вероятностном исходе, соответствующем двум третям шанса «за» и одной трети шанса «против» в процентном соотношении к математическому ожиданию. Это привычное для экономиста процентное выражение вероятностных отклонений. Следует считать, что коэффициентом вероятности в ценовых расчетах необходимо пользоваться, поскольку он дает определенную, хотя и вероятностную, базу для ценовых расчетов при определении риска.

Важное значение для фирмы в условиях инфляции имеет оценка инфляционного ожидания. Такая оценка необходима для:

• учета изменения цен на рынке при разработке общей стратегам развития фирмы;

• учета изменения цен при разработке бизнес-планов;

• обоснования цен на выпускаемую фирмой продукцию и оценки возможного изменения цен на Производственные ресурсы, потребляемые ею;

• учета влияния изменения цен на доход и выручку фирмы от продажи ее продукции;

• анализа влияния изменения цен на издержки производства и сбыта, в том числе на средства производства и оплату труда;

• подведения финансовых итогов деятельности фирмы: прибыли (убытков), ликвидности, платежеспособности;

• выбора оптимальной структуры производства.

Для оценки инфляционного ожидания в ценовой политике фирмы используются:

• сводный индекс потребительских цен (ИПЦ);

• индекс цен производителей промышленной продукции;

• индекс тарифов на грузовые перевозки;

• индекс цен на материально-технические ресурсы;

• индекс цен на сельскохозяйственную продукцию;

• индекс цен на услуги для населения.

Инфляционные ожидания повышения цен могут основываться на таких источниках внешней информации, как:

• ежегодный прогноз экономического и социального развития страны, представляемый Правительством РФ в Федеральное Собрание РФ;

• проект федерального бюджета Правительства РФ на предстоящий год, где излагается оценка ожидаемой инфляции;

• расчеты Центрального банка РФ о возможных размерах инфляции;

• результаты опросов ведущих специалистов предприятий и фирм, публикуемые в средствах массовой информации («Финансовые известия», «Деловой мир» и др.);

В настоящее время существует множество методов прогнозирования инфляции. Поэтому специалистам фирмы следует критически оценивать их и самостоятельно производить расчеты ожидаемой инфляции.

Оценка инфляционного ожидания проводится по следующим основным этапам:

• уточнение конкретных показателей динамики цен, подлежащих оценке и прогнозированию;

• установление периода (краткосрочного, среднесрочного и долгосрочного) прогнозирования;

• анализ исходных данных и подготовка информации за предшествующий период как по показателям прогноза, содержащимся в его выводах, так и по факторам и условиям, влияющим на конечные показатели;

• изучение и выявление факторов и условий, которые будут оказывать влияние на темпы инфляции, установление количественной меры их воздействия на темпы инфляции;

• определение (расчет) темпа инфляции;

• вероятностная оценка инфляционного ожидания по схемам наиболее благоприятной социально-экономической ситуации, оптимальной социально-экономической ситуации и менее благоприятной ситуации.

При проведении оценки инфляционного ожидания следует учитывать как объективные закономерности и условия образования динамики цен, так и воздействие государственных органов на инфляционные процессы.

Опыт зарубежных стран и практика проведения реформ в экономике России показывают, что главным условием эффективной антиинфляционной политики выступает только комплексное государственное воздействие на два таких важнейших фактора, как: а) платежеспособный спрос; б) предложение товаров и услуг, издержек производства и сбыта.

В результате такого воздействия может быть достигнуто существенное снижение инфляции спроса и издержек.

Оба названных фактора взаимосвязаны. Однако для оценки инфляционного ожидания специалистам, осуществляющим прогноз, необходимо определить главное — в какой мере в прогнозе темпов инфляции учитывается формирование равновесного рынка и рыночного конкурентного ценообразования.

Ранее были рассмотрены сущность и экономические последствия для фирмы риска в ценообразовании в результате допущения ошибок при определении цен на свои товары. Далее излагаются методы страхования цен от возможных их изменений под влиянием различных рыночных факторов.

Рассмотрим акт купли-продажи, который может быть совершен либо на рынке, либо в магазине. В этом случае передача товара в руки покупателя и денег в руки продавца осуществляется одновременно.

Однако в рыночной практике весьма часты такие ситуации, когда при оптовой продаже товара продавец и покупатель заключают договор поставки, в котором предусматриваются обязательства сторон; поставщик (продавец) обязуется в установленный срок поставить покупателю определенное количество товаров, а покупатель берет на себя обязательство купить этот товар по заранее оговоренной цене. Но, как известно, в условиях рынка цены не остаются неизменными, они подвержены колебаниям под воздействием рыночной конъюнктуры. Отсюда по истечении определенного времени рыночная цена на данный товар может оказаться выше или ниже цены, установленной договором поставки.

В случае повышения или снижения цены для фирмы-поставщика возникает риск. Поскольку фирма-поставщик стремится по возможности избежать этого риска, посмотрим, как это можно сделать.

Практика рыночного хозяйствования, подсказала необходимость страхования цен, которое производится методом включения в договоры поставки определенных оговорок. Их несколько.

Во-первых, оговорка о возможности повышения или снижения издержек. Она включается в договор купли-продажи в тех случаях, когда на цену большое влияние оказывает ряд внешних и внутренних факторов, обусловливающих рост затрат на производство. Фирма—изготовитель товара стремится переложить риск увеличения цены на потребителя.

Этот случай можно проиллюстрировать следующим условным примером. Обувная фирма заключила договор с оптовой базой на поставку определенного количества женских сапожек по, цене 2500 руб. за пару. Однако в условиях инфляционного роста цен рыночные цены на материалы постоянно растут. В себестоимости сапожек их доля составляет 80%. Под влиянием роста инфляции руководство фирмы вынуждено также повышать заработную плату работников, удельный вес которой в затратах на производство составляет 10%. Поэтому к моменту оплаты оптовой базой фактическая цена указанных сапожек будет выше цены, предусмотренной договором. Чтобы избежать риска потери выручки, фирма — производитель обуви включает в договор поставки оговорку о повышении цены на сапожки, если будут увеличены ее издержки на кожматериалы и заработную плату.

Как измерить риск инвестиций

И как понять, на какой риск можно идти

Средняя доходность американского рынка акций с 1965 года — около 10% годовых.

Но если вы вложите в американские акции на один год, вы можете получить доходность и −37% — такой результат получили инвесторы в 2008 году. Это риск инвестиций в акции.

Интуитивно все понимают: риск — это вероятность провала. Например, вы ожидали доходность 10% годовых, а получили 40% убытка. Это реализовался риск. Очевидно, что нужно уметь как-то оценивать вероятность такого исхода.

Риск — сложная штука, потому что это уравнение со многими неизвестными. Зачастую риск оценивается по историческим данным и в некотором смысле это как управление автомобилем по зеркалу заднего вида.

Говорить о рисках сложно и интересно. Этим и займемся.

Почему важна оценка риска

Перед инвестированием желательно оценить риск с учетом целей и возможностей. В зависимости от того, сколько у вас денег и на какой срок вы вкладываете, вам подойдут разные инструменты и стратегии.

Например, у вас есть свободные 100 тысяч рублей и вы хотите за год превратить их в 200 тысяч. Тогда покупаете на все деньги акции одной компании второго эшелона и задерживаете дыхание. Риск высокий: в масштабах года эти акции могут обесцениться и на 25%, и на 50%, и даже на 100%. Но могут и подняться в цене на столько же.

Если у вас есть стабильный источник дохода и вы инвестируете часть денег на старость, вам может быть важен долгосрочный результат, но не так страшно, если в следующем году инвестиции обесценятся на треть, а еще через год вырастут вдвое. В таком случае вы можете часть денег инвестировать в рискованные ценные бумаги, а часть — в консервативные инструменты.

Идти на риск или нет — зависит от вашего финансового положения

Если вы планируете уже сейчас жить на деньги от инвестиций, то скачки в доходности и потоках платежей могут быть недопустимы, ведь вам нужен стабильный доход. В таком случае вам подойдут более предсказуемые инструменты, такие как банковские депозиты, короткие государственные облигации или фонды облигаций.

Обычно считается так:

- акции и фонды акций — рискованный инструмент;

- облигации и фонды облигаций — среднерисковые;

- короткие гособлигации и депозиты — относительно безопасные.

Но у всего есть нюансы.

Премия за риск

Считается, что за более высокий риск инвесторы получают более высокую доходность. Это называется премией за риск.

Если вам нужна стабильность, вы покупаете менее рискованные инструменты, но получаете по ним меньший доход. Если вы готовы рисковать, то покупаете более рискованные инструменты и это может принести больший доход. А может не принести. А может принести убыток.

Например, 100 $, инвестированные в довольно рискованный индекс американских акций 90 лет назад, сейчас превратились бы в 300 000 $ . Но та же сотня, инвестированная в сравнительно безопасные американские гособлигации, превратилась бы лишь в 7000 $. При этом суперрискованные акции отдельных компаний подешевели до нуля из-за банкротства.

Чем выше риск, тем выше возможный доход. Ключевое слово — возможный.

Кухонный анализ риска

Прежде чем перейти к качественному и количественному анализу, немного кухонной философии. У аналитиков есть сложные формулы и модели, по которым они считают риск. Они полезны для своих задач, но на практике для нас не так уж нужны. В формулах и моделях используется довольно небольшое число входящих параметров, а мир бесконечно разнообразен и сложен. Поэтому все финансовые расчеты довольно условны и легко разбиваются о суровую реальность с бесконечным числом неизвестных.

Я веду к тому, что для оценки рисков не обязательно погружаться в математические дебри. Просто посмотрите на то, что происходит вокруг.

ЦБ отзывает у банков по три лицензии в неделю. Рискованно ли в такой ситуации иметь депозиты в российских банках или покупать их облигации? Еще как!

В 2007—2008 годах американский рынок акций потерял 45% своей капитализации из-за финансового кризиса. Рискованно ли вкладывать в акции, даже американские? Да!

В 1989 году индекс фондового рынка Японии достиг значения в 38 957 пунктов, но больше никогда к этому значению не возвращался и сейчас находится на уровне около 20 000 пунктов (то есть на 50% ниже). Всегда ли можно досидеть в подешевевших акциях до выхода в прибыль? Пока непонятно, но, как показывает японский рынок на горизонте в 30 лет, не всегда.

19 сентября 2008 года российский индекс РТС вырос на +22,39% за один день. 6 октября 2008 года этот же индекс за один день потерял 19,10%. Готовы ли вы к таким горкам?

Инвестиции на фондовом рынке — это риск. Желательно иметь представление о его размере, чтобы это не стало сюрпризом. Одним способом оценить риск даже без специальных знаний может быть просто изучение того, что случалось ранее, хоть по «Википедии».

Маркировка риска на продуктах

У некоторых финансовых инструментов (например у ETF -фондов) бывает простенькая маркировка уровня риска. Доступные на Московской бирже ETF -фонды работают по европейскому законодательству, которое предписывает каждому фонду иметь маркировку уровня риска по шкале от 1 до 7. 7 — самые рискованные.

Фонд FXRL на российские акций имеет самый высокий уровень риска — 7; фонд FXUS на американские акции — 5; а фонд денежного рынка FXMM — 1, самый низкий. Это значит, что акции FXRL могут завтра сильно подешеветь или подорожать. Если они подешевеют, то вы получите временный убыток. А вот акции FXMM завтра будут стоить примерно столько же, сколько и сегодня. На них вы не заработаете сумасшедшей доходности, но и точно не потеряете деньги. Правда, слово «точно» в ценных бумагах применять нельзя: риск хотя и низкий, но не нулевой.

Аналогичная система маркировки риска есть, например, на сайте американской биржи Nasdaq. Индекс риска — число от нуля до 1000, которое считается по какой-то замороченной формуле. Чем выше число, тем больше риск. Вот значения для нескольких знакомых компаний, индексов и ETF -фонда на облигации:

- «Веон» («Билайн») — 168;

- «Фейсбук» — 87;

- Гугл — 77;

- индекс S&P 500 — 47;

- индекс Nasdaq — 58;

- iShares Floating Rate Bond ETF ( FLOT ) — 4.

Получается, что акции «Билайна» — в два раза более рискованный инструмент, чем акции «Фейсбука» , а сами акции «Фейсбука» в два раза более рискованные, чем акции фондов на индекс S&P 500.

К примерам я добавил и более экзотический инструмент — ETF -фонд среднесрочных корпоративных американских облигаций с плавающей ставкой. Такой пример я добавил, чтобы показать, что индекс риска может быть очень низким:

По данным сайта Nasdaq

По данным сайта Nasdaq

Простенькие оценки риска на продуктах не позволяют оценить абсолютный размер риска, но позволяют сравнивать разные инструменты, чтобы понять, какие менее, а какие более рискованные.

Качественный анализ и кредитные рейтинги

Если вы хотите сами оценить риск, придется заняться качественным анализом. Это просто умное слово, которое означает « посмотреть своими глазами , найти причины и следствия». Вы смотрите на финансовое состояние компании, ситуацию на рынке и политическую обстановку, делаете какие-то выводы. Это качественный анализ.

Пример качественного анализа — кредитные рейтинги специальных агентств, таких как «Мудис», «Фитч» и «Эс-энд-пи». Люди в агентствах изучают, как устроена компания, что там у нее с партнерами, рынками, экономикой и всем остальным.

Рейтинг показывает, насколько компания надежная и вернет ли долги

На базе экспертных оценок отдельных факторов формируется рейтинг — некое число или буква, которая объясняет, насколько компания хороша. У одних агентств качественные оценки являются основой рейтинга, у других используются наряду с количественными, о которых позже. Рейтинги «кредитные», поэтому они обычно применяются к оценке риска в облигациях, то есть какова вероятность, что компания займет и не вернет.

Кредитные рейтинги не подразумевают какой-то точной вероятности дефолта эмитента. Однако существуют исследования, которые сопоставляют банкротства с рейтингом.

Например, полистайте исследование «Эс-энд-пи»: за последние пять лет было 0 дефолтов эмитентов с хорошим «инвестиционным» рейтингом и 412 дефолтов эмитентов с «неинвестиционным» рейтингом, означающим очень опасный дерзкий актив.

«Инвестиционный» — это вроде как безопасный, вкладывайтесь, мужики. «Неинвестиционный» — сами понимаете.

Рейтинг, как и маркировка ETF , полезен при сравнении облигаций. Например, Тинькофф-банк имеет рейтинг агентства «Фитч» на уровне BB−, а Россия — BBB−. Россия на три ступени выше, то есть инвестировать в облигации России безопаснее.