Метод денежных потоков

Метод денежных потоков;

Один из принципов организации финансов предприятия – принцип плановости предполагает необходимость финансового планирования. Данный принцип реализуется через систему бюджетирования.

Метод денежных потоков (бюджетирования) носит универсальный характер при составлении финансовых планов и служит инструментом для прогнозирования размеров и сроков поступления необходимых финансовых ресурсов. Теория прогноза денежных потоков основывается на ожидаемых поступлениях средств на определенную дату и бюджетировании всех издержек и расходов. Этот метод дает более объемную информацию, чем метод балансовой сметы.

План денежного потока, или прогнозный отчет о движении денежных средств, состоит из трех частей: денежные потоки от операционной (текущей) деятельности предприятия, от инвестиционной деятельности и связанные с финансовой деятельностью.

В первой части отражаются поступления денежных средств от реализации товаров, работ и услуг, авансов от покупателей и заказчиков. В качестве оттока денежных средств показываются платежи за сырье, материалы, коммунальные платежи, выплаты заработной платы, уплаченные налоги и сборы и другие платежи.

Во второй части показываются денежные потоки, связанные с приобретением и продажей имущества долгосрочного пользования, т. е. основных средств и нематериальных активов.

Финансовая деятельность предполагает притоки и оттоки денежных средств по кредитам, займам, эмиссии ценных бумаг.

Чистый денежный поток — это сумма денежных потоков от операционной, инвестиционной и финансовой деятельности. Он представляет собой разницу между суммой всех поступлений денежных средств и суммой всех платежей за один и тот же период. Именно чистые денежные потоки различных периодов дисконтируются при оценке эффективности проекта.

Методы построения денежного потока: прямой и косвенный.

При использовании плана денежного потока прямым методом суммируются данные о предполагаемой выручке и вычитаются все планируемые денежные затраты.

Недостаток прямого метода расчета денежного потока заключается в том, что он не раскрывает взаимосвязи полученного финансового результата и изменения денежных средств на счетах предприятия. Эту взаимосвязь позволяет установить косвенный метод.

При использовании косвенного метода финансовый результат, полученный по данным бухгалтерского учета (прибыль или убыток), нужно преобразовать с помощью ряда корректировочных процедур в величину изменения денежных средств за период.

В международных стандартах финансовой отчетности для планирования рекомендуется использовать прямой метод. Косвенный метод применяют, когда отсутствуют прогнозные значения выручки и всех денежных расходов, но есть достаточно точный прогноз финансового результата. Денежный поток прогнозируется на основе исходных данных, предоставленных специалистами предприятия или внешними консультантами.

Рассмотрим боле подробно виды финансового планирования.

В зависимости от периода их действия финансовое планирование в организациях включает три основные подсистемы:

а) перспективное (стратегическое) финансовое планирование;

б) текущее финансовое планирование;

в) оперативное финансовое планирование.

Для каждого вида планирования разрабатываются определенные формы финансовых планов и существуют сроки их реализации (таблица 9).

Подсистемы финансового планирования и формы разрабатываемых планов

5.2. Классификация и методы измерения денежных потоков

5.2. Классификация и методы измерения денежных потоков

Денежные потоки подразделяются на:

1) генерируемые в результате использования капитальных вложений при реализации реальных инвестиционных проектов;

2) формируемые в условиях действующего предприятия от текущей, инвестиционной и финансовой деятельности.

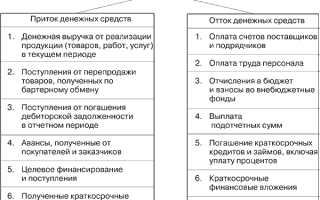

Текущая деятельность включает поступление и использование денежных средств, обеспечивающих выполнение прозводственно-коммерческих функций предприятия (рис. 5.2). Поскольку текущая деятельность предприятия является главным источником прибыли, то она должна генерировать основной поток денежных средств.

Рис. 5.2. Движение денежных средств по текущей деятельности

Специфические статьи, отсутствующие в зарубежной практике, – доходы от перепродажи бартера, взносы во внебюджетные фонды.

Инвестиционная деятельность включает поступление и использование денежных средств, связанных с поступлением и продажей долгосрочных активов, расходы (капитальные вложения) и доходы от инвестиций.

Источниками денежных средств для инвестиционной деятельности предприятия могут быть поступления от текущей деятельности в форме амортизационных отчислений и чистой прибыли; доходы от самой инвестиционной деятельности; поступления за счет источников долгосрочного финансирования (эмиссия акций и корпоративных облигаций, долгосрочные кредиты и займы). Движение денежных средств по инвестиционной деятельности представлено на рис. 5.3.

Рис. 5.3. Движение денежных средств по инвестиционной деятельности

При благоприятной для предприятия экономической ситуации оно стремится к расширению и модернизации производства. Поэтому инвестиционная деятельность в целом приводит к временному оттоку денежных средств.

Финансовая деятельность включает поступления денежных средств в результате получения краткосрочных кредитов и займов или эмиссии ценных бумаг краткосрочного характера, а также погашения задолженности по ранее полученным краткосрочным кредитам и займам и выплаты процентов заимодавцам (рис. 5.4).

Рис. 5.4. Движение денежных средств по финансовой деятельности

На стабильно работающих предприятиях денежные потоки, генерируемые текущей деятельностью, могут быть направлены в инвестиционную и финансовую деятельность. Например, на приобретение капитальных активов, на погашение долгосрочных и краткосрочных кредитов и займов, выплату дивидендов и т. д. На многих предприятиях РФ текущая деятельность часто поддерживается за счет инвестиционной и финансовой деятельности, что обеспечивает их выживание в неустойчивой экономической среде. Например, не выделяются средства на финансирование капитальных вложений, на достройку объектов, числящихся в составе незавершенного строительства.

Чтобы эффективно управлять денежными потоками, необходимо знать:

? какова их величина за определенное время (месяц, квартал);

? каковы их основные элементы;

? какие виды деятельности генерируют основной поток денежных средств.

На практике применяются два ключевых метода расчета объема денежных потоков: прямой и косвенный.

Прямой метод основан на движении денежных средств по счетам предприятия. Исходный элемент – выручка от реализации товаров (продукции, работ и услуг). Достоинства метода заключаются в том, что он позволяет:

1) показывать основные источники притока и направления оттока денежных средств;

2) делать оперативные выводы относительно достаточности средств для платежей по текущим обязательствам;

3) устанавливать взаимосвязь между объемом реализации продукции и денежной выручкой за отчетный период;

4) идентифицировать статьи, формирующие наибольший приток и отток денежных средств;

5) использовать полученную информацию для прогнозирования денежных потоков;

6) контролировать все поступления и направления расходования денежных средств, так как денежный поток непосредственно связан с регистрами бухгалтерского учета (главной книгой, журналами-ордерами и иными документами).

В долгосрочной перспективе прямой метод расчета позволяет оценить ликвидность и платежеспособность предприятия. Недостатком данного метода является то, что он не раскрывает взаимосвязи полученного финансового результата (прибыли) и изменения абсолютного размера денежных средств.

Косвенный метод предпочтителен с аналитической точки зрения, так как позволяет определить взаимосвязь полученной прибыли с изменением величины денежных средств. Расчет денежных потоков косвенным методом ведется от показателя чистой прибыли с соответствующими его корректировками на статьи, не отражающие движение реальных денежных средств по соответствующим счетам. Следовательно, косвенный метод основан на анализе движения денежных средств по видам деятельности, так как показывает, где конкретно овеществлена прибыль предприятия или куда вложены «живые деньги». Он базируется на изучении «Отчет о прибылях и убытках» снизу вверх. Поэтому его иногда называют «нижним». Прямой метод называют «верхним», так как «Отчет о прибылях и убытках» анализируется сверху вниз.

Преимущество косвенного метода при использовании в оперативном управлении денежными потоками состоит в том, что он позволяет установить соответствие между финансовым результатом и собственными оборотными средствами. С его помощью можно выявить наиболее проблемные места в деятельности предприятия (скопления иммобилизованных денежных средств) и разработать пути выхода из критической ситуации. Недостатки метода:

1) высокая трудоемкость при составлении аналитического отчета внешним пользователем;

2) необходимость привлечения внутренних данных бухгалтерского учета (главная книга);

3) применение целесообразно только при использовании табличных процессоров.

При проведении аналитической работы оба метода (прямой и косвенный) дополняют друг друга и дают реальное представление о движении потока денежных средств на предприятии за расчетный период.

Данный текст является ознакомительным фрагментом.

Метод денежных потоков.

Один из принципов организации финансов предприятия – принцип плановости предполагает необходимость финансового планирования. Данный принцип реализуется через систему бюджетирования.

Метод денежных потоков (бюджетирования) носит универсальный характер при составлении финансовых планов и служит инструментом для прогнозирования размеров и сроков поступления необходимых финансовых ресурсов. Теория прогноза денежных потоков основывается на ожидаемых поступлениях средств на определенную дату и бюджетировании всех издержек и расходов. Этот метод дает более объемную информацию, чем метод балансовой сметы.

План денежного потока, или прогнозный отчет о движении денежных средств, состоит из трех частей: денежные потоки от операционной (текущей) деятельности предприятия, от инвестиционной деятельности и связанные с финансовой деятельностью.

В первой части отражаются поступления денежных средств от реализации товаров, работ и услуг, авансов от покупателей и заказчиков. В качестве оттока денежных средств показываются платежи за сырье, материалы, коммунальные платежи, выплаты заработной платы, уплаченные налоги и сборы и другие платежи.

Во второй части показываются денежные потоки, связанные с приобретением и продажей имущества долгосрочного пользования, т. е. основных средств и нематериальных активов.

Финансовая деятельность предполагает притоки и оттоки денежных средств по кредитам, займам, эмиссии ценных бумаг.

Чистый денежный поток — это сумма денежных потоков от операционной, инвестиционной и финансовой деятельности. Он представляет собой разницу между суммой всех поступлений денежных средств и суммой всех платежей за один и тот же период. Именно чистые денежные потоки различных периодов дисконтируются при оценке эффективности проекта.

Методы построения денежного потока: прямой и косвенный.

При использовании плана денежного потока прямым методом суммируются данные о предполагаемой выручке и вычитаются все планируемые денежные затраты.

Недостаток прямого метода расчета денежного потока заключается в том, что он не раскрывает взаимосвязи полученного финансового результата и изменения денежных средств на счетах предприятия. Эту взаимосвязь позволяет установить косвенный метод.

При использовании косвенного метода финансовый результат, полученный по данным бухгалтерского учета (прибыль или убыток), нужно преобразовать с помощью ряда корректировочных процедур в величину изменения денежных средств за период.

В международных стандартах финансовой отчетности для планирования рекомендуется использовать прямой метод. Косвенный метод применяют, когда отсутствуют прогнозные значения выручки и всех денежных расходов, но есть достаточно точный прогноз финансового результата. Денежный поток прогнозируется на основе исходных данных, предоставленных специалистами предприятия или внешними консультантами.

Рассмотрим боле подробно виды финансового планирования.

В зависимости от периода их действия финансовое планирование в организациях включает три основные подсистемы:

а) перспективное (стратегическое) финансовое планирование;

б) текущее финансовое планирование;

в) оперативное финансовое планирование.

Для каждого вида планирования разрабатываются определенные формы финансовых планов и существуют сроки их реализации (таблица 9).

Подсистемы финансового планирования и формы разрабатываемых планов

Все подсистемы финансового планирования на предприятии находятся во взаимосвязи и осуществляются в определенной последовательности. Исходным этапом планирования является стратегическое финансовое планирование и прогнозирование основных направлений финансовой деятельности организации. На стадии текущего финансового планирования формируется база для разработки оперативных финансовых планов.

Перспективное финансовое планирование.

Перспективное финансовое планирование определяет важнейшие показатели, пропорции и темпы расширенного воспроизводства, является главной формой реализации целей организации.

В современных условиях перспективное финансовое планирование охватывает период от одного года до трех (реже — до пяти) лет. Временной интервал зависит от экономической стабильности в стране, возможности прогнозирования, объемов финансовых ресурсов и направления их использования.

Перспективное планирование включает разработку финансовой стратегии предприятия и прогнозирование финансовой деятельности. Разработка финансовой стратегии — особая область финансового планирования. Она должна согласовываться с целями и направлениями общей стратегии экономического развития организации. Финансовая стратегия представляет собой определение долгосрочных целей финансовой деятельности организации и выбор наиболее эффективных способов их достижения.

Процесс формирования финансовой стратегии организации включает следующие основные этапы:

1) определение периода реализации;

2) анализ факторов внешней финансовой среды;

3) формирование стратегических целей финансовой деятельности;

4) разработку финансовой политики;

5) разработку системы мероприятий по обеспечению реализации финансовой стратегии;

6) оценку разработанной финансовой стратегии.

При разработке финансовой стратегии организации важно определить период ее реализации, продолжительность которого зависит от времени формирования общей стратегии развития. На период реализации стратегии воздействуют следующие факторы:

— динамика макроэкономических процессов;

— изменения, происходящие на финансовом рынке;

— отраслевая принадлежность и специфика производственной деятельности организации.

В процессе формирования финансовой стратегии необходим анализ факторов внешней среды, учет факторов риска.

Следующий этап — формирование стратегических целей финансовой деятельности организации, основной задачей которого является максимизация рыночной стоимости предприятия. Стратегические цели организации отражаются в конкретных показателях – нормативах, в качестве них используются:

— среднегодовой темп роста собственных финансовых ресурсов, формируемых из внутренних источников;

— минимальная доля собственного капитала;

— коэффициент рентабельности собственного капитала организации;

— соотношение оборотных и внеоборотных активов организации.

На основе финансовой стратегии определяется финансовая политика организации по конкретным направлениям деятельности: налоговой, амортизационной, дивидендной, эмиссионной, кредитной и другим направлениям.

В результате разработки системы мероприятий, обеспечивающих реализацию финансовой стратегии, формируются центры ответственности, определяются права, обязанности и меры ответственности их руководителей за результаты реализации финансовой стратегии организации.

Заключительным этапом разработки финансовой стратегии является оценка ее эффективности, которая осуществляется по нескольким параметрам:

— выявление степени согласованности целей, направлений и этапов реализации разработанной финансовой стратегии с общей стратегией организации;

— оценка согласованности финансовой стратегии организации с прогнозируемыми изменениями во внешней предпринимательской среде;

— оценка реализуемости разработанной стратегии, т.е. возможность организации в формировании собственных финансовых ресурсов и привлечении внешних;

— оценка результативности финансовой стратегии на основе прогнозных расчетов финансовых показателей; динамики нефинансовых результатов реализации разработанной стратегии, таких как рост деловой репутации организации, повышение уровня управляемости финансовой деятельностью ее структурных подразделений.

Основу перспективного планирования составляет прогнозирование, которое заключается в изучении возможного финансового состояния организации в длительной перспективе. Важный момент в прогнозировании — признание факта стабильности изменения показателей деятельности организации от одного отчетного периода к другому.

Объектами финансового прогнозирования являются:

— показатели отчета о прибылях и убытках;

— потоки денежных средств;

— показатели бухгалтерского баланса.

Результатом перспективного планирования является разработка трех основных финансовых документов-прогнозов:

— планового отчета о прибылях и убытках;

— планового отчета о движении денежных средств;

— плана бухгалтерского баланса.

Основная цель построения этих документов — оценка финансового состояния хозяйствующего субъекта на перспективу.

Для составления прогнозных финансовых документов важно правильно определить объем будущих продаж, потребность в инвестиционных ресурсах, способы финансирования этих инвестиций. Это необходимо для организации производственного процесса, эффективного распределения средств, контроля над запасами.

Прогноз потребности в инвестиционных ресурсах и объемов продаж отражает долю рынка предприятия, которую оно намерено завоевать в будущем. Прогноз объема продаж помогает определить влияние объема производства, цены реализуемой продукции, инфляции на потоки наличных денежных средств организации. Прогноз объема продаж составляется на три года. Прогнозирование объемов реализации начинается с анализа сложившихся тенденций за ряд лет и причин изменений.

Следующим этапом является оценка перспектив дальнейшего развития деловой активности предприятия с позиций сформированного портфеля заказов, структуры выпускаемой продукции, рынка сбыта, конкурентоспособности и финансовых возможностей организации.

По данным прогноза объема продаж рассчитывается необходимое количество материальных и трудовых ресурсов, определяются другие составные затраты на производство. На основе полученных данных разрабатывается прогнозный отчет о прибылях и убытках, который предоставляет следующие возможности: определить объемы производства и продаж продукции в целях обеспечения их безубыточности; установить размер желаемой прибыли; увеличить гибкость финансовых планов на основе учета различных факторов — ценовых, динамики объемов продаж, соотношения долей постоянных и переменных затрат.

Необходимость разработки плана движения денежных средств определяется тем, что многие затраты, показываемые при расшифровке прогноза прибылей и убытков, не отражаются на порядке осуществления платежей. Прогноз движения денежных средств учитывает приток денежных средств поступления и платежи, отток денежных средств — затраты и расходы, чистый денежный поток — избыток или дефицит. План отражает движение денежных потоков по текущей, инвестиционной и финансовой деятельности. Разграничение направлений деятельности при разработке плана движения денежных средств позволяет повысить результативность управления денежными потоками в процессе осуществления финансовой деятельности организации.

С помощью прогноза движения денежных средств можно оценить, сколько денежных средств необходимо вложить в хозяйственную деятельность организации, синхронность поступления и расходования денежных средств, проверить будущую ликвидность предприятия.

Прогноз баланса активов и пассивов на конец планируемого периода отражает все изменения в активах и пассивах в результате запланированных мероприятий и показывает состояние имущества и финансов хозяйствующего субъекта. Целью разработки балансового прогноза является определение необходимого прироста отдельных видов активов с обеспечением их внутренней сбалансированности, а также формирование оптимальной структуры капитала, которая обеспечивала бы достаточную финансовую устойчивость организации в будущем.

Методы составления прогноза баланса:

а) на основе пропорциональной зависимости показателей от объема продаж («метод процента от продаж»).

б) методы с использованием математического аппарата;

в) специализированные методы для каждой переменной величины.

Одним из плановых документов, разрабатываемых организацией в рамках перспективного планирования, является бизнес-план. Финансовый раздел бизнес-плана включает: прогноз объемов реализации; прогноз доходов и расходов; прогноз денежных поступлений и выплат; сводный баланс активов и пассивов; план по источникам и использованию средств; расчет точки достижения безубыточности.

При финансовом планировании используются различные программы в области формирования и оптимизации планирования, среди которых «Альт–Прогноз», «БЭСТ–План» и «Бизнес–Микро».

Текущее финансовое планирование.

Система текущего планирования финансовой деятельности организации основывается на разработанной стратегии и политике по отдельным аспектам финансовой деятельности. Данный вид финансового планирования заключается в разработке конкретных видов текущих финансовых планов, позволяющих определить на предстоящий период все источники финансирования развития организации, сформировать структуру доходов и затрат, обеспечить постоянную платежеспособность, а также определить структуру активов и капитала на конец планируемого периода.

Текущее планирование – это составная часть перспективного плана, конкретизация его показателей. На основе утвержденного стратегического плана и уточненных внешних параметров годового плана руководители подразделений готовят комплексные годовые планы деятельности. В них указываются мероприятия, которые необходимо осуществить, функциональные стратегии, в рамках которых они будут проводиться, ответственные подразделения, сроки выполнения, потребность в ресурсах, планируемые результаты и показатели эффективности намеченных мероприятий. Пример годового плана подразделения представлен в таблице.

Методы анализа денежных потоков предприятия

Денежные средства – самая ликвидная часть оборотных активов предприятия. К денежным средствам относятся средства в кассе, на расчетных, текущих и иных счетах предприятия.

Анализ денежных средств и управление денежными потоками включает в себя расчет времени обращения денежных средств (финансовый цикл), анализ денежного потока, его прогнозирование, определение оптимального уровня денежных средств, составление бюджетов денежных средств и так далее.

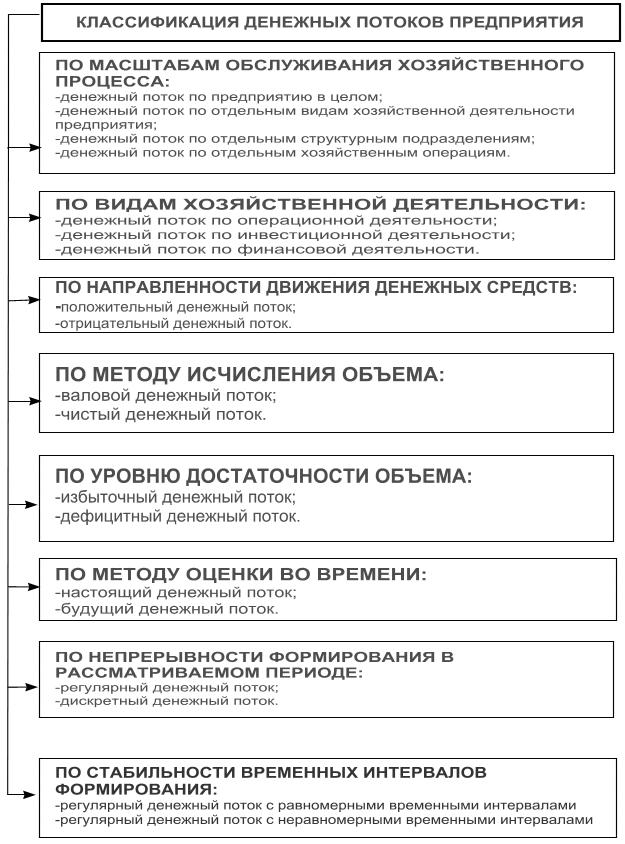

В целях обеспечения эффективного целенаправленного управления денежными потоками они требуют определенной классификации.

Рисунок 1. Классификация денежных потоков предприятия

- оперативный, повседневный контроль над сохранностью наличных денежных средств и ценных бумаг в кассе предприятия;

- контроль над целевым использованием денежных средств;

- контроль за правильными и своевременными расчетами с бюджетом, поставщиками и персоналом;

- контроль за соблюдением форм расчетов, установленных в договорах с покупателями и поставщиками;

- своевременная сверка расчетов с дебиторами и кредиторами для исключения просроченной задолженности;

- анализ состояния абсолютной ликвидности предприятия;

- соблюдение сроков оплаты кредиторской задолженности;

- способствование грамотному управлению денежными потоками предприятия.

Информационной базой анализа взаимосвязи прибыли, движения оборотного капитала и денежных средств является бухгалтерский баланс предприятия и отчет о движении денежных средств (в отчетности до 2011 года это форма 4).

Отчет о движении денежных средств – это документ, в котором отражаются поступление, расходование и нетто-изменения денежных средств в ходе текущей хозяйственной деятельности, а также инвестиционной и финансовой деятельности за определенный период. Эти изменения отражаются так, что позволяют установить взаимосвязь между остатками денежных средств на начало и конец отчетного периода.

Отчет о движении денежных средств – это отчет об изменениях финансового состояния, составленный на основе метода потока денежных средств.

Существуют два метода проведения анализа движения денежных средств: прямой и косвенный.

- прямой метод предполагает исчисление прихода (выручка от реализации продукции, работ и услуг, авансы полученные и др.) и расхода (оплата счетов поставщиков, возврат полученных краткосрочных ссуд и займов и др.) денежных средств, т.е. информационной базой анализа движения денежных является выручка;

- косвенный метод основывается на идентификации и учете операций, связанных с движением денежных средств, и последовательной корректировке чистой прибыли, т.е. исходным элементом является прибыль.

Прямой метод анализа денежных потоков

Данный метод расчета основан на отражении итогов операций (оборотов) по счетам денежных средств за период. При этом операции группируются по трем видам деятельности:

- текущая (операционная) деятельность – получение выручки от реализации, авансы, уплата по счетам поставщиков, получение краткосрочных кредитов и займов, выплата заработной платы, расчеты с бюджетом, выплаченные/полученные проценты по кредитам и займам;

- инвестиционная деятельность – движение средств, связанных с приобретением или реализацией основных средств и нематериальных активов;

- финансовая деятельность – получение долгосрочных кредитов и займов, долгосрочные и краткосрочные финансовые вложения, погашение задолженности по полученным ранее кредитам, выплата дивидендов.

Расчет денежного потока прямым методом дает возможность оценивать платежеспособность предприятия, а также осуществлять оперативный контроль за притоком и оттоком денежных средств.

Таблица 1. Прямой метод анализа движения денежных средств

Косвенный метод анализа движения денежных средств

Косвенный метод анализа движения денежных средств позволяет рассчитать данные, характеризующие чистый денежный поток в отчетном периоде, и установить взаимосвязь полученной прибыли и изменения остатка денежных средств. Этот метод основан на пересчете полученного финансового результата путем определенных корректировок в величине чистой прибыли. При использовании косвенного метода следует помнить, что чистые денежные потоки по инвестиционной и финансовой деятельности рассчитываются только прямым методом.

Причины, обусловливающие отличие суммы чистых денежных средств от величины полученного финансового результата, определяются в первую очередь тем, что финансовый результат формируется в соответствии с принципом начисления, тогда как результат изменения денежных средств определяется кассовым методом.

Кроме того, формирование отдельных доходов и расходов, влияющих на сумму прибыли, не затрагивает притоков или оттоков денежных средств. К примеру, начисление амортизации влияет на формирование прибыли, но не влечет оттока денежных средств. Погашение дебиторской задолженности в отчетном периоде не влияет на финансовый результат, но влечет приток денежных средств и т.д.

При косвенном методе проводят ряд корректировок, которые в целом можно объединить в три группы.

1. Корректировки, связанные с несовпадением во времени отражения доходов и расходов в учете с притоком и оттоком денежных средств по этим операциям.

2. Корректировки, связанные с хозяйственными операциями, не оказывающими непосредственного влияния на расчет показателя чистой прибыли, но вызывающими движение денежных средств.

3. Корректировки, связанные с операциями, оказывающими непосредственное влияние на расчет прибыли, но не вызывающими движения денежных средств.

Таблица 2. Анализ движения денежных средств (косвенный метод)

Исходной точкой при построении отчета о движении денежных средств косвенным методом является чистая прибыль (убыток), представленная в отчете о финансовых результатах. Далее производятся корректировки тех сумм (прибавляются или вычитаются из чистой прибыли), которые напрямую не связаны с движением денежных средств. Существует простое правило, которое позволяет определить, какой знак надо ставить в отчете в зависимости от типа счета (таблица 3).

Таблица 3. Правило расстановки знака в отчете в зависимости от типа счета

Отчет, построенный косвенным методом, показывает, почему различаются чистая прибыль (убыток), полученная компанией за отчетный период, и результат движения денежных средств за тот же период.

Пример анализа денежных потоков косвенным методом

Для примера рассчитаем на основе нижеприведенных данных потоки денежных средств компании косвенным методом.

Таблица 4. Исходные данные бухгалтерского баланса организации, тыс. руб.

Дополнительные использованные данные: амортизация основных средств – 450 тыс. руб.; выручка от продажи основных средств – 300 тыс. руб.; балансовая стоимость проданных основных средств – 150 тыс. руб. Изменение нераспределенной прибыли в балансе обусловлено величиной чистой прибыли за 2013 г.

Таблица 5. Построение отчета движения денежных средств косвенным методом, тыс. руб.

Таким образом, меньшая величина чистого денежного потока компании в сравнении с полученной чистой прибылью за отчетный год показывает, что значительная часть чистой прибыли израсходована на капитализацию текущих оборотных активов. Это должно обеспечить увеличение чистых денежных потоков по текущей деятельности в будущем периоде.

Эффективность управления денежными потоками предприятия определяется следующими основными положениями:

1. Денежные потоки обслуживают осуществление операционной деятельности предприятия практически во всех её аспектах. Эффективно организованные денежные потоки компании являются важнейшим симптомом его «финансового здоровья», предпосылкой достижения высоких показателей рентабельности компании.

2. Эффективное управление денежными потоками обеспечивает финансовое равновесие предприятия в процессе его стратегического развития. Темпы этого развития, финансовая устойчивость предприятия в значительной мере определяется тем, насколько различные виды потоков денежных средств синхронизированы между собой по объемам и во времени. Высокий уровень такой синхронизации обеспечивает существенное ускорение реализации стратегических целей развития предприятия.

3. Рациональное формирование денежных потоков способствует повышению ритмичности осуществления операционного процесса компании. Любой сбой в осуществлении платежей отрицательно сказывается на формировании производственных запасов сырья и материалов, уровне производительности труда, объемах продаж и т. п.

4. Эффективное управление денежными потоками позволяет сократить потребность предприятия в заемном капитале. Активно управляя денежными потоками можно обеспечить более рациональное и экономное использование собственных финансовых ресурсов, формируемых из внутренних источников, снизить зависимость темпов развития предприятия от привлекаемых кредитов. Особую актуальность этот аспект управления денежными потоками приобретает для предприятий, находящихся на ранних стадиях своего жизненного цикла, доступ которых к внешним источникам финансирования довольно ограничен.

5. Управление денежными потоками является важным фактором, обеспечивающим высокую скорость оборота капитала компании. Этому способствует сокращение продолжительности производственного и финансового циклов, достигаемое в процессе результативности управления денежными потоками, а также снижение потребности в капитале, обслуживающем хозяйственную деятельность предприятия. Ускоряя за счет эффективного управления денежными потоками оборот капитала, предприятие обеспечивает рост суммы генерируемой во времени прибыли.

6. Эффективное управление денежными потоками обеспечивает снижение риска неплатежеспособности предприятия. Даже у предприятий, успешно осуществляющих хозяйственную деятельность и генерирующих достаточную сумму прибыли, неплатежеспособность может возникать как следствие несбалансированности различных видов денежных потоков во времени. Синхронизация поступления и выплат денежных средств, достигаемая в процессе управления денежными потоками предприятия, позволяет устранить этот фактор возникновения его неплатежеспособности.

7. Активные методы управления денежными потоками позволяет компании получать дополнительную маржу, генерируемую непосредственно его денежными активами. Речь идет в первую очередь об эффективном использовании временно свободных остатков денежных средств в составе оборотных активов, а также накапливаемых инвестиционных ресурсов.