Денежный поток от операционной деятельности это

Денежный поток и три вида деятельности

Продолжаю рассказывать вам об управлении финансами. В предыдущей статье, про кассовые разрывы, я подробно рассказала о важности финансового планирования. Сегодня я познакомлю вас с планированием в разрезе трех видов деятельности:

- Операционной (текущей);

- Инвестиционной;

- Финансовой.

Эти виды деятельности есть в любых компаниях, независимо от ее размера. Финансовое планирование по видам деятельности – это мощный инструмент, который дает гораздо больше информации для принятия управленческих решений, чем простой календарный план платежей. Но прежде чем рассказывать об особенностях этого планирования, необходимо раскрыть понятие «денежный поток».

Денежный поток (CASH FLOW) – это одно из ключевых понятий финансового планирования и анализа деятельности компании. Он показывает сколько «свободных» денег генерит ваш бизнес. Денежный поток интересен инвесторам и собственникам бизнеса. Денежный поток можно рассчитать двумя способами:

Расчет денежного потока возможен за любой период времени: день, неделю, месяц, год….. Как правило, его рассчитывают на ежемесячной основе. Вы можете прямо сейчас самостоятельно рассчитать денежный поток вашей компании. Для этого необходимо взять бухгалтерский баланс (строка 1250 Денежные средства) и вычесть из остатка денежных средств на последнюю дату составления баланса остаток денежных средств на предыдущую дату составления баланса. При этом результат может быть как положительным, так и отрицательным.

Положительный денежный поток – это приток денег в вашу компанию, т.е. за определенный период количество денег в кассе и на расчетном счете увеличилось. Отрицательный денежный поток – это отток денег из бизнеса, уменьшение наличных и безналичных денежных средств.

Денежный поток существует по всем видам деятельности:

- операционной,

- инвестиционной

- финансовой.

Однако, важнейшим является денежный поток по операционной деятельности, т.к. от него будет зависеть развитие вашего бизнеса. Положительный денежный поток по операционной деятельности – признак финансово стабильной компании. Отрицательный поток не всегда говорит о проблемах бизнеса, его возможной причиной может быть развитие бизнеса, когда вы вкладываете свои деньги в операционную деятельность: покупку товаров, сырья, авансирование аренды по выгодным ставкам и т.д.

Вообще, если говорить о финансовом здоровье компании, необходимо анализировать 2 показателя: прибыль и денежный поток от операционной деятельности. Возможны следующие сценарии:

- Компания прибыльна и операционный денежный поток положительный — ОТЛИЧНЫЙ результат!

- Компания прибыльна, но операционный денежный поток отрицательный — ВНИМАНИЕ! Обязательно разберитесь с чем это связано. Всегда есть причина почему прибыльная компания имеет отрицательный денежный поток и ее надо знать. Классика жанра: Прибыль есть, а Денег нет! Проверьте запасы, дебиторскую и кредиторскую задолженности. Ищите деньги в оборотных активах! Для инвестора ваша компания может быть не привлекательна!

- Компания убыточна, но денежный поток по операционной деятельности положительный — не плохой вариант! Возможно вы на этапе роста бизнеса, когда вложенные инвестиции еще не окупились. Положительный денежный поток по операционный деятельности говорит о том, что в целом компания здорова и скоро выйдет на прибыль. Это интересный вариант для инвестора! Однако, такой вариант может быть обусловлен сезонностью и, как только, оборот бизнеса пойдет на спад — деньги кончатся. Возможны и другие причины. Этот вариант очень рискованный для собственников и руководителей, с низкой финансовой грамотностью, потому что велик соблазн забрать «лишние» деньги из бизнеса, но фактически это чужие деньги, т.к. компания убыточна. Это еще одна классика жанра: Деньги есть, а Прибыли нет!

- Компания убыточна и денежный поток по операционной деятельности отрицательный — этот вариант можно оставить без комментариев. Очевидно, что в этой ситуации бизнесу требуются экстренные меры по выходу из кризиса!

Разобравшись с понятием денежный поток, давайте рассмотрим, что включают в себя три вида деятельности: операционная, инвестиционная и финансовая.

Операционная деятельность — это ваша текущая деятельность, ради которые вы создавали бизнес.

Поступления денежных средств по операционной деятельности – это деньги, которые поступили в счет оплаты ваших товаров (работ, услуг), т.е. это денежные средства, которые пришли от ваших покупателей.

Выбытие денежных средств по операционной деятельности — это деньги, которые вы заплатили для поддержания текущей деятельности вашей компании и без которых вы не можете вести свою операционную деятельность. Это прежде всего зарплата, аренда, коммунальные услуги, реклама и иные расходы:

Денежный поток от операционной деятельности

В процессе своей деятельности предприятие или компания генерирует различные денежные потоки. Они могут иметь различную направленность – на приток или отток средств, т.е. поступление или затраты. Наличие свободных денег в кассе или на банковских счетах дает компании возможность реинвестировать их или вложить в иной бизнес с целью получить дополнительную прибыль.

Содержание статьи

Понятие операционного денежного потока

Все потоки денег в результате функционирования предприятия делятся на три основных вида:

Все потоки денег в результате функционирования предприятия делятся на три основных вида:

- инвестиционные, которые направлены на обеспечение развития фирмы;

- операционные, полученные от основной деятельности;

- финансовые потоки, основой которых являются финансовые операции: привлечение займов, погашение долгов, выпуск акций, выплата дивидендов.

Сложенные вместе, они формируют величину чистого денежного потока (англ. Net Cash Flow, или NCF).

Операционный денежный поток (OCF, Operation Cash Flow) – это наличные деньги, которые поступают от операционной деятельности фирмы. Этот показатель является одним из наиболее важных признаков успешности компании, так как за его счет обычно погашаются многие обязательства. Он характеризует бизнес даже более точно, чем норма прибыли, поскольку нередки случаи, когда фирма имеет прибыль, но на оплату счетов средств недостает. Иногда этот критерий применяют также для оценки качества доходов фирмы. Некоторые компании проводят политику «агрессивного бухучета», когда при больших доходах у них отсутствуют наличные деньги на счетах.

Доходную часть потока от основной деятельности составляет только объем средств от выручки за произведенную продукцию (продажи, реализация). К затратной части можно отнести:

- расходы на организацию производства (закупка сырья, оплата энергоносителей);

- заработная плата персонала (иногда она выводится отдельно);

- общехозяйственные расходы (канцелярские товары, аренда помещений, коммунальные платежи, страховые взносы);

- рекламный бюджет;

- погашение процентов по займам и кредитам;

- налоги (на прибыль, на фонд оплаты труда, НДС).

Денежный поток от операционной деятельности понимается как доходы от основной деятельности после вычитания из них операционных расходов. После проведения некоторых корректировок его можно рассматривать в качестве чистого дохода. Найти величину OCF можно, используя отчет о движении денежных средств.

Как рассчитать поток денег от основной деятельности

Для расчета разного рода денежных потоков обычно применяют два метода: прямой и косвенный. Отличие между ними состоит в ряде параметров, в том числе исходных данных о передвижении денег по счетам компании. К средствам, изучаемым при нахождении потока денег от основной деятельности, относятся показатели, которые не учитываются при вычислении прибыли, в частности амортизация, налоги, капитальные расходы, авансы, займы, долги и штрафы.

Прямой метод опирается на изучение движения финансов по счетам фирмы. Он дает возможность изучить главные направления оттока и источники притока денег, проанализировать потоки по различным видам деятельности и взаимную связь между выручкой за определенный период и реализацией продукции.

Операционный денежный поток прямым методом рассчитывается с использованием такой формулы:

ЧДП(ОД) = В + АВП + ПП — ОТ — СМ — ПРВОД — НАЛПЛ

- В – размер выручки от продажи продукции, услуг или работ;

- АВП – перечисленные заказчиками и покупателями авансы;

- ПП – другие поступления от заказчиков и покупателей;

- СМ – средства, на которые закуплены материально-товарные ценности для организации производства;

- НАПЛ – уплаченные налоги и взносы в различные фонды внебюджетного характера;

- ОТ – это деньги, потраченные на оплату труда персонала;

- ПРВОД – другие платежи, которые могут возникать в процессе основной деятельности.

Попробуем вычислить денежный поток от внутренней деятельности предприятия, исходя из таких вводных (все показатели в рублях):

- выручка от проданной продукции – 1 миллион;

- авансы от покупателей – 100 тысяч;

- иные поступления со стороны заказчиков – 40 тысяч;

- фонд оплаты труда – 100 тысяч;

- затраты на сырье и обеспечение производственного процесса – 400 тысяч;

- взносы и налоги – 250 тысяч;

- иные расходы – 70 тысяч.

ЧДП(ОД) = 1000000 + 100000 + 40000 — 100000 — 400000 — 250000 – 70000 = 1140000 – 820000 = 320000 рублей.

При косвенном методе расчета за основу берутся данные бухгалтерского баланса и отчета о результатах финансовой деятельности. Исчисление выполняется в разрезе видов хозяйственной деятельности, при этом выясняется взаимосвязь между изменениями величины активов за определенный период и чистой прибылью.

Расчет косвенным методом можно продемонстрировать при помощи такой формулы:

ЧДП(ОД) = ЧПР(ОД) + AM + ΔКРЗ + Δ ДБЗ + ΔЗАП + ΔДБП + ΔФВ + ΔАВП + ΔАВВ + ΔРПП + ΔРБП

- ЧПР(ОД) – прибыль чистая от внутренней деятельности;

- АМ – износ и амортизация;

а также ряд изменений, на которые указывает знак Δ, относительно:

- Δ КРЗ – размера задолженности кредиторской;

- Δ ДБЗ – размера задолженности дебиторской;

- Δ ЗАП – величины запасов;

- Δ ДБП – доходов, ожидаемых в будущих периодах;

- Δ ФВ – вложений финансовых;

- Δ АВП – авансов полученных;

- Δ АВВ – авансов выданных;

- Δ РПП – резерва для оплаты платежей и расходов в следующем периоде;

- Δ РБП – расходов предстоящих периодов.

Спрогнозируем показатели бухгалтерского отчета для упомянутого ранее предприятия (в тыс. рублей) и найдем операционный поток косвенным методом:

Спрогнозируем показатели бухгалтерского отчета для упомянутого ранее предприятия (в тыс. рублей) и найдем операционный поток косвенным методом:

- прибыль неразделенная – (+) 400;

- амортизация и износ – (+) 100;

- кредиторка – (+) 150;

- дебиторка – (-) 120;

- динамика запасов – (-) 60;

- будущие доходы – (+) 130;

- вложения финансовые (-) 90;

- полученные авансы – (+) 30;

- выданные авансы – (-) 70;

- резервы – (-) 180;

- предстоящие расходы – (-) 110.

ЧДП(ОД) = 400 + 100 + 150 — 120 — 60 + 130 — 90 + 30 — 70 — 180 – 110 = 180.

Следовательно, рассчитанный косвенным методом поток денег от основной деятельности фирмы составляет 180 тысяч рублей.

Стандартная формула вычисления

Несмотря на то, что приведенные выше вычисления доступны для понимания, обычно используются общепринятые обозначения, а расчет проводится по такой формуле:

OCFt = EBIT + DA – T,

- – прибыль от основной деятельности, т.е размер прибыли компании до выплаты налогов и процентов;

- DA – отчисления на износ и амортизацию;

- T – сумма налога на прибыль.

Имеются различия между финансовым менеджментом и бухгалтерским учетом в понимании денежного потока от внутренней деятельности. В бухгалтерии OCFt рассматривается как сумма амортизации и чистой прибыли, в финансовом менеджменте еще отнимают проценты за пользование кредитными ресурсами.

Используется данный показатель и при определении еще некоторых важных величин, использующихся для финансового анализа и оценки бизнеса.

Так, если сложить показатель прибыли от основной деятельности (EBIT) и амортизационные отчисления (DA), то получим важный критерий EBITDA (результативность операционной деятельности в денежном выражении). Если из того же показателя EBIT вычесть налог на прибыль, то получаем величину операционной чистой прибыли после уплаты налогов NO PAT.

Расчет денежного потока. Часть. 1: операционный, инвестиционный и финансовый.

Несмотря на то, что целью деятельности любой коммерческой компании является получение прибыли, ее значение хоть и отражает общую эффективность бизнеса, но на самом деле не является самым главным показателем, например, для анализа финансовой устойчивости или инвестиционной оценки деятельности организации.

Дело в том, что в расчет прибыли включается ряд статей доходов и расходов, которые не привязаны к реальным движениям денежных средств (переоценки, курсовые разницы, амортизация и т.д.). А любому собственнику, кредитору или инвестору в конечном счете важно получить живой приток денег на свой счет. Реальное понимание о количестве приносимых компанией денег дает размер денежного потока .

Денежный поток — это финансовый показатель, который является основой для принятия решений об инвестировании . Однако прогноз по уровню и темпам роста денежного потока должен рассматриваться как в комплексе с другими финансовыми индикаторами компании (эмитента, если речь идет об оценке инвестиционной привлекательности рыночного актива ), так и в сравнении с денежными потоками других компаний этой же отрасли и историческими данными, как минимум, за последние 3 года.

В процессе деятельности предприятия возникает несколько видов денежных потоков:

- Денежный поток от операционной деятельности (CFO),

- Денежный поток от инвестиционной деятельности (CFI),

- Денежный поток от финансовой деятельности (CFF),

- Чистый денежный поток (NCF),

- Свободный денежный поток (FCF).

В этой статье разберем, что входит в понятие денежного потока, какие существуют виды денежных потоков и как правильно рассчитать операционный (CFO или Cash Flow from Operations), инвестиционный (CFI) и финансовый денежный поток компании (CFF).

Операционный денежный поток (CFO)

Денежный поток от операционной деятельности (англ. Cash Flow From Operating Activities ) имеет две распространенных сокращенных обозначения: CFO и OCF (англ. Operating Cash Flow ). Оба они отражают объем денежных средств, которые предприятие получает в результате своей текущей операционной деятельности.

Таким образом, в расчет CFO / OCF принимаются только операционные денежные потоки, к которым относятся:

- выручка,

- общехозяйственные, административные и маркетинговые расходы,

- затраты на производство и приобретение материалов,

- заработная плата,

- налоги,

- проценты, уплаченные по кредитам и займам (в том числе, выплата купонов по облигациям ).

Операционный денежный поток удобно рассчитать по следующей формуле:

CFO = EBIT + Обесценение и Амортизация за период – Налоги уплаченные +/- Изменение оборотного капитала

EBIT – это прибыль до вычета процентов и налога на прибыль (англ. Earnings Before Interest and Tax ), определяется по формуле: = Выручка — Себестоимость — Коммерческие и управленческие расходы.

Изменение потребности в оборотном капитале ( ∆WC или Change in Working Capital ) находится следующим образом: = изменение текущих активов за вычетом краткосрочных финансовых вложений (∆CA) — изменение беспроцентных текущих (краткосрочных) обязательств за вычетом краткосрочных займов (∆CL).

! Если оборотный капитал увеличился за период, то это означает отток денег и эта сумма вставляется в формулу с отрицательным знаком. Если оборотный капитал уменьшился , то сумма изменения WC вставляется в формулу CFO с положительным знаком.

Поскольку EBITDA , которая обозначает прибыль до вычета процентов, налога на прибыль и амортизации , формируется из суммы EBIT + Амортизация , то приведённую выше формулу для CFO можно преобразовать следующим образом:

CFO = EBITDA – Налоги уплаченные +/- Изменение оборотного капитала

Денежный поток от инвестиционной деятельности (CFI)

Инвестиционный денежный поток (англ. Cash Flows From Investing Activities ) сокращенно обозначается как CFI и показывает объем денежных средств, которые компания направляет инвестиции в долгосрочные активы или капитальные затраты (англ. Capital Expenditures ) за вычетом средств, полученных от продажи старых, а также вложения в финансовые инструменты или другие компании.

К потокам от инвестиционной деятельности относятся:

- приобретение или продажа основных средств (англ. PP&E ),

- слияния и поглощения других компаний ( M&A ),

- продажа отдельных активов и направлений бизнеса (отделение активов ),

- приобретение или продажа рыночных активов (акций, облигаций и т.д.).

Этот список может быть дополнен и иными типами операций, связанными с инвестиционной деятельностью. Чтобы понять общий объем чистого денежного потока от инвестиций необходимо посчитать изменение стоимости внеоборотных активов (англ. Non-current Assets ) за период. Любое изменение чистой балансовой стоимости основного капитала (кроме тех, что обусловлены амортизацией ОС) будут свидетельствовать о наличии операций, которые должны быть учтены в расчете CFI .

Рассчитывается CFI следующим образом:

CFI = Денежные поступления от продажи ОС и рыночных активов – Капитальные затраты – Расходы на приобретение финансовых активов

В расчет CFI не должны включаться:

- Выплата процентов и дивидендов ,

- Любые виды привлечения финансирования (долговое, акционерное и т.д.),

- Обесценение основных средств,

- Все прочие доходы и расходы.

Денежный поток от финансовой деятельности (CFF)

Денежный поток от финансовой деятельности, который обозначается как CFF (англ. Cash FlowsFrom Financing Activities ) отражает изменения, которые произошли в структуре и стоимости капитала (например, обратный выкуп акций или привлечение долгосрочного кредита).

CFF = Денежный поток от эмиссии акций / облигаций — Выкуп акций – Погашение облигаций + Привлечение кредитов / займов — Погашения кредитов / займов — Выплата дивидендов

Cash flow (кэш флоу) — что это и как он рассчитывается

Cash flow или денежный поток компании относится к разряду важнейших показателей, которое показывает перспективы развития компании. В этой статье мы подробно рассмотрим кэш флоу, поговорим о том, как он рассчитывается и какой бывает.

1. Что такое Cash flow простыми словами

Для определения результативности работы компании кэш флоу может дать множество полезных данных для инвесторов. Наиболее часто используется такой простой показатель, как «чистый денежный поток»:

- CFi + — поступления на счет фирмы

- CFj — — списания со счета фирмы

Положительное значение NCF означает, что дела компании идут неплохо. Есть свободные деньги, а значит бизнес работает в плюс. Известный инвестор Уоррен Баффет считает показатель Cash Flow одним из ключевых при оценке акций компании.

2. Показатель FCFF (Free Cash Flow to the Firm)

Показатель «Free Cash Flow to the Firm» (FCFF) дословно переводится «свободный денежный поток фирмы». Это денежный поток за вычетом налогов и чистых инвестиций в основной и оборотный капитал.

Формула свободного денежного потока фирмы

- Tax — ставка налога на прибыль

- EBITDA — прибыль до уплаты процентов и налога

- DA — амортизация материальных и нематериальных активов (Depreciation & Amortization)

- CNWC — изменение в чистом оборотном капитале (Change in Net Working Capital)

- CAPEX — капитальные расходы (Capital Expenditure)

Денежный поток можно рассчитывать по следующим видам цен:

- Текущие

- Прогнозные (учитывают инфляцию и прогноз уровня добычи и других факторов)

- Дефлированные (с учетом инфляции по текущим ценам)

Дисконтирование Cash flow

Поскольку деньги обесцениваются каждый год, то и денежный поток сегодня не такой «крупный» как завтра. Чтобы внести поправки в будущую стоимость денег применяют коэффициент дисконтирования кэш флоу:

- DS – дисконтная ставка

- Time – период времени

3. Кэш флоу операционной, инвестиционной и финансовой деятельности

Отчет о движении денежных средств (Cash Flow Statement) делится на три составляющие

- Операционная деятельность (operating cash flow, CFO)

- Инвестиционной деятельности (cash flow from investing, CFI)

- Финансовой деятельности (cash flow from financing activities, CFF)

На основании этого можно переписать формула чистого денежного потока в следующем виде:

- ЧКФО – суммарный поток от операционной деятельности

- ЧКФИ – суммарный поток от инвестиций

- ЧКФФ – суммарный поток от финансовых операций

1 Операционная — это поток прибыли и расходов от ключевого направления фирмы.

Формула для расчета:

Что входит в операционные деятельность

- Получение выручки от продажи товаров и предоставления услуг

- Оплата счетов

- Расчеты с бюджетом

- Выплата заработной платы

- Получение краткосрочных кредитов и займов

- Погашение (получение) процентов по кредитам

- Выплаты налога на прибыл

Риски операционной деятельности

- Коммерческий

- Налоговый

- Инфляционный

- Валютный

- Снижение финансовой устойчивости

- Неплатежеспособность

2 Инвестиционная — это деньги полученные от ценных бумаг, а также затраты на инвестиции.

Что входит в поступления

- Продажа основных средств, нематериальных активов и прочих внеоборотных активов

- Продажа акций других компаний

- Погашение займов

Что входит в отток

- Приобретение основных средств, нематериальных активов и прочих внеоборотных активов

- Покупка акций и долговых инструментов

- Кредитование

Риски инвестиционной деятельности

- Инфляционный

- Снижения финансовой устойчивости

- Неплатежеспособности

3 Финансовая — это все крупные денежные операции (кредиты, дивиденды, выкуп акций). Можно классифицировать на основе следующих параметров

- Направленности

- Масштабам

- Времени проведении операций

- Методу определения

- Уровню достаточности

В поступление входит прибыль от эмиссии акций или иных выпусков ценных бумаг (облигаций, векселей, закладных, займов).

Риски финансовой деятельности

- Кредитный

- Процентный

- Депозитный

- Инфляционный

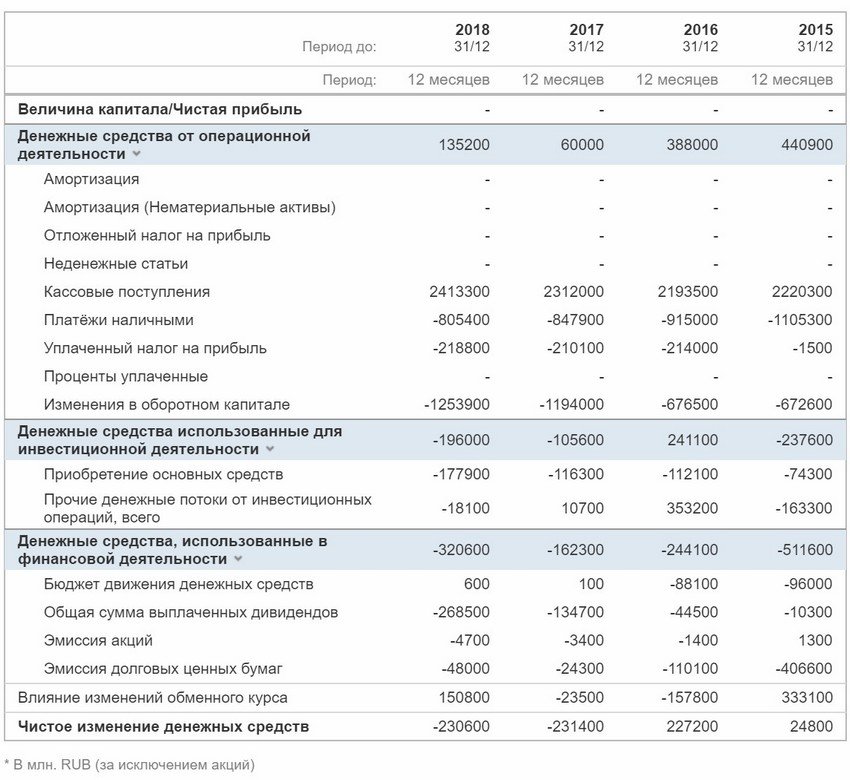

Пример отчета Cash Flow Сбербанка по годам:

4. Что оказывает влияние на Cash flow

Существует внешние и внутренние факторы, которые оказывают конечное влияние на результаты подсчетов кэш флоу.

Внешние факторы:

- Конъюнктура товарного и фондового рынка

- Налогообложение

- Практика кредитования поставщиков и покупателей продукции

- Осуществления расчетных операций хозяйствующих субъектов

- Доступность финансового кредита

- Возможность привлечения средств безвозмездного целевого финансирования

Внутренние факторы:

- Жизненный цикл

- Продолжительность операционного цикла

- Сезонность

- Инвестиционные программ

- Амортизация

- Коэффициент операционного левериджа

- Корпоративное управление

5. Недостатки или критика показателя CashFlow

Cash Flow является очень хорошим показателем для оценки эффективности бизнеса. Но есть и недостатки.

Например, если у компании есть большой чистый положительный денежный поток, то это говорит о том, что она просто не знает как эффективно распорядиться этими деньгами. Раздавать их в качестве дивидендов с одной стороны хорошо для акционеров, но плохо для дальнейшего развития. Ведь эти деньги можно направить на какие-то улучшения. Например, тот же выкуп акций с биржи может повысить курс.

С другой стороны, отрицательное значение также не всегда говорит, что дела идут плохо. Компания могла инвестировать крупные деньги в расширение и модернизацию своей деятельности. В обозримом будущем эти вложения могут принести крупные прибыли. А ведь это и есть главная цель каждого бизнеса.

Поэтому при оценке кэш флоу нужно смотреть и на саму деятельность компании: какие действия предпринимает текущее руководство, какие прогнозы по прибыли и прочие экономические показатели.

Смотрите также видео «Управленческий учет отчет Cash Flow»: