Фиксированный платеж за 2020г для ип

Фиксированные страховые взносы ИП «за себя» в 2020 году: новые суммы

Сколько составляют фиксированные страховые взносы ИП в 2020 году? На сколько увеличится сумма годовых платежей ИП при превышении дохода в 300 000 рублей? На какие КБК в 2020 году вносить платежи в ИФНС? Какие сроки уплаты? Можно ли получить освобождение от уплаты страховых взносов? Даем ответы на вопросы.

Какие взносы должны платить действующие ИП в 2020 году

ИП (даже если у них нет работников) обязаны перечислять обязательные страховые взносы «за себя» (ст. 430 НК РФ):

- на пенсионное страхование;

- на медицинское страхование.

В 2020 году перечислять страховые взносы «за себя» ИП обязаны вне зависимости от того, ведут ли они фактическую предпринимательскую деятельность или же просто зарегистрированы в статусе ИП и бизнесом не занимаются. Это следует статьи 430 НК РФ.

Существуют также страховые взносы на случай временной нетрудоспособности и в связи с материнством. Этот вид страховых взносов ИП, по общему правилу, не платят (п.6 ст. 430 НК РФ). Однако уплату этих взносов можно производить на добровольных началах.

Повышение суммы страховых взносов для ИП с 2020 года

Размер фиксированных взносов в фонды, которые предприниматели платят за себя, увеличивается каждый год (ст. 430 НК РФ). В 2020 году предприниматели будут платить больше взносов. Сумма фиксированных платежей вырастет почти на 4600 руб. Перед вами сравнительная таблица платежей. Это минимальные суммы, которые бизнесмен заплатить за целый год.

Однако со всех своих доходов свыше 300 000 руб. за календарный год ИП дополнительно оплачивает пенсионные взносы по ставке 1%. Взносы на медицинское страхование с превышения не платятся.

Пример расчета страховых взносов с дохода более 300 тысяч рублей в 2020 году

ИП в 2020 году вел предпринимательскую деятельность на УСН. Доходы предпринимателя за год по Книге учета составили 10 млн. руб. Так как предприниматель отработал расчетный период полностью, за 2020 год он не позднее 31 декабря 2020 года заплатил фиксированные суммы. Не позднее 31 декабря 2020 года перечислил:

- 1. На пенсионное страхование ОПС: 32 448 руб.;

- 2. На медстрахование — ОМС: 8 426 руб.

Расчет исходя из доходов равен 97 000 руб. ((10 млн. руб. – 300 000 руб.)) x 1% Предприниматель перечислил в ПФР не позднее 1 июля 2021 года 97 000 руб.

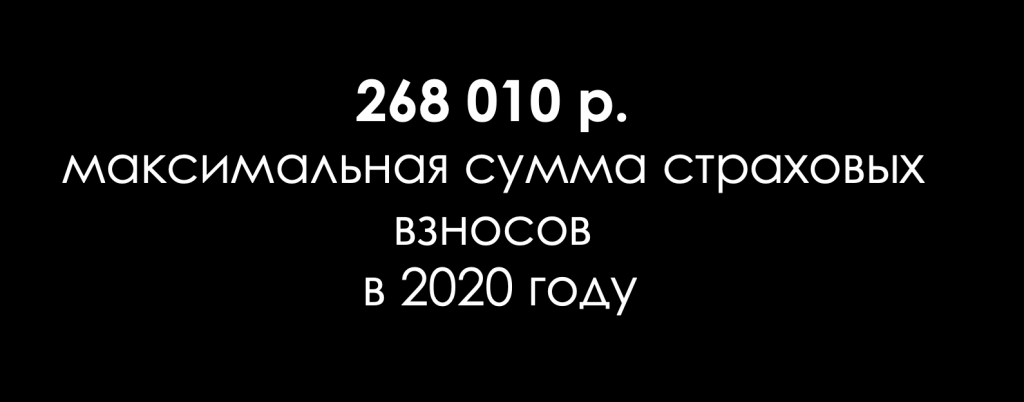

При этом существует максимальная сумма годового взноса на пенсионное страхование. Она составляет восьмикратный размер фиксированной величины взноса на ОПС. Это значит, что индивидуальный предприниматель за 2020 год может оплатить не более 268 010 рублей , из них:

- 259 584 рубля на обязательное пенсионное страхование (32 448 р. x 8);

- 8 426 рублей на медицинское страхование.

Сроки уплаты страховых взносов ИП в 2020 году

На оплату фиксированных платежей предпринимателю дается год – заплатить их нужно до 31 декабря того года, за который начислены взносы. Платежи, которые рассчитываются с превышения дохода в 300 000 руб., оплачиваются до 1 июля года, следующего за тем, в котором получен доход. Сроки представлены в таблице ниже.

Таблица: сроки уплаты страховых взносов “за себя” в 2020 году

Фиксированные взносы ИП-2020: расчет, КБК, сроки

Все про правила расчета взносов ИП. Как рассчитать взносы в разных ситуациях? На какие КБК и когда придется платить?

Что такое фиксированные взносы и почему они уже не фиксированные

Фиксированными взносами назывались страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование, уплачиваемые индивидуальными предпринимателями, адвокатами, нотариусами и иными лицами, занимающимися частной практикой.

До 2014 года фиксированные взносы были действительно фиксированными (устанавливаемые на год) и одинаковыми для всех уплачивающих их лиц. Затем вступили в силу поправки в законодательство, изменяющие порядок исчисления взносов и по сути взносы перестали быть фиксированными, поскольку часть взносов зависит от дохода предпринимателя.

А с 2018 года такое название убрано из нормативных документов. Мы же продолжим называть эти взносы фиксированными для удобства и потому, что название привычно для предпринимателей.

С 2017 года порядок уплаты фиксированных страховых взносов регулируется главой 34 Налогового кодекса и уплачиваются взносы не во внебюджетные фонды, а в территориальные налоговые инспекции по месту регистрации ИП.

Кто платит фиксированные взносы

Взносы в фиксированном размере обязательны к уплате всеми индивидуальными предпринимателями, независимо от системы налогообложения ИП, ведения хозяйственной деятельности и наличия доходов. В частности, если ИП работает где-то по трудовому договору, и за него уплачиваются страховые взносы работодателем, это не является основанием для освобождения от уплаты взносов, исчисленных в фиксированном размере.

С 2013 года можно не уплачивать фиксированные взносы за следующие периоды:

- служба по призыву в армии;

- период ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет, но не более трех лет в общей сложности;

- период ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- период проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства, но не более пяти лет в общей сложности;

- период проживания за границей супругов работников, направленных в дипломатические представительства и консульские учреждения Российской Федерации, постоянные представительства Российской Федерации при международных организациях, торговые представительства Российской Федерации в иностранных государствах, представительства федеральных органов исполнительной власти, государственных органов при федеральных органах исполнительной власти либо в качестве представителей этих органов за рубежом, а также в представительства государственных учреждений Российской Федерации (государственных органов и государственных учреждений СССР) за границей и международные организации, перечень которых утверждается Правительством Российской Федерации, но не более пяти лет в общей сложности.

Однако если в вышеуказанные периоды предпринимательская деятельность осуществлялась, то взносы придется уплачивать (п.7 статьи 430 НК РФ).

От чего зависит размер взносов

До 1 января 2018 года размеры взносов ИП зависели от МРОТ.

Однако в связи с тем, что МРОТ повысили до прожиточного минимума, взносы ИП решили от него «отвязать» и начиная с 2018 года фиксированная сумма взносов, уплачиваемая за год, указывается в Налоговом кодексе.

С 2014 года размер фиксированных взносов зависит и от годового дохода ИП, так как при превышении в течение года дохода 300 тыс.руб. необходимо начислить ещё 1% взноса с суммы дохода, превышающей 300 тыс.руб.

Доход считается следующим образом:

- При ОСНО — доходы, учитываемые в соответствии со статьей 210 НК РФ Т.е. те доходы, которые облагаются НДФЛ (касается только доходов, полученных от предпринимательской деятельности ). При определении этих доходов учитываются расходы ( Постановление Конституционного суда от 30.11.2016 № 27-П );

- При УСН с объектом налогообложения «доходы» — доходы, учитываемые в соответствии со статьей 346.15 НК РФ. Т.е. те доходы, которые облагаются налогом по УСН (такие доходы указываются в графе 4 книги доходов и расходов и указываются в строке 113 налоговой декларации по УСН);

- При УСН с объектом налогообложения «доходы, уменьшенные на величину расходов» — доходы, учитываемые в соответствии со статьей 346.15 НК РФ. Т.е. те доходы, которые облагаются налогом по УСН (такие доходы указываются в графе 4 книги доходов и расходов и указываются в строке 213 налоговой декларации по УСН). Однако есть решения судов, в том числе и Верховного, что расходы учитывать можно. Однако Минфин по прежнему стоит на том, что для расчета взносов берется весь доход.

- При ЕСХН — доходы, учитываемые в соответствии с пунктом 1 статьей 346.5 НК РФ. Т.е. те доходы, которые облагаются налогом по ЕСХН (такие доходы указываются в графе 4 книги доходов и расходов и указываются в строке 010 налоговой декларации по ЕСХН). Расходы при определении дохода для расчета взносов не учитываются;

- При ЕНВД — вмененный доход налогоплательщика ЕНВД, рассчитанный по правилам статьей 346.26 НК РФ. Вмененный доход указывается в строке 100 раздела 2 декларации по ЕНВД. Если разделов 2 несколько, то доход суммируется по всем разделам. При определении годового дохода складываются вмененные доходы по декларациям за 1-4 квартал.

- При ПСН — потенциально возможный доход, рассчитываемый по правилам статьей 346.47 НК РФ и статьей 346.51 НК РФ. Т.е. тот доход, от которого считается стоимость патента.

- Если ИП применяет несколько систем налогообложения одновременно, то доходы по ним складываются.

Тарифы фиксированных взносов

В 2020 году действуют следующие тарифы для платежей ИП «за себя»:

Фиксированные взносы ИП — 2020

Все индивидуальные предприниматели вне зависимости от применяемого режима налогообложения должны уплачивать страховые взносы на ОПС и ОМС за себя.

Фиксированные страховые взносы ИП – 2020: сумма взносов

Размеры фиксированных взносов ИП на 2020 год следующие (п. 1 ст. 430 НК РФ).

Страховые взносы ИП: минимальный размер

Если гражданин будет зарегистрирован в качестве ИП весь 2020 год, то минимальный размер взносов за себя за этот год составит 40 874 руб. (32 448 руб. + 8 426 руб.). Такую сумму ИП заплатит, если его доход не превысит 300 тыс. руб.

Страховые взносы ИП: максимальный размер

Если доход ИП превысит 300 тыс. руб., то общая сумма взносов, которую он будет должен заплатить в бюджет, зависит непосредственно от фактически полученного им дохода, но при этом она не может превышать 268 010 руб. (259 584 руб. + 8 426 руб.). Следовательно, максимальный размер 1%-ного взноса составит 227 136 руб. (268 010 руб. – 32 448 руб. – 8 426 руб.).

Сроки уплаты взносов – 2020

Суммы фиксированных взносов на ОПС и ОМС за 2020 год необходимо перечислить в бюджет не позднее 31.12.2020, а 1%-ые взносы на ОПС – не позднее 01.07.2021 (п. 2 ст. 432 НК РФ).

КБК: страховые взносы ИП

Страховые взносы за себя за 2020 год ИП должен уплатить на следующие КБК.

Фиксированные взносы ИП за неполный год

Если предприниматель зарегистрировался не с начала 2020 года или прекратил свою деятельность до его окончания, то ему не нужно уплачивать годовую сумму страховых взносов целиком – взносы уплачиваются за период работы.

Поясним на примере.

Гражданин прекратил свою деятельность в качестве ИП 10.03.2020. Таким образом, количество полных месяцев работы составляет 2 месяца (январь и февраль). Количество дней отработанных в качестве ИП в марте – 10 дней. Количество дней в месяце утраты статуса ИП (в марте) – 31. Доход ИП за период с 01.01.2020 по 10.03.2020 не превысил 300 тыс. руб.

Месячный платеж по взносам на ОПС = 32448 руб. / 12 мес. = 2704 руб.

Месячный платеж по взносам на ОМС = 8426 руб. / 12 мес. = 702,16 руб.

Взносы на ОПС за 10 дней = 2704 руб. / 31 день х 10 дней = 872,26 руб.

Взносы на ОМС за 10 дней = 702,16 руб. / 31 день х 10 дней = 226,50 руб.

За 2020 год ИП должен заплатить 7911,08 руб. ((2704 руб. + 702,16 руб.) х 2 мес. + 872,26 руб. + 226,50 руб.)

Обратите внимание, в целях уплаты взносов прекращением деятельности ИП считается его исключение из ЕГРИП (Письмо ФНС России от 05.04.2019 N БС-4-11/6361@). То есть если ИП фактически прекратил работу, но при этом официально продолжает числиться в качестве ИП, страховые взносы за себя он должен уплачивать.

Калькулятор страховых взносов ИП 2019

Рассчитать сумму страховых взносов ИП за 2020 год можно с помощью Калькулятора страховых взносов на сайте ФНС.

Фиксированные взносы ИП за себя в 2020 году

Каждый предприниматель в дополнение к суммам налогов должен ежегодно перечислять за себя пенсионные и медицинские страховые взносы. Причем, эта обязанность никак не связана с успешностью деятельности — платить взносы придется даже при нулевом доходе. Не имеет значения и то, привлекает ИП работников или ведет бизнес самостоятельно — личные взносы нужно перечислять в любом случае. Правильно рассчитать фиксированные взносы ИП в 2020 году поможет наша статья.

Какие взносы должны платить ИП в 2020 году

Индивидуальные предприниматели признаются плательщиками личных страховых взносов с момента регистрации в этом качестве.

Перечислять взносы «за себя» нужно, в том числе при следующих обстоятельствах:

- если человек только числится ИП, но фактически деятельность не ведет. Исключение составляют периоды прохождения военной службы по призыву, ухода за ребенком до достижения им возраста полутора лет и некоторые другие ситуации (п. 7 ст. 430 НК РФ);

- если предпринимательская деятельность не приносит доход (письмо Минфина от 21.09.17 № 03-15-05/61112 );

- если ИП осуществляет деятельность с привлечением третьих лиц;

- если человек не только занимается бизнесом в статусе ИП, но и работает по трудовому договору (письмо Минфина от 08.10.18 № 03-15-05/72147 ).

Бесплатно рассчитать взносы «за себя», налоги по УСН и ЕНВД, заполнить платежки по налогам и взносам

Бесплатно рассчитать взносы «за себя», налоги по УСН и ЕНВД, заполнить платежки по налогам и взносам

Индивидуальные предприниматели должны платить личные страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование (подп. 2 п. 1 ст. 419, п. 1 ст. 430 НК РФ). Этим они обеспечивают финансовую основу для будущей пенсии и для получения медицинских услуг по программе ОМС.

Вносы за собственное страхование на случай временной нетрудоспособности и в связи с материнством предприниматели платить не обязаны. В связи с этим в общем случае они не могут претендовать на получение пособий, в том числе на период декретного отпуска.

ВАЖНО. При желании ИП может добровольно перечислять страховые взносы на случай временной нетрудоспособности и в связи с материнством. В такой ситуации при наступлении страхового случая (например, болезни или отпуска по беременности и родам) он сможет получить пособие за счет средств ФСС (ч. 6 ст. 4.5 Федерального закона от 29.12.06 № 255-ФЗ).

Взносы по страхованию от несчастных случаев на производстве и профзаболеваний ИП «за себя» не платят.

Размер фиксированных взносов ИП в 2020 году

Сумма страховых взносов на обязательное медицинское страхование, которую ИП должен заплатить «за себя», является фиксированной и не зависит от каких-либо дополнительных факторов. В 2020 году такая обязательная страховка обойдется предпринимателю в 8 426 руб. (подп. 2 п. 1 ст. 430 НК РФ).

А вот размер пенсионных страховых взносов уже зависит от финансовых результатов деятельности предпринимателя. Так, если доход ИП за 2020 год не превысит 300 тыс. руб., то обязательная «пенсионная» страховка за этот год будет стоить 32 448 руб.

Если же по итогам 2020 года сумма дохода превысит 300 тыс. руб., то дополнительно к 32 448 руб. нужно будет заплатить 1% от суммы превышения. При этом совокупная сумма страховых взносов на обязательное пенсионное страхование не может быть больше 259 584 руб. (подп. 1 п. 1 ст. 430 НК РФ). Это означает, что фактически дополнительный взнос в размере 1% нужно будет заплатить только с доходов от 300 001 руб. до 22 713 600 руб. С доходов, превышающих верхнее значение, перечислять пенсионные взносы не надо.

СПРАВКА. Годовой доход для целей расчета величины взносов определяется по правилам Налогового кодекса (п. 9 ст. 430 НК РФ):

- при применении ОСНО учитываются доходы в соответствии со статьей 210 НК РФ (письмо ФНС от 13.03.17 № БС-4-11/4378@ );

- при применении УСН учитываются доходы в соответствии со статьей 346.15 НК РФ. При этом судьи считают, что ИП-«упрощенщики» с объектом налогообложения «доходы минус расходы» вправе рассчитывать пенсионные взносы «за себя» исходя из дохода, уменьшенного на сумму расходов (см., например, определение Верховного суда РФ от 29.10.19 № 309-ЭС19-18969 );

- плательщики ЕНВД учитывают не фактический, а вмененный доход, рассчитанный по правилам статьи 346.29 НК РФ (письмо Минфина от 18.07.14 № 03-11-11/35499 );

- при применении патентной системы налогообложения учитывается доход в соответствии со статьями 346.47 и 346.51 НК РФ (т.е. стоимость патента). Если потенциально возможный к получению доход превышает 300 000 руб. в год, нужно дополнительно к фиксированной сумме платить 1% с превышения (письмо Минфина от 28.01.19 № 03-15-05/4703;

- плательщики ЕСХН учитывают доход в соответствии с пунктом 1 статьи 346.5 НК РФ.

Если ИП использует более одного налогового режима, то полученные доходы суммируются (подп. 6 п. 9 ст. 430 НК РФ).

Уменьшить налог по УСН или ЕНВД на взносы ИП и подготовить отчетность Подготовить бесплатно

Уменьшить налог по УСН или ЕНВД на взносы ИП и подготовить отчетность Подготовить бесплатно

Что изменилось по сравнению с 2019 годом

В 2019 году страховая нагрузка на ИП была ниже. Так, фиксированные взносы на медицинское страхование составляли 6 884 руб., а на пенсионное страхование — 29 354 руб. В совокупности это на 4 636 руб. меньше, чем в 2020 году. При этом максимальный размер пенсионных взносов в 2019 году не мог превышать 234 832 руб., что на 24 752 руб. меньше, чем в 2020 году.

Таким образом, по итогам 2020 года всем предпринимателям придется заплатить «за себя» страховых вносов на 4 636 руб. больше, чем годом ранее. Страховая нагрузка предпринимателей, чей доход в 2020 году превысит 20 547 800 руб., увеличится еще сильнее. В 2019 году такой уровень дохода был точкой отсечения, по достижении которой ИП утрачивал обязанность платить взносы на пенсионное страхование в размере 1%. В 2020 году максимальный уровень дохода, до достижения которого надо перечислять такие взносы, стал больше почти на 2,2 млн. руб.

Как рассчитать сумму взносов ИП (примеры)

Приведем примеры расчета сумм страховых взносов, которые нужно заплатить предпринимателям «за себя» в 2020 году.

Пример 1.

Предположим, что по итогам 2020 года ИП получил доход в размере 259 639 руб. Как видим, данный доход не превышает 300 тыс. руб. А значит, взносы надо заплатить в минимальном размере: 8 426 руб. на медицинское страхование и 32 448 руб. на пенсионное страхование. Всего нужно перечислить личных вносов на сумму 40 874 руб.

Пример 2.

Предположим, что сумма доходов ИП за 2020 год составила 5 326 800 руб. Поскольку это больше 300 тыс., страховые взносы нужно будет перечислить в следующих размерах.

Фиксированные взносы на обязательное медицинское страхование — 8 426 руб.

Фиксированные взносы на обязательное пенсионное страхование — 32 448 руб. К этой величине надо добавить 1% от суммы дохода, превышающей 300 тыс. руб. Сумма превышения равна 5 026 800 руб. (5 326 800 руб. – 300 000 руб.). Размер дополнительных пенсионных взносов 50 268 руб. (5 026 800 руб. × 1%).

Общая сумма пенсионных взносов составляет 82 716 руб. (32 448 руб. + 50 268 руб.), что не превышает максимальной величины (259 584 руб.). Соответственно, по итогам 2020 года ИП должен перечислить «за себя» 91 142 руб., из них 8 426 руб. — на ОМС, и 82 716 руб. — на ОПС.

Пример 3.

Предположим, что доход предпринимателя за 2020 год составил 29 396 300 руб. Рассчитаем, какую сумму взносов нужно заплатить.

Фиксированные взносы на обязательное медицинское страхование — 8 426 руб.

Фиксированные взносы на обязательное пенсионное страхование — 32 448 руб. К этой величине надо добавить 1% от суммы дохода, превышающей 300 тыс. руб. Сумма превышения равна 29 096 300 руб. (29 396 300 руб. – 300 000 руб.). Размер дополнительных пенсионных взносов 290 963 руб. (29 096 300 руб. × 1%).

Общая сумма взносов на обязательное пенсионное страхование составляет 323 411 руб. (32 448 руб. + 290 963 руб.), что выше максимальной величины (259 584 руб.). А значит, к уплате причитается только 259 584 руб. Соответственно, по итогам 2020 года ИП заплатит «за себя» 268 010 руб. страховых взносов, из них 8 426 руб. — на ОМС, и 259 584 руб. — на ОПС.

Рассчитать взносы «за себя», налоги по УСН и ЕНВД и сдать отчетность через интернет

Рассчитать взносы «за себя», налоги по УСН и ЕНВД и сдать отчетность через интернет

Сроки уплаты фиксированных платежей в 2020 году

Взносы на обязательное медицинское страхование нужно перечислить в бюджет не позднее 31 декабря текущего года (п. 2 ст. 432 НК РФ). Следовательно, за 2020 год указанные взносы придется заплатить не позднее 31.12.2020 (этот день выпадает на четверг и не объявлен выходным днем).

В этот же срок в бюджет должна попасть часть взносов на обязательное пенсионное страхование в размере 32 448 руб. Остальная сумма пенсионных взносов (если она имеется, исходя из величины дохода), перечисляется не позднее 1 июля следующего года (п. 2 ст. 432 НК РФ). Это значит, что за 2020 год по взносам на ОПС нужно окончательно рассчитаться не позднее 01.07.2021.

Порядок уплаты страховых взносов

ВАЖНО. Порядок и периодичность уплаты личных взносов предприниматель определяет самостоятельно.

Периодичность уплаты фиксированных страховых взносов не установлена. Есть только крайние сроки, установленные для уплаты фиксированных взносов (31 декабря) и взносов с суммы превышения (1 июля). Поэтому предприниматель вправе самостоятельно определить порядок перечисления взносов в течение текущего года. Это можно делать как с определенной периодичностью (ежемесячно, ежеквартально), так и в произвольные даты. При этом не обязательно каждый раз перечислять одинаковые суммы. Также допустимо заплатить всю сумму страховых взносов единовременно в последний день срока (31 декабря и 1 июля соответственно).

СПРАВКА. Если ИП утратит этот статус в 2020 году, то взносы нужно будет заплатить не позднее 15 календарных дней после исключения из ЕГРИП (п. 5 ст. 432 НК РФ). В этом случае пенсионные и медицинские взносы начисляются только за период осуществления деятельности (то есть до даты исключения ИП из указанного реестра).

При перечислении страховых взносов «за себя» в 2020 году нужно использовать следующие КБК:

- пенсионные взносы: 182 1 02 02140 06 1110 160 (код применяется как для платежа в размере 32 448 руб., так и для взносов с дохода, превышающего 300 тыс. руб.);

- медицинские взносы: 182 1 02 02103 08 1013 160.

Заметим, что при заполнении платежек на уплату взносов наиболее комфортно чувствуют себя те ИП, которые заполняют платежки с помощью веб-сервисов. Там все актуальные КБК и реквизиты устанавливаются автоматически, без участия пользователя. Если предприниматель допускает какую-то ошибку (оставляет поле незаполненным или указывает недопустимое значение), сервис сообщает об ошибке и подсказывает, как следует заполнить данное поле.