Уточнение платежа в фсс 2020

КБК в ФСС на 2020 год

Контур.Бухгалтерия — 14 дней бесплатно!

Кадровый учет и отчеты по сотрудникам, зарплата, пособия, командировочные и удержания в удобном бухгалтерском веб-сервисе

Для юридических лиц предусмотрено несколько страховых взносов по социальному страхованию, из них в ФСС платятся только взносы на травматизм (несчастные случаи). Приведем коды бюджетной классификации для этих взносов.

КБК травматизм на 2020 год

Работодатели обязаны платить взносы на травматизм за сотрудников. Для всех организаций и предпринимателей действует одинаковый порядок.

«Несчастные» взносы перечисляйте в отделение ФСС по адресу компании. Если у вашей организации есть самостоятельные подразделения, то они вправе сами уплачивать взносы за работников при условии, что:

- отделение самостоятельно начисляет и выплачивает зарплату работникам;

- отделение находится на отдельном балансе и имеет расчетный счет.

Если одно из 2 условий не соблюдено, то платежи в соцстрах уплачивает головная компания.

Код для взносов от несчастных случаев установлен приказом Минфина России от 06.06.2019 № 86н — 393 1 02 02050 07 1000 160. Он прописывается в поле 104 платежного поручения. Сам код представляет собой 20 символов:

393 — код ФСС;

393 — код ФСС;- 1— код бюджетного дохода;

- 02 — подгруппа «социальные платежи»;

- 02050 — статья и подстатья бюджетных фондов;

- 07 — Назначение платежа — ФСС;

- 1000 — тип платежа: 1000 — взнос; 2100 — пени; 3000 — штраф.

- 160 — виды поступлений — соцвзносы.

КБК пени от несчастных случаев

Организации перечисляют взносы до 15 числа месяца после отчетного. Если дата платежа — выходной день, вносите оплату в ближайший будний день. Если вы перечислили взносы не вовремя, то за каждый день просрочки пеня будет увеличиваться. КБК для уплаты пени:

393 1 02 02050 07 2100 160

КБК штрафа по страховым взносам от несчастных случаев

Если вы не платите взносы в ФСС или платите, но не полностью, вам выпишут штраф. Согласно статье 26.24 125-ФЗ, штраф увеличится, если работники ФСС докажут, что организация не платила взносы специально. Код для перечисления штрафа:

393 1 02 02050 07 3000 160

Ошибки в кодах по страховым взносам от несчастных случаев

Если вы указали КБК с ошибкой, обязанность по уплате взносов будет неисполненной. Тогда у организации появляется задолженность по платежам в Соцстрах, и позже ей будут начислены пени. При обнаружении ошибки, необходимо написать заявление в ФСС об уточнении платежа.

Важно! Фонд социального страхования будет рассматривать ваше заявление, если допущена ошибка в любой цифре, кроме первых трех. Если вы указали код не 393, а другие цифры, то платежка не подходит под админтстрирование ФСС, и фонд не сможет его проверить. Заявление составляется в свободной форме.

КБК в ФНС по временной нетрудоспособности и материнству

Все работодатели оплачивают взносы на социальное страхование по материнству и болезни — в налоговую службу. Исключением может быть налогоплательщик, применяющий пониженные тарифы. Код на «материнский» взнос в ФНС:

182 1 02 02090 07 1010 160

Для оплаты пени в этом номере в цифроместах 14-17 пишите 2110. Для оплаты штрафа в цифроместах 14-17 проставьте 3010.

Автор статьи: Александра Аверьянова

Платите взносы без проблем и в срок из сервиса Контур.Бухгалтерия. Здесь вы можете легко вести учет, начислять зарплату, платить налоги и взносы, автоматически формировать отчеты и отправлять их, не вставая из-за стола. Первые 5 дней работайте в сервисе бесплатно.

lifeip.ru

Жизнь индивидуального предпринимателя — сайт на простом языке об отчетности ИП

Заявление об уточнении платежа. Бланк. Образец.

25.05.2017 admin Comments 0 Comment

Добрый день дорогие друзья! Наверняка многие из Вас сталкивались с ситуацией, когда все налоги и платежи уплачены вовремя, но Вам все равно приходит письмо «счастья» о том, что Вы чего-то да не заплатили. Такие ситуации бывают, как правило, в те моменты, когда была допущена ошибка в реквизитах. Ошибиться можете и Вы так и сотрудник банка. Очень часто ошибки допускают при написании ОКТМО и КБК. Сегодня я расскажу Вам что делать, если Вы столкнулись с такой неприятностью. Решить данную проблему нам поможем заявление об уточнении платежа.

Проверяем ОКТМО и КБК

Если Вам все-таки пришло извещение о том, что Вы вовремя не оплатили какой-то платёж, не стоит сразу бежать к банкомату и оплачивать. Если письмо уже пришло, то и недоимка уже есть. Поэтому без паники и суеты. Начинаем разбираться. Ищем свои квитанции об уплате налога или еще какого-то платежа и внимательно проверяем все реквизиты, указанные в квитанции об оплате. Если Вы не знаете ОКТМО или КБК своей налоговой инспекции или отделения ПФР, ФСС, то интернет Вам поможет найти данные реквизиты. Нашли? Сверяемся! Все должно быть точь-в-точь, до единой цифры. Если Вы ошиблись хотя бы в одной цифре, то компьютер не увидит Вашего платежа и автоматически распечатает Вам квитанцию о недоимке. Ошибок быть не должно! Если Вы все указали верно, то тут или банк не перечислил деньги или инспекция их не видит. В этом случае все просто. Берем квитанции и идем в ФНС, ФСС, ПФР и показываем им, что Вы все сделали вовремя и как надо. Вопрос должен быть закрыт.

Ошиблись в ОКТМО или КБК в платежке

Теперь рассмотрим второй вариант. Вы проверили все реквизиты в квитанции и нашли ошибку. Не важно, допустили эту ошибку Вы или девочка в банке, деньги ушли не туда. Идти разбираться в банк и на всех там ругаться смысла нет. Просто нужно написать заявление в наш контролирующий орган о том, что произошла небольшая ошибка. Давайте рассмотрим подробнее, как составить такое заявление.

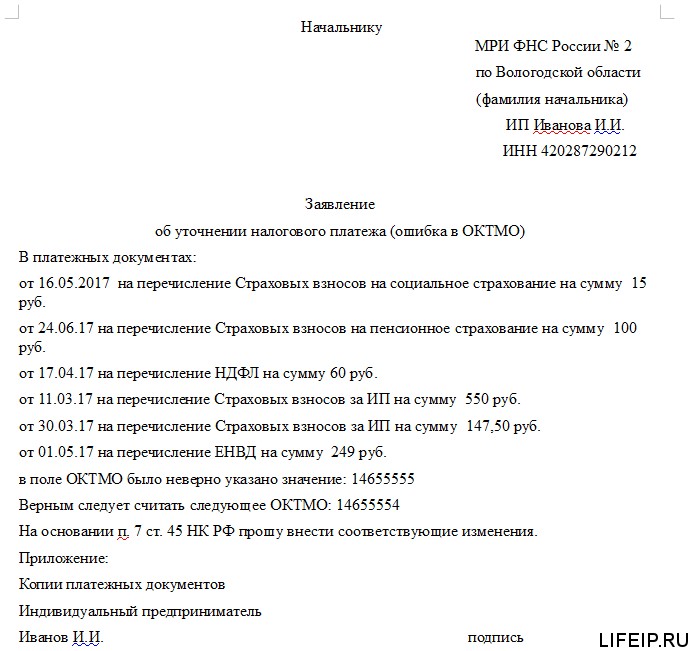

Заявление об уточнении платежа. ОКТМО

Заявления я составляю для своей налоговой. Вы соответственно будете писать все реквизиты свои. Так же укажите свои: название организации, ФИО, название инспекции, фамилию начальника инспекции (в интернете можно поискать), свои реквизиты и даты из квитанций.

В пенсионный фонд и ФСС заявления будут аналогичные. Только в ПФР и ФСС не пишите строку: на основании п. 7 ст. 45 НК РФ прошу внести соответствующие изменения. Все остальное писать по аналогии.

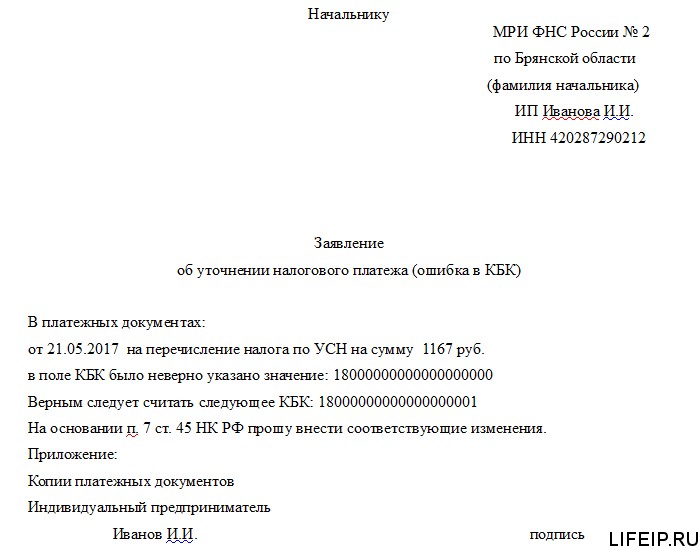

Заявление об уточнении платежа. КБК

Теперь берем это заявление и идем в ФНС, ФСС, ПФР и отдаем туда. После рассмотрения Вашего заявления, недоимку с Вас должны снять, а деньги переведут на нужные счета.

Надеюсь у Вас все получится!

Если у Вас появятся вопросы задавайте их в комментариях! Всем удачи и добра!

Присоединяйтесь к нам в социальных сетях, чтобы самыми первыми получать все новости с нашего сайта!

Заявление об уточнении платежа в налоговую

Формирование заявления об уточнении платежа в налоговую службу происходит в случаях, когда налогоплательщик, будь то ИП или юридическое лицо, допускает в платежном поручении какую-либо неточность.

Что дает право на уточнение платежа

Право на исправление ошибок в платежном поручении дает налоговый кодекс, а точнее пункт 7 статьи 45 НК РФ. Однако следует отметить, что не все сведения можно исправлять на основании этой законодательной нормы.

Что можно, а что нельзя корректировать

Есть ряд ошибок, которые признаются в платежных поручениях не критическими, т.е. подлежащими редактированию (например, неверно поставленный КБК – код бюджетной классификации, ИНН, КПП, наименование организации и т.д.) и именно они исправляются при помощи подачи соответствующего заявления в налоговую инспекцию.

Одновременно с этим существуют неточности, которые откорректировать описанным выше образом не получится:

- неверно указанное название банка-получателя денег;

- неправильный номер счета федерального казначейства.

В случаях, когда отправитель платежа допустил ошибки в таких реквизитах, функция по оплате взноса или налога не будет признана выполненной, а значит деньги придется перечислять заново (включая пени за просрочку, если таковая возникнет).

Что будет, если не подать заявление

Если специалисты компании-налогоплательщика своевременно обнаружат ошибки, необходимо сразу же постараться их исправить.

В противном случае, опять же придется перечислить налог или взнос еще раз, а требовать возврат ранее уплаченной суммы и отмену начисленных пени можно будет только через судебную инстанцию.

Более того – не исключены и административные санкции со стороны налоговой службы (в виде достаточно крупных штрафов).

Кто составляет документ

Обычно обязанность по формированию заявления об уточнении платежа в налоговую инспекцию лежит на сотруднике отдела бухгалтерии, который производил платеж, или на главном бухгалтере. При этом само заявление должно быть подписано не только работником, который его составлял, но и руководителем фирмы.

Особенности составления заявления

Заявление об уточнении платежа в налоговую службу на сегодняшний день не имеет унифицированной единой формы, так что сотрудники организаций и предприятий получают возможность писать его в произвольном виде или, если в компании есть разработанный и утвержденный шаблон документа – по его образцу. Главное при этом, чтобы соблюдались нормы делопроизводства в плане структуры документа, а также вносились некоторые обязательные сведения.

В «шапке» нужно указать:

- адресата: наименование и номер отделения налоговой службы, в которое отправляется заявление, его месторасположение, должность, фамилию-имя-отчество руководителя территориальной инспекции;

- аналогичным образом в бланк вносится информация о компании-заявителе;

- затем посередине строки пишется название документа, а чуть ниже ему присваивается исходящий номер и проставляется дата составления.

В основной части заявления следует написать:

- какая именно ошибка была допущена, с указанием ссылки на платежное поручение (его номер и дату);

- далее необходимо внести правильную информацию. Если речь идет о каких-то суммах, их лучше писать цифрами и прописью;

- ниже желательно дать ссылку на норму закона, которая допускает внесение уточненных данных в ранее поданные документы;

- если к заявлению прикладываются какие-то дополнительные бумаги, это надо отразить в бланке отдельным пунктом.

На что обратить внимание при оформлении бланка

Так же как к тексту заявления, к его оформлению никаких особенных требований не предъявляется, так что формировать его можно на простом листе любого удобного формата (обычно А4) или на фирменном бланке организации.

Писать заявление можно от руки или печатать на компьютере.

Главное, чтобы в документе имелась «живая» подпись руководителя компании-заявителя или лица, уполномоченного действовать от его имени (при этом использование факсимильных автографов, т.е. отпечатанных каким-либо методом запрещено).

Заверять бланк при помощи печати строгой необходимости нет — это нужно делать только в том случае, если применение штемпельных изделий закреплено в нормативно-правовых актах предприятия.

Заявление следует делать в двух экземплярах, один из которых передается в налоговую инспекцию, а второй остается на руках представителя организации, но только после того, как специалист налоговой поставит на нем отметку о принятии документа.

Как передать заявление

Заявление можно передать разными путями:

- Наиболее простой, быстрый и доступный – прийти в налоговую лично и отдать бланк из рук в руки инспектору.

- Допустима также передача при помощи представителя, но только если у него на руках есть нотариально заверенная доверенность.

- Возможна и отправка заявления через обычную почту заказным письмом с уведомлением о вручении.

- В последние годы распространение стал получать еще один способ: переправка различного рода документации в государственные службы учета и контроля через электронные средства связи (но в этом случае у отправителя должна быть официально зарегистрированная электронная цифровая подпись).

После отправки документа

Когда специалисты налоговой инспекции получат заявление, они обязаны будут его проверить. Иногда (далеко не во всех случаях) производится и сверка платежей с налогоплательщиком.

Через пять дней после того, как заявление будет передано в налоговую, инспекторы обязаны будут принять какое-либо решение и известить о нем заявителя.

Статус плательщика в платежном поручении в 2020 году

Один из важных реквизитов платежки при переводе денег в бюджет — это статус плательщика. В нем проставляется код, который дает налоговикам информацию о лице, составившем платежное поручение. В статье вы найдете актуальные коды статуса плательщика на 2020 год. Они помогут избежать ошибок и предотвратить появление невыясненных платежей.

Что значит статус налогоплательщика?

Он показывает, кто делает перечисление в бюджет: организация при уплате налогов по своей деятельности, налоговый агент при уплате НДФЛ, индивидуальный предприниматель и проч.

СПРАВКА. В платежном поручении статус обозначается двузначным кодом. Все коды приведены в приложении № 5 к приказу Минфина России от 12.11.13 № 107н.

Бесплатно заполнить платежку в бухгалтерском веб‑сервисе

Бесплатно заполнить платежку в бухгалтерском веб‑сервисе

Коды статусов плательщика на 2020 год

- «01» — налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) — юридическое лицо;

- «02» — налоговый агент;

- «06» — участник внешнеэкономической деятельности (ВЭД) — юридическое лицо;

- «08» — плательщик — юридическое лицо (ИП, адвокат, нотариус, глава фермерского хозяйства), перечисляющий средства в бюджетную систему кроме налогов, сборов, страховых взносов и иных платежей, администрируемых налоговыми органами;

- «09» — ИП, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами;

- «10» — нотариус, занимающийся частной практикой, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами;

- «11» — адвокат, учредивший адвокатский кабинет, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами;

- «12» — глава крестьянского (фермерского) хозяйства, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами;

- «13» — физическое лицо, уплачивающее налоги, сборы за совершение налоговыми органами юридически значимых действий, страховые взносы и иные платежи, администрируемые налоговыми органами;

- «16» — участник ВЭД — физическое лицо;

- «17» — участник ВЭД — ИП;

- «18» — плательщик таможенных платежей, не являющийся декларантом;

- «19» — организации и их филиалы, перечисляющие средства, удержанные из заработной платы (дохода) должника — физлица в счет погашения задолженности по платежам в бюджет на основании исполнительного документа;

- «21» — ответственный участник консолидированной группы налогоплательщиков (КГН);

- «22» — участник КГН;

- «24» — плательщик — физлицо, перечисляющий средства в уплату сборов, страховых взносов, администрируемых ФСС, и иных платежей в бюджет (кроме сборов за совершение налоговыми органами юридически значимых действий и иных платежей, администрируемых налоговыми и таможенными органами);

- «28» — участник ВЭД — получатель международного почтового отправления.

Автоматически сформировать платежку на уплату налога по данным из декларации и сдать отчетность через интернет

Автоматически сформировать платежку на уплату налога по данным из декларации и сдать отчетность через интернет

Где указывать статус налогоплательщика в платежном поручении

Статус проставляется в поле 101 платежки. Ее форма приведена в приложении № 3 к положению Банка России от 19.06.12 № 383-П.

ВНИМАНИЕ. Если заполнить поле 101 неправильно, деньги попадут в разряд невыясненных платежей, а у организации или ИП появится задолженность. Тогда придется делать уточнение. Для этого надо подать заявление в налоговую инспекцию, указать в нем реквизиты платежки и сообщить, что в поле 101 допущена ошибка. ИФНС проведет сверку и зачтет средства в счет недоимки по нужному налогу, сбору или страховым взносам.

Особенности статуса плательщика для ИП

В 2019 году индивидуальные предприниматели проставляют следующие коды статуса плательщика:

- «09» — при уплате налогов (кроме НДФЛ с зарплаты работников) и сборов;

- «02» — при уплате НДФЛ с зарплаты работников;

- «09» — при уплате страховых взносов «за себя»;

- «09» — при уплате страховых взносов с зарплаты работников.

Бесплатно заполнить платежку на уплату налога ИП с актуальными на сегодня реквизитами

Бесплатно заполнить платежку на уплату налога ИП с актуальными на сегодня реквизитами

Образец платежного поручения со статусом плательщика

ИП Феофанов применяет упрощенную систему налогообложения. У него трудятся два работника.

В октябре Феофанов перечислил пенсионные взносы с зарплаты своих сотрудников за сентябрь 2019 года. В поле 101 платежки он проставил «09».

При переводе страховых взносов «за себя» в 2020 году Феофанов также проставил в поле 101 код «09». Это же значение указано в платежных поручениях на уплату единого «упрощенного» налога. А при перечислении НДФЛ с зарплаты сотрудников ИП отражает статус плательщика «02».

Обратите внимание: ошибок при заполнении платежки на уплату налогов и страховых взносов можно избежать, если формировать платежки автоматически. Некоторые веб-сервисы для сдачи отчетности (например, «Контур.Экстерн») позволяют сформировать платежку в один клик на основе данных из декларации (расчета) или присланного инспекций требования об уплате налога (взноса). Все необходимые реквизиты — коды для статуса плательщика, КБК, УИН, данные получателя — обновляются в сервисе автоматически, без участия пользователя. При заполнении платежки актуальные значения подставляются автоматически.

393 — код ФСС;

393 — код ФСС;