Лизинг ндс 2020

Вычет НДС и имущественные налоги у лизингополучателя

Налог на имущество при лизинге

Мы на ОСН. Получили в лизинг оборудование, поставили на свой баланс. Получается, нам придется платить налог на имущество? Или это надо будет делать только после того, как выкупим оборудование в собственность?

Мы на ОСН. Получили в лизинг оборудование, поставили на свой баланс. Получается, нам придется платить налог на имущество? Или это надо будет делать только после того, как выкупим оборудование в собственность?

— Если по условиям договора лизинга имущество числится на вашем балансе в качестве основных средств, то налог на имущество вы должны платить при одновременном выполнении двух услови й подп. 8 п. 4 ст. 374, п. 4 ст. 376, п. 25 ст. 381, п. 1 ст. 381.1, п. 5 ст. 382 НК РФ; п. 3 Информационного письма Президиума ВАС от 17.11.2011 № 148 :

• это имущество относится к 3— 10-й амортизационным группам;

• в вашем регионе не действует «движимая» льгота для этого вида имущества либо ваша организация и лизингодатель — взаимозависимые компании (то есть вы получили движимое имущество от взаимозависимого лица).

Вычет НДС по лизинговым платежам

Наша организация — лизингополучатель, ведем деятельность, облагаемую НДС. Договором лизинга предусмотрены:

Наша организация — лизингополучатель, ведем деятельность, облагаемую НДС. Договором лизинга предусмотрены:

• перечисление аванса в начале срока действия договора лизинга, который затем постепенно зачитывается в счет оплаты части текущих лизинговых платежей;

• текущие лизинговые платежи, включающие в себя часть выкупной стоимости предмета лизинга.

Лизингодатель выставил нам счет-фактуру на начальный аванс, а после окончания первого месяца аренды — на текущий лизинговый платеж за этот месяц.

Можем ли мы принять НДС к вычету по авансовому счету-фактуре? И имеет ли значение для целей НДС-вычета по текущему платежу то, что в нем «сидит» часть выкупной цены лизингового оборудования?

— Вы можете принять к вычету НДС по авансовому счету-фактуре. Но ежемесячно в части НДС, которая относится к доле аванса, зачитываемой в счет уплаты текущего платежа, вам надо будет восстанавливать часть такого вычета. К примеру, если аванс зачитывается в счет уплаты текущих платежей равномерно в течение 100 месяцев, то по окончании каждого месяца 1/100 части вычета авансового НДС надо восстановит ь п. 12 ст. 171, подп. 3 п. 3 ст. 170 НК РФ .

При этом вы имеете право на вычет всей суммы НДС по счету-фактуре, относящемуся к текущему лизинговому платежу. Причем неважно, включает ли в себя сумма текущего лизингового платежа часть выкупной стоимости или нет п. 2 ст. 171, п. 1 ст. 172 НК РФ; Письмо Минфина от 07.07.2006 № 03-04-15/131 .

Транспортный налог при лизинге

Планируем взять в лизинг автомобиль. Кто будет платить транспортный налог: мы или лизингодатель? Зависит ли это от того, на чьем балансе учитывается такое авто?

Планируем взять в лизинг автомобиль. Кто будет платить транспортный налог: мы или лизингодатель? Зависит ли это от того, на чьем балансе учитывается такое авто?

Взяли в лизинг дорогое авто? Тогда и транспортный налог платить, возможно, придется вам

— При лизинге автомобиль может быть временно зарегистрирован на лизингополучателя. Однако кто будет плательщиком транспортного налога, зависит от того, был ли автомобиль изначально зарегистрирован в ГИБДД на лизингодател я ст. 357 НК РФ; пп. 48— 48.2 Правил, утв. Приказом МВД от 24.11.2008 № 1001; Письма Минфина от 17.08.2015 № 03-05-06-04/47422 ; ФНС от 11.12.2013 № БС-4-11/22368 . При этом не имеет значения, на чьем балансе учитывается лизинговый автомобиль.

Ситуация 1. Лизингодатель зарегистрировал автомобиль на себя, а потом была оформлена временная регистрация этого автомобиля лизингополучателем. В таком случае платить транспортный налог должен лизингодатель, а не лизингополучатель. Наличие временной регистрации авто на лизингополучателя не влияет на уплату налога.

Ситуация 2. Автомобиль не был зарегистрирован на лизингодателя — он сразу же был временно зарегистрирован на лизингополучателя. Тогда плательщик транспортного налога — лизингополучатель.

Плата «Платону» по лизинговому грузовику

У нас транспортная компания. Взяли в лизинг грузовик, применяем ОСН. Как учитывать для целей налогообложения прибыли плату за вред дорогам федерального значения системе «Платон», которую мы вносим на свой лицевой счет? Мы платим ее авансом, а потом зачитываем в счет поездок.

У нас транспортная компания. Взяли в лизинг грузовик, применяем ОСН. Как учитывать для целей налогообложения прибыли плату за вред дорогам федерального значения системе «Платон», которую мы вносим на свой лицевой счет? Мы платим ее авансом, а потом зачитываем в счет поездок.

— Порядок признания в налоговом учете платы «Платону» зависит от того, кто является плательщиком транспортного налога по лизинговому грузовику: ваша организация или лизингодатель.

Ситуация 1. Вы (лизингополучатель) платите транспортный налог. В таком случае:

• вы можете уменьшить этот налог на плату «Платону». Сумму платы вы возьмете из отчета оператор а п. 2 ст. 362 НК РФ; Письмо ФНС от 09.01.2017 № БС-4-21/65@ . Если плата больше налога, то налог за этот грузовик вам платить вообще не придетс я Письмо ФНС от 04.05.2017 № ПА-4-21/8499 ;

• если плата «Платону» больше транспортного налога, то разницу можете учесть для целей налогообложения прибыл и п. 1 ст. 264 НК РФ . При этом сам транспортный налог не учитывайте в затрата х Письма Минфина от 11.07.2017 № 03-03-10/43987 , от 27.06.2017 № 03-03-10/40602 ; ФНС от 20.09.2017 № СД-4-3/18806@ .

Обратите внимание на то, что аванс, внесенный оператору системы «Платон» в счет планируемых поездо к Письмо Минфина от 26.01.2017 № 03-05-05-04/3747 :

• нельзя учесть в налоговых затратах в качестве самостоятельного платежа;

• не получится учесть в качестве вычета транспортного налога.

Только когда авансовая плата «Платону» будет зачтена в счет конкретных поездок, вы сможете такую «отъезженную» плату учесть либо в уменьшение транспортного налога, либо в качестве самостоятельного прочего налогового расхода.

Ситуация 2. Вы не платите транспортный налог по грузовику, его платит лизингодатель. Однако лизингодатель не сможет уменьшить свой налог на вашу плату «Платону» по лизинговому грузовик у Письмо Минфина от 18.07.2016 № 03-05-04-04/41940 . Следовательно, вы можете учесть всю сумму «отъезженной» платы «Платону» в своих прочих затратах.

НДС при лизинге в 2020 году

Облагается ли лизинг НДС

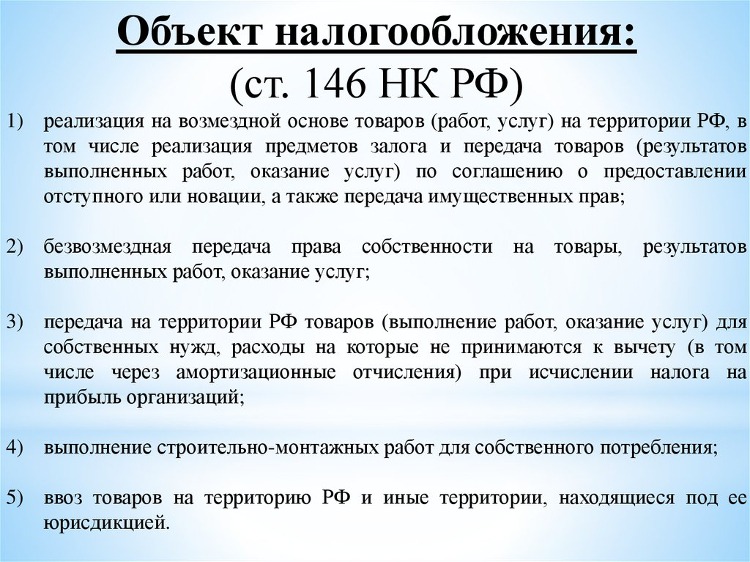

В общем случае да, поскольку по смыслу подп. 1 п. 1 ст. 146 НК РФ лизинг правомерно считать частным случаем реализации товара. Тот факт, что имущество, приобретенное фирмой в лизинг, не становится ее собственностью сразу (а иногда и вообще не становится), значения не имеет.

Практически всегда ставка НДС при лизинге автомобиля, здания, воздушного судна, составляет 20% (закон «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах» от 03.08.2018 № 303-ФЗ). К числу исключений относится, к примеру, лизинг племенного скота и птицы — по нему до конца 2020 года действует ставка НДС 10%.

В ряде случаев сделки в рамках лизинга освобождаются от НДС.

Когда лизинг освобождается от НДС

Положениями ст. 149 НК РФ определены объекты, по которым НДС не начисляется. Многие из них потенциально могут передаваться от одного хозяйствующего субъекта к другому по лизингу. Однако освобождение самого лизингового платежа от НДС возможно только в случае, если предмет сделки (имущество, услуга) будет поименован в ст. 149 НК РФ в числе освобожденных от НДС с применением термина «лизинг» (или аналогичного ему по смыслу, например «финансовая аренда»).

Сейчас к числу таких предметов сделки относятся только медицинские изделия (подп. 33 п. 2 ст. 149 НК РФ). В рамках данного вида лизинга НДС — при условии документального подтверждения назначения предмета сделки — не платится.

Прочие основания для освобождения от НДС, поименованные в ст. 149 НК РФ, не имеют отношения к лизингу (письмо УМНС России по г. Москве от 27.08.2002 № 24-11/39510, письмо Минфина РФ от 03.08.2011 № 03-07-08/247).

Отметим, что НДС начисляется на все платежи, предусмотренные лизинговым контрактом, включая выкупную цену предмета лизинга, если условие выкупа включено в договор (п. 1 ст. 28 закона «О лизинге» от 29.10.1998 № 164-ФЗ).

Интересный сценарий — лизинг и НДС у лизингополучателя, импортирующего объект из-за рубежа.

Если лизингодатель — иностранная организация, российский лизингополучатель должен будет уплатить НДС и вовсе целых два раза. Как следствие, от импортного лизинга при НДС многие фирмы, особенно малые и средние предприятия, отказываются. Но обо всем по порядку.

НДС на лизинг при импорте: нюансы

В рамках правоотношений импорта лизингополучатель в РФ платит НДС:

- Как импортер.

Ввоз в Россию каких-либо товаров в общем случае облагается НДС (подп. 4 п. 1 ст. 146 НК РФ). В отношении лизинга исключений не установлено. При ввозе товара (в целях внутреннего потребления, как вариант — в рамках лизинга) из страны, не входящей в ЕАЭС, НДС уплачивается в процессе его таможенного оформления (подп. 1 п. 1 ст. 151 НК РФ). При ввозе товара в Россию из другой страны ЕАЭС налог в общем случае платится до 20 числа месяца, идущего за тем, в котором товар поставлен на учет либо в котором совершен лизинговый платеж (п. 19 Протокола, утвержденного приложением № 18 к Договору о ЕАЭС от 29.05.2014).

- Как налоговый агент в случае, если:

- иностранный поставщик не состоит на налоговом учете в России;

- местом предоставления услуги лизинга не является территория России.

Налог уплачивается лизингополучателем в статусе налогового агента посредством его вычитания из суммы оплаты лизинга по контракту (п. 4 ст. 173 НК РФ). НДС перечисляется в бюджет одновременно с переводом суммы зарубежному контрагенту (п. 4 ст. 174 НК РФ).

Отметим, что в обоих случаях лизингополучатель может принимать НДС к вычету на общих основаниях (п. 2 ст. 171 НК РФ).

Так или иначе, «контрактный» НДС, вне зависимости от уплаты или неуплаты «импортного», платится практически всегда. Бухгалтерский учет данного налога зависит от того, где стоит приобретенное в лизинг имущество на балансе — на стороне лизингодателя либо у лизингополучателя.

Условимся, что наша фирма — лизингополучатель и перед нами стоит задача осуществить корректный бухгалтерский (и налоговый) учет НДС по контракту (обычному, не «импортному»).

Бухгалтерский учет НДС при лизинге: имущество на балансе лизингодателя

Рассмотрим пример для случая, когда объект, принятый лизингополучателем в эксплуатацию, остается на балансе лизингодателя.

Пусть лизинговый контракт (на поставку станка с ЧПУ) составляет 7 200 000 руб. (из них НДС — 1 200 000 руб.). При этом лизингополучатель:

- платит лизингодателю 1/60 от стоимости контракта каждый месяц — по 120 000 руб. (то есть рассчитано, что лизинг оформлен на 5 лет);

- выплатив всю стоимость по контракту, выкупает станок в собственность за 84 000 руб. (с НДС).

Сделка по лизингу образует следующую последовательность проводок на стороне лизингополучателя:

- После подписания лизингового контракта:

- Дт 001 (7 200 000) — станок поставлен на забалансовый учет (поскольку еще не является собственностью лизингополучателя);

- Дт 76 (субсчет «Лизинг») Кт 51 (120 000) — ежемесячные перечисления лизингодателю по контракту;

- Дт 20 Кт 76 («Лизинг») (100 000, то есть ежемесячный платеж минус НДС) — ежемесячное перечисление списано на расходы основного производства;

- Дт 19 Кт 76 («Лизинг») (20 000) — исчислен НДС с ежемесячного перечисления;

- Дт 68 Кт 19 (20 000) — НДС с ежемесячного перечисления принят к вычету.

- По истечении лизингового контракта:

- Кт 001 (7 200 000) — станок снят с баланса в связи с истечением лизингового контракта;

- Дт 60 Кт 51 (84 000) — выкупной платеж перечислен лизингодателю;

- Дт 08 Кт 60 (70 000, то есть выкупной платеж без НДС) — станок принят на баланс по выкупной цене;

- Дт 01 Кт 08 (70 000) — станок включен в состав основных средств;

- Дт 19 Кт 60 (14 000) — исчислен НДС с выкупной стоимости станка;

- Дт 68 Кт 19 (14 000) — НДС с выкупной стоимости принят к вычету.

Рассмотрим теперь проводки по НДС при лизинге у лизингополучателя на балансе.

Бухгалтерский учет НДС при лизинге: имущество на балансе лизингополучателя

Пусть стоимость контракта, выкупная стоимость станка и периодичность платежей по лизингу у нас те же, что приведены в первом сценарии. В этом случае лизингополучатель отразит в бухгалтерских регистрах следующие проводки:

- После подписания лизингового контракта:

- Дт 08 Кт 76 (субсчет «Лизинговые обязательства») (6 000 000, то есть стоимость станка без НДС) — станок поставлен на учет по первоначальной стоимости;

- Дт 19 Кт 76 («Лизинговые обязательства») (1 200 000) — исчислен НДС;

- Дт 01 Кт 08 (6 000 000) — станок переведен в основные средства;

- Дт 76 («Лизинговые обязательства») Кт 76 («Лизинг») (120 000) — начислен ежемесячный платеж лизингодателю (проводка требуется в соответствии с п. 9 приказа Минфина России от 17.02.1997 № 15);

- Дт 76 («Лизинг») Кт 51 (120 000) — перечислен ежемесячный платеж лизингодателю;

- Дт 68 Кт 19 (20 000) — НДС в рамках ежемесячного платежа принят к вычету.

Потребуется начислять и амортизацию по ОС. Условимся, что она начисляется ежемесячно линейным методом по 20% за каждый год пользования объектом. В этом случае формируется проводка: Дт 20 Кт 02 (100 000, то есть 1 200 000 минус 20% от первоначальной стоимости без НДС, делим на 12). Подробнее о проводках по амортизации ОС — здесь.

- По завершении лизингового контракта:

- Дт 76 («Лизинговые обязательства») Кт 76 («Лизинг») (84 000) — начислен долг по выкупной стоимости лизингодателю;

- Дт 76 («Лизинг») Кт 51 (84 000) — перечислена выкупная стоимость станка.

При лизинге НДС у лизингополучателя также должен быть учтен и в налоговых регистрах.

Налоговый учет НДС при лизинге: нюансы

НДС уплачивается соотносительно с «фактической реализацией» товара или услуги (п. 1 ст. 174 НК РФ). Лизингодатель признает свой доход, подлежащий обложению НДС, в соответствии с периодичностью получения платежей по контракту с лизингополучателем (п. 15 ПБУ 9/99). При этом неважно, были ли получены денежные средства от контрагента фактически (п. 12 ПБУ 9/99).

Таким образом, лизингодатель не сможет выписать общий счет-фактуру на всю стоимость лизингового контракта сразу после сдачи объекта в эксплуатацию лизингополучателю — ни в случае с постановкой объекта на учет у контрагента, ни в случае с оставлением объекта на балансе у себя. Как следствие, НДС, выделенный в стоимости всего лизингового контракта, не может быть сразу принят к вычету лизингополучателем.

В свою очередь, по каждому платежу по лизингу при НДС уже может быть оформлен счет-фактура. Суммы налога здесь принимаются к вычету на общих основаниях, отраженных в подп. 1 п. 2 ст. 171 и п. 1 ст. 172 НК РФ.

Тот факт, что в случае постановки объекта на учет лизингополучателем сумма НДС по лизинговому контракту сразу отражается по дебету счета 19 в корреспонденции со счетом 76 («Лизинговые обязательства»), не имеет значения. Здесь играет роль не то, у кого на балансе объект (и кому он принадлежит на праве собственности), а то, выписана ли счет-фактура на сумму сделки (платежа).

Полезно обратить внимание на ряд нюансов при принятии НДС к вычету лизингополучателем.

Вычет по НДС при лизинге: нюансы

Планируя принять НДС, включенный в цену лизингового контракта, к вычету, лизингополучатель должен иметь в виду, что:

- НДС с лизинговых платежей нельзя будет принять к вычету, если объект, принятый по лизингу, будет использоваться в деятельности, которая не облагается НДС. Если это именно не облагаемая налогом деятельность, то НДС включается в расходы при исчислении налога на прибыль.

Отметим, что при постановке объекта на забалансовый учет (тот случай, когда станок остается на балансе поставщика) со стороны ФНС возможны претензии и в том случае, если не будет однозначно доказано, что объект используется в деятельности, которая облагается налогом (письмо Минфина России от 22.08.2016 № 03-07-11/48963).

- При налоговой проверке ФНС может, оценивая правомерность принятия НДС к вычету лизингополучателем, потребовать не только счета-фактуры, но и иные документы, например:

- лизинговый контракт;

- установленный контрактом график платежей по лизингу;

- банковские выписки, подтверждающие оплату лизинга;

- акты приема-передачи крупных объектов основных средств, поставленных в лизинг.

Могут анализироваться регистры бухгалтерского учета, документация по налоговому учету.

Узнать больше о принятии НДС к вычету вы можете в статье «НДС к вычету — что это значит?».

Возможно, вам также будут интересны и полезны наши статьи по лизингу и НДС:

Стоимость лизинговых контрактов в большинстве случаев облагается НДС по ставке 20%. При импорте товаров по лизингу налог уплачивается лизингополучателем дважды. Во всех случаях он вправе принять НДС, в том или ином виде уплаченный лизингодателю (в виде платежа по графику или в составе выкупного платежа), к вычету — при условии, что по каждому платежу будет оформлен счет-фактура.

Еще больше материалов по теме — в рубрике «НДС».

Как учитывается НДС по договорам лизинга: возмещение, переуступка, УСН

Лизингополучатель за владение и пользование вверенным основным средством (ОС) вносит лизинговые платежи. Они включают в себя расходы лизингодателя по приобретению необходимого имущества, его комиссионное вознаграждение, иные затраты, связанные с исполнением обязательств. Эти суммы по своим признакам относятся к объектам обложения НДС, поэтому договорная стоимость должна быть увеличена на сумму НДС.

НДС по договору лизинга в 2020 году имеет ставки: 0% (нулевую) и 20%. Они зависят от вида имущества, которое предоставляется в лизинг.

Если компания-лизингодатель находится на упрощенной системе налогообложения, то лизинговые платежи не подлежат обложению НДС. Во всех остальных случаях применяется соответствующая ставка НДС.

Ниже речь пойдет о том, как определить, облагается ли лизинг НДС, в каком порядке это осуществляется и о других особенностях учета финансовой аренды.

НДС по лизингу при УСН

УСН является спецрежимом, освобожденным от НДС (гл. 26 НК РФ). Упрощенцев – лизингополучателей значительно больше, чем компаний-лизингодателей, которые находятся на УСН. Связано это с тем, что есть ограничения в применении этой системы налогообложения и зависят они от дохода компании и доли юридических лиц в уставном капитале.

Лизингодатель на УСН может выставлять счета-фактуры с НДС — в этом случае он обязан уплатить всю сумму в бюджет. Зачесть же НДС с приобретенного имущества он не может. Такого права законодательство ему не предоставляет. Лизингополучатель, выбравший УСН «доходы минус расходы», учитывает НДС, полученный при передаче основного средства в составе его стоимости. Такое же условие действует при учете услуг аренды по договору лизинга.

НДС по лизингу у ИП

Если ИП находится на общем режиме налогообложения, то он является плательщиком НДС. Правила учета по операциям лизинга у него такие же, как у лизингополучателя в форме ООО.

Лизингодателем ИП быть не может, так как законодательством лизинговые компании определены как коммерческие организации с несколькими учредителями.

Если ИП находится на спецрежимах (ЕНВД, УСН, патент) — он неплательщик НДС. Им не платится НДС с реализации товаров и услуг, следовательно, нет оснований к его возмещению из бюджета.

НДС у лизингополучателя

Лизинговые платежи включают в себя НДС, который, на основании ст. ст. 171, 172 НК РФ, предприятие может зачесть из бюджета. В состав ежемесячного платежа по договору входит не только выкупная сумма оборудования, но и услуги лизингодателя. В этом случае сумма НДС к зачету будет выше, чем при оформлении кредита в банке. При правильно оформленных подтверждающих документах НДС при лизинге подлежит возмещению в полном объеме.

Однако на практике встречаются случаи, когда налоговая инспекция пытается разделить НДС с лизингового платежа в разрезе аренды и оплаты основного средства. Но Минфин в письмах от 15 ноября 2004 года № 03 – 04 — 11/ 203, от 23 ноября 2004 года № 03 – 03 – 01 — 04/ 1/ 128 дал разъяснения о невозможности такого деления и подтвердил право организации использовать вычет в полном объеме. С 2004 года такого же вывода придерживаются и арбитражные суды России.

Когда имущество по договору лизинга находится на балансе у лизингополучателя, НДС к вычету принимается ежемесячно. На основании счета-фактуры, сумма вычета заносится в книгу покупок.

Налоговый вычет при лизинге

Налоговый вычет — это сумма, на которую можно уменьшить платежи в бюджет. В основном вычет применяется в отношении НДС. Сумма уплаты налога на добавленную стоимость уменьшается на величину поступивших товарно-материальных ценностей или оказанных услуг.

Лизинговая система построена так, что бюджет должен все время делать возврат НДС компаниям-лизингодателям. Оплачивая поставщикам дорогостоящее имущество, они осуществляют погашение НДС с его полной стоимости. После передачи оборудования в аренду компания получает платежи значительно меньше его стоимости. Таким образом, вычет НДС по лизингу у лизингодателя всегда больше, чем уплата.

Возмещение НДС при лизинге у лизингополучателя в случае, когда имущество передано на баланс получателя, также сопряжено с проблемами. Условием возмещения НДС является факт приходования ТМЦ на баланс организации или оказания ей услуг. В этом случае фирмы постоянно имеют НДС к возмещению по договору лизинга до момента его окончания.

Проблемы возврата НДС из бюджета возникают в случаях, когда налогоплательщик не может предоставить полный пакет документов или часть из них не соответствует требованиям НК РФ.

Приобретенное в лизинг имущество должно полностью участвовать в видах деятельности, подлежащих обложению НДС. Тогда налог с арендных платежей возмещается в полном объеме. Иногда организация ведет свою деятельность в нескольких направлениях, включая те, что не облагаются НДС. В этом случае налог с лизинговых платежей подлежит пропорциональному распределению на все виды производств. НДС со льготируемой деятельности не принимается к вычету.

Как вернуть НДС по лизингу

При заполнении декларации по НДС, из размера налога, начисленного по реализации и авансам, вычитается НДС по лизинговым платежам. В случае когда размер вычета НДС превышает его значение к уплате, согласно ст. 21 НК РФ, эту сумму можно подать на возмещение, то есть возвратить из бюджета.

Возврат НДС при лизинге возможен только при соблюдении следующих условий:

- счет-фактура, выставленная лизингодателем, соответствует требованиям ст. 169 НК РФ;

- имеется подтверждение оплаты;

- имущество учитывается у лизингополучателя;

- основное средство используется организацией в деятельности, облагаемой НДС.

Для возврата суммы из бюджета необходимо:

- Написать заявление в ИФНС на возврат в произвольной форме с указанием суммы.

- Предоставить договор лизинга, акт приема-передачи основного средства, документы, подтверждающие оплату ежемесячных платежей.

- Отразить суммы возврата в книге покупок.

- Представить счета-фактуры, акты выполненных работ, заполненные в соответствии с законодательством.

Предприятию могут отказать в возмещении НДС в случае, если оно находится в стадии банкротства, оплату по договору производило векселями, договорами цессии или с привлечением займов.

НДС при переуступке

Переуступка лизинга — это цессия. Возникает потребность в этом действии в большинстве случаев из-за неплатежеспособности лизингополучателя. Согласно п. 1 ст. 146 НК РФ, передача прав на имущество облагается НДС.

При договоре цессии налоговую базу устанавливают на основании ст. 154 НК РФ. Значение определяется как разница между суммой первоначального договора и всеми платежами по нему, включая авансовые.

Согласно ст. 174 НК РФ, новый участник договора может предъявить к вычету НДС по сумме оставшихся платежей по договору лизинга при наличии счета-фактуры.

НДС при досрочном погашении лизинга

При досрочном выкупе лизингового имущества особенности учета возникают как у лизингополучателя, так и у лизингодателя и зависят они от того, на чьем балансе учитывался объект.

Если стороны договорились, что лизингодатель учитывает ОС на своем балансе, то досрочное погашение требует выполнения проводок в следующей последовательности:

- Лизингодатель списывает первоначальную стоимость ОС, амортизационные начисления, остаточную стоимость; проводит прочую реализацию на сумму досрочного погашения; выделяет НДС к уплате в бюджет.

- Лизингополучатель отражает переход права собственности; начисляет сумму досрочных платежей на основании счета-фактуры, указывая на счете РБП (расходы будущих периодов), выделяет с нее НДС. При этом сумма НДС ставится к возмещению, списываются со счета РБП на счета затрат суммы по срокам договора.

Если стороны пришли к соглашению, что лизингополучатель учитывает ОС на своем балансе, то досрочное погашение фиксируется следующим образом:

- Лизингодатель передает ОС лизингополучателю, начисляет досрочные платежи, выставляет счет-фактуру, начисляет НДС в бюджет.

- Лизингополучатель производит действия, описанные двумя абзацами выше.

В обоих описанных случаях операция не является предоплатой и НДС ставится к зачету из бюджета или к уплате на основании счета-фактуры.

НДС у лизингодателя

Приобретая товар для последующей сдачи его согласно договоренности, лизингодатель берет всю сумму НДС с этой операции к возмещению. Фактически сумма продажи оборудования делится на длительный период, растягивая НДС к уплате по сделке на годы. За счет постоянно приобретаемого имущества лизинговые компании формируют стабильный вычет по НДС. Возмещая этот вычет из бюджета, лизинговый бизнес сам имеет возможность кредитоваться в банке и успешно исполнять свои обязательства.

Проводки по НДС по договору лизинга

Ведение бухучета по операциям лизинга регламентируется соответствующим приказом Минфина РФ от 17 февраля 1997 года № 15. Объект лизинга может учитываться на балансе одной из сторон: лизингодателя или лизингополучателя. Этот порядок закрепляется в договоре или в дополнительном соглашении к нему.

В бухучете он, как правило, показывается на счете основных средств. Если имущество учитывается на балансе лизингодателя (счет 01 «Основные средства»), то лизингополучатель отражает его стоимость на забалансовом счете 001 («Арендованные основные средства»).

Учет всех расчетов по договору лизинга производится на счете 76, с отдельной аналитикой по платежам: аванс (для учета авансов), текущие платежи (ежемесячные платежи), выкупная стоимость (стоимость имущества при выкупе). Далее принимаются в расчет все нюансы учета продавца и покупателя лизингового имущества.

Проводки по НДС у лизингополучателя

По договору лизинга, у лизингополучателя имущество будет учитываться на забалансовом счете. Амортизационные отчисления он делать не будет, так как забалансовые счета не предусматривают изменения стоимости до перехода права собственности. Остальные операции по договору отражаются в соответствии с предоставляемыми документами лизингодателя. Бухгалтерские проводки:

- Дебет 001 — полученное по договору лизинга ОС поставлено на забалансовый счет.

- Дебет 20 Кредит 76 — отражен в затратах платеж по договору лизинга (проводка делается ежемесячно).

- Дебет 19 Кредит 76 — отражен НДС с ежемесячного лизингового платежа.

- Дебет 68 Кредит 19 — НДС принят к вычету (проводка ежемесячная).

- Дебет 76 Кредит 51 — перечисление обязательного лизингового платежа.

После выполнения всех обязательных платежей, лизингополучатель сторнирует сумму с забалансового счета, делая проводку по кредиту 001. Одновременно имущество ставится на балансовый счет лизингополучателя (Дебет 01 Кредит 02 — сумма основного средства за минусом НДС, так как сумма НДС по имуществу принималась к зачету по выставленным счетам-фактурам лизингодателя).

ЛИЗИНГ: теория и практика финансирования

Хочешь знать всё о лизинге? В этой книге приведен практический опыт применения лизинга в российских организациях. Предложены рекомендации по расчету лизинговых платежей, их отражению в бухгалтерском учете, составлению и заключению договоров.

Проводки НДС у лизингодателя

В случае, когда имущество, согласно договору остается на балансе лизингодателя до полного выкупа, отражать амортизацию и НДС будет он. В бухгалтерском учете используется счет 03, субсчет «Материальные ценности, предоставленные во временное пользование». Проводки при лизинге ОС будут, с учетом его амортизационных отчислений, следующие:

НДС при лизинге

Лизинг фактически представляет собой договор финансовой аренды, и от обычной аренды его отличает только то, что арендатор обязуется по окончании оговоренного срока приобрести в собственность имущество, которым пользуется по договору. Таким образом, договоры по лизингу трактуются в соответствии с гражданским законодательством (ст. 625, ст. 665 ГК РФ). НДС при лизинге, вызывающий массу вопросов у лизингополучателя, теоретически регламентирован НК РФ и Приказом Минфина от 17.02.1997 № 15 «Об отражении в бухгалтерском учете операций по договору лизинга». В этих законодательных нормах отражены основные положения лизингового документооборота и деятельности субъектов правоотношения: информация об условиях постановки движимого и недвижимого лизингового имущества на баланс, обстоятельства возмещения, базовые моменты налогообложения и прочее. Рассмотрим подробнее в нашей статье, какие преимущества предоставляет данный вид договора, и как можно вернуть налог на добавленную стоимость при лизинге.

Налог на имущество при лизинге

Начисление НДС при лизинге производится с учетом стоимости самого взятого в лизинг имущества и платы за услуги предоставляющему лицу (лизингодателю). Налог считается единым платежом и учитывается также, как платеж по договору.

Размер НДС, который уплатил лизингополучатель, всегда выше размера НДС при покупке той же техники в кредит.

Стоит учесть тот факт, что закон позволяет сторонам решить, на чьем балансе будет числиться отданное в лизинг имущество (п. 4 ст. 421 ГК РФ). Обычно оно числится на балансе лизингодателя. Поэтому и налог уплачивает обычно он. В любом случае, он уплачивается по месту нахождения имущества (ст. 883 НК РФ).

При уплате транспортного налога все сложнее. Разъяснения по вопросу в отношении арендованной машины даны ФНС России (Письмо ФНС России от 11.12.2013 № БС-4-11/22368). Налоговый орган посоветовал обращать внимание на то, был ли изначально транспорт зарегистрирован в органах ГИБДД за лизингодателем. Если да, то плательщиком налога будет именно он. В случае, если договор расторгнут, а автомобиль зарегистрирован на лизингополучателя, то последний месяц учитывает при расчете транспортного налога как за полный месяц (п. 3 ст. 362 НК РФ).

Плательщиком налога на имущество является та сторона договора лизинга, на балансе которой находится лизинговое движимое или недвижимое имущество (п. 1 ст. 374 НК РФ).

Возврат НДС при лизинге

Налог на добавленную стоимость при лизинге так же можно предъявить к вычету, как и любой другой, однако для этого надо выполнить несколько условий:

- сданное в лизинг имущество должно применяться в работе, которая облагается НДС, причем этот факт следует отразить в договоре;

- действия лизингодателя рассматриваются как оказание услуги по сдаче техники или другого имущества в аренду;

- лизингополучатель в своих бухгалтерских документах отразил получение имущества по лизингу как услуги;

- лизингодатель выставил арендатору счет-фактуру за арендную плату в соответствии со ст. 169 НК РФ.

При возврате средств значение имеет только максимальная сумма льготы, а если имущественный налоговый вычет использован не в полной сумме, то его можно добрать в следующем году.

В органы налоговой инспекции для вычета следует подать заявление и следующий пакет документов:

- договор лизинга, в котором предметом сделки выступает движимое или недвижимое имущество;

- правоустанавливающие документы из органов Росреестра;

- документы, подтверждающие полную оплату по договору лизинга;

- справка по форме 2-НДФЛ о размере полученных доходов и удержанных налогов с каждого места работы заявителя;

- счет-фактура;

- общегражданский паспорт заявителя.

По сведениям указанных документов гражданин будет заполнять декларацию по форме 3-НДФЛ, а налоговый орган — осуществлять проверку представленных сведений.

НДС при цессии лизинга

Цессия лизинга — это переуступка прав, при которой сданное в аренду имущество передается новому пользователю. Происходит это по разным причинам, чаще всего лизингополучатель проводит цессию, то есть передает право распоряжаться имуществом в связи с собственными финансовыми сложностями.

В этом случае и старый, и новый лизингополучатель обязаны отразить в соответствующих документах все, что касается уплаты НДС. Налоговое законодательство гласит, что передача прав на использование имущества облагается налогом на добавленную стоимость (п. 1 ст. 146 НК РФ). Налоговую базу в таких ситуациях определяют согласно ст. 154 НК РФ, а именно как разницу в стоимости передаваемых по договору прав лизинга и доходов от цессии. Это касается прежнего лизингополучателя. Новый арендатор может предъявить этот НДС к вычету, если имеет на руках счет-фактуру, само имущество и имущественные права (ст. 171 НК РФ).

Влияет ли НДС на эффективную ставку по лизингу?

Эффективная ставка — это термин, которым обозначают реальный размер платежа. В нем учтены все налоги, комиссии и другие скрытые выплаты. Эффективную ставку по лизингу обычно рассчитывают следующим образом:

- от фактического размера лизинговых платежей отнимают стоимость объекта лизинга, которая определена на момент заключения договора;

- результат делят на количество лет, в течение которых договор действовал;

- умножают полученную сумму на 100%.

Если в фактическом размере лизинговых платежей был заложен НДС, то эффективная ставка будет выше. Данный налог в стоимость платежей закладывают, если взятое в лизинг имущество использовалось для оказания услуг, облагаемых НДС.

Чтобы досконально разобраться в вопросах, связанных с налогом на добавленную стоимость на лизинговые платежи, обратитесь за консультацией к нашим квалифицированным специалистам. На сегодняшний день позиция фискальных органов в отношении лизинговых договоров еще не сформирована полностью и время от времени меняется. Чтобы вовремя отследить все изменения законодательства и воспользоваться предоставленными преференциями, обращайтесь за помощью к профессионалам по указанным телефонам или онлайн.