Кроссворд плата за таможенное оформление

Расчет таможенных платежей

Под таможенными платежами подразумеваются обязательные платежи, которые взимаются таможенными органами при пересечении таможенной границы Таможенного Союза. Платежи перечисляются безналичным путем по отдельным реквизитам для каждого вида платежа с указанием кода таможни в специальных графах платежного поручения. Если в платежке не будут указаны КБК и код таможни, или они будут указаны с ошибкой, то выпустить декларацию не получится, т.к. инспектор таможенного органа не увидит в электронном виде наличие денежных средств. Причем средства должны быть перечислены заранее (один-два дня) до подачи декларации. Если таможенный орган не видит в системе денег, то не поможет ни наличка, ни скан платежки, ни гарантийное письмо.

При оформлении ввоза существуют следующие виды таможенных платежей: таможенные сборы, ввозная таможенная пошлина, НДС, акциз, также могут применяться различные виды прочих пошлин (специальные, антидемпинговые, компенсационные, сезонные).

При оформлении вывоза: таможенные сборы, вывозная таможенная пошлина.

Прежде чем начать расчет таможенных платежей, нужно знать исходные данные: код ТН ВЭД товара, таможенную стоимость, для некоторых кодов ТН ВЭД дополнительно страну происхождения и количество товара в натуральных единицах (кг, шт и т.д.).

Определение размера ставок таможенных сборов за таможенное оформление.

Для подачи декларации на товары нас интересуют таможенные сборы за совершение действий, связанных с выпуском товара (таможенные сборы за таможенные операции). Именно о них и поговорим.

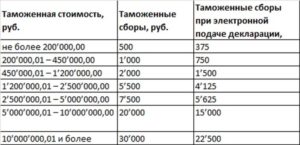

Итак, при ввозе для определения размера таможенных сборов нам понадобиться знать только размер общей таможенной стоимости по декларации, а именно значение гр.12. Далее находим нужное значение в таблице:

Т.к. в наше время практически все декларации передаются в таможенный орган посредством электронной передачи данных, то нас интересует правая колонка таблицы. Она определена как 75% от основной ставки.

При вывозе (экспорте) товаров, по которым вывозные таможенные пошлины не начисляются, таможенные сборы не уплачиваются.

Подробнее о таможенных сборах можно ознакомиться, прочитав гл. 14 в законе №311-ФЗ «О таможенном регулировании в Российской Федерации», о ставках таможенных сборов за таможенные операции – в Постановлении Правительства РФ №863 от 28.12.2004.

Расчет ввозной таможенной пошлины.

Начальные данные для расчета: таможенная стоимость товара (графа 45 декларации), ставка пошлины. Ставку пошлины ищем по коду ТН ВЭД в Едином Таможенном Тарифе ЕврАзЭС (ЕТТ ЕАЭС).

В ЕТТ ставка пошлины может быть указана:

— в % от таможенной стоимости (так называемая адвалорная ставка);

— в евро за единицу количественного показателя (специфическая ставка), например, в евро за кг;

— комбинированная ставка – когда указаны и %, и ставка за единицу товара- сравниваем два значения и выбираем большее из них.

Итак, считаем ввозную таможенную пошлину.

При адвалорной ставке (т.е. если указаны только проценты) высчитываем соответствующий процент от таможенной стоимости товара.

П- размер пошлины в рублях,

ТС- таможенная стоимость в рублях,

«а» -ставка пошлины в процентах.

Например, полиэтиленовая пленка с кодом 3920108900 имеет ставку в 6,5%. Таможенная стоимость ввозимой нами пленки равна 500 000 руб. Тогда пошлина будет равна 500 000*6,5/100= 32 500 руб.

При специфической ставке (указан размер пошлины за единицу товара) расчет выглядит следующим образом:

П- размер пошлины в рублях;

а- ставка пошлины в евро;

с- курс ЦБ евро на дату подачи декларации;

k- количество товара в единицах, указанных в ставке пошлины.

Например, резиновые сапоги с кодом 6401990000 имеют ставку 0,75 евро за пару. Ввозится 200 пар. Курс ЦБ на дату подачи, например, 70 руб/евро. Тогда пошлина будет равна 200*0,75*70=10 500 руб.

При комбинированной ставке (если в ЕТТ указаны и проценты, и количество евро за единицу товара) используем оба предыдущих расчета и выбираем большее.

Например, офисные кресла с кодом 9401300001 имеют ставку 15%, но не менее 0,527 евро за кг. Таможенная стоимость их равна 300 000 руб. Вес нетто кресел (графа 38 в декларации) равен 1000 кг. Курс ЦБ – 70 руб/евро.

Делаем два расчета:

а) по таможенной стоимости – П=300000*15/100=45000 руб.

б) по количеству – П=1000*0,527*70=36890 руб.

Большее в варианте а), следовательно пошлина к оплате будет в размере 45000 руб.

Расчет НДС при ввозе.

При импорте НДС уплачивается в процессе таможенного оформления. Для начала надо определить ставку НДС для вашего товара. В этом поможет Налоговый Кодекс. Возможные варианты – 0%, 10%, 18% (с 01/01/2019- 20%) . При стандартных ситуациях импорта НДС подлежит оплате в полном размере. В некоторых ситуациях возможно освобождение от уплаты. О них поговорим позже.

Формула для расчета НДС выглядит следующим образом:

ТС – таможенная стоимость товара, руб.;

П – ввозная пошлина, руб.;

А- сумма акциза, руб.;

Резюмируя, можно сказать, что в декларации на товары результаты расчета таможенных платежей, ставки и база для расчета каждого платежа указывается в графе 47 . Под кодом 1010 – указаны таможенные сборы, под кодом 2010 – ввозная таможенная пошлина, под кодом 5010 – НДС. Если товаров в декларации несколько, то таможенные сборы указываются только в гр.47 первого товара. В графе B можно увидеть размер всех платежей по декларации и платежные документы, с которых эти платежи будут (были) списаны.

Таможенные сборы: виды, порядок исчисления, сроки уплаты.

Таможенные платежи и их виды.

Согласно ТК РФ к таможенным платежам относится: – ввозная таможенная пошлина;– вывозная таможенная пошлина;

– налог на добавленную стоимость, взимаемый при ввозе товаров на таможенную территорию Российской Федерации;– акциз, взимаемый при ввозе товаров на таможенную территорию Российской Федерации;– таможенные сборы (за таможенное оформление, таможенное сопровождение, хранение).Таможенные платежи взимаются только в том случае, если они установлены в соответствии с законодательством Российской Федерации.Уплата таможенных платежей является одним из условий перемещения товаров и транспортных средств через таможенную границу Российской Федерации.Таможенным сбором признаётся плата за осуществление таможенными органами различных мероприятий.Таможенные сборы уплачиваются:– за таможенное оформление – при декларировании товаров;– за таможенное сопровождение – при сопровождении транспортных средств, перевозящих товары в соответствии с процедурой внутреннего таможенного транзита либо с таможенным режимом международного таможенного транзита;– за хранение – при хранении товаров на складе временного хранения или на таможенном складе таможенного органа.

В настоящее время уже установленные Правительством Российской Федерации твёрдые ставки сборов, как за таможенное оформление, так и за таможенное сопровождение и хранение товаров.Размеры сбора за ТО установлены ПП РФ №863 «О ставках таможенных сборов за таможенное оформление товаров». В соответствии с данным документом размер сбора за ТО зависит от величины таможенной стоимости перемещаемого товара.Размеры сборов за таможенное сопровождение и хранение товаров прописаны в ТК РФ. В соответствии с Законом «О таможенном тарифе» таможенная пошлина – это обязательный платеж в федеральный бюджет, взимаемый таможенными органами при ввозе товаров на таможенную территорию Российской Федерации или вывозе товаров с этой территории, а также в иных случаях, установленных таможенным законодательством Российской Федерации, в целях таможенно-тарифного регулирования внешнеторговой деятельности в экономических интересах Российской Федерации.Виды таможенных пошлин:– ввозные;–вывозные.Закон «О таможенном тарифе» допускает в качестве меры оперативного регулирования внешнеторговых операций введение сезонных пошлин. От других временных мер государственного регулирования сезонные пошлины отличаются тем, что связаны с периодическими, сезонными колебаниями конъюнктуры соответствующих товарных рынков.Наибольшую долю в структуре доходов от внешнеторговой деятельности в настоящее время составляют косвенные налоги, а именно НДС и акцизы.НДС представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров, работ и услуг и материальных затрат, отнесённых на издержки производства и обращения. Акцизы имеют определённое сходство с НДС, но не отличаются привязкой к конкретным товарам, а также тем, что уплачиваются не каждый раз с оборота, а один раз производителем подакцизного товара или лицом, совершающим внешнеторговые операции с этим товаром. В Российской Федерации номенклатура подакцизных товаров включает спиртосодержащую и табачную продукцию, легковые автомобили и мотоциклы, спирт этиловый из всех видов сырья (за исключением спирта коньячного), автомобильный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, прямогонный бензин.При обложении НДС товаров, перемещаемых через таможенную границу Российской Федерации действует три вида ставок: 0%, 10% или 18%.

В налоговую базу для обложения акцизами включаются объём подакцизных товаров в натуральном выражении (для товаров, в отношении которых установлены твёрдые ставки) и таможенная стоимость и таможенная пошлина (для товаров, в отношении которых установлены адвалорные ставки).

Таможенные сборы: виды, порядок исчисления, сроки уплаты.

Таможенным сбором признаётся плата за осуществление таможенными органами различных мероприятий.Таможенные сборы уплачиваются:– за таможенное оформление – при декларировании товаров;– за таможенное сопровождение – при сопровождении транспортных средств, перевозящих товары в соответствии с процедурой внутреннего таможенного транзита либо с таможенным режимом международного таможенного транзита;– за хранение – при хранении товаров на складе временного хранения или на таможенном складе таможенного органа. В настоящее время уже установленные Правительством Российской Федерации твёрдые ставки сборов, как за таможенное оформление, так и за таможенное сопровождение и хранение товаров.Размеры сбора за ТО установлены ПП РФ №863 «О ставках таможенных сборов за таможенное оформление товаров». В соответствии с данным документом размер сбора за ТО зависит от величины таможенной стоимости перемещаемого товара.Размеры сборов за таможенное сопровождение и хранение товаров прописаны в ТК РФ. Лицом, ответственным за уплату таможенных сборов за таможенное оформление, являются декларант. Лицами, ответственными за уплату таможенных сборов за таможенное сопровождение, являются лица, получившие разрешение на ВТТ либо на МТТ. Лицами, ответственными за уплату таможенных сборов за хранение, являются лица, поместившие товары на СВХ или на таможенный склад таможенного органа. Сборы вправе уплатить любое лицо.Исчисляются таможенные сборы непосредственно лицами, ответственными за уплату таможенных сборов. Исчисление сумм подлежащих уплате таможенных сборов производится в валюте Российской Федерации. Таможенные сборы за таможенное оформление должны быть уплачены до подачи таможенной декларации или одновременно с подачей таможенной декларации. Таможенные сборы за таможенное сопровождение должны быть уплачены до начала фактического осуществления таможенного сопровождения. Таможенные сборы за хранение должны быть уплачены до фактической выдачи товаров со склада временного хранения или с таможенного склада.

Таможенные платежи — нюансы оплаты, расчёта и возврата излишне уплаченных платежей

Таможенные платежи — важная составляющая доходных статей бюджета государств, входящих в Таможенный союз. На таможенные платежи приходится свыше 35% от доходов федерального бюджета. В интересах государства следить за полным исполнением их уплаты для того, чтобы снизить риски ухода участников ВЭД от уплаты этих платежей.

Из этой статьи вы получите представление о видах таможенных платежей, сроках их уплаты, методах взимания и обеспечения, а также о способах борьбы с уклонением от их уплаты.

Виды таможенных платежей

Под таможенными платежами подразумеваются всевозможные пошлины, сборы и налоги, взимание которых возложено на работников таможни. Обязанность их уплаты возникает при перемещении транспортных средств и грузов через границу с применением различных таможенных процедур и режимов. Ставки пошлин устанавливаются Правительством. Они регулярно пересматриваются. Теперь, подробнее о разновидностях таможенных платежей.

- Вывозная таможенная пошлина. Позволяет регулировать цены на продукцию внутри государства. Из РФ, по большей части, экспортируется сырьё и природные ресурсы. Бремя оплаты этого вида пошлин ложится на участников ВЭД, решивших работать в этой сложной нише рынка.

- Ввозная таможенная пошлина. Платёж, обязательный для импортёров. Его размер зависит от того, с какой целью ввозится продукция. Если это готовые товары, то импортная пошлина выше, если это сырьё, необходимое для производства, — ниже. Есть перечень товаров, освобождаемых от ввозных таможенных пошлин.

- Таможенные сборы. Это плата за таможенные услуги: оформление, сопровождение и хранение грузов.

- Акцизы. Чтобы узнать виды и ставки акцизов по налоговой базе, загляните сюда. В статье есть примеры расчётов суммы акцизов на самые «ходовые» импортные товары.

Антидемпинговая пошлина. Предназначена для защиты национальных производителей и товаров. Информация о специальных антидемпинговых и компенсационных пошлинах здесь. Импортёрам товаров, подпадаемых под действие антидемпинговых мер, нужно знать, сколько и за что придётся платить.

Антидемпинговая пошлина. Предназначена для защиты национальных производителей и товаров. Информация о специальных антидемпинговых и компенсационных пошлинах здесь. Импортёрам товаров, подпадаемых под действие антидемпинговых мер, нужно знать, сколько и за что придётся платить.- Адвалорная пошлина. Своё название она получила от метода расчёта — самого распространённого в настоящее время. Как взимается адвалорная пошлина, читайте тут. В статье есть методы, формула и примеры расчётов пошлины.

- Налог на добавленную стоимость или НДС. Его нужно платить при ввозе продукции на таможенную территорию России.

Существует список товаров, подпадающих под льготные тарифы. Льготы по уплате платежей устанавливаются Правительством РФ.

Собственно говоря, к таможенным платежам относятся проценты, пени и штрафы за задержку или уклонение от их уплаты. Но коротко на эту тему будет сказано ниже.

Возникла проблема? Позвоните нашему специалисту по таможенным вопросам:

Москва и Московская область: +7 (499) 703-48-81 (звонок бесплатен)

Санкт-Петербург и Лен.область: +7 (812) 309-93-24

Порядок уплаты

Создан специальный счёт таможни, предназначенный для этих целей, можно оплачивать в кассу. Оплата производится по кодам, классифицирующим вид пошлины, сбора или налога. После чего у плательщика должен остаться на руках один из двух экземпляров подтверждения платежа. Второй останется в таможенном органе.

Создан специальный счёт таможни, предназначенный для этих целей, можно оплачивать в кассу. Оплата производится по кодам, классифицирующим вид пошлины, сбора или налога. После чего у плательщика должен остаться на руках один из двух экземпляров подтверждения платежа. Второй останется в таможенном органе.

Статья 190 ТК ТС указывает, что таможня не имеет права на отказ в принятии декларации, если лицо не предъявило платёжные документы. То есть, декларацию можно подавать до оплаты таможенных платежей.

Выпуск грузов возможен только после погашения таможенных платежей, как указано в подп. 3, пункта № 1, 195 статьи ТК.

Исключение составляет выпуск грузов под определённые гарантии со стороны декларанта . То есть, при обеспечении уплаты таможенных платежей по ТК ТС.

Ему необходимо знать код товара ТН ВЭД, а остальные действия смотрите в примере расчёта таможенных платежей. Кстати, таможенные платежи взимаются и с физических лиц в форме таможенных сборов.

Важную роль играет валютные курсы на день расчёта, что усложняет авансовую форму расчёта с таможенными органами. Кто и как может распоряжаться суммами авансовых платежей, узнайте тут. В этой статье вы найдёте интересную информацию о целесообразности такой формы расчётов и уплаты таможенных платежей в 2015 году.

Сроки уплаты

Декларантам необходимо оплачивать пошлины, сборы и остальные платежи в положенный срок.

Декларантам необходимо оплачивать пошлины, сборы и остальные платежи в положенный срок.

- Ввоз. 15 дней с момента, когда товары были предъявлены в таможенный орган или после завершения таможенного транзита внутри таможенной территории.

- Вывоз. Чёткого срока нет, но он связан с подачей декларации.

- Изменение таможенного режима. Оплата производится в день завершения изменения.

- Нецелевое использование товаров после выпуска. Плательщик обязан уплатить таможенные платежи в день нарушения ограничений и распоряжений грузом.

- Нарушение условий и требований к таможенным процедурам. Также в день совершения нарушения.

- Незаконный ввоз грузов. Не позже 5 дней с момента обнаружения у юрлиц таких товаров.

Предусмотрена рассрочка и отсрочка уплаты платежей в таможню. Подробную информацию смотрите в ТК ТС.

Процедура возврата переплат по таможенным платежам

При выявлении переплаты таможенных платежей, плательщику необходимо обратиться к сотрудникам таможни с документами, подтверждающими этот факт. Как составить заявление на возврат таможенных платежей смотрите прямо тут.

Предусмотрены сроки возврата переплат, которые нужно учитывать, если конечно, вы не желаете, чтобы ваши деньги ушли в бюджет безвозвратно.

Уклонение от уплаты

Мы не сомневаемся в том, что наши читатели не планируют уклоняться от уплаты налогов, пошлин и сборов, но никто не застрахован от просрочек, возникающих в результате сбоев в организации расчётов с контрагентами или других проблем.

Мы не сомневаемся в том, что наши читатели не планируют уклоняться от уплаты налогов, пошлин и сборов, но никто не застрахован от просрочек, возникающих в результате сбоев в организации расчётов с контрагентами или других проблем.

Если не удалось оплатить платежи своевременно, то:

- производится списание необходимых средств со счетов юрлица;

- оплата осуществляется за счёт имущества, в том числе товаров, в отношении которых образовалась задолженность;

- уплата выполняется в судебном порядке.

Если денег на счетах плательщика недостаточно, то таможенный орган наделён правом взыскания сумм с денежного залога или с авансового платежа.

Таможенные платежи отправляются в бюджет РФ. Установление ставок на таможенные сборы, пошлины и налоги — прерогатива Правительства России, а их выплата ложится на плечи участников ВЭД.

Внешнеэкономическая деятельность, теоретически, выглядит крайне привлекательно. Этот бизнес позволяет создавать рабочие места, расширять и укреплять предприятие, увеличивать доходы предпринимателей. Но на деле, международная торговля в нашей стране — очень сложное поле деятельности.

Вот информация о новом снижении ввозных таможенных пошлин на некоторые товары:

Вывод: начинающим участникам ВЭД нужно просчитать все риски, анализировать состояние экономической и политической ситуации в стране, быть гибкими и готовыми мгновенно отреагировать на изменения на рынке.

Новые правила получения посылок из-за рубежа: Таможня дает добро, но берет себе 15%

С начала года в России действуют новые правила интернет-покупок. Норма беспошлинного ввоза снизилась. Поэтому риск попасть на уплату пошлины повысился. «Комсомолка» попросила Федеральную таможенную службу и Почту России ответить на наши наивные вопросы.

1. Как изменился беспошлинный порог?

Он упал с 500 до 200 евро. По весу остался таким же (31 кг). Все, что свыше, облагается таможенной пошлиной. Но есть две хорошие новости. Во-первых, сама пошлина снизилась с 30% до 15% по сумме и с 5 евро до 2 евро за килограмм — по весу. Во-вторых, теперь можно совершать любое число покупок в месяц. В прошлом году суммы посылок суммировались за месяц и пошлину надо было платить с общего превышения.

Кто в плюсе (по сравнению с прошлым годом):

— Те, кто заказывает недорогие посылки, но часто.

— Те, кто покупает дорогие вещи — дороже 800 евро.

Пример: раньше, если вы заказывали смартфон за 1000 евро, пошлина составляла 150 евро. А сейчас — 120 евро. Платить в рублях — по курсу ЦБ на день прихода товара в Россию.

— Те, кто покупает вещи стоимостью от 200 до 500 евро.

2. Как можно заплатить пошлину?

Самый удобный способ — онлайн. В этом случае электронное декларирование и таможенное оформление происходит автоматически. Но эту услугу предоставляют не все интернет-площадки. Договоры с нашей таможней и почтой заключили пока только китайские маркетплейсы AliExpress и Joom. Покупатели могут оплатить пошлину либо на сайте интернет-магазина, либо на сайте или в мобильном приложении Почты России. На посылки из Китая приходится львиная доля отправлений — около 90%.

3. Я не могу оплатить пошлину онлайн. Что делать?

К сожалению, далеко не все онлайн-магазины заключили подобный договор с таможней и почтой. Многие площадки находятся в процессе внедрения этой услуги, скоро онлайн-оплата будет доступна почти для любых покупок за рубежом.

А пока оплатить пошлину можно двумя другими способами:

— В отделении почты, куда придет посылка.

— В руки курьеру, который принесет посылку на дом и квитанцию.

4. Нужно ли приплачивать что-то сверху?

Да, есть небольшая комиссия Почты России. Она выступает агентом Федеральной таможенной службы. То есть собирает деньги с получателей посылок и направляет их в ФТС (а та передает в бюджет).

5. Что делать, если посылку отправили на таможенный пост?

Значит, у таможенного инспектора возникли к ней вопросы. Например, подозрения, что сумма покупки была специально занижена в декларации. Тогда придется ехать на таможенный пост (в Москве — Варшавское шоссе, 37). С собой нужно взять паспорт, ИНН, выписку из банка с суммой покупки или скриншот экрана с заказом в онлайн-магазине.

ВОПРОС — РЕБРОМ

А если товар заказан через частных экспресс-перевозчиков?

Если вы заказываете товар через частных экспресс-перевозчиков (UPS, DHL и др .), пошлина будет рассчитываться так же. Но возникнет дополнительная комиссия — таможенный сбор в 250 рублей. Это плата за оформление декларации. Почта России его не платит. При этом частные перевозчики могут устанавливать любые расценки за растаможку . В Москве услуга стоит около 1000 рублей.

КСТАТИ

Самолетом — выгоднее всего

Низкие лимиты действуют только для тех посылок, которые доставляются почтой и различными курьерскими службами. Для тех, кто путешествует самостоятельно, лимиты не изменились. Поездом без пошлины можно провезти товары на 500 евро (не больше 25 кг), а в самолете — на 10 тысяч евро (не больше 50 кг). Но эта рекомендация скорее для продвинутых путешественников и тех, кто часто летает в зарубежные командировки.

СПРАВКА «КП»

По данным ФТС, в 2019 году число «платных» посылок увеличилось в пять раз — до 234 тысяч. Объем таможенных платежей составил 895 млн рублей. Это в три раза больше, чем в 2018 году.

Читайте также

Новое соглашение «ОПЕК+»: Москва показала, что война – не выход

Россия добилась справедливого сокращения добычи нефти и сохранила все свои рынки

Правительство увеличило максимальную сумму ипотеки для получения кредитных каникул

Для Москвы это 4,5 миллионов рублей, для Санкт-Петербурга и Дальнего Востока — 3 миллиона рублей

Хотите узнать, как правильно ездить на поездах дальнего следования — задайте вопрос директору Федеральной пассажирской компании

На связи с «Комсомолкой» — директор Федеральной пассажирской компании Петр Валерьевич Иванов

Глава ЦБ: Банки удовлетворили только 15% заявок на реструктуризацию кредитов

Эльвира Набиуллина попросила банки лояльнее относиться к заемщикам

Трудности перевода: с переходом на «удаленку» в Интернете разгулялись псевдорепетиторы

Переживут ли карантин школы по изучению иностранных языков

Вместе против коронавируса: Как бизнес откликнулся на общую беду

Распространение коронавируса перевернуло жизнь во всем мире. Мы вновь вспомнили о том, что и кто по-настоящему важен — здоровье родных, труд врачей, помощь волонтеров, солидарность, неравнодушие. В стороне в этой общей борьбе против не остался и бизнес

«Купили на дне»: Правительство сэкономило на покупке Сбербанка 600 миллиардов рублей

Всего на это потратили 2,14 трлн рублей из Фонда национального благосостояния

Грузоперевозчики предложили использовать «Платон» вместо бумажных пропусков на время карантина

Со времён ЧМ-2018 в базе системы есть маршруты 1,3 миллиона грузовиков

Как новая сделка ОПЕК+ повлияет на стоимость нефти и курс рубля

В этом году нашей валюте пророчат укрепление, но это не точно

У банкиров зарплатный обвал, а больше всех готовы платить строителям

Жалования россиян начали падать еще до коронавирусного кризиса

Почему рекордное сокращение добычи не привело к росту цен на нефть и курса рубля

Участники сделки ОПЕК+ сократят добычу на 10 миллионов баррелей в сутки. Как это повлияет на простых россиян

Западные аналитики рассчитали, каким будет кризис в России

Безработица вырастет в 2 раза, а экономика восстановится только к 2023 году

«Почти договорились»: Экспортеры нефти могут рекордно снизить добычу

Россия и Саудовская Аравия готовы сократить производство на 23%

Возрастная категория сайта 18+

Антидемпинговая пошлина. Предназначена для защиты национальных производителей и товаров. Информация о специальных антидемпинговых и компенсационных пошлинах здесь. Импортёрам товаров, подпадаемых под действие антидемпинговых мер, нужно знать, сколько и за что придётся платить.

Антидемпинговая пошлина. Предназначена для защиты национальных производителей и товаров. Информация о специальных антидемпинговых и компенсационных пошлинах здесь. Импортёрам товаров, подпадаемых под действие антидемпинговых мер, нужно знать, сколько и за что придётся платить.