Специальная декларация амнистия капитала 2020 образец

Энциклопедия решений. Специальная декларация (третий этап «амнистии капитала» с 1 июня 2019 года по 29 февраля 2020 года)

Специальная декларация (третий этап «амнистии капитала» с 1 июня 2019 года по 29 февраля 2020 года)

Специальная декларация (далее — Декларация), представляемая в рамках третьего этапа «амнистии капитала», — это письменное заявление, представляемое физическими лицами на основании положений Федерального закона от 08.06.2015 N 140-ФЗ «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты РФ» (далее — Закон N 140-ФЗ) для раскрытия сведений (ч.ч. 1, 1.1 ст. 3 указанного закона):

1) об имуществе (земельных участках, других объектах недвижимости, транспортных средствах, ценных бумагах, в том числе акциях, а также долях участия и паях в уставных (складочных) капиталах российских и (или) иностранных организаций), собственником или фактическим владельцем которого они являются;

2) о контролируемых иностранных компаниях, в отношении которых они являются контролирующими лицами (в случае, если основания для признания иностранной организации или иностранной структуры без образования юридического лица контролируемой иностранной компанией не связаны с прямым участием физического лица в капитале путем владения акциями, долями и (или) паями в уставных (складочных) капиталах таких компаний);

3) о своих счетах (вкладах) в банках, расположенных за пределами РФ (в том числе о счетах (вкладах), закрытых на дату представления Декларации), об открытии и изменении реквизитов которых они обязаны уведомлять налоговые органы по месту своего учета в соответствии с Федеральным законом от 10.12.2003 N 173-ФЗ «О валютном регулировании и валютном контроле» (далее — Закон N 173-ФЗ)*(1);

4) о счетах (вкладах) в банках, если в отношении владельца счета (вклада) они признаются бенефициарными владельцами в соответствии с Федеральным законом от 07.08.2001 N 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», и основаниях для признания их бенефициарными владельцами;

5) о государственной регистрации международных компаний в порядке редомициляции в соответствии с Федеральным законом от 03.08.2018 N 290-ФЗ «О международных компаниях» (далее — Закон N 290-ФЗ) применительно ко всем иностранным организациям (контролируемым иностранным компаниям), сведения о которых содержатся в Декларации;

6) о переводе денежных средств со счетов (вкладов) в банках, расположенных за пределами РФ, сведения о которых содержатся в Декларации, на счета (вклады) декларанта в кредитных организациях РФ.

Форма и порядок заполнения Декларации (далее — Порядок) установлены приложениями 1 и 2 к Закону N 140-ФЗ. Следует обратить внимание, что с 19.02.2018 Минфин России наделен полномочиями по представлению письменных разъяснений ФНС России по вопросам порядка заполнения Декларации, которые подлежат опубликованию на официальном сайте финансового ведомства в Интернете (www.minfin.ru) (ч. 3 ст. 3 Закона N 140-ФЗ). Физическим лицам также целесообразно учитывать данные разъяснения при заполнении Декларации*(2).

Внимание

Представление Декларации является правом, а не обязанностью физических лиц, воспользоваться которым могут граждане РФ, иностранные граждане и лица без гражданства, обладающие (обладавшие) имуществом, банковскими счетами или контролирующие иностранные организации (п. 1 ч. 1 ст. 2, абзац первый ч. 1 ст. 3 Закона N 140-ФЗ). При этом воспользоваться им могут и физические лица, которые представляли Декларацию ранее, в ходе первого и (или) второго этапа «амнистии капитала» (с 01.07.2015 по 30.06.2016 и с 01.03.2018 по 28.02.2019) (ч. 8 ст. 3 Закона N 140-ФЗ).

Какой-либо ответственности за сам факт непредставления Декларации не предусмотрено.

Для реализации данного права физическое лицо должно в срок с 01.06.2019 по 29.02.2020 (далее — третий этап декларирования) представить Декларацию на бумажном носителе в любой налоговый орган по своему выбору или непосредственно в ФНС России лично либо через своего уполномоченного представителя, действующего на основании нотариально заверенной доверенности, в двух экземплярах, каждый из которых должен быть подписан декларантом (ч.ч. 2, 4, 9 ст. 3, п. 3 ст. 5 Закона N 140-ФЗ, п. 1 Порядка)*(3). Форма Декларации может быть заполнена от руки либо распечатана на принтере. При этом печатную форму Декларации можно подготовить с помощью программного обеспечения (версия 4.56.4 программы «Налогоплательщик ЮЛ») (см. информацию ФНС России от 28.02.2018).

К Декларации необходимо приложить документы и (или) сведения, подтверждающие отраженную в ней информацию, перечень которых является открытым, а также их опись, составленную в произвольной форме в двух экземплярах и содержащую краткое описание признаков и реквизиты указанных документов, позволяющие их идентифицировать. При этом в случае, если декларант указывает в Декларации сведения об имуществе, фактическим владельцем которого он является, к Декларации должны быть приложены нотариально заверенные копии каждого из договоров номинального владения имуществом (ч.ч. 5, 5.1 ст. 3 Закона N 140-ФЗ). При этом в случае, если Декларация содержит сведения о переводе денежных средств со счетов (вкладов) в банках, расположенных за пределами РФ, на счета (вклады) декларанта в кредитных организациях РФ, к ней прилагаются также следующие документы:

— отчет о движении средств по счету (вкладу) в банке за пределами территории РФ, предусмотренный ч. 7 ст. 12 Закона N 173-ФЗ, за период с 01.01.2019 по дату в пределах 15 календарных дней до даты представления Декларации или по дату закрытия счета (вклада);

— выписки по операциям на счетах (вкладах), подтверждающие зачисление денежных средств на счета (вклады) декларанта в кредитных организациях РФ, выданные и заверенные такими кредитными организациями.

Документы и (или) сведения, прилагаемые к Декларации, должны быть оформлены на русском языке или иметь нотариально удостоверенный перевод на русский язык (ч. 7 ст. 3 Закона N 140-ФЗ)*(4).

Кроме того, декларант не обязан, но вправе в произвольной форме раскрыть информацию об источниках приобретения (способах формирования источников приобретения) объектов имущества, указанных в Декларации, источниках денежных средств, зачисленных на счета (вклады), указанные в Декларации, а также представить документы, подтверждающие права декларанта и (или) номинального владельца в отношении объектов имущества, указанных в Декларации (ч. 6 ст. 3 Закона N 140-ФЗ).

В ходе третьего этапа декларирования Декларация может быть представлена каждым декларантом однократно. Ее повторное представление не допускается, кроме случая представления Декларации после получения письменного отказа в приеме ранее представленной Декларации. Также не предусмотрено и возможности представления уточненной Декларации. При этом в случае представления Декларации в ходе первого и (или) второго этапов «амнистии капитала» представление Декларации в ходе третьего этапа вне зависимости от ее содержания не является представлением уточненной декларации (ч. 8 ст. 3 Закона N 140-ФЗ, п. 1.4 Методических рекомендаций по приему и учету специальных деклараций, утвержденных приказом ФНС России от 18.05.2016 N ММВ-7-6/326@).

Несмотря на то что представление Декларации является не обязанностью, а правом физических лиц, они заинтересованы в его реализации, поскольку законом предусмотрен ряд существенных гарантий для декларантов и лиц, информация о которых содержится в Декларации, в частности (ст. 4 Закона N 140-ФЗ, пп. 3 п. 2.1 ст. 45, пп. 2.3 п. 2 ст. 220 НК РФ)*(5):

1) освобождение от уголовной, административной и налоговой ответственности;

2) запрет на использование задекларированных сведений в качестве основания для возбуждения уголовного дела, производства по делу об административном и (или) налоговом правонарушении, доказательств преступлений (правонарушений);

3) распространение на задекларированные сведения режима налоговой тайны и их нераспространение другим государственным органам без согласия декларанта. При этом сам декларант вправе получить в ФНС России копию ранее поданной Декларации на основании письменного заявления, составленного в произвольной форме и представленного им или его уполномоченным представителем, действующим на основании нотариально заверенной доверенности. В таком случае копия Декларации выдается декларанту или его уполномоченному представителю в срок не позднее 14 календарных дней со дня получения указанного письменного заявления (ч. 6 ст. 4 Закона N 140-ФЗ);

4) возможность передачи имущества от номинального владельца фактическому без налоговых последствий и уменьшения налогооблагаемого дохода от продажи полученного таким образом имущества на его документально подтвержденную или рыночную стоимость (на меньшую из них);

5) запрет на взыскание недоимки по налогам, обязанность по уплате которых возникла на основании задекларированной информации (за исключением обязанности по уплате налогов в отношении прибыли и (или) имущества контролируемых иностранных компаний).

Следует обратить внимание на то, что применительно к третьему этапу декларирования установлены некоторые особенности предоставления гарантий (ст. 6 Закона N 140-ФЗ):

— гарантии, предусмотренные Законом N 140-ФЗ, в отношении деяний, связанных с приобретением (формированием источников приобретения), использованием либо распоряжением иностранными организациями (контролируемыми иностранными компаниями), информация о которых содержится в Декларации, предоставляются при условии государственной регистрации международных компаний в порядке редомициляции в соответствии с Законом N 290-ФЗ применительно ко всем указанным в Декларации иностранным организациям (контролируемым иностранным компаниям), в отношении которых декларант признавался контролирующим лицом на дату их государственной регистрации в едином государственном реестре юридических лиц с одновременным предоставлением статуса международных компаний;

— гарантии, предусмотренные Законом N 140-ФЗ, в отношении деяний, связанных открытием и (или) зачислением денежных средств на счета (вклады), информация о которых содержится в Декларации, предоставляются при условии перевода всех денежных средств со счетов (вкладов), указанных в п.п. 3 и (или) 4 ч. 1 ст. 3 Закона N 140-ФЗ, в банках, расположенных за пределами РФ, на счета (вклады) декларанта в кредитных организациях РФ до даты представления Декларации.

Заметим также, что с 19.02.2018 физическим лицам фактически разрешено представлять вместе с Декларацией, в которой раскрывается информация о контролируемых ими иностранных компаниях и (или) иностранных организациях, участниками которых они являются, уведомления о контролируемых иностранных компаниях и (или) уведомления об участии в иностранных организациях — в таких случаях они не считаются представленными с нарушением установленного срока (п.п. 2, 3, 3.1 ст. 25.14 НК РФ)*(6).

*(1) См. также письмо Минфина России от 17.04.2018 N 03-04-05/25657.

*(3) См. также письмо Минфина России от 07.06.2018 N 03-04-07/39227.

*(4) См. также письмо Минфина России от 06.06.2018 N 03-04-07/38614.

Принятие законопроектов о продлении амнистии капиталов

16 мая 2019 г. Государственная Дума утвердила в третьем, окончательном чтении, несколько законопроектов о проведении очередного этапа амнистии капиталов. Данный механизм предусматривает освобождение от некоторых видов налоговой, административной и уголовной ответственности за отдельные виды правонарушений, связанных с имуществом, контролируемыми иностранными компаниями и зарубежными банковскими счетами физических лиц-резидентов РФ.

Освобождение от ответственности за определенные виды правонарушений предусмотрено Федеральным законом от 08.06.2015 N 140-ФЗ «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации» и возможно в случае декларирования имущества (недвижимости, транспортных средств, акций и иных ценных бумаг российских и иностранных организаций), контролируемых иностранных компаний (далее – КИК) и банковских счетов физическими лицами-резидентами РФ.

Декларирование осуществляется посредством представления специальной декларации по утвержденной форме в любой налоговый орган в РФ по выбору декларанта. Прием деклараций проводился ранее на двух этапах, и будет возобновлен в ходе третьего этапа декларирования:

- С 1 июля 2015 г. по 30 июня 2016 г.

- С 1 марта 2018 г. по 28 февраля 2019 г.

- С1 июня 2019 г. по 29 февраля 2020 г.

Проведение третьего этапа амнистии капиталов регламентируется следующими законопроектами:

Гарантии, предоставляемые в рамках амнистии капиталов

Как и прежде, в рамках амнистии капиталов возможно освобождение физических лиц от ответственности за следующие виды правонарушений:

- Уклонение от исполнения обязанностей по репатриации денежных средств (ст. 193 Уголовного кодекса РФ, далее – УК РФ);

- Уклонение от уплаты таможенных платежей (ч. 1 и 2 ст. 194 УК РФ);

- Уклонение от уплаты налогов и (или) сборов с физического лица (ст. 198 УК РФ);

- Уклонение от уплаты налогов и (или) сборов с организации (ст. 199 УК РФ);

- Неисполнение обязанностей налогового агента (ст. 199.1 УК РФ);

- Сокрытие денежных средств либо имущества, за счет которых должно производиться взыскание налогов и (или) сборов (ст. 199.2 УК РФ).

- За нарушения валютного законодательства РФ:

- Непредставление уведомлений об открытии, изменении реквизитов и закрытии счетов физических лиц в банках за пределами территории РФ (п. 2 и 2.1 ст. 15.25 Кодекса РФ об административных правонарушениях, далее – КоАП РФ);

- Непредставление отчетов о движении денежных средств по счетам физических лиц в банках за пределами территории РФ (п. 6.1, 6.2, 6.3 и 6.5 ст. 15.25 КоАП РФ);

- Совершение незаконных валютных операций с использованием счетов физических лиц в банках за пределами территории РФ (п. 1 ст. 15.25 КоАП РФ).

- Иные административные правонарушения:

- Осуществление предпринимательской деятельности без государственной регистрации или без специального разрешения (лицензии) (ст. 14.1 КоАП РФ);

- Нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций, а также нарушение требований об использовании специальных банковских счетов (ст. 15.1. КоАП РФ);

- Нарушение срока постановки на учет в налоговом органе (ст. 15.3 КоАП РФ);

- Нарушение срока представления сведений об открытии и о закрытии счета в банке или иной кредитной организации (ст. 15.4 КоАП РФ);

- Нарушение сроков представления налоговой декларации (ст. 15.5 КоАП РФ);

- Непредставление (несообщение) сведений, необходимых для осуществления налогового контроля (ст. 15.6 КоАП РФ);

- Грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности (ст. 15.11 КоАП РФ)

Условия применения гарантий

Освобождение от ответственности за перечисленные правонарушения применяется при одновременном соблюдении следующих условий:

- Совершение амнистируемого деяния произошло до 1 января 2019 г. При совершении незаконных валютных операций освобождение от ответственности возможно для деяний, имевших место до даты представления специальной декларации (не обязательно до 1 января 2019 г.) и связанных с открытыми до 1 января 2019 г. счетами в банках за пределами территории РФ.

- На дату представления специальной декларации не было начато производство по делу о соответствующем правонарушении.

- На дату подачи специальной декларации:

— в случае декларирования иностранных организаций или КИК, участником (акционером) или контролирующим лицом которых являлся декларант, была осуществлена их регистрация в качестве международных компаний в порядке редомициляции в специальные административные районы (САР) в РФ;

— в случае декларирования счетов в банках за пределами территории РФ денежные средства, размещенные на счетах декларанта в таких банках за пределами территории РФ, были переведены на счета декларанта в российских банках.

Помимо этого, в рамках амнистии капиталов устанавливаются две налоговых гарантии:

- Запрет на взыскание налога с физического лица. В первую очередь это касается налога на доходы физических лиц (далее – НДФЛ), но также данная гарантия может распространяться на иные виды налогов, за исключением налога на прибыль и/или имущество КИК. Она применяется при условии, что обязанность по уплате такого налога возникла до 1 января 2019 г. при приобретении, использовании или распоряжении указанным в специальной декларации имуществом, имущественными правами, КИК или зарубежными банковскими счетами. Указанная гарантия предоставлялась на предыдущих этапах и ее действие продлевается на третьем этапе декларирования;

- Освобождение от НДФЛ доходов в виде прибыли КИК, если по итогу 2018 года контролирующие лица КИК не признавались налоговыми резидентами РФ, а в 2019 году данные доходы подлежат включению в налоговую базу по НДФЛ. Данная гарантия распространяется только на нераспределенную прибыль КИК и не будет применяться к дивидендам, полученным контролирующим лицом КИК. Она вводится впервые на третьем этапе декларирования и будет действовать вне зависимости от факта представления специальной декларации.

Изменение формы специальной декларации

Форма специальной декларации была дополнена возможностью указать сведения о международной компании, зарегистрированной в САР в РФ (остров Русский в Приморском крае и остров Октябрьский в Калининградской области) в порядке редомициляции иностранной организации, для целей освобождения от ответственности за нарушения в отношении такой иностранной организации или КИК.

Также, в форму специальной декларации включен раздел о переводе денежных средств с зарубежных счетов на российские, так как это является необходимым условием для предоставления гарантий в отношении зарубежных счетов на третьем этапе амнистии капиталов. В нем указываются дата перевода и сумма переведенных денежных средств, а также идентифицирующая информация о российском банке, в который был осуществлен перевод (наименование и БИК банка).

Для получения гарантий при декларировании счетов в банках за пределами территории РФ на третьем этапе декларирования к специальной декларации обязательно прилагаются следующие документы:

- Отчет о движении средств по счету физического лица в банке за пределами территории РФ по установленной форме за период с 1 января 2019 г. по дату в пределах 15 календарных дней до даты представления специальной декларации,

- Выписки, выданные и заверенные российскими банками в подтверждение факта перевода средств с зарубежного счета декларанта на российский.

При декларировании иностранных организаций или КИК обязательное представление каких-либо дополнительных документов не требуется (такое требование фигурировало в изначальном тексте законопроекта «О внесении изменений в закон «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты РФ», но впоследствии было исключено в ходе его рассмотрения и принятия).

Прием специальных деклараций на третьем этапе будет начат с 1 июня 2019 г. Порядок их представления останется прежним: декларанты вправе представить их в любую инспекцию ФНС (территориальный орган) или в ФНС России (центральный аппарат) лично, либо через представителя, действующего на основании нотариально заверенной доверенности. Специальная декларация представляется исключительно на бумажном носителе и должна быть заполнена в соответствии с порядком заполнения формы, утвержденном Приложением 2 к Федеральному закону «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации».

В ходе рассмотрения пакета законопроектов законодателем были исправлены имевшиеся ранее недостатки технического характера: так, формулировки предыдущей редакции основного законопроекта содержали положение об одновременном выполнении условий редомициляции КИК и возврата денежных средств со счетов в зарубежных банках на счета в российских банках для применения гарантий в рамках амнистии капиталов. Это могло исключить возможность получения гарантий для лиц, имеющих только счета в зарубежных банках, либо только владеющих КИК. К третьему чтению в Государственной Думе данный недостаток был устранен, а гарантиями в отношении зарубежных счетов и иностранных компаний можно воспользоваться как по отдельности, так и одновременно.

Важно, что также был восполнен имевшийся в предыдущей редакции пробел формулировки одного из условий предоставления гарантий при декларировании иностранных организаций и КИК: условие было обозначено как отсутствие у декларанта КИК, а оно могло быть выполнено на практике не только при редомициляции КИК в РФ, но также в результате ликвидации КИК. Кроме того, иностранные организации, не признаваемые КИК (например, в случае доли участия в них физического лица-резидента в размере 25% или менее) не были учтены в предыдущей редакции законопроектов. Текущая редакция содержит более точную формулировку данного условия, и оно заключается исключительно в редомициляции иностранных организаций (как признаваемых КИК, так и иных) в САР в России.

Неурегулированным остался вопрос минимального срока хранения денежных средств, переведенных с зарубежного счета, на счете в российском банке. Установлено правило, в соответствии с которым денежные средства должны быть переведены на счет в российском банке до даты представления специальной декларации, а сведения о счете в зарубежном банке в отношении которого были совершены нарушения и с которого средства были перечислены на счет в российском банке, указаны в специальной декларации. Но возможность применения гарантий в случае обратного перевода средств со счета в российском банке на счет в зарубежном банке после представления специальной декларации прямо не оговорена.

Одна из очевидных проблем применения амнистии капиталов на третьем этапе связана с декларированием иностранных организаций и КИК заключается в том, что будет необходима их редомициляция в САР. Данная процедура не является доступной для широкого круга лиц ввиду того, что на текущий момент может осуществляться только иностранными организациями, зарегистрированными в государствах-членах или наблюдателях ФАТФ и Манивэл, и предполагает достаточно существенный объем инвестиций в САР в объеме от 50 000 000 рублей.

Таким образом, с 1 июня 2019 г. амнистия капиталов будет возобновлена с возможностью предоставления того же объема гарантий, что и на предыдущих этапах. Тем не менее, условия предоставления гарантий видоизменены путем включения новых требований по редомициляции иностранных организаций и КИК в РФ, а также возврата денежных средств с зарубежных счетов физических лиц-резидентов на их российские счета.

Как сообщить в налоговую о своих иностранных счетах

Если сроки прошли, а штраф платить не хочется

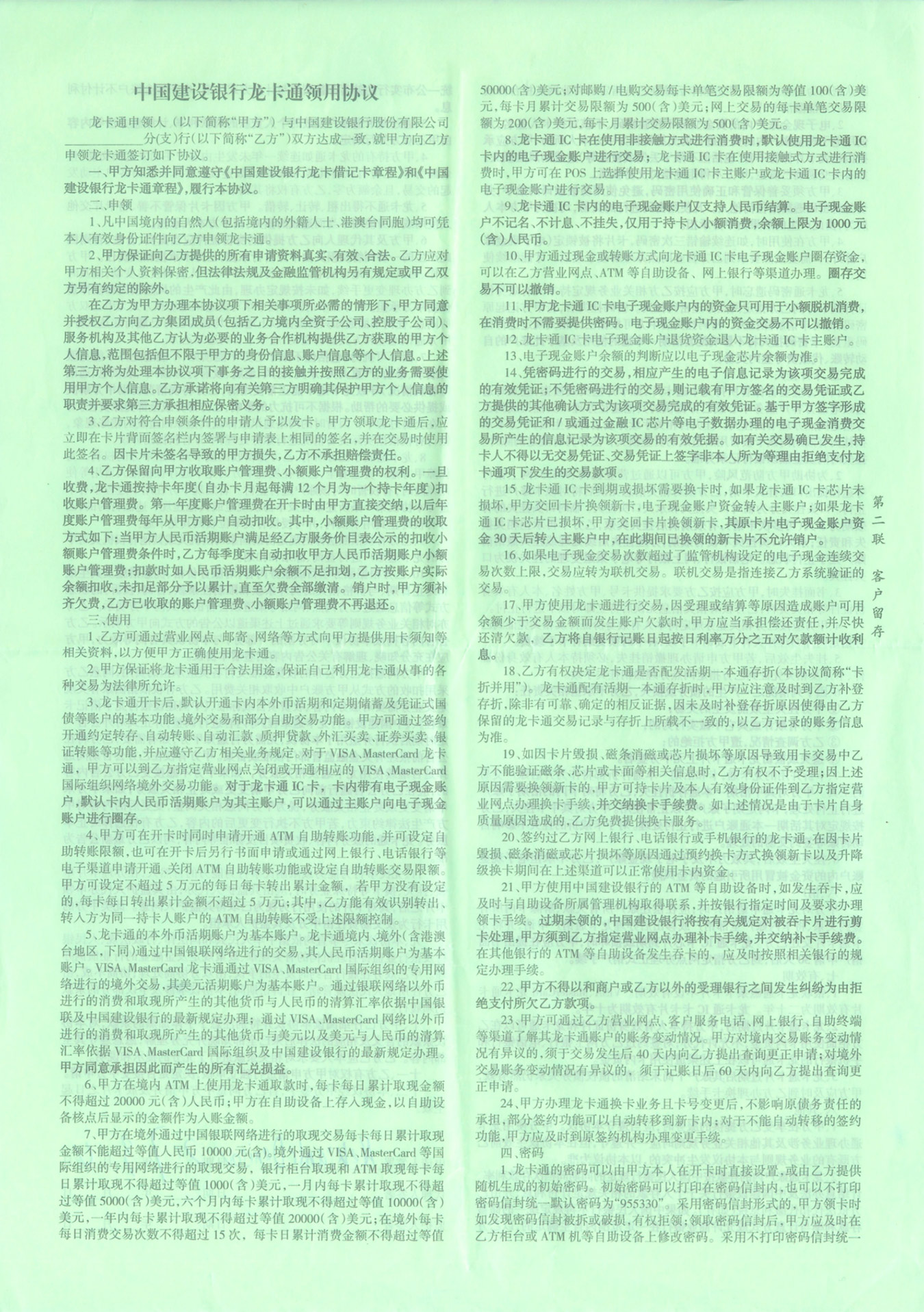

В 2017 году мы с супругой три месяца провели в Китае.

Чтобы пользоваться сайтом «Таобао» и мессенджером «Вичат», мы оформили дебетовые карты китайского банка. Перед российской налоговой мы о них не отчитывались: просто не знали, что надо. Узнали мы об этом только в мае 2018 года, когда все сроки давно прошли и нам уже грозили штрафы за опоздание.

Я юрист, поэтому решил сначала во всем разобраться. Оказалось, что до 28 февраля 2019 года работает амнистия капитала: если все-таки сообщить в налоговую о счетах, просрочку простят и штраф можно будет не платить. Но просто сообщить о счете уже мало — надо подать специальную декларацию и ответить на вопросы ФНС .

Чтобы было проще разобраться с амнистией, сначала пара слов о том, кто и как должен отчитываться.

Счета в иностранных банках

Отчитываться надо о том, что вы открыли или закрыли счет, и о том, что у него изменились реквизиты. Для этого надо подать в налоговую соответствующее уведомление: лично, по почте или через сайт ФНС . Срок для подачи уведомления — 30 дней. Если опоздать или что-то неправильно заполнить, оштрафуют на 1500 рублей. Если вообще не сообщить — на 5000.

Отчитаться и забыть не получится, на следующий год надо сообщить налоговой о движении денег по счету: сколько ушло и пришло, сколько было в начале года и сколько осталось в конце. Это надо сделать, даже если вы не пользовались счетом и вообще не приезжали в страну, где он открыт. Отчитаться надо до 1 июня года, следующего за отчетным.

За просрочку тоже штрафы: на первый раз — до 3000 рублей, за повторное нарушение — до 20 тысяч. Штрафы совсем не теоретические: налоговая активно привлекает физлиц к ответственности, а суды охотно идут ей навстречу.

Свердловский суд согласился со штрафом на 2500 Р за непредставление отчета

А если налоговая не узнает о счете?

Скорее всего, узнает — рано или поздно. В 2016 году Россия присоединилась к международному соглашению об автоматическом обмене финансовой информацией. С 2018 года ФНС получает информацию о банковских счетах и вкладах граждан за рубежом. Первый такой обмен между Россией и другими странами прошел в сентябре 2018 года.

Распоряжение правительства РФ об автоматическом обмене финансовой информациейPDF, 88 КБ

Сейчас Россия передает информацию в 62 страны, а получает — из 90. Соглашения о двусторонней передаче данных подписаны с Германией, Францией, Китаем, популярными офшорными зонами — Кипром, Белизом, Сейшелами, Британскими Виргинскими островами. Список постоянно пополняется.

Срок давности для нарушений, связанных с отчетностью об иностранных счетах, — два года. Но надеяться, что нужная страна не успеет вовремя сообщить о счетах, — затея рискованная. Скажем, если вы открыли счет в 2016 году, а ФНС узнает о нем в 2019, то вас не накажут за то, что вы о нем не сообщили. Но если счет не закрыт, то все это время вы должны были отчитываться о движении средств: и в 2017, и в 2018. За эту просрочку уже могут и оштрафовать.

Самый надежный способ избежать проблем с налоговой — уведомить ее об открытии счета и каждый год отчитываться о движении средств. А чтобы люди не боялись это делать, придумали отпущение финансовых грехов — амнистию капитала.

Что такое амнистия капитала

В законе нет понятия «амнистия капитала». Это народное определение того, что юристы называют «добровольным декларированием физическими лицами активов и счетов (вкладов) в банках».

Изначально амнистию капитала ввели, чтобы граждане легализовали активы, не опасаясь штрафов за то, что не сделали этого раньше. Но она действует и для счетов в иностранных банках. Это выглядит так: человек приходит в налоговую, бьет челом, сообщает об активах и счетах в других странах и избегает административной ответственности за нарушение валютного законодательства.

Бить челом можно не всегда, а только когда государство разрешает. Первый этап амнистии капитала проходил с 1 июля 2015 по 30 июня 2016 года. Сейчас проходит второй — с 1 марта 2018 по 28 февраля 2019 года. Третий этап будет проходить с 1 июня 2019 по 29 февраля 2020 года.

Амнистия капитала распространяется не на все, а только на определенные активы и имущество:

- Счета и вклады физлиц в банках, расположенных за пределами Российской Федерации.

- Земельные участки и другие объекты недвижимости.

- Транспортные средства.

- Ценные бумаги: акции, доли участия и паи в уставных капиталах российских или иностранных организаций.

- Контролируемые иностранные компании.

Амнистия не распространяется на ежегодные отчеты о движении средств. Налоговая простит, что вы вовремя не сообщили об открытии счета, но за опоздание с отчетом все равно имеет право оштрафовать.

Когда амнистия капитала не поможет

Под амнистию попадают прегрешения, совершенные до 1 января 2018 года. Если счет в иностранном банке вы открыли после этой даты, амнистия не поможет.

Декларацию надо скачать, заполнить и распечатать. Требования к декларации описаны в приложении № 2 к закону № 140-ФЗ .

В декларации необходимо заполнить титульный лист и те листы, где содержится информация о декларируемых активах или имуществе. Нумеровать и сдавать в ФНС пустые листы не нужно.

Вот основные моменты, на которые стоит обратить внимание:

- Заполнять декларацию нужно шрифтом Courier New высотой 12—14 пунктов . Не спрашивайте почему: так требует закон.

- В теории заполнить декларацию можно и от руки, но в ней не должно быть никаких ошибок и исправлений. Поэтому проще распечатать.

- Печатать декларацию надо только с одной стороны листа. Проверьте настройки принтера.

- Если не соблюсти хотя бы одно правило заполнения декларации, сотрудник ФНС вправе ее не принять. Но при этом он обязан выдать письменный отказ с указанием причины.

Специальной декларации достаточно, чтобы стать участником амнистии капитала. Закон не обязывает подтверждать представленную информацию. Но по желанию к декларации можно приложить подтверждающие документы. Так у налоговой будет меньше поводов к вам придраться.

Главная проблема с подтверждающими документами — язык. Так как речь идет о счетах в иностранных банках, подтверждающие документы — это обычно выписка со счета или договор о его открытии. Иностранные банки выдают их на своем языке, а нести в налоговую надо на русском. Поэтому сначала нужно все перевести и заверить у нотариуса.

Чем реже язык, тем дороже перевод и тем сложнее найти нотариуса, который готов его заверить.

Инспектор сказал, что уведомление освободит нас от штрафов за то, что мы пропустили сроки. Но я не уверен, что он прав: раз мы подаем специальную декларацию, то налоговая и так узнает о наших иностранных счетах. А штрафы нам не грозят, потому что мы попадаем под амнистию. Судебной практики на эту тему я не нашел, но на всякий случай мы решили прислушаться к совету инспектора. Хуже от этого не стало.

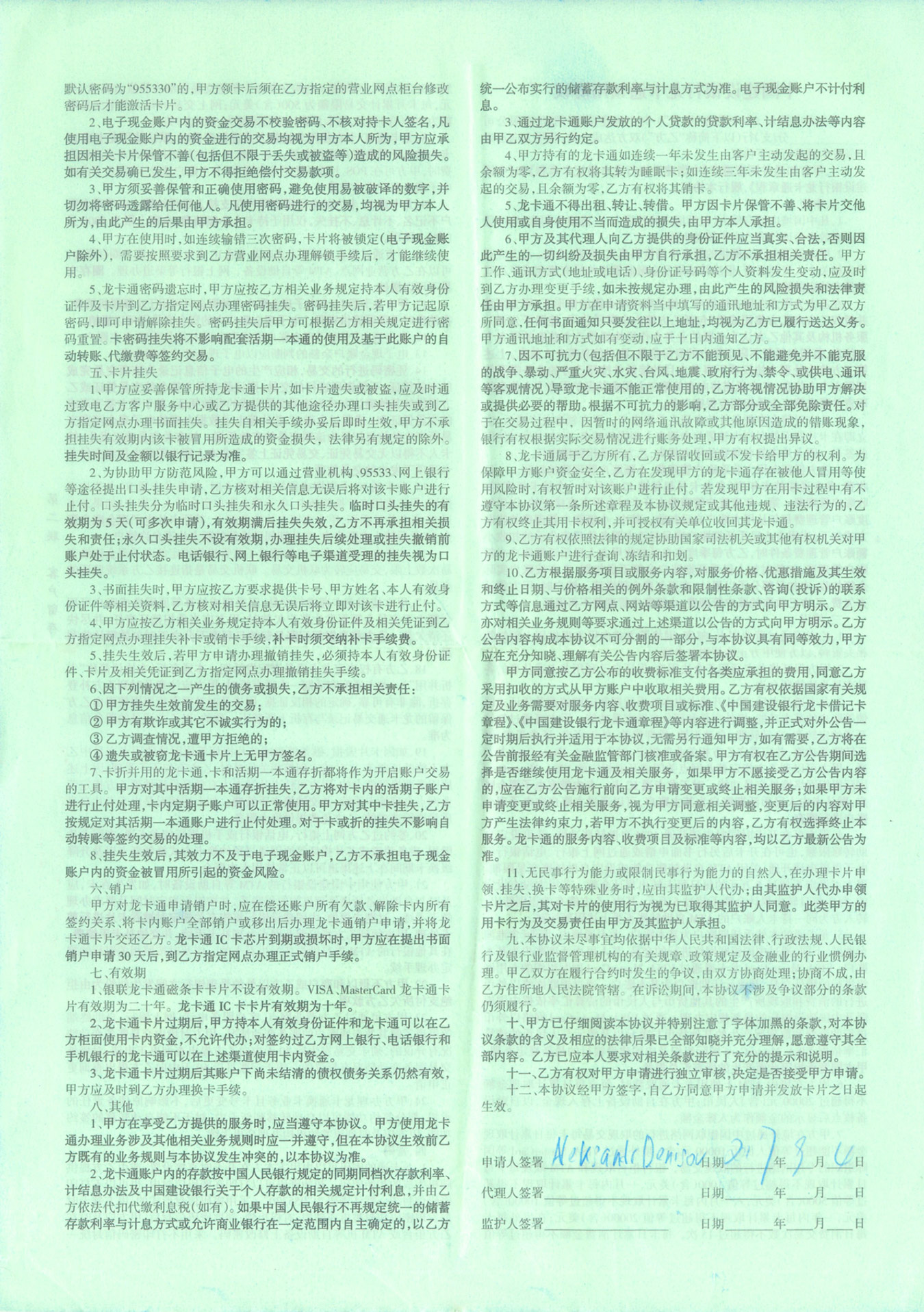

Если вместе с декларацией подавать подтверждающие документы, также нужна их опись, даже если она состоит из одного пункта. Ее составляют в произвольной форме — главное, чтобы там были реквизиты всех приложенных документов

Если вместе с декларацией подавать подтверждающие документы, также нужна их опись, даже если она состоит из одного пункта. Ее составляют в произвольной форме — главное, чтобы там были реквизиты всех приложенных документов

Специальную декларацию можно подать в ФНС двумя способами:

В отличие от уведомления об открытии счета и отчетов о движении средств, специальную декларацию нельзя подать по почте или на сайте ФНС через личный кабинет налогоплательщика.

- Паспорт — и нотариальную доверенность, если декларацию подает представитель.

- Специальную декларацию в двух экземплярах: один заберут, а на втором поставят отметку о получении и отдадут обратно. Опись приложений тоже должна быть в двух экземплярах, а сами приложения — в одном, для той копии декларации, которую заберут.

Мы подавали специальные декларации в Москве. Вот две инспекции, где их точно принимают:

Амнистия капитала на практике

С собой супругу попросили принести кучу бумаг:

- Копию загранпаспорта.

- Копию выписки о движении денежных средств по счету с переводом на русский язык.

- Документы, которые подтверждают нахождение в РФ и за ее пределами в отчетных годах.

Что это за документы и почему загранпаспорта оказалось мало, мы не поняли.

После нескольких звонков инспектору и объяснительных писем, отправленных через личный кабинет налогоплательщика, вопросы к супруге отпали. Налоговая признала, что нарушения попадают под амнистию, и не стала штрафовать.

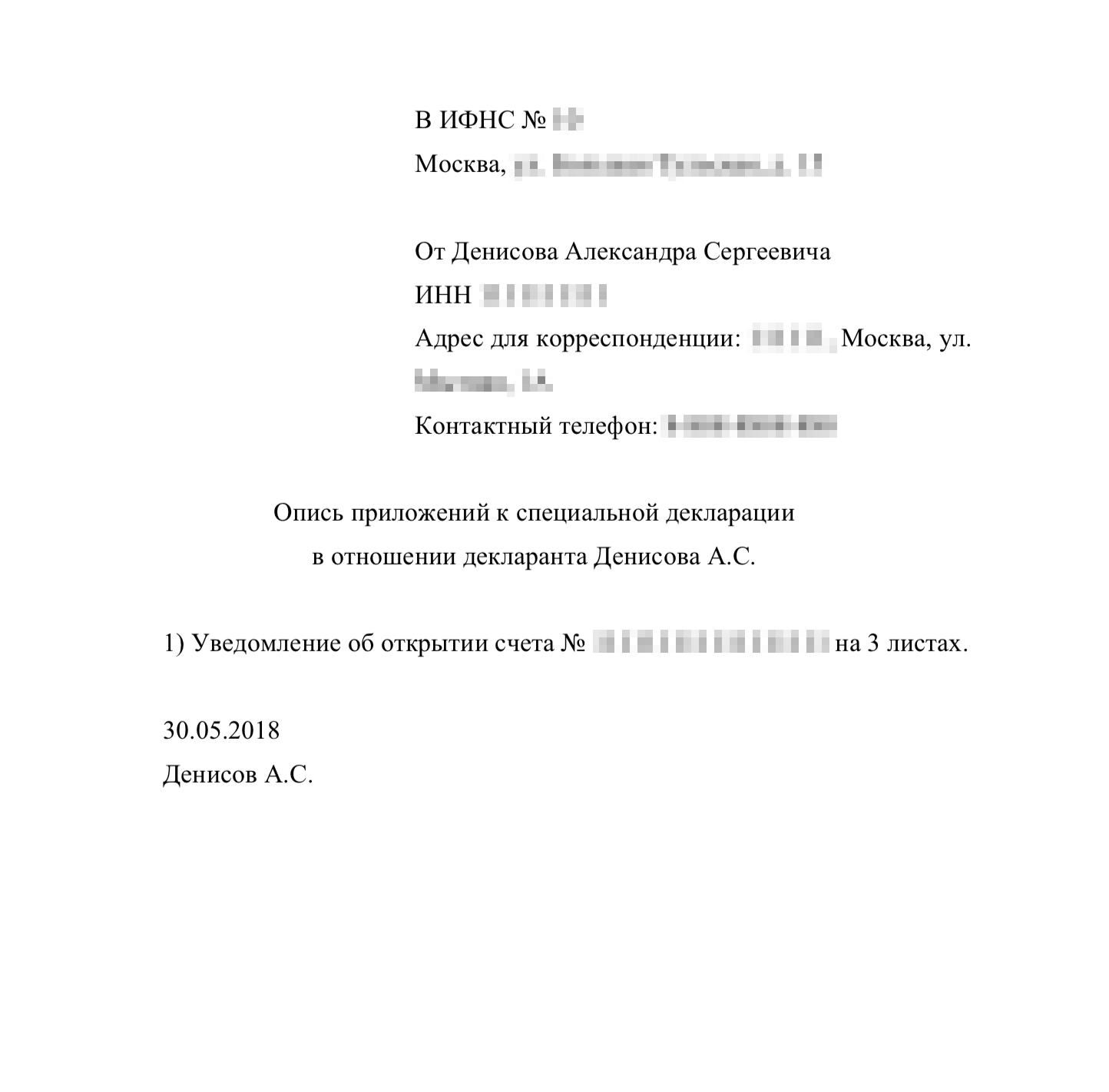

Через четыре месяца после подачи декларации приглашение в налоговую пришло и мне: вызывали для составления протокола об административном правонарушении.

Что в итоге

Наш с супругой опыт показал, что амнистия капитала работает: нам простили и то, что мы не сообщили в налоговую об открытии счетов, и то, что пропустили срок подачи отчета о движении средств. Но с налоговой пришлось пообщаться.

Вот так выглядит алгоритм, которого стоит придерживаться при открытии или закрытии счета в иностранном банке:

29.12.2018

НДФЛ при представлении специальной декларации (в рамках амнистии капитала)

Обязанность по уплате НДФЛ возлагается на налогоплательщика с момента получения дохода, облагаемого НДФЛ.

Отдельные категории налогоплательщиков согласно статьям 228, 229 НК самостоятельно исчисляют суммы налога и не позднее 30 апреля года, следующего за истекшим налоговым периодом, представляют налоговую декларацию. Уплата налога производится не позднее 15 июля года, следующего за истекшим налоговым периодом.

Гарантии, предусмотренные пунктами 1 — 3 части 1 статьи 4 Федерального закона Федерального закона от 08.06.2015 № 140-ФЗ «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации», предоставляются, в частности, в отношении деяний, совершенных до 1 января 2018 года, — при представлении декларации в ходе второго этапа декларирования.

Если деяния совершены после 1 января 2018 года, то гарантии, предусмотренные пунктами 1 — 3 части 1 статьи 4 Федерального закона, на такие деяния не распространяются.

Кроме того, взыскание налога не производится в случае неуплаты или неполной уплаты налога декларантом и (или) иным лицом, информация о котором содержится в специальной декларации.

При этом взыскание налога не производится, в частности, если обязанность по уплате такого налога возникла у декларанта до 1 января 2018 года в результате совершения операций, связанных с приобретением (формированием источников приобретения), использованием либо распоряжением имуществом (имущественными правами) и (или) контролируемыми иностранными компаниями, информация о которых содержится в специальной декларации, представленной в период с 1 марта 2018 года по 28 февраля 2019 года, либо с открытием или зачислением денежных средств на счета, информация о которых содержится в такой специальной декларации.

При этом указанные положения не распространяются на обязанность по уплате налогов, предусмотренных частью второй НК, подлежащих уплате в отношении прибыли и (или) имущества контролируемых иностранных компаний.

Таким образом, НК не предусмотрено освобождение от налогообложения доходов физических лиц при условии представления налогоплательщиком специальной декларации в соответствии с Федеральным законом.

Министерство финансов Российской Федерации

Письмо № 03-04-05/82114 от 14.11.2018

Вопрос: Об уплате НДФЛ при представлении специальной декларации.

Ответ: Департамент налоговой и таможенной политики рассмотрел обращения от 23 и 24 октября 2018 года по вопросу применения отдельных положений Налогового кодекса Российской Федерации (далее — Кодекс), а также Федерального закона от 08.06.2015 N 140-ФЗ «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации» (далее — Федеральный закон) и сообщает, что в соответствии с регламентом Министерства финансов Российской Федерации, утвержденным приказом Министерства финансов Российской Федерации от 15.06.2012 N 82н, в Министерстве финансов Российской Федерации, если законодательством не установлено иное, не рассматриваются по существу обращения по оценке конкретных хозяйственных ситуаций.

Одновременно сообщаем, что в соответствии с пунктом 2 статьи 44 Кодекса обязанность по уплате конкретного налога или сбора возлагается на налогоплательщика и плательщика сбора с момента возникновения установленных законодательством о налогах и сборах обстоятельств, предусматривающих уплату данного налога или сбора.

Согласно пункту 1 статьи 41 Кодекса доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая, в частности, в соответствии с главой «Налог на доходы физических лиц» Кодекса.

Пунктом 1 статьи 210 Кодекса предусмотрено, что при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 Кодекса.

Дата фактического получения дохода определяется при исчислении налога на доходы физических лиц в соответствии со статьей 223 Кодекса.

Таким образом, обязанность по уплате налога на доходы физических лиц возлагается на налогоплательщика с момента получения дохода, облагаемого налогом на доходы физических лиц.

Отдельные категории налогоплательщиков согласно статьям 228, 229 Кодекса самостоятельно исчисляют суммы налога, подлежащие уплате в соответствующий бюджет, и не позднее 30 апреля года, следующего за истекшим налоговым периодом, представляют налоговую декларацию. Общая сумма налога, подлежащая уплате в соответствующий бюджет, исчисленная исходя из налоговой декларации с учетом положений Кодекса, уплачивается по месту жительства налогоплательщика в срок не позднее 15 июля года, следующего за истекшим налоговым периодом.

В соответствии с частью 13 статьи 4 Федерального закона гарантии, предусмотренные пунктами 1 — 3 части 1 статьи 4 Федерального закона, предоставляются, в частности, в отношении деяний, совершенных до 1 января 2018 года, — при представлении декларации в ходе второго этапа декларирования (если иное не предусмотрено частью 4 статьи 7 Федерального закона).

Если деяния совершены после 1 января 2018 года, то гарантии, предусмотренные пунктами 1 — 3 части 1 статьи 4 Федерального закона, на такие деяния не распространяются.

Кроме того, в соответствии с пунктом 2.1 статьи 45 Кодекса взыскание налога не производится в случае неуплаты или неполной уплаты налога декларантом, признаваемым таковым в соответствии с Федеральным законом, и (или) иным лицом, информация о котором содержится в специальной декларации, представленной в соответствии с указанным Федеральным законом.

При этом взыскание налога на основании пункта 2.1 статьи 45 Кодекса не производится, в частности, если обязанность по уплате такого налога возникла у декларанта и (или) иного лица до 1 января 2018 года в результате совершения операций, связанных с приобретением (формированием источников приобретения), использованием либо распоряжением имуществом (имущественными правами) и (или) контролируемыми иностранными компаниями, информация о которых содержится в специальной декларации, представленной в период с 1 марта 2018 года по 28 февраля 2019 года, либо с открытием и (или) зачислением денежных средств на счета (вклады), информация о которых содержится в такой специальной декларации. При этом указанные положения не распространяются на обязанность по уплате налогов, предусмотренных частью второй Кодекса, подлежащих уплате в отношении прибыли и (или) имущества контролируемых иностранных компаний.

Таким образом, Кодексом не предусмотрено освобождение от налогообложения доходов физических лиц при условии представления налогоплательщиком специальной декларации в соответствии с Федеральным законом.

Настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам, налоговым агентам и налоговым органам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.