Видом инвестиций является

Виды инвестиций

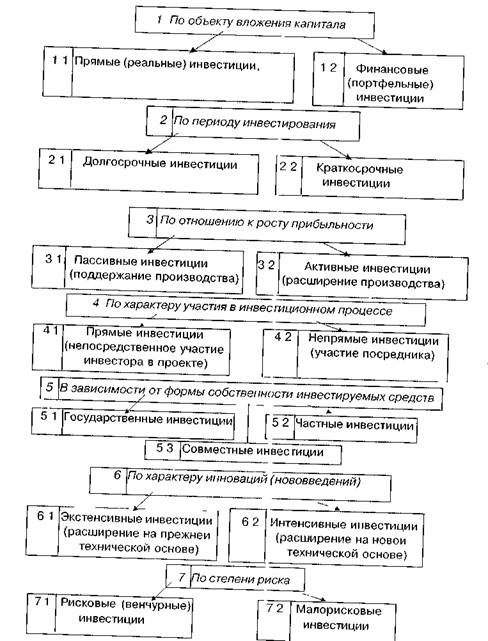

Инвестиции можно классифицировать по различным признакам. Главным признаком классификации является объект вложения капитала.

Инвестиции по направлениям вложения средств классифицируются следующим образом:

— инвестиции в материальные активы (земельные участки, средства производства, запасы, покупные комплектующие, другое имущество);

— финансовые инвестиции (ценные бумаги, долевое участие, приобретение долговых прав),

— инвестиции в нематериальные активы (НИОКР, ноу-хау, приобретение лицензий, обучение персонала, реклама, фирменный имидж, социальная сфера и пр )

Инвестиции в материальные активы принято называть реальными (прямыми) инвестициями

Прямые реальные инвестиции — это любое вложение денежных средств в реальные активы, связанное с производством товаров и услуг для извлечения прибыли. Эти вложения направлены на увеличение основных фондов предприятия как производственного, так и непроизводственного назначения.

Инвестиции в реальные активы по направлениям использования подразделяются на инвестиции:

— в повышение эффективности производства;

— в расширение производства;

— в новое производство;

— для удовлетворения требований государственных органов управления.

Финансовые (портфельные) инвестиции — приобретение активов в форме ценных бумаг для извлечения прибыли. Эти вложения направлены на формирование портфеля ценных бумаг.

Следующий признак классификации инвестиций — период инвестирования, на основании которого выделяют краткосрочные и долгосрочные инвестиции.

Краткосрочные инвестиции — это вложения денежных средств на период до одного года.

Долгосрочные инвестиции — это вложения денежных средств в реализацию проектов, которые будут обеспечивать предприятию выгоду в течение периода, превышающего один год. Основной формой долгосрочных инвестиций предприятий являются ее капитальные вложения в воспроизводство основных средств.

По отношению к росту прибыльности инвестиции подразделяются на:

— пассивные инвестиции (поддержание производства);

— активные инвестиции (расширение производства).

Рис 1 Классификация инвестиций по различным критериям

По характеру участия предприятия в инвестиционном процессе выделяют прямые и непрямые инвестиции.

В случае прямых инвестиций подразумевается непосредственное участие предприятия-инвестора в выборе объектов вложения капитала (капитальные вложения, вложения в уставные фонды других предприятий, в некоторые виды ценных бумаг).

Непрямые инвестиции подразумевают участие в процессе инвестирования посредника ( инвестиционного фонда или финансового посредника).

В зависимости от формы собственности инвестируемых средст различают инвестиции:

— частные российских резидентов;

— совместные инвестиции (субъектов РФ и иностранных государств)

Государственные инвестиции — это вложения средств государственных предприятий, а также средств государственного бюджета разных уровней и государственных внебюджетных фондов.

Частные инвестиции — это вложения средств физических лиц и предпринимательских организаций негосударственных форм собственности.

По характеру инноваций (нововведений) принято различать:

— экстенсивные инвестиции (расширение на прежней технической основе);

— интенсивные инвестиции (расширение на новой технической основе).

Кроме того, отдельно выделяют венчурные инвестиции и аннуитет.

Венчурные инвестиции — это рискованные вложения капитала, обусловленные необходимостью финансирования мелких инновационных фирм в области новых технологий.

Это также вложения в акции новых предприятий или предприятий, осуществляющих свою деятельность в новых сферах бизнеса и связанных с большим уровнем риска.

Аннуитет — это инвестиции, приносящие вкладчику определенный доход через регулярные промежутки времени В основном это вложения средств в страховые и пенсионные фонды.

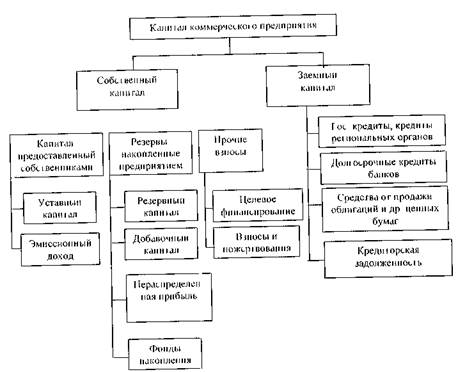

В условиях рыночных отношений происходит непрерывное формирование денежных ресурсов и их эффективное вложение в наиболее доходные активы, что достигается с помощью финансового рынка.

Финансовый рынок включает в себя денежный, кредитный и фондовый рынки.

Предприятие может осуществлять финансовые инвестиции в государственные ценные бумаги, акции, облигации и иные ценные бумаги других организаций, уставные (складочные) капиталы других организаций, а также предоставлять другим организациям займы.

Рассмотрим более подробно финансовые (портфельные) инвестиции.

Портфель ценных бумаг — это совокупность собранных воедино различных инвестиционных ценностей, служащих инструментом для достижения конкретной инвестиционной цели вкладчика.

Ключевой целью управления инвестиционным портфелем является обеспечение наиболее эффективных путей реализации стратегии предприятия на фондовом рынке.

Основными факторами, определяющими масштабы инвестиционной деятельности предприятия на рынке ценных бумаг, являются следующими:

— стадия жизненного цикла предприятия;

— наличие достаточных инвестиционных ресурсов для прямого или портфельного инвестирования;

— готовность осуществлять значительные инвестиционные затраты, не приносящие дохода в настоящем, но рассчитанные на будущий период, и другие.

В процессе управления инвестиционным портфелем решаются следующие задачи:

— обеспечение высоких темпов экономического развины предприятия за счет эффективной инвестиционной деятельности;

— достижение максимизации прибыли (дохода) от инвестиционной деятельности;

— обеспечение снижения уровня инвестиционных рисков;

— обеспечение финансовой устойчивости и платежеспособности предприятия в процессе осуществления инвестиционной деятельности.

Инвестиционный портфель включает совокупность ценных бумаг принадлежащих предприятию, имеющих различный срок погашения, с неодинаковой доходностью и ликвидностью.

Инвестиционный портфель формируется на основе диверсификации (разнообразия) включаемых в него финансовых активов Это означает что чем большее количество ценных бумаг входит в портфель, тем меньше» изменяется его общая стоимость в случае падения курса (цены) одной из составляющих) (например, обыкновенных акций) И, наоборот, чем меньше число типов ценных бумаг, включенных в портфель, тем болео высокий доход в общем даст рост одного из них.

Портфель может состоять из ценных бумаг одного вида, а также изменять свой состав и структуру путем замещения одного вида фондовых инструментов другими

Тип портфеля ценных бумаг — это его обобщенная характеристика с позиций задач, стоящих перед ним в целом, или отдельных видов ценных бумаг, входящих в портфель.

На практике существует следующая классификация портфелей:

— портфель рискового капитала,

— портфель стабильного роста дохода и капитала,

— портфель краткосрочных ценных бумаг,

— портфель долгосрочных фондовых инструментов, с фиксированным доходом,

— специализированные, региональные и отраслевые портфели.

Портфель роста ориентирован на акции тех эмитентов, которые быстро увеличивают свою курсовую стоимость (цену) на вторичном фондовом рынке (например, акции Газпрома).

Портфель дохода предназначен для получения высокого текущею дохода (в форме дивидендов и процентов).

Портфель рискового капитала состоит из акций молодых компании «агрессивного» типа, выбравших стратегию быстрого расширения производства товаров (услуг) на основе новейших технологий.

Портфель краткосрочных ценных бумаг формируется исключительно из высоколиквидных финансовых инструментов, которые могут быть реализованы быстро в целях получения наличных денежных средств.

Портфель долгосрочных финансовых инструментов ориентирован исключительно на частные долгосрочные облигации со сроком обращения свыше пяти лет. Его цель — облегчить регулярность поступления доходов по различным ценным бумагам.

Специализированный портфель означает ориентацию инвестора на вложения в специальные финансовые инструменты (муниципальные облигации, например).

Региональные и отраслевые портфели включают ценные бумаги, выпускаемые исполнительными органами власти субъектов РФ, а также ценные бумаги эмитентов, представляющих данную отрасль экономики и обеспечивающих высокую доходность по ним (например, электроэнергетику, черную и цветную металлургию и т.д.).

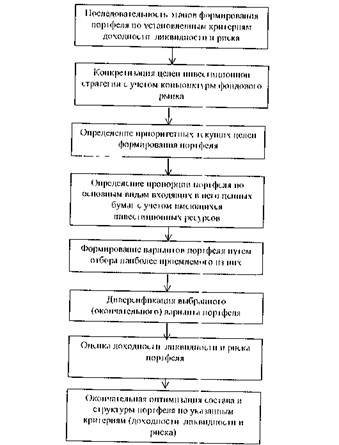

Основные этапы формирования инвестиционного портфеля приведены на рис. 3.

Рис 3 Этапы формирования инвестиционного портфеля

Основными принципами формирования инвестиционного портфеля являются:

— рост вложений средств.

Под безопасностью инвестиций понимается их страхование от возможных рисков и получение дохода.

Под ликвидностью инвестиционного портфеля понимается способность финансового актива быстро превращаться в деньги для приобретения недвижимости, товаров, услуг.

Ни одна из ценных бумаг не обладает в полной мере этими свойствами. Если она доходна, то ее надежность будет низкой, так как покупатели надежных ценных бумаг будут предлагать за них реальную цену. Главная цель инвестора — достичь оптимального соотношения между риском и доходом.

Фондовый портфель является оптимальным, когда риск минимален, а доход от вложений максимален.

Управление инвестиционным портфелем включает:

— формирование и анализ его состава и структуры;

— регулирование его содержания для достижения поставленных перед портфелем целей при сохранении необходимого уровня и минимизации связанных с ним расходов.

Целями управления портфелем могут быть:

— сохранность и увеличение капитала в отношении ценных бумаг с растущей курсовой стоимостью;

— приобретение ценных бумаг, которые по условиям обращения могут заменить наличность (векселя);

— доступ через приобретение ценных бумаг к дефицитной продукции, имущественным и неимущественным правам;

— расширение сферы влияния собственности, ФПП (и иных предпринимательских структур);

— спекулятивная игра на колебаниях курсов в условиях нестабильности фондового рынка;

— зондирование рынка, страхование от излишних рисков путем приобретения государственных краткосрочных облигаций с гарантированным доходом и т.д.

В процессе инвестиционной деятельности цели вкладчика могут меняться, что приводит к изменению состава портфеля.

Обновление портфеля сводится к пересмотру соотношения между доходностью и риском входящих в него ценных бумаг. По результатам анализа принимается решение о продаже определенного вида ценных бумаг.

Инвестиционная ценная бумага продается, если:

а) она не принесла инвестору требуемого дохода и его рост не ожидается в будущем;

б) она не выполнила возложенную на нее функцию;

в) появились более доходные сферы вложения собственных денежных средств у инвестора.

Виды инвестиций и их классификация. Какие типы инвестиций бывают

Тема инвестиций очень популярна в современном мире. В данной статья я рассмотрю виды инвестиций: основные понятия и классификации, а также какие типы бывают. Ведь, если вы желаете стать успешным инвестором, то вам просто необходимо уметь разбираться в этом разнообразии. С помощью таких знаний, не составит труда легко ориентироваться в существующих инвестициях и, как следствие, принимать верные решения.

Классификация инвестиций

Инвестиции классифицируются по большому количеству различных параметров. К тому же не существует строго определенного деления. Реальные, портфельные, частные, краткосрочные, быстроликвидные — это всё виды существующих инвестиций. Данный перечень можно продолжать еще долго, однако, все они классифицируются по различным признакам: объекту, целям, форме собственности, сроку, степени ликвидности, фактору доходности, происхождения используемого капитала, степени рискованности, формы учета.

Далее предлагаю рассмотреть все вышеперечисленные виды более подробно.

Виды инвестиций, классифицирующиеся по объекту инвестирования

Выделяют три основных вида в зависимости от объектов вложения средств:

- Реальные — подразумевают прямую покупку земельных участков, квартир, оборудования, помещений для производства, вложение капитала в повышение квалификации персонала, торговые марки и т.д.

- Финансовые — покупка ценных бумаг (акции, облигации, фьючерсы, паи и т.п.), инвестирование в бизнес, финансовые компании, проекты, кредитование, лизинг.

- Спекулятивные — краткосрочные в валюту, драгоценные металлы (золото, платина, серебро). Осуществляются ради изменения цены и сверхбыстрого получения заработка.

Для реальных требуется значительное количество денежных средств, например, квартиры начинаются от стоимости 1 000 000 рублей, а коммерческая недвижимости имеет еще более высокую цену. Но с другой стороны, это надежные инвестиции (если не считать, что цены на жилье могут падать).

Финансовые не требуют большого капитала, можно начать инвестировать и со 100$ (например в hyip проектах минимальный порог входа, а % высокие). Думаю, практиковаться и набирать опыт с маленькими суммами безопаснее, ведь вы не потеряете все свои кровные из-за неудачного вклада.

Финансовые также классифицируются на:

- Физические активы — средства вкладываются непосредственно в развитие предприятия или отдельной отрасли в целом. Результатом является повышение эффективности производства.

- Нематериальные активы — это инвестиции в объекты интеллектуальной собственности (авторские права, патенты, лицензии, торговые марки, права на использование земельного участка и т.д.)

- Инновации — это вложение капитала в различные научные исследования и развитие новых технологий.

- Нетто-инвестирование — когда средства вкладываются в приобретение нового предприятия, компании.

- Брутто-инвестирование — является совокупностью нетто-инвестирования и реинвестиций, т.е. сначала происходит покупка предприятия, а в результате ее функционирования, получаемая прибыль реинвестируется для дальнейшего развития компании.

Также можно еще выделить такой вид финансовых инвестиций, как аннуитет.

Аннуитетом является такое инвестирование капитала, которое происходит в настоящем, а начисление прибыли будет происходить только в будущем через постоянные определенные отрезки времени, например, пенсионные и страховые выплаты.

Виды выделяемые по целям вложений:

- Прямые — направлены на развитие предприятия, путем вложения капитала в покупку сырья, техники, помещений и т.п.

- Портфельные — представляют собой ценные бумаги, формирующих инвестиционный портфель .

- Реальные — это долгосрочное вложение капитала в материальное производство.

- Нефинансовые — направлены на приобретение интеллектуальной собственности, а также объектов авторского права (различные патенты, лицензии, торговые марки и пр.).

- Интеллектуальные — вложение инвестиционного капитала в научно-исследовательскую деятельность, развитие ноу-хау, новых технологий, инноваций.

Различие по формам собственности ресурсов:

- Частные — вложения, которые совершаются физическими или юридическими лицами.

- Государственные — инвестирование средств, взятых из бюджета определенной страны или заемных, осуществляемых органами управления или унитарными компаниями.

- Иностранные — это те инвестиции, которые осуществляются иностранными физическими и юридическими лицами, а также государствами.

- Смешанные — когда одновременно используются различные типы, приведенных выше (например, в определенный инвестиционный проект совместно вкладываются частные и государственные средства).

По сроку инвестирования делятся на:

- Краткосрочные — до 1 года;

- Среднесрочные — от 1 до 3 лет;

- Долгосрочные — от 3 лет.

Различие по степени ликвидности:

(Степень ликвидности зависит от того, на сколько быстро можно продать какой-либо товар, тем самым конвертируя его в деньги)

- Низколиквидные — конвертация в деньги произойдет минимум через несколько месяцев.

- Среднеликвидные — конвертация произойдет от одного до нескольких месяцев, при этом потери их рыночной стоимости отсутствуют.

- Высоколиквидные — способность инвестиций за короткий срок конвертироваться в деньги, именно поэтому данный тип является самым выгодным для инвесторов.

- Неликвидные — данный тип не может реализовываться как самостоятельные вложения и конвертируется только в составе имущественного комплекса.

Виды инвестиций по фактору доходности:

- Низкодоходные — прибыль находится ниже среднего показателя на рынке (на уровне банковского депозита).

- Среднедоходные — уровень доходности находится на уровне со средним показателем рынка и выше.

- Высокодоходные — значительно превышает среднюю доходность на рынке.

- Бездоходные — происходят не ради получения денежной прибыли, а для достижения социального, экологического или другого неэкономического эффекта.

По степени риска различают подобные предыдущим виды инвестирования:

- Низкорисковые — риск находится ниже уровня среднего риска на рынке.

- Среднерисковые — уровень риска приблизительно равен уровню среднего риска на инвестиционном рынке.

- Высокорисковые — значительно превосходят средний риск на рынке, поэтому являются самыми опасными, но обычно и самыми высокодоходными. К подобному роду инвестиций относятся спекулятивные, например, вложение средств в различные ПАММ-счета или ВИП (Hyip) проекты .

- Безрисковые — в данном случае все возможные риски потери капитала или прибыли полностью отсутствуют. Инвестор имеет 100% гарантию на получение дохода от своего вклада.

В зависимости от происхождения инвестируемого капитала:

- Первичные — это вложения собственных или заемных средств, которые происходят впервые.

- Реинвестиции — вклад капитала (прибыли), который был получен после первичного инвестирования.

- Дезинвестиции — данный вид представляет собой полную противоположность вложениям. Это полное или частичное выведение средств из инвестиционного проекта , при этом является необратимым.

По форме учета разделяются на:

- Валовые — состоят из всех инвестиций, произведенных за отчетный период.

- Чистые — представляют собой совокупность валовых инвестиций с учетом амортизации.

Территориально инвестирование можно разделить на:

- Внутренние — происходят в рамках одного государства (области, региона, города).

- Внешние — реализуются за пределами границ определенной страны (области, региона, города).

От степени вовлеченности инвестора

Также существуют инвестиции зависящие от вовлеченности инвестора непосредственно в процесс инвестирования:

- Прямые — когда инвестор лично производит отбор объектов инвестирования. Еще под прямым инвестированием подразумевают вложение средств в уставной капитал компании, в последствии получения прибыли и прав, позволяющих участвовать в управлении объектом инвестиций.

- Косвенные — в данном случае инвестор не определяет объекты, а прибегает к помощи третьих лиц, в виде инвестиционных фондов, различных консультантов, паевых фондов и пр.

Новые направления в классификации

Инвестирование в финансовые активы в последние годы стало набирать большую популярность. Из-за чего можно наблюдать увеличение разнообразия предлагаемых решений, таким образом, выделяют новые определенные направления:

- Направленные на образование альянсов (финансовых объединений, консорциумов, синдикатов)

- Инвестиции, результатом которых является поглощение организаций и предприятий. Для диверсификации рисков, выхода на новый уровень и приобретения дополнительных источников ресурсов.

- Направленные на создание сложных финансовых инструментов.

Заключение

Как видите, видов инвестирования и параметров, по которым они классифицируются, огромное количество. Новичку разобраться в этом многообразии с первого раза сложно. Но, надеюсь, что моя статья помогла вам разложить все у себя в голове “по полочкам”.

Инвестиционный мир также не стоит на месте и развивается, каждый год появляются новые инструменты и способы получения прибыли. Поэтому, чтобы не остаться в стороне, чаще интересуйтесь данной темой.

Средний рейтинг / 5. Подсчет голосов:

Пока нет голосов! Оцените первым этот пост!

Осваиваем мир финансов: три вида инвестиций

Какие встречаются виды инвестиций? Вы вообще слышали, что существует целая система их классификации? Финансовые эксперты точно знают, что хранение денег в копилке, закопанной под столетним дубом, — это самый неэффективный способ применения денег. Средства должны находиться в постоянном движении.

Если для человека движение — это жизнь, то для денег — это способ принести выгоду человеку, владеющему ими. Конечно, существует риск потерять свои средства. Инвесторы всегда тщательно выбирают варианты для вкладов. Для этого придется научиться распоряжаться своими капиталами правильно. Вот здесь-то вам и пригодятся знания о разных видах инвестиций.

Понятие и виды инвестиций

Инвестиции с высокой доходностью — мечта любого вкладчика. Чтобы найти такой неисчерпаемый источник стабильного заработка, нужно познакомиться с основами экономики. Знания, умноженные на опыт, помогут научиться правильно ориентироваться в запутанном мире финансов.

Сначала разберемся с понятием «инвестиции». Это деньги, которые вкладываются в покупку ценных бумаг, доли или целого предприятия. Делается это с целью приумножить состояние инвестора и принести ему прибыль. В редких случаях причина — получение контроля над внутренними процессами предприятия и права влиять на них.

Иногда инвестирование приравнивают к спекуляции. Эти понятия абсолютно разные. В спекулятивных проектах средства вкладываются сроком до одного года. Если период больше, то это уже называется инвестированием.

Хотя и из этого правила есть исключения. К примеру, операции на фондовых биржах обычно носят краткосрочный характер, но никто не называет их спекуляциями (за редкими исключениями). Всего существует три вида инвестиций:

Это самая распространенная классификация. Существуют и другие способы инвестиционного дифференцирования. К примеру, некоторые эксперты делят их только на две большие категории: портфельные и реальные. В различных источниках можно встретить информацию об иностранных, государственных, производственных, частных, смешанных, контролирующих и неконтролирующих инвестиционных вложениях.

С точки зрения направленности действий выделяют еще несколько типов: начальные, на расширение, реинвестиции, инвестиции на диверсификацию и замену основных фондов. Мы рассмотрим простую классификацию.

Согласно ей выделяют три категории капиталовложений.

Финансовые инвестиции ?

Этот тип инвестиций считается самым популярным среди вкладчиков. Для получения доходов они используют набор финансовых инструментов, которые доступны для любого инвестора. Характеризуются потенциально высоким уровнем доходности.

В отличие от реальных инвестиций, которые мы будем рассматривать дальше, финансовые не предполагают вложение средств в реальные объекты. Их делят на три подтипа:

- Валютные. Это обычная покупка опционов и торговля на FOREX.

- Фондовые. Средства вкладываются в приобретение ценных бумаг.

- Кредитные. Покупка долговых бумаг (государственных ценных бумаг, облигаций).

Фондовые инвестиции в этом списке занимают первое место по потенциальной доходности. Такие вложения действительно могут в одно прекрасное утро сделать инвестора невероятно богатым. В противовес этому достоинству есть и такой же «сильный» недостаток. Работа с фондовыми биржами подразумевает самые высокие риски потери своих средств, поэтому этот тип инвестирования может так же быстро сделать вкладчика банкротом.

Эксперты рекомендуют в данном случае формировать свой инвестиционный портфель из финансовых вложений разных типов. Если вкладчик добавит в него акции, валюты и облигации, то в случае потери средств на валюте, у него все равно останется «запас» на черный день.

Для тех, кто не любит пить шампанское (и соответственно рисковать) есть облигации, подкрепленные государством. Потенциальная доходность невысокая, но, если тише ехать, то можно добраться дальше более нетерпеливых конкурентов.

При таком варианте инвестирования, вкладчики могут существенно повысить степень своего влияния на определенный сегмент рынка, в котором и «крутятся» его деньги. Перед вложением средств рекомендуется проанализировать интересующий финансовый сектор, оценить перспективы.

Реальные инвестиции

Реальные инвестиции — это средства, которые были вложены в реальные вещи: недвижимость, предприятия, приватизируемые объекты. Именно этот тип инвестирования обладает высокими рисками. Распоряжаться капиталом нужно очень аккуратно, взвесив все «за» и «против».

Очень часто возникают ситуации, когда мнения инвестора и руководства компании, относительно распределения средств, расходились. Это приводило к конфликтам. Перед тем, как вложить средства в предприятие, необходимо получить реальную возможность влиять на его внутренние процессы.

Оптимальный вариант — покупка контрольного пакета акций. Тогда риски будут значительно ниже. В противном случае вы, как инвестор, можете беспомощно наблюдать со стороны, как безграмотные начальники буквально выбрасывают на ветер ваши деньги. Реальные инвестиции делят на два подтипа:

- Материальные. Вложение средств в расширение предприятия. Покупка квартиры или оборудования для сдачи в аренду. Приобретение антиквариата, цена которого впоследствии возрастет.

- Нематериальные. Этот тип вложений не приносит доходы сразу. Инвестор оплачивает рекламную кампанию, создание бренда, курсы повышения квалификации сотрудников, исследования рынка, разработку маркетинговой стратегии. Сотрудники принесут ему прибыль впоследствии, когда начнут применять новые навыки в работе.

В отличие от валюты, курс которой может резко упасть или взлететь до небес, объекты, в которые вкладываются реальные инвестиции, редко обесцениваются. Инвестор вложил деньги в покупку нескольких квартир в центре города. Он решил сдавать их и зарабатывать на аренде. Наступила инфляция, а цены на съемное жилье возросли. Этот метод позволяет получить стабильный доход и даже увеличить его.

Если вы открыли счет в банке и регулярно кладете на него определенную сумму, то процентная ставка на вклад не изменится. У вас есть стабильный доход. Он не снижается, но и не возрастает. Конечно, такое очевидное достоинство реального инвестирования балансируется несколькими существенными недостатками:

- Низкая ликвидность. Встречается в частных случаях, когда инвестор, к примеру, закупил сырье, а оно испортилось.

- Снижение актуальности. Может произойти, если инвестор вкладывает средства в современное оборудование, которое через некоторое время сменяется другим, еще более высокотехнологичным.

Интеллектуальные инвестиции

Это вложения средств в нематериальные объекты: патенты на изобретения, информационную и лицензионную собственность. Тип инвестирования сопряжен с высокими рисками и такими же высокими перспективами. Здесь большое значение имеет «чутье» инвестора на то, что в будущем станет популярным.

Грамотная оценка возможностей проекта, в который вкладываются деньги — залог успеха для вкладчика. Объекты интеллектуального инвестирования делятся еще на три подтипа:

- Художественные. К категории относят любой креатив в области искусства.

- Технические. В эту категорию входят любые процессы совершенствования механизмов и оборудования. Модификация того, что было создано ранее.

- Технологические. Инновационные технологии, которые не применялись на практике ранее.

Существуют даже особые биржи интеллектуальной собственности, на которых торгуют ip-активами. На них гении продают свои идеи. Это лишний раз доказывает возрастающую актуальность интеллектуального инвестирования.

Заключение

Инвестиции можно разделить еще по двум важным критериям: доходность и риски. Наиболее надежный вариант — смешанные диверсифицированные вклады. В них риски равномерно распределяются между разными финансовыми инструментами, формирующими инвестиционный портфель. Высокие риски одних компенсируются низкими рисками других. Если вкладчик придерживается консервативного подхода к формированию инвестиционного портфеля, то ему больше подойдут государственные акции и облигации.

Основные типы инвестиций: описание, понятие и виды

Инвестиции представляют собой такие средства, которые можно вложить в кажущееся выгодным мероприятие, дабы в будущем получить через это прибыль. Экономика как наука довольно детально рассматривает понятие и типы инвестиций. Сюда принято относить не только непосредственно денежные знаки, но также ценные бумаги и права, которые можно оценить в денежном эквиваленте. Кроме прибыли инвестиции могут быть источником иных полезных эффектов.

Откуда корни растут?

В качестве основных источников инвестиций нужно выделить те средства, которые предприниматель получает, реализуя проект. Кроме того, инвестиции предполагают учитывать деньги, поступающие в организацию извне.

Внешние источники инвестиций, их типы, основные сферы:

- Инвесторские деньги, из которых формируется акционерный капитал.

- Субсидии, безвозмездно предоставляемые субъекту предпринимательства от фондов, организаций, отдельных лиц. Сюда относится и поступление иностранных инвестиций по типам.

- Долговые обязательства, предполагающие займы, кредиты, подлежащие возврату в строго оговоренный временной промежуток при соблюдении ключевых условий.

- Имущество, передаваемое предприятию на правилах лизинга, аренды, и подлежащее возврату на условиях, декларированных договором.

Основательность – залог успеха

Если к типам инвестиций не относится небольшое, незначимое, не играющее роли для предприятия в целом вложение средств (скажем, подаренный друзьями калькулятор), то капитальные вложения обязательно должны четко учитываться, так как они представляют собой инвестиции в ОС.

Такие деньги разумным будет использовать для строительства новых объектов, реконструкции уже имеющихся, а также для обновления технического парка предприятия. Деньги тратят на оборудование, инструментарий, изыскательские работы, создание проектов и иные масштабные мероприятия, позволяющие предприятию уверенно развиваться с учетом стандартов настоящего и прогнозируемого будущего. Эти типы инвестиций исключительно важны для успешного ведения дела.

Дополнительно выделяют так называемые капиталообразующие инвестиции. Это основной тип инвестиций, поступающих в РФ для создания проекта. Из них выделяют деньги на оборотный капитал и прочие аспекты, обязательные для успешной реализации предприятия. Этот тип инвестиций представляет собой капитальные вложения.

Инвестиции как работа

Для человека, располагающего деньгами, важно не просто знать, что такое инвестиции, типы инвестиций, классификация инвестиций, но и правильно уметь применить данные в практической деятельности. Таковая предполагает вложение средств в действующие или проектируемые предприятия и называется инвестированием.

Если инвестирование имеет целью создание, поддержку основных фондов, тогда оно предполагает работу с капиталообразующими инвестициями. В качестве источников для проекта выступают инвесторы. Также в процессе активное участие принимают заказчики и исполнители, пользователи, поставщики. Нередко привлекаются физические, юридические лица: отечественные и иностранные. В достаточно крупном проекте инвестиционная составляющая реализуется на государственном уровне или международном.

Классификация – задача не из простых

Система делений инвестиций на типы и виды довольно сложная и призвана учитывать многочисленные факторы. Различные ученые-экономисты предлагают разные системы деления на группы. Наиболее распространённый вариант классификации включает учет следующих аспектов:

- объект (деньги, нематериальные активы, имущество);

- направление действия (развитие, оптимизация, расширение, диверсификация);

- область деятельности (разработка, продвижение, приобретение, кадровые ресурсы, управленческие системы).

Допускается выделять иные признаки для разделения на группы. Так, говорят о типах инвестиций: мелких, крупных; зависимых, самостоятельных.

Инвестируем в имущество

Это такие типы иностранных инвестиций, отечественных, которые задействованы в производственном процессе. Деньги направляются на приобретение, модернизацию оборудования, оснастки, используются для создания запасов комплектующих, расходных материалов. Такие инвестиции направляют на создание и поддержание сооружений, зданий.

Имущественные инвестиции известны как реальные, производственные. С их помощью компания может расти и развиваться, увеличивать мощности цехов, повышать качество изготавливаемого продукта. Нередко инвестирование имеет целью расширение линейки производимых позиций. В ряде случаев финансы направляются на оптимизацию рабочего процесса с целью снижения утомляемости кадрового ресурса.

Инвестиции и деньги

Финансовые инвестиции – это такой тип, который предполагает, что инвестор вкладывается именно в финансовую составляющую предприятия. В частности он может купить долговые права или вложить средства в права, позволяющие участвовать в делах той или иной фирмы. Реализуется это через ценные бумаги, активы в банках, ссуды.

Если приобрести облигации, акции, можно оказывать влияние на деятельность различных предприятий. Аналогичную власть получают инвесторы, которые уже на этапе создания организации вносят в ее уставной капитал некоторую сумму или участвуют в проекте на правилах долевого финансирования. Есть несколько других механизмов вложения в предпринимательство, в большей или меньшей степени распространенных на современном инвестиционном рынке.

Инвестиции: нематериальные активы

К таковым следует причислять деньги, вкладываемые в подготовку и привлечение высококвалифицированного персонала. Сюда относят средства, направленные на совершенствование, исследовательские работы, маркетинг и продвижение товаров на внутреннем и внешнем рынке.

Выделяют потенциальные нематериальные инвестиции. Таковые предполагают вложение денег в будущее, то есть с анализом перспектив развития рынка. Отличительная особенность потенциальных и реальных инвестиций этого типа – сложность соотнесения вложений и результата. То, как много денег вкладывается, оценить проще простого, а вот результативность обычно не очевидна и не имеет финансового показателя, что усложняет анализ эффективности инвестирования в проект.

Инвестиции: что и куда?

Деньги могут направляться на различные цели и задачи. В зависимости от предназначения тех или иных инвестиций говорят об их принадлежности к конкретной группе. Выделяют:

- На основание компании, предполагающие вложение денег на моменте приобретения фирмы или заложения основ нового предприятия.

- На расширение возможностей, за счет которых наращивают производственные мощности, исключают слабые точки в подразделениях.

- На перемены, позволяющие менять устаревшие объекты на новые. Таковые именуют возмещающими. Классический вариант применения этого типа инвестиций – замена станков на новые, имеющие сходные параметры.

- На оптимизацию, предполагающие улучшение оборудования, рабочего процесса, за счет чего траты в ходе работы понижаются, производительность повышается. Типичный пример: станок меняют на более совершенный автоматический, выделяющийся производительностью.

Стратегия и тактика

Принято говорить, что инвестирование – это стратегическая задача. При правильном подходе можно обеспечить надежное, благополучное будущее компании. При этом инвестиционные решения должны быть комплексными и охватывать все области деятельности фирмы – от финансирования, налогов и продвижения товара и марки как таковой до производственного процесса на самом низком уровне.

Инвестирование стартует уже в момент первой выплаты в начале работы. В будущем текущие расчеты помогут вовремя платить заработную плату, оплачивать потребленные материалы и ресурсы. Инвестиционный объект производит некоторый продукт, имеющий спрос на рынке, за счет чего можно получить приток средств, из которых инвестору идет личная прибыль.

Возможности и опасность

Довольно рискованным считается инвестирование в новый продукт, предприятие, рынок. Результаты можно прогнозировать, но предположения обычно имеют невысокий уровень точности, что создает дополнительную опасность для инвестора.

Чтобы рассчитать эффективность того или иного типа инвестиций, нужно не только проанализировать опасности, связанные с задуманной операцией, но воспользоваться методами анализа чувствительности. Есть относительно простые алгоритмы и очень сложные. Вторые отличаются большей точностью, но корректно рассчитываются только знатоками своего дела. Распространено использование методики имитационного моделирования.

Инвестирование: важно все

Стремясь преуспеть в качестве инвестора, предприниматель должен понимать, что знание градации категорий инвестиций – это еще не залог успеха. Необходимо ориентироваться в той цепочке действий, которая позволяет сделать инвестирование прибыльной деятельностью. Последовательность следующая:

- формирование плана;

- учет реалий;

- отчет по проекту;

- анализ результатов.

Группируя инвестиции по типам в зависимости от различных показателей, можно добиться воплощения в реальность стратегических идей развития компании. Управление инвестированием в равной степени важно как на уровне частного предпринимателя, так и государства.

Большие и маленькие: участвуют все

В зависимости от национальной принадлежности выделяют:

В зависимости от источника денег, направляемых на развитие предприятия, говорят об инвестициях:

Пренебрегать нельзя

Все перечисленные типы инвестиций исключительно важны для предприятия, заинтересованного в успехе. Деньги, получаемые из перечисленных источников, могут направляться в разнообразные активы и пассивы компании, в том числе в жилье и нежилые сооружения и объекты.

Принято говорить о различных категориях инвестиций, оценивая срок вложения и окупаемости финансов. Если этот период длится менее трех лет, тогда инвестиции относят к краткосрочным. Средний временной промежуток – это от трех до пяти лет. Наконец, к долгосрочным принято относить те, которые растягиваются на период более пяти лет.

Рисковать или нет?

Рано или поздно этот вопрос встает перед каждым потенциальным и уже сложившимся инвестором. Необходимо понимать, что некоторые инвестиции сопряжены с полным отсутствием риска, но при этом типе вложения денег не стоит рассчитывать на большую прибыль.

Кроме того, выделяют группы инвестиций с низким, высоким риском, а также спекулятивные, когда деньги вкладывают в предприятия с наибольшим уровнем риска, рассчитывая получить максимальный доход.