Объектами реальных инвестиций являются

Виды инвестиций.(10-1)

По объектам вложений принято различать реальные (или капиталообразующие) и финансовые инвестиции.

Объектами реальных инвестиций являются:

1.основные фонды;

2.недвижимость;

3.материально-производственные запасы;

4.нематериальные активы;

5.научно-исследовательские и опытно-конструкторские работы:

6.подготовка и повышение квалификации кадров.

Следует отметить, что затраты на два последних объекта, а именно, научно-исследовательские и опытно-конструкторские работы, а также подготовка и повышение квалификации кадров, относятся к инвестициям, если они осуществляются в рамках инвестиционного проекта.

Объектами финансовых инвестиций являются:

1.ценные бумаги;

2.банковские депозиты;

3.иностранные валюты;

4.объекты тезаврации (драгоценные металлы и драгоценные камни, изделия из них, а также изделия коллекционного спроса).

Реальные инвестиции играют большую роль в развитии и эффективном функционировании экономики. Это хорошо видно из определения валовых и чистых инвестиций.

Валовые инвестиции представляют собой общий объем реальных инвестиций в определенном периоде, направленных на строительство, приобретение средств производства и прирост товарно-материальных ценностей.

Эти затраты осуществляются инвесторами за счет:

а) собственных средств (прибыли и амортизации);

б) привлеченных средств (средства от выпуска акций и паевые взносы);

в) заемных средств (кредиты, облигационные займы и др.).

Чистые инвестиции представляют собой сумму валовых инвестиций, уменьшенных на сумму амортизационных отчислений в рассматриваемом периоде. Динамика чистых инвестиций отражает характер экономического развития страны на том или ином этапе.

Если сумма чистых инвестиций составляет отрицательную величину, (то есть, объем валовых инвестиций меньше суммы амортизационных отчислений), это означает снижение производственного потенциала и как следствие этого уменьшение объема выпускаемой продукции.

Если сумма чистых инвестиций равна нулю (то есть, объем валовых инвестиций равен сумме амортизационных отчислений), это означает отсутствие экономического роста, то есть производственный потенциал остается неизменным.

Если сумма чистых инвестиций составляет положительную величину, это означает, что экономика находится на подъеме, то есть, обеспечивается расширенное воспроизводство её производственного потенциала.

Рост объёма чистых инвестиций вызывает последовательное увеличение доходов. При этом темпы роста суммы доходов значительно превышают темпы роста объёма чистых инвестиций. В экономической литературе этот процесс возрастания дохода в большем объёме, чем инвестиции в экономику, носит название «эффекта мультипликатора».

С точки зрения цели инвестирования инвестиции можно подразделить на прямые и портфельные.

Прямые инвестиции — это инвестиции с целью роста инвестируемого капитала и участия инвестора в управлении объектом инвестирования. В практике такие инвестиции ещё получили название стратегических. Прямые инвестиции, как правило, долгосрочные.

Портфельные инвестиции, это инвестиции с целью получения текущего дохода. Это вложения в ценные бумаги, как правило, средне — или краткосрочные.

По формам собственности инвестиции можно подразделить на частные (осуществляемые физическими и юридическими лицами) и государственные (отечественные, иностранные, совместные). В экономической практике и в литературе частные и государственные инвестиции ещё получили название нецентрализованных и централизованных.

Инвестиции делятся на:

- интеллектуальные — направлены на подготовку и переподготовку специалистов на курсах, передачу опыта, лицензий и нововведений, совместные научные разработки;

- капиталообразующие — затраты на капитальный ремонт, приобретение земельных участков;

- прямые — инвестиции, сделанные юридическими и физическими лицами, имеющими право на участие в управлении предприятием и полностью владеющими предприятием или контролирующими не менее 10% акций или акционерного капитала предприятия;

- портфельные — не дающие право вкладчикам влиять на работу фирм и компаний, вкладываемые в долгосрочные ценные бумаги, покупку акций;

- реальные — долгосрочные вложения средств в отрасли материального производства;

- финансовые — долговые обязательства государства;

- тезаврационные — так называются инвестиции, осуществляемые с целью накопления сокровищ. Они включают вложения в золото, серебро, другие драгоценные металлы, драгоценные камни и изделия из них, а также в предметы коллекционного спроса. Общей специфической чертой этих инвестиций является отсутствие текущего дохода по ним.

Прибыль от таких инвестиций может быть получена инвестором только за счет роста стоимости самих объектов инвестирования, т. е. за счет разницы между ценой покупки и продажи.

Долгое время в нашей стране тезаврационный вид инвестиций представлял практически единственную возможную форму инвестирования, и до сих пор для многих инвесторов остается основным способом хранения и накопления капиталов.

Реальные инвестиции

В развитие реального бизнеса можно инвестировать разными способами: путем портфельных, прямых или реальных вложений. Мы обсудили первые два способа, а вот что такое реальные инвестиции?

Реальными инвестициями называется вложение денег в материальные и нематериальные активы предприятия

Синонимом термина являются капитальные вложения, инвестиции в основной капитал и нефинансовые инвестиции.

Виды реальных инвестиций

Инвестиции в реальную экономику представляют собой вложения в производство товаров или услуг. С макроэкономической точки зрения реальными являются инвестиции, за счет которых улучшается общее благосостояние страны.

К реальным инвестициям относятся средства, вложенные в приобретение:

- основных средств компании;

- материалов и сырья для производства;

- нематериальных активов;

- земельных участков или иных природных ресурсов

По направленности действий инвестиции в реальные активы делятся на следующие категории:

- начальные – осуществляемые при создании фирмы;

- экстенсивные – используемые для расширения предприятия;

- реинвестиции – направление высвободившихся инвестиций на модернизацию и покупку нового оборудования

Капитальные вложения могут осуществляться юридическими лицами или гражданами. Примерами реальных инвестиций для физ. лиц являются:

- приобретение недвижимости или техники для сдачи в аренду;

- покупка жилых или нежилых помещений для последующей перепродажи;

- регистрация прав на интеллектуальную собственность

Реальные инвестиции предприятий

Вложения компаний в собственное развитие может осуществляться в форме материальных или нематериальных инвестиций.

- Формой материальных вложений является покупка, строительство или реконструкция производственных фондов предприятия

- Нематериальными инвестициями предприятия считаются вложения в рекламу, создание бренда, повышение квалификации сотрудников, приобретение патентов, лицензий, опытно-конструкторские разработки и пр.

Целью инвестиций в реальный капитал фирмы является повышение конкурентоспособности выпускаемой продукции и улучшение эффективности производства в целом.

Реальные инвестиции могут осуществляться за счет следующих средств :

- собственных – прибыль компании

- привлеченных – дополнительные вклады в уставной капитал, эмиссия ценных бумаг

- заемных – банковские кредиты

Наиболее рискованно вкладывать в развитие компании заемный капитал, так как окупаемость проекта может занять до нескольких лет, а выплачивать кредит необходимо регулярно. Это накладывает дополнительную финансовую нагрузку на бизнес.

Реальные и другие виды инвестиций

По некоторым параметрам инвестиции в реальный сектор схожи с прямыми вложениями средств. Но между этими видами инвестирования имеется и ряд существенных различий.

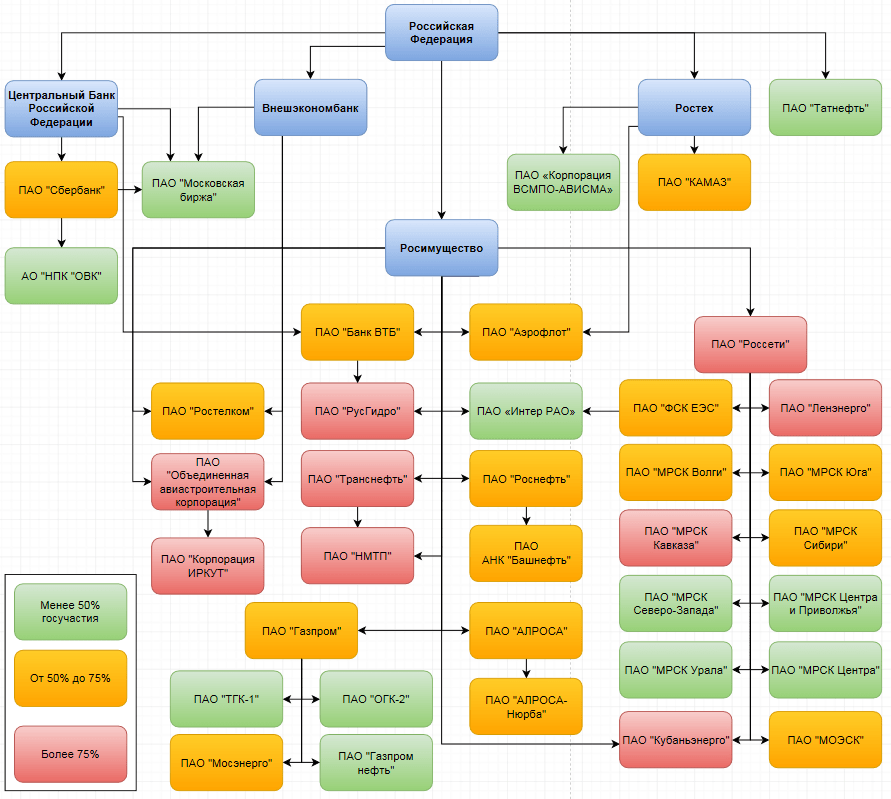

Если рассматривать инвестиции в основной капитал в масштабах страны, то их экономический эффект очевиден: создаются новые рабочие места, увеличивается уровень ВВП в стране, улучшается общее благосостояние населения. Поэтому государство либо входит в крупных реальных инвесторов заметной долей, либо старается поддерживать их посредством различных государственных программ и софинансированием бизнес-проектов за счет бюджетных средств. Также возможен вариант льготного налогообложения.

Кроме того, в интернете можно встретить понятие «финансовые инвестиции», которые обычно противопоставляют реальным. По факту они ближе всего к портфельным, но могут включать в себя не только классы активов фондовой биржи, как акции, облигации или паи на золото, но и спекулятивные инструменты товарного, срочного и валютного рынка, а также структурные продукты. В результате такие вложения в зависимости от инструментов могут быть скорее краткосрочной ставкой на то или иное событие, чем на долгосрочный рост бизнеса.

Риски реальных инвестиций

Инвестиции в реальные активы потенциально являются более доходными, чем портфельные, но обычно менее прибыльными, чем венчурные или прямые. Получение доходности от реальных инвестиций сопряжено с определенными рисками:

- финансовый – нехватка средств на реализацию проекта;

- маркетинговый – неверный подсчет прибыли от вложений;

- инфляционный – обесценивание стоимости активов;

- человеческий – неопытные специалисты могут навредить проекту

Существуют и другие виды рисков, которые не зависят от предприятия. Например, обвал экономики страны, война, введение новых налогов прочие. Для минимизации рисков управление реальными инвестициями должно осуществляться высококвалифицированными специалистами, которые имеют опыт выявлять общие проблемы на стадии планирования и устранять их при реализации проекта.

Как управлять вложениями в реальные активы

Решение о вложении денег в развитие компании или сектора экономики должно быть хорошо просчитанным и взвешенным. Для привлечения средств предприятию необходимо составить план инвестирования и рассчитать экономическую целесообразность вложений.

Управление реальными инвестициями можно разделить на следующие этапы:

- предварительный анализ – на этом этапе происходит первичное изучение конъектуры рынка и определение экономических параметров. Например, в кризисный период застройщик решил возвести многоэтажный дом с квартирами бизнес-класса. При этом покупательная способность населения падает, и люди больше приобретают жилье в сегменте эконом или комфорт. Вложенные средства не возвращаются компании длительное время. Застройщик вынужден снижать цены на квартиры, в связи с чем его прибыль существенно сокращается;

- определение формы инвестирования – во что конкретно будут вложены деньги – в строительство, модернизацию или готовый объект;

- расчет необходимого финансирования – на данной стадии определяется сумма затрат, требуемая для реализации проекта. Объем финансирования зависит от конкретных задач, поставленных перед бизнесом. Например, при покупке нового помещения можно изучить предложения на рынке. Но если компания решила построить производственное помещение, то необходимо точно рассчитать затраты на материалы, зарплату рабочих и другие издержки;

- выбор инвестиционного проекта – такой выбор полностью зависит от специфики предприятия и целей вложения. При изучении проекта необходимо оценить экономическую целесообразность, сроки реализации и окупаемость;

- оценка эффективности – на этом шаге просчитываются возможные риски, а также сопоставляется доходность с рискованностью проекта;

- составление программы – формируется поэтапный порядок действий для осуществления реальных инвестиций, устанавливается график и схема финансирования проекта;

- контроль – реальные вложения требуют непосредственного участия инвестора в реализации проекта. Ему необходимо отслеживать целевую направленность финансирования, иногда вести переговоры, заключать договора, контролировать работу сотрудников и исполнять иные функции до момента завершения проекта.

Инвестиции в основной капитал являются основополагающими для экономики всех стран. Тем не менее вложения в реальные активы больше подходит для опытных инвесторов или компаний, имеющих специалистов, способных оценить эффективность таких вложений. Свежим примером неэффективных действий является политика Бинбанка и банка «Открытие» — произведя многочисленные поглощения, они не справились с новым бизнесом, в результате чего спасать их самих пришлось государству.

Реальные инвестиции в России и США

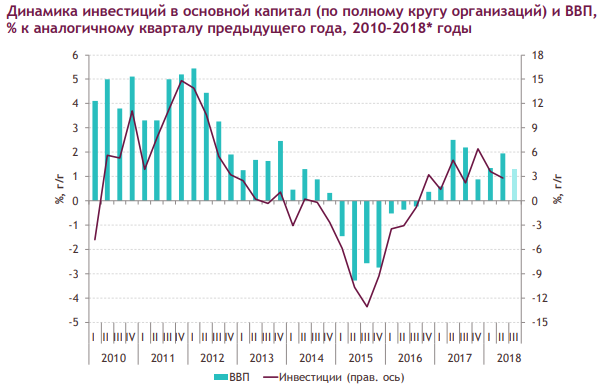

В связи с экономическим спадом, удорожанием банковских кредитов и введенными санкциями против России с 2013 по 2016 год наблюдалось снижение инвестиций в реальный сектор. Это в свою очередь негативно сказывалось на приросте ВВП.

Восстановление экономики и рост ВВП начались с середины 2016г. По данным Росстата за 2018 год капитальные вложения в предприятия увеличились на 1 567,7 миллиардов рублей по сравнению с 2017 годом, и составили 17 559 млрд. Главным инвестиционным направлением (43,3%) является приобретение и капитальный ремонт нежилых зданий и сооружений, а также улучшение земель. На втором месте вложения в обновление производственных мощностей – машин, оборудования. Актуальные данные см. здесь: https://gks.ru/investment_nonfinancial .

По прогнозу Министерства экономического развития, инвестиции в реальный сектор со стороны государства будут расти и к 2024 году увеличатся на 25%. Правда неясно, имеется ли в виду абсолютная денежная масса или за вычетом инфляции. Если учесть рублевую инфляцию, то увеличение цен за пять лет накопительным итогом на 25% выглядит вполне вероятным и объем реальных средств останется прежним.

В Америке капитальным вложениям также уделяется пристальное внимание. По данным Бюро экономического анализа США только за третий квартал 2019 г. они составили 3 411,38 миллиардов $.

Выводы

Инвестиции в реальный сектор могут осуществляться как различными предприятиями, так и частными лицами в виде, к примеру, покупки жилой либо коммерческой недвижимости. Объемы таких инвестиций в масштабах страны огромны и исчисляются триллионами. На индивидуальном уровне реальные вложения требуют больших финансовых затрат и высокой квалификации инвестора, причем частое отсутствие диверсификации и высокие риски не дают право называть такие инвестиции универсальным инвестиционным инструментом.

Что такое реальные инвестиции

Экономический термин «Реальные инвестиции не означает, что существуют нереальные инвестиции. Просто, классификация по объекту инвестиций их разделяет на реальные и финансовые инвестиции. Финансовые — это вложения в ценные бумаги: акции компаний, облигации, сертификаты, чеки и пр.

Реальные инвестиции — это вложения в основной капитал в разнообразных формах:

- В форме производственного капитала — основные и оборотные фонды предприятий, строительство и капитальный ремонт;

- Земли и иных природных ресурсов — приобретение месторождений для добычи полезных ископаемых;

- Нематериальных активов — приобретение патентов, товарных знаков, лицензий;

- Вложение в научные исследования, образование;

- Приобретение нового бизнеса.

Такая классификация недостаточно строга, поскольку приобретение нового бизнеса может осуществляться и как финансовые инвестиции путем приобретения акций этого бизнеса. Поэтому, многие экономисты считают, что при покупке акций их можно считать финансовыми инвестициями, если инвестор не участвует в управлении компании, акции которых он приобрел. Если покупается такое количество акций, которое требует участия инвестора в управлении или контрольный пакет, то это реальные инвестиции. Поэтому к реальным инвестициям относятся вложения в систему управления предприятиями, вложения в повышение квалификации, работающих на них людей, в их образование и воспитание.

Такая классификация недостаточно строга, поскольку приобретение нового бизнеса может осуществляться и как финансовые инвестиции путем приобретения акций этого бизнеса. Поэтому, многие экономисты считают, что при покупке акций их можно считать финансовыми инвестициями, если инвестор не участвует в управлении компании, акции которых он приобрел. Если покупается такое количество акций, которое требует участия инвестора в управлении или контрольный пакет, то это реальные инвестиции. Поэтому к реальным инвестициям относятся вложения в систему управления предприятиями, вложения в повышение квалификации, работающих на них людей, в их образование и воспитание.

Аналогична ситуация с золотом, которое служит инструментом финансовому инвестору при формировании инвестиционного портфеля. Золото является реальными инвестициями, если приобретается для технологического процесса в производстве электронного оборудования или для производства ювелирных украшений.

Существенным уточнением такой классификации реальных инвестиций будет, если рассматривать их как инвестиции в реальный сектор экономики.

Под реальным сектором экономики подразумевается материальное производство товаров и услуг, создание валового продукта в экономике страны.

Характеристика

Реальные инвестиции в производство товаров и услуг, требует от инвестора, кроме денег, знания и квалификацию в области данного производства, знания системы управления трудовыми коллективами, финансовыми ресурсами, знание рынка товаров и услуг и многие других навыки.

Это означает, что реальные инвестиции осуществляют профессионалы, иначе они быстро потеряют свой капитал.

Реальные инвестиции имеют более высокую доходность по сравнению с финансовыми инвестициями и большую устойчивость к колебаниям рынка. Соответственно и имеют относительно низкую степень риска вложений. Даже в условиях банкротства, реальный инвестор имеет возможность уменьшить убытки за счет реализации имущества и материальных ценностей обанкротившегося предприятия.

С другой стороны ликвидность реальных инвестиций очень низка в сравнении с финансовыми инвестициями. Для финансового инвестора высокая ликвидность инвестиций является инструментом управления инвестиционным портфелем.

Главным отличием реальных инвестиций от финансовых, является то, что реальные инвестиции это вложения в реальную экономику страны, в создание валового продукта, в увеличение ее экономического потенциала, в улучшение жизни населения. Поэтому реальным инвестициям в государстве отдается предпочтение. Реальный инвестор делает вложения на десятилетия, рассчитывая развивать производство, увеличивать его потенциал. Реальный инвестор — это хозяин, пришедший хозяйствовать долго и капитально.

Главным отличием реальных инвестиций от финансовых, является то, что реальные инвестиции это вложения в реальную экономику страны, в создание валового продукта, в увеличение ее экономического потенциала, в улучшение жизни населения. Поэтому реальным инвестициям в государстве отдается предпочтение. Реальный инвестор делает вложения на десятилетия, рассчитывая развивать производство, увеличивать его потенциал. Реальный инвестор — это хозяин, пришедший хозяйствовать долго и капитально.

Финансовый инвестор, скорее биржевой спекулянт, зарабатывающий на сиюминутных колебаниях рынка ценных бумаг.

Реальные инвестиции обладают важной характеристикой, не всегда приятной для инвестора. Они требуют постоянного увеличения, пополнения. Научно-технический прогресс быстро совершенствует производственную базу предприятий, появляются новые прогрессивные технологии, новые материалы и новые методы управления, совершенствуется автоматизация производства, начинается его роботизация. Если не следить за новинками технического прогрессом, не совершенствовать свое производство, можно быстро утратить конкурентоспособность производимой продукции, а значит, потерять рынок и часть капитала.

Виды реальных инвестиций

По классификации реальных инвестиций их разделяют на два класса: материальные и нематериальные.

Материальные инвестиции делятся на виды:

- приобретение и совершенствование основного капитала;

- приобретение и увеличение оборотного капитала.

Приобретение и совершенствование основного капитала это:

- покупка оборудования;

- приобретение земли и месторождений полезных ископаемых;

- строительство зданий и сооружений;

- реконструкция предприятий;

- модернизация производства.

Оборотный капитал изменяется вследствие увеличения основного капитала. С ростом основного капитала растет потребность в запасах материалов и сырья и других оборотных средств.

Нематериальные инвестиции включают в себя помимо упомянутых ранее товарных знаков, патентов, лицензий, инвестиции в научные исследования, в совершенствование систем управления предприятия, в повышение квалификации работающих сотрудников, в систему здравоохранения работников. В конечном итоге эти вложения оборачиваются повышением эффективности работы предприятия и увеличением его прибыли.

Нематериальные инвестиции включают в себя помимо упомянутых ранее товарных знаков, патентов, лицензий, инвестиции в научные исследования, в совершенствование систем управления предприятия, в повышение квалификации работающих сотрудников, в систему здравоохранения работников. В конечном итоге эти вложения оборачиваются повышением эффективности работы предприятия и увеличением его прибыли.

Именно поэтому, инвестиции в рекламу также относят к реальным нематериальным инвестициям.

Виды реальных инвестиций зависят и от характера развития инвестируемого объекта: экстенсивного или интенсивного. Экстенсивное развитие предполагает увеличение масштабов производства на существующей технической и технологической базе предприятия. Интенсивное развитие предполагает совершенствование этой базы.

Оценка

Все инвесторы, без исключения, желают знать, что принесут им, помимо головной боли, инвестиции. Поэтому оценку их эффективности инвестор делает на всех этапах вложений, начиная с предварительной оценки. Основным критерием оценки вложений является их доходность. Другим критерием является степень риска.

С позиции доходности вложений инвестор реальных инвестиций на предварительном этапе делает технико-экономическое обоснование инвестиций (ТЭО), в котором делается укрупненный расчет основных показателей будущего производства, его затрат и результатов. Расчет затрат на производство, материалы, рабочую силу, оборотные средства, налоги и сборы. Расчет ожидаемой выручки, расходов на выплаты кредитов банка, ожидаемую прибыль, сроков окупаемости вложений и других показателей эффективности.

С позиции доходности вложений инвестор реальных инвестиций на предварительном этапе делает технико-экономическое обоснование инвестиций (ТЭО), в котором делается укрупненный расчет основных показателей будущего производства, его затрат и результатов. Расчет затрат на производство, материалы, рабочую силу, оборотные средства, налоги и сборы. Расчет ожидаемой выручки, расходов на выплаты кредитов банка, ожидаемую прибыль, сроков окупаемости вложений и других показателей эффективности.

Обязательным элементом оценки инвестиционного проекта является разработка его бизнес-плана. Причем, бизнес-план разрабатывается отдельно для банка, кредитующего инвестиционный проект, для соинвесторов, если таковые имеются, и для себя.

Бизнес-планы разрабатываются на предварительном этапе инвестиций, в процессе инвестирования и в процессе запуска в работу предприятия.

Оценка эффективности инвестиций проводится по ряду показателей, основными среди которых являются:

- оценка рентабельности инвестиций через индекс доходности;

- срок окупаемости инвестиций;

- чистый приведенный доход;

- внутренняя норма доходности инвестиций.

Эти показатели дают инвестору возможность сделать правильный выбор инвестиций в проекты с позиции их доходности.

Оценка риска инвестиционных вложений проводится моделированием изменения основных показателей проекта и определение чувствительности проекта к эти возможным изменениям. Чаще всего, разрабатываются бизнес-планы:

- по пессимистическому сценарию, при наихудших условиях реализации и функционирования проекта;

- по оптимистическому сценарию, при наилучших условиях;

- по усредненному сценарию, который, ближе к реальным возможностям.

Диапазон сохранения эффективности проекта, в процессе моделирования при изменяющихся условиях, показывает инвестору возможные границы риска при вложениях в данный проект.

Реальное инвестирование это основа роста производственного и экономического потенциала страны, поэтому так важна оценка его эффективности и оценка риска вложений в реальные инвестиционные проекты не только для инвестора, но и для экономики всего государства.

Все об учете долгосрочных инвестиций.

Быстрые и краткосрочные инвестиции.

Стратегические цели предприятия — основа стратегических инвестиций.

Причины появления необходимости в автономных инвестициях.

Майорова Т.В. Инвестиционная деятельность (2004)

4.3. Объекты реальных инвестиций

Реальные инвестиции — это вложения в основной капитал и на прирост материально-производственных запасов. К ним относят инвестиции:

1) в основные активы на:

— Приобретение (или изготовление) нового оборудования, в том числе расходы на их доставку, монтаж и ввод в эксплуатацию;

— Модернизацию действующего оборудования;

— Строительство и реконструкцию зданий и сооружений.

2) в нематериальные активы, связанные, прежде всего, с приобретением нового технологии (патента, лицензии) и торговой марки.

3) в оборотные средства, которые предусматривают обеспечение:

— Новых и дополнительных запасов основных и вспомогательных материалов

— Новых и дополнительных запасов готовой продукции

— Увеличены счетов дебиторов.

Общая сумма всех выше упомянутых реальных инвестиций представляет собой совокупные реальные инвестиции, объектами которых выступают:

— Объекты производственного назначения — объекты, которые после завершения строительства будут функционировать в сфере материального производства: промышленности, с / х, водном и лесном хозяйствах, на транспорте и в связи, в строительстве и общественном питании, материально-техническом обеспечении и в сбыте;

— Объекты непроизводственного назначения объекты жилищного и коммунального хозяйства, учреждения здравоохранения, физкультуры, социального обеспечения, образования, культуры, искусства, а также научно-исследовательские и другие организации, связанные с развитием науки;

— Строения — это совокупность зданий и сооружений (объектов), строительство, расширение которых осуществляется, как правило, принципы

проектно-сметной документации со сводным сметным расчетом стоимости строительства, на которые в установленном порядке утверждается титул стройки;

— Очереди строительства — части строения, определенные проектом (рабочим проектом), что обеспечивающих выпуск продукции или оказывающие услуги, могут состоять из одного или нескольких пусковых комплексов;

— Пусковые комплексы — совокупность объектов основного, подсобного и обслуживающего назначения, энергетического, транспортного и складского хозяйства, связи, инженерных коммуникаций, охраны окружающей среды, благоустройство, обеспечивающих выпуск продукции или оказание услуг, предусмотренных проектом для данного пускового комплекса;

— Объекты строительства — отдельные здания или сооружения, на строительство, реконструкцию или расширение которых должен быть составлен отдельный смету и проект;

— Новое строительство — строительство комплекса объектов основного, подсобного и обслуживающего назначения новообразованных предприятий, зданий, сооружений, а также филиалов и отдельных производств, которые после ввода в эксплуатацию будут находиться на самостоятельном балансе, осуществляемое на новых площадках с целью создания новой производственной мощности;

— Расширение действующих предприятий — строительство дополнительных производств на действующем предприятии (сооружении), а также строительство новых и расширение существующих отдельных цехов и объектов основного, подсобного и обслуживающего назначения на территории действующих предприятий или на площадях, прилегающих к ним, с целью создания дополнительных или новых производственных мощностей, которые после ввода в эксплуатацию не будут находиться на отдельном балансе;

— Реконструкция действующих предприятий — переустройство существующих цехов и объектов основного, подсобного назначения, как правило, без расширения имеющихся зданий и сооружений основного назначения, связанное с совершенствованием производства и повышением его технико-экономического уровня на основе достижений НТП и осуществляемое в целом с целью увеличения производственных мощностей, улучшения качества и для изменения номенклатуры продукции в основном без увеличения численности работающих при одновременном улучшении условий их труда и охраны окружающей среды;

— Техническое перевооружение действующих предприятий — это комплекс мероприятий по повышение технико-экономического уровня отдельных производств, цехов и участков на основе внедрения передовой техники и технологии, механизации и автоматизации производства, модернизации и замены устаревшего и физически изношенного оборудования новым, более производительным, а также по совершенствованию общезаводского хозяйства и вспомогательных служб.

Все объекты для реальных инвестиций инвесторами отбираются на конкурсной основе.

В частности, инвестор будет вкладывать средства в строительство нового предприятия только за условии, если объект:

— Отвечает требованиям научно-технического прогресса, что подтверждается заключением соответствующих органов экспертизы;

— Имеет положительное заключение государственной экологической экспертизы;

а) эффективность использования в разложенных средств;

б) окупаемость капитальных вложений в течение пяти лет;

в) соблюдение нормативных сроков строительства;

г) содействие решению экономических и социальных проблем;

д) расширение экспортных возможностей.

Инвестирование затрат по техническому перевооружению, реконструкции и расширения действующих предприятий будет осуществляться только при условии, если эти меры обеспечат:

— Ускорение научно-технического прогресса;

— Развитие наукоемких отраслей;

— Выпуск новой высокоэффективной продукции;

— Существенное повышение качества продукции

— Повышение производительности труда и сокращения численности

— Расширение производства товаров и платных услуг населению.

При этом в обязательном порядке должны соблюдаться следующие требования:

— Продолжительность осуществления расходов не должна превышать нормативную, а при отсутствие норм не должна превышать 2 года;

— Продукция, предусмотренная к выпуску в результате осуществления мероприятий, инвестируются, должна соответствовать мировому уровню или превосходить его, быть конкурентоспособной на мировом рынке и соответствовать всем требованиям для реализации за свободно конвертируемую валюту.