Направления инвестиций предприятия

ИНВЕСТИЦИИ. СУЩНОСТЬ, ВИДЫ, ИСТОЧНИКИ И НАПРАВЛЕНИЯ ИНВЕСТИЦИЙ. ИНВЕСТИЦИОННАЯ ПОЛИТИКА ПРЕДПРИЯТИЯ (ФИРМЫ). ИНВЕСТИЦИОННЫЙ ПРОЕКТ

ИНВЕСТИЦИОННАЯ ДЕЯТЕЛЬНОСТЬ ПРЕДПРИЯТИЯ (ФИРМЫ)

Резервы снижения себестоимости.

1. повышение производительности труда;

2. улучшение использования оборудования и инструментов;

3. сокращение норм расхода сырья и материалов;

4. применение прогрессивных технологий;

5. совершенствование организации труда, производства и управления.

Инвестиции (от англ. investments) означают «капитальные вложения», однако в настоящее время этот термин трактуют более широко. Инвестиции — это вложения финансовых средств в различные виды экономической деятельности с целью сохранения и увеличения капитала. Различают реальные (или капитальные) и финансовые (портфельные) инвестиции. Реальные инвестиции — это вложения средств в физический капитал предприятий, например, в создание новых основных фондов, реконструкцию старых фондов или их техническое перевооружение. Финансовые инвестиции — это вложения в покупку акций, ценных бумаг и использование иных финансовых инструментов с целью увеличения финансового капитала инвестора.

Другой разновидностью финансовых инвестиций является покупка недвижимости (земельных участков), имущественных прав, лицензий, патентов, товарных знаков, других форм нематериальных активов с целью их перепродажи, сдачи в аренду и иного использования, приводящего к увеличению (сохранению) в течение определенного промежутка времени первоначально вложенного (инвестированного) капитала.

В ряде экономических теорий собственно инвестициями считаются только инвестиции в создание реального капитала, в отличие от финансовых инвестиций.

Источниками финансовых средств для инвестиций могут быть собственные (внутренние) и привлекаемые извне (от внешних инвесторов). Собственные источники инвестиций формируются за счет амортизационных отчислений по действующему основному капиталу, отчислений от прибыли на инвестиционные потребности и других источников.

Внешние источники инвестирования формируются в основном за счет заемных средств (кредитов) банков, внебюджетных фондов инвестиционной поддержки, инвестиционных фондов и компаний, страховых обществ и пенсионных фондов.

Особым видом внешних инвестиций являются средства, привлекаемые предприятием для инвестиций за счет эмиссии собственных акций, бондов и иных ценных бумаг и их размещения на соответствующих рынках, а также приращение акционерного капитала, образующееся за счет роста котировочной стоимости акций предприятия.

Основополагающим для осуществления инвестиционной деятельности в России является Закон РСФСР«Об инвестиционной деятельности в РСФСР» и другие нормативные акты и законы Российской Федерации.

Основные направления инвестиционной политики предприятия таковы:

1. Инвестиции, направляемые на повышение эффективности деятельности предприятия. Целью этих инвестиций является создание условий для снижения затрат предприятия за счет замены устаревшего оборудования, переобучения персонала или перемещения производственных мощностей в регионы с более выгодными условиями производства и сбыта.

2. Инвестиции в расширение производства. Цель подобных инвестиций состоит в расширении объемов выпуска товаров и услуг для сформировавшихся рынков в рамках существующих производств.

3. Инвестиции в создание новых производств. Подобные инвестиции предназначены для создания совершенно новых мощностей и освоения новых технологий для выпуска товаров и услуг, ранее данным предприятием не производившихся.

4. Инвестиции для удовлетворения требований государственных органов управления (новых экологических норм или стандартов безопасности).

С точки зрения экономической конъюнктуры возможны два типа инвестиционной стратегии предприятия (фирмы):

пассивные инвестиции, т.е. такие, которые обеспечивают по крайней мере сохранение величины показателей экономической рентабельности данного предприятия;

активные инвестиции, которые обеспечивают повышение конкурентоспособности предприятия и прибыльность ее операций по сравнению с уже достигнутыми уровнями. Как правило, это происходит за счет внедрения новых технологий, организации выпуска конкурентоспособной продукции, завоевания новых рынков сбыта и поглощения конкурирующих фирм.

Инвестиционный проект — планируемая и осуществляемая система мероприятий по вложению капитала в создаваемые или модернизируемые материальные объекты, технологические процессы, а также в иные виды предпринимательской деятельности с целью ее сохранения и расширения.

11.2. ОЦЕНКА КОММЕРЧЕСКОЙ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ: ПОКАЗАТЕЛИ, КРИТЕРИИ

Для оценки коммерческой эффективности проекта используются следующие показатели:’

• чистый доход (ЧД);

• чистый дисконтированный доход (ЧДД);

• индекс доходности (ИД);

• внутренняя норма доходности (ВИД).

Чистый доход предприятия от реализации инвестиционного проекта представляет собой разницу между поступлениями (притоком средств) и выплатами (оттоком средств) предприятия в процессе реализации проекта применительно к каждому интервалу планирования.

Выплаты предприятия делятся на капитальные (единовременные) затраты и текущие затраты. К капитальным затратам относятся расходы, которые направлены на создание производственных мощностей и разработку продукции. Капитальные затраты носят единовременный характер и производятся, как правило, на начальном этапе реализации проекта, который принято считать нулевым этапом. Пример отражения капитальных затрат представлен в гр. 2 табл. 11.1.

Текущие затраты — это расходы на приобретение сырья, материалов и комплектующих, оплату труда работников предприятия, другие виды затрат, относимые на себестоимость продукции. Текущие затраты осуществляются в течение всего времени жизни проекта. Пример текущих затрат по проекту представлен в гр. 3 табл. 11.1.

Поступления — это результат деятельности предприятия в процессе осуществления проекта в виде выручки от реализации произведенной продукции (представлена в гр. 4 табл. 11.1).

Разница между результатами деятельности предприятия и его текущими затратами составляет доход от текущей деятельности предприятия (представлен в гр. 5 табл. 11.1), рассчитывается как разность показателей, приведенных в гр. 4 и 3 табл. 11.1.

Для оценки величины реального дохода, полученного предприятием за период реализации проекта (его жизненный цикл), необходимо уменьшить суммарный текущий доход предприятия на величину капитальных затрат, т.е. «очистить» результаты деятельности предприятия от всех затрат, связанных с их достижением. Полученная разность и представляет собой чистый доход от реализации проекта (представлен в гр. 6 табл. 11.1;рассчитывается как разность между данными гр. 4 и данными гр. 3 и 2).

Использование в практике оценки инвестиционных проектов величины чистого дисконтированного дохода как производного от рассмотренного выше показателя чистого дохода вызвано очевидной неравноценностью для инвестора сегодняшних и будущих доходов. Иными словами, доходы инвестора, полученные в результате реализации проекта, подлежат корректировке на величину упущенной выгоды в связи с «замораживанием» денежных средств, отказом от их использования в других сферах применения капитала.

Для того чтобы отразить уменьшение абсолютной величины чистого дохода от реализации проекта в результате снижения «ценности» денег с течением времени, используют коэффициент дисконтирования (а), который рассчитывается по формуле

где Е — норма дисконтирования (ставка дисконта) в размере 25%; t— порядковый номер временного интервала получения дохода.

Таблица 11.1 Определение чистого дохода от инвестиционного проекта

Анализ инвестиционной деятельности предприятия

Основные направления инвестиционной деятельности предприятия

Все предприятия в той или иной степени связаны с инвестиционной деятельностью, которая в условиях рынка является одним из наиболее важных и рискованных аспектов деятельности. Так, например, долгосрочное вложение экономических ресурсов предприятие осуществляет с целью создания и получения чистых выгод в будущем, достижения положительного социального эффекта. На величину такого эффекта существенное влияние оказывают различные факторы среды функционирования: экономическая ситуация, темпы роста инфляции, уровень спроса и предложения, уровень платежеспособности потребителей и производителей и т.п. Поэтому руководству предприятий при решении вопроса о инвестициях необходимо иметь объективную оценку об их экономической привлекательности, а также о риске неполучения планируемого дохода или возникновения убытков. Это связано с тем, что инвестирование связано с увеличением потребности в дополнительных средствах для расширения коммерческой и производственной деятельности. Размер этих средств и отдача от них в результате осуществления инвестирования существенно зависят от объективности расчета потребности в инвестициях и учета воздействия факторов среды функционирования. В нестабильных условиях среды функционирования объем инвестиционных средств может значительно варьироваться. Так, например, в момент приобретения новых основных средств никогда нельзя точно предопределить экономический эффект от использования основного средства, что может привести к тому, что, с одной стороны, предприятие не получит прогнозируемую прибыль, с другой стороны, излишнее инвестирование приведет к неполной загрузке производственных мощностей. Особенно важно оценивать степень риска при осуществлении инвестиций за счет заемных средств.

Основные направления инвестиционной деятельности предприятия и факторы риска деятельности приведены в табл. 15.1.

Как правило, осуществляя инвестирование, предприятие стремится наиболее эффективно использовать вложенные средства. Степень эффективности принимаемых инвестиционных решений существенно зависит от полноты и достоверности используемой информации, умения правильно классифицировать вложения капитала и использовать современные методы принятия решений в области инвестиций.

Вкладывая денежные средства в определенную инвестиционную деятельность, организация не может их использовать для получения прибыли иным образом, поэтому возникают вмененные (воображаемые) издержки, а, следовательно, могут быть уменьшены выгоды организации в результате данных инвестиций. Чтобы избежать этого, руководству организации важно знать правила оценки информации, связанной с инвестициями, и уметь применять их на практике с учетом условий функционирования.

Инвестиции необходимо осуществлять в те программы, которые способны принести организации более высокую прибыль, чем суммарное значение вмененных издержек. Например, если особо ценные высоколиквидные бумаги дают доход в 18% годовых и уровень риска инвестиций составляет 5%, то от реализации этого проекта организация должна получить прибыль не менее 23%.

Методика анализа и прогнозирования текущих инвестиций предприятия

Текущая деятельность предприятия любой формы собственности связана с текущими расходами. Поэтому важен анализ динамики текущих активов организации и источников финансирования их. Своевременный и объективный анализ позволяет оценить потребность в финансировании при принятии решения в случаях увеличения объема продаж, услуг, а также оценить последствия этих планов с точки зрения ее текущих активов, так как по мере роста продаж пропорционально возрастает и базовый уровень оборотных активов организации. Увеличение объема продаж ведет к росту счетов к оплате и начисленным суммам в качестве основных источников финансирования. Такой анализ особенно важен для предприятий, которые осуществляют крупные инвестиции в дебиторскую задолженность и запасы.

Для анализа могут быть использованы изложенные ниже методические рекомендации. Это позволит принимать обоснованные кредитные решения с определенной степенью точности, оценивать экономический эффект с помощью таких показателей, как: объем продаж, прибыль, сальдо денежного потока и т.п., а также определять экономическую эффективность вложения средств в оборотные активы предприятия.

Для характеристики текущих (оборотных) инвестиций используют основные показатели денежного потока, возникающего в результате осуществления основной деятельности:

- поступления от основной деятельности — входящий денежный поток (положительный);

- расходы по основной деятельности — исходящий денежный поток (отрицательный).

Разницу между положительным и отрицательным денежным потоком по основным видам деятельности называют чистым денежным потоком от основной деятельности. Он является приоритетным, так как его рост в динамике — это первостепенные условия успешной работы предприятия, его финансовой устойчивости. Это свидетельство того, что у предприятия поступления от текущей деятельности позволяют осуществлять простое и расширенное воспроизводство. Увеличение чистого положительного денежного потока является основой для своевременного погашения обязательств предприятия, расширения возможностей по приобретению имущества и т.п.

Отрицательное значение чистого денежного потока от текущей деятельности, в первую очередь, свидетельствует о недостатке собственных оборотных средств даже для простого воспроизводства. Это приводит к увеличению задолженности для поддержания производства на прежнем уровне либо к продаже имущества и сворачиванию инвестиционных программ, а также к сокращению объемов производства.

Денежный поток от текущей деятельности можно представить в виде суммы чистой прибыли и амортизации. Такое представление соответствует основным финансовым целям деятельности предприятий: обеспечение ликвидности, получение прибыли, обеспечение надлежащего собственного капитала. При осуществлении текущей деятельности размер денежного потока в момент времени t может быть представлен в виде:

ДПt = ЧПРt + Аt — ΔЧОБКt + ΔОТНt,

ЧПРt — чистая прибыль, полученная от реализации данной продукции;

Что такое инвестиционная политика

Инвестиционная политика — многогранная экономическая категория, рассматриваемая на всех уровнях экономики страны, от государства в целом — инвестиционная политика государства, до уровня предприятия — инвестиционная политика предприятия.

Инвестиционная политика

Понятие инвестиционной политики государства включает в себя, главным образом, политику приоритетов расходования государственных ресурсов, отражаемая в бюджете страны. Инвестиционная политика государства, составляющая общей экономической политики, формируется на высшем уровне управления страной. В значительной мере эта политика является определяющей и для регионального уровня, крупных государственных монополий и отдельных предприятий и организаций выполняющих заказы государства.

Понятие инвестиционной политики государства включает в себя, главным образом, политику приоритетов расходования государственных ресурсов, отражаемая в бюджете страны. Инвестиционная политика государства, составляющая общей экономической политики, формируется на высшем уровне управления страной. В значительной мере эта политика является определяющей и для регионального уровня, крупных государственных монополий и отдельных предприятий и организаций выполняющих заказы государства.

Инвестиционная политика это установление масштабов и направлений вложений в проекты, отвечающие интересам государства, общества или интересам отдельных компаний.

Основные направления инвестиционной политики зависят от целей каждого субъекта экономической системы. Целеполагание инвестиций различно для каждого уровня: для предприятия цель инвестиций в максимизации прибыли при уменьшении затрат на производство некоторой продукции; для государства цели более обширны — повышение безопасности страны и ее производственного потенциала, повышение жизненного уровня населения.

Инвестиционная политика государства направлена на создание инвестиционного климата в стране, инвестиционной привлекательности.

Собственные инвестиционные ресурсы ограничены, поэтому их привлечение от частных инвесторов, привлечение зарубежных инвестиций — одно из важнейших направлений инвестиционной политики в государстве. Инвестиционная привлекательность создается системой мер, направленных на комфортность бизнеса в стране. Это налоговая политика государства для инвестиций, упрощение процедуры вложения капитала и вывоза прибыли из страны, различного рода преференции, защита частного капитала от криминальных элементов и коррупционного посягательства чиновников на результаты инвестиций.

Для предприятий и организаций, относительно независимых от инвестиционной политики государства, основные направления инвестиционной политики формируются в зависимости от целей, поставленных их собственниками и управляющими компаниями. Это может быть совершенствование системы управления предприятием, повышение технической оснащенности производства, улучшение условий труда на производстве или иные мероприятия, ведущие к увеличению прибыли собственников предприятий и организаций.

Для предприятий и организаций, относительно независимых от инвестиционной политики государства, основные направления инвестиционной политики формируются в зависимости от целей, поставленных их собственниками и управляющими компаниями. Это может быть совершенствование системы управления предприятием, повышение технической оснащенности производства, улучшение условий труда на производстве или иные мероприятия, ведущие к увеличению прибыли собственников предприятий и организаций.

Принципы инвестиционной политики:

- принцип правовой защиты инвестиций — подразумевает законодательное обеспечение инвестиций для всех участников инвестиционного процесса;

- принцип свободы выбора предмета инвестиций, это право инвестора выбирать объект инвестирования по своему желанию, кроме областей связанных с обороноспособностью страны и законодательно запрещенных видов деятельности;

- принцип приоритетности — подразумевает выбор стратегических направлений инвестирования, в соответствии с основными направлениями развития экономики страны;

- принцип максимизации эффективности инвестиций предполагает выбор наиболее экономически эффективных направлений инвестирования средств;

- принцип контроля инвестиционного процесса предполагает регулярный мониторинг и наличие системы регулирования глобальных изменений в инвестиционной политике в случае кризисных ситуаций или при возникновении серьезных отклонений от исполнения вышеупомянутых принципов инвестирования.

Инвестиционная политика предприятий и организаций

Инвестиционная политика организации или предприятия это выбор пути собственного развития: экстенсивного или интенсивного. По сути, это выбор стратегии развития фирмы. При экстенсивном пути инвестиции направляются на увеличение масштабов производства на существующей технологической базе производства. Это присуще организациям и предприятиям, имеющим высокий уровень технического и технологического оснащения, опережающий в своей области остальных участников рынка. Расширение производства увеличивает им массу прибыли.

Инвестиционная политика организации или предприятия это выбор пути собственного развития: экстенсивного или интенсивного. По сути, это выбор стратегии развития фирмы. При экстенсивном пути инвестиции направляются на увеличение масштабов производства на существующей технологической базе производства. Это присуще организациям и предприятиям, имеющим высокий уровень технического и технологического оснащения, опережающий в своей области остальных участников рынка. Расширение производства увеличивает им массу прибыли.

Эта политика временна для них. Если фирма хочет сохранить лидирующие позиции на рынке, ей придется вкладывать средства в поиск более эффективных методов производства. Остальные участники ищут пути повышения эффективности своего производства, пытаются догнать и перегнать лидеров отрасли.

Конкурентоспособность на рынке является мощным стимулом интенсивного развития предприятий и организаций, а значит, и выбора соответствующей инвестиционной политики.

Интенсивный путь развития предприятия, организации предполагает формирование инвестиционной политики предприятия, организации при которой, большая часть прибыли и амортизационные отчисления направляются на закупку нового, более производительного оборудования, внедрение прогрессивных методов управления, внедрения автоматизации и роботизации производства.

Из этого следует, что стратегия развития любой компании на рынке должна ориентироваться на интенсивный путь, где периоды экстенсивного развития входят как тактические элементы глобального интенсивного пути развития фирмы.

Формирование инвестиционной политики предприятий и организаций

Главными целями предприятия или организации является стабильное получение прибыли от своей деятельности при сохранении конкурентоспособности производимой ею продукции на рынке. Эти цели достигаются формированием и реализацией соответствующей инвестиционной политики.

Этапы формирования инвестиционной политики

Формирование инвестиционной политики фирмы (предприятия, организации) предполагает:

Формирование инвестиционной политики фирмы (предприятия, организации) предполагает:

- определение горизонта выбираемой стратегии развития — краткосрочной, средне- или долгосрочной;

- выбор направления развития — отраслевой или межотраслевой;

- территориальный выбор деятельности — ориентация на местный рынок, региональный, общероссийский или международный;

- определение источников финансирования инвестиционной политики — определение потребностей в ресурсах, возможности финансирования за счет собственных ресурсов и заемных средств, оптимизация соотношения между ними, определение источников финансирования. Иными словами, выбор инвестиционного портфеля предприятия, организации;

- создание системы управления инвестиционной политикой — это может быть формирование специального органа управления инвестиционной политикой, или закрепление функций управления за действующими структурными подразделениями;

- проведение мониторинга реализации инвестиционной политики — периодическое определение экономической эффективности реализуемых инвестиционных проектов и введение корректирующих поправок в случае отклонения от заданных параметров инвестиционного проекта.

Стратегия и тактика инвестиционной политики

Инвестиционная политика фирмы сочетает стратегию и тактику ее развития. Стратегический инвестиционный портфель служит основой для тактического, в котором на конкретный период выбираются конкретные проекты и определяются размер и источники инвестирования. Инвестиционный портфель фирмы это и тактическая часть инвестиционной политики.

Инвестиционная политика фирмы сочетает стратегию и тактику ее развития. Стратегический инвестиционный портфель служит основой для тактического, в котором на конкретный период выбираются конкретные проекты и определяются размер и источники инвестирования. Инвестиционный портфель фирмы это и тактическая часть инвестиционной политики.

Крупные предприятия или корпорации в формируемый портфель и вносят не только инвестиционные проекты, но и целые инвестиционные программы, объединяющие несколько проектов по отраслевой или иной принадлежности с привлечением инвестиций самого разного уровня, вплоть до бюджетных средств.

Вообще, инвестиционная политика корпораций очень часто формируется с участием государства, особенно, в инвестиционных программах государственно-частного партнерства. Эту позицию сильно усилили дополнения к Федеральному закону «О концессионных соглашениях», по которым заключение концессионного соглашения с государством стала возможным по инициативе частного инвестора.

Источники финансирования инвестиционной политики

Выбор источников финансирования, является важнейшим элементом в стратегии и тактике формирования инвестиционной политики, то одним из важнейших. Инвесторы, а это частные инвесторы, финансовые организации, банки, государственные финансовые структуры, привлекаемые к реализации инвестиционных проектов в инвестиционных программах фирм, корпораций должны быть уверены в низких рисках своих инвестиций, в своевременном их возврате и обеспечении их доходности на запланированном уровне.

Выбор источников финансирования, является важнейшим элементом в стратегии и тактике формирования инвестиционной политики, то одним из важнейших. Инвесторы, а это частные инвесторы, финансовые организации, банки, государственные финансовые структуры, привлекаемые к реализации инвестиционных проектов в инвестиционных программах фирм, корпораций должны быть уверены в низких рисках своих инвестиций, в своевременном их возврате и обеспечении их доходности на запланированном уровне.

А если проект оказался провальным, то инвесторы надеются на возврат, хотя бы части, инвестиций через реализацию основных фондов и иных остатков материальных ценностей. Ликвидность инвестиционных вложений также является важной характеристикой инвестиционных проектов при разработке, особенно, тактики инвестиционной политики компаний. Инвестиционная политика банка при выдаче инвестиционных кредитов, помимо оценки исполнения инвестиционного проекта, объема кредитных ресурсов, банковской маржи и рисков не возврата кредита, всегда учитывает ликвидность инвестиций.

Банки являются одним из главных поставщиком финансов для инвестиций, поэтому они разработали собственную процедуру оценки и соответствующие требования при финансировании инвестиционных проектов.

Зачастую привлечь частного инвестора для проекта легче чем получить кредит в банке на это же цели.

Крупные предприятия и корпорации чаще всего для реализации инвестиционных проектов прибегают к выпуску ценных бумаг. В этом случае проект рекламируется, дается подробное его описание, технико-экономический расчет и подробный бизнес-план проекта. Ценные бумаги выпускают в виде акций или облигаций.

В конце 90-х годов было широко распространено создание совместных предприятий, чаще с зарубежным инвестором, для реализации конкретного инвестиционного проекта. Этот путь финансирования актуален и сейчас в период санкций, введенных против России в финансовой сфере.

И все-таки, самым распространенным источником финансирования инвестиций остаются частные инвесторы и финансовые компании, специализирующиеся на инвестициях.

При формировании инвестиционной политики предприятия или организации желательно иметь стратегического партнера или партнеров, которые в долговременной перспективе будут обеспечивать финансовую поддержку ваших инвестиционных проектов.

Инвестиционный климат Нижегородской области.

Агентство по привлечению инвестиций и развитию.

Все о законодательстве, социальном инвестировании и фондах.

Правовое регулирование инвестиционной деятельности.

Направления инвестиционной деятельности

Сегодня появляется все больше людей, для которых единственным источником заработка является инвестиционная деятельность. Почему бы и нет, если это приносит хороший доход, и дает возможность почувствовать себя по-настоящему независимым и успешным человеком. К сожалению, в нашей стране экономика находится далеко не на лучшем состоянии, поэтому риски инвестиционной деятельности довольно велики. Несмотря на это находится все больше смельчаков, готовых вкладывать деньги в самые различные проекты. И все бы хорошо, на данное направление слишком опасно для неподготовленного человека. Во время кризиса ситуация только усложняется и общие риски вложений существенно возрастают. Тут уже предприятие или частный инвестор тысячу раз задумаются, прежде чем осуществить какую-либо инвестицию. Данная статья – не рекомендация к действию. Это краткий ликбез, касающийся инвестиционной деятельности в нашей стране.

Сегодня появляется все больше людей, для которых единственным источником заработка является инвестиционная деятельность. Почему бы и нет, если это приносит хороший доход, и дает возможность почувствовать себя по-настоящему независимым и успешным человеком. К сожалению, в нашей стране экономика находится далеко не на лучшем состоянии, поэтому риски инвестиционной деятельности довольно велики. Несмотря на это находится все больше смельчаков, готовых вкладывать деньги в самые различные проекты. И все бы хорошо, на данное направление слишком опасно для неподготовленного человека. Во время кризиса ситуация только усложняется и общие риски вложений существенно возрастают. Тут уже предприятие или частный инвестор тысячу раз задумаются, прежде чем осуществить какую-либо инвестицию. Данная статья – не рекомендация к действию. Это краткий ликбез, касающийся инвестиционной деятельности в нашей стране.

Что такое инвестиционная деятельность?

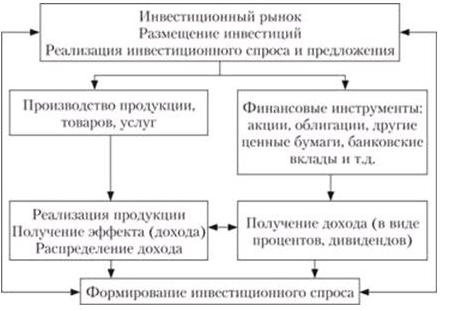

Вложение денег с целью получения прибыли в будущем или для достижения полезного эффекта как раз и является инвестиционной деятельностью. Это самый простой вариант определения. Вообще, в научной литературе приведена масса различных пояснений, но все они сводятся к одному: человек (компания, государство) вкладывает свои деньги, чтобы получать прибыль в дальнейшем.

Что такое инвестиционный процесс?

При реализации любого замысла инвестор должен пройти основные этапы, реализовать определенные операции и осуществить действия, связанные с инвестиционной деятельностью. При этом многое зависит от самого объекта финансирования. Что это значит? Каждый из этапов инвестиционного процесса обычно предопределен одним из видов инвестирования. Как показывает практика, в большинстве случаев речь идет именно о финансовых инвестициях.

Этапы инвестиционного процесса

Для лучшего понимания давайте выделим два основных этапа инвестирования. Сначала необходимо принять решение о вложении своего капитала (это первый шаг). Его, в свою очередь, можно разбить еще на несколько «шажков» – формирование цели, принятие решения по дальнейшему направлению сделки и выбор объекта инвестирования. Последний шаг — эксплуатация предмета инвестирования.

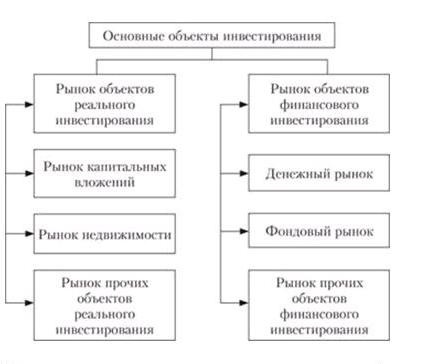

Инвестиционный рынок

Инвестиционный рынок

Ни один инвестиционный процесс невозможен без активного использования возможностей инвестиционного рынка – экономического явления, характеризующегося несколькими составляющими – ценой, уровнем конкуренции, спросом и предложением. Сам инвестиционный рынок состоит из двух объектов инвестирования: 1) Рынка объектов реального инвестирования. В его составе есть еще три рынка:

— рынок объектов недвижимости. Он считается одним из наиболее крупных и значимых для всей рыночной экономики. Здесь все просто. В силу вступает система экономических отношений, которые возникают при любых операциях с жилой или коммерческой недвижимостью. Данные отношения организовываются инвесторами в случае оформления ипотеки, покупки (продажи) недвижимости, оформления объектов в аренду и так далее. Сегодня, как такового понятия «рынок недвижимости» (если исходить из юридической точки зрения) не существует. Но это не мешает ему иметь свою структуру и участников. Структура рынка недвижимости проста – в ней можно выделить объекты недвижимости, механизмы рынка, его субъекты и процессы функционирования. К участникам рынка можно отнести продавцов, покупателей и профессионалов (институциональных и неинстутициональных участников). К институциональным участникам относятся органы, занимающиеся инвентаризацией и учетом объектов недвижимости, федеральные земельные органы, государственные нотариусы, проектировщики, строители и так далее. К неиституциональным участникам часто относят брокеров, финансистов, юристов, оценщиков и управляющих недвижимостью, страховщиков и так далее.

— рынок приватизируемых объектов. Эпохой становления данного рынка стал период передачи государственного имущества в частные руки. На этом рынке в качестве товара могут выступать только те компании, которые выставляются на аукцион или ставятся на выкуп трудовым коллективам;

— рынок прямых капитальных инвестиций. Он является одним наиболее значимых. Основной формой вложений на данном рынке являются инвестиции в реконструкцию старых домов, строительство новой недвижимости, расширение и ремонт существующих компаний.  2) Рынок объектов финансового инвестирования объединяет в себе три мощных рынка:

2) Рынок объектов финансового инвестирования объединяет в себе три мощных рынка:

— денежный (валютный) рынок. Здесь осуществляются сделки купли-продажи иностранной валюты и ценных бумаг, оцененных в иностранной валюте. Кроме этого, на данном рынке производятся операции по инвестированию валютного капитала. Современные валютные рынки можно квалифицировать:

• По сфере распространения – международный валютный рынок (в него входят рынки всех государств) и внутренний денежный рынок (в границах одного государства);

• По видам валютных курсов. Выделяется два вида рынка — с одним режимом, в котором курс валют плавающий (меняется во времени) и второй тип рынка — с двойным режимом (применяется фиксированный и плавающий курс);

• По отношению к денежным ограничениям – свободный или несвободный рынок;

• По степени организованности. Здесь есть два основных рынка – биржевой (валютная биржа) и внебиржевой рынок (организуется дилерами, а работа ведется по телефону, через интернет, телефакс и так далее).

— фондовый рынок. В данном виде рынка также есть целая сеть – рынок инструментов займа, кредитный рынок и рынок производных инструментов. Через фондовый рынок проходят все операции с инструментами собственности и долговыми инструментами. К первым относятся все типы акций и их «ответвления» – фьючерсы, опционы и так далее. Ко вторым – векселя, облигации и казначейские обязательства (в большинстве своем выпускаются государственными структурами);

— рынок прочих объектов финансового инвестирования. Сюда входят все направления, которые не вошли в перечисленные нами разделы.

Участники инвестиционного процесса

В рыночной экономике происходит в некотором роде кругооборот инвестиционной деятельности, который можно сравнить с кровообращением в человеческом организме. К каждой «клетке» (компании, государственной структуре, частному лицу) поступает необходимая доза «кислорода» (инвестиций).  При этом естественно, что в инвестиционной деятельности есть свои участники, как субъекты, так и объекты. К таковым относятся инвесторы, эмитенты, различные контролирующие государственные органы и, конечно, профессиональные участники. Эмитентов можно разделить на несколько основных групп: — государственные органы, которые занимаются выпуском государственных ценных бумаг; — инвестиционные фонды и компании; — акционерные и торговые компании. Осуществляют выпуск таких ценных бумаг, как векселя, облигации или акции; — пенсионные фонды; — частные компании (осуществляют выпуск векселей); — акционерные банки коммерческого типа (выпускают облигации, акции, банковские сертификаты и векселя); — нерезиденты. Кто такие инвесторы, нам прекрасно известно. В данной роли может выступать, как физическое так и юрлицо, которое покупает ценные бумаги или инвестирует деньги в какой-то проект. Инвестор должен осуществляться сделку от себя и за свой счет. Нельзя не отметить, что и сами инвесторы бывают разными (все зависит от стратегии). Они подразделяются на частных, институциональных и стратегических. Все понятно и с государственными органами. К таковым относятся все организации, которые осуществляют регулировочную функцию на рынке ценных бумаг Российской федерации – это и Президент России, Правительство, Федеральное Собрание, Банк России и так далее. К профессиональным участникам относятся граждане, физические или юридические лица, которые прошли соответствующую регистрацию в качестве предпринимателей и ведут свою деятельность на инвестиционном рынке. Если анализировать сферу ценных бумаг, то здесь в роли ключевых лиц выступают дилеры, брокер, депозитарии, клиринговые организации, коммерческие банки, организаторы торгового процесса и так далее.

При этом естественно, что в инвестиционной деятельности есть свои участники, как субъекты, так и объекты. К таковым относятся инвесторы, эмитенты, различные контролирующие государственные органы и, конечно, профессиональные участники. Эмитентов можно разделить на несколько основных групп: — государственные органы, которые занимаются выпуском государственных ценных бумаг; — инвестиционные фонды и компании; — акционерные и торговые компании. Осуществляют выпуск таких ценных бумаг, как векселя, облигации или акции; — пенсионные фонды; — частные компании (осуществляют выпуск векселей); — акционерные банки коммерческого типа (выпускают облигации, акции, банковские сертификаты и векселя); — нерезиденты. Кто такие инвесторы, нам прекрасно известно. В данной роли может выступать, как физическое так и юрлицо, которое покупает ценные бумаги или инвестирует деньги в какой-то проект. Инвестор должен осуществляться сделку от себя и за свой счет. Нельзя не отметить, что и сами инвесторы бывают разными (все зависит от стратегии). Они подразделяются на частных, институциональных и стратегических. Все понятно и с государственными органами. К таковым относятся все организации, которые осуществляют регулировочную функцию на рынке ценных бумаг Российской федерации – это и Президент России, Правительство, Федеральное Собрание, Банк России и так далее. К профессиональным участникам относятся граждане, физические или юридические лица, которые прошли соответствующую регистрацию в качестве предпринимателей и ведут свою деятельность на инвестиционном рынке. Если анализировать сферу ценных бумаг, то здесь в роли ключевых лиц выступают дилеры, брокер, депозитарии, клиринговые организации, коммерческие банки, организаторы торгового процесса и так далее.

Финансовые институты

Особую роль в процессе инвестиций играют финансовые институты. Их роль – посредничество, сбор инвестиций со стороны компаний и домашних хозяйств, а затем их размещение среди потребителей инвестиций. Сегодня к финансовым институтам можно отнести:

— коммерческие банки. В качестве таковых могут выступать инвестиционные, коммерческие или ипотечные финансовые учреждения;

— небанковские организации – пенсионные фонды, страховые компании, кредитные союзы и так далее;

— инвестиционные институты – фондовые биржи, брокеры, фонды, консультанты в сфере инвестиций и так далее. В качестве объектов инвестиционной деятельности может выступать, что угодно – денежные инвестиции, ценные бумаги, различные объекты собственности, продукция в научно-технической сфере и так далее.

Направления инвестиционной деятельности в кризисный период

При анализе инвестиционной деятельности нельзя упомянуть об особенностях кризисных периодов. Так, в области инвестиций в можно выделить два основных направления (с учетом условий): инвестиции государства (осуществляются вложения в ряд малоприбыльных производств), а также инвестиции предприятий (к примеру, вложения в строительство других организаций или компаний). В инвестиционной политике важно выбрать и реализовать наиболее рациональное направление деятельности. В период кризиса организацией ставится основная задача – обновить собственные активы и оздоровить бизнес. Инвестиционная политика компании должна быть направлена на то, чтобы обеспечить устойчивую работу, гарантировать рентабельность и финансовую стабильность.

Как предприятию формировать эффективную инвестиционную политику?

Здесь необходимо придерживаться целого ряда принципов:

— во-первых, учитывать реальную стоимость средств;

— во-вторых, учитывать темпы инфляции (особенно это необходимо в случае расчета ставок доходности). Что это значит? Рентабельность текущих инвестиций должна быть выше, чем уровень текущей инфляции;

— в-третьих, учитывать все внешние и внутренние ограничения финансирования. О чем здесь речь? Вы должны помнить, что рентабельность активов должна быть много выше, чем стоимость привлеченного капитала;

— в-четвертых, очень важно заняться разработкой прогнозов с несколькими вариантами. Данные принципы довольно просты, и если осуществлять планирование инвестиционной деятельности с умом, можно рассчитывать на максимальные результаты. Как действовать дальше? Все просто – выбирайте приоритеты, определяйтесь с целями инвестирования, а также объектами, нуждающимися в инвестициях. Действуйте с учетом рыночной ситуации. Какие причины инвестирования можно выделить? Их несколько – расширение производства и увеличение его эффективности, создание новых производственных мощностей, оптимизация производства и покорение новых рынков, разработка новых технологий, проведение социальных мероприятий и так далее. Как только причина определена – осуществляется поиск источника финансирования. Здесь есть несколько вариантов:

— вложить собственные деньги;

— привлечь капитал извне (к примеру, воспользоваться частью акционерного капитала);

— использовать кредитные средства. Здесь в качестве помощников можно использовать банки.

Выводы

Сегодня существует множество различных направлений инвестиционной деятельности. Каждое из них обладает своими тонкостями, которые должны быть учтены инвестором и получателем средств. При этом роль инвестиций нельзя переоценить — это полноценная система «кровообращения», которая питает весь «организм».

Инвестиционный рынок

Инвестиционный рынок