Водный налог счет учета

Как отразить водный налог в бухгалтерском и налоговом учете

Бухучет

В бухучете водный налог учитывайте на счете 68 «Расчеты по налогам и сборам». Для этого к нему откройте субсчет «Расчеты по водному налогу» (Инструкция к плану счетов).

Затраты на уплату водного налога относят к расходам по обычным видам деятельности (п. 5 ПБУ 10/99). Поэтому отражайте водный налог на последнее число квартала (п. 16 и 18 ПБУ 10/99). При этом делайте проводки:

Дебет 20 (21, 23, 25) Кредит 68 субсчет «Расчеты по водному налогу»

– начислен водный налог;

Дебет 68 субсчет «Расчет по водному налогу» Кредит 51

– уплачен водный налог.

Такой порядок следует из Инструкции к плану счетов (счета 20, 21, 23, 25 и 68).

Порядок отражения водного налога при расчете налогов зависит от того, какую систему налогообложения применяет организация.

ОСНО

При расчете налога на прибыль суммы водного налога относите к прочим расходам, связанным с производством и реализацией (подп. 1 п. 1 ст. 264 НК РФ). Эти расходы учитывают для целей налогообложения прибыли в полном объеме.

Момент учета расходов на уплату водного налога при расчете налога на прибыль зависит от того, как организация признает расходы.

При методе начисления сумму водного налога включите в расходы в последний день квартала, за который начислен налог (подп. 1 п. 7 ст. 272 НК РФ).

Если организация применяет кассовый метод , то уплаченный налог нужно признать в расходах в день его перечисления в бюджет (подп. 3 п. 3 ст. 273 НК РФ).

Пример отражения в бухучете и при налогообложении расходов на уплату водного налога. Организация применяет общую систему налогообложения

ООО «Альфа» осуществляет забор воды из поверхностных водных объектов по лицензии. Доходы и расходы для расчета налога на прибыль организация определяет методом начисления. В декларации по водному налогу за III квартал водный налог начислен в размере 23 700 руб. Эту сумму организация перечислила в бюджет 23 октября.

В бухучете начисление и уплату водного налога бухгалтер «Альфы» отразил следующим образом.

Дебет 20 Кредит 68 субсчет «Расчеты по водному налогу»

– 23 700 руб. – начислен водный налог.

Дебет 68 субсчет «Расчет по водному налогу» Кредит 51

– 23 700 руб. – уплачен водный налог в бюджет за III квартал.

В налоговом учете сумму начисленного водного налога бухгалтер «Альфы» включил в состав прочих расходов в сентябре и отразил ее в декларации по налогу на прибыль за девять месяцев.

УСН

Применение упрощенной системы не освобождает организацию от уплаты водного налога (п. 2 ст. 346.11 НК РФ).

Если организация применяет упрощенку и платит единый налог с доходов, то при расчете налоговой базы сумму водного налога не учитывайте (п. 1 ст. 346.18 НК РФ).

Если платите единый налог с разницы между доходами и расходами, водный налог включите в состав расходов (подп. 22 п. 1 ст. 346.16 НК РФ). Эти платежи уменьшат налоговую базу в день перечисления их в бюджет (п. 2 ст. 346.17 НК РФ).

Начисление и уплата водного налога, если в организации не установлен прибор учета

Как отразить в учете организации начисление и уплату водного налога за II квартал 2019 г., если в организации не установлен прибор учета для измерения количества водных ресурсов, забранных из водного объекта?

Забор воды производится организацией на основании лицензии на пользование недрами, полученной для целей питьевого и хозяйственно-бытового водоснабжения. Водопользование осуществляется из подземного водного объекта бассейна реки Волга Центрального экономического района. Норматив водопотребления для организации составляет 0,03 тыс. куб. м в сутки. Для целей налогообложения прибыли организация применяет метод начисления.

Нормативно-правовое регулирование

Согласно ч. 3 ст. 9 Водного кодекса РФ юридические лица приобретают право пользования подземными водными объектами по основаниям и в порядке, установленным законодательством о недрах. Предоставление недр в пользование оформляется специальным государственным разрешением в виде лицензии. Лицензия является документом, удостоверяющим право ее владельца на пользование участком недр в определенных границах в соответствии с указанной в ней целью в течение установленного срока при соблюдении владельцем заранее оговоренных требований и условий (ч. 1 ст. 11 Закона РФ от 21.02.1992 N 2395-1 «О недрах», пп. 2.1 п. 2 Положения о порядке лицензирования пользования недрами, утвержденного Постановлением ВС РФ от 15.07.1992 N 3314-1).

Водный налог

Налогоплательщиками водного налога признаются организации и физические лица, осуществляющие пользование водными объектами, подлежащее лицензированию в соответствии с законодательством РФ (п. 1 ст. 333.8 НК РФ).

Согласно пп. 1 п. 1 ст. 333.9 НК РФ объектом налогообложения по водному налогу признается, в частности, забор воды из водных объектов.

В зависимости от вида водопользования определяется налоговая база по налогу. Налоговая база при заборе воды определяется как объем воды, забранной из водного объекта за налоговый период. Объем забранной воды из водного объекта определяется на основании показаний водоизмерительных приборов, отражаемых в журнале первичного учета использования воды. В случае отсутствия водоизмерительных приборов объем забранной воды определяется исходя из времени работы и производительности технических средств. В случае невозможности определения объема забранной воды исходя из времени работы и производительности технических средств объем забранной воды определяется исходя из норм водопотребления (п. п. 1, 2 ст. 333.10 НК РФ).

Налоговым периодом по водному налогу признается квартал (ст. 333.11 НК РФ).

Налогоплательщик самостоятельно осуществляет исчисление суммы налога как произведение налоговой базы и соответствующей ей налоговой ставки, умноженной на коэффициент, установленный ст. 333.12 НК РФ (п. п. 1, 2 ст. 333.13 НК РФ). В соответствии с п. 1.1 ст. 333.12 НК РФ налоговые ставки в 2019 г. применяются с повышающим коэффициентом 2,01.

Налогоплательщики, не имеющие средств измерений для измерения количества водных ресурсов, забранных из водного объекта, применяют ставку водного налога (определяемую с учетом положений п. 1.1 ст. 333.12 НК РФ) с дополнительным коэффициентом 1,1 (п. 4 ст. 333.12 НК РФ). В данном случае организация не имеет прибора учета для измерения количества водных ресурсов, следовательно, применяется дополнительный коэффициент 1,1.

В рассматриваемом случае налоговая ставка за забор 1 тыс. куб. м воды в пределах установленного лимита водопользования составляет 360 руб. (пп. 1 п. 1 ст. 333.12 НК РФ). С учетом повышающих коэффициентов ставка составляет 796 руб. (360 руб. x 2,01 x 1,1). Объем забранной воды в данном случае определяется исходя из установленного норматива водопотребления.

Сумма налога менее 50 коп. отбрасывается, а сумма налога 50 коп. и более округляется до полного рубля.

Следовательно, сумма налога за II квартал 2019 г. равна 2 173 руб. (796 руб. x 0,03 тыс. куб. м x 91 дн., где 91 дн. — количество календарных дней во II квартале 2019 г.). Согласно п. 6 ст. 52 НК РФ сумма налога исчисляется в полных рублях.

Уплату исчисленной суммы налога и представление налоговой декларации по нему организация производит по местонахождению объекта налогообложения не позднее 20-го числа месяца, следующего за истекшим налоговым периодом (ст. ст. 333.14, 333.15 НК РФ).

Бухгалтерский учет

Сумма начисленного водного налога является для организации расходом по обычным видам деятельности (п. 5 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).

Сумму исчисленного водного налога, причитающегося к уплате по налоговой декларации за II квартал, следует отразить в составе расходов по обычным видам деятельности, относящихся ко II кварталу (п. п. 16, 18 ПБУ 10/99).

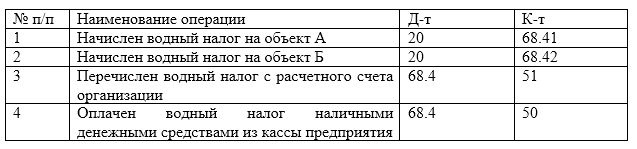

Бухгалтерские записи по рассматриваемым операциям производятся в соответствии с Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина России от 31.10.2000 N 94н. Они приведены ниже в таблице проводок.

Налог на прибыль организаций

Для целей налогообложения прибыли сумма водного налога учитывается в составе прочих расходов, связанных с производством и реализацией, на дату его начисления (пп. 1 п. 1 ст. 264, пп. 1 п. 7 ст. 272 НК РФ).

Учет водного налога

Характеристика водного налога

Водный налог представляет собой федеральный прямой налог, который уплачивают юридические лица (организации всех форм собственности) и индивидуальные предприниматели, которые осуществляют специальное или особое пользование водными ресурсами, признаваемыми объектами налогообложения.

Не являются налогоплательщиками водного налога предприятия индивидуальные предприниматели и физические лица, которые осуществляют водопользование на основании договоров водопользования или решений о предоставлении водных объектов в пользование, соответственно заключенных и принятых после введения в действие Водного кодекса Российской Федерации.

Регулируется водный налог гл. 25.2 Налогового Кодекса Российской Федерации и Водный Кодексом Российской Федерации.

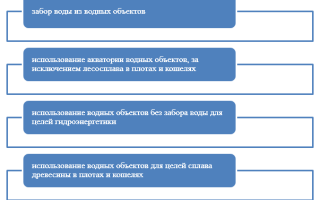

Объектами налогообложения водным налогом являются (Рис.1):

Рисунок 1. Объекты налогообложения водным налогом

Все налогоплательщики водного налога обязаны встать на учет в налоговые органы по месту нахождения объектов налогообложения. Если у налогоплательщиков на балансе содержится несколько таких объектов в разных районах, то они должны поставить на учет такие объекты в каждом таком районе.

Готовые работы на аналогичную тему

Муниципальная и частная собственность на водные объекты разрешена только на небольшие по площади водные объекты, которые не имеют гидравлической связи с крупными водными объектами.

Такие налогоплательщики могут пользоваться водными объектами на основании:

- Права ограниченного пользования – водный сервитут.

- Права долгосрочного пользования.

- Права краткосрочного пользования.

Порядок начисления и уплаты водного налога

Налоговая база по объектам налогообложения определяется в отношении каждого такого объекта отдельно. Существует порядок определения базы налогообложения:

- Налоговая база рассчитывается как объем воды при заборе воды из водного объекта.

- Налоговая база рассчитывается как площадь предоставленного водного пространства при использовании акватории водных объектов. Исключение составляют сплав древесины в плотах и кошелях.

- Налоговая база рассчитывается как количество произведенной электроэнергии при использовании водных объектов без забора воды для целей гидроэнергетики.

- Налоговая база рассчитывается как произведение объема древесины, сплавляемой в плотах и кошелях за налоговый период, выраженного в тысячах кубических метров, и расстояния сплава, выраженного в километрах, деленного на 100, при использовании водных объектов для целей сплава древесины в плотах и кошелях.

Задай вопрос специалистам и получи

ответ уже через 15 минут!

Если объем забора воды превышает установленный лимит, то ставки водного налога увеличиваются в 5 раз на количество превышения. Если не утверждены квартальные лимиты забора воды, то такие лимиты устанавливаются из расчета $^1/_4$ годового лимита.

Определяется объем забора воды тремя способами:

- по показаниям водоизмерительных приборов, которые фиксируются в журнале первичного учета использования воды.

- на основании времени работы и производительности технических средств.

- на основании норм водопотребления.

Если в отношении водного объекта установлены различные налоговые ставки, то налоговая база рассчитывается налогоплательщиком по каждой такой ставке.

Налогоплательщики по окончании отчетного периода (квартал) самостоятельно определяют размер водного налога путем произведения ставки налога на налоговую базу.

Ежеквартально до 20 числа месяца следующего за отчетным кварталом, налогоплательщики подают в налоговые органы декларацию – КНД-1151072 – Налоговая декларация по водному налогу.

Такая декларация подается по месту нахождения все объектов водопользования.

Особенности бухгалтерского учета водного налога

Как и любой налог, учет водного налога предполагает применение счета 68 «Расчеты по налогам и сборам», а именно – открытый к нему субсчет «Расчеты по водному налогу». Например, субсчет 68.4.

В случае если налогоплательщика несколько объектов водопользования, то аналитический учет производиться по каждому такому объекту, или типу налоговой ставки. Для аналитического учета открывают субсчета третьего и четвертого порядка.

По кредиту данного счета производится начисление налога по итогам отчетного периода.

По дебету счета производится его уплата в бюджет путем перечисления с расчетного счета, или оплата наличными денежными средствами из кассы организации.

Начисленный водный налог относится на прочие расходы организации и учитывается на счете 91.2.

В общем, типовые проводки по учету водного налога следующие (табл.1):

Рисунок 2. Проводки по учету водного налога

Федеральным законодательством не предусмотрены льготы по начислению и оплате данного налога.

Оплата водного налога производится по месту нахождения объектов водопользования.

Исключение по оплате водного налога составляют организации, имеющие статус крупных плательщиков. Такие налогоплательщики подают декларацию и уплачивают водный налог по месту, где они состоят на учете, а не по месту нахождения объектов водопользования.

Оплата водного налога должна производиться не позднее 20 числа месяца, следующего за отчетным кварталом. Если 20-ое число приходится на выходной или праздничный нерабочий день, то крайним сроком оплаты водного налога будет первый рабочий день, следующий за 20-ым числом.

Так и не нашли ответ

на свой вопрос?

Просто напиши с чем тебе

нужна помощь

Кто и за что оплачивает водный налог

Водный налог относится к прямым налогам, поступления от которого направляются непосредственно в государственную казну. Полный список всех объектов налогообложения, тонкости расчета налога и правила его уплаты описаны в гл. 25.2 НК РФ.

За что конкретно оплачивают водный налог

Ст. 333.8 НК РФ дает точную формулировку плательщика водного налога. Прежде всего, это организации и физ.лица (включая ИП), использующие водные объекты в таких видах деятельности, где требуется особое разрешение (так называемое особое водопользование).

Особым водопользованием принято считать использование разного рода техсредств, инструментов, строений для ведения основной деятельности на упомянутых водных объектах. Чтобы эта деятельность считалась законной, выдается специальная лицензия на основании положений ВК РФ.

Хотя в Налоговом кодексе последнего десятилетия уже нет такого термина, как особое водопользование, его применение хорошо передает суть определения плательщика данного вида налога, впервые озвученного в 2005 г. и ставшего заменой ФЗ «О плате за пользование водными объектами».

СПРАВКА. Налогоплательщиками могут быть предприятия и предприниматели, получившие разрешение на использование в своей деятельности подземных вод, которые также являются природными ресурсами, но регламентируются законом РФ «О недрах».

Согласно п. 2 ст. 333.8 НК РФ не относятся к налогоплательщикам такие предприятия и физ.лица, которые получили в пользование водные объекты в силу соответствующего договора/решения.

Правом принятия решения обладает Правительство РФ, органы муниципальной власти и прочие исполнительные органы, уполномоченные самостоятельно фиксировать плату за водопользование, а также способы его исчисления и уплаты. Все это относится только к договорам и решениям, заключенным с 01.01.2007 года.

Водный налог — это хорошее подспорье в рациональном, бережном отношении к ресурсам природы. Это – своеобразный гибкий инструмент, с помощью которого создается эффективный механизм повышения ответственности пользователей водных ресурсов перед экологией страны и всего мира. Водный налог способствует возмещению неизбежных расходов, связанных с защитой и восстановлением экосистем страны и богатейших водных ресурсов.

Какие объекты облагаются налогом

В п. 1 ст. 333.9 НК РФ приведен список возможных видов деятельности, которые могут быть связаны с допустимым использованием вверенных водных объектов:

- простой забор воды для поддержания процесса производства предприятий;

- поддержание работы энергосистем, расположенных близ водных объектов, не требующих забора воды;

- сплав леса на специальных плотах/кошелях;

- ведение деятельности, не относящейся к лесосплаву, но с применением акватории объекта.

Какие объекты не подлежат налогообложению

П.2 ст. 333.9 НК РФ содержит список из 15 пунктов, содержащих виды деятельности, не облагаемые водным налогом. К ним относят:

- орошение сельхозугодий, полей и пастбищ;

- борьба с пожарами и прочими стихийными бедствиями, где обосновано применение воды;

- создание летних лагерей и санаториев детям, инвалидам и ветеранам на территории, прилегающей к водному объекту;

- использование близлежащих территорий в качестве угодий для охотничьего и рыбного промысла;

- другие виды деятельности, связанные с интересами государства.

Налоговая база

Виды использования водных объектов напрямую связаны с расчетом налоговой базы:

- Если имеет место изъятие воды из источников, основным показателем для исчисления налоговой базы будет объем изъятой воды за отчетный период, подтвержденный показаниями водомеров. Если таковых не имеется, объем можно определить через производительность и время работы тех. средств. В других случаях применяются стандартные нормы потребления.

- При обеспечении электроэнергией прилегающих территорий расчет производится через общее количество произведенной электроэнергии за отчетный период.

- Если речь идет о сплаве леса, налоговая база будет рассчитана по формуле:

V*S/1000, где V — объем древесины (в тысячах м3), S — протяженность сплава (км).

Для иных видов деятельности с использованием акватории при расчете налоговой базы потребуется значение ее площади.

Налоговые ставки

На размер ставок водного налога влияют:

- сами объекты налогообложения;

- регионы, где расположены водные ресурсы;

- виды водных объектов.

По основным видам пользования ставки отражены в п.1 ст. 333.12 НК РФ (часть вторая) от 05.08.2000 №117-ФЗ (ред. от 28.12.2016).

В отношении водоснабжения населения существует индивидуальная налоговая ставка (п.3 ст. 333.12 НК РФ). В 2017 году она равна 107 руб. за 1000 м3 изъятой воды.

Данная ставка распространяется на все организации, так или иначе связанные с подачей воды населению. Все ключевые моменты, связанные с таким родом деятельности, должны быть зафиксированы в договоре на пользование водными объектами и подтверждены лицензией.

ВАЖНО. Ставки водного налога применимы при изъятии воды в лимитированных пределах. Если лимит был превышен, ставка будет пятикратно увеличена. При отсутствии прописанных в лицензии допустимых пределов лимит на 1 квартал рассчитывается как ¼ стандартного годового оборота.

С 2015 года к налоговым ставкам применяются корректировочные повышающие коэффициенты, размер которых определен на законодательном уровне до 2025 года (п.1.1 ст. 333.12 НК РФ). Начиная с 2026 года, показатели будут рассчитываться на основе фактического роста/снижения цен за предшествующий год. Ежегодно коэффициент будет применяться к установленной ставке предыдущего года.

Налоговые ставки выражаются в рублях и округляются до полного нуля по правилам округления.

НК РФ не рассматривает налоговые льготы, а значит, на местном уровне их тоже нет, так как этот налог федеральный.

Налоговый период и сроки уплаты налога

За налоговый период принимается квартал. Налогоплательщик обязан самостоятельно рассчитать общую сумму налога за квартал и произвести оплату в течение 20 дней после его окончания.

Декларацию предоставляют в налоговую службу, расположенную по месту нахождения используемого объекта. Исключение составляют крупные налогоплательщики, которые подают документы в тот налоговый орган, где состоят на учете. Иностранные граждане должны подавать сведения и оплачивать налог в ФНС по месту, где была выдана лицензия.

Порядок исчисления водного налога

Ст. 333.13 НК РФ описывает довольно простой порядок расчета налога. Последний является результатом произведения размера налоговой базы и повышающего коэффициента, соответствующего текущему году.

В отношении каждого вида пользования налог нужно рассчитывать отдельно, как и в отношении самих водных объектов. Для получения общей суммы налога, оплачиваемой в бюджет, полученные результаты суммируются.

Пример расчета налога

Допустим, некая фирма, располагающая лицензией и имеющая необходимые водоизмерительные приборы, в 2016 году осуществляла забор воды в реке Дон Поволжского района для поддержания производственного цикла. Квартальный лимит – 280 000 м3. Фирма в I квартале превысила лимит на 10 000 м3. Необходимо правильно рассчитать водный налог за I квартал.

Решение.

Налог в пределах лимитированного объема воды:

280 000 м3 * 360 руб * 1,32 / 1000 м3 = 133 056 руб.

Налог за объем воды сверх лимита:

10 000 м3 * 360 руб * 1,32 *5 / 1000 м3 = 23 760 руб.