Учет покупки векселя в бухгалтерском учете

Как учесть поступивший вексель

Бухгалтерский учет векселей имеет ряд особенностей. Фирма может купить вексель, чтобы получить по нему доход (финансовый вексель), либо получить его от покупателя при продаже товаров (товарный вексель). Рассмотрим оба случая.

Вексель – это документ, который подтверждает, что указанное в нем лицо-плательщик обязуется выплатить держателю этой бумаги определенную сумму.

Финансовый вексель

Если фирма располагает свободными денежными средствами, она может вложить их в покупку векселя. Цель такой покупки – получить доход в виде процентов или дисконта.

Расходы на приобретение

Купив вексель, фирма должна учесть его на счете 58 «Финансовые вложения» по первоначальной стоимости. Эту стоимость определяют одним из двух методов, предусмотренных ПБУ «Учет финансовых вложений» (ПБУ 19/02).

Первый метод заключается в том, что в стоимость векселя включают его покупную цену и все остальные расходы, связанные с его приобретением. Например, это может быть:

- оплата консультационных и информационных услуг, которыми фирма воспользовалась при приобретении векселя;

- оплата услуг посредников и т. д.

Такие расходы учитывают проводкой:

ДЕБЕТ 58 КРЕДИТ 76

– отражены расходы, связанные с покупкой векселя.

Стоимость векселя (с учетом расходов на его покупку) в зависимости от срока его погашения указывают по строке 1240 «Финансовые вложения (за исключением денежных эквивалентов)» раздела II Бухгалтерского баланса или по строке 1170 «Финансовые вложения» раздела I Бухгалтерского баланса. В стоимость векселя включают и сумму НДС по нему.

Однако можно использовать второй метод, при котором на счете 58 учитывают только сумму, уплаченную продавцу векселя. Остальные затраты на его приобретение относят к прочим расходам.

Такой способ учета можно использовать, к примеру, если эти затраты несущественны по сравнению с ценой векселя, то есть не превышают 5% от цены сделки.

Такие затраты можно учесть проводкой:

ДЕБЕТ 91-2 КРЕДИТ 76

– отражены расходы, связанные с покупкой векселя.

В этом случае расходы на покупку векселя отражают по строке 2350 «Прочие расходы» Отчета о финансовых результатах.

Выбранный вами метод оценки векселей вы можете зафиксировать в учетной политике, хотя ПБУ 19/02 этого не требует. Поэтому вы можете использовать другой способ – оформлять в каждом конкретном случае бухгалтерскую справку.

Получение дохода

Векселедатель выплачивает вознаграждение фирме, купившей вексель. Это вознаграждение фирма получает либо в виде дисконта, либо в виде процентов. В бухгалтерском учете проценты и дисконт учитывают по-разному.

Проценты по векселю нужно включать в прочие доходы того периода, в котором у фирмы возникает право их получить.

В Отчете о финансовых результатах их отражают по строке 2340 «Прочие доходы».

Дисконт, как и проценты по векселю, относят на прочие доходы фирмы. Доход в виде дисконта образуется, если фирма приобретает вексель по цене меньшей, чем его номинальная стоимость.

Это означает, что, погашая вексель, фирма получит больше денег, чем заплатила при покупке. Полученную разницу можно учитывать одним из двух способов.

Первый способ – отразить сумму дисконта единовременно при погашении векселя.

В этом случае вексель отражают в балансе по покупной стоимости.

Но можно учитывать сумму дисконта в доходах равномерно в течение всего периода от покупки до погашения векселя (п. 22 ПБУ 19/02).

В этом случае балансовую стоимость векселя постепенно увеличивают на сумму дисконта.

Выбор, каким способом начислять дисконт по приобретенному векселю, вам нужно сделать самостоятельно и закрепить выбранную методику в учетной политике фирмы.

Фирма получает вексель от покупателя

Если ваш покупатель выдает вам собственный вексель, то эта операция оформляет отсрочку платежа. Ведь, выписывая вексель, он гарантирует вам оплату в сроки, указанные в этой бумаге.

Для учета таких векселей фирма-продавец должна использовать счет 62 «Расчеты с покупателями и заказчиками» субсчет «Векселя полученные».

Отразить вексель нужно по договорной стоимости, то есть по цене товаров, в оплату которых он получен.

Кроме того, вексель нужно учесть за балансом на счете 008 «Обеспечения обязательств и платежей полученные».

Номинальная стоимость векселя может быть больше, чем стоимость товаров, в оплату которых он выписан.

Такое расхождение означает, что вексель предусматривает дисконт.

Плательщиком по векселю может быть как сам покупатель, так и сторонняя фирма.

Как учесть простой вексель, покажет пример.

Покупатель по своему векселю может выплачивать проценты. Их учитывают проводкой:

ДЕБЕТ 51 КРЕДИТ 91-1

– на расчетный счет поступили проценты по векселю.

Аналогичным способом при погашении векселя можно учесть превышение его номинальной стоимости над суммой договора (дисконт).

Сумму процентов или дисконта по векселю указывают по строке 2340 «Прочие доходы» Отчета о финансовых результатах.

Учет у векселедателя

Если фирма выписывает вексель, то она должна учитывать его на счете 009 «Обеспечения обязательств и платежей выданные» до тех пор, пока вексель не будет погашен. Кроме того, его стоимость отражают на счете 60 «Расчеты с поставщиками и подрядчиками» субсчет «Векселя выданные».

Обратите внимание: за балансом вексель учитывают по его номинальной стоимости.

Если вексель выдан в оплату товарно-материальных ценностей, то сумму процентов по векселю, которые фирма начислит, нужно учесть как прочие расходы (строка 2350 отчета о финансовых результатах). Учитывать проценты по приобретенным ТМЦ в составе прочих расходов нужно независимо от того, когда они начислены: до оприходования ТМЦ или после (п. 7 ПБУ 15/2008).

Вексель как ценная бумага: от получения до списания

Бухгалтерский учет векселя третьего лица

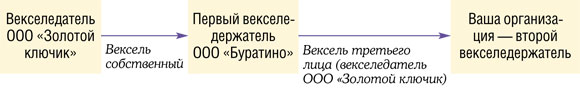

Общепринятого определения векселя третьего лица нет, но мы будем понимать под ним вексель, держателем которого является лицо, получившее вексель не от векселедателя, а от другого векселедержателя.

Посмотрим, как учитывается такой вексель в бухгалтерском учете. Сразу скажем, что в этой статье мы не будем рассматривать учет доходов и расходов для целей налогообложения прибыли. Этому была посвящена отдельная статья в  , 2013, № 12, с. 33.

, 2013, № 12, с. 33.

Получаем вексель третьего лица

Вексель третьего лица, полученный в оплату за товары (работы, услуги), у векселедержателя может признаваться:

- денежным эквивалентом;

- финансовым вложением;

- дебиторской задолженностью.

Если вексель ликвидный и ваша организация намерена использовать его как средство платежа или предъявить к погашению в течение 3 месяцев, то такой вексель признается денежным эквиваленто м п. 5 ПБУ 23/2011 . Эквивалентами могут быть признаны как доходные векселя, так и бездоходные. Обычно денежные эквиваленты — это векселя крупнейших банков. Такие векселя можно учитывать на отдельном субсчете «Денежные эквиваленты» к счету 58. В балансе они отражаются в группе статей 1250 «Денежные средства и денежные эквиваленты» в разделе II «Оборотные активы».

Вексель третьего лица, не признаваемый денежным эквивалентом, по которому предусмотрен доход в виде процентов или дисконта, относится к финансовым вложения м пп. 2, 3 ПБУ 19/02 и отражается по стоимости переданных за вексель денег или по стоимости товаров, в оплату которых получен вексел ь пп. 9, 14 ПБУ 19/02 , на счете 58 «Финансовые вложения», субсчет «Ценные бумаги».

В балансе такие векселя должны быть показаны:

- погашение векселя или его продажа, передача в оплату не ожидаются в течение 12 месяцев после отчетной даты, то в группе статей 1170 «Финансовые вложения» раздела I «Внеоборотные активы»;

- погашение векселя или его продажа, передача в оплату ожидаются в течение 12 месяцев после отчетной даты, то в группе статей 1240 «Финансовые вложения» раздела II «Оборотные активы».

Бездоходные векселя, не признанные денежными эквивалентами, учитываются на счете 76 «Расчеты с прочими дебиторами и кредиторами» и признаются в балансе в группе статей 1230 «Дебиторская задолженность» раздела II «Оборотные активы».

Учитываем доходы по векселю

Бухучет дисконта. Порядок учета дисконта по векселям, которые признаны финансовыми вложениями или денежными эквивалентами, одинаков.

Чтобы упростить составление бухгалтерской отчетности, лучше проценты (дисконт) учитывать отдельно от стоимости векселя на отдельном субсчете «Дисконт/ процент» к счету 58 или 76. Для признания в учете дисконта нужно выбрать один из следующих вариантов и закрепить его в учетной политик е п. 22 ПБУ 19/02 .

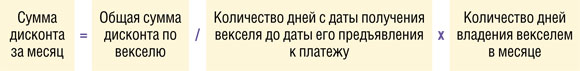

ВАРИАНТ 1. Дисконт признается равномерно в течение срока, оставшегося до погашения векселя. Для этого сумму дисконта по векселю (то есть разницу между номиналом и ценой приобретения векселя) нужно разделить на количество дней с даты получения векселя до даты его предъявления к платежу.

Количество дней владения векселем в месяце определяется так:

- в месяце получения векселя — со дня, следующего за днем получения векселя, по последнее число месяца;

- в месяце выбытия векселя — с 1-го числа месяца по день погашения или передачи векселя по индоссаменту (при продаже векселя или передаче его в оплату);

- в других месяцах — как календарное количество дней в месяце.

В учете дисконт, начисленный за месяц, признаем доходом ежемесячно проводкой по дебету счета 58 «Финансовые вложения», субсчет «Дисконт/ проценты», и кредиту счета 91 «Прочие доходы и расходы», субсчет «Прочие доходы».

В балансе стоимость векселя в группе статей «Финансовые вложения» нужно показать с учетом признанного дисконта. Такой вариант учета дисконта позволяет показать пользователям отчетности увеличение реальной стоимости векселя по мере приближения даты погашения.

Также допустимо вместо счета 58 «Финансовые вложения» отражать дисконт на счете 76 «Прочие дебиторы и кредиторы» и в балансе в группе статей 1230 «Дебиторская задолженность» раздела II «Оборотные активы».

В отчете о финансовых результатах дисконт формирует показатель по строке 2320 «Проценты к получению».

ВАРИАНТ 2. Дисконт по векселю признается единовременно при продаже или погашении векселя. Этот способ подходит для тех случаев, когда дисконт по векселю несущественный, а срок погашения векселя небольшой.

Бухучет процентов. Порядок учета процентов по векселю не урегулирован нормативными актами по бухгалтерскому учету, поэтому организации следует самостоятельно разработать его и закрепить в учетной политике.

Поскольку с экономической точки зрения процентные векселя не отличаются от дисконтных, то проценты по векселю можно учитывать так же, как и дискон т пп. 5, 7 ПБУ 1/2008 .

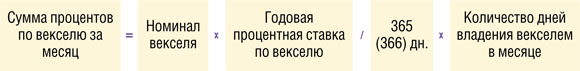

Проценты по векселю рассчитываются исходя из годовой процентной ставки, номинала векселя и количества дней владения векселем.

Традиционно проценты по векселям начисляют ежемесячно в последний день месяца проводкой по дебету счета 76 «Расчеты с прочими дебиторами и кредиторами» и кредиту счета 91 «Прочие доходы и расходы», субсчет «Доходы».

Продаем, погашаем вексель или передаем в оплату товаров (работ, услуг)

Покажем, как отразить выбытие векселя в разных ситуациях. При этом проводки приведем для случая, когда учет процентов (дисконта) ведется на счете 58.

Как правильно вести учет векселей в бухгалтерском учете: шпаргалка

Всем привет. Сегодняшней нашей темой будет учет векселей.

Слово это часто встречается в литературе, особенно классической. Но что конкретно стоит за ним, понять трудно. Точнее, что вексель обозначает долговую бумагу, становится ясно сразу, но почему его выдают, кто имеет на это право, как он обращается и погашается — тут туман. Вот этот туман я сегодня постараюсь развеять.

Что такое вексель и зачем он нужен

Вексель — это ценная бумага (ЦБ), которая является долговым обязательством, где прописана сумма и сроки выплаты долга. Его особенностью является то, что векселедержатель имеет право на безусловное получение суммы, которая указана в документе.

Можно выделить следующие его виды:

- Простой, составленный между двумя лицами: векселедателем и векселедержателем.

- Переводной, когда имеется третье лицо, на которое переходит долг человека, выдающего такое обязательство.

- Дисконтный, когда цена, по которой вексель передается, может быть ниже суммы, указанной в самой ЦБ.

- Процентный — начисляются проценты на суммы выдачи.

- Беспроцентный.

«Схема обращения дисконтного векселя»

«Схема обращения дисконтного векселя»

Данная бумага может применяться как средство расчетов, займа или инвестирования.

Как происходит учет

Долговое обязательство дает право взыскать сумму долга. Но кроме этого, обращение векселей может принимать такие формы, как покупка сторонними лицами или организациями. Такой процесс называется учет.

Иногда бывает необходимо получить деньги до истечения срока, указанного в документе, тогда ЦБ можно продать банку. Кредитная организация покупает долговые обязательства с дисконтом по следующей формуле:

- D — сумма дисконта;

- B — сумма, указанная в обязательстве;

- T — количество дней до даты погашения;

- I — учетная ставка банка.

Подобную формулу можно использовать как шпаргалку для понимания, насколько выгодно продавать долговое обязательство банку.

Учет собственных долговых обязательств

Собственное заемное обязательство обычно является простым, когда в деле задействованы две стороны. Например, когда одна сторона не может оплатить товар или услуги деньгами, то она выдает вексель. В бухгалтерских проводках они указываются как выданное и полученное обеспечение. При учете данные бумаги будут списаны со счетов. Учтенные по номиналу долговые ЦБ не облагаются налогом.

Учет чужих векселей в составе финвложений

Чтобы заемные бумаги считались финансовыми вложениями, они должны принести прибыль. Этим условиям отвечают дисконтные или процентные обязательства. Примером могут быть векселя, полученные следующим образом: