Списание перчаток х б в бухучете

Учет спецодежды: налоговый и бухгалтерский

Азы выдачи и учета спецодежды

Спецодежда относится к средствам индивидуальной защиты. Работодатель обязан бесплатно выдавать ее тем работникам, которые заняты на вредных, опасных или грязных работах, а также на работах в особых температурных условия х статьи 212, 221 ТК РФ .

Выдавать спецодежду надо по типовым нормам, которые предусмотрены для вида деятельности работодател я пп. 5, 14 Правил, утв. Приказом Минздравсоцразвития от 01.06.2009 № 290н (далее — Правила) . Если профессий или должностей работников нет в таких типовых нормах, спецодежду надо выдавать по Нормам для сквозных профессий (должностей) всех отраслей экономик и утв. Приказом Минтруда от 09.12.2014 № 997н .

В то же время работодатель может установить приказом или локальным нормативным актом собственные нормы выдачи спецодежды, если они улучшают защиту работников по сравнению с типовыми (например, обеспечивают более высокое качество защит ы) п. 6 Правил .

Работодатель должен не только своевременно выдавать работникам спецодежду, но также обеспечивать ее хранение, химчистку, стирку, сушку, ремонт и замен у ч. 3 ст. 221 ТК РФ; п. 30 Правил .

Единица учета спецодежды — каждая вещь, выдаваемая работнику, или пара, если речь идет об обуви, перчатках и иных парных предметах. Комплект спецодежды может состоять из нескольких отдельных предметов. К примеру, в него могут входить брюки, рубашка, куртка, пара перчаток и ботинки. В таком случае комплект спецодежды состоит из пяти отдельных учетных единиц.

Как учитывать каждую единицу спецодежды, зависит от многих факторов, в том числе и от стоимости.

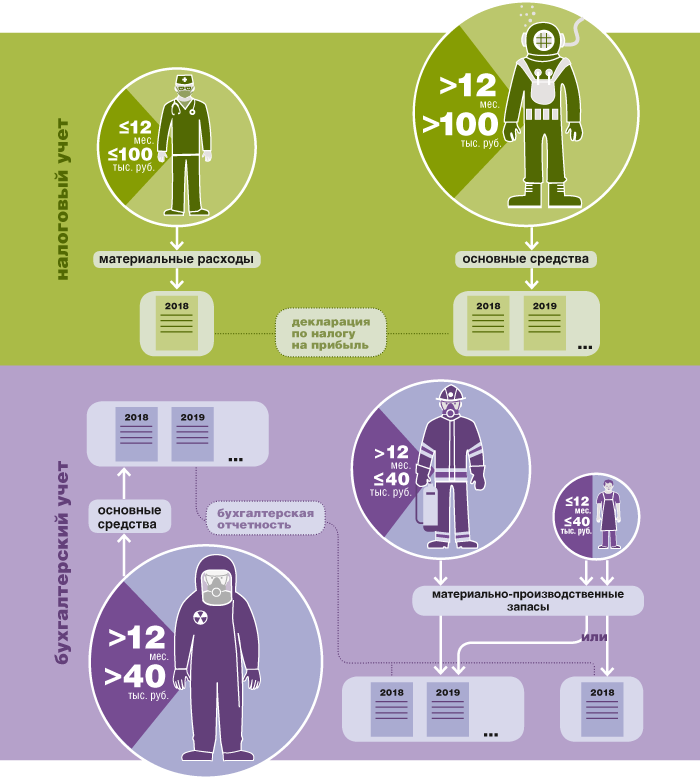

Налоговый учет спецодежды

В налоговом учете как при ОСН, так и при УСН стоимость спецодежды без проблем можно учесть в расходах при одновременном выполнении следующих услови й Письма Минфина от 19.08.2016 № 03-03-06/1/48743 , от 25.11.2014 № 03-03-06/1/59763 , от 16.02.2012 № 03-03-06/4/8 :

• проведена специальная оценка условий труда или аттестация рабочих мест по условиям труда, ее результаты подтверждают необходимость выдачи спецодежды;

• спецодежда выдается в пределах норм, утвержденных организацией, а если такие нормы не утверждены — то в пределах типовых норм Письмо Минтруда от 30.09.2016 № 15-2/ООГ-3519 .

Единица спецодежды будет учитываться в качестве основного средства, когда одновременно выполняются оба услови я п. 1 ст. 256, п. 1 ст. 257 НК РФ; Письмо Минфина от 16.04.2009 № 03-03-06/1/244 :

• срок ее службы, определенный по типовым нормам, превышает 12 месяцев;

• ее первоначальная стоимость более 100 000 руб.

В остальных случаях спецодежда будет учитываться в качестве материальных расходов. Тогда организации на общем режиме могут списать ее на текущие расходы при выдаче работник у подп. 3 п. 1 ст. 254 НК РФ . А упрощенцы с объектом «доходы минус расходы» списывают стоимость такой недолго служащей спецодежды на дату, когда одновременно выполняются следующие условия:

• спецодежда получена и принята к учету;

• спецодежда оплачена поставщику.

Плательщики НДС могут принять к вычету входной НДС, предъявленный поставщиком спецодежды, если она используется в облагаемых НДС операция х п. 1 ст. 172 НК РФ . А на «доходно-расходной» упрощенке сумму входного НДС можно учесть в расходах одновременно со стоимостью спецодежд ы подп. 5, 8 п. 1, п. 2 ст. 346.16 НК РФ .

Бухучет спецодежды

В качестве основного средства единица спецодежды учитывается в бухучете, если одновременно выполняются два услови я п. 2 ПБУ 5/01 ; пп. 4, 5 ПБУ 6/01 :

• срок использования спецодежды — более 12 месяцев (или обычного операционного цикла, если он превышает 12 месяцев);

• первоначальная стоимость — более 40 000 руб. или иного меньшего лимита для МПЗ, установленного в учетной политике.

Тогда затраты на нее списываются через амортизаци ю п. 17 ПБУ 6/01 .

В остальных случаях спецодежда учитывается как материально-производственный запас. Однако это не означает, что ее стоимость должна сразу списываться на расходы в момент выдачи спецодежды работнику.

Методические указания, регулирующие учет спецодежды, предусматривают несколько вариантов списания ее стоимост и пп. 11, 13, 21, 26, 27 Методических указаний, утв. Приказом Минфина от 26.12.2002 № 135н (далее — Методические указания) :

• если срок носки меньше отчетного года, то полную стоимость спецодежды можно списать:

— или единовременно при передаче работникам;

— или равномерно в течение срока ее службы. Причем сроки пользования спецодеждой исчисляются со дня фактической выдачи ее работника м п. 13 Правил ;

• если срок носки более года, то стоимость спецодежды списывается равномерно в течение такого срока.

При этом стоимость спецодежды списывается в дебет того же счета, где отражается и зарплата работника, которому выдана спецодежда.

Поскольку спецодежда выдается работникам в пользование, а не в собственность, то никаких доходов от ее получения у работников не возникает. К тому же такая выдача не является вознаграждением за труд. Следовательно, стоимость выданной спецодежды (как в пределах типовых норм, так и сверх них) не облагается ни НДФЛ, ни страховыми взносам и ст. 210, п. 3 ст. 217, п. 1 ст. 420 НК РФ; Письмо Минфина от 16.09.2016 № 03-03-06/1/54239 ; ст. 20.2 Закона от 24.07.98 № 125-ФЗ .

УЧЕТ СПЕЦОДЕЖДЫ

Рационально ли равномерное списание

Как вы, наверное, помните, не так давно (в августе 2017 г.) Минфин обновил ПБУ 1/2008, посвященное учетной политике, и закрепил в нем новое определение принципа рациональности бухгалтерского учета. Рациональное ведение учета зависит в числе прочего и от соотношения затрат на формирование информации и ее полезност и п. 6 ПБУ 1/2008 .

В связи с этим бухгалтеры стали задаваться вопросом: можно ли стоимость спецодежды, не признаваемой основным средством, сразу списывать на расходы, даже если срок ее службы превышает 12 месяцев? Аргументы «за» приводятся такие:

• стоимость спецодежды невелика, следить за ее движением на счетах бухучета нерационально. Кроме того, в налоговом учете она уже списана и хочется избавиться от ненужных разниц между учетами;

• производственного учета выданной спецодежды (когда он ведется в разрезе по работникам, профессиям, датам выдачи, срокам носки) достаточно, чтобы обеспечить ее сохранность;

• Методические указания по бухучету специнструмента. и спецодежд ы утв. Приказом Минфина от 26.12.2002 № 135н не являются федеральным стандартом по бухучету. А в ПБУ 5/01 вообще не предусмотрено равномерное списание стоимости МПЗ.

Последний аргумент малоубедителен, поскольку Методические указани я утв. Приказом Минфина от 26.12.2002 № 135н разработаны Минфином в 2002 г. на базе ПБУ 5/01, действующего и тогда, и сейчас. Как и другие указания и рекомендации Минфина по бухучету, они действуют в части, не противоречащей Закону о бухучет е Закон от 06.12.2011 № 402-ФЗ .

Но можно согласиться с тем, что стоимость спецодежды, переданной работникам, может быть несущественна для организации с большими оборотами и большими суммами иных затрат на производство. Если у вас именно этот вариант и данные о стоимости выданной работникам спецодежды, относящейся к МПЗ, не влияют на решения пользователей отчетности, можно сразу признавать ее стоимость в расходах, сославшись на требование рациональности учета. А сохранность спецодежды отслеживать либо в рамках производственного учета, либо с использованием для этого забалансовых счето в п. 23 Методических указаний .

Определить степень существенности информации можно, только анализируя результаты деятельности организации и показатели ее отчетности. К примеру, один комплект спецодежды сам по себе недорогой, однако у организации тысяча работников, которые одновременно получают подобную спецодежду. В итоге единовременно может образоваться весьма внушительная сумма. Если сразу признать ее в расходах, при условии что иных затрат немного, то общая стоимость спецодежды может быть существенной статьей. Тогда вести ее упрощенный учет, ссылаясь на требование рациональности, вряд ли целесообразно.

Но учтите, что этот вопрос дискуссионный. И если компания проводит аудит бухотчетности, надо быть готовыми к тому, что у вашего аудитора может быть альтернативный взгляд. Поэтому лучше выяснить его мнение заранее.

Никаких двусмысленностей с возможностью единовременного учета стоимости спецодежды нет лишь у тех, кто вправе вести бухучет упрощенными способам и п. 13.2 ПБУ 5/01 ; Информационное сообщение Минфина от 24.06.2016 № ИС-учет-5 . Если остатки спецодежды (и других МПЗ) несущественны, то ее стоимость можно списать на расходы в момент покупки. Надо лишь закрепить такой подход в учетной политике.

При увольнении работник должен вернуть спецодежду работодател ю п. 64 Методических указаний . Если она пригодна для дальнейшего использования после стирки (чистки, дезинфекции и/или ремонта), она может быть выдана другому работник у п. 22 Правил .

Учет и списание спецодежды в 1С 8.3, пошаговая инструкция

Оперативная помощь по 1С — от простых консультаций до сложных внедрений. Протестируйте качество нашей работы — получите первую консультацию в подарок.

В соответствии с законодательством предприятия обязаны обеспечить сотрудников в условиях вредных и опасных работ средствами индивидуальной защиты для физической защиты и защиты от загрязнений. Рассмотрим теоретические аспекты проведения таких операций с учетом бухгалтерских и налоговых особенностей, а также практический способ ввода данных в программу 1С:Бухгалтерия 8.3.

Бухгалтерский и налоговый учет спецодежды

Термин «спецодежда» подразумевает средства индивидуальной защиты, куда помимо непосредственно одежды входит спецобувь и защитные приспособления.

Нормативная база:

- Приказ Минфина № 135н от 26.12.2002;

- Приказ Минтруда России от 09.12.2014 № 997н;

- Приказ Минздравсоцразвития России от 01.06.2009 № 290н;

- Справка о типовых нормах бесплатной выдачи спецодежды, спецобуви и других средств индивидуальной защиты;

- Налоговый кодекс;

- Трудовой кодекс (статьи 209, 221);

- Кодекс РФ об административных правонарушениях (ст. 5.27.1 п.4 – штраф на должностных лиц от 20 000 до 30 000, на организацию от 130 000 до 150 000 рублей за необеспечения сотрудников спецодеждой).

Выдача спецодежды на определенных видах предприятий и по отдельным видам профессий закреплена законодательно. Срок использования и количество выдаваемой спецодежды определяется отраслевыми нормами или типовыми правилами. Спецодежда выдается работникам бесплатно, при этом продолжает оставаться собственностью работодателя, затраты по ее стирки и чистки лежат на предприятии. Один из важных моментов: спецодежда должна быть сертифицирована.

Первоначально приказ Минфина №135н предусматривал учет спецодежды в составе оборотных средств. На счете Материалы открывались два субсчета:

- Спецодежда на складе (в 1С это счет 10.10) ;

- Спецодежда в эксплуатации (в 1С счет 10.11) .

В настоящее время допускается применять ПБУ 6/01 «Учет основных средств» (Письмо N 16-00-14/159 Департамента методологии БУ и отчетности Минфина РФ от 12 мая 2003 г.), но для этого срок службы спецодежды должен составлять более одного года и критерий стоимости подходить под определение основного средства.

Остановимся на «традиционном» подходе, когда спецодежда учитывается на 10-м счете. Для корректного списания стоимости спецодежды на затраты требуется правильно определить срок ее эксплуатации. Возможные варианты:

- Норма службы не больше года – затраты в БУ в полном объеме учитываются в расходах в момент передачи в эксплуатацию;

- Норма службы больше года – в БУ следует применять линейный метод списания расходов в течение всего срока службы одежды.

В НУ стоимость спецодежды учитывается в расходах сразу (ст. 254 п. 1 пп.3). В результате для налога на прибыль появляются временные разницы (ПБУ 18/02).

Следует сделать оговорку, что при желании налогоплательщик может в НУ не списывать стоимость сразу, а отразить расходы в нескольких отчетных периодах. В БУ также возможен вариант, когда при передаче в эксплуатацию спецодежды, у которой срок службы меньше 12 месяцев, не сразу списывать всю стоимость, а делать это линейным методом в течение всего срока эксплуатации. Выбранный порядок следует закрепить в учетной политике.

Спецодежда в эксплуатации со сроком службы более года числится на счете 10.11, износ ежемесячно списывается на счет затрат. По всей выданной спецодежде ведется забалансовый учет до момента, когда в результате износа (или по другой причине) происходит выбытие. В 1С используется забалансовый счет МЦ.02 Спецодежда в эксплуатации.

После того как в затраты БУ списана вся стоимость со счета 10.11, спецодежду следует списать с баланса в связи с износом. В случае увольнения сотрудника или перевода его на должность, где спецодежда не нужна, работник должен сдать на предприятие выданные ему средства защиты. Наша компания предоставляет услуги внедрения и сопровождения 1С в Москве. Если у вас возникнут вопросы по работе с системой, свяжитесь с ним, мы с радостью вам поможем.

Учет и списание спецодежды в 1С 8.3

Оприходование спецодежды от поставщиков схоже с поступлением других видов материальных ценностей. Главная особенность – в справочнике номенклатуры установить правильный тип – Спецодежда . Тогда поступление отразится на счете 10.10.

При передаче спецодежды в эксплуатацию путь по меню:

Склад => Спецодежда и инвентарь => Передача материалов в эксплуатацию.

Пункты меню Списание материалов из эксплуатации и Возвраты материалов из эксплуатации разберем ниже (но этот скриншот в дальнейшем приводить не будем).

Для получения корректных проводок важно правильно заполнить раздел Назначение использования. На каждый вид номенклатуры он заполняется заново (это не ошибка, так задумано).

По костюмам выберем из справочников Линейный способ погашения стоимости и Способ отражения расходов – счет 20.01 (варианты 23, 25, 26, 44).

По защитным очкам другой способ погашения стоимости – при передаче в эксплуатацию.

Поскольку пару перчаток мы выдаем сверх нормы, расходы будем списывать на счет 91.02. При этом в расчете налога на прибыль принимать их к учету не будем, в результате чего образуется постоянная разница в размере 30 руб. (150 руб. х 20%).

В разделе Способ отражения расходов добавим вид расходов по спецодежде сверх норм, укажем какой это вид расходов и снимем «галку» учитывать в НУ.

Счет затрат укажем 91.02.

После заполнения документа проведем его. Из проводок мы видим:

- Сначала все позиции списались на счет 10.11.1;

- По позициям, которые списываются единовременно, произошло списание в БУ на счета 20.01 и 91.02;

- По защитным костюмам в БУ списания нет;

- В налоговом учете суммы по защитным костюмам списались и образовались временные разницы;

- По одежде сверх норм посчиталась постоянная разница. Кроме того, заполнились данные по забалансовому счету МЦ.02.

Оборотно-сальдовая ведомость за январь до закрытия месяца.

Можем посмотреть аналитику по забалансовому счету.

В карточке видно, какому конкретно сотруднику передали в эксплуатацию спецодежду. Напомним, консультацию по 1С, в частности по учету спецодежды, вы можете получить, обратившись к нашим специалистам по телефону или оставив заявку на сайте.

Закроем месяц. Образовалась ОНО в размере 400 рублей (2000 руб. х 20%).

По костюмам защитным списание расходов пока не произошло. Стандартная функциональность 1С:Бухгалтерия начинает списывать линейную амортизацию по спецодежде, начиная со следующего месяца после ввода в эксплуатацию, хотя следует отметить, что методологически этот момент не обозначен в законодательстве. Если бухгалтер не против реализованного алгоритма, советуем закрепить его в учетной политике, чтобы избежать возможных разногласий с проверяющими органами.

Закроем следующий месяц. Теперь в форме Закрытие месяца появился пункт про погашение стоимости спецодежды.

Суммы списались на 20-й счет.

Списалась сумма ОНО (111,12 руб. х 20% = 22,22 руб.).

На забалансовом счете МЦ.02 спецодежда должна числиться все то время, пока находится в эксплуатации. По истечению 18 месяцев балансовая стоимость спецодежды списана полностью.

Спишем пришедшую в негодность и полностью амортизированную спецодежду.

Чтобы облегчить заполнение документов, можно на основании передачи материалов в эксплуатацию создать документ Списание материалов из эксплуатации. Очки и перчатки можно было списать после года эксплуатации, но в целях примера покажем списание всех позиций в одном документе.

Заполнить таблицу данных можно По остаткам.

После проведения увидим проводки.

Забалансовый счет обнулился.

Учет спецодежды при увольнении сотрудников

Довольно часто бывает, что сотрудник увольняется (или переходит в другое подразделение) и сдает спецодежду до истечения срока амортизации. Тогда следует создать документ Возврат материалов из эксплуатации. Табличную часть можно автоматически Заполнить по остаткам, а потом оставить только фамилии уволенных сотрудников.

Спецодежда вернется на счет 10.10, списание стоимости в расходы временно прекратиться. Потом ее можно будет передать другому сотруднику по алгоритму, показанному выше.

Следует отметить, что вопрос, что делать со спецодеждой, если сотрудник увольняется, а остаточная стоимость еще не списана, стоит довольно остро и не имеет единого методологического решения. Ситуация, которая приведена выше, показывает самый простой вариант. Но иногда спецодежду нельзя передать новому сотруднику:

- По соображениям гигиены;

- В связи с физическим износом;

- Спецодежда шилась на заказ на конкретного сотрудника.

Также бывают ситуации, когда уже после увольнения сотрудника счетные работники обнаружили, что спецодежду он не сдал. Остаточная стоимость не списана и висит на балансе. Что же делать в таких случаях?

На вопрос, каким образом подобные ситуации затронут расчет налогов (НДС, прибыль, НДФЛ и страховые взносы), единого ответа нет. Понятно, что позиция налоговых органов и Минфина нацелена на увеличение налоговой нагрузки на предприятие. В то же время судебная практика часто говорит в пользу организаций, которые не стали доначислять лишние, с их точки зрения, налоги. Рассмотрим некоторые варианты действий, не настаивая при этом на том, что только они единственно верные. Главный бухгалтер предприятия должен для себя выработать стратегию действий в подобной ситуации и закрепить ее в учетной политике.

Предположим, что по суммам на момент увольнения сотрудника сложилась такая ситуация:

Учет спецодежды в бухгалтерском и налоговом учете в 2017 году

Эта статья поможет вам лучше понять, когда и какие документы применять при учете спецодежды, в чем особенности учета. В 2017 году учет спецодежды регулируют Типовые нормы, утвержденные приказом Минтруда № 997н.

Среди требований охраны труда — обеспечение работников средствами индивидуальной защиты (СИЗ). Это технические средства, используемые для предотвращения или уменьшения воздействия на работников вредных и (или) опасных производственных факторов, а также для защиты от загрязнения, в том числе — специальная одежда и специальная обувь. Причем применению подлежат лишь СИЗ, прошедшие обязательную сертификацию или декларирование соответствия (ст. 209, ст. 212, ст. 221 ТК РФ; ст. 24, ст. 25 Федерального закона от 27.12.2002 № 184-ФЗ «О техническом регулировании»).

Каждый работник имеет право на обеспечение средствами индивидуальной защиты в соответствии с требованиями охраны труда за счет средств работодателя (ст. 219 ТК РФ).

Обратите внимание: в случае необеспечения работника в соответствии с установленными нормами средствами индивидуальной защиты работодатель не имеет права требовать от работника исполнения трудовых обязанностей и обязан оплатить возникший по этой причине простой (ст. 220 ТК РФ).

Межотраслевые правила обеспечения работников специальной одеждой, специальной обувью и другими средствами индивидуальной защиты утверждены приказом Минздравсоцразвития России от 01.06.2009 № 290н. В соответствии с пунктом 9 Межотраслевых правил при заключении трудового договора работодатель должен ознакомить работников с соответствующими его профессии и должности типовыми нормами выдачи СИЗ. Причем с 28 мая 2015 года для работников сквозных профессий и должностей всех видов экономической деятельности надлежит руководствоваться Типовыми нормами, утвержденными приказом Минтруда России от 09.12.2014 № 997н.

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Перечень СИЗ, положенных работнику, приводится в разделе IV Отчета о проведении специальной оценки условий труда (прил. № 3 к приказу Минтруда России от 24.01.2014 N 33н). В то же время отсутствие спецоценки (или результатов аттестации рабочих мест) не снимает с работодателя обязанностей по охране труда работников. Необеспечение работников средствами индивидуальной защиты повлечет наложение административного штрафа на должностных лиц в размере от 20 000 до 30 000 рублей, на юридических лиц — от 130 000 до 150 000 рублей (п. 4 ст. 5.27.1 КоАП РФ).

Остановимся на вопросах учета спецодежды.

Учет спецодежды: документальное оформление

Выдача работникам и сдача ими СИЗ фиксируются записью в личной карточке учета выдачи спецодежды, форма которой приведена в Межотраслевых правилах. Однако личная карточка не может считаться первичным учетным документом, поскольку не предусматривает подпись лица, осуществившего выдачу СИЗ. Для документирования операций с СИЗ целесообразно использовать унифицированные формы (утв. постановлением Госкомстата РФ от 30.10.1997 № 71а):

- № МБ-2 «Карточка учета малоценных и быстроизнашивающихся предметов»;

- № МБ-4 «Акт выбытия малоценных и быстроизнашивающихся предметов»;

- № МБ-7 «Ведомость учета выдачи спецодежды, спецобуви и предохранительных приспособлений»;

- № МБ-8 «Акт на списание малоценных и быстроизнашивающихся предметов».

Особенности бухгалтерского и налогового учета спецодежды

Порядок бухгалтерского учета спецодежды установлен Методическими указаниями, утвержденными приказом Минфина России от 26.12.2002 № 135н. В соответствии с этим нормативным документом стоимость спецодежды списывается при передаче в эксплуатацию линейным способом исходя из сроков полезного использования, предусмотренных в типовых отраслевых нормах. Впрочем, спецодежду, срок эксплуатации не превышает 12 месяцев, разрешено списывать единовременно (п. 21, п. 26 Методических указаний). Аналогичный порядок можно применять в налоговом учете (пп. 3 п. 1 ст. 254 НК РФ). Правда, налоговые органы признают расходы на спецодежду экономически оправданными лишь в том случае, если она полагается работнику по результатам спецоценки или аттестации условий труда (письмо Минфина России от 11.12.2012 № 03-03-06/1/645).

Спецодежда предназначена для использования работником при выполнении трудовой функции. В нерабочее время она ношению не подлежит и должна храниться в санитарно-бытовых помещениях работодателя.

Как вести учет спецодежды на практике — иллюстрирует пример.

Учет спецодежды: проводки, пример

В январе 2015 года работодатель приобрел и выдал работнику, осуществляющему обслуживание производств:

- куртку для защиты от общих производственных загрязнений и механических воздействий на утепляющей прокладке со сроком носки 1,5 года (18 мес.) стоимостью 9000 руб.;

- меховые рукавицы со сроком носки 2 года (24 мес.) стоимостью 360 руб.;

- резиновые перчатки при норме выдачи на год «до износа» стоимостью 40 руб.

Стоимость куртки и рукавиц бухгалтер будет списывать постепенно в течение срока эксплуатации — ежемесячно в сумме 500 руб. (9000 руб.: 18 мес.) и 15 руб. (360 руб.: 24 мес.) соответственно. Стоимость перчаток списывается единовременно.

В апреле выяснилось, что рукавицы работник потерял. А куртку он сдал на сезонное хранение. В этой ситуации бухгалтер произведет записи (расчеты по НДС опускаем):

ДЕБЕТ 10 субсчет «Специальная одежда на складе» КРЕДИТ 60

- 9400 руб. (9000 + 360 + 40) – приобретена спецодежда;

ДЕБЕТ 10 субсчет «Специальная одежда в эксплуатации» КРЕДИТ 10 субсчет «Специальная одежда на складе»

- 9400 руб. – выдана работнику спецодежда;

ДЕБЕТ 25 КРЕДИТ 10 субсчет «Специальная одежда в эксплуатации»

- 40 руб. – списана стоимость перчаток;

ДЕБЕТ 25 КРЕДИТ 10 субсчет «Специальная одежда в эксплуатации»

- 2060 руб. ((500 + 15) руб./мес. х 4 мес.) – частично списана стоимость куртки и рукавиц (за январь-апрель);

ДЕБЕТ 10 субсчет «Специальная одежда на складе» КРЕДИТ 10 субсчет «Специальная одежда в эксплуатации»

- 7000 руб. (9000 руб. – 500 руб./мес. х 4 мес.) – сдана на хранение куртка (в апреле);

ДЕБЕТ 94 КРЕДИТ 10 субсчет «Специальная одежда в эксплуатации»

- 300 руб. (360 руб. — 15 руб./мес. х 4 мес.) – выявлена недостача рукавиц (в апреле);

ДЕБЕТ 73 КРЕДИТ 94

- 300 руб. – недостача списана на работника (основание — п. 2 ст. 243 ТК РФ).

Вопреки мнению Минфина России, представленному в письме от 12.05.2003 N 16-00-14/159, в составе основных средств спецодежда учитываться не может.

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Учет и списание спецодежды в 1С 8.3, пошаговая инструкция

Оперативная помощь по 1С — от простых консультаций до сложных внедрений. Протестируйте качество нашей работы — получите первую консультацию в подарок.

В соответствии с законодательством предприятия обязаны обеспечить сотрудников в условиях вредных и опасных работ средствами индивидуальной защиты для физической защиты и защиты от загрязнений. Рассмотрим теоретические аспекты проведения таких операций с учетом бухгалтерских и налоговых особенностей, а также практический способ ввода данных в программу 1С:Бухгалтерия 8.3.

Бухгалтерский и налоговый учет спецодежды

Термин «спецодежда» подразумевает средства индивидуальной защиты, куда помимо непосредственно одежды входит спецобувь и защитные приспособления.

Нормативная база:

- Приказ Минфина № 135н от 26.12.2002;

- Приказ Минтруда России от 09.12.2014 № 997н;

- Приказ Минздравсоцразвития России от 01.06.2009 № 290н;

- Справка о типовых нормах бесплатной выдачи спецодежды, спецобуви и других средств индивидуальной защиты;

- Налоговый кодекс;

- Трудовой кодекс (статьи 209, 221);

- Кодекс РФ об административных правонарушениях (ст. 5.27.1 п.4 – штраф на должностных лиц от 20 000 до 30 000, на организацию от 130 000 до 150 000 рублей за необеспечения сотрудников спецодеждой).

Выдача спецодежды на определенных видах предприятий и по отдельным видам профессий закреплена законодательно. Срок использования и количество выдаваемой спецодежды определяется отраслевыми нормами или типовыми правилами. Спецодежда выдается работникам бесплатно, при этом продолжает оставаться собственностью работодателя, затраты по ее стирки и чистки лежат на предприятии. Один из важных моментов: спецодежда должна быть сертифицирована.

Первоначально приказ Минфина №135н предусматривал учет спецодежды в составе оборотных средств. На счете Материалы открывались два субсчета:

- Спецодежда на складе (в 1С это счет 10.10) ;

- Спецодежда в эксплуатации (в 1С счет 10.11) .

В настоящее время допускается применять ПБУ 6/01 «Учет основных средств» (Письмо N 16-00-14/159 Департамента методологии БУ и отчетности Минфина РФ от 12 мая 2003 г.), но для этого срок службы спецодежды должен составлять более одного года и критерий стоимости подходить под определение основного средства.

Остановимся на «традиционном» подходе, когда спецодежда учитывается на 10-м счете. Для корректного списания стоимости спецодежды на затраты требуется правильно определить срок ее эксплуатации. Возможные варианты:

- Норма службы не больше года – затраты в БУ в полном объеме учитываются в расходах в момент передачи в эксплуатацию;

- Норма службы больше года – в БУ следует применять линейный метод списания расходов в течение всего срока службы одежды.

В НУ стоимость спецодежды учитывается в расходах сразу (ст. 254 п. 1 пп.3). В результате для налога на прибыль появляются временные разницы (ПБУ 18/02).

Следует сделать оговорку, что при желании налогоплательщик может в НУ не списывать стоимость сразу, а отразить расходы в нескольких отчетных периодах. В БУ также возможен вариант, когда при передаче в эксплуатацию спецодежды, у которой срок службы меньше 12 месяцев, не сразу списывать всю стоимость, а делать это линейным методом в течение всего срока эксплуатации. Выбранный порядок следует закрепить в учетной политике.

Спецодежда в эксплуатации со сроком службы более года числится на счете 10.11, износ ежемесячно списывается на счет затрат. По всей выданной спецодежде ведется забалансовый учет до момента, когда в результате износа (или по другой причине) происходит выбытие. В 1С используется забалансовый счет МЦ.02 Спецодежда в эксплуатации.

После того как в затраты БУ списана вся стоимость со счета 10.11, спецодежду следует списать с баланса в связи с износом. В случае увольнения сотрудника или перевода его на должность, где спецодежда не нужна, работник должен сдать на предприятие выданные ему средства защиты. Наша компания предоставляет услуги внедрения и сопровождения 1С в Москве. Если у вас возникнут вопросы по работе с системой, свяжитесь с ним, мы с радостью вам поможем.

Учет и списание спецодежды в 1С 8.3

Оприходование спецодежды от поставщиков схоже с поступлением других видов материальных ценностей. Главная особенность – в справочнике номенклатуры установить правильный тип – Спецодежда . Тогда поступление отразится на счете 10.10.

При передаче спецодежды в эксплуатацию путь по меню:

Склад => Спецодежда и инвентарь => Передача материалов в эксплуатацию.

Пункты меню Списание материалов из эксплуатации и Возвраты материалов из эксплуатации разберем ниже (но этот скриншот в дальнейшем приводить не будем).

Для получения корректных проводок важно правильно заполнить раздел Назначение использования. На каждый вид номенклатуры он заполняется заново (это не ошибка, так задумано).

По костюмам выберем из справочников Линейный способ погашения стоимости и Способ отражения расходов – счет 20.01 (варианты 23, 25, 26, 44).

По защитным очкам другой способ погашения стоимости – при передаче в эксплуатацию.

Поскольку пару перчаток мы выдаем сверх нормы, расходы будем списывать на счет 91.02. При этом в расчете налога на прибыль принимать их к учету не будем, в результате чего образуется постоянная разница в размере 30 руб. (150 руб. х 20%).

В разделе Способ отражения расходов добавим вид расходов по спецодежде сверх норм, укажем какой это вид расходов и снимем «галку» учитывать в НУ.

Счет затрат укажем 91.02.

После заполнения документа проведем его. Из проводок мы видим:

- Сначала все позиции списались на счет 10.11.1;

- По позициям, которые списываются единовременно, произошло списание в БУ на счета 20.01 и 91.02;

- По защитным костюмам в БУ списания нет;

- В налоговом учете суммы по защитным костюмам списались и образовались временные разницы;

- По одежде сверх норм посчиталась постоянная разница. Кроме того, заполнились данные по забалансовому счету МЦ.02.

Оборотно-сальдовая ведомость за январь до закрытия месяца.

Можем посмотреть аналитику по забалансовому счету.

В карточке видно, какому конкретно сотруднику передали в эксплуатацию спецодежду. Напомним, консультацию по 1С, в частности по учету спецодежды, вы можете получить, обратившись к нашим специалистам по телефону или оставив заявку на сайте.

Закроем месяц. Образовалась ОНО в размере 400 рублей (2000 руб. х 20%).

По костюмам защитным списание расходов пока не произошло. Стандартная функциональность 1С:Бухгалтерия начинает списывать линейную амортизацию по спецодежде, начиная со следующего месяца после ввода в эксплуатацию, хотя следует отметить, что методологически этот момент не обозначен в законодательстве. Если бухгалтер не против реализованного алгоритма, советуем закрепить его в учетной политике, чтобы избежать возможных разногласий с проверяющими органами.

Закроем следующий месяц. Теперь в форме Закрытие месяца появился пункт про погашение стоимости спецодежды.

Суммы списались на 20-й счет.

Списалась сумма ОНО (111,12 руб. х 20% = 22,22 руб.).

На забалансовом счете МЦ.02 спецодежда должна числиться все то время, пока находится в эксплуатации. По истечению 18 месяцев балансовая стоимость спецодежды списана полностью.

Спишем пришедшую в негодность и полностью амортизированную спецодежду.

Чтобы облегчить заполнение документов, можно на основании передачи материалов в эксплуатацию создать документ Списание материалов из эксплуатации. Очки и перчатки можно было списать после года эксплуатации, но в целях примера покажем списание всех позиций в одном документе.

Заполнить таблицу данных можно По остаткам.

После проведения увидим проводки.

Забалансовый счет обнулился.

Учет спецодежды при увольнении сотрудников

Довольно часто бывает, что сотрудник увольняется (или переходит в другое подразделение) и сдает спецодежду до истечения срока амортизации. Тогда следует создать документ Возврат материалов из эксплуатации. Табличную часть можно автоматически Заполнить по остаткам, а потом оставить только фамилии уволенных сотрудников.

Спецодежда вернется на счет 10.10, списание стоимости в расходы временно прекратиться. Потом ее можно будет передать другому сотруднику по алгоритму, показанному выше.

Следует отметить, что вопрос, что делать со спецодеждой, если сотрудник увольняется, а остаточная стоимость еще не списана, стоит довольно остро и не имеет единого методологического решения. Ситуация, которая приведена выше, показывает самый простой вариант. Но иногда спецодежду нельзя передать новому сотруднику:

- По соображениям гигиены;

- В связи с физическим износом;

- Спецодежда шилась на заказ на конкретного сотрудника.

Также бывают ситуации, когда уже после увольнения сотрудника счетные работники обнаружили, что спецодежду он не сдал. Остаточная стоимость не списана и висит на балансе. Что же делать в таких случаях?

На вопрос, каким образом подобные ситуации затронут расчет налогов (НДС, прибыль, НДФЛ и страховые взносы), единого ответа нет. Понятно, что позиция налоговых органов и Минфина нацелена на увеличение налоговой нагрузки на предприятие. В то же время судебная практика часто говорит в пользу организаций, которые не стали доначислять лишние, с их точки зрения, налоги. Рассмотрим некоторые варианты действий, не настаивая при этом на том, что только они единственно верные. Главный бухгалтер предприятия должен для себя выработать стратегию действий в подобной ситуации и закрепить ее в учетной политике.

Предположим, что по суммам на момент увольнения сотрудника сложилась такая ситуация: